16 сентября 2014 Вести Экономика

Рубль очередной раз обновил исторические минимумы к доллару, а к евро превысил отметку в 50 руб. Таким образом, с начала года потери российской валюты составили уже порядка 20%, и самое время провести анализ действий Банка России.

Итак, для того чтобы не смешивать понятия, разделим действия ЦБ РФ на три составляющие и попробуем проанализировать, насколько они были успешны и к чему в итоге привели.

Валютная политика

Ставки

Другие действия

Валютная политика

Практически с самого первого рабочего дня в 2014 г. Банк России отменяет целевые валютные интервенции. Сделал он это 13 января. Напомним, что проведение целевых интервенций направлено главным образом на нейтрализацию устойчивых ожиданий участников внутреннего валютного рынка относительно изменений обменного курса рубля, формирующихся под влиянием сложившейся внешнеэкономической конъюнктуры.

Уже тогда постепенно развивалась украинская история, но мало кто представлял, во что она в итоге выльется. После отмены целевых валютных интервенций спекулянты постепенно начали увеличивать давление на рубль.

К концу января рубль уже торговался к доллару выше отметки в 35 руб., и у многих участников такое стремительное ослабление рубля вызвало, мягко говоря, неприятные ощущения. Все ждали от ЦБ каких-то решительных действия, однако вместо этого регулятор продолжал "кормить" спекулянтов. Все было просто как никогда: ЦБ выходил на рынок только при достижении верхней границы установленного коридора. Спекулянты достаточно быстро нащупывали эту границу, принимали на себя установленный ЦБ объем интервенций, после чего граница сдвигалась, а ослабление продолжалось.

Многие высказывали мнение, что по каким-то причинам было принято решение дать заработать крупным банкам. Тогда еще не было известно, к чему можно так щедро готовить банковский сектор.

Ослабление продолжалось. Никаких действий, способных напугать участников рынка, Банк России не предпринимал, поэтому уже к 3 марта курс рубля к доллару обновил исторический максимум, превысив отметку 36,6 руб. за доллар. В тот день, надо сказать, напряжение и на валютном рынке, и на фондовом было просто запредельным, поскольку в субботу 1 марта Совет Федерации одобрил введение войск РФ на территорию Украины. Почти для всех это стало шоком, но в этот раз спекулянтов ждал неприятный сюрприз: ЦБ с самого начала торгов провел масштабную интервенцию и, забегая вперед, повысил ключевую ставку на 150 базисных пунктов.

На этом первая часть валютного спектакля кончилась. И поскольку тот день стал ключевой точкой, нельзя не сказать еще и о том, что опять же с 3 марта перешел к ежедневному определению параметров курсовой политики для защиты рубля. Играющие на ослабление рубля смогли заработать, и, если регулятор действительно специально позволял госбанкам это делать, то наверняка предупредил их заранее. Остальные получили сильнейший встречный удар, поскольку объем интервенций в тот понедельник составил порядка $10 млрд.

Анализируя действия Банка России можно выделить как положительные, так и отрицательные моменты. Во-первых, тот факт, что регулятор позволил валюте так быстро слабеть, причем фактически раскрыв все карты, он спровоцировал серьезный отток капитала и рост девальвационных ожиданий. С другой стороны, как мы узнаем позже, геополитическая ситуация резко обострится, поэтому, возможно, ослабление рубля действительно было нужно, здесь сказать сложно, поскольку внутренних процессов мы не знаем.

Кстати, 6 марта в эфире программы "Курс дня" действия ЦБ очень интересно комментировал член наблюдательного совета "ВТБ" Геннадий Меликьян.

Из положительных моментов, безусловно, стоит отметить удар по позициям спекулянтов, который, по сути, стал для них сигналом, что игра закончена. Так, в принципе, действуют все центральные банки, да и профессиональные участники рынка подобные вещи понимают сразу. Что это дало? Конечно, это способствовало рыночной стабилизации, снижению девальвационных ожиданий и соответственно достаточно быстрому снижению доходностей по гособлигациям. Рубль к доллару на этой волне даже сумел крепиться до 33,5 руб. за доллар.

22 мая ЦБ снизил на $100 млн объем ежедневных валютных интервенций. Либо ЦБ почувствовал успех от предыдущих операций, либо что-то еще, но это действие не помешало рублю продолжить укрепляться. Да и новостной фон был достаточно благоприятный. Казалось, что санкций удалось избежать.

Однако уже менее чем через месяц прозвучал тревожный звонок: 17 июня ЦБ расширил диапазон плавающего коридора бивалютной корзины, в котором не проводит интервенции, направленные на сглаживание волатильности курса, до 5,1 с 3,1 руб., обнулив интервенции в первых подкоридорах, и снизил до $1,0 млрд объем сделок, приводящих к сдвигу коридора. Зачем это было сделано, для многих остается загадкой. Ведь сейчас уже ясно, что как раз вскоре после этого решения Запад ввел свои первые настоящие экономические санкции. Понятно, что Банк России преследует цель отправить рубль в свободное плавание, но делать это в неспокойное время, откровенно говоря, не совсем разумно. С другой стороны, поверить в то, что ЦБ не знал о готовящихся санкциях, также достаточно трудно. Многие осведомленные источники говорили, что санкции будут и представители бизнеса к ним тщательно готовятся. Поэтому ЦБ не мог не знать. Так или иначе, после этого решения участники рынка сделали последний рывок, и уже с 1 июня началась новая волна ослабления рубля, которое сначала носила довольно замысловатый характер, а затем набрала силу. Но внешнего давления ЦБ оказалось недостаточно, и чуть ли не в самый пик геополитического напряжения, 18 августа, ЦБ симметрично расширил до 9 с 7 руб. плавающий валютный коридор, обнулил интервенции внутри коридора и вернул на предкризисный уровень объем покупки/продажи валюты, приводящий к сдвигу его границ на 5 коп. - $350 млн.

Тут-то рубль и стал практически свободным, только двигается он теперь только в одну сторону, в сторону ослабления. Понятно, что из-за закрытия западных рынков капитала образовался настоящий дефицит валюты, но такие обвальные падения рубля просто нельзя допускать. Курс нацвалюты играет слишком большую роль, и за счет его ослабления проблему не решить. Доходности по ОФЗ до сих пор находятся на запредельных уровнях, поэтому Минфин даже и не думает размещаться. Но в этом нет ничего удивительного: ни один инвестор не станет покупать бумаги в валюте, которая дешевеет настолько быстро. Подавив девальвационные процессы, ЦБ мог бы вернуть инвесторов хотя бы на долговой рынок, но он делает все наоборот. Если кто-то думает, что из-за санкций финансовые воротилы не будут покупать долговые инструменты платежеспособной страны с доходностью в 10%, то это не так. Деньги не пахнут, и санкции тут вообще ни при чем. Крупные игроки покупали российский рынок даже в 2004 г., когда посадили Ходорковского и абсолютно все западные СМИ хоронили наш рынок.

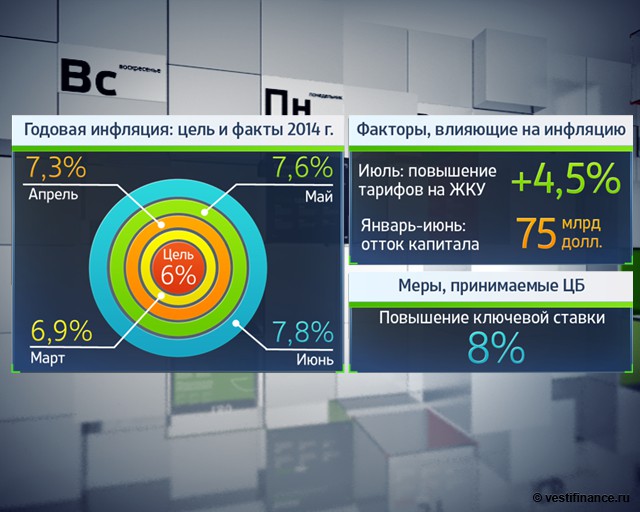

Кроме того, ЦБ утверждает, что его основной задачей является контроль за инфляцией и именно поэтому он вынужден держать ставки на высоком уровне. Однако цены как росли, так и продолжают расти. Не стоит забывать про то, что цены не эластичны. Они имеют свойство быстро расти при ослаблении рубля, но обратно они при его укреплении не возвращаются.

Ставки

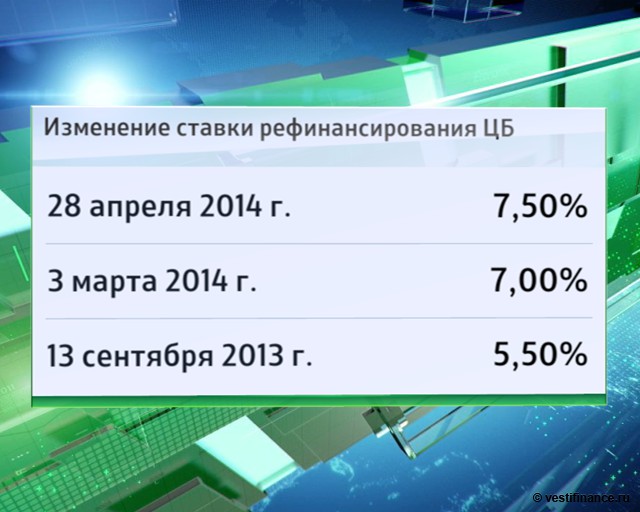

Теперь рассмотрим поведение ЦБ по части решений по ставкам. 14 февраля Банк России сохранил ключевую ставку, и здесь нет ничего удивительного. Регулятор уже начал делать все для ослабления рубля и к тому моменту своей цели, видимо, еще не достиг, да и повышать ставки было в тот момент совсем не к месту. Далее 3 марта, как мы уже говорили, ставка была повышена сразу на 150 базисных пунктов до 7,0%. Ситуацию с 3 марта мы обсудили выше, возвращаться к ней не стоит. 25 апреля повышена ставка на 50 базисных пунктов до 7,50%, при этом ЦБ заявил, что не намерен ее снижать в ближайшие месяцы. Для чего было ужесточать монетарную политику, когда экономика уже и без того начала задыхаться, не совсем понятно, тем более теперь мы знаем, что в дальнейшем рубль все равно будет слабеть ускоренными темпами. Далее 16 июня ставка была оставлена без изменений, а вот 25 июля была вновь повышена на 5 базисных пунктов до 8%. 25 июля рубль торговался к доллару на отметке 35,5, которая после достаточно быстрого весеннего укрепления рубля не выглядела для участников рынка чем-то шокирующим. Однако рубль продолжал слабеть, и в этот момент, видимо, ЦБ решил, что повышением ставки он сможет этот процесс остановить. Не вышло! Повышение ставки привело к росту ставок по кредитам, но ослабление рубля продолжилось, и здесь уже игра велась не одними спекулянтами. 12 сентября Банк России сохраняет ставку, при этом инфляция ускоряется, и рубль начинает очередной виток ослабления, практически ежедневно обновляя исторические минимумы к доллару. Как мы уже знаем, этому процессу ничто не препятствует, ведь с 18 августа ЦБ обнулил интервенции внутри коридора.

Другие действия

С 1 февраля ЦБ прекращает аукционы однодневного РЕПО, ломбардные аукционы на все сроки и аукционы РЕПО на сроки 3 и 12 месяцев, а также приостановит операции на фиксированных условиях сроком свыше одного дня, кроме кредитов под залог нерыночных активов и золота.

Однако уже 3 февраля ЦБ разрешил банкам использовать в качестве залога по кредитам на фиксированных условиях, обеспеченных нерыночными активами, уже заложенное у него обеспечение по другому кредиту по фиксированной процентной ставке.

Позднее Банк России ввел кредиты под инвестиционные проекты сроком до трех лет по ставке 6,5%, правда затем 27 июля привязал ставку под инвестпроекты к базовой минус 1 процентный пункт. При этом, как мы знаем, ключевая ставка уже успела повысится до 8%..

Кроме того, ЦБ дополнил систему инструментов денежно-кредитной политики операциями "тонкой настройки" по абсорбированию ликвидности на срок 1-6 дней, максимальная ставка по которым ограничена ключевой ставкой. Ну и 27 июня регулятор удлинил срок рефинансирования банков на фиксированных условиях под залог необеспеченных активов и поручительств, а также золота до полутора лет, привязав ставку по кредитам от 3 месяцев к ключевой.

Какие-то из этих действий приводили к увеличению ликвидности банков, которую они с удовольствием направляли затем на валютный рынок. Какие-то направлены на увеличение финансирования реальной экономики.

В итоге мы имеем то, что имеем. Сегодня котировки рубля к доллару практически достигали отметки в 39 руб., а в паре с евро превышали 50 руб. Сейчас говорить о том, что на этом все и закончится, вряд ли стоит. Но явных сигналов на смену тренда, как это было раньше, Банк России пока не давал. Да и с учетом последних санкций представители бизнеса сейчас очень сильно нуждаются в валюте.

Многое будет зависеть еще и от того, смогут ли российские банки найти альтернативу западным рынкам капитала, например в Азии. Известно, что такой вариант рассматривается. Кроме того, определенную роль могут сыграть и внешние факторы. Например, завтра будут озвучены итоги заседания Федрезерва, и в случае если позиция регулятора окажется более менее жесткой, исключать очередной атаки на российский рубль не стоит.

То же самое можно сказать и о геополитической ситуации. Если будут какие-то положительные изменения на этом фронте, то вполне можно ожидать, что появятся желающие сыграть в керри-трейд. Например, если спекулянты начнут играть на укрепление рубля, то учитывая высокую доходность облигаций и потенциальное укрепление российской валюты хотя бы на 5%, можно заработать неплохую прибыль. В качестве валюты фондирования можно выбрать евро, ставка по которой уже точно не будет повышена в обозримом будущем.

Если же говорить о возможных дальнейших действиях Банка России, то здесь, безусловно, все будет зависеть от нескольких факторов, и прежде всего от цен на нефть и от ответной реакции России на санкции Запада, или, проще говоря, от политики.

Если нефть продолжит снижаться, то при Банк России вполне может сделать так, что мы увидим курс рубля к доллару на отметке в 40 рублей и выше. Впрочем, есть предпосылки и для восстановления цен на "черное золото", тем более, что совсем скоро наступит зима. В таком случае, с учетом текущих макроэкономических факторов, например положительного сальдо платежного баланса, вполне вероятно, что рубль начнет отыгрывать утраченные потери хотя бы частично.

ЦБ добавит банкам валюты: доллар вновь бьет рекорды

Минфин и Банк России обсуждают меры по ликвидации дефицита долларовой ликвидности, сообщил замминистра финансов Алексей Моисеев. Почти в то же время доллар достиг очередного исторического максимума - 38,9300 руб./$1.

Минфин и Банк России обсуждают меры по ликвидации дефицита долларовой ликвидности, сообщил замминистра финансов Алексей Моисеев журналистам во вторник.

"Вопрос этот рассматривается, обсуждается. Мы с Банком России это обсуждаем. Но в первую очередь это вопрос, который должен решить Банк России, - уточнил он. - Мы, естественно, наблюдаем за некоторым стрессом на рынке свопов, где ставки рублевой "ноги" очень низки, что говорит о некотором структурном дефиците долларов".

Тем временем доллар после обеда достиг очередного исторического максимума - 38,9300 руб./$1. Сейчас доллар торгуется на уровне 38,5375 руб./$1, евро - 49,8525 руб./евро.

Сегодня также из опубликованного проекта бюджета на 2015-2017 гг. стало известно, что Минэкономразвития скорректировало прогноз среднегодового курса рубля на 2015 г. до 37,7 руб. вместо ранее предложенного 37 руб./$1.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба