20 сентября 2014 Вести Экономика

Moody's пересмотрит оценки АФК "Система" и Башнефти

Рейтинговое агентство Moody's объявило о том, что рейтинги АФК "Системы" и "Башнефти" помещены в список компаний, кредитные оценки по которым могут быть пересмотрены в сторону более низких значений.

По данным пресс-релиза рейтингового агентства, пересмотр не коснется рейтингов компании МТС.

Moody's places Sistema JSFC's and Bashneft's Ba2 ratings on review for downgrade

"Решение о пересмотре рейтингов АФК "Система" и "Башнефти" на предмет их возможного понижения отражает ту значительную неопределенность и ограниченную прозрачность, которые сложились вокруг обеих компаний и которые в свою очередь мешают оценке того, как развивающиеся события в расследовании приватизации "Башнефти" со стороны Следственного комитета Российской Федерации могут повлиять на данные компании. Пересмотр будет проводиться в рамках оценки потенциальных последствий данной ситуации для бизнеса и финансового профиля каждой компании. Принятые решения касаются рейтингов АФК "Система" и "Башнефти". В настоящий момент рейтинг компании "Мобильные ТелеСистемы", еще одного подразделения АФК "Система", остается без изменений".

До этого агентство Fitch заявило о том, что приняло решение поместить кредитные рейтинги АФК "Система", "Башнефти", МТС и "МТС-банка" на пересмотр с "негативным" прогнозом.

Мердок: "Google – шайка пиратов"

News Corp. Руперта Мердока объявила войну Google. По крайней мере на словах: компания назвала интернет-гиганта платформой для пиратов и вредоносных сетей. Таков вклад американской компании в судебное разбирательство, которое ведется на территории ЕС, где Google обвиняют в нарушении антимонопольного законодательства.

News Corp не хочет мира с Google

В четверг News Corp неожиданно выпустила официальное заявление, которое затем переправила главе антимонопольной службы ЕС Хоакину Альмунии. В нем перечислен ряд причин, по которым мирного исхода у дела Google быть не может. Напомним, что власти ЕС в последнее время склоняются к тому, чтобы прекратить разбирательство на определенных условиях, которые интернет-компания будет исполнять. Соответствующее соглашение уже было достигнуто.

Руперт Мердок с помощью исполнительного директора News Corp Роберта Томсона попытался донести до антимонопольных органов мысль о том, что Google отдает предпочтение своим сайтам-партнерам. Если пользователь вбивает запрос в поисковик, то якобы получает именно те результаты, которые принесут Google максимальное количество денег. Подобные претензии озвучивались и раньше, но News Corp сформулировала их, пожалуй, максимально жестко.

"Google превратилась в бюрократическую систему"

Процитируем часть заявления: "Интернет-гигант является платформой для пиратства и распространения вредоносных сетей, и все это Google делает, привлекая все больше денег с помощью рекламы. Компания эволюционировала из удивительно дерзкого, креативного стартапа из Кремниевой долины в огромную, мощную и часто безответственную бюрократическую систему. Это экспоненциальная эволюция, стартовой точкой которой стала компания, которая открыта, а конечной - компания, отдельные аспекты деятельности которой закрыты, при этом бизнес готов использовать свое доминирующее положение на рынке, чтобы исключить соперничество".

"Мы съели чужого хомячка"

Ответ Google звучит еще более странно: "Ух, жара, Мердок обвиняет Google в том, что она съела его хомячка". Понять, о чем идет речь, могут лишь британцы, которые помнят заголовок из The Sun от 1986 г. "Фредди Стар съел моего хомячка". Стар, публичная фигура британского телевидения, долгие годы пытался доказать, что никаких хомяков он не ел, но фраза все равно стала крылатой. Возможно, представители интернет-компании надеются, что все кинутся искать значение загадочных фраз в поисковике, на чем можно будет заработать еще больше не вопреки критике со стороны News Corp, а благодаря ей.

Реакцию Google на нападки News Corp, конечно, можно назвать остроумной. Однако за ней стоит желание отвлечь внимание от основной проблемы - продолжающегося антимонопольного расследования. Компания Руперта Мердока открыто заявила, что против какого бы то ни было соглашения между антимонопольщиками и Google. Отметим, что миллиардеру принадлежат такие мощные издания, как The Wall Street Journal и The Times of London, так что игнорировать его претензии никто не будет и узнает о них огромное количество людей. Отметим, что антимонопольные органы ЕС не говорят о том, что расследование деятельности Google будет полностью прекращено.

Правда или лоббизм?

Однако издательские компании, причем не только News Corp., продолжают настаивать на более жестком прессинге, который должна почувствовать Google. Lagardère Active, Axel Springer, владелец поисковика Bing Microsoft, и еще ряд компаний делают громкие заявления. "Мы боимся Google", - говорит Матиас Депфнер, глава издательского дома Axel Springer. Но значит ли это, что Google действительно в чем-то виновата? Или речь идет о банальном лоббизме и нападении на огромного преуспевающего конкурента, который совершенно легально захватывает новые территории?

Fitch пересмотрит рейтинги активов "Системы"

Международное рейтинговое агентство Fitch поместило кредитные рейтинги АФК "Система", "Башнефти", МТС и МТС-банка на пересмотр с прогнозом "негативный".

Причина - дело против главы компании, возможные допросы топ-менеджеров.

Следственный комитет РФ предъявил обвинение председателю совета директоров ОАО АФК "Система" Владимиру Евтушенкову в легализации денежных средств. Он содержится под домашним арестом.

Дело связано с продажей акций башкирского ТЭКа. АФК "Система" купила их у сына бывшего президента Башкирии Урала Рахимова, против которого возбуждено уголовное дело в апреле 2014 г. Следователи считают, что он организовал хищение контрольных пакетов акций компаний общей стоимостью более 130 млрд руб., но продал их значительно дешевле.

Evraz готовит IPO американского подразделения

Российский металлургический холдинг Evraz plc, крупнейший производитель рельсов в РФ, в ближайшие дни может объявить о проведении IPO североамериканского подразделения Evraz North America, сообщил Bloomberg со ссылкой на свои источники.

Evraz не комментирует это сообщение на данный момент.

Через кипрскую компанию Lanebrook Роман Абрамович владеет 31,3% Evraz, Александр Абрамов - 21,8%, Александр Фролов - 10,9%, Евгений Швидлер - 3,1%.

"Evraz North America может быть оценено в $2 млрд, - говорит Джордж Буженица, аналитик Deustche Bank AG. - В краткосрочной перспективе это хорошо для Evraz, так как подразделение после размещения позволит погасить его некоторый долг".

Чистый долг Evraz снизился с 1 января по 30 июня 2014 г. на 7% до $6,095 млрд, совокупные активы – на 8% до $16,333 млрд.

Сергей Донской, аналитик Societe Generale SA, заявил, что подразделение может быть оценено в $2,5 млрд с учетом долга.

Инвесторы позитивно встретили эту новость: акции Evraz выросли на 7,26% в Лондоне по итогам торгов.

Evraz North America контролирует около 45% рынка рельсов в Северной Америке, владеет семью заводами в США и Канаде, которые также производят природный газ и маслопроводы. За первое полугодие прибыль компании до вычета процентов, налогов, износа и амортизации составляла около $130 млн.

Эти активы Evraz приобрел за $4,030 млрд в 2008 г., когда цены на сталь достигли пика.

Холдинг Evraz вышел на прибыль по МСФО по итогам первого полугодия 2014 г.: прибыль составила $1 млн против $146 млн убытка годом ранее.

Группа Evraz - вертикально интегрированная металлургическая и горнодобывающая компания с активами в России, на Украине, в США, Канаде, Чехии, Италии, Казахстане и Южной Африке. Компания входит в 20-ку крупнейших производителей стали в мире.

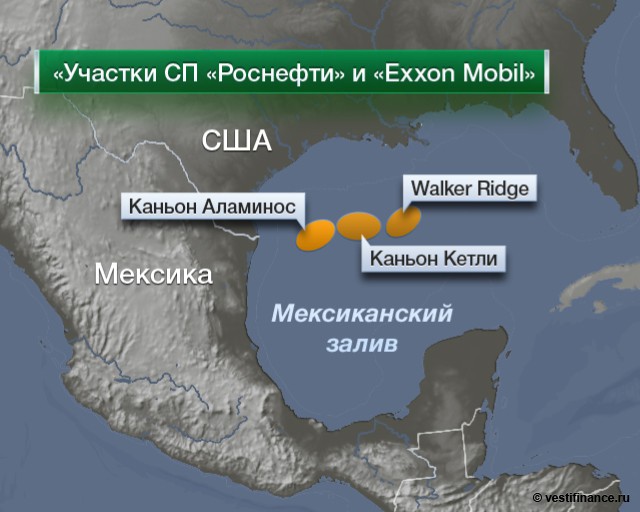

Exxon приостановила бурение в Арктике

Компания Exxon Mobil Corp. приостановила бурение нефтяной скважины, которая должна была стать ее первым шагом в освоении нефтяных запасов российской Арктики, заявляют источники, знакомые с ситуацией.

Бурение остановилось через несколько дней после того, как США и страны Евросоюза наложили запрет на помощь России в освоении арктических, глубоководных месторождений и месторождений сланцевой нефти, заявили сразу три источника, знакомые с работой на проекте. Санкции США, направленные против России по причине эскалации конфликта на Украине, дали американским компаниям срок до 26 сентября, в течение которого они должны остановить бурение и услуги по проведению испытаний.

Exxon и подразделение Seadrill - North Atlantic Drilling - вынуждены прекратить работу или временно закрыть скважину недалеко от северного побережья России до 26 сентября, заявил Крис Кеттенман, главный специалист по вопросам стратегии в энергетике в брокерской фирме Prime Executions. Проект заморожен за восемь дней до окончательного срока, который, в рамках санкций, дается компании для прекращения работ в Арктике совместно с российским партнером, компанией ОАО "Роснефть", и, вероятно, будет приостановлен по меньшей мере до следующего года, заявил он.

Когда Советский Союз развалился четверть века назад, американские и европейские компании помогали России выстроить энергетическую промышленность, надеясь на то, что им достанется часть ее запасов, которые оцениваются в 75 млрд баррелей. Остановка бурения на скважине "Университетская-1" – это первый сигнал о том, что санкции негативно сказываются на этом секторе экономики.

Ключевое значение

Скважина стала первым шагом в освоении нефтяного месторождения, оцененные запасы которой составляют 9 млрд баррелей, на глубоководье Карского моря, стоимость которого составляет около $885 млрд. Она имеет ключевое значение как для России, которая стремится к разработке новых нефтяных месторождений, которые смогли бы заменить истощенные скважины советского периода, так и для Exxon, которая стремится снизить спад производства.

Дик Кил, представитель Exxon, отказался прокомментировать ситуацию. "Мы все еще оцениваем санкции, однако мы будем действовать в соответствии с законами", – заявил Кил по телефону. Представители "Роснефти" также не прокомментировали ситуацию.

США и страны Евросоюза ввели серию санкций против России после присоединения Крыма весной этого года и усиления конфликта на востоке Украины.

Путин не сдается

Путин остался непоколебим. 9 августа, через несколько дней после того, как США и Европа объявили о том, что ограничат экспорт технологий, необходимых для освоения арктических глубоководных месторождений и месторождений сланцевой нефти, Путин лично приказал начать бурение первой российской скважины в Северном Ледовитом океане. Президент российского подразделения Exxon также присутствовал при этом событии.

Расширенные санкции, которые были введены на прошлой неделе, наложили запрет на подобные проекты, что фактически положило конец дальнейшей работе Exxon над проектом.

До сих пор не было принято официального решения по поводу того, необходимо продолжать бурение в текущем году или нужно подождать следующего года, заявили два источника, знакомых с ситуацией.

Тем не менее у Exxon и "Роснефти" уже нет времени на то, чтобы продолжить работу в текущем году, заявил Сигбьёрн Сангесланд, преподаватель технологии нефтегазодобычи и прикладной геофизики в Норвежском университете науки и технологии.

Закрыть скважину

Exxon должна иметь достаточно времени, чтобы безопасно закрыть скважину, прежде чем уйти из проекта.

"Компаниям необходимо время, чтобы установить временную мостовую пробку и закрыть противовыбросовую задвижку на скважине", - говорит Сангесланд.

"Роснефть" уже почувствовала негативное влияние санкций, которые сказались на финансировании и возможности покупать технологическое оборудование.

В преддверии IPO Alibaba оценена в $167,6 млрд

Акции Alibaba оценены в $68. Это верхняя отметка ценового диапазона, что свидетельствует о большом интересе инвесторов, проявляемом к китайскому гиганту электронной коммерции.

Торги должны начаться в пятницу на Нью-Йоркской фондовой бирже, а продажа акций может принести около $21,8 млрд. В результате это станет одним из крупнейших размещений в истории.

Alibaba, на которую приходится 80% всех онлайн-продаж в Китае, оценивается в $167,6 млрд. Эта оценка превосходит стоимость таких титанов, как Walt Disney и Boeing.

Итоговая сумма, вырученная от продажи, может измениться в зависимости от окончательного распределения ценных бумаг в полном объеме заявок. Если андеррайтеры будут осуществлять опцион на продажу большего объема акций, сумма может увеличиться до $25 млрд, что превысит выручку от продажи акций Agricultural Bank of China в 2010 г. Тогда сумма составила $22 млрд.

Alibaba утроила прибыль в преддверии IPO

Выручка китайского интернет-ритейлера Alibaba в I квартале фингода выросла на 46,3%, достигнув $2,5 млрд за счет увеличения продаж рекламы на площадках Tmall и Taobao, сообщает Reuters.

Выручка Alibaba в отчетном периоде увеличилась на 46,3% до 15,77 млрд юаней, или $2,5 млрд. Чистая прибыль компании подскочила в апреле-июне до $1,99 млрд, или 84 центов в расчете на акцию, следует из документов, поданных в Комиссию по ценным бумагам и биржам (SEC) США.

Операционная прибыль китайского холдинга достигла 6,8 млрд юаней — показатель вырос за год на 26%. В долларовом выражении показатель составил $1,1 млрд. EBITDA компании выросла на 40% и достигла 8,5 млрд юаней, или $1,3 млрд. Свободный денежный поток Alibaba Group составил 10,5 млрд юаней, что эквивалентно $1,7 млрд.

На конец июня у Alibaba было 188 млн мобильных пользователей, пользующихся сервисами холдинга не реже раза в месяц. Общее число активных пользователей Alibaba повысилось до 279 млн человек со 185 млн с прошлого года.

GSK выплатит крупнейший штраф в истории Китая

Суд КНР оштрафовал китайское подразделение британской фармкомпании GlaxoSmithKline Plc (GSK) на 297 млн фунтов стерлингов ($489 млн) в рамках антикоррупционного расследования.

По данным агентства "Синьхуа", штраф, наложенный на GSK, является крупнейшим в корпоративной истории КНР.

Как сообщается в пресс-релизе компании, суд обвинил компанию в даче взяток для получения выгодных сделок на китайском рынке. GSK планирует выплатить штраф из своих ресурсов. Все расходы, связанные с судом, а также необходимыми мерами реорганизации операций, будут опубликованы в отчетности за III квартал этого года, отмечается в сообщении компании.

"Нелегальные действия китайского подразделения GSK являются нарушением процедур корпоративного управления компании и полностью противоречат стандартам, ожидаемым от наших сотрудников", - говорится в сообщении GSK.

GSK отмечает, что фармкомпания полностью сотрудничала с китайскими властями в рамках расследования этого дела и предприняла меры для полного устранения соответствующих проблем в своем подразделении.

Расследование в отношении GSK было начато китайскими властями еще в июне 2013 г. По данным следствия, за шесть лет сотрудники компании потратили на взятки в общей сложности около $500 млн.

Компания финансировала взятки с помощью завышения цен на лекарственные препараты в КНР. Некоторые из ее продуктов стоили в семь раз выше, чем на рынках других стран. При этом GSK выводила средства, искажая данные таможенных деклараций.

"ЛУКойл" продает АЗС на Украине за $300 млн

"ЛУКойл" продает АЗС на Украине за $300 млн, сообщил глава компании Вагит Алекперов в пятницу. Сделку планируется закрыть в сентябре.

Сделку сейчас рассматривает антимонопольная служба Украины. "Мы ждем до конца этого месяца получения разрешения на продажу, - сказал Алекперов и уточнил, что все эти АЗС планируется продать по балансовой стоимости. - Это в пределах около $300 млн".

В конце июля 2014 г. "ЛУКойл" объявил о достижении соглашения с австрийской компанией AMIC Energy Management о продаже 100% участия ПИИ "ЛУКойл-Украина", владеющего около 240 АЗС и 6 нефтебазами на территории Украины.

Ранее "ЛУКойл" планировал в 2014-2019 гг. инвестировать в экономику Украины $141 млн.

По данным украинских СМИ, инвестиции “ЛУКойл-Украина” за период 2009-2013 гг. составили $108,4 млн. Общая сумма налогов, уплаченных в бюджет Украины за 2013 г., составила $278,7 млн.

Российская "Ренова" стала акционером Bank of Cyprus

Компания "Ренова" Виктора Вексельберга стала вторым по величине акционером Bank of Cyprus, сообщается в новом списке акционеров кипрского банка, опубликованном по итогам допэмиссии на 1 млрд евро. До эмиссии капитал банка составлял 4,7 млрд евро.

Крупнейшим акционером Bank of Cyprus после допэмиссии остается Cyprus Popular Bank Public Co Ltd, который владеет 9,62% акций (раньше его доля была 18,1%), Renova Group - 5,45%, TD Asset Management - 5,23%, ЕБРР - 5,02%.

Три последние компании пополнили список акционеров с долей более 5%, при этом ЕБРР заплатил за свою долю, по разным оценкам, около 100 млн евро.

Bank of Cyprus стал знаменитым в прошлом году, когда тысячи российских вкладчиков не смогли вернуть свои деньги и получили акции банка в обмен на замороженные правительством Кипра депозиты. Согласно данным банка в результате около 81,4% акций Bank of Cyprus оказалось у 21 тыс. его вкладчиков (47,5% от сумм вкладов свыше 100 тыс. евро). По неофициальным данным, треть из них - российские и украинские.

Группа компаний "Ренова" – ведущая российская частная бизнес-группа, состоящая из управляющих компаний, фондов прямых и портфельных инвестиций. "Ренова" - стратегический инвестор и крупный акционер таких компаний мирового уровня, как UC Rusal, Oerlikon, Sulzer, SCHMOLZ + BICKENBACH.

В состав "Ренова" входят фонды прямых инвестиций и управляющие компании, осуществляющие деятельность в сфере энергетики ("Комплексные энергетические системы", "Хевел"), транспорта (холдинг "Аэропорты регионов"), ЖКХ ("Российские коммунальные системы"), недвижимости (ГК "КОРТРОС"), портфельных инвестиций (Columbus Nova), телекоммуникаций (Группа "Акадо"), химии ("Группа Оргсинтез") и драгоценных металлов ("Золото Камчатки").

Vivendi продаст Telefonica подразделение GVT

Французский медиаконгломерат Vivendi SA намерен продать свое бразильское подразделение GVT испанской компании Telefonica SA, пишет газета The Wall Street Journal.

Сумма сделки оценивается в 7,24 млрд евро.

Согласно условиям сделки Vivendi получит денежные средства в размере 4,66 млрд евро, а также 7,4% акций Telefonica Brasil, которые оцениваются в 2,02 млрд евро, и 5,7% в Telecom Italia, оценивающуюся в 1,01 млрд евро.

Совет директоров Vivendi уже одобрил сделку и требует лишь одобрения бразильских регуляторов.

Vivendi намерен завершить продажу до конца I полугодия 2015 г.

Vivendi и Telefonica начали переговоры о продаже GVT в конце августа. Предложение о покупке бразильского бизнеса Vivendi подавала и Telecom Italia. Крупнейшая телекоммуникационная группа Италии предложила 7 млрд евро ($9,2 млрд)

GVT предоставляет услуги широкополосного доступа в интернет. Покупка этой компании позволит Telefonica укрепить свои позиции на бразильском рынке, лидером которого является America Movil SAB.

Проект "Ямал-СПГ" – символ неповиновения санкциям

Десятки проектов российских компаний в области энергетики оказались в опасности из-за санкций, которые ввели западные страны. Среди них выделяется проект "Ямал СПГ", который правительство стремится сохранить во что бы то ни стало.

"Ямал СПГ", проект стоимостью в $27 млрд по освоению газовых месторождений на северо-западе Сибири, направлен на то, чтобы удвоить долю России на быстрорастущем рынке сжиженного природного газа (СПГ). Если проект будет идти по плану, то Россия сможет доказать Западу, что страна с крупнейшей в мире энергетической промышленностью не прогнется под давлением западных санкций.

Россия заявляет, что сделает все возможное, чтобы проект "Ямал СПГ" функционировал. Однако месторождения газа на Ямале находятся в Арктике, а это означает, что для их освоения потребуется специализированное оборудование, которое предоставляют западные партнеры. Однако многие западные компании не смогут больше предоставлять оборудование в связи с введенными санкциями.

Масштабный проект

Акционеры уже вложили в проект "Ямал СПГ" $6 млрд, однако сейчас санкции США и стран ЕС лишили российские энергетические компании доступа к западным кредитам.

Тем не менее банкиры и аналитики, которые недавно вернулись из путешествия по Ямалу, говорят, что были впечатлены масштабом проекта.

При этом держатель контрольного пакета акций проекта "Ямал СПГ", компания "НОВАТЭК" и ее совладелец Геннадий Тимченко также появились в санкционном списке ЕС и США.

Максим Мошков, аналитик в UBS, говорит, что "был поражен темпами и масштабами работ, которые уже были сделаны". В настоящий момент над проектом работает около 6 тыс. человек, а в следующем году их число вырастет до 15 тыс.

"Они работают днем и ночью... Побывав там, я понял, что проект, скорее всего, станет реальностью", – говорит Мошков.

Андрей Полищук из Raiffeisen банка говорит: "Они строят новый аэропорт, нефтехранилища. Суда приходят в близлежащий порт одно за другим. Одни разгружают грузы, другие ждут разгрузки".

Сильные партнеры

У проекта "Ямал СПГ" сильные партнеры – французская нефтяная компания Total и китайская CNPC.

На этой неделе Total заявила, что, несмотря на санкции, она не прекратит работу над проектом "Ямал СПГ", а также подчеркнула, что учитывая зависимость Европы от российского газа, было бы довольно рискованно замедлять работу над проектом.

"Ямал СПГ" начнет поставки газа в 2018 г., и уже сейчас часть будущих поставок продана покупателям в Европе и Азии. В перспективе, экспорт будет составлять 16,5 млн тонн СПГ в год, что равно потреблению газа во Франции за 6 месяцев.

Пока что компаниям "НОВАТЭК" и "Газпром" удалось избежать влияния европейских санкций, однако тот факт, что "НОВАТЭК" попала в санкционный список, существенно снижает возможности компании привлекать средства на развитие проекта.

Так, компания Total четко определила, что будет участвовать в проекте. Но ее возможности финансировать свою долю через европейские и американские банки существенно ограничились.

"Можем ли мы прожить без российского газа в Европе? Ответ - нет. Есть ли какие-либо причины жить без российского газа? Я думаю, что нет, и я не защищаю интересы Total в России", – заявил глава Total Кристоф де Маржери.

Тимченко, совладелец компании "НОВАТЭК", также является силой, с которой необходимо считаться, несмотря на санкции, введенные против него Западом. В марте 2014 г. США ввели первые санкции против него, объясняя это так: "Деятельность Тимченко в энергетическом секторе напрямую связана с Путиным".

После этого Путин назначил Тимченко главой Российско-китайского делового совета. Тимченко заявил, что Китай, у которого 20%-я доля в проекте "Ямал СПГ" (компания CNPC), согласился предоставить заем в размере $20 млрд до конца 2014 г.

Но его еще надо получить. "Мы вели переговоры на уровне высшего руководства по поводу строгого соблюдения международных норм и правил, – заявил один из членов китайского высшего руководства в банковской сфере. - Основные принципы таковы: мы не будем работать с организациями, которые подверглись санкциям... Мы не хотим проблем с США".

Поддержка правительства

Если Китай не сможет вложить деньги, то Путин, скорее всего, сможет.

Российское правительство заявило, что оно будет инвестировать в прибыльные проекты, которые гарантируют значительные выплаты в госказну в будущем. Различные чиновники уже пообещали помощь "Газпрому", "Роснефти", "Транснефти" и "РЖД".

А премьер-министр РФ Дмитрий Медведев сказал главе и совладельцу "НОВАТЭКа" Леониду Михельсону, что Россия поддержит также другие компании, независимо от их структуры собственности.

Решающий момент для проекта "Ямал СПГ" наступит, когда французская компания Technip завершит строительство завода по сжижению газа: такой технологии пока в России нет.

На этой неделе Technip заявила, что работа над проектом продвигается. Ранее она предупреждала о риске снижения своих доходов в связи с санкциями против России.

Если у Technip возникнут сложности (а темпы введения новых санкций против России за последние месяцы ускорились, что повышает вероятность введения новых санкций), Россия может купить технологию у Китая, который за последние несколько лет смог разработать технологии по проектированию и строительству крупных заводов СПГ.

"Роснефть" продолжает работу с Exxon в Арктике

Министр природных ресурсов РФ Сергей Донской планирует обсудить с "Роснефтью" планы бурения скважины на структуре "Университетская-1" в Арктике, где компания сотрудничает с ExxonMobil.

"У меня была информация, что возможна приостановка бурения, но эти данные не подтвердились", - заявил министр в кулуарах международного инвестиционного форума в Сочи. Донской подчеркнул, что он намерен встретиться в субботу в рамках форума с вице-президентом "Роснефти” Ларисой Каландой.

“Начнем с того, что "Роснефть" начала бурить раньше времени. Еще есть возможность все-таки успеть провести бурение в рамках лицензионных условий. Но для этого, конечно, нужно контрактовать новую буровую или, может быть, эту буровую. Я не знаю, как там выстроились взаимоотношения. Но фактически у "Роснефти" есть еще возможность в рамках лицензионных условий все это решать. Плюс ко всему, конечно, надо посмотреть дальше, как будут реализовываться проекты", - добавил глава ведомства.

Ранее компания Exxon Mobil Corp. приостановила бурение нефтяной скважины, которая должна была стать ее первым шагом в освоении нефтяных запасов российской Арктики, заявляют источники, знакомые с ситуацией.

Exxon и подразделение Seadrill - North Atlantic Drilling - вынуждены прекратить работу или временно закрыть скважину недалеко от северного побережья России до 26 сентября, заявил Крис Кеттенман, главный специалист по вопросам стратегии в энергетике в брокерской фирме Prime Executions.

Российский арктический проект станет также одним из самых дорогих в истории Exxon, не менее $600 млн. Но потенциальная прибыль оправдывает такие расходы. Геологическая структура "Университетская", размером с Москву, может содержать 9 млрд баррелей в нефтяном эквиваленте, что предполагает стоимость на уровне более $900 млрд по сегодняшним ценам.

И для Exxon очень важно успеть занять свое место в Арктике, которая в будущем может стать точкой роста для всей мировой нефтедобычи. Кроме этого, у Exxon и "Роснефти" есть проект на $300 млн по разработке сланцевых месторождений в Сибири, планы по новым арктическим скважинам в следующем году и добыче в Черном море.

Акции "Системы" взлетели на освобождении Евтушенкова

Владелец АФК "Система" Владимир Евтушенков освобожден из-под домашнего ареста, сообщили изданию "Вести. Экономика" в компании. Акции активов "Системы" прекратили падение и резко выросли в цене. В. Евтушенкову изменена мера пресечения на подписку о невыезде. Вскоре СК опроверг это освобождение.

В Мосгорсуде заявили, что решение об освобождении Евтушенкова, возможно, принимали следователи, а не столичные суды.

Пресс-секретарь АФК "Система" Ольга Гудина подтвердила телеканалу "Россия 24", что Евтушенков освобожден из-под домашнего ареста.

Через полчаса официальный представитель Следственного комитета Владимир Маркин опроверг эти заявления: "Расследование уголовного дела в отношении Евтушенкова продолжается. Мера пресечения ему не изменялась".

На первых сообщениях об освобождении Евтушенкова акции "Системы" подскочили на 20%, "Башнефти" - на 5%, МТС - на 4%. Падение рынка замедлилось: основные индексы Мосбиржи замедлили падение в 1,5-2 раза.

После опровержения Маркина рынок скорректировался, но в целом снизил темпы падения, акции "Системы" сохранили рост цены на уровне 5%, по данным на 18:22 мск, МТС - на уровне +0,5%, а акции "Башнефти" потеряли в цене 5,5%.

В начале текущей недели Следственный комитет РФ предъявил обвинение председателю совета директоров ОАО АФК "Система" Владимиру Евтушенкову в легализации денежных средств. И, учитывая экономическую и политическую ситуацию, это событие негативно повлияло на инвестклимат в России. Акции компании и ее активов значительно потеряли в стоимости.

Капитализация активов "Системы" упала в целом более на $7 млрд за сутки на всех биржах с момента ареста Евтушенкова в понедельник, 17 сентября.

Напомним, дело связано с продажей акций башкирского ТЭКа. АФК "Система" купила их у сына бывшего президента Башкирии Урала Рахимова, против которого возбуждено уголовное дело в апреле 2014 г. Следователи считают, что он организовал хищение контрольных пакетов акций компаний общей стоимостью более 130 млрд руб., но продал их значительно дешевле.

ВТБ настаивает на конвертации долга "Мечела" в акции

ВТБ и Сбербанк настаивают на конвертации долга "Мечела" в акции, сообщил глава группы ВТБ Андрей Костин в пятницу позицию основных кредиторов металлургической компании, которой грозит банкротство.

"В компании это пока не нашло поддержки. Если этого не будет, то другого пути, как применять меры правового характера, у нас нет. Предлагаемый план "Мечела" нас не устраивает, потому что он не решает главную проблему. Сколько ты долги не реструктурируй, существующая нагрузка непосильна, на наш взгляд", - сказал Костин и добавил, что государство не будет поддерживать "Мечел".

"Не думаю, что государство будет поддерживать компании, которые перебрали денег. Этот вопрос должны решать кредиторы, которые дали деньги и взяли риск, и должник", - сказал Костин.

Ранее кредиторы и правительство согласовали две схемы спасения "Мечела" с размыванием доли владельца "Мечела" Игоря Зюзина. Иначе компании грозит банкротства. Но Зюзин не согласился. Менеджмент "Мечел" предлагает списать неустойку за несвоевременное погашение долга и проценты на дату реструктуризации, штрафы за досрочное погашение, также снизить процентную ставку.

Доля банков с госучастием в общем долге в $8 млрд составляет $5,5 млрд.

Неделей ранее гендиректор "Мечела" Олег Коржов заявил в интервью телеканалу "Россия 24", что "мы бы хотели в ближайшие 2-3 года сделать капитализацию процентов на уровне 50%". "Сделать грейс-период, то есть отложить погашение кредитов на 4-5 лет. Мы должны договориться, что будем конвертировать наши валютные кредиты в рублевые, для того чтобы минимизировать валютные риски, которые могут быть. Мы просим банки снизить процентную ставку по кредитам до того процентного уровня, который мы в состоянии платить", - пояснил он.

Одновременно "Мечел" может продать любую часть своих активов: железную дорогу до Эльгинского месторождения, Челябинский цинковый завод, Челябинский меткомбинат. "На сегодняшний день компания готова рассматривать варианты продажи любого актива. Весь вопрос в деньгах, какая сумма будет предложена. Мы ставим для себя планку продажи активов на $2-3 млрд за 2-3 года", - сказал Коржов. По его словам, условная стоимость всей компании - около $9 млрд при $8 млрд долга.

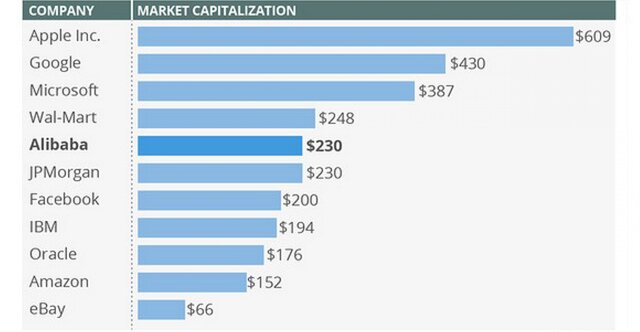

Alibaba обогнала ведущие IT-компании США

В рамках IPO, которое стало крупнейшим за всю историю Нью-Йоркской фондовой биржи, рыночная капитализация компании Alibaba, лидера в сегменте онлайн-торговли Китая, превысила показатели ведущих IT-компаний США.

Котировки Alibaba в первый день торгов после IPO существенно превысили первоначальную цену размещения в $68 за акцию. В первые минуты торгов на NYSE бумаги под тикером BABA взлетели на 46%, протестировав уровень в $99 за акцию. Впоследствии рост котировок стабилизировался в районе 33-36%, акции торговались в районе $91-92 за акцию. IPO Alibaba стало крупнейшим за всю историю для Нью-Йоркской фондовой биржи. Объем размещения составил $21,7 млрд, а с учетом опциона для организаторов IPO – $25 млрд.

В ходе первого дня торгов на NYSE совокупная рыночная капитализация компании достигала уровней $230 млрд. Таким образом, Alibaba стала одной из самых дорогих компаний мира и опередила многие компании IT-сегмента США, в частности Facebook, IBM, Oracle, Amazon и eBay.

Рыночная капитализация Alibaba* и ряда компаний США

Alibaba является ведущей компанией Китая в сфере интернет-коммерции. Группа имеет собственную электронную платежную систему Alipay и управляет интернет-магазинами Taobao.com и AliExpress. На фоне бешеного ралли в первый день торгов основатель и глава совета директоров Alibaba Джек Ма смог заработать $867 млн на продаже части своего пакета акций.

*на внутридневных максимумах на NYSE

Рейтинговое агентство Moody's объявило о том, что рейтинги АФК "Системы" и "Башнефти" помещены в список компаний, кредитные оценки по которым могут быть пересмотрены в сторону более низких значений.

По данным пресс-релиза рейтингового агентства, пересмотр не коснется рейтингов компании МТС.

Moody's places Sistema JSFC's and Bashneft's Ba2 ratings on review for downgrade

"Решение о пересмотре рейтингов АФК "Система" и "Башнефти" на предмет их возможного понижения отражает ту значительную неопределенность и ограниченную прозрачность, которые сложились вокруг обеих компаний и которые в свою очередь мешают оценке того, как развивающиеся события в расследовании приватизации "Башнефти" со стороны Следственного комитета Российской Федерации могут повлиять на данные компании. Пересмотр будет проводиться в рамках оценки потенциальных последствий данной ситуации для бизнеса и финансового профиля каждой компании. Принятые решения касаются рейтингов АФК "Система" и "Башнефти". В настоящий момент рейтинг компании "Мобильные ТелеСистемы", еще одного подразделения АФК "Система", остается без изменений".

До этого агентство Fitch заявило о том, что приняло решение поместить кредитные рейтинги АФК "Система", "Башнефти", МТС и "МТС-банка" на пересмотр с "негативным" прогнозом.

Мердок: "Google – шайка пиратов"

News Corp. Руперта Мердока объявила войну Google. По крайней мере на словах: компания назвала интернет-гиганта платформой для пиратов и вредоносных сетей. Таков вклад американской компании в судебное разбирательство, которое ведется на территории ЕС, где Google обвиняют в нарушении антимонопольного законодательства.

News Corp не хочет мира с Google

В четверг News Corp неожиданно выпустила официальное заявление, которое затем переправила главе антимонопольной службы ЕС Хоакину Альмунии. В нем перечислен ряд причин, по которым мирного исхода у дела Google быть не может. Напомним, что власти ЕС в последнее время склоняются к тому, чтобы прекратить разбирательство на определенных условиях, которые интернет-компания будет исполнять. Соответствующее соглашение уже было достигнуто.

Руперт Мердок с помощью исполнительного директора News Corp Роберта Томсона попытался донести до антимонопольных органов мысль о том, что Google отдает предпочтение своим сайтам-партнерам. Если пользователь вбивает запрос в поисковик, то якобы получает именно те результаты, которые принесут Google максимальное количество денег. Подобные претензии озвучивались и раньше, но News Corp сформулировала их, пожалуй, максимально жестко.

"Google превратилась в бюрократическую систему"

Процитируем часть заявления: "Интернет-гигант является платформой для пиратства и распространения вредоносных сетей, и все это Google делает, привлекая все больше денег с помощью рекламы. Компания эволюционировала из удивительно дерзкого, креативного стартапа из Кремниевой долины в огромную, мощную и часто безответственную бюрократическую систему. Это экспоненциальная эволюция, стартовой точкой которой стала компания, которая открыта, а конечной - компания, отдельные аспекты деятельности которой закрыты, при этом бизнес готов использовать свое доминирующее положение на рынке, чтобы исключить соперничество".

"Мы съели чужого хомячка"

Ответ Google звучит еще более странно: "Ух, жара, Мердок обвиняет Google в том, что она съела его хомячка". Понять, о чем идет речь, могут лишь британцы, которые помнят заголовок из The Sun от 1986 г. "Фредди Стар съел моего хомячка". Стар, публичная фигура британского телевидения, долгие годы пытался доказать, что никаких хомяков он не ел, но фраза все равно стала крылатой. Возможно, представители интернет-компании надеются, что все кинутся искать значение загадочных фраз в поисковике, на чем можно будет заработать еще больше не вопреки критике со стороны News Corp, а благодаря ей.

Реакцию Google на нападки News Corp, конечно, можно назвать остроумной. Однако за ней стоит желание отвлечь внимание от основной проблемы - продолжающегося антимонопольного расследования. Компания Руперта Мердока открыто заявила, что против какого бы то ни было соглашения между антимонопольщиками и Google. Отметим, что миллиардеру принадлежат такие мощные издания, как The Wall Street Journal и The Times of London, так что игнорировать его претензии никто не будет и узнает о них огромное количество людей. Отметим, что антимонопольные органы ЕС не говорят о том, что расследование деятельности Google будет полностью прекращено.

Правда или лоббизм?

Однако издательские компании, причем не только News Corp., продолжают настаивать на более жестком прессинге, который должна почувствовать Google. Lagardère Active, Axel Springer, владелец поисковика Bing Microsoft, и еще ряд компаний делают громкие заявления. "Мы боимся Google", - говорит Матиас Депфнер, глава издательского дома Axel Springer. Но значит ли это, что Google действительно в чем-то виновата? Или речь идет о банальном лоббизме и нападении на огромного преуспевающего конкурента, который совершенно легально захватывает новые территории?

Fitch пересмотрит рейтинги активов "Системы"

Международное рейтинговое агентство Fitch поместило кредитные рейтинги АФК "Система", "Башнефти", МТС и МТС-банка на пересмотр с прогнозом "негативный".

Причина - дело против главы компании, возможные допросы топ-менеджеров.

Следственный комитет РФ предъявил обвинение председателю совета директоров ОАО АФК "Система" Владимиру Евтушенкову в легализации денежных средств. Он содержится под домашним арестом.

Дело связано с продажей акций башкирского ТЭКа. АФК "Система" купила их у сына бывшего президента Башкирии Урала Рахимова, против которого возбуждено уголовное дело в апреле 2014 г. Следователи считают, что он организовал хищение контрольных пакетов акций компаний общей стоимостью более 130 млрд руб., но продал их значительно дешевле.

Evraz готовит IPO американского подразделения

Российский металлургический холдинг Evraz plc, крупнейший производитель рельсов в РФ, в ближайшие дни может объявить о проведении IPO североамериканского подразделения Evraz North America, сообщил Bloomberg со ссылкой на свои источники.

Evraz не комментирует это сообщение на данный момент.

Через кипрскую компанию Lanebrook Роман Абрамович владеет 31,3% Evraz, Александр Абрамов - 21,8%, Александр Фролов - 10,9%, Евгений Швидлер - 3,1%.

"Evraz North America может быть оценено в $2 млрд, - говорит Джордж Буженица, аналитик Deustche Bank AG. - В краткосрочной перспективе это хорошо для Evraz, так как подразделение после размещения позволит погасить его некоторый долг".

Чистый долг Evraz снизился с 1 января по 30 июня 2014 г. на 7% до $6,095 млрд, совокупные активы – на 8% до $16,333 млрд.

Сергей Донской, аналитик Societe Generale SA, заявил, что подразделение может быть оценено в $2,5 млрд с учетом долга.

Инвесторы позитивно встретили эту новость: акции Evraz выросли на 7,26% в Лондоне по итогам торгов.

Evraz North America контролирует около 45% рынка рельсов в Северной Америке, владеет семью заводами в США и Канаде, которые также производят природный газ и маслопроводы. За первое полугодие прибыль компании до вычета процентов, налогов, износа и амортизации составляла около $130 млн.

Эти активы Evraz приобрел за $4,030 млрд в 2008 г., когда цены на сталь достигли пика.

Холдинг Evraz вышел на прибыль по МСФО по итогам первого полугодия 2014 г.: прибыль составила $1 млн против $146 млн убытка годом ранее.

Группа Evraz - вертикально интегрированная металлургическая и горнодобывающая компания с активами в России, на Украине, в США, Канаде, Чехии, Италии, Казахстане и Южной Африке. Компания входит в 20-ку крупнейших производителей стали в мире.

Exxon приостановила бурение в Арктике

Компания Exxon Mobil Corp. приостановила бурение нефтяной скважины, которая должна была стать ее первым шагом в освоении нефтяных запасов российской Арктики, заявляют источники, знакомые с ситуацией.

Бурение остановилось через несколько дней после того, как США и страны Евросоюза наложили запрет на помощь России в освоении арктических, глубоководных месторождений и месторождений сланцевой нефти, заявили сразу три источника, знакомые с работой на проекте. Санкции США, направленные против России по причине эскалации конфликта на Украине, дали американским компаниям срок до 26 сентября, в течение которого они должны остановить бурение и услуги по проведению испытаний.

Exxon и подразделение Seadrill - North Atlantic Drilling - вынуждены прекратить работу или временно закрыть скважину недалеко от северного побережья России до 26 сентября, заявил Крис Кеттенман, главный специалист по вопросам стратегии в энергетике в брокерской фирме Prime Executions. Проект заморожен за восемь дней до окончательного срока, который, в рамках санкций, дается компании для прекращения работ в Арктике совместно с российским партнером, компанией ОАО "Роснефть", и, вероятно, будет приостановлен по меньшей мере до следующего года, заявил он.

Когда Советский Союз развалился четверть века назад, американские и европейские компании помогали России выстроить энергетическую промышленность, надеясь на то, что им достанется часть ее запасов, которые оцениваются в 75 млрд баррелей. Остановка бурения на скважине "Университетская-1" – это первый сигнал о том, что санкции негативно сказываются на этом секторе экономики.

Ключевое значение

Скважина стала первым шагом в освоении нефтяного месторождения, оцененные запасы которой составляют 9 млрд баррелей, на глубоководье Карского моря, стоимость которого составляет около $885 млрд. Она имеет ключевое значение как для России, которая стремится к разработке новых нефтяных месторождений, которые смогли бы заменить истощенные скважины советского периода, так и для Exxon, которая стремится снизить спад производства.

Дик Кил, представитель Exxon, отказался прокомментировать ситуацию. "Мы все еще оцениваем санкции, однако мы будем действовать в соответствии с законами", – заявил Кил по телефону. Представители "Роснефти" также не прокомментировали ситуацию.

США и страны Евросоюза ввели серию санкций против России после присоединения Крыма весной этого года и усиления конфликта на востоке Украины.

Путин не сдается

Путин остался непоколебим. 9 августа, через несколько дней после того, как США и Европа объявили о том, что ограничат экспорт технологий, необходимых для освоения арктических глубоководных месторождений и месторождений сланцевой нефти, Путин лично приказал начать бурение первой российской скважины в Северном Ледовитом океане. Президент российского подразделения Exxon также присутствовал при этом событии.

Расширенные санкции, которые были введены на прошлой неделе, наложили запрет на подобные проекты, что фактически положило конец дальнейшей работе Exxon над проектом.

До сих пор не было принято официального решения по поводу того, необходимо продолжать бурение в текущем году или нужно подождать следующего года, заявили два источника, знакомых с ситуацией.

Тем не менее у Exxon и "Роснефти" уже нет времени на то, чтобы продолжить работу в текущем году, заявил Сигбьёрн Сангесланд, преподаватель технологии нефтегазодобычи и прикладной геофизики в Норвежском университете науки и технологии.

Закрыть скважину

Exxon должна иметь достаточно времени, чтобы безопасно закрыть скважину, прежде чем уйти из проекта.

"Компаниям необходимо время, чтобы установить временную мостовую пробку и закрыть противовыбросовую задвижку на скважине", - говорит Сангесланд.

"Роснефть" уже почувствовала негативное влияние санкций, которые сказались на финансировании и возможности покупать технологическое оборудование.

В преддверии IPO Alibaba оценена в $167,6 млрд

Акции Alibaba оценены в $68. Это верхняя отметка ценового диапазона, что свидетельствует о большом интересе инвесторов, проявляемом к китайскому гиганту электронной коммерции.

Торги должны начаться в пятницу на Нью-Йоркской фондовой бирже, а продажа акций может принести около $21,8 млрд. В результате это станет одним из крупнейших размещений в истории.

Alibaba, на которую приходится 80% всех онлайн-продаж в Китае, оценивается в $167,6 млрд. Эта оценка превосходит стоимость таких титанов, как Walt Disney и Boeing.

Итоговая сумма, вырученная от продажи, может измениться в зависимости от окончательного распределения ценных бумаг в полном объеме заявок. Если андеррайтеры будут осуществлять опцион на продажу большего объема акций, сумма может увеличиться до $25 млрд, что превысит выручку от продажи акций Agricultural Bank of China в 2010 г. Тогда сумма составила $22 млрд.

Alibaba утроила прибыль в преддверии IPO

Выручка китайского интернет-ритейлера Alibaba в I квартале фингода выросла на 46,3%, достигнув $2,5 млрд за счет увеличения продаж рекламы на площадках Tmall и Taobao, сообщает Reuters.

Выручка Alibaba в отчетном периоде увеличилась на 46,3% до 15,77 млрд юаней, или $2,5 млрд. Чистая прибыль компании подскочила в апреле-июне до $1,99 млрд, или 84 центов в расчете на акцию, следует из документов, поданных в Комиссию по ценным бумагам и биржам (SEC) США.

Операционная прибыль китайского холдинга достигла 6,8 млрд юаней — показатель вырос за год на 26%. В долларовом выражении показатель составил $1,1 млрд. EBITDA компании выросла на 40% и достигла 8,5 млрд юаней, или $1,3 млрд. Свободный денежный поток Alibaba Group составил 10,5 млрд юаней, что эквивалентно $1,7 млрд.

На конец июня у Alibaba было 188 млн мобильных пользователей, пользующихся сервисами холдинга не реже раза в месяц. Общее число активных пользователей Alibaba повысилось до 279 млн человек со 185 млн с прошлого года.

GSK выплатит крупнейший штраф в истории Китая

Суд КНР оштрафовал китайское подразделение британской фармкомпании GlaxoSmithKline Plc (GSK) на 297 млн фунтов стерлингов ($489 млн) в рамках антикоррупционного расследования.

По данным агентства "Синьхуа", штраф, наложенный на GSK, является крупнейшим в корпоративной истории КНР.

Как сообщается в пресс-релизе компании, суд обвинил компанию в даче взяток для получения выгодных сделок на китайском рынке. GSK планирует выплатить штраф из своих ресурсов. Все расходы, связанные с судом, а также необходимыми мерами реорганизации операций, будут опубликованы в отчетности за III квартал этого года, отмечается в сообщении компании.

"Нелегальные действия китайского подразделения GSK являются нарушением процедур корпоративного управления компании и полностью противоречат стандартам, ожидаемым от наших сотрудников", - говорится в сообщении GSK.

GSK отмечает, что фармкомпания полностью сотрудничала с китайскими властями в рамках расследования этого дела и предприняла меры для полного устранения соответствующих проблем в своем подразделении.

Расследование в отношении GSK было начато китайскими властями еще в июне 2013 г. По данным следствия, за шесть лет сотрудники компании потратили на взятки в общей сложности около $500 млн.

Компания финансировала взятки с помощью завышения цен на лекарственные препараты в КНР. Некоторые из ее продуктов стоили в семь раз выше, чем на рынках других стран. При этом GSK выводила средства, искажая данные таможенных деклараций.

"ЛУКойл" продает АЗС на Украине за $300 млн

"ЛУКойл" продает АЗС на Украине за $300 млн, сообщил глава компании Вагит Алекперов в пятницу. Сделку планируется закрыть в сентябре.

Сделку сейчас рассматривает антимонопольная служба Украины. "Мы ждем до конца этого месяца получения разрешения на продажу, - сказал Алекперов и уточнил, что все эти АЗС планируется продать по балансовой стоимости. - Это в пределах около $300 млн".

В конце июля 2014 г. "ЛУКойл" объявил о достижении соглашения с австрийской компанией AMIC Energy Management о продаже 100% участия ПИИ "ЛУКойл-Украина", владеющего около 240 АЗС и 6 нефтебазами на территории Украины.

Ранее "ЛУКойл" планировал в 2014-2019 гг. инвестировать в экономику Украины $141 млн.

По данным украинских СМИ, инвестиции “ЛУКойл-Украина” за период 2009-2013 гг. составили $108,4 млн. Общая сумма налогов, уплаченных в бюджет Украины за 2013 г., составила $278,7 млн.

Российская "Ренова" стала акционером Bank of Cyprus

Компания "Ренова" Виктора Вексельберга стала вторым по величине акционером Bank of Cyprus, сообщается в новом списке акционеров кипрского банка, опубликованном по итогам допэмиссии на 1 млрд евро. До эмиссии капитал банка составлял 4,7 млрд евро.

Крупнейшим акционером Bank of Cyprus после допэмиссии остается Cyprus Popular Bank Public Co Ltd, который владеет 9,62% акций (раньше его доля была 18,1%), Renova Group - 5,45%, TD Asset Management - 5,23%, ЕБРР - 5,02%.

Три последние компании пополнили список акционеров с долей более 5%, при этом ЕБРР заплатил за свою долю, по разным оценкам, около 100 млн евро.

Bank of Cyprus стал знаменитым в прошлом году, когда тысячи российских вкладчиков не смогли вернуть свои деньги и получили акции банка в обмен на замороженные правительством Кипра депозиты. Согласно данным банка в результате около 81,4% акций Bank of Cyprus оказалось у 21 тыс. его вкладчиков (47,5% от сумм вкладов свыше 100 тыс. евро). По неофициальным данным, треть из них - российские и украинские.

Группа компаний "Ренова" – ведущая российская частная бизнес-группа, состоящая из управляющих компаний, фондов прямых и портфельных инвестиций. "Ренова" - стратегический инвестор и крупный акционер таких компаний мирового уровня, как UC Rusal, Oerlikon, Sulzer, SCHMOLZ + BICKENBACH.

В состав "Ренова" входят фонды прямых инвестиций и управляющие компании, осуществляющие деятельность в сфере энергетики ("Комплексные энергетические системы", "Хевел"), транспорта (холдинг "Аэропорты регионов"), ЖКХ ("Российские коммунальные системы"), недвижимости (ГК "КОРТРОС"), портфельных инвестиций (Columbus Nova), телекоммуникаций (Группа "Акадо"), химии ("Группа Оргсинтез") и драгоценных металлов ("Золото Камчатки").

Vivendi продаст Telefonica подразделение GVT

Французский медиаконгломерат Vivendi SA намерен продать свое бразильское подразделение GVT испанской компании Telefonica SA, пишет газета The Wall Street Journal.

Сумма сделки оценивается в 7,24 млрд евро.

Согласно условиям сделки Vivendi получит денежные средства в размере 4,66 млрд евро, а также 7,4% акций Telefonica Brasil, которые оцениваются в 2,02 млрд евро, и 5,7% в Telecom Italia, оценивающуюся в 1,01 млрд евро.

Совет директоров Vivendi уже одобрил сделку и требует лишь одобрения бразильских регуляторов.

Vivendi намерен завершить продажу до конца I полугодия 2015 г.

Vivendi и Telefonica начали переговоры о продаже GVT в конце августа. Предложение о покупке бразильского бизнеса Vivendi подавала и Telecom Italia. Крупнейшая телекоммуникационная группа Италии предложила 7 млрд евро ($9,2 млрд)

GVT предоставляет услуги широкополосного доступа в интернет. Покупка этой компании позволит Telefonica укрепить свои позиции на бразильском рынке, лидером которого является America Movil SAB.

Проект "Ямал-СПГ" – символ неповиновения санкциям

Десятки проектов российских компаний в области энергетики оказались в опасности из-за санкций, которые ввели западные страны. Среди них выделяется проект "Ямал СПГ", который правительство стремится сохранить во что бы то ни стало.

"Ямал СПГ", проект стоимостью в $27 млрд по освоению газовых месторождений на северо-западе Сибири, направлен на то, чтобы удвоить долю России на быстрорастущем рынке сжиженного природного газа (СПГ). Если проект будет идти по плану, то Россия сможет доказать Западу, что страна с крупнейшей в мире энергетической промышленностью не прогнется под давлением западных санкций.

Россия заявляет, что сделает все возможное, чтобы проект "Ямал СПГ" функционировал. Однако месторождения газа на Ямале находятся в Арктике, а это означает, что для их освоения потребуется специализированное оборудование, которое предоставляют западные партнеры. Однако многие западные компании не смогут больше предоставлять оборудование в связи с введенными санкциями.

Масштабный проект

Акционеры уже вложили в проект "Ямал СПГ" $6 млрд, однако сейчас санкции США и стран ЕС лишили российские энергетические компании доступа к западным кредитам.

Тем не менее банкиры и аналитики, которые недавно вернулись из путешествия по Ямалу, говорят, что были впечатлены масштабом проекта.

При этом держатель контрольного пакета акций проекта "Ямал СПГ", компания "НОВАТЭК" и ее совладелец Геннадий Тимченко также появились в санкционном списке ЕС и США.

Максим Мошков, аналитик в UBS, говорит, что "был поражен темпами и масштабами работ, которые уже были сделаны". В настоящий момент над проектом работает около 6 тыс. человек, а в следующем году их число вырастет до 15 тыс.

"Они работают днем и ночью... Побывав там, я понял, что проект, скорее всего, станет реальностью", – говорит Мошков.

Андрей Полищук из Raiffeisen банка говорит: "Они строят новый аэропорт, нефтехранилища. Суда приходят в близлежащий порт одно за другим. Одни разгружают грузы, другие ждут разгрузки".

Сильные партнеры

У проекта "Ямал СПГ" сильные партнеры – французская нефтяная компания Total и китайская CNPC.

На этой неделе Total заявила, что, несмотря на санкции, она не прекратит работу над проектом "Ямал СПГ", а также подчеркнула, что учитывая зависимость Европы от российского газа, было бы довольно рискованно замедлять работу над проектом.

"Ямал СПГ" начнет поставки газа в 2018 г., и уже сейчас часть будущих поставок продана покупателям в Европе и Азии. В перспективе, экспорт будет составлять 16,5 млн тонн СПГ в год, что равно потреблению газа во Франции за 6 месяцев.

Пока что компаниям "НОВАТЭК" и "Газпром" удалось избежать влияния европейских санкций, однако тот факт, что "НОВАТЭК" попала в санкционный список, существенно снижает возможности компании привлекать средства на развитие проекта.

Так, компания Total четко определила, что будет участвовать в проекте. Но ее возможности финансировать свою долю через европейские и американские банки существенно ограничились.

"Можем ли мы прожить без российского газа в Европе? Ответ - нет. Есть ли какие-либо причины жить без российского газа? Я думаю, что нет, и я не защищаю интересы Total в России", – заявил глава Total Кристоф де Маржери.

Тимченко, совладелец компании "НОВАТЭК", также является силой, с которой необходимо считаться, несмотря на санкции, введенные против него Западом. В марте 2014 г. США ввели первые санкции против него, объясняя это так: "Деятельность Тимченко в энергетическом секторе напрямую связана с Путиным".

После этого Путин назначил Тимченко главой Российско-китайского делового совета. Тимченко заявил, что Китай, у которого 20%-я доля в проекте "Ямал СПГ" (компания CNPC), согласился предоставить заем в размере $20 млрд до конца 2014 г.

Но его еще надо получить. "Мы вели переговоры на уровне высшего руководства по поводу строгого соблюдения международных норм и правил, – заявил один из членов китайского высшего руководства в банковской сфере. - Основные принципы таковы: мы не будем работать с организациями, которые подверглись санкциям... Мы не хотим проблем с США".

Поддержка правительства

Если Китай не сможет вложить деньги, то Путин, скорее всего, сможет.

Российское правительство заявило, что оно будет инвестировать в прибыльные проекты, которые гарантируют значительные выплаты в госказну в будущем. Различные чиновники уже пообещали помощь "Газпрому", "Роснефти", "Транснефти" и "РЖД".

А премьер-министр РФ Дмитрий Медведев сказал главе и совладельцу "НОВАТЭКа" Леониду Михельсону, что Россия поддержит также другие компании, независимо от их структуры собственности.

Решающий момент для проекта "Ямал СПГ" наступит, когда французская компания Technip завершит строительство завода по сжижению газа: такой технологии пока в России нет.

На этой неделе Technip заявила, что работа над проектом продвигается. Ранее она предупреждала о риске снижения своих доходов в связи с санкциями против России.

Если у Technip возникнут сложности (а темпы введения новых санкций против России за последние месяцы ускорились, что повышает вероятность введения новых санкций), Россия может купить технологию у Китая, который за последние несколько лет смог разработать технологии по проектированию и строительству крупных заводов СПГ.

"Роснефть" продолжает работу с Exxon в Арктике

Министр природных ресурсов РФ Сергей Донской планирует обсудить с "Роснефтью" планы бурения скважины на структуре "Университетская-1" в Арктике, где компания сотрудничает с ExxonMobil.

"У меня была информация, что возможна приостановка бурения, но эти данные не подтвердились", - заявил министр в кулуарах международного инвестиционного форума в Сочи. Донской подчеркнул, что он намерен встретиться в субботу в рамках форума с вице-президентом "Роснефти” Ларисой Каландой.

“Начнем с того, что "Роснефть" начала бурить раньше времени. Еще есть возможность все-таки успеть провести бурение в рамках лицензионных условий. Но для этого, конечно, нужно контрактовать новую буровую или, может быть, эту буровую. Я не знаю, как там выстроились взаимоотношения. Но фактически у "Роснефти" есть еще возможность в рамках лицензионных условий все это решать. Плюс ко всему, конечно, надо посмотреть дальше, как будут реализовываться проекты", - добавил глава ведомства.

Ранее компания Exxon Mobil Corp. приостановила бурение нефтяной скважины, которая должна была стать ее первым шагом в освоении нефтяных запасов российской Арктики, заявляют источники, знакомые с ситуацией.

Exxon и подразделение Seadrill - North Atlantic Drilling - вынуждены прекратить работу или временно закрыть скважину недалеко от северного побережья России до 26 сентября, заявил Крис Кеттенман, главный специалист по вопросам стратегии в энергетике в брокерской фирме Prime Executions.

Российский арктический проект станет также одним из самых дорогих в истории Exxon, не менее $600 млн. Но потенциальная прибыль оправдывает такие расходы. Геологическая структура "Университетская", размером с Москву, может содержать 9 млрд баррелей в нефтяном эквиваленте, что предполагает стоимость на уровне более $900 млрд по сегодняшним ценам.

И для Exxon очень важно успеть занять свое место в Арктике, которая в будущем может стать точкой роста для всей мировой нефтедобычи. Кроме этого, у Exxon и "Роснефти" есть проект на $300 млн по разработке сланцевых месторождений в Сибири, планы по новым арктическим скважинам в следующем году и добыче в Черном море.

Акции "Системы" взлетели на освобождении Евтушенкова

Владелец АФК "Система" Владимир Евтушенков освобожден из-под домашнего ареста, сообщили изданию "Вести. Экономика" в компании. Акции активов "Системы" прекратили падение и резко выросли в цене. В. Евтушенкову изменена мера пресечения на подписку о невыезде. Вскоре СК опроверг это освобождение.

В Мосгорсуде заявили, что решение об освобождении Евтушенкова, возможно, принимали следователи, а не столичные суды.

Пресс-секретарь АФК "Система" Ольга Гудина подтвердила телеканалу "Россия 24", что Евтушенков освобожден из-под домашнего ареста.

Через полчаса официальный представитель Следственного комитета Владимир Маркин опроверг эти заявления: "Расследование уголовного дела в отношении Евтушенкова продолжается. Мера пресечения ему не изменялась".

На первых сообщениях об освобождении Евтушенкова акции "Системы" подскочили на 20%, "Башнефти" - на 5%, МТС - на 4%. Падение рынка замедлилось: основные индексы Мосбиржи замедлили падение в 1,5-2 раза.

После опровержения Маркина рынок скорректировался, но в целом снизил темпы падения, акции "Системы" сохранили рост цены на уровне 5%, по данным на 18:22 мск, МТС - на уровне +0,5%, а акции "Башнефти" потеряли в цене 5,5%.

В начале текущей недели Следственный комитет РФ предъявил обвинение председателю совета директоров ОАО АФК "Система" Владимиру Евтушенкову в легализации денежных средств. И, учитывая экономическую и политическую ситуацию, это событие негативно повлияло на инвестклимат в России. Акции компании и ее активов значительно потеряли в стоимости.

Капитализация активов "Системы" упала в целом более на $7 млрд за сутки на всех биржах с момента ареста Евтушенкова в понедельник, 17 сентября.

Напомним, дело связано с продажей акций башкирского ТЭКа. АФК "Система" купила их у сына бывшего президента Башкирии Урала Рахимова, против которого возбуждено уголовное дело в апреле 2014 г. Следователи считают, что он организовал хищение контрольных пакетов акций компаний общей стоимостью более 130 млрд руб., но продал их значительно дешевле.

ВТБ настаивает на конвертации долга "Мечела" в акции

ВТБ и Сбербанк настаивают на конвертации долга "Мечела" в акции, сообщил глава группы ВТБ Андрей Костин в пятницу позицию основных кредиторов металлургической компании, которой грозит банкротство.

"В компании это пока не нашло поддержки. Если этого не будет, то другого пути, как применять меры правового характера, у нас нет. Предлагаемый план "Мечела" нас не устраивает, потому что он не решает главную проблему. Сколько ты долги не реструктурируй, существующая нагрузка непосильна, на наш взгляд", - сказал Костин и добавил, что государство не будет поддерживать "Мечел".

"Не думаю, что государство будет поддерживать компании, которые перебрали денег. Этот вопрос должны решать кредиторы, которые дали деньги и взяли риск, и должник", - сказал Костин.

Ранее кредиторы и правительство согласовали две схемы спасения "Мечела" с размыванием доли владельца "Мечела" Игоря Зюзина. Иначе компании грозит банкротства. Но Зюзин не согласился. Менеджмент "Мечел" предлагает списать неустойку за несвоевременное погашение долга и проценты на дату реструктуризации, штрафы за досрочное погашение, также снизить процентную ставку.

Доля банков с госучастием в общем долге в $8 млрд составляет $5,5 млрд.

Неделей ранее гендиректор "Мечела" Олег Коржов заявил в интервью телеканалу "Россия 24", что "мы бы хотели в ближайшие 2-3 года сделать капитализацию процентов на уровне 50%". "Сделать грейс-период, то есть отложить погашение кредитов на 4-5 лет. Мы должны договориться, что будем конвертировать наши валютные кредиты в рублевые, для того чтобы минимизировать валютные риски, которые могут быть. Мы просим банки снизить процентную ставку по кредитам до того процентного уровня, который мы в состоянии платить", - пояснил он.

Одновременно "Мечел" может продать любую часть своих активов: железную дорогу до Эльгинского месторождения, Челябинский цинковый завод, Челябинский меткомбинат. "На сегодняшний день компания готова рассматривать варианты продажи любого актива. Весь вопрос в деньгах, какая сумма будет предложена. Мы ставим для себя планку продажи активов на $2-3 млрд за 2-3 года", - сказал Коржов. По его словам, условная стоимость всей компании - около $9 млрд при $8 млрд долга.

Alibaba обогнала ведущие IT-компании США

В рамках IPO, которое стало крупнейшим за всю историю Нью-Йоркской фондовой биржи, рыночная капитализация компании Alibaba, лидера в сегменте онлайн-торговли Китая, превысила показатели ведущих IT-компаний США.

Котировки Alibaba в первый день торгов после IPO существенно превысили первоначальную цену размещения в $68 за акцию. В первые минуты торгов на NYSE бумаги под тикером BABA взлетели на 46%, протестировав уровень в $99 за акцию. Впоследствии рост котировок стабилизировался в районе 33-36%, акции торговались в районе $91-92 за акцию. IPO Alibaba стало крупнейшим за всю историю для Нью-Йоркской фондовой биржи. Объем размещения составил $21,7 млрд, а с учетом опциона для организаторов IPO – $25 млрд.

В ходе первого дня торгов на NYSE совокупная рыночная капитализация компании достигала уровней $230 млрд. Таким образом, Alibaba стала одной из самых дорогих компаний мира и опередила многие компании IT-сегмента США, в частности Facebook, IBM, Oracle, Amazon и eBay.

Рыночная капитализация Alibaba* и ряда компаний США

Alibaba является ведущей компанией Китая в сфере интернет-коммерции. Группа имеет собственную электронную платежную систему Alipay и управляет интернет-магазинами Taobao.com и AliExpress. На фоне бешеного ралли в первый день торгов основатель и глава совета директоров Alibaba Джек Ма смог заработать $867 млн на продаже части своего пакета акций.

*на внутридневных максимумах на NYSE

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба