20 октября 2014 tradersroom.ru Мирошниченко Михаил

Не было возможности писать обзоры целую неделю. Сейчас попытаюсь восполнить пробел и пробегусь по самым главным событиям (сделаю отдельные статьи по событиям, мне так легче систематизировать), тем более, что все они в общем не нарушают тех предположений, которые я выдвинул в прошлые выходные. Тогда я сказал о том, что "вот сейчас и начинается кульминация борьбы двух стихий" - ЕЦБ и ФРС. Никому из них не нужна слишком слабая или слишком сильная валюта, во всём должен присутствовать некий баланс, поэтому можно было сделать выводы о том, что границы валютных коридоров существуют и они поддерживаются центробанками, вербально или конкретными изменениями политики - неважно.

Вербальное вмешательство началось со строк в протоколах FOMC и было ясно, что самые активные политики Феда поддержат общее мнение о том, что понятие "сильный доллар" может внести коррективы в политику Федерального Резерва. Одним из первых был Эванс, главнокомандующий Федерального Резервного Банка Чикаго. Самое интересное, что в следующем году он станет полноправным членом Комитета по открытым рынкам на целый год, а этот год считают временем вероятного поднятия ставок. Но Эванс совершенно не уверен в том, что ставки нужно повышать; более того, президент ФРС Чикаго считает, что ставки вообще не нужно поднимать до начала 2016 года. Это достаточно жёсткая позиция для политика, который в следующем году будет принимать решения. Доллар на слова Эванса отреагировал соответственно, очень правильно отреагировал. Кроме того, Эванс оказался и в рядах политиков, открыто выступающих за то, что сильный доллар "будет препятствовать росту". Ничего нового он не открыл, но добавил масла в огонь. Позиция ФРС в целом меняется, и любые слова насчёт сильного доллара не являются просто словами. Это означает только одно - Фед будет препятствовать росту американской валюты.

Дальше посыпались заявления руководителей Федеральных Резервных Банков. В четверг Джеймс Буллард из ФРБ Сент-Луиса высказал предложение и дальше покупать облигации по крайней мере в течение еще нескольких месяцев. Президент ФРБ Миннеаполиса Нараяна Кочерлакота в обращении к банкирам и фермерам в Монтане сказал, что повышение ставки в 2015 году будет «неуместным». То есть по крайней мере трое согласились с тем, что сильный доллар будет давить на экономику и в политике ФРС нужно учесть новые факторы.

Однако не все в Федеральном резерве так пессимистичны. Плоссер из ФРБ Филадельфии считает, что ничего страшного пока не происходит, и все колебания рынков находятся в обусловленных рамках. Самое интересное, что несколько председателей Федеральных Резервных Банков на последнем сентябрьском заседании FOMC голосовали за увеличение процентных ставок, но оказались в меньшинстве. Интересно, что они думают сейчас?

На основании известных позиций чиновников из ФРС можно сделать вывод о том, что Фед очень интересует сильный доллар и слабо растущая инфляция. С этими симптомами можно бороться достаточно простым способом - продолжить покупать трежерис и MBS. И сохранить риторику о невозможности повышения процентных ставок до 2016-17 года. Вполне вероятно, что от слов чиновники перейдут к действиям.

Так как я принял решение не заниматься торговлей в среднесрок по крайней мере на несколько месяцев, работать мне было легко и даже приятно. Прибыль на неделе превышает убытки раз в шесть, что очень радует. Могу описать все действия и причины, побудившие меня к этому, но не буду вдаваться в подробности, иначе могут вылезти деятели искусств, готовые упрекнуть меня в том, что все, что говорится - говорится задним числом. Никого ни в чём не хочу убеждать. Короче, две последних недели мне очень нравятся, пусть и потерянных нервов за ними лежит немало.

Дело в том, что моё решение покупать от 1.2610 я озвучивал не раз. Это не принцип, это всего лишь долгосрочный анализ ситуации, все пункты которого я освещал в течение многих обзоров. И откуда взялись эти цифры тоже понятно - это условные границы валютного коридора. В очередной раз напомню, что я не пытаюсь убедить окружающих в его существовании и не заставляю себя строго встать на точку зрения, по которой евро не упадёт ниже 1.25 или даже 1.22 (хотя именно этот уровень я наметил для себя как момент, в который мне нужно будет идти в психушку лечить нервы). Я всего лишь размышляю на тему...

Судя по отложенному спросу, я могу заметить две области сильнейших бидов и оферов, которые на следующей неделе могут обозначить по крайней мере её начало. Почему только начало? Да потому, что за всю неделю я ручаться не могу, напряжённость растёт, и особенно жжётся ожидание заседания FOMC 29 октября. В таком состоянии человек, и особенно толпа могут повести себя совершенно непредсказуемо, да вы и сами всё прекрасно понимаете. Фед либо закончит программу выкупа активов на баланс, либо не закончит, и это даст доллару возможность ещё снизиться. Фед может внести коррективы по своим высказываниям относительно процентных ставок. Фед может многое. И каждое из предстоящих решений вначале обрастёт мхом предположений и домыслов, которые будут гулять по информационным каналам. Всё это вызовет дерготню на рынках, точнее её мы наблюдали в прошедшие две недели. Так будет и сейчас. Именно поэтому я и хочу упаковать предстоящие движения в некоторые рамки, обозначенные сильным спросом.

В евро/долларе сильные биды сидят на 1.2610 и на 1.2690. Офера расположились на 1.2880 и на 1.2950. Вот вам и диапазон. Вполне приличный по ширине. Есть где разгуляться.

На следующей неделе есть ценообразующие события, из них хочу отметить все, связанные с инфляцией, то есть потребительские цены, цены производителей и т.п. Центробанки на них обращают самое пристальное внимание.

Кстати, в следующее воскресенье Европейский Банковский Комитет опубликует рекомендации по рекапитализации крупнейших банков региона. Будет опубликован список банков, прошедших тест и проваливших его, а также новые требования по капиталу. Показатели могут быть очень интересными хотя бы потому, что этих стресс-тестов ждали очень давно. Я думаю, что и реакция может быть достаточно сильной в том случае, если результаты покажутся провальными.

Неделя. События. Экономика

Очень странной показалась мне реакция рынков и особенно доллара на выход простого и ничем не примечательного в большинстве случаев показателя - розничных продаж в штатах. Нет, конечно нет, на все показатели, так или иначе воздействующие на политику центробанка, рынки обращают самое пристальное внимание, и розничные продажи здесь не исключение. Но реакция рынка была по моему мнению чрезмерной и тут же закралось нелепое подозрение о том, что либо данные сфальсифицированы, либо рынки подготовили к подобной реакции. Короче, доллар упал. Блумберг по этому поводу тут же выдал следующий комментарий:

Доллар сегодня упал против иены сильнее, чем за все последние 15 месяцев после того, как падение розничных продаж предложило трейдерам заключить пари с Федеральной резервной системой о том, что ФРС не станет увеличивать стоимость заимствований на протяжении большей части следующего года.

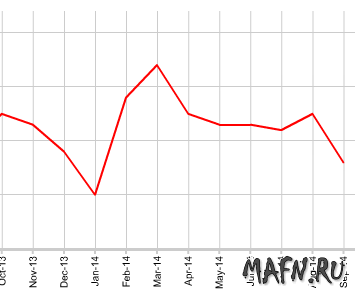

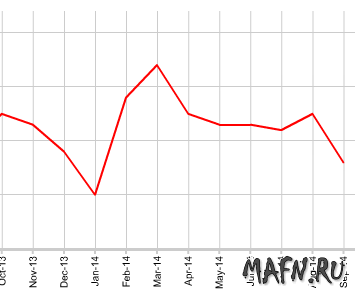

Если сказать простым человеческим языком, то комментаторы с Блумберга сразу сделали вывод для всех: падение розницы не даст Федрезерву возможности поднять ставки в следующем году. Глупо. И неуместно. Такое ощущение, что под заявлением Блумберга подписалась жирная волосатая лапа. Одно падение розничных продаж - это ещё не тренд. Вот график в качестве подтверждения. Но доллар упал. Ему помогли.

Самое интересное, что всё это происходило на неделе на фоне очень и очень нехороших сведений из Европы. К примеру, вновь упал мой замечательный ZEW. Настроения в Германии продолжают ухудшаться, и это точно тренд. С декабря 2013 года индекс экономических настроений в Германии среди финансовых экспертов, показывающий разницу между числом оптимистов и пессимистов, снижается постоянно без всяких признаков к улучшениям. Я ни разу не писал о том, что ZEW в европах является самым уважаемым институтом, к которому прислушиваются хотя бы потому, что его прогнозы и оценки в большинстве случаев оказываются верны?

И это ещё не всё. В Германии инфляция в сентябре осталась без изменений, зато статистическое агентство ЕС в четверг показало, что за последние 12 месяцев рост потребительских цен в еврозоне составил всего 0.3% - это рекорд из рекордов. Япония может начинать завидовать, хотя на моей памяти там инфляция уходила и в отрицательную область, то есть цены не просто не росли, они снижались на весь спектр товаров и услуг. Грозит ли это Европе? Не знаю. Курода поздно начал борьбу с этим показателем, Драги может тоже опоздать. В январе надо было начинать. Программы объявлены, но сработают ли они? Куда пойдут деньги, выделенные (эмитированные) в рамках LTRO и выкупа ABS?

В предыдущем обзоре я писал о том, что множество чиновников из Феда вылезло со своими оценками ситуации, где целью воздействия был растущий доллар. Европейцы не отстают. Выступили все, кто обычно в таких случаях и выступает. К примеру Витор Констанцио заявил, что падение инфляции готово перейти в спираль, в некое пике, где от предыдущих негативных событий будут зарождаться дальнейшие события, связанные со снижением цен. Кредитования нет и не предвидится. Перспективы развития экономики в следующем году более чем скромные. Вот такой вялотекущий пессимизм. И не один Констанцио так плохо себя чувствует. На эту же тему высказались Кере, Мерш, Новотны и Асмуссен. Не буду давать все ссылки, проще прочитать на tradersroom, там все выступления озвучены достаточно ясно.

И вот теперь можно сравнить реальную обстановку в штатах и европах. Можно сравнить и показатели, можно сравнить и настроения. Позиция штатов ясна: доллар нужно останавливать. Позиция европейцев тоже понятна: надо начинать расширенную эмиссию по всем фронтам, чтобы дать толчок инфляции и кредитованию. Однако такой шаг обвалит евро ещё на одну ступень (хотя, как я уже неоднократно говорил, евро и так достаточно свалилась на простых предупреждениях и предпосылках - без всяких действий со стороны ЕЦБ), а это доллару противопоказано. Именно здесь начинается новый виток валютных войн. Об этом термине многие успели забыть, но рынки ещё напомнят о нём.

Выводы из всего вышесказанного можно сделать достаточно простые. Штаты будут бороться против сильного доллара и Европа по мере сил им в этом будет помогать (им тоже не нужен слабый евро). Начало мы уже видим. Без особых для этого причин евро растёт две недели. Волатильность увеличилась безмерно. Объёмы (по крайней мере та часть рынка спот, данные по которой доступны мне) тоже выросли. Это говорит скорее о развороте, чем о коррекции, но я не уверен в том, что рынки не предложат в этом месте побороться. Это нормальная реакция так сказать "владельцев тренда", которые влезли в позиции по уши, и остальных - тех, кому этот тренд не нравится, и они хотят начать новый, и желают войти в него в самом начале. Поэтому я пока предполагаю борьбу за тренд. В моём представлении это колебания цены с сильной волатильностью, похожие на те, что мы наблюдали в индексе доллара в конце прошлого - начале текущего года.

Отдельно по торговле ещё напишу, и примитивный теханализ присовокуплю.

Вербальное вмешательство началось со строк в протоколах FOMC и было ясно, что самые активные политики Феда поддержат общее мнение о том, что понятие "сильный доллар" может внести коррективы в политику Федерального Резерва. Одним из первых был Эванс, главнокомандующий Федерального Резервного Банка Чикаго. Самое интересное, что в следующем году он станет полноправным членом Комитета по открытым рынкам на целый год, а этот год считают временем вероятного поднятия ставок. Но Эванс совершенно не уверен в том, что ставки нужно повышать; более того, президент ФРС Чикаго считает, что ставки вообще не нужно поднимать до начала 2016 года. Это достаточно жёсткая позиция для политика, который в следующем году будет принимать решения. Доллар на слова Эванса отреагировал соответственно, очень правильно отреагировал. Кроме того, Эванс оказался и в рядах политиков, открыто выступающих за то, что сильный доллар "будет препятствовать росту". Ничего нового он не открыл, но добавил масла в огонь. Позиция ФРС в целом меняется, и любые слова насчёт сильного доллара не являются просто словами. Это означает только одно - Фед будет препятствовать росту американской валюты.

Дальше посыпались заявления руководителей Федеральных Резервных Банков. В четверг Джеймс Буллард из ФРБ Сент-Луиса высказал предложение и дальше покупать облигации по крайней мере в течение еще нескольких месяцев. Президент ФРБ Миннеаполиса Нараяна Кочерлакота в обращении к банкирам и фермерам в Монтане сказал, что повышение ставки в 2015 году будет «неуместным». То есть по крайней мере трое согласились с тем, что сильный доллар будет давить на экономику и в политике ФРС нужно учесть новые факторы.

Однако не все в Федеральном резерве так пессимистичны. Плоссер из ФРБ Филадельфии считает, что ничего страшного пока не происходит, и все колебания рынков находятся в обусловленных рамках. Самое интересное, что несколько председателей Федеральных Резервных Банков на последнем сентябрьском заседании FOMC голосовали за увеличение процентных ставок, но оказались в меньшинстве. Интересно, что они думают сейчас?

На основании известных позиций чиновников из ФРС можно сделать вывод о том, что Фед очень интересует сильный доллар и слабо растущая инфляция. С этими симптомами можно бороться достаточно простым способом - продолжить покупать трежерис и MBS. И сохранить риторику о невозможности повышения процентных ставок до 2016-17 года. Вполне вероятно, что от слов чиновники перейдут к действиям.

Так как я принял решение не заниматься торговлей в среднесрок по крайней мере на несколько месяцев, работать мне было легко и даже приятно. Прибыль на неделе превышает убытки раз в шесть, что очень радует. Могу описать все действия и причины, побудившие меня к этому, но не буду вдаваться в подробности, иначе могут вылезти деятели искусств, готовые упрекнуть меня в том, что все, что говорится - говорится задним числом. Никого ни в чём не хочу убеждать. Короче, две последних недели мне очень нравятся, пусть и потерянных нервов за ними лежит немало.

Дело в том, что моё решение покупать от 1.2610 я озвучивал не раз. Это не принцип, это всего лишь долгосрочный анализ ситуации, все пункты которого я освещал в течение многих обзоров. И откуда взялись эти цифры тоже понятно - это условные границы валютного коридора. В очередной раз напомню, что я не пытаюсь убедить окружающих в его существовании и не заставляю себя строго встать на точку зрения, по которой евро не упадёт ниже 1.25 или даже 1.22 (хотя именно этот уровень я наметил для себя как момент, в который мне нужно будет идти в психушку лечить нервы). Я всего лишь размышляю на тему...

Судя по отложенному спросу, я могу заметить две области сильнейших бидов и оферов, которые на следующей неделе могут обозначить по крайней мере её начало. Почему только начало? Да потому, что за всю неделю я ручаться не могу, напряжённость растёт, и особенно жжётся ожидание заседания FOMC 29 октября. В таком состоянии человек, и особенно толпа могут повести себя совершенно непредсказуемо, да вы и сами всё прекрасно понимаете. Фед либо закончит программу выкупа активов на баланс, либо не закончит, и это даст доллару возможность ещё снизиться. Фед может внести коррективы по своим высказываниям относительно процентных ставок. Фед может многое. И каждое из предстоящих решений вначале обрастёт мхом предположений и домыслов, которые будут гулять по информационным каналам. Всё это вызовет дерготню на рынках, точнее её мы наблюдали в прошедшие две недели. Так будет и сейчас. Именно поэтому я и хочу упаковать предстоящие движения в некоторые рамки, обозначенные сильным спросом.

В евро/долларе сильные биды сидят на 1.2610 и на 1.2690. Офера расположились на 1.2880 и на 1.2950. Вот вам и диапазон. Вполне приличный по ширине. Есть где разгуляться.

На следующей неделе есть ценообразующие события, из них хочу отметить все, связанные с инфляцией, то есть потребительские цены, цены производителей и т.п. Центробанки на них обращают самое пристальное внимание.

Кстати, в следующее воскресенье Европейский Банковский Комитет опубликует рекомендации по рекапитализации крупнейших банков региона. Будет опубликован список банков, прошедших тест и проваливших его, а также новые требования по капиталу. Показатели могут быть очень интересными хотя бы потому, что этих стресс-тестов ждали очень давно. Я думаю, что и реакция может быть достаточно сильной в том случае, если результаты покажутся провальными.

Неделя. События. Экономика

Очень странной показалась мне реакция рынков и особенно доллара на выход простого и ничем не примечательного в большинстве случаев показателя - розничных продаж в штатах. Нет, конечно нет, на все показатели, так или иначе воздействующие на политику центробанка, рынки обращают самое пристальное внимание, и розничные продажи здесь не исключение. Но реакция рынка была по моему мнению чрезмерной и тут же закралось нелепое подозрение о том, что либо данные сфальсифицированы, либо рынки подготовили к подобной реакции. Короче, доллар упал. Блумберг по этому поводу тут же выдал следующий комментарий:

Доллар сегодня упал против иены сильнее, чем за все последние 15 месяцев после того, как падение розничных продаж предложило трейдерам заключить пари с Федеральной резервной системой о том, что ФРС не станет увеличивать стоимость заимствований на протяжении большей части следующего года.

Если сказать простым человеческим языком, то комментаторы с Блумберга сразу сделали вывод для всех: падение розницы не даст Федрезерву возможности поднять ставки в следующем году. Глупо. И неуместно. Такое ощущение, что под заявлением Блумберга подписалась жирная волосатая лапа. Одно падение розничных продаж - это ещё не тренд. Вот график в качестве подтверждения. Но доллар упал. Ему помогли.

Самое интересное, что всё это происходило на неделе на фоне очень и очень нехороших сведений из Европы. К примеру, вновь упал мой замечательный ZEW. Настроения в Германии продолжают ухудшаться, и это точно тренд. С декабря 2013 года индекс экономических настроений в Германии среди финансовых экспертов, показывающий разницу между числом оптимистов и пессимистов, снижается постоянно без всяких признаков к улучшениям. Я ни разу не писал о том, что ZEW в европах является самым уважаемым институтом, к которому прислушиваются хотя бы потому, что его прогнозы и оценки в большинстве случаев оказываются верны?

И это ещё не всё. В Германии инфляция в сентябре осталась без изменений, зато статистическое агентство ЕС в четверг показало, что за последние 12 месяцев рост потребительских цен в еврозоне составил всего 0.3% - это рекорд из рекордов. Япония может начинать завидовать, хотя на моей памяти там инфляция уходила и в отрицательную область, то есть цены не просто не росли, они снижались на весь спектр товаров и услуг. Грозит ли это Европе? Не знаю. Курода поздно начал борьбу с этим показателем, Драги может тоже опоздать. В январе надо было начинать. Программы объявлены, но сработают ли они? Куда пойдут деньги, выделенные (эмитированные) в рамках LTRO и выкупа ABS?

В предыдущем обзоре я писал о том, что множество чиновников из Феда вылезло со своими оценками ситуации, где целью воздействия был растущий доллар. Европейцы не отстают. Выступили все, кто обычно в таких случаях и выступает. К примеру Витор Констанцио заявил, что падение инфляции готово перейти в спираль, в некое пике, где от предыдущих негативных событий будут зарождаться дальнейшие события, связанные со снижением цен. Кредитования нет и не предвидится. Перспективы развития экономики в следующем году более чем скромные. Вот такой вялотекущий пессимизм. И не один Констанцио так плохо себя чувствует. На эту же тему высказались Кере, Мерш, Новотны и Асмуссен. Не буду давать все ссылки, проще прочитать на tradersroom, там все выступления озвучены достаточно ясно.

И вот теперь можно сравнить реальную обстановку в штатах и европах. Можно сравнить и показатели, можно сравнить и настроения. Позиция штатов ясна: доллар нужно останавливать. Позиция европейцев тоже понятна: надо начинать расширенную эмиссию по всем фронтам, чтобы дать толчок инфляции и кредитованию. Однако такой шаг обвалит евро ещё на одну ступень (хотя, как я уже неоднократно говорил, евро и так достаточно свалилась на простых предупреждениях и предпосылках - без всяких действий со стороны ЕЦБ), а это доллару противопоказано. Именно здесь начинается новый виток валютных войн. Об этом термине многие успели забыть, но рынки ещё напомнят о нём.

Выводы из всего вышесказанного можно сделать достаточно простые. Штаты будут бороться против сильного доллара и Европа по мере сил им в этом будет помогать (им тоже не нужен слабый евро). Начало мы уже видим. Без особых для этого причин евро растёт две недели. Волатильность увеличилась безмерно. Объёмы (по крайней мере та часть рынка спот, данные по которой доступны мне) тоже выросли. Это говорит скорее о развороте, чем о коррекции, но я не уверен в том, что рынки не предложат в этом месте побороться. Это нормальная реакция так сказать "владельцев тренда", которые влезли в позиции по уши, и остальных - тех, кому этот тренд не нравится, и они хотят начать новый, и желают войти в него в самом начале. Поэтому я пока предполагаю борьбу за тренд. В моём представлении это колебания цены с сильной волатильностью, похожие на те, что мы наблюдали в индексе доллара в конце прошлого - начале текущего года.

Отдельно по торговле ещё напишу, и примитивный теханализ присовокуплю.

http://tradersroom.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба