8 ноября 2014 ftinvest.ru Хасанов Ринат

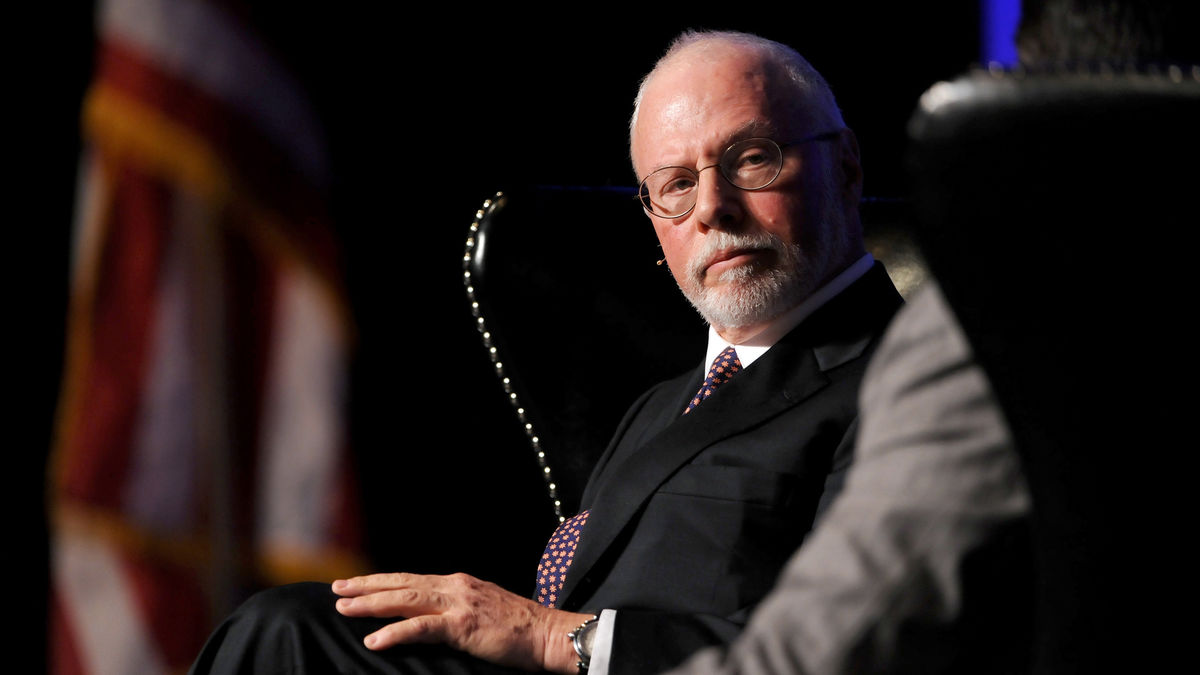

Компания Пола Сингера - Elliott Management Corp. утверждает, что оптимизм по поводу роста в США является ошибочным, так как экономические данные занижают инфляцию и завышают рост, а политика центрального банка за последние шесть лет не устойчива.

Рыночные потрясения в первой половине октября могут быть "предупреждением" о грядущем реальном крахе, который может превратиться в "глубокий финансовый кризис", если инвесторы потеряют доверие к эффективности монетарных стимулов, об этом Эллиотт пишет в письме для инвесторов в третьем квартале, копия которого была получена агентством Bloomberg News.

"Никто не может предсказать, как долго правительства смогут продержаться с поддельным ростом, фальшивыми деньгами, поддельными рабочими местами, подделкой финансовой стабильности, заниженными данными по инфляции и завышенным ростом доходов (людей)", пишет нью-йоркская Elliott Management Corp. "Когда уверенность теряется, эта потеря может стать очень серьезной, внезапной и одновременно ударить по целому ряду рынков и отраслей промышленности".

Шесть лет практически нулевых процентных ставок и трех раундов покупки активов ФРС вызвали экономический рост и подняли фондовые индексы США более, чем в три раза с низов 2009 года.

70-летний Сингер, один из самых больших покровителей республиканских политиков, повторяет критицизм о том, что денежно-кредитная политика не может создавать прочный рост. В то время как США чувствует себя лучше, чем остальной мир, ускорение роста ВВП во втором квартале было просто восстановлением после "страшного" первого квартала и рост не может быть устойчивым в оставшуюся часть года, пишет Эллиотт.

"Мы не думаем, что оптимизм является оправданным и мы думаем, что множество данных неверны или вводят в заблуждение," отмечает Эллиотт, который управляет $ 25,4 млрд. в своем, основанном в 1977 году, хедж фонде. "Хорошие данные по ВВП и росту рабочих мест были вызваны поддельным ростом, у которого очень мало шансов стать устойчивым".

Эллиотт считает, что показатели роста ВВП являются слишком высокими, поскольку официальная инфляция занижает фактическую инфляцию на целых 1 % в год. Это потому, что экономисты сосредоточились на базовой инфляции или делают "гедонистические корректировки" связанные с улучшением качества товаров народного потребления. Инфляция искажена из-за "увеличивающегося разрыва между покупательской корзиной богатых и корзиной среднего класса" говорится в сообщении.

"Инфляция, которая поразила цены на активы не должна быть проигнорирована только потому, что расходы среднего класса не растут также быстро как недвижимость высокого класса, акции, облигации, искусство и другие активы, которые извлекают выгоду" от количественного ослабления, пишет Эллиотт.

Стивен Спруьелл, пресс-секретарь Эллиота, отказался комментировать это письмо.

Уровень безработицы, который находится на уровне 5,9 % в сентябре, не отражает того, что уровень участия рабочей силы находится на уровне 35-летнего минимума, считает Эллиотт, и что полноценные рабочие места на полную ставку, заменены работой на неполный рабочий день, а высокооплачиваемые рабочие места заменяются относительно низкооплачиваемыми. Реальная заработная плата стагнирует со времен финансового кризиса.

Экономика выросла на 2,3 % за год, завершившийся в сентябре, по сравнению со средним ростом в 2,9 % в течение последних четырех лет. ВВП, согласно прогнозам, вырастет на 2,2 % в этом году и на 3 % в 2015, в соответствии со средней оценкой экономистов, опрошенных Bloomberg в прошлом месяце.

Инфляция, между тем, снижается, а государственные облигации выросли. Потребительские цены за последние пять лет росли на 2,1 % в среднем за год, и показали рост на 1,7 % в течение 12 месяцев по состоянию на сентябрь, в соответствии с данным департамента труда. Инфляция, по прогнозам, вырастет на 2 % в 2015 и на 2,2 % в 2016 году, в соответствии с мнением экономистов, опрошенных Bloomberg в прошлом месяце.

Государственные облигации, согласно индекса Bank of America Merrill Lynch Treasury Index, выросли на 26 % в течение последних шести лет. Дефицит бюджета США сократился до самого низкого уровня с 2008 года, что является самым большим изменение в бюджетной позиции правительства, по крайней мере за последние 46 лет. Дефицит бюджета в размере $ 483,4 миллиарда в течение 12 месяцев, закончившихся в сентябре, составил 2,8 % валового внутреннего продукта США, который имеет размер $ 17200 млрд., этот уровень достигал 10,1 % ВВП в декабре 2009 года.

"Ипотечные ставки упали, казначейские ставки остаются низкими и в целом все стало лучше" говорит Брайан Якобсен, который участвует в управлении $ 232 млрд. главного портфеля Wells Fargo Advantage Funds. "Произошло ли это из-за действий ФРС? Не полностью, но, вероятно, частично".

Билл Гросс, в своем втором инвестиционном обзоре после перехода в Janus Capital Group Inc., написал, что бюджетные расходы могут быть необходимы для борьбы с "растущим риском" дефляции, так как политика центрального банка подтолкнула вверх только цены на активы, а не реальную экономику.

Эллиотт, чей самый старый фонд давал годовую доходность 13,9 % с момента создания, говорит, что хотя центральные банки подняли цены на активы, это не привело к "существенным структурным улучшениям" после финансового кризиса, которые бы позволили развитым экономикам устойчиво расти.

"Мы верим в то, что мировая экономика и финансовая система находятся в своего рода искусственном ступоре, в котором никто (в том числе мы сами) не понимает того, как будет выглядеть среда в будущем", пишет фирма.

Обратите снимание в данном материале Блумберг ссылается, на ранее переведенный нами инвестиционный обзор Билла Гросса, в котором уже Гросс ссылается на так же переведенное нами интервью Джима Гранта. Круг замкнулся? Думаем еще нет.

Но нельзя игнорировать мнение как минимум 3-х очень богатых, умных и опытных инвесторов. Мы не будем ничего говорить про нас самих, но нам приятно находиться в этой компаний.

Обратите внимание, даже об инфляции Сингер и Гросс говорят все тоже самое, что я писал еще в 2012 году.

О сущности понятия инфляция

По общепринятому мнению, инфляция – это обесценение денег или рост цен. Термин «инфляция» (от лат. inflatio – вздутие) начал употребляться в Северной Америке в период гражданской войны 1861–1865 гг. для обозначения процесса увеличения количества денег и уменьшения их стоимости.

Именно в годы гражданской войны в Америке появились так называемые гринбеки (greenbacks), от данного слова впоследствии образовалось слово «бакс» (buck) в значении «доллар». Гринбеки можно назвать первыми общеамериканскими деньгами.

Американский экономист Мюррей Ротбард отмечал, что с появлением гринбеков «в США впервые и на два долгих десятилетия установилась система неразменных бумажных денег, которая привела к безответственной инфляции цен». В феврале 1862 года Конгресс разрешил напечатать 150 миллионов новых банкнот, в июле того же года еще 150, в начале 1863 года еще 150 миллионов. После чего начался процесс обесценения гринбеков по сравнению с золотом. Это привело в 1864 году к кратковременному запрету расчетов в золоте. Принимались меры по спасению «бумажной» валюты, но они не были действенными, поэтому именно этот исторический период принято считать временем появления термина «инфляция».

Таким образом, первоначально термин «инфляция» применялся только к бумажным деньгам, а не к золоту. Это дает основание утверждать, что по происхождению инфляция – это чисто денежный феномен, феномен бумажных денег. Гипотетически инфляция могла быть связана и с золотом, но большое количество золота за короткий срок у государства появиться не могло, даже если бы было открыто крупное месторождение этого металла (что случается нечасто), так как для его разработки потребовались бы довольно большие усилия.

Существует множество определений инфляции, но все они сводятся к обесценению денег или росту цен.

Если понимать под инфляцией рост цен, то необходимо отметить, что цены растут не только по причине значительного превышения массы денег над количеством товаров и услуг, находящихся в обращении. Цены могут расти в результате дефицита какого-либо товара на рынке или в случае монопольного ценообразования. Причем под монопольным ценообразованием понимается повышение цен на особые товары, которые, например, отличаются уникальным качеством или принадлежат торговой маркее. Монопольное ценообразование возможно и в противоположном случае: при снижении цен из-за роста производительности труда или импорта более дешевых товаров.

Фарид Закария в книге «Постамериканский мир будущего» отмечает, что Китай и Индия стали главными мировыми «дефляторами», причем Китай – по товарам, а Индия – по услугам.

Мы считаем, что сложность представляет не интерпретация термина «инфляция», а его правильное использование. В чем ценность знания об инфляции, для чего оно нужно, в чем его польза?

Знание об инфляции необходимо, прежде всего, для принятия оперативных и перспективных решений в таких сферах, как государство, бизнес, домашнее хозяйство и др. Важную роль глубокое знание инфляции играет при прогнозировании.

Так, государство с учетом инфляции устанавливает процентную ставку, размер которой имеет большое значение при определении стоимости кредита, то есть стоимости денег. Председатель Центрального банка России Сергей Игнатьев, говоря о темпах снижения размера процентной ставки, которого Центральный банк РФ придерживался до сих пор, отметил, что ставку не надо было уменьшать более интенсивно. «Пока мы действуем правильно, осторожность не помешает», – сказал он. По словам Сергея Игнатьева, снижение ставки обусловлено замедлением инфляции.

Одним из способов измерения инфляции является расчет индекса потребительских цен.

Вопрос о том, является ли индекс потребительских цен объективным показателем, определяющим стоимость денег, остается открытым. Можно предположить, что это показатель стоимости жизни для некоего среднестатистического гражданина России.

Но ведь денежные средства идут не только на потребительские товары. Они задействованы также на фондовом рынке, рынке недвижимости, рынке облигаций США, рынке «Форекс».

Так что же считать инфляцией? Почему повышение цен на перечисленных выше рынках не является инфляцией? Можно ли считать, что рост цен, например, на фондовом рынке не связан с количеством денег в экономике? Ответ на последний вопрос однозначный – это не возможно понять.

США потратили на программу спасения финансовой системы 4,6 трлн долларов (http://n-zlobin.livejournal.com/29636.html), при этом инфляция (индексы инфляции) пошла на спад. Как это можно объяснить?

Если раньше правительство принимало решение дополнительно печатать деньги, то это не могло не сказаться на индексе инфляции, он увеличивался, то в настоящее время печать денег на индекс инфляции существенно не влияет.

Причина этого заключается в том, что напечатанные деньги идут не только на потребительские цели (или бизнес-товары), в большей степени они задействуются на финансовых рынках. Следствием этого является искажение реальных показателей инфляции – или по неведению, или умышленно.

Таким образом, индекс (индексы) инфляции – недостоверный и неинформативный показатель.

Разумным выходом из сложившейся ситуации будет исключение индекса потребительской инфляции из процессов принятия решения. При этом истинная стоимость денег останется неизвестной величиной, так как включение стоимости финансовых активов в индекс инфляции – затея бессмысленная и даже вредная.

http://www.ftinvest.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба