22 января 2015 Zero Hedge

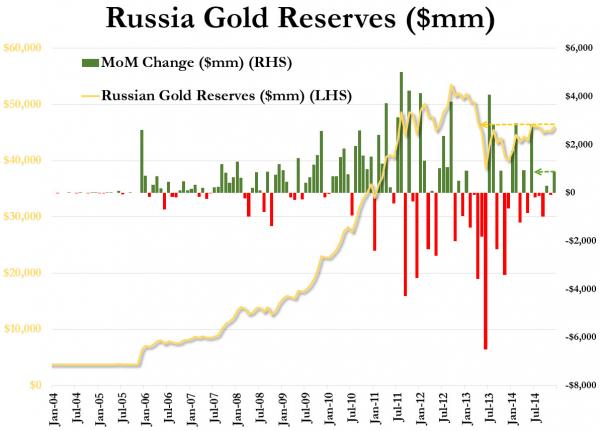

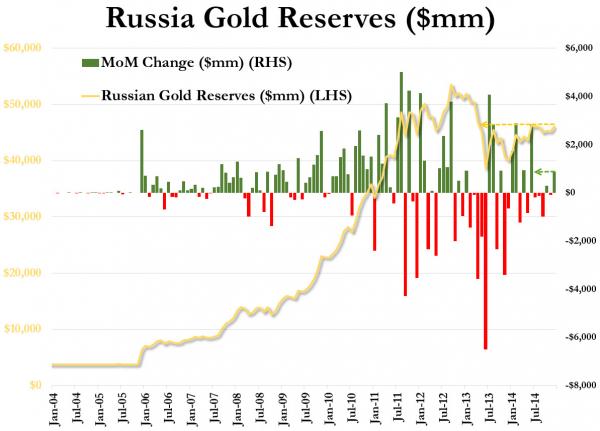

Теперь уже ясно, что слухи о том, что Россия продаёт золотые резервы, были сильно преувеличены: Путин не только не продавал, но российские золотые резервы выросли в декабре на наибольшую за шесть месяцев величину, до $46 млрд с небольшим (это почти максимум с апреля 2013 года). Похоже, болтовня о том, что «Россия продаёт» помогла им получить физические, не бумажные активы по более низкой цене. С другой стороны, есть другая тенденция, которую сохраняет Россия - снижение доли долговых обязательств казначейства США. Вот уже 20-й месяц подряд российские авуары облигаций казначейства США уменьшаются в годовом исчислении - продажа ускоряется.

Покупает дешево...

В российских золотых резервах в декабре наибольший прирост за шесть месяцев, почти до самого высокого уровня с апреля 2013 года...

Российские золотые резервы – желтым, левая шкала, в $млн. Их помесячные изменения – красным и зеленым, правая шкала

и продаёт дорого…

Российские авуары облигаций казначейства США сейчас на 2-м минимуме после 2008 года…

Похоже, это масштабный переход, о котором никто не говорит - от бумажных денег к небумажным и от бумаги к физическим активам, происходящий в Китае и России.

Некоторые комментаторы обсуждали «беспрецедентный» отток капитала из России, но как объясняет д-р Константин Гурджиев - западные «аналитики», видимо, забыли некоторые моменты...

Центральный банк России опубликовал цифры оттока капитала за 2014 год, что вызвало ликующие пересуды официальных лиц и академических кругов США о «гибели» российской экономики.

Цифры ужасны: официальный чистый отток капитала составил $151.5 млрд - это примерно в 2.5 раза выше уровня оттока в 2013 году - $61 млрд. В первом квартале отток был равен $48.2 млрд, во втором квартале снизился до $22.4 млрд, в третьем квартале чистый отток был равен $7.7 млрд, а в четвёртом вырос до $72.9 млрд. Таким образом, в четвёртом квартале вывод капитала был больше, чем за весь 2013 год.

Имеются, однако, замечания, которые западные аналитики российской экономики игнорируют. А именно:

$19.8 млрд оттока в 4-м квартале относятся к мерам предоставления ликвидности Центральным банком России, который продлил кредитные линии российским банкам. Иными словами, это кредиты. Можно предполагать, что банки не выплатят их, или что они выплатят эти ссуды. В первом случае отток будет невосполнимым, во втором наоборот.

Во 2-м и 3-м кварталах чистый вывод капитала за счёт выплат банками по линиям иностранного финансирования (следует помнить о санкциях, введённых в отношении банков во 2-м и 3-м кварталах 2014 года), составил $16.1 млрд. Можно назвать это оттоком капитала, можно назвать это выплатой долга. Первое звучит зловеще, второе не очень - выплата долга улучшает баланс. Но всё не столь апокалиптично. Пока нет сводных данных по этой статье за 4-й квартал 2014 года, но по ежемесячным цифрам тот же отток для банковского сектора составил не менее $11.8 млрд. Так что $27.9 млрд относится к вынужденному делевериджу банков в 2014 году. Опять же, неизвестно, хорошо это или плохо. Не все столь просто, как может показаться по кричащим заголовкам.

В небанковском секторе делеверидж (выплата долга) был даже больше. В 4-м квартале 2014 года только плановые выплаты по долгу составили $34.8 млрд. Сколько было вынужденных (или незапланированных) выплат помимо этого, мы не знаем.

Итак, только в 3-м и 4-м кварталах 2014 года была запланирована сумма погашения долгов банками $45.321 млрд, а для корпоративного сектора была запланирована сумма выплат $72.684 млрд. Проще говоря, $118 млрд или 78 процентов катастрофической утечки капитала из России в 2014 году относится на счёт выплат по долгам в банковском и корпоративном секторе. Не «уход инвесторов» или «бегство вкладчиков», но отчасти вынужденные выплаты по долгам.

Посмотрим на это в ином ракурсе. Что бы вы ни думали относительно европейской и американской политики во время мирового финансового кризиса и последующей Великой рецессии, краеугольным камнем всей этой политики был банковский делеверидж, или выплата долга. Россия приняла эту политику не по своей воле, но в результате санкций, которые отрезали российские банки и компании (в том числе не фигурирующие в санкционных списках) от западных кредитных рынков. Но если вы думаете, что этот процесс представляет катастрофу для российской экономики, навлечённую Кремлём, вам стоит задать себе пару вопросов относительно политики делевериджа США и Европы в своих странах.

И после этого, подумайте об остальных $33 млрд оттока. В эту сумму входит долларизация личных счетов (конверсия рублей в доллары и другие валюты), последствия владения недолларовыми валютами, изменение оценочной стоимости золотых резервов и т.д.

Кто-то скажет, посмотрите на Грецию... Да, российская ситуация неприглядна. Делеверидж был вынужденным и болезненным. Отток капитала огромен. Но нет худа без добра: большая часть утечки капитала, которую осуждают западные аналитики, участвует в улучшении российских балансов и уменьшении российского внешнего долга. Это не так уж плохо, верно? Потому что если бы это было плохо, то... приходят на ум Греция, Кипр, Испания, Италия, Ирландия, Португалия, Франция и т. д., с их кампаниями «делевериджа»...

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба