24 февраля 2015 Forex4You Луданов Николай

В последнее время я часто пишу о глобальном рынке облигаций, но он этого заслуживает.

В результате агрессивных действий ведущих центральных банков здесь сложилась совершенно невиданная раньше ситуация. Примерно 16% всех мировых государственных облигаций имеют отрицательную доходность и эта пропорция постоянно растет.

В этом году мы впервые в истории имеем еще один феномен необдуманных действий основных ЦБ.

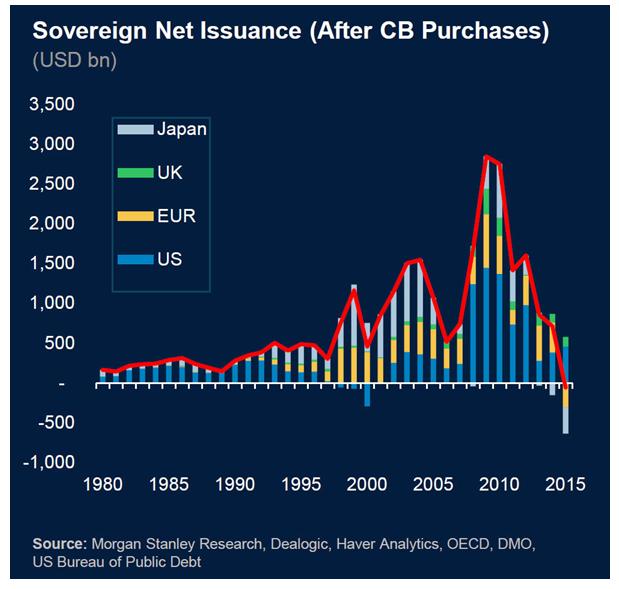

Впервые покупки облигаций центробанками превысят объем выпуска облигаций четырьмя ведущими эмиссионными центрами государственного долга: США, Японии, еврозоны и Великобритании.

Таким образом в ближайший год рынки столкнутся с дефицитом ценных бумаг высшего качества, к которым относятся облигации этих стран.

НА ЭТОМ ФОНЕ ВЫГЛЯДИТ СОВЕРШЕННО НЕВОЗМОЖНЫМ ВОЗОБНОВЛЕНИЕ ПОКУПОК ОБЛИГАЦИЙ ФЕДРЕЗЕРВОМ, ПОСКОЛЬКУ ТОГДА ОБЛИГАЦИЙ БУДЕТ ОЧЕНЬ СИЛЬНО НЕ ХВАТАТЬ.

Исходя из такого дефицита вероятно нежелание инвесторов продавать облигации. Вполне возможно, что доходности облигаций продолжат падать, а пузырь на мировом рынке госдолга продолжит раздуваться.

В подобной ситуации американские долгосрочные облигации смотрятся очень выгодно на фоне европейских, японских, английских или швейцарских аналогичных облигаций.

На мой взгляд, это является мощнейшим драйвером для продолжения укрепления американского доллара.

О предстоящих покупках ЕЦБ облигаций

Остается несколько недель до того момента, как ЕЦБ начнет покупки облигаций.

И здесь, как пишет Zero Hedge, ЕЦБ может встретиться с неожиданной проблемой.

Why European Bondholders Refuse To Sell To The ECB

Центральный банк может столкнуться с нежеланием инвесторов продавать ему эти облигации.

В это трудно поверить, если вспомнить, сколь низкую доходность сейчас имеют государственные облигации Германии, Франции, Италии, Испании и других стран, но комментарии первых лиц крупных банков, страховых компаний и пенсионных фондов свидетельствуют об этом.

И я сам до сего момента полагал, что начало покупок ЕЦБ облигаций станет сигналом к началу роста доходности европейских облигаций.

Но теперь выясняется, что возможно я неправ.

Еще один феномен на мировом рынке облигаций

Если в разгар европейского долгового кризиса проблемой для Драги было убедить инвесторов держать европейские облигации, то теперь ему придется решать проблему, как заставить инвесторов продать эти облигации.

Банки, которые покупают главным образом краткосрочные облигации, используют госдолг как буфер ликвидности.Если они их продадут, то вынуждены будут инвестировать в другие активы, под которые согласно требованию регуляторов им придется создавать резервы.

Страховые и пенсионные фонды как правило держат долгосрочный госдолг. Они могут продать облигации, но затем эти деньги им придется реинвестировать в другие облигации, которые имеют доходность существенно меньшую, чем их долгосрочные обязательства клиентам.

О своем нежелании продавать облигации агентству Рейтерс заявили датские ING и Rabobank, испанский Bankinter и французский BNP Paribas.

Один из руководителей BNP Paribas заявил:

Количество суверенных облигаций, которыми мы владеем в настоящий момент, не связано с денежно-кредитной политикой. Оно связано с регулированием.

Инвестиционные стратеги из RBS видят 40%-ю вероятность, что 10-летние германские бунды приобретут в этом году отрицательную доходность.

Если германские 10-летние бунды будут показывать отрицательную доходность, то маловероятно, что 10-летние US Treasuries надолго останутся выше 2% по доходности.

В этом случае их цены имеют перспективу роста порядка 10%, и этот рост может состояться очень быстро. Это одна из причин, почему я смотрю сейчас негативно на американские акции, которые стоят уже так дорого, что едва ли за ближайший год подорожают на 10%.

http://blog.forex4you.org/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба