8 июля 2015 long-short.ru Кургузкин Александр

Компания может распорядиться полученной прибылью двумя способами: распределить ее между акционерами в виде дивидендов либо реинвестировать в бизнес, добавив к капитализации. Разные компании имеют разную дивидендную политику, кто-то особенно заботится о красивом росте дивидендов с годами (дивидендные аристократы), кто-то нет.

Казалось бы, с точки зрения полного дохода не должно быть большой разницы между дивидендными акциями и обычными, какая разница, каким образом прибыль достается инвестору - через выплату дивидендов или через рост цены акции. Однако же нет.

Дело в том, что есть существенная часть инвесторов, которые рассматривают акцию как инструмент дохода (yield), по аналогии с облигацией или депозитом. Они покупают акцию для того, чтобы получать поток дохода в виде дивидендов. При этом изменение цены акции после покупки проходит по разряду бумажных прибылей/убытков и не трогает душу так, как выплаты живых денег, поскольку держатель акции как правило не собирается ее продавать в обозримом будущем. Надо признать, это очень удобная психологическая установка, которая позволяет не заниматься глупостями, сбрасывая акции на коррекциях рынка.

Понятно, что все это психология, но раз есть класс инвесторов, которые этот подход исповедуют, они могут оказывать влияние на рынок, создавая разницу между высоко-дивидендными акциями и общим рынком. И эту разницу можно торговать.

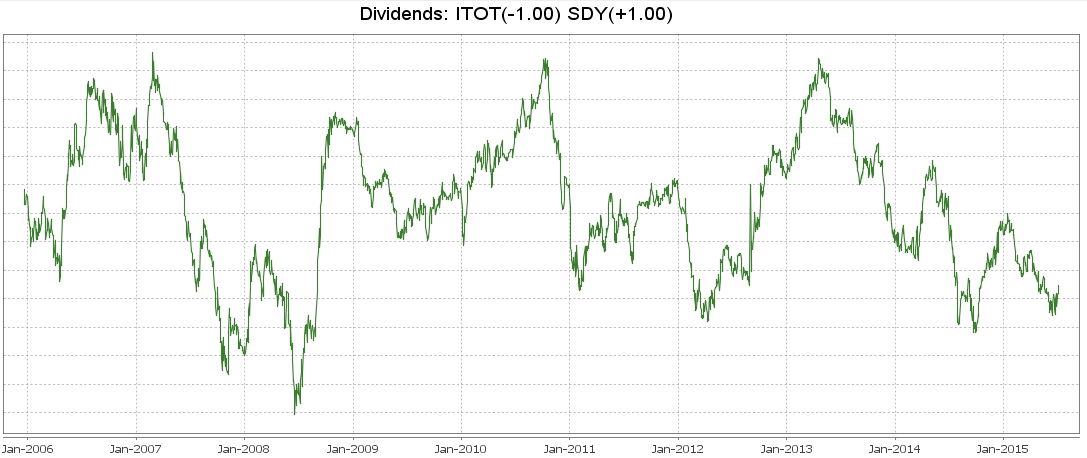

Посмотрим, например, динамику нормализованной на волатильность* пары SDY (High Yield Dividend Aristocrats ETF) против своего бенчмарка ITOT (SnP 1500 ETF):

Нельзя, пожалуй, предположить, что дивидендная политика акции должна как-то отражаться на доходах компании, поэтому логично ожидать, что разница между высоко-дивидендными акциями и общим рынком должна возвращаться к среднему.

* Парный график похожих активов с нормализацией обоих сторон пары на локальную месячную волатильность предположительно должен показывать свойства возврата к среднему. Иначе стабильный многолетний тренд в паре означал бы, что у одного актива имеется устойчивое преимущество по метрике доходность/волатильность, что противоречит положениям CAPM.

Казалось бы, с точки зрения полного дохода не должно быть большой разницы между дивидендными акциями и обычными, какая разница, каким образом прибыль достается инвестору - через выплату дивидендов или через рост цены акции. Однако же нет.

Дело в том, что есть существенная часть инвесторов, которые рассматривают акцию как инструмент дохода (yield), по аналогии с облигацией или депозитом. Они покупают акцию для того, чтобы получать поток дохода в виде дивидендов. При этом изменение цены акции после покупки проходит по разряду бумажных прибылей/убытков и не трогает душу так, как выплаты живых денег, поскольку держатель акции как правило не собирается ее продавать в обозримом будущем. Надо признать, это очень удобная психологическая установка, которая позволяет не заниматься глупостями, сбрасывая акции на коррекциях рынка.

Понятно, что все это психология, но раз есть класс инвесторов, которые этот подход исповедуют, они могут оказывать влияние на рынок, создавая разницу между высоко-дивидендными акциями и общим рынком. И эту разницу можно торговать.

Посмотрим, например, динамику нормализованной на волатильность* пары SDY (High Yield Dividend Aristocrats ETF) против своего бенчмарка ITOT (SnP 1500 ETF):

Нельзя, пожалуй, предположить, что дивидендная политика акции должна как-то отражаться на доходах компании, поэтому логично ожидать, что разница между высоко-дивидендными акциями и общим рынком должна возвращаться к среднему.

* Парный график похожих активов с нормализацией обоих сторон пары на локальную месячную волатильность предположительно должен показывать свойства возврата к среднему. Иначе стабильный многолетний тренд в паре означал бы, что у одного актива имеется устойчивое преимущество по метрике доходность/волатильность, что противоречит положениям CAPM.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба