5 ноября 2016 Архив

Прибыль на акцию

В данной статье мы поговорим о наиболее важном критерии при выборе акций — текущей квартальной прибыли на акцию.

Если вы длительное время будете изучать отчетность компаний, то вы сами заметите зависимость между изменениями прибыли и изменениями курса акций. То есть, если прибыль компании растет, то и цена акции будет расти. Зависимость будет не 100%-ная (например, если прибыль выросла на 15%, то совсем не обязательно, и цена акции возрастет на 15%, хотя, из-за спекулятивных операций на неликвидных акциях — а таких немало на российском рынке — такое возможно). Конечно, на цену акции влияют и другие факторы, но прибыль на акцию является наиболее весомым из них.

Текущая квартальная прибыль на акцию (EPS) вычисляется путем деления общей чистой прибыли компании после вычета налогов на общее количество акций в обращении.

Выбирать необходимо акции, показывающие существенный рост прибыли на акцию за последние кварталы. Чтобы избежать влияния сезонности прибыли, сравнивайте прибыль на акцию текущего квартала с прибылью на акцию соответствующего квартала прошлого года. То есть, прибыль на акцию второго квартала текущего года нужно сравнивать с прибылью на акцию второго квартала прошлого года.

Установите минимальный уровень увеличения текущей прибыли на акцию. Лучше ориентироваться на 25%-30% рост прибыли в текущем квартале. Это будет минимальный уровень для вас, но не обязательно нужно отбрасывать акции, показывающие больший уровень роста прибыли! Помните, что чем больше рост прибыли, тем больший потенциал роста акции! Рост прибыли должен подтверждаться ростом выручки — только в этом случае можно рассчитывать на то, что рост прибыли связан с ростом бизнеса компании, а не раздут за счет оптимизации расходов

Весьма интересными являются акции, у которых рост прибыли ускоряется

Чтобы выбрать наиболее надежные акции, проверьте также, не придется ли сравнивать прибыли 1-2х будущих кварталов с необычно низкой или необычно высокой прибылью за соответствующие кварталы прошлого года.

Необходимо избегать компаний, которые показывают снижение роста прибыли. Если прибыли компании снижаются, то это может означать проблемы, что неминуемо приведет к снижению курса акций. Чтобы убедиться, что снижение прибыли не носит «сезонный» характер (у любой компании может быть «плохой» квартал) — посмотрите, не снижается ли прибыль второй квартал подряд.

В качестве дополнительного подтверждения роста прибыли проверьте прибыли других компаний в отрасли. Если остальные компании отрасли не показывают большой прибыли, то возможно от покупок акций этой компании стоит воздержаться.

Где искать отчеты о текущей квартальной прибыли?

Отчеты о прибылях публикуют сами компании на своих сайтах (их обязывает это делать регулятор).

Куда нужно смотреть в бухгалтерском отчете, чтобы найти нужные данные? Эта статья может помочь.

Количество акций в обращении

В прошлой статье мы узнали о наиболее важном критерии выбора акций: текущей квартальной прибыли на акцию. Этот критерий важен, но не является единственным.

На цену акции существенным образом влияет и спрос на нее. Закон спроса и предложения работает везде, и наиболее сильно он работает на фондовом рынке. Если существует большой спрос на акцию и небольшое предложение — то цена будет расти, если предложение слишком велико, а спрос маленький- то цена обязательно упадет.

Если вам нужно выбирать из двух акций, одна из которых выпущена в объеме 70 млн. штук, а другая — 4 трлн. (да, и такие есть на отечественном фондовом рынке — ТГК-9), то предпочтение следует отдать акции, выпущенной в меньшем объеме. У акций меньшего объема меньше ликвидность и цену легче сдвинуть. И в случае благоприятного движения эти акции покажут лучший результат. Но необходимо помнить, что цена может сдвинуться и в противоположную сторону, причем снижение может происходить быстрее чем рост. Если говорить коротко, то большая возможность сопровождается большим риском.

Еще одной причиной, почему следует избегать компаний с большим количеством акций в обращении, является то, что такие компании обычно очень большие и у них меньше возможностей для роста.

Оценка спроса и предложения.

Для оценки спроса и предложения лучше всего использовать дневные графики акций и наблюдать за ежедневным объемом торгов. Если цена акции снижается, то нужно видеть уменьшение объемов, что будет указывать на отсутствие давления продажи. Если цена акции растет, то нужно чтобы рос и ежедневный объем торгов — это будет означать, что в покупку включились институциональные инвесторы. Хорошим признаком является всплеск объем торгов на 30% и более (если вы будете периодически просматривать графики акций, то убедитесь, что всплески объема на 100% и более — не такое уж и редкое явление).

Сильные акции и институциональная поддержка

В предыдущих статьях мы поговорили о том, что текущая квартальная прибыль на акцию является наиболее весомым критерием при выборе акции, а также поговорили о влиянии спроса и предложения на акции как силы, влияющей на цену. Сегодня мы поговорим о таком критерии как институциональная поддержка, т.е. поддержка институциональных инвесторов.

На действия институциональных инвесторов приходится львиная доля операций на фондовом рынке. Фонды имеют достаточно средств, чтобы существенно сдвинуть цену, особенно на малоликвидных акциях. Когда фонды осуществляют покупку акций, они это делают «большими партиями», что отражается на дневных объемах торгов. В эти дни вы можете наблюдать всплески объемов. Всплеск объема на 30-50% и более свидетельствует об интересе институциональных инвесторов. Чем больше таких всплесков будет для акции — тем сильнее интерес к акции институциональных инвесторов. Это может оказаться наиболее подходящим временем для покупки акции.

Если покупают профессионалы, то почему бы и частному инвестору не присоединиться, тем более, если профессионалы скупают акции с сильными показателями текущей квартальной прибыли?

Но прежде чем слепо покупать акции вслед за профессионалами, обратите внимание, насколько сильно эта акция держится относительно рынка. Акции хороших компаний держатся лучше остальных акций, а зачастую даже существенно лучше рынка в целом. Покупать следует акции с хорошей силой цены. Рассматривать для покупки следует акции имеющие как хороший показатель EPS, так и хороший показатель силы цены.

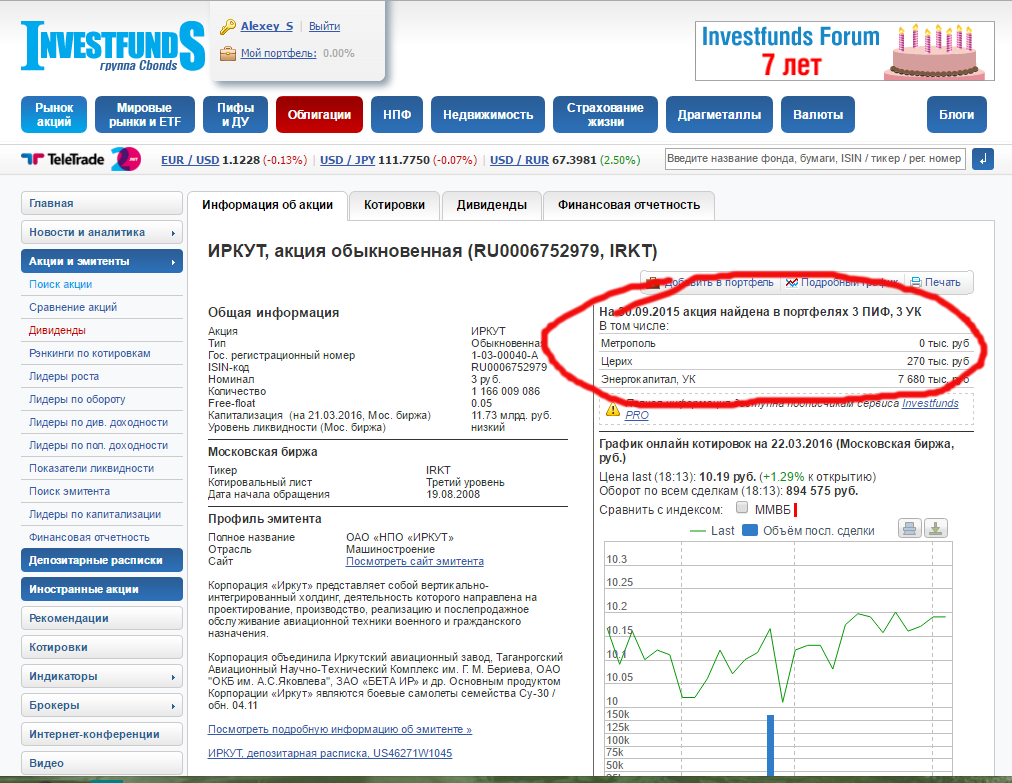

Также неплохо было бы узнать, кто именно скупает акции — т.е. какие организации владеют акциями — и сколько уже институциональных инвесторов купило акции. Частично эту информацию можно получить на страницах сайта investfunds.ru

Например, для ПАО «НПО Иркут»:

При определении количества организаций-владельцев следует придерживаться «золотой середины» — слишком мало владельцев — плохо, слишком много — тоже. Если институциональных инвесторов в бумаге мало — то это на выдающиеся результаты не стоит рассчитывать, вполне возможно, что фонды рассматривали эту акцию, но решили обойти стороной. Причины могут быть самые разные: плохая экономика компании, туманные перспективы, плохое корпоративное управление и пр..

Если владельцев бумаги слишком много- то это тоже не повод покупать бумагу. Если все кто мог купить — уже купили, то кто будет покупать вновь и, соответственно, толкать цену вверх? Оптимальное количество институциональных инвесторов в бумаге — 5-7.

Рыночные коррекции (снижения цен) могут помочь вам в выявлении будущих лидеров. Сильные акции корректируются меньше остальных, хотя могут корректироваться сильнее рынка в целом. Наиболее перспективные в плане роста цены акции могут дешеветь в 1,5 — 2,5 раза сильнее, чем рынок. Так, например, если Индекс ММВБ скорректировался на 10%, а вы рассматриваете для приобретения три различные акции, скорректировавшиеся на 15, 20, и 30 процентов, то наибольший интерес у вас должна вызвать акция, подешевевшая на 15%. От акции, подешевевшей на 30 процентов — следует отказаться. Вообще, следует остерегаться акций, скорректировавшихся существенно сильнее рынка.

Поддержка институциональных инвесторов важна для роста акции, но помните о том, что профессионалы — тоже люди и могут ошибаться, и могут выбрать плохие акции для покупки.

Движение рынка

Ранее мы поговорили о фундаментальных критериях выбора акций: квартальной прибыли на акцию, количестве акций в обращении, и институциальной поддержке. Сегодня мы поговорим о выборе подходящего времени для покупки акций.

Вкратце можно сказать так: не покупайте акции во время медвежьих рынков. Если началось снижение — то снижаться будут все акции рано или поздно. Разница заключается лишь в том, на сколько будет снижаться каждая акция. Поэтому крайне важно уметь распознавать, когда рынок достигает вершины и продавать, когда рынок приближается к вершине.

Общее направление рынка показывает поведение индексов (в России это индекс ММВБ и индекс РТС).

Чтобы определить приближение вершины, необходимо наблюдать за индексами постоянно. В один из дней восходящего тренда объем торгов возрастет, но сам индекс покажет меньший рост, в некоторых случаях индекс может даже снизиться. Разница между дневным максимумом и минимумом может быть больше, чем в предыдущие дни. Если подобные дни повторяются три-четыре раза в течение одной-трех недель, то это означает, что рынок пдобрался к вершине. Отметим, что подобные дни сброса происходят на растущем рынке, поэтому многие не распознают сброс.

Сразу после первой распродажи может начаться «затишье»: несколько дней со сниженными объемами и снижениями индекса (это может длиться примерно 4 дня). Второй возможностью выхода с рынка, возможно последней, является попытка рынка сделать рывок вверх, после подобного затишья. Впоследствии, при движении рынка вниз объемы начинают возрастать. Это может длиться несколько дней или недель.

После начала медвежьего рынка необходимо отслеживать попытки оживления рынка, для того, чтобы начинать покупки акций. Такими попытками оживления является закрытие индексов ростом, либо относительно закрытия предыдущего дня либо открытия текущего дня. Один-два дня оживления не указывают на зарождающийся восходящий тренд. Лучше дождаться четвертого дня подтверждения роста. День подтверждения должен давать ощущение взрывного роста — большой объем торгов и существенное движение цены — 2% и больше. Лучше, если объем торгов в этот день выше среднего дневного объема, но в любом случае, он должен быть больше, чем объем торгов в предыдущий день.

Дни подтверждения бывают и на третий день оживления. В этом случае первые два дня должны сопровождаться существенным ростом (1-2%) и большим объемом торгов. Бывает, что подтвержденный рост обрывается с большим объемом в течение следующих 1-2 дней. Однако, этот факт не обязательно указывает на то, что подтверждение было ложным. Когда рынок достигает основания, он часто откатывается к минимумам предыдущих недель. Конструктивным признаком является то, что рынок останавливается чуть выше абсолютных дневных минимумов предыдущих недель.

Подтверждение роста указывает на то, что пришло время покупать качественные акции, когда они начинают вырываться из областей консолидации.

В данной статье мы поговорим о наиболее важном критерии при выборе акций — текущей квартальной прибыли на акцию.

Если вы длительное время будете изучать отчетность компаний, то вы сами заметите зависимость между изменениями прибыли и изменениями курса акций. То есть, если прибыль компании растет, то и цена акции будет расти. Зависимость будет не 100%-ная (например, если прибыль выросла на 15%, то совсем не обязательно, и цена акции возрастет на 15%, хотя, из-за спекулятивных операций на неликвидных акциях — а таких немало на российском рынке — такое возможно). Конечно, на цену акции влияют и другие факторы, но прибыль на акцию является наиболее весомым из них.

Текущая квартальная прибыль на акцию (EPS) вычисляется путем деления общей чистой прибыли компании после вычета налогов на общее количество акций в обращении.

Выбирать необходимо акции, показывающие существенный рост прибыли на акцию за последние кварталы. Чтобы избежать влияния сезонности прибыли, сравнивайте прибыль на акцию текущего квартала с прибылью на акцию соответствующего квартала прошлого года. То есть, прибыль на акцию второго квартала текущего года нужно сравнивать с прибылью на акцию второго квартала прошлого года.

Установите минимальный уровень увеличения текущей прибыли на акцию. Лучше ориентироваться на 25%-30% рост прибыли в текущем квартале. Это будет минимальный уровень для вас, но не обязательно нужно отбрасывать акции, показывающие больший уровень роста прибыли! Помните, что чем больше рост прибыли, тем больший потенциал роста акции! Рост прибыли должен подтверждаться ростом выручки — только в этом случае можно рассчитывать на то, что рост прибыли связан с ростом бизнеса компании, а не раздут за счет оптимизации расходов

Весьма интересными являются акции, у которых рост прибыли ускоряется

Чтобы выбрать наиболее надежные акции, проверьте также, не придется ли сравнивать прибыли 1-2х будущих кварталов с необычно низкой или необычно высокой прибылью за соответствующие кварталы прошлого года.

Необходимо избегать компаний, которые показывают снижение роста прибыли. Если прибыли компании снижаются, то это может означать проблемы, что неминуемо приведет к снижению курса акций. Чтобы убедиться, что снижение прибыли не носит «сезонный» характер (у любой компании может быть «плохой» квартал) — посмотрите, не снижается ли прибыль второй квартал подряд.

В качестве дополнительного подтверждения роста прибыли проверьте прибыли других компаний в отрасли. Если остальные компании отрасли не показывают большой прибыли, то возможно от покупок акций этой компании стоит воздержаться.

Где искать отчеты о текущей квартальной прибыли?

Отчеты о прибылях публикуют сами компании на своих сайтах (их обязывает это делать регулятор).

Куда нужно смотреть в бухгалтерском отчете, чтобы найти нужные данные? Эта статья может помочь.

Количество акций в обращении

В прошлой статье мы узнали о наиболее важном критерии выбора акций: текущей квартальной прибыли на акцию. Этот критерий важен, но не является единственным.

На цену акции существенным образом влияет и спрос на нее. Закон спроса и предложения работает везде, и наиболее сильно он работает на фондовом рынке. Если существует большой спрос на акцию и небольшое предложение — то цена будет расти, если предложение слишком велико, а спрос маленький- то цена обязательно упадет.

Если вам нужно выбирать из двух акций, одна из которых выпущена в объеме 70 млн. штук, а другая — 4 трлн. (да, и такие есть на отечественном фондовом рынке — ТГК-9), то предпочтение следует отдать акции, выпущенной в меньшем объеме. У акций меньшего объема меньше ликвидность и цену легче сдвинуть. И в случае благоприятного движения эти акции покажут лучший результат. Но необходимо помнить, что цена может сдвинуться и в противоположную сторону, причем снижение может происходить быстрее чем рост. Если говорить коротко, то большая возможность сопровождается большим риском.

Еще одной причиной, почему следует избегать компаний с большим количеством акций в обращении, является то, что такие компании обычно очень большие и у них меньше возможностей для роста.

Оценка спроса и предложения.

Для оценки спроса и предложения лучше всего использовать дневные графики акций и наблюдать за ежедневным объемом торгов. Если цена акции снижается, то нужно видеть уменьшение объемов, что будет указывать на отсутствие давления продажи. Если цена акции растет, то нужно чтобы рос и ежедневный объем торгов — это будет означать, что в покупку включились институциональные инвесторы. Хорошим признаком является всплеск объем торгов на 30% и более (если вы будете периодически просматривать графики акций, то убедитесь, что всплески объема на 100% и более — не такое уж и редкое явление).

Сильные акции и институциональная поддержка

В предыдущих статьях мы поговорили о том, что текущая квартальная прибыль на акцию является наиболее весомым критерием при выборе акции, а также поговорили о влиянии спроса и предложения на акции как силы, влияющей на цену. Сегодня мы поговорим о таком критерии как институциональная поддержка, т.е. поддержка институциональных инвесторов.

На действия институциональных инвесторов приходится львиная доля операций на фондовом рынке. Фонды имеют достаточно средств, чтобы существенно сдвинуть цену, особенно на малоликвидных акциях. Когда фонды осуществляют покупку акций, они это делают «большими партиями», что отражается на дневных объемах торгов. В эти дни вы можете наблюдать всплески объемов. Всплеск объема на 30-50% и более свидетельствует об интересе институциональных инвесторов. Чем больше таких всплесков будет для акции — тем сильнее интерес к акции институциональных инвесторов. Это может оказаться наиболее подходящим временем для покупки акции.

Если покупают профессионалы, то почему бы и частному инвестору не присоединиться, тем более, если профессионалы скупают акции с сильными показателями текущей квартальной прибыли?

Но прежде чем слепо покупать акции вслед за профессионалами, обратите внимание, насколько сильно эта акция держится относительно рынка. Акции хороших компаний держатся лучше остальных акций, а зачастую даже существенно лучше рынка в целом. Покупать следует акции с хорошей силой цены. Рассматривать для покупки следует акции имеющие как хороший показатель EPS, так и хороший показатель силы цены.

Также неплохо было бы узнать, кто именно скупает акции — т.е. какие организации владеют акциями — и сколько уже институциональных инвесторов купило акции. Частично эту информацию можно получить на страницах сайта investfunds.ru

Например, для ПАО «НПО Иркут»:

При определении количества организаций-владельцев следует придерживаться «золотой середины» — слишком мало владельцев — плохо, слишком много — тоже. Если институциональных инвесторов в бумаге мало — то это на выдающиеся результаты не стоит рассчитывать, вполне возможно, что фонды рассматривали эту акцию, но решили обойти стороной. Причины могут быть самые разные: плохая экономика компании, туманные перспективы, плохое корпоративное управление и пр..

Если владельцев бумаги слишком много- то это тоже не повод покупать бумагу. Если все кто мог купить — уже купили, то кто будет покупать вновь и, соответственно, толкать цену вверх? Оптимальное количество институциональных инвесторов в бумаге — 5-7.

Рыночные коррекции (снижения цен) могут помочь вам в выявлении будущих лидеров. Сильные акции корректируются меньше остальных, хотя могут корректироваться сильнее рынка в целом. Наиболее перспективные в плане роста цены акции могут дешеветь в 1,5 — 2,5 раза сильнее, чем рынок. Так, например, если Индекс ММВБ скорректировался на 10%, а вы рассматриваете для приобретения три различные акции, скорректировавшиеся на 15, 20, и 30 процентов, то наибольший интерес у вас должна вызвать акция, подешевевшая на 15%. От акции, подешевевшей на 30 процентов — следует отказаться. Вообще, следует остерегаться акций, скорректировавшихся существенно сильнее рынка.

Поддержка институциональных инвесторов важна для роста акции, но помните о том, что профессионалы — тоже люди и могут ошибаться, и могут выбрать плохие акции для покупки.

Движение рынка

Ранее мы поговорили о фундаментальных критериях выбора акций: квартальной прибыли на акцию, количестве акций в обращении, и институциальной поддержке. Сегодня мы поговорим о выборе подходящего времени для покупки акций.

Вкратце можно сказать так: не покупайте акции во время медвежьих рынков. Если началось снижение — то снижаться будут все акции рано или поздно. Разница заключается лишь в том, на сколько будет снижаться каждая акция. Поэтому крайне важно уметь распознавать, когда рынок достигает вершины и продавать, когда рынок приближается к вершине.

Общее направление рынка показывает поведение индексов (в России это индекс ММВБ и индекс РТС).

Чтобы определить приближение вершины, необходимо наблюдать за индексами постоянно. В один из дней восходящего тренда объем торгов возрастет, но сам индекс покажет меньший рост, в некоторых случаях индекс может даже снизиться. Разница между дневным максимумом и минимумом может быть больше, чем в предыдущие дни. Если подобные дни повторяются три-четыре раза в течение одной-трех недель, то это означает, что рынок пдобрался к вершине. Отметим, что подобные дни сброса происходят на растущем рынке, поэтому многие не распознают сброс.

Сразу после первой распродажи может начаться «затишье»: несколько дней со сниженными объемами и снижениями индекса (это может длиться примерно 4 дня). Второй возможностью выхода с рынка, возможно последней, является попытка рынка сделать рывок вверх, после подобного затишья. Впоследствии, при движении рынка вниз объемы начинают возрастать. Это может длиться несколько дней или недель.

После начала медвежьего рынка необходимо отслеживать попытки оживления рынка, для того, чтобы начинать покупки акций. Такими попытками оживления является закрытие индексов ростом, либо относительно закрытия предыдущего дня либо открытия текущего дня. Один-два дня оживления не указывают на зарождающийся восходящий тренд. Лучше дождаться четвертого дня подтверждения роста. День подтверждения должен давать ощущение взрывного роста — большой объем торгов и существенное движение цены — 2% и больше. Лучше, если объем торгов в этот день выше среднего дневного объема, но в любом случае, он должен быть больше, чем объем торгов в предыдущий день.

Дни подтверждения бывают и на третий день оживления. В этом случае первые два дня должны сопровождаться существенным ростом (1-2%) и большим объемом торгов. Бывает, что подтвержденный рост обрывается с большим объемом в течение следующих 1-2 дней. Однако, этот факт не обязательно указывает на то, что подтверждение было ложным. Когда рынок достигает основания, он часто откатывается к минимумам предыдущих недель. Конструктивным признаком является то, что рынок останавливается чуть выше абсолютных дневных минимумов предыдущих недель.

Подтверждение роста указывает на то, что пришло время покупать качественные акции, когда они начинают вырываться из областей консолидации.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба