6 ноября 2016 Архив Голубицкий Сергей

Полагаю, умозрительность темы служит индульгенцией автору для совершения короткого экскурса в историю, даже отдалённо не имеющую отношения к финансам, инвестициям и трейдингу. Экскурс этот нужен нам, чтобы продемонстрировать универсальность принципов, которые в дальнейшем попытаемся утвердить и для нашей «родной» тематики.

Серебряный Век отечественной культуры был, среди прочего, отмечен весьма интенсивным противоборством традиционному представлению о дьяволе как антиподе бога, эдаком, по выражению Бердяева, «полюсе, противоположенном богу». Идея, надо сказать, не была оригинальна и курсировала в европейском богословии не одно столетие, однако же русскими философами была глубоко прочувствована и выстрадана (в силу трагизма нашей истории).

В самом обобщённом смысле идею «небытия дьявола» можно свести к следующему: зло само по себе не существует, потому что Зло — не более, чем отсутствие Добра. Соответственно: дьявол — это не какая-то самостоятельная сущность, а лишь отрицание Бога.

На этом светлом мотиве прекращаю мучить читающую публику культурологическими коннотациями и перехожу прямо к делу. Все 16 лет существования Школы биржевого трейдинга vCollege я настоятельно пытался привить своим студентам идею, которая мне представляется главной в отношении к финансовому рынку:

Убыток — это не норма или неизбежная реальность, а лишь результат неправильного отношения трейдера (инвестора) к реальности.

А значит, стоит изменить неправильное отношение и убытки исчезнут вовсе!

Только не подумайте, что ваш колумнист сошёл с ума и пытается выдавать желаемое за действительное. Я, конечно, всегда испытывал слабость к парадоксальному мышлению (вернее к его антиномичности), однако не до такой степени, чтобы извращать суровую реальность. Тем не менее, всё выше сказанное следует воспринимать в буквальном смысле, а не как метафору. То есть при правильном отношении к финансовому рынку, при верно поставленной задаче и правильном поведении убытков не должно быть вообще!

Когда мы сталкиваемся с убытками в трейдинге, бесчисленные «учителя» (от доморощенных форумных «гуру» до профессоров-теоретиков экономических факультетов) объясняют нам, что в случае с трейдером причина кроется в неправильной оценке рыночной конъюнктуры и ошибочно предсказанном тренде, а в случае с инвестором — в недобросовестно выполненной домашней работе по фундаментальному анализу и ошибочной оценке бизнеса как undervalued.

Если бы фундамент моего образования не был гуманитарным, я бы наверняка поверил в такие «научные» объяснения. К великому счастью, у меня есть возможность взглянуть на финансовый рынок со стороны и оценить его в контексте мировой культуры. И тогда оказывается, что «научная психология», с помощью которой пытаются объяснить поведение людей на бирже, по методике и — главное! — статистическим показателям объективной результативности, абсолютно никак не отличается от якобы «ненаучной астрологии». «Научная экономика» способна предсказать (ах, простите, «прогнозировать») динамику макро и микроэкономических изменений лишь немногим хуже предсказаний Дельфийского оракула и примерно на равных с подбрасываемой монеткой.

В одной из будущих своих статей я непременно наполню вышесказанное колоритной фактурой, в частности, расскажу в деталях о подвиге двух Нобелевских лауреатов по экономике, допущенных до реального биржевого трейдинга и доведших доверенный им хедж-фонд до убытков, измеряемых миллиардами долларов. Если бы государство не вмешалось и не надавало учёным мужьям по рукам (вы наверняка уже догадались, что речь идёт о детище Майрона Шоулза и Роберта Мертона — фонде LTCM), они бы утащили на дно сначала весь американский, а затем и мировой финансовый рынок.

Так уж вышло, что лучшим порождением научной экономической мысли стала «гипотеза эффективного рынка» Юджина Фама (тоже, кстати, Нобелевского лауреата), согласно которой в любой момент времени стоимость ценных бумаг отражает всю до последней капли существующую информацию и поэтому бессмысленно что-то пытаться к этой стоимости добавить или от неё убавить. Тем более бесполезно пытаться предсказывать: то ли бросая вызов богу, то ли веселя праздную публику.

Теперь самое интересное: признание бессмысленности попыток что-то предсказывать на рынке (причём не важно — с помощью инструментов технического или фундаментального анализа) вовсе не означает, что зарабатывать на финансовом рынке невозможно. Как раз наоборот! Почему? Всё по тому же, с чего мы начали: убытка как такового не существует, а его появление — лишь результат неадекватного поведения на рынке.

Почему форексный «трейдер» Вася Добронравов слил восьмой депозит за три месяца? Вовсе не потому, что за третьим импульсом волнового цикла Эллиотта минорной степени не углядел второй коррекции суперцикла. А потому что зарядил всю «котлету» своего хилого счета по полному плечу и расставил глупых стоп-лоссов.

Почему «серьёзный инвестор» Глеб Семечкин, три месяца к ряду сравнивал trailing P/E и PEG любимой компании со всеми конкурентами в отрасли, в результате чего закупился её «однозначно недооцененными» акциями, а те взяли и обвалились ещё на 30%? Вы не поверите, но Глеб словил убыток не потому, что всем его «фундаментальным» выкладкам грош цена в контексте представлений Карла Менгера о субъективной природе стоимости. Всё ещё проще: убыток Глеба родился исключительно из его нежелания (или неготовности) признать, что существуют элементарные правила, которые непременно превращают любой убыток в прибыль. Почему? Всё потому же, что Зло — есть отрицание Добра, а Убыток — отказ от Прибыли.

Теперь о моём Святом Граале. Сюжетная интрига у нас вышла, увы, неважная, поскольку героя я обозначил уже в заголовке. Мой герой — это Время.

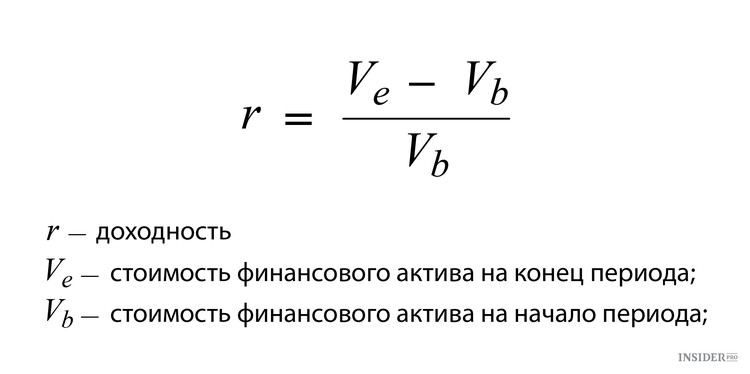

На прошлой неделе я провёл самый первый вебинар только-только написанного Инвестиционного курса vCollege Exante. В самом начале вывел на виртуальной доске формулу доходности, по которой традиционно оценивают успешность и биржевого трейдинга, и финансового инвестирования:

Вывел формулу и сразу же сказал студентам, что она лишена малейшего практического смысла. Всякого смысла. Потому что она ровным счётом ничего не говорит о реальной эффективности вложения.

Предположим, мы подставили цифры и получили 10%. И что? Много это или мало? Если за день, то много. А если за месяц? А за год?

Мы купили акции по 100 рублей за штуку, а через полгода продали за 200. Какая у нас получается доходность? Если верить классической формуле, то 100%. Теперь представьте, что все эти действия мы совершали в период с июня по декабрь 2014 года на российском фондовом рынке. За это время родной наш рубль обвалился с 35 до 70.

Так какая у нас получилась доходность? Нулевая! А ведь мы всего лишь учли один единственный риск — покупательной способности.

Иными словами, понятие доходности лишено всякого смысла вне дополнительных контекстов — времени и риска. Если ещё поразмыслить, окажется, что риска тоже не существует в чистом виде (как и убытков), поскольку он тоже является производной от времени. Как результат, осмысленности на финансовом рынке нам придает только время. Уберите время и вы получите ни о чём не говорящие формулы, которыми любят украшать учебники по Investments и Economics.

Время на бирже — это единственный универсальный эквивалент ценности.

При правильном трейдинге мы не предсказываем движение рынка, а лишь торгуем его волатильностью, то есть делаем ставку на время (продаём или покупаем его). Если мы достаточно умны и не поддаёмся провокациям сторон, заинтересованных в «разводке лоха», мы никогда не будем ставить стоп-лоссов, и тем более пользоваться маржинальным плечом на «всю котлету». Тогда никаких убытков не может быть в принципе. Поверите ли, вообще никаких.

Делая ставку на время, а не на предсказания движений рынка, мы можем всегда обменять unrealized loss (нереализованный убыток) на это самое время. Никогда ещё в истории бирж не было того, чтобы любой, даже самый страшный обвал, не завершился полнейшим восстановлением и ростом выше точки, в которой обвал случился. Никогда ещё в истории бирж не было того, чтобы безудержный, даже самый истерический рост не завершался мощной отрезвляющей коррекцией.

Иными словами, если мы готовы признать, что Зло — это отрицание добра, а Убыток — это отрицание Прибыли, то у нас не будет (по меньшей мере на фондовом рынке) ни Зла, ни Убытка. Всё, что нам нужно сделать, это не превращать нереализованный убыток в реализованный (через стоп-лоссы, продиктованные позициями с патологическими рычагами), а обменивать нереализованный убыток на время.

Хотелось заработать 50% за неделю, а вместо этого ваша позиция «просела» на 15%? Смирите гордыню и не творите глупостей! Обменяйте свои амбиции на время. Как это сделать? Очень просто. Ничего не делайте и пережидайте рынок. Пересиживайте его и с абсолютной гарантией ваш нереализованный убыток превратится в нереализованную прибыль, которую и нужно будет реализовать. Пусть выйдет не 50%, а 10% и не за неделю, а за два месяца. Или те же 50, но за 1,5 года. Что тут плохого? Это всё равно в пять раз больше депозита в банке.

Всё сказанное в равной мере справедливо не только для трейдинга, но и для инвестирования. Правда, в стане инвесторов несопоставимо больше мудрости (и реализма), чем в стане биржевых спекулянтов, поэтому инвесторы любят время и ничего не имеют против затянувшегося ожидания.

Важна не специфика финансовой активности, а понимание универсальности заявленного принципа. Время — это главный инструмент на бирже. Время — это главный аргумент, главный уравнитель, и единственный универсальность эквивалент. Время — это наш ангел, всегда готовый доказать иллюзорную природу убытка. Мы видим зло просто потому, что не замечаем добро. Мы видим убыток потому, что забываем о времени.

Серебряный Век отечественной культуры был, среди прочего, отмечен весьма интенсивным противоборством традиционному представлению о дьяволе как антиподе бога, эдаком, по выражению Бердяева, «полюсе, противоположенном богу». Идея, надо сказать, не была оригинальна и курсировала в европейском богословии не одно столетие, однако же русскими философами была глубоко прочувствована и выстрадана (в силу трагизма нашей истории).

В самом обобщённом смысле идею «небытия дьявола» можно свести к следующему: зло само по себе не существует, потому что Зло — не более, чем отсутствие Добра. Соответственно: дьявол — это не какая-то самостоятельная сущность, а лишь отрицание Бога.

На этом светлом мотиве прекращаю мучить читающую публику культурологическими коннотациями и перехожу прямо к делу. Все 16 лет существования Школы биржевого трейдинга vCollege я настоятельно пытался привить своим студентам идею, которая мне представляется главной в отношении к финансовому рынку:

Убыток — это не норма или неизбежная реальность, а лишь результат неправильного отношения трейдера (инвестора) к реальности.

А значит, стоит изменить неправильное отношение и убытки исчезнут вовсе!

Только не подумайте, что ваш колумнист сошёл с ума и пытается выдавать желаемое за действительное. Я, конечно, всегда испытывал слабость к парадоксальному мышлению (вернее к его антиномичности), однако не до такой степени, чтобы извращать суровую реальность. Тем не менее, всё выше сказанное следует воспринимать в буквальном смысле, а не как метафору. То есть при правильном отношении к финансовому рынку, при верно поставленной задаче и правильном поведении убытков не должно быть вообще!

Когда мы сталкиваемся с убытками в трейдинге, бесчисленные «учителя» (от доморощенных форумных «гуру» до профессоров-теоретиков экономических факультетов) объясняют нам, что в случае с трейдером причина кроется в неправильной оценке рыночной конъюнктуры и ошибочно предсказанном тренде, а в случае с инвестором — в недобросовестно выполненной домашней работе по фундаментальному анализу и ошибочной оценке бизнеса как undervalued.

Если бы фундамент моего образования не был гуманитарным, я бы наверняка поверил в такие «научные» объяснения. К великому счастью, у меня есть возможность взглянуть на финансовый рынок со стороны и оценить его в контексте мировой культуры. И тогда оказывается, что «научная психология», с помощью которой пытаются объяснить поведение людей на бирже, по методике и — главное! — статистическим показателям объективной результативности, абсолютно никак не отличается от якобы «ненаучной астрологии». «Научная экономика» способна предсказать (ах, простите, «прогнозировать») динамику макро и микроэкономических изменений лишь немногим хуже предсказаний Дельфийского оракула и примерно на равных с подбрасываемой монеткой.

В одной из будущих своих статей я непременно наполню вышесказанное колоритной фактурой, в частности, расскажу в деталях о подвиге двух Нобелевских лауреатов по экономике, допущенных до реального биржевого трейдинга и доведших доверенный им хедж-фонд до убытков, измеряемых миллиардами долларов. Если бы государство не вмешалось и не надавало учёным мужьям по рукам (вы наверняка уже догадались, что речь идёт о детище Майрона Шоулза и Роберта Мертона — фонде LTCM), они бы утащили на дно сначала весь американский, а затем и мировой финансовый рынок.

Так уж вышло, что лучшим порождением научной экономической мысли стала «гипотеза эффективного рынка» Юджина Фама (тоже, кстати, Нобелевского лауреата), согласно которой в любой момент времени стоимость ценных бумаг отражает всю до последней капли существующую информацию и поэтому бессмысленно что-то пытаться к этой стоимости добавить или от неё убавить. Тем более бесполезно пытаться предсказывать: то ли бросая вызов богу, то ли веселя праздную публику.

Теперь самое интересное: признание бессмысленности попыток что-то предсказывать на рынке (причём не важно — с помощью инструментов технического или фундаментального анализа) вовсе не означает, что зарабатывать на финансовом рынке невозможно. Как раз наоборот! Почему? Всё по тому же, с чего мы начали: убытка как такового не существует, а его появление — лишь результат неадекватного поведения на рынке.

Почему форексный «трейдер» Вася Добронравов слил восьмой депозит за три месяца? Вовсе не потому, что за третьим импульсом волнового цикла Эллиотта минорной степени не углядел второй коррекции суперцикла. А потому что зарядил всю «котлету» своего хилого счета по полному плечу и расставил глупых стоп-лоссов.

Почему «серьёзный инвестор» Глеб Семечкин, три месяца к ряду сравнивал trailing P/E и PEG любимой компании со всеми конкурентами в отрасли, в результате чего закупился её «однозначно недооцененными» акциями, а те взяли и обвалились ещё на 30%? Вы не поверите, но Глеб словил убыток не потому, что всем его «фундаментальным» выкладкам грош цена в контексте представлений Карла Менгера о субъективной природе стоимости. Всё ещё проще: убыток Глеба родился исключительно из его нежелания (или неготовности) признать, что существуют элементарные правила, которые непременно превращают любой убыток в прибыль. Почему? Всё потому же, что Зло — есть отрицание Добра, а Убыток — отказ от Прибыли.

Теперь о моём Святом Граале. Сюжетная интрига у нас вышла, увы, неважная, поскольку героя я обозначил уже в заголовке. Мой герой — это Время.

На прошлой неделе я провёл самый первый вебинар только-только написанного Инвестиционного курса vCollege Exante. В самом начале вывел на виртуальной доске формулу доходности, по которой традиционно оценивают успешность и биржевого трейдинга, и финансового инвестирования:

Вывел формулу и сразу же сказал студентам, что она лишена малейшего практического смысла. Всякого смысла. Потому что она ровным счётом ничего не говорит о реальной эффективности вложения.

Предположим, мы подставили цифры и получили 10%. И что? Много это или мало? Если за день, то много. А если за месяц? А за год?

Мы купили акции по 100 рублей за штуку, а через полгода продали за 200. Какая у нас получается доходность? Если верить классической формуле, то 100%. Теперь представьте, что все эти действия мы совершали в период с июня по декабрь 2014 года на российском фондовом рынке. За это время родной наш рубль обвалился с 35 до 70.

Так какая у нас получилась доходность? Нулевая! А ведь мы всего лишь учли один единственный риск — покупательной способности.

Иными словами, понятие доходности лишено всякого смысла вне дополнительных контекстов — времени и риска. Если ещё поразмыслить, окажется, что риска тоже не существует в чистом виде (как и убытков), поскольку он тоже является производной от времени. Как результат, осмысленности на финансовом рынке нам придает только время. Уберите время и вы получите ни о чём не говорящие формулы, которыми любят украшать учебники по Investments и Economics.

Время на бирже — это единственный универсальный эквивалент ценности.

При правильном трейдинге мы не предсказываем движение рынка, а лишь торгуем его волатильностью, то есть делаем ставку на время (продаём или покупаем его). Если мы достаточно умны и не поддаёмся провокациям сторон, заинтересованных в «разводке лоха», мы никогда не будем ставить стоп-лоссов, и тем более пользоваться маржинальным плечом на «всю котлету». Тогда никаких убытков не может быть в принципе. Поверите ли, вообще никаких.

Делая ставку на время, а не на предсказания движений рынка, мы можем всегда обменять unrealized loss (нереализованный убыток) на это самое время. Никогда ещё в истории бирж не было того, чтобы любой, даже самый страшный обвал, не завершился полнейшим восстановлением и ростом выше точки, в которой обвал случился. Никогда ещё в истории бирж не было того, чтобы безудержный, даже самый истерический рост не завершался мощной отрезвляющей коррекцией.

Иными словами, если мы готовы признать, что Зло — это отрицание добра, а Убыток — это отрицание Прибыли, то у нас не будет (по меньшей мере на фондовом рынке) ни Зла, ни Убытка. Всё, что нам нужно сделать, это не превращать нереализованный убыток в реализованный (через стоп-лоссы, продиктованные позициями с патологическими рычагами), а обменивать нереализованный убыток на время.

Хотелось заработать 50% за неделю, а вместо этого ваша позиция «просела» на 15%? Смирите гордыню и не творите глупостей! Обменяйте свои амбиции на время. Как это сделать? Очень просто. Ничего не делайте и пережидайте рынок. Пересиживайте его и с абсолютной гарантией ваш нереализованный убыток превратится в нереализованную прибыль, которую и нужно будет реализовать. Пусть выйдет не 50%, а 10% и не за неделю, а за два месяца. Или те же 50, но за 1,5 года. Что тут плохого? Это всё равно в пять раз больше депозита в банке.

Всё сказанное в равной мере справедливо не только для трейдинга, но и для инвестирования. Правда, в стане инвесторов несопоставимо больше мудрости (и реализма), чем в стане биржевых спекулянтов, поэтому инвесторы любят время и ничего не имеют против затянувшегося ожидания.

Важна не специфика финансовой активности, а понимание универсальности заявленного принципа. Время — это главный инструмент на бирже. Время — это главный аргумент, главный уравнитель, и единственный универсальность эквивалент. Время — это наш ангел, всегда готовый доказать иллюзорную природу убытка. Мы видим зло просто потому, что не замечаем добро. Мы видим убыток потому, что забываем о времени.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба