13 февраля 2017 utmedia Богданов Олег

Прошел небольшой перерыв в выходе статей. Примечательно, с момента выхода прошлой статьи я выписывал темы, которые можно обсудить и по сей день все они остались актуальными. События на рынке развиваются довольно медленно. Скоро начнется самый интересный сезон - выход годовых отчетов - и мы сможем рассмотреть некоторые компании поподробнее.

Отмечу, что несмотря на некоторое спокойствие самого рынка, новостной фон довольно агрессивный. Постоянно происходят разные вбросы по поводу дополнительных эмиссий компаний, распределения прибыли и других корпоративных событий. Кажется, что в подобных ситуациях лучшее состояние инвестора - это просто быть в коме. Тем не менее, приятно отметить все эти закошмаривания, ведь они не только опускают цену интересных акций, но и подтверждают, что рынок не охватил тотальный позитив, а значит он еще не высоко.

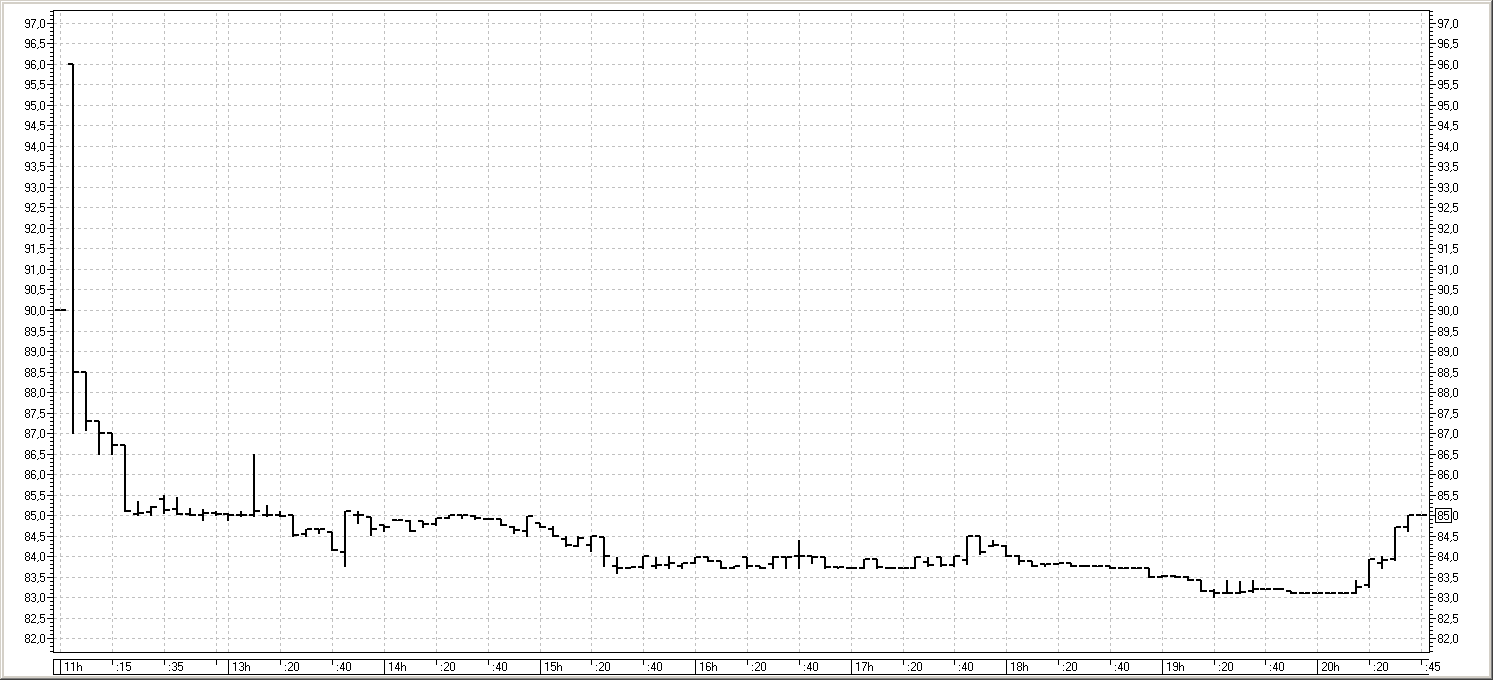

Начнем с самого свежего! Вчера, 10 февраля, произошел долгожданный старт торгов акциями Детского мира. Само размещение было проведено 9 февраля, ценовой коридор прямо перед размещением был сужен до 85-87 рублей, акции разместились у нижней границы коридора, что дешевле, чем я изначально рассчитывал в предыдущей статье (там мы исходили из цены в 92 рубля). Тем не менее на мой взгляд это недешево и я не планирую покупать Детский мир в ближайшее время, кроме ситуации с падением цены на 15-30% от текущих котировок. Приятно отметить, что акции по цене достаточно доступны, в одном лоте 10 акций, я предлагаю подождать, когда также привлекателен станет и сам бизнес.

Вне зависимости от того планирую ли я покупать акции эмитента или нет, я всегда рад новым IPO. Хорошо, когда список публичных компаний растет, с ним растет выбор и база для сравнения. В 2016 году мы потеряли Фармстандарт и Челябинский Цинковый Завод, также стоит вычеркнуть обычные акции Башнефти. Что ж пока один за троих. АФК Система, опираясь на положительный опыт с Детским миром, наверняка пойдет дальше и будет выводить на IPO Агрохолдинг "Степь" в конце 2016-начале 2017. Это все абсолютно прозрачный позитив для Системы, с которой я планирую работать весь этот год как минимум.

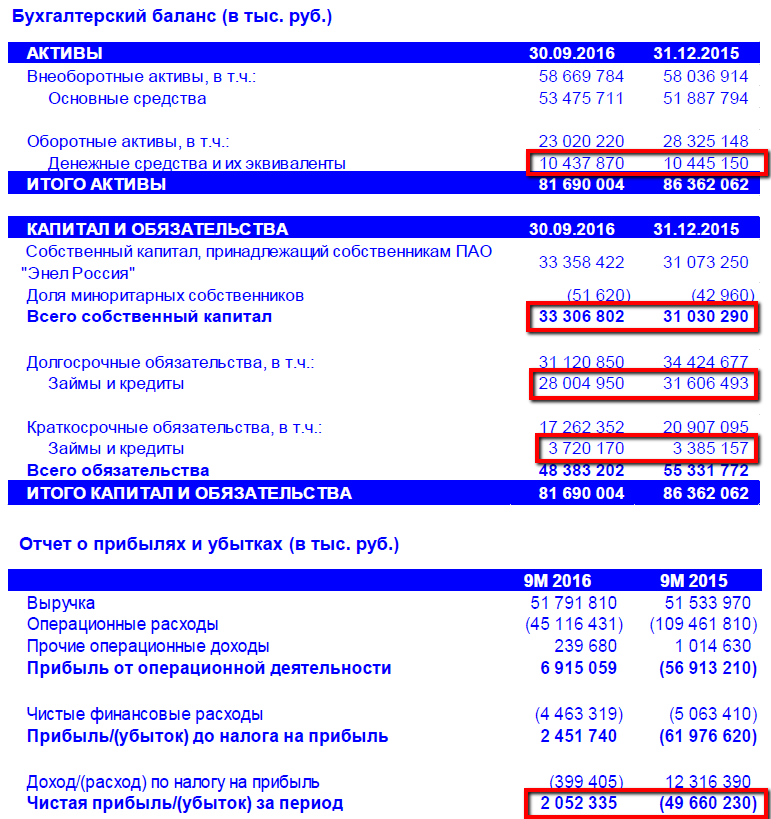

Продолжаю следить за историей с ЭнелРоссия. Слегка спадает ажиотаж, связанный с возможной продажей компании на фоне заявлений руководства об отсутствии намерений продавать компанию целиком и рассмотрении продажи отдельных объектов. Что можно было бы отметить в этой связи. Пока у нас нет годового отчета, можно взять последний документ, опубликованный компанией по итогам 9 месяцев и посмотреть там интересующую нас информацию.

Конечно, для более тщательного взгляда нам было бы желательно взять аудированную отчетность ТТМ (за последние 12 месяцев), однако для поверхностного взгляда достаточно и этих данных. У Энел нет префов, перемножением текущей котировки и количества бумаг получаем капитализацию чуть более 39 млрд. рублей. Стало быть компания торгуется дороже своего капитала. Тем не менее даже в этих условиях можно было бы ожидать хорошей цены за компанию, ведь покупкой интересовались сразу четыре стороны, что создает ситуацию аукциона. Главный плюс компании это выход в прибыль в прошлом году, рынок любит такие истории. Конечно, для 39 млрд. капитализации прибыль не такая большая, но прибыль есть прибыль. Отметим, что чистый долг тоже не растет, а понемногу припадает, еще один плюс. Ок, предположим, продажи компании не состоится, но Рефтинскую ГРЭС все же продадут и компания получит кэш - куда пойдут деньги. Подобная компания явно не будет заниматься экспансией, значит возможно погашение долга, еще более возможны дивиденды. Поэтому неплохо было бы подождать оглашения цены продажи Рефтинской ГРЭС и дальнейших планов компании. Помимо Энел в сложившейся ситуации можно также будет поработать и с той компанией, которая будет тратить деньги - с высокой долей вероятности это будет ИнтерРао.

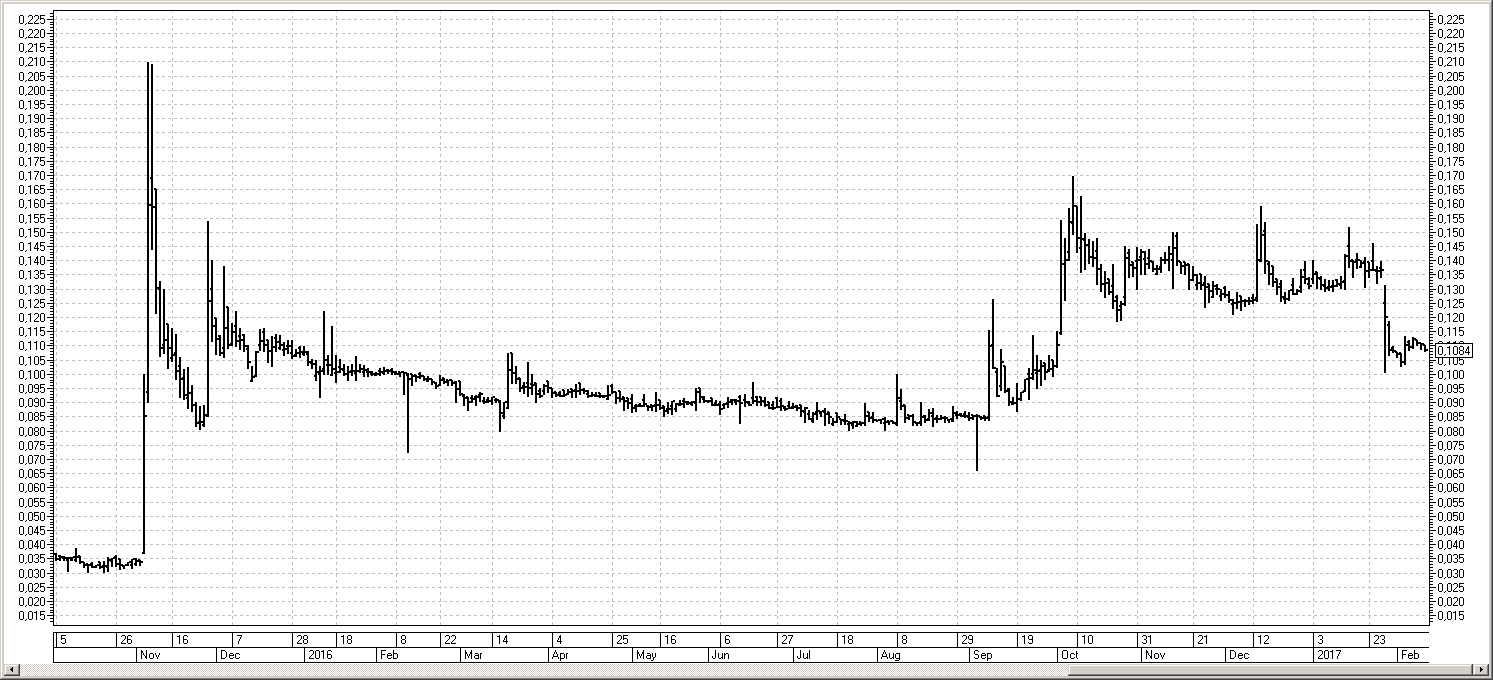

С недавнего времени меня заинтересовала история с банком Уралсиб. Думаю, что история будет достаточно длинной и сложной, поэтому в подобных не следует задействовать значительный процент от капитала. Итак, из недавних новостей стало известно, что проблемный в прошлом и санированный банк присоединяет к себе Башпромбанк. Как обычно, в случае крупной сделки предлагается выкуп у несогласных по определенной цене. Нередко подобная цена является ориентиром для движения рыночной котировки. Так вот при текущей стоимости акций в районе 10 копеек банк предложил выкуп по 3,8 копейки, что очень серьезно отличается от котировки. Даже при текущей цене банк торгуется в два раза дешевле своего капитала, но не делает регулярной прибыли (2016й год должен быть прибыльным). Я изредка поглядываю за этой историей и не жду быстрой развязки, в случае солидного падения котировок (более 30% от текущих) буду обдумывать вход.

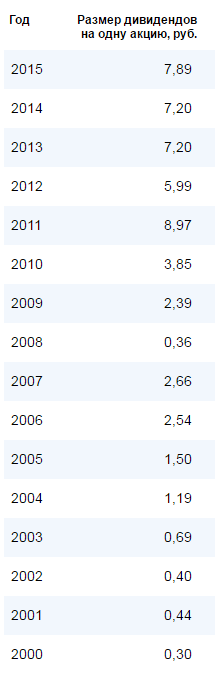

Газпром остается одной из центральных идей фондового рынка. Еще до выхода отчета пошли массовые вбросы то о сокращении доли компании в индексе MSCI, то об снижении/отмене/заморозке дивидендов. Рынок в упор не видит скорый выход мощнейших цифр по Газпрому в годовом отчете. Или не верит в адекватное распределение этих цифр в пользу акционеров. Но несложно посчитать, что даже при невыполнении директивы в 50% МСФО... распределение 25% МСФО даст рекордный дивиденд более 9 рублей, чего у Газпрома не было никогда.

Газпром может быть интересен не только на фондовом рынке. Его срочные контракты обладают адекватной ликвидностью для работы, однако текущий фьючерс живет до середины марта, где Газпром еще не представит свою годовую отчетность. Поэтому на мой взгляд особенно интересен будет следующий контракт. Важно отметить неслабое контанго во фьючерсе Газпрома. Вариаций и подходов здесь может быть масса как для новичка, так и для более опытного опционщика: от банальной покупки коллов, смирившись с контанго, до стреддлов и пропорциональных спредов и даже шорта путов с выходом на поставку - уверен здесь каждый найдет что-то свое, подходящее по доходности, риску и требуемому профессионализму. Я планирую работать с Газпромом, но несколько позже. Как вариант сделаем альтернативные позиции, как делали это на долларе.

Серебро остается лучшей идеей 2016 года со своим аккуратным ростом. Примечательно, что все чаще и чаще в деловой прессе поднимаются вопросы снижения банковских ставок и перспективы роста курсовой стоимости ОФЗ. Я не отрицаю, вполне возможно, что при общем падении малорисковых доходностей, доходность по ОФЗ пойдет вниз, это возможно только при росте тела облигации. Так идея с серебром может дать дополнительную доходность еще и за счет торгового дохода на ОФЗ.

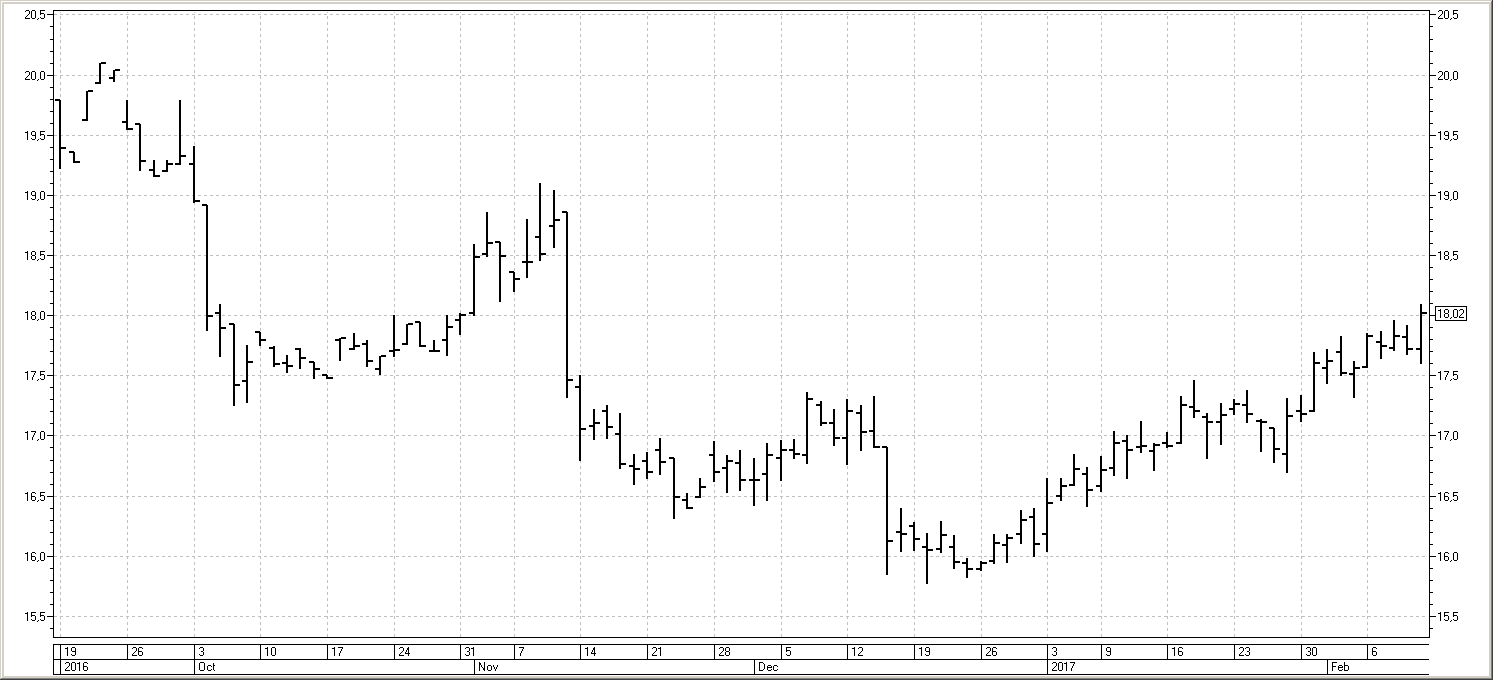

Одна из самых обсуждаемых новостей - покупка МинФином долларов и падение доллара. Меня заинтересовала эта идея сугубо из технических соображений:

1. Мы имеем длительное движение вниз, которое стало быстрее за последний квартал

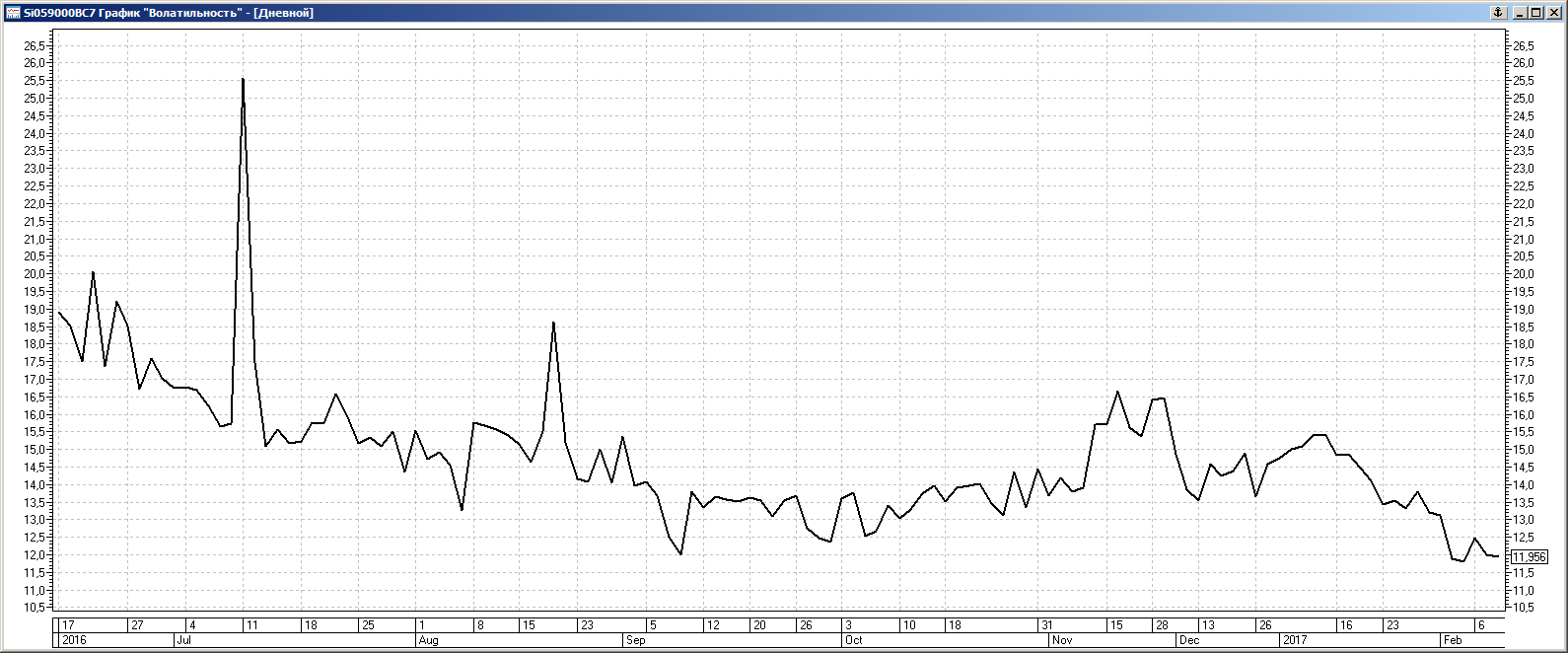

2. Волатильность опционов находится на исторических низах, что делает покупки гораздо более интересными (можно заработать на росте волатильности)

3. Мартовские опционы еще имеют достаточно времени для работы

4. Начать работу с идеей можно с небольшой суммы с дальнейшим управлением позицией.

При цене фьючерса 59500 я купил коллов на 3% от счета, это достаточно небольшой объем с которым я могу как просто сидеть до экспирации, так и увеличивать риск дальнейшим роллированием. Кроме того, при продаже коллов выше, я получу больше отдачу, т.к. продажа коллов более доходная в доллар/рубле, чем продажа путов. Также в 2015 году я помню ситуацию, когда купленные коллы у меня подорожали на падении цены - рост волатильности все перекрыл.

Еще одной очень интересной идеей к работе я считаю нефть, которая длительное время стоит в боковом коридоре. Здесь могут быть два противоположных подхода: мы можем работать на выход из диапазона либо на сохранении в диапазоне. Если мы работаем на выход, нам подойдут стреддлы/стренглы/проданные бабочки. Для заработка на удержании диапазоне нам стоит продать побольше краев, тогда мы будем забирать распад. Поскольку на месте мы стоим уже два месяца, я решил начать с аккуратной работы на выход: собрал на одном счете синтетический стреддл, на другом проданную бабочку. Если эти входы не сработают, планирую собрать на больший объем с дальнейшим управлением позицией. У нефти ликвидны те контракты, по которым особо долго не посидишь, поэтому тета сразу начинает проявлять себя активно, например, мой стреддл уже немного просел на временном распаде. Это удобно показать через опционный аналитик от Московской биржи.

Отмечу, что несмотря на некоторое спокойствие самого рынка, новостной фон довольно агрессивный. Постоянно происходят разные вбросы по поводу дополнительных эмиссий компаний, распределения прибыли и других корпоративных событий. Кажется, что в подобных ситуациях лучшее состояние инвестора - это просто быть в коме. Тем не менее, приятно отметить все эти закошмаривания, ведь они не только опускают цену интересных акций, но и подтверждают, что рынок не охватил тотальный позитив, а значит он еще не высоко.

Начнем с самого свежего! Вчера, 10 февраля, произошел долгожданный старт торгов акциями Детского мира. Само размещение было проведено 9 февраля, ценовой коридор прямо перед размещением был сужен до 85-87 рублей, акции разместились у нижней границы коридора, что дешевле, чем я изначально рассчитывал в предыдущей статье (там мы исходили из цены в 92 рубля). Тем не менее на мой взгляд это недешево и я не планирую покупать Детский мир в ближайшее время, кроме ситуации с падением цены на 15-30% от текущих котировок. Приятно отметить, что акции по цене достаточно доступны, в одном лоте 10 акций, я предлагаю подождать, когда также привлекателен станет и сам бизнес.

Вне зависимости от того планирую ли я покупать акции эмитента или нет, я всегда рад новым IPO. Хорошо, когда список публичных компаний растет, с ним растет выбор и база для сравнения. В 2016 году мы потеряли Фармстандарт и Челябинский Цинковый Завод, также стоит вычеркнуть обычные акции Башнефти. Что ж пока один за троих. АФК Система, опираясь на положительный опыт с Детским миром, наверняка пойдет дальше и будет выводить на IPO Агрохолдинг "Степь" в конце 2016-начале 2017. Это все абсолютно прозрачный позитив для Системы, с которой я планирую работать весь этот год как минимум.

Продолжаю следить за историей с ЭнелРоссия. Слегка спадает ажиотаж, связанный с возможной продажей компании на фоне заявлений руководства об отсутствии намерений продавать компанию целиком и рассмотрении продажи отдельных объектов. Что можно было бы отметить в этой связи. Пока у нас нет годового отчета, можно взять последний документ, опубликованный компанией по итогам 9 месяцев и посмотреть там интересующую нас информацию.

Конечно, для более тщательного взгляда нам было бы желательно взять аудированную отчетность ТТМ (за последние 12 месяцев), однако для поверхностного взгляда достаточно и этих данных. У Энел нет префов, перемножением текущей котировки и количества бумаг получаем капитализацию чуть более 39 млрд. рублей. Стало быть компания торгуется дороже своего капитала. Тем не менее даже в этих условиях можно было бы ожидать хорошей цены за компанию, ведь покупкой интересовались сразу четыре стороны, что создает ситуацию аукциона. Главный плюс компании это выход в прибыль в прошлом году, рынок любит такие истории. Конечно, для 39 млрд. капитализации прибыль не такая большая, но прибыль есть прибыль. Отметим, что чистый долг тоже не растет, а понемногу припадает, еще один плюс. Ок, предположим, продажи компании не состоится, но Рефтинскую ГРЭС все же продадут и компания получит кэш - куда пойдут деньги. Подобная компания явно не будет заниматься экспансией, значит возможно погашение долга, еще более возможны дивиденды. Поэтому неплохо было бы подождать оглашения цены продажи Рефтинской ГРЭС и дальнейших планов компании. Помимо Энел в сложившейся ситуации можно также будет поработать и с той компанией, которая будет тратить деньги - с высокой долей вероятности это будет ИнтерРао.

С недавнего времени меня заинтересовала история с банком Уралсиб. Думаю, что история будет достаточно длинной и сложной, поэтому в подобных не следует задействовать значительный процент от капитала. Итак, из недавних новостей стало известно, что проблемный в прошлом и санированный банк присоединяет к себе Башпромбанк. Как обычно, в случае крупной сделки предлагается выкуп у несогласных по определенной цене. Нередко подобная цена является ориентиром для движения рыночной котировки. Так вот при текущей стоимости акций в районе 10 копеек банк предложил выкуп по 3,8 копейки, что очень серьезно отличается от котировки. Даже при текущей цене банк торгуется в два раза дешевле своего капитала, но не делает регулярной прибыли (2016й год должен быть прибыльным). Я изредка поглядываю за этой историей и не жду быстрой развязки, в случае солидного падения котировок (более 30% от текущих) буду обдумывать вход.

Газпром остается одной из центральных идей фондового рынка. Еще до выхода отчета пошли массовые вбросы то о сокращении доли компании в индексе MSCI, то об снижении/отмене/заморозке дивидендов. Рынок в упор не видит скорый выход мощнейших цифр по Газпрому в годовом отчете. Или не верит в адекватное распределение этих цифр в пользу акционеров. Но несложно посчитать, что даже при невыполнении директивы в 50% МСФО... распределение 25% МСФО даст рекордный дивиденд более 9 рублей, чего у Газпрома не было никогда.

Газпром может быть интересен не только на фондовом рынке. Его срочные контракты обладают адекватной ликвидностью для работы, однако текущий фьючерс живет до середины марта, где Газпром еще не представит свою годовую отчетность. Поэтому на мой взгляд особенно интересен будет следующий контракт. Важно отметить неслабое контанго во фьючерсе Газпрома. Вариаций и подходов здесь может быть масса как для новичка, так и для более опытного опционщика: от банальной покупки коллов, смирившись с контанго, до стреддлов и пропорциональных спредов и даже шорта путов с выходом на поставку - уверен здесь каждый найдет что-то свое, подходящее по доходности, риску и требуемому профессионализму. Я планирую работать с Газпромом, но несколько позже. Как вариант сделаем альтернативные позиции, как делали это на долларе.

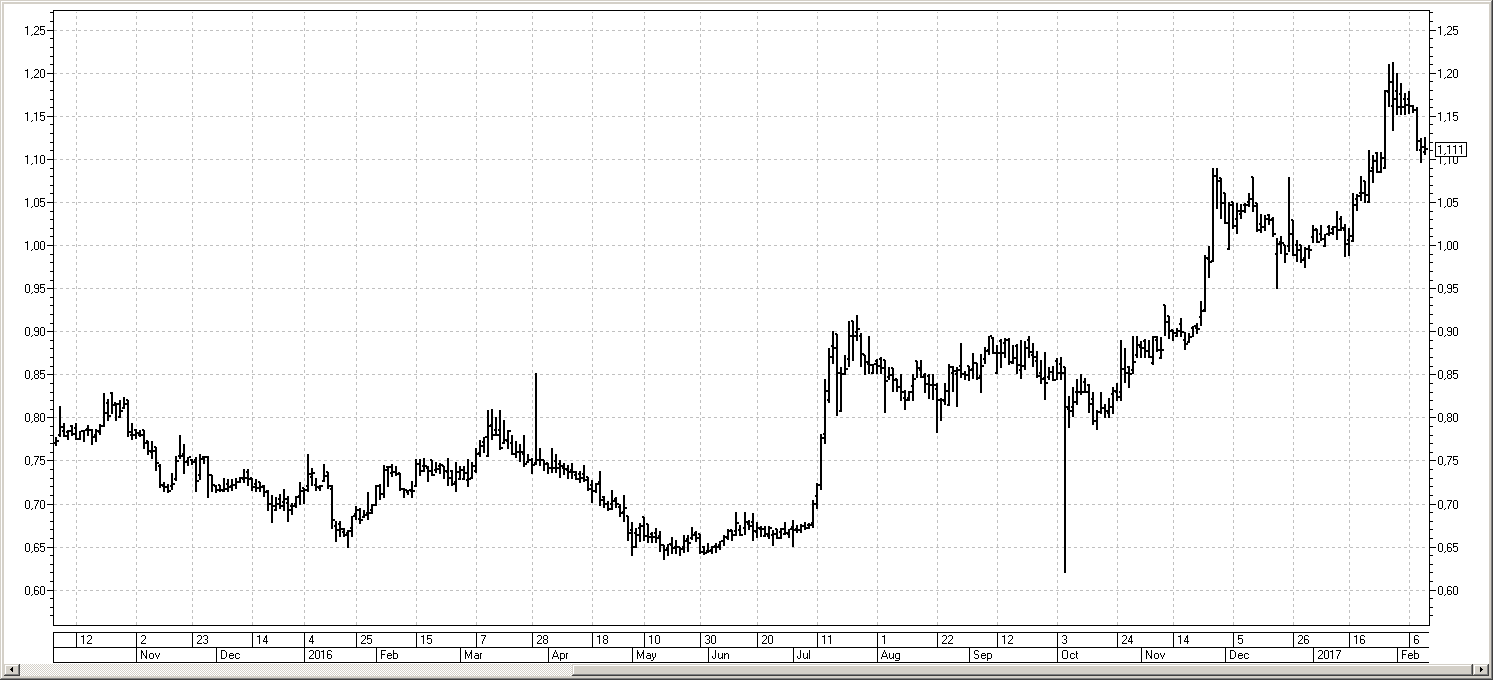

Серебро остается лучшей идеей 2016 года со своим аккуратным ростом. Примечательно, что все чаще и чаще в деловой прессе поднимаются вопросы снижения банковских ставок и перспективы роста курсовой стоимости ОФЗ. Я не отрицаю, вполне возможно, что при общем падении малорисковых доходностей, доходность по ОФЗ пойдет вниз, это возможно только при росте тела облигации. Так идея с серебром может дать дополнительную доходность еще и за счет торгового дохода на ОФЗ.

Одна из самых обсуждаемых новостей - покупка МинФином долларов и падение доллара. Меня заинтересовала эта идея сугубо из технических соображений:

1. Мы имеем длительное движение вниз, которое стало быстрее за последний квартал

2. Волатильность опционов находится на исторических низах, что делает покупки гораздо более интересными (можно заработать на росте волатильности)

3. Мартовские опционы еще имеют достаточно времени для работы

4. Начать работу с идеей можно с небольшой суммы с дальнейшим управлением позицией.

При цене фьючерса 59500 я купил коллов на 3% от счета, это достаточно небольшой объем с которым я могу как просто сидеть до экспирации, так и увеличивать риск дальнейшим роллированием. Кроме того, при продаже коллов выше, я получу больше отдачу, т.к. продажа коллов более доходная в доллар/рубле, чем продажа путов. Также в 2015 году я помню ситуацию, когда купленные коллы у меня подорожали на падении цены - рост волатильности все перекрыл.

Еще одной очень интересной идеей к работе я считаю нефть, которая длительное время стоит в боковом коридоре. Здесь могут быть два противоположных подхода: мы можем работать на выход из диапазона либо на сохранении в диапазоне. Если мы работаем на выход, нам подойдут стреддлы/стренглы/проданные бабочки. Для заработка на удержании диапазоне нам стоит продать побольше краев, тогда мы будем забирать распад. Поскольку на месте мы стоим уже два месяца, я решил начать с аккуратной работы на выход: собрал на одном счете синтетический стреддл, на другом проданную бабочку. Если эти входы не сработают, планирую собрать на больший объем с дальнейшим управлением позицией. У нефти ликвидны те контракты, по которым особо долго не посидишь, поэтому тета сразу начинает проявлять себя активно, например, мой стреддл уже немного просел на временном распаде. Это удобно показать через опционный аналитик от Московской биржи.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба