22 февраля 2017 Архив

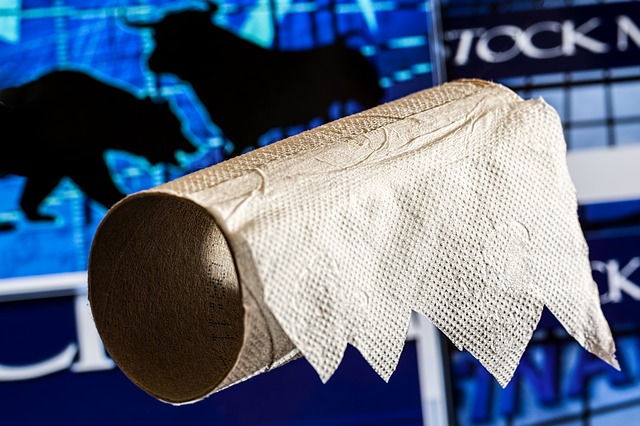

Текущие уровни цен на рынке акций не устойчивы. Если эта статья и нацелена на что-то, то лишь на то, чтобы обозначить этот бесспорный и непреложный факт. В 1929, 2000 и 2008 годах цены акций возвышались до абсолютно абсурдных уровней, после чего следовали ужасные рыночные крахи. То, что идет вверх, должно в итоге начать снижение, и текущий пузырь на рынке акций не будет являться исключением. Фактически, все финансовое сообщество признает, что к настоящему времени цены акций достигли иррациональных уровней. Некоторые говорят, что еще есть время заскочить в рынок и заработать деньги перед тем, как произойдет крах. Другие рекомендуют гораздо более осторожный подход. Но почти все согласны с утверждением, что акции не могут расти — так, как они делают это прямо сейчас — вечно.

Во вторник индексы Dow, S&P 500 и Nasdaq достигли очередных рекордных вершин. В целом, американские акции выросли более, чем на 10% с момента выборов, и мы стали свидетелями, возможно, самого большого послевыборного ралли на рынке акций за всю историю страны.

Но эти акции уже были крайне переоценены еще до выборов, и теперь уровень нелепости, которого достигли цены, наблюдался лишь дважды за последние сто лет.

Только самые-самые экстремальные оптимисты могут сказать вам, что цены акций могут находится в отрыве от экономической реальности бесконечно долго. Мы находимся посреди одного из самых вопиющих пузырей на рынке акций за всю историю, и, как заметил MarketWatch, пузыри на рынке акций рано или поздно лопаются…

Американский рынок акций, находясь на текущих уровнях, отражает собой комбинацию грандиозного спроса, грандиозной самоуспокоенности и грандиозной алчности. Акции, без сомнений, находятся в стадии пузыря, и как любой пузырь, этот пузырь вскоре лопнет.

Если бы корпорации зарабатывали огромные прибыли, то рост цен на рынке акций имел бы логическое объяснение.

Но такого не происходит. Корпоративные прибыли в 4 квартале 2016 года были достаточно невзрачными, и разрыв между Wall Street и экономической реальностью начинает серьезно беспокоить финансовых аналитиков, таких как Брайан Соззи…

Индекс S&P 500 уже 89 сессий подряд не снижался более, чем на 1%. С учетом того, что корпоративная Америка не отожгла своими показателями прибыли и выручки в 4 квартале, такая ситуация вызывает беспокойство. Действительно, рынок акций — это механизм по прогнозированию будущего, и он движим надеждами на анонсированные Трампом стимулы и обещанные налоговые послабления, которые, как предполагается, поднимут экономический рост в 2018 году. Если даже такое и случится, неспособность инвесторов, по крайней мере, обратить внимание на хроническое недомогание компаний и продолжающийся хаос в Вашингтоне, начинает нервировать.

Цены акций должны в точности отражать текущие и будущие прибыли компаний, которые стоят за этими акциями. В этом заключается одна из важнейших основ экономики.

Если корпоративные прибыли находятся на уровнях 2011 года, почему же индекс S&P 500 вырос с тех пор на 87%? Вот что пишет Вольф Рихтер…

Индекс S&P 500 достиг новой вершины в 2 351 пункта в пятницу. Общая рыночная капитализация компаний, входящих в этот индекс превысила $20 трлн. Эта цифра составляет 106% от ВВП США, и это всего-то 500 компаний! В конце 2011 года индекс S&P 500 был равен 1 257 пунктов. Через пять с небольшим лет он вспучился на 87%!

Это очень большая цифра, и вы в этой ситуации ожидали бы превосходных показателей работы этих компаний. Однако, реальность оказалась совершенно иной. Напротив, чистая прибыль компаний из индекса S&P 500 возвратилась к уровням окончания 2011 года.

Это очень большая цифра, и вы в этой ситуации ожидали бы превосходных показателей работы этих компаний. Однако, реальность оказалась совершенно иной. Напротив, чистая прибыль компаний из индекса S&P 500 возвратилась к уровням окончания 2011 года.

Метрика “циклически скорректированное отношение цены акций к прибылям компаний, стоящими за этими акциями,” была изначально придумана Робертом Шиллером. Эта отношение считается одной лучших существующих метрик по определению валюации акций. Согласно Guardian, за всю историю существования рынков значение этого показателя только дважды было выше, чем сейчас. Первый раз это произошло в 1929 году, накануне рыночного краха, а во второй раз это произошло перед схлопыванием дот-ком пузыря…

Традиционно, одним из лучших мерил переоцененности или недооцененности акций, считается циклически скорректированное отношение цены акций к прибылям компаний, стоящими за этими акциями, которое было разработано экономистом Робертом Шиллером. Этот коэффициент сейчас находится вблизи отметки 29, и за всю историю этот показатель лишь дважды превышал текущие значения: в 1929, накануне Великого Краха, и в последние безумные месяцы существования дот-ком пузыря в конце 1990-х.

Определенно, мы хотели бы, чтобы текущая эйфория на Wall Street продолжалась как можно дольше, но нет никаких сомнений в том, что в какой-то момент времени она закончится.

Для того, чтобы циклически скорректированное отношение цены акций к прибылям компаний вновь приобрело экономический смысл, необходимо снижение цен на рынке акций на 40-50%. Будем надеяться, что это движение не будет иметь резкий, стремительный характер, потому что в этом случае финансовую систему ожидает катастрофа.

Как правило, рынки снижаются гораздо быстрее, чем растут, и все прежние значительные пузыри на рынке акций в США имели крайне неприглядный итог своего существования.

И текущему пузырю, определенно, давно уже пришло время лопнуть. Бычий рынок, который привел к краху 1929 года, продолжался 2002 дня, и на этой неделе текущий бычий рынок наконец-то преодолел тот рекорд.

Попытки угадать дату, когда случится крах, как правило, не продуктивны, но рыночные аналитики становятся очень нервозными из-за некоторых признаков, которые мы теперь наблюдаем. Например, “индикатор CCT” показывает нам “самую низкую бычью мощь за всю историю” …

Первый фактор – это индикатор CCT. Этот индикатор рассчитывается на основе данных об общих торговых объемах на Нью-Йоркской фондовой бирже. Этот показатель учитывает участие институционалов в общем объеме торгов. Он также учитывает продолжительность роста рынка на больших объемах во время ралли.

Этот комплексный показатель в настоящее время указывает на самую низкую мощь быков за всю историю – она даже ниже своих значений, зафиксированных накануне краха рынков в 2008 году.

Этот комплексный показатель в настоящее время указывает на самую низкую мощь быков за всю историю – она даже ниже своих значений, зафиксированных накануне краха рынков в 2008 году.

Другими словами, текущий бычий рынок, похоже, полностью исчерпал себя.

Законы экономики нельзя попирать бесконечно долго. Традиционно, цены на коммодити и цены акций двигаются в унисон. И в этом есть очевидный смысл, потому что цены на коммодити имеют тенденцию к росту, когда экономические условия благоприятны, а такие условия также благоволят рынку акций.

Но теперь мы видим, что цены на коммодити и цены на акции разошлись в разные стороны. Для того, чтобы привести ситуацию в нормальное состояние, необходимо снижение индекса S&P 500 на 1000 пунктов, а такой сценарий возможен только в условиях беспрецедентного финансового хаоса.

Текущий пузырь на рынке акций просуществовал гораздо дольше, чем ожидали многие эксперты, но это означает лишь то, что неизбежный крах будет, вероятно, еще более разрушительным, чем это казалось ранее.

Вам не стоит знать о всех технических деталях, описанных в этой статье.

Но вам необходимо знать, что текущий рынок акций крайне переоценен, и он неустойчив, а значит грядет грандиозный крах.

Не обязательно, что он случится на следующей неделе или в следующем месяце, но он случится. И когда это произойдет, последующие события, вероятно, заставят вас вспоминать о 2008 годе, как о воскресном пикнике.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба