25 апреля 2017 Project Syndicate

Президент одного из ведущих исследовательских институтов Германии IFO (Information and Forschung) Ханс-Вернер Зинн в одном из своих материалов на Project Syndicate подробно разобрал, почему программа количественного смягчения ЕЦБ и платежная система TARGET провоцируют рост дисбалансов в финансовой системе Евросоюза.

В рамках программы количественного смягчения ЕЦБ, которая началась в марте 2015 года (и, вероятно, будет продлена по ее окончании, запланированном на март 2017 года), центральные банки стран-членов еврозоны покупают частные ценные бумаги рынка на сумму 1,74 триллиона евро (1,84 триллиона долларов США), при этом более 1,4 триллиона евро будет использовано для покупки государственного долга своих же собственных стран.

Программа QE кажется симметричной, так как каждый центральный банк выкупает свой собственный государственный долг пропорционально размеру страны. Но результаты не будут симметричными, потому что государственные долги южноевропейских стран, где в прошлом случались долговые бумы и дефициты по счету текущих операций, в основном выкуплены иностранными кредиторами.

Например, Банк Испании выкупает испанские государственные облигации со всего мира, тем самым сокращая долговую нагрузку страны в отношении частных кредиторов. С этой целью он просит центральные банки других членов еврозоны, в частности немецкий Бундесбанк и, в некоторых случаях, Голландский центральный банк, кредитовать платежные поручения продавцов облигаций Германии и Голландии. Зачастую, если продавцы испанских гособлигаций находятся за пределами еврозоны, он просит ЕЦБ кредитовать платежные поручения.

В последнем случае это часто приводит к трехсторонним сделкам, когда продавцы переводят деньги в Германию или Нидерланды, чтобы инвестировать их в ценные бумаги с фиксированным процентом, компании или акции компаний. Таким образом, немецкий Бундесбанк и Голландский центральный банк должны кредитовать не только прямые платежные поручения из Испании, но и непрямые, вызванные скупкой Банком Испании долгов в третьих странах.

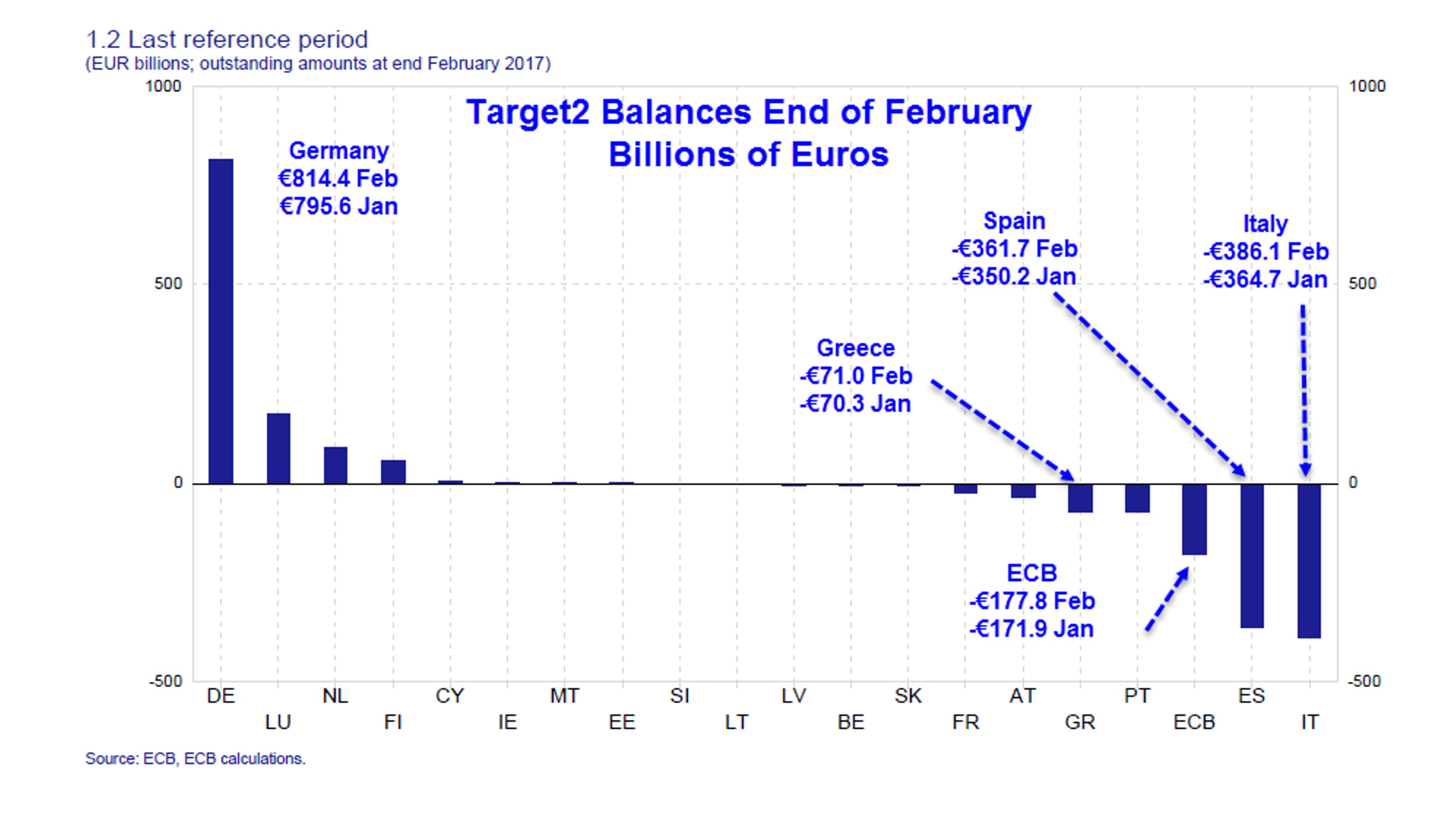

Кредиты платежных поручений, предоставленные Бундесбанком и Голландским центральным банком, отражаются как платежные требования в платежной системе TARGET2 (Транс-европейская автоматизированная экспресс-система валовых расчётов в режиме реального времени), выставленные к системе евро. На конец сентября эти требования составили 819,4 миллиарда евро, причем на долю Бундесбанка пришлось 715,7 миллиарда евро, что составляет 46% от стоимости чистых внешних активов Германии на середину года. С начала года совокупные требования обеих стран увеличились на 180,4 миллиардов евро, или в среднем на 20 миллиардов в месяц. С другой стороны, обязательства в системе TARGET южноевропейских Греции, Италии, Португалии и Испании (GIPS) составили 816,5 миллиарда евро.

Для стран GIPS эти сделки просто великолепны. Они могут обменять приносящие процентный доход государственные облигации с фиксированным сроком погашения, принадлежащие частным инвесторам на (в данный момент) не приносящие дохода и никогда не погашаемые целевые займы своих центральных банков – учреждений, которые Маастрихтский договор определяет как компании с ограниченной ответственностью, потому что государства-члены союза не должны рекапитализировать их при чрезмерной задолженности.

Если случится обвал и эти страны выйдут из еврозоны, их национальные центральные банки, вероятно, обанкротятся, потому что большая часть их долга номинирована в евро, в то время как их требования в отношении соответствующих государств и банков будут конвертированы в новые обесценивающиеся валюты. Платежные требования в системе TARGET2 оставшейся системы евро после этого бесследно испарятся, и Бундесбанк на пару с

Голландским центральным банком могут лишь надеяться, что другие выжившие центральные банки возьмут на себя часть их потерь. В то же время немецкие и голландские продавцы активов, которые сейчас держат деньги центрального банка, увидят, что их ценные бумаги представляют собой требования к их центральным банкам, которые больше не поддерживаются.

Не следует считать, что кто-либо активно стремится к краху. Но в преддверии запланированных на 2018 год переговоров по Европейскому финансовому союзу (что подразумевает систематические транши с севера ЕС на юг), Германии и Нидерландам не мешало бы знать, что произойдет, если они не подпишут возможный договор. Можно предполагать, что они согласятся на финансовый союз, пусть даже и лишь потому, что это даст им возможность скрыть ожидаемые убытки от списания в Европейском трансферном союзе, вместо того чтобы обнародовать эти убытки сейчас.

Программа QE кажется симметричной, так как каждый центральный банк выкупает свой собственный государственный долг пропорционально размеру страны. Но результаты не будут симметричными, потому что государственные долги южноевропейских стран, где в прошлом случались долговые бумы и дефициты по счету текущих операций, в основном выкуплены иностранными кредиторами.

Например, Банк Испании выкупает испанские государственные облигации со всего мира, тем самым сокращая долговую нагрузку страны в отношении частных кредиторов. С этой целью он просит центральные банки других членов еврозоны, в частности немецкий Бундесбанк и, в некоторых случаях, Голландский центральный банк, кредитовать платежные поручения продавцов облигаций Германии и Голландии. Зачастую, если продавцы испанских гособлигаций находятся за пределами еврозоны, он просит ЕЦБ кредитовать платежные поручения.

В последнем случае это часто приводит к трехсторонним сделкам, когда продавцы переводят деньги в Германию или Нидерланды, чтобы инвестировать их в ценные бумаги с фиксированным процентом, компании или акции компаний. Таким образом, немецкий Бундесбанк и Голландский центральный банк должны кредитовать не только прямые платежные поручения из Испании, но и непрямые, вызванные скупкой Банком Испании долгов в третьих странах.

Кредиты платежных поручений, предоставленные Бундесбанком и Голландским центральным банком, отражаются как платежные требования в платежной системе TARGET2 (Транс-европейская автоматизированная экспресс-система валовых расчётов в режиме реального времени), выставленные к системе евро. На конец сентября эти требования составили 819,4 миллиарда евро, причем на долю Бундесбанка пришлось 715,7 миллиарда евро, что составляет 46% от стоимости чистых внешних активов Германии на середину года. С начала года совокупные требования обеих стран увеличились на 180,4 миллиардов евро, или в среднем на 20 миллиардов в месяц. С другой стороны, обязательства в системе TARGET южноевропейских Греции, Италии, Португалии и Испании (GIPS) составили 816,5 миллиарда евро.

Для стран GIPS эти сделки просто великолепны. Они могут обменять приносящие процентный доход государственные облигации с фиксированным сроком погашения, принадлежащие частным инвесторам на (в данный момент) не приносящие дохода и никогда не погашаемые целевые займы своих центральных банков – учреждений, которые Маастрихтский договор определяет как компании с ограниченной ответственностью, потому что государства-члены союза не должны рекапитализировать их при чрезмерной задолженности.

Если случится обвал и эти страны выйдут из еврозоны, их национальные центральные банки, вероятно, обанкротятся, потому что большая часть их долга номинирована в евро, в то время как их требования в отношении соответствующих государств и банков будут конвертированы в новые обесценивающиеся валюты. Платежные требования в системе TARGET2 оставшейся системы евро после этого бесследно испарятся, и Бундесбанк на пару с

Голландским центральным банком могут лишь надеяться, что другие выжившие центральные банки возьмут на себя часть их потерь. В то же время немецкие и голландские продавцы активов, которые сейчас держат деньги центрального банка, увидят, что их ценные бумаги представляют собой требования к их центральным банкам, которые больше не поддерживаются.

Не следует считать, что кто-либо активно стремится к краху. Но в преддверии запланированных на 2018 год переговоров по Европейскому финансовому союзу (что подразумевает систематические транши с севера ЕС на юг), Германии и Нидерландам не мешало бы знать, что произойдет, если они не подпишут возможный договор. Можно предполагать, что они согласятся на финансовый союз, пусть даже и лишь потому, что это даст им возможность скрыть ожидаемые убытки от списания в Европейском трансферном союзе, вместо того чтобы обнародовать эти убытки сейчас.

Система TARGET2 способствует углублению долгового кризиса в еврозоне, поскольку позволяет свободно перетекать средствам из периферийных стран валютного союза в "локомотивы", в первую очередь в Германию. Ситуация продолжает усугубляться, так как система стала причиной образования между странами серьезного торгового дисбаланса, который стал заметен только после кризиса в 2008 г., который спровоцировал банковский кризис и обнажил проблемные места финансовой системы еврозоны.

Например, если Греция примет решение выйти из состава Еврозоны и рассчитаться по долгам в драхмах, ЕЦБ придется напечатать дополнительные 71 млрд евро, чтобы покрыть бюджетный разрыв, иначе остальным странам валютного союза придется взять на себя бремя выплаты греческого долга. Если же Италия примет решения выйти из состава еврозоны, то ЕЦБ придется изыскивать уже 386,1 млрд евро.

Дело в том, что дефицит платежного баланса между странами финансируется за счет формирования кредитных обязательств между центробанками этих стран. Причем данный дефицит не ограничен ничем, ограничений в кредитовании в системе TARGET2 не существует. Пассивное сальдо торгового баланса может финансироваться созданием неограниченного количества требований против ЕЦБ.

В результате сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами еврозоны. Причем в рамках этой модели Бундесбанк фактически получает кредитные обязательства в обмен на экспорт. В конечном итоге совокупный долг центробанков Греции, Испании, Италии, и других стран еврозоны перед Бундесбанком постоянно растет.

Ввиду ухудшения ситуации в валютном союзе и роста риска банковского коллапса в проблемных странах вкладчики активно снимали средства со своих счетов и открывали счета в банках Германии, экономику которой воспринимают как "убежище". Это только усугубило ситуацию, так как способствовало росту долга центральных банков вышеупомянутых стран перед Бундесбанком.

Однако, учитывая тот факт, что Бундесбанк не является эмиссионным центром и не может "печатать" деньги, он будет вынужден продолжать за счет своих средств дальше кредитовать проблемные страны, тем самым способствуя увеличению дисбаланса в системе TARGET2. В случае выхода одной из стран из валютного блока или его распада немецкий Центробанк окажется в плачевном состоянии, и налогоплательщики будут вынуждены его спасать за счет своих средств.

http://www.project-syndicate.org/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба