30 июля 2017 finversia.ru Андрюшин Сергей

В ноябре 2014 года Банк России объявил о переходе к режиму свободно плавающего обменного курса рубля. Валютные риски в российской экономике в 2015-2017 годах возросли.

Смена Банком России режима курсовой политики не привела к макроэкономической и финансовой стабилизации. На внутреннем валютном рынке возросло количество, частота и объемы совершаемых Банком России валютных интервенций. Все это противоречит режиму свободно плавающего обменного курса рубля. Но Банк России с такой оценкой своей курсовой политики не согласен и поэтому отказывается менять (корректировать) существующий режим обменного курса рубля.

В статье обосновывается тезис о том, что в условиях макроэкономической нестабильности Банку России необходимо de jure перейти к режиму управляемого плавания обменного курса рубля без установки направлений изменения обменного курса; использовать валютные интервенции в качестве инструмента прозрачности и открытости валютной политики, а также механизма управления курсовыми ожиданиями бизнеса; в условиях внезапных притоков и оттоков частного капитала расширить перечень мер валютного регулирования, в том числе за счет монетарных и фискальных инструментов курсовой политики.

Курсовой режим Банк России и валютные интервенции

В 2015 – 1-й половине 2017 годов Банк России активно управлял обменным курсом рубля, но при этом утверждает, что придерживается свободно плавающего режима обменного курса. Маскируя цели и практику фактических валютных интервенций, Банк России порождает недоверие бизнеса к своей курсовой политике. За прошедшие два с половиной года существующая практика официальной (de jure) курсовой политики привела к тому, что в российской экономике усилились финансовые дисбалансы (в форме рецессии балансовых счетов и структурного профицита ликвидности), исказился процесс ценообразования на денежном и валютном рынках, снизилась эффективность канала процентной политики и повысилась двусторонняя волатильность обменного курса рубля.

Искажение процесса ценообразования на денежном и валютном рынках РФ показывают данные ниже приведенной таблицы. Так, размер ключевой процентной ставки Банка России на денежном рынке в январе 2015 года составлял 17,0% годовых, в то время как ставка регулятора по аукционам РЕПО в иностранной валюте в тот же период – 0,6763% годовых. Через два с половиной года, ключевая процентная ставка снизилась почти в два раза, до 9,0%, а ставка по аукционам РЕПО в иностранной валюте наоборот выросла почти в пять раз, до 3,2201%.

Средневзвешенная процентная ставка Банка России по аукционам РЕПО в иностранной валюте, 28 дней

Режим свободно плавающего курса предполагает, что:

обменный курс определяется рынком через спрос и предложение;

центральный банк не проводит валютные интервенции для корректировки обменного курса национальной валюты;

количество валютных интервенций сильно ограничено и не может быть более трех в течение 6 месяцев;

объем интервенций, проводимых центральным банком, полностью прозрачен, понятен и доступен для анализа.

Основным критерием режима свободно плавающего курса являются количество, частота и объемы валютных интервенций. Согласно новой классификации МВФ (2009 год) к интервенциям на валютном рынке отнесены операции аутрайт, операции валютный СПОТ, операции валютный СВОП, форвардные валютные операции, валютные операции с маркет-мейкерами и валютные интервенции, вызванные купированием последствий высокочастотного трейдинга[1].

В 2015-2017 годах Банк России периодически вмешивался в курсовую динамику номинального курса рубля, регулируя ее через свои валютные интервенции. Это происходило, как непосредственно через аукционы валютного РЕПО, так и косвенно – через валютные операции маркет-мейкеров (Сбербанк, ВТБ, ВЭБ и др.), валютные СВОПЫ и/или валютные операции Минфин России (через покупку/продажу иностранной валюты, которые к валютным интервенциям не относятся, но все же опосредовано, как и скрытые валютные интервенции сильно влияют на динамику обменного курса рубля).

Скрытые валютные интервенции может проводить сам центральный банк, не объявляя и не раскрывая объем интервенций, но возможны и иные способы. К их числу относятся интервенции государственных банков (банков с государственным участием) на внутреннем валютном рынке, а также операции, которые проводят институты (банки развития), управляющие суверенными фондами (резервным фондом, фондом национального благосостояния, пенсионными накоплениями). Влияние таких интервенций может быть значительным, особенно если официальный номинальный обменный курс определяется по результатам межбанковских торгов.

По причине неразвитости национального валютного рынка, а также наличия правил проведения валютных торгов, ограничивающие доступ к ним участников валютных операций, Банк России вынужден часто брать на себя функции, не свойственные ведущим центральным банкам, а именно функцию хеджера валютных рисков крупных российских банков и компаний. Поэтому в любой 6-месячный период с 2015 года до середины 2017 года на внутреннем валютном рынке Банком России было проведено валютных интервенций, превышающие их количество, требуемое для режима свободно плавающего обменного курса.

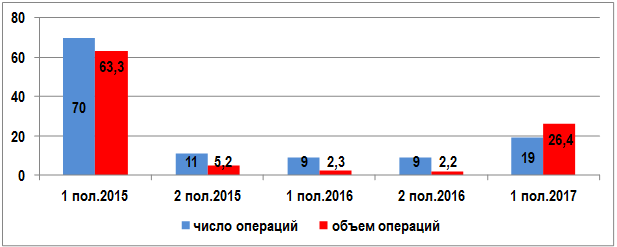

Так, только по операциям валютный СВОП количество таких интервенций было больше, чем три, допускаемое для режима свободного плавания. И хотя число, частота и объемы этих интервенций в 2015-2016 годах сокращались, но они все же превышали установленные требования МВФ. Например, если за первые 6 мес. 2015 года было произведено 70 операций валютный СВОП на сумму $63,3 млрд., то за вторую половину 2016 года число и общий размер таких операций снизился, до 9 транзакций на сумму $2,2 млрд. Но ситуация сильно поменялась в 2017 году За первые 6 мес. 2017 года операции валютный СВОП резко выросли, до 19, а их объемы – до $26,4 млрд. (см. рис. 1).

Рис. 1. Валютные СВОПЫ в банковском секторе РФ, 2015-2017 гг., млрд. долл.

Так же на внутреннем валютном рынке (особенно в 4-м квартале 2016 года и 1-й половине 2017 года) Банк России периодически наращивал объемы и число операций на рынке валютного РЕПО. Именно в этот период регулятор повышал лимиты на аукционах валютного РЕПО. Это приводило к росту задолженности кредитных организаций перед регулятором по данным валютным транзакциям. В настоящее время суммарный объем средств, предоставленных кредитным организациям по сделкам валютного РЕПО, составляет около $1,5 млрд. (в основном на срок до 28 дней). В дальнейшем в среднесрочной перспективе данный вид операций (как по объему, частоте, так и по количеству сделок) будет, по всей видимости, возрастать. Причин несколько: укрепление курса доллара США, повышение ставки ФРС по федеральным фондам, рост доли долларового фондирования в мировой экономике, реализация обширных программ дополнительного фискального стимулирования в американской и европейских экономиках.

В 2017 году резко активизировалась покупка иностранной валюты Минфином России. И хотя данный вид операций по новой классификации МВФ к валютным интервенциям не относится, но наличие этих операций сильно влияет на динамику обменного курса рубля и курсовые ожидания российского бизнеса. Убирая с денежного рынка иностранную валюту, Минфин способствует, по мнению Банка России, макроэкономической стабильности. Да, с одной стороны, абсорбируются валютные риски, способствующие дальнейшему укреплению рубля, и одновременно пополняются инвалютные резервы в целях прироста «подушки безопасности». Но, с другой стороны, с рынка убирается инвалютная ликвидность, необходимая для решения стратегических, структурных и долговых проблем бизнеса в российской экономике.

За первые шесть месяцев 2017 года Минфин купил иностранной валюты на 309,8 млрд. руб.[2], но почему-то валютные риски, связанные, например, с краткосрочной волатильностью обменного курса рубля или низкой международной конкурентоспособностью российских предприятий не уменьшились, никуда не исчезли. Напротив, они даже выросли в первой половине 2017 года, когда номинальный курс рубля стал более волатилен в обоих направлениях (в 1-м квартале 2017 года он укрепился на 6%, а во II квартале – ослаб на 9,5%), и это притом, что инструменты хеджирования валютных рисков были задействованы на внутреннем валютном рынке в этот период по максимуму, а ценовая волатильность рынка нефти сильно снизилась по сравнению в предыдущими периодами.

Валютные риски, их динамика и формы проявления

Валютный риск – это риск неожиданных потерь, полученных в результате расхождением между валютой цены и валютой платежа. Валюта цены – это валюта, в которой выражена цена товара (услуги) во внешнеторговом контракте (договоре), в сумме предоставленного международного кредита (депозита), инвестиций и трансферта. Валюта платежа – это валюта, в которой осуществляется платеж по международному контракту (договору) на определенную дату.

Международная практика свидетельствует, что когда волатильность обменного курса национальной валюты какой-либо страны повышается, то инвесторы начинают требовать большей доходности от вложений в те или иные финансовые активы, инструменты (например, облигации) такой страны. В противном случае, они начнут выводить свои средства из национальных активов и пассивов банков, что может резко снизить уровень ликвидности валютного рынка данной страны. Такая практика особенно стала доминирующей после мая 2013 года, когда ФРС США объявила о сворачивании программы количественных смягчений и ужесточении своей монетарной политики, что привело к резкому повышению долгосрочных процентных ставок на долговом рынке американской экономики, способствующих оттоку частного капитала с развивающихся рынков[3].

Валютные риски существуют в различных формах, которые на практике реализуются через:

рост чистой международной инвестиционной позиции банковского сектора;

повышенный удельный вес инвалютных активов и пассивов банковского сектора;

рост доли задолженности в иностранной валюте предприятий и банков;

наличие дефицита инвалютной ликвидности в нефинансовых организациях (НФО);

повышенную инвалютную маржу банков для НФО и домашних хозяйств (ДХ);

существование значительной инвалютной ликвидности вне банковского сектора.

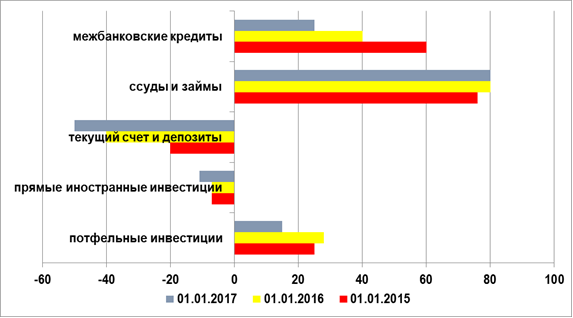

Анализ динамики и структуры чистой международной инвестиционной позиции банковского сектора РФ за 2015-2017 годы показал, что наибольший валютный риск был вызван инвалютными ссудами и займами, межбанковскими кредитами и портфельными инвестициями. На протяжении всего анализируемого периода банковский сектор России, с одной стороны, являлся чистым кредитором нерезидентов (на 1 января 2017 года по ссудам и займам – плюс $80 млрд., по межбанковским кредитам – плюс $25 млрд., по портфельным инвестициям – плюс $15 млрд.). С другой стороны, банковский сектор выступал активным чистым заемщиком (дебитором) по текущим счетам и депозитам (минус $50 млрд.) и прямым иностранным инвестициям (минус $11 млрд. на 1 января 2017 года)[4].

Рис. 2. Структура чистой международной инвестиционной позиции банковского сектора РФ, 2015-2017 гг., млрд. долл.

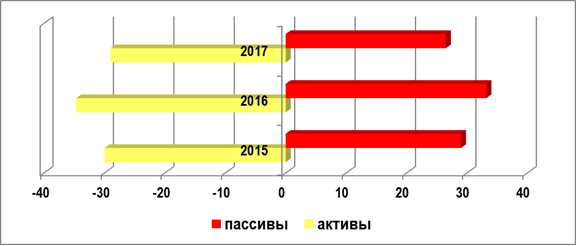

В банковском секторе РФ до сих пор наблюдается повышенный удельный вес инвалютных активов и пассивов в его совокупных требованиях и обязательствах. И хотя инвалютная доля за 2015-2017 годы в целом по российским банкам сократилась (по активам на 2,2 п.п. и пассивам – на 2,5 п.п.), но это снижение является недостаточным. На 1 января 2017 года удельный вес инвалютных активов составлял 27,8%, а инвалютных пассивов – 26,5%, что превышает допустимый предельный порог экономической безопасности (25,0%). В результате в случае внезапного оттока инвалютных обязательств и невозврата инвалютных требований в банковском секторе РФ могут резко вырасти валютные риски, спровоцировав в экономике цепочку margin call, финансовую и макроэкономическую нестабильность (см. рис. 3).

Рис. 3. Удельный вес требований и обязательств в иностранной валюте в совокупных активах и пассивах банковского сектора РФ, 2015-2017 гг., %

Согласно данных Банка России, российские банки в 2015-2016 годах. неуклонно сокращали кредитование реальной экономики. За два последних года кредитная активность российских банков[5] снизилась на 12,1 п.п., с плюс 5,0 до минус 7,1 п.п. Причем снижение кредитной активности банков происходило на фоне сокращения физических объемов кредитования и стремительного роста валютной составляющей кредитного гэпа (из-за переоценки валютных кредитов в портфелях российских банков)[6]. При этом в кредитах, предоставленных банками НФО в 2016 году, удельный вес валютной составляющей снизился с 39,8 до 32,2%. Снижение произошло в основном за счет валютной переоценки (вследствие укрепления в 2016 году обменного курса рубля)[7]. Но все же доля кредиторской задолженности в иностранной валюте, выданных НФО, оставалась значительной.

В разрезе видов экономической деятельности первенство по-прежнему сохранялось за предприятиями добычи полезных ископаемых (49,1% на 1 января 2017 года), далее следовали предприятия, специализирующие на операциях с недвижимостью (32,1%), предприятия обрабатывающей промышленности (30,8%) и предприятия транспорта и связи (20,4%) (см. рис. 4). Все это, конечно, является фактором дополнительного роста валютного риска в российской экономике, особенно, когда валютная выручка российского бизнеса не покрывает расходов по обслуживанию инвалютных кредитов[8].

Рис. 4. Доля инвалютной задолженности НФО в кредитных организациях в разрезе видов экономической деятельности, 2015-2017 гг., %

Повышенный спрос НФО на инвалютные кредиты не покрывался депозитной инвалютной базой организаций нефинансового сектора, аккумулируемой на счетах в уполномоченных банках. Поэтому на протяжении анализируемого периода существовал устойчивый валютный риск, связанный с повышенным дефицитом инвалютной ликвидности НФО. Этот дефицит за два года вырос более чем на 100%, с $24,3 млрд. до $48,9 млрд. (см. рис. 5). При этом дефицит ликвидности периодически возрастал в основном за счет приращения инвалютного рефинансирования со стороны Банка России, особенно в периоды выплат по внешнему долгу. Так, например, в 4-м квартале 2016 года НФО нарастили свои иностранные обязательства за счет привлечения на свои балансы дополнительных инвалютных кредитов на сумму более $18 млрд., чтобы провести свои чистые выплаты по внешнему долгу на $26 млрд.[9].

Подобная ситуация, связанная с ростом спроса НФО на дополнительное инвалютное фондирование для погашения внешней задолженности, может повториться в еще большем объеме в 4-м квартале 2017 года. Из отчета Банк России видно, что чистые выплаты НФО в этот период зафиксированы на уровне $23,6 млрд., а доля внутригруппового финансирования в диапазоне 26 – 29%, что сильно превышает аналогичные показатели 4-го квартала 2016 года, когда чистые выплаты НФО по внешнему долгу были зафиксированы на уровне $22,4 млрд. (а фактически чистые платежи составили $26 млрд..), а доля внутригрупповых платежей в диапазоне 14 – 17%[10].

Рис. 5. Динамика дефицита инвалютной ликвидности нефинансовых организаций РФ, 2015-2017 гг., млрд. долл.

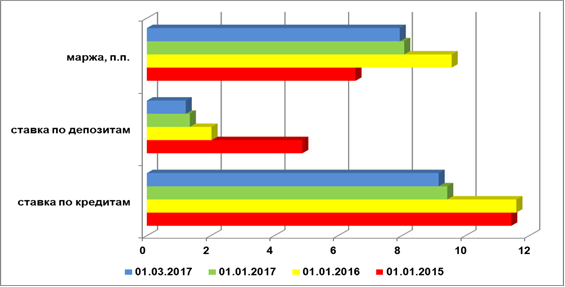

Одним из определяющих факторов роста валютного риска в российской экономике выступает инвалютная маржа, которую взимают коммерческие банки с НФО при выдаче инвалютных кредитов. При этом за анализируемый период эта маржа неуклонно возрастала. За два года она выросла более чем в два раза, с 2,02 п.п. (1 января 2015 года) до 4,38 п.п. (1 января 2017 года). Правда, на 1 марта 2017 г. она немного снизилась, до 3,66 п.п., но все равно инвалютная маржа была значительной, т.к. превышала средневзвешенную ставку по инвалютным депозитам для НФО на 0,88 п.п. (см. рис. 6).

Рис. 6. Динамика инвалютной маржи по банковским кредитам в иностранной валюте для нефинансовых организаций РФ, 2015-2017 гг., п.п.

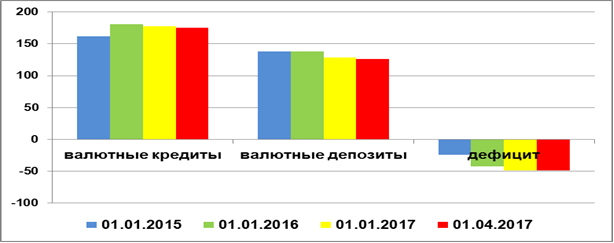

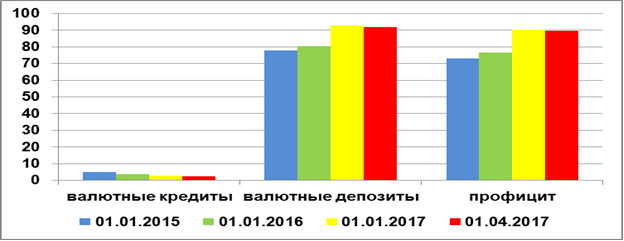

Диаметрально противоположная ситуация, но в еще более сильных контрастах, связана с дефицитом инвалютной ликвидности и ее динамикой по отношению к ДХ. На рис. 7 видно, что объемы инвалютного банковского кредитования ДХ из года в год неуклонно снижаются, с $4,9 млрд. (1 января 2015 года) до $2,3 млрд. (1 апреля 2017 года). Но одновременно в этот же период наблюдается стремительный рост в коммерческих банках (особенно в госбанках) инвалютных вкладов ДХ, с $77,8 (1 января 2015 года) до $91,9 млрд. (1 апреля 2017 года). Иначе, основными донорами для покрытия дефицита инвалютной ликвидности в российской экономике и в первую очередь бюджетной системы, банков и НФО является профицит инвалютной ликвидности ДХ, увеличившийся за два с небольшим года на 23,0%, с $72,9 млрд. (1 января 2015 года) до $89,6 млрд. (1 апреля 2017 года).

Рис. 7. Динамика дефицита инвалютной ликвидности домашних хозяйств в РФ, 2015-2017 гг., млрд. долл.

Наличие огромной инвалютной маржи, которую взимают банки с ДХ при их кредитовании, является подтверждением существования высоких валютных рисков в российской экономике. На рис. 8 видно, что инвалютная маржа в 2017 года примерно в 7-8 раз превышает средневзвешенный процент по вкладам в иностранной валюте. Иначе, валютные риски, возникающие в российской экономике, активно покрываются за счет денежных средств ДХ. Так, например, если на 1 января 2015 года средневзвешенный процент на депозит по вкладам в иностранной валюте для ДХ составлял 4,88%, а инвалютная маржа 6,55 п.п., то на 1 марта 2017 года – 1,22% и 7,94 п.п., соответственно.

Рис. 8. Динамика инвалютной маржи кредитных организаций РФ для домашних хозяйств, 2015-2017 гг., п.п.

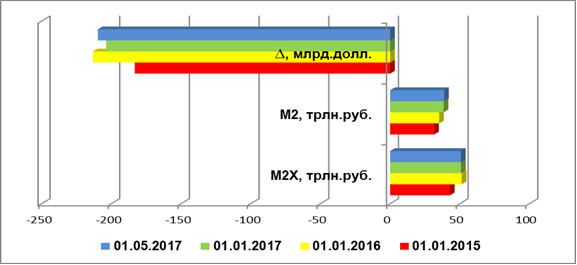

Наличие значительной инвалютной ликвидности вне банковского сектора, которая рассчитывается как разница между М2х и М2 (пересчитанная в доллары США, исходя из номинального бивалютного курса рубля на отчетную дату), свидетельствует о том, что валютный риск, формируемый этой разницей (?, в долларовом эквиваленте), является серьезной проблемой для обеспечения макроэкономической стабильности в стране (см. рис. 9). Так, на 1 января 2015 года количество инвалютной ликвидности вне банковского сектора колебалось на уровне $183 млрд., через два года и пять месяцев – уже около $210 млрд. Отчетливо видно, что данная ликвидность не сокращается, а наоборот, неуклонно растет, доказывая лишний то, что существующий de jure режим курсовой политики Банка России не эффективен, бизнес и население стремительно уходят в кэш.

Рис. 9. Инвалютная ликвидность вне банковского сектора РФ, 2015-2017 гг., млрд. долл.

Валютные риски на рынке ценных бумаг РФ формируются и проявляются через валютный и налоговый «перекосы». На российском рынке эмиссия облигаций с налоговой точки зрения намного выгоднее эмиссии акций (поэтому упор делается не на прямых иностранных инвестициях, а на более рисковых, портфельных инвестициях). Одновременно на рынке ОФЗ, как видно из отчета Банка России, заметно в последнее время возрастает активная позиция нерезидентов (их доля на аукционах в январе 2017 года – 37,8%, в марте – 43,9%). При этом одновременно сильно меняется и структура выпуска ОФЗ. Растет доля краткосрочных (до 3-х лет) заимствований (рост с 7,1% до 18,1% в 2016 году) и уменьшается доля долгосрочных (свыше 15 лет) заимствований (снижение с 18,1% до 3,6%)[11]. Но главная опасность для курсовой политики Банка России заключается в том, что внутренний валютный рынок страны на фоне нерешенных в экономике структурных проблем, как это не покажется странным, сильно перегрет. Об этом свидетельствует опережающий рост индекса РТС против индекса ММВБ (за 2016 год 52,2% против 26,8%).

Инвалютные индикаторы макроэкономической стабильности

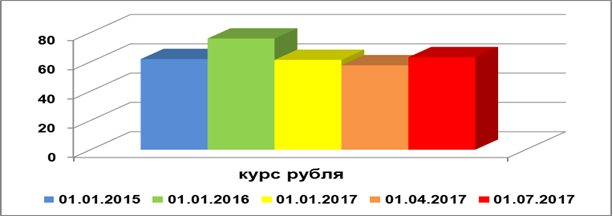

Макроэкономическая стабильность — это состояние экономики, гарантирующее в стране устойчивый экономический рост. Макроэкономическая стабильность требует поддержания финансовой стабильности, включая в первую очередь стабильность национальной валюты (рубля). Поэтому рост валютных рисков в 2015-2017 годах свидетельствует лишь о нарастании в российской экономике макроэкономической нестабильности. Это проявляется как в разнонаправленном росте волатильности обменного курса рубля[12] (рис. 10), так и непредсказуемой динамикой притоков и оттоков частного капитала.

Рис. 10. Динамика номинального обменного бивалютного курса рубля, 2015-2017 гг., руб.

Непредсказуемая динамика притоков и оттоков частного капитала в российскую экономику напрямую связана с наличием отрицательных кросс-валютных спредов, негативный эффект от которых резко усилился в первой половине 2017 года. В связи с ожидаемым в ближайшее время дальнейшим ростом стоимости заимствования в долларах США и притоков частного капитала в американскую экономику и офшоры, прогнозируется, что к концу 2017 года российская экономика может столкнуться со стремительным ростом дефицита инвалютной ликвидности и повышенным спросом на доллары США. Это понимают в Банке России, о чем свидетельствует периодический пересмотр оценок размера чистого оттока частного капитала из российской экономики[13].

Именно наличие эффекта отрицательных кросс-валютных спредов в мировой экономике привело к тому, что за первые 5 мес. 2017 года чистый отток частного каптала из российской экономики составил $22,4 млрд. Одновременно прогнозируется, что основными компонентом чистого оттока капитала станут как выход нерезидентов из российских активов (за 5 мес. 2017 года отток ПИИ составил более $1,6 млрд.), так и наращивание российскими банками и НФО своих иностранных активов за рубежом (виде предоставленных кредитов и займов, межбанковских кредитов и вложений в портфельные инвестиции).

Для купирования перечисленных валютных рисков, курсовая политика Банка России требует своего пересмотра. Впредь, она должна носит не реактивный, а упреждающий характер. Масштабы и рост количества валютных интервенций свидетельствует о том, что Банк России не в состоянии снизить валютные риски в экономике. Для снижения валютных рисков и эффекта отрицательных кросс-валютных спредов Банку России необходимо перейти de jure к режиму управляемого плавания, но без установки направлений изменения обменного курса, чтобы стабилизировать валютный курс и курсовые ожидания бизнеса.

В условиях продления и усиления взаимных санкций (до конца 2018 года), дальнейшего ужесточения монетарной политики со стороны ФРС США, внешнее инвалютное фондирование (по суммам и срокам) для российских компаний и банков будет сильно ограничено. Недостаточно развитый финансовый рынок (по объемам операций, росту капитализации и инструментам хеджирования), а также обязательное выполнение российскими банками (в первую очередь, с универсальной лицензией) жестких требований Базеля III, еще больше повысят спрос на инвалютную ликвидность (в основном в долларах США), что, скорее всего, спровоцирует стремительный рост валютных рисков в экономике страны. В этих условиях необходима коррекция существующего режима свободно плавающего обменного курса рубля в сторону его большей управляемости, но без установки каких-либо фиксированных операционных интервалов и направлений изменения обменного курса.

Новая версия режима управляемого плавания

Валютные риски, динамика и факторы их формирования в 2015-2017 годах показали, что смена 10 ноября 2014 года Банком России режима обменного курса не привела к макроэкономической стабилизации. Валютные риски в российской экономике (особенно после ужесточения монетарной политики ФРС США) стали нарастать. На внутреннем валютном рынке возросли количество, частота и объемы совершаемых Банком России валютных интервенций, которые, к сожалению, не стали инструментом управления курсовыми ожиданиями российского бизнеса и механизмом регулирования (хеджирования) валютных рисков в реальной экономике.

В настоящее время курсовой политикой de jure Банка России может стать новая версия режима управляемого плавания, но без установки направлений изменения обменного курса рубля в границах плавающего операционного интервала[14]. Монетарные власти при этом режиме смогут воздействовать на уровень обменного курса, но публично не определять его целевое значение или направление возможной динамики обменного курса. Номинальный обменный курс будет определяться рыночными факторами, а интервенции выступать инструментом формирования курсовых ожиданий бизнеса.

При этом валютные интервенции, объемы, количество и частота проведения которых, по оценкам отдельных экспертов[15], способны, во-первых, сделать инвалютные резервы адекватными, согласно требованиям макроэкономической стабильности, и, во-вторых, обучать хозяйствующих субъектов нужным для центрального банка курсовым ожиданиям, т.е. поставить эти ожидания на «якорь». В результате имея такие «заякоренные» ожидания, в случае возникновения внезапного внешнего шока центральному банку достаточны будут не значительные, а лишь незначительные валютные интервенций, чтобы снизить волатильность обменного курса и сфокусировать курсовую динамику в нужных для макроэкономической стабильности направлениях.

В то же время результаты эмпирических исследований показывают, что процесс формирования нужных центральному банку курсовых ожиданий носит, как правило, нелинейный характер, и их усиленное формирование может иметь и обратный эффект, связанный, в частности, с асимметрией курсового переноса на рыночные цены. Это, когда ослабление рубля оказывает большее влияние на ускорение роста цен, чем укрепление – на его замедление. При этом центральному банку важно определить точку перегиба в курсовой политике, в которой волатильность курса национальной валюты создает риски для макроэкономической и финансовой стабильности.

Для минимизации влияния асимметрии курсового переноса на цены важное значение имеют меры информационной политики, направленные на рост доверия экономических агентов к курсовой политике центрального банка. Это – формирование устойчивой тенденции к снижению курсовых ожиданий по поводу излишней волатильности курсовой политики, прозрачности и ясности конверсионных операций, связанных как с дополнительным аккумулированием валютных резервов, повышением международной конкурентоспособности национальных предприятий, так и насыщением рынков валютной и национальной ликвидностью.

Перечисленные цели валютных интервенций не являются взаимно исключающимися. В каждый данный момент времени национальный центральный банк может стараться одновременно решить несколько задач. Например, центральный банк может проводить интервенции с целью наращивания валютных резервов, которые потом предполагает использовать и для формирования «подушки безопасности», и для повышения конкурентоспособности отечественных товаропроизводителей. Но вне зависимости от преследуемых целей при проведении валютных интервенций центральные банки учитывают каналы их воздействия на участников финансового рынка и реальный сектор экономики, а также степени их соответствия целевым мандатам монетарной политики.

Выбор частоты и объемов интервенций на внутреннем валютном рынке должны не подрывать, а наоборот, способствовать снижению валютных рисков для макроэкономической и финансовой стабильности. Во-первых, валютные интервенции Банка России могут ограничивать текущее воздействие на номинальный обменный курс притоков/оттоков частного капитала, но только, если они носят спекулятивный или сильно проциклический характер (в отличие от фундаментальных или структурных факторов). Во-вторых, частота и размер интервенций зависят от типа притока/оттока капитала (прямые или портфельные иностранные инвестиции, кредиты, займы или трансферты)[16].

Эмпирически установлено, что большинство центральных банков считает, что если притоки капитала являются прямыми иностранными инвестициями, то следует позволять обменному курсу найти новый равновесный уровень на рынке самостоятельно. В то же время портфельные инвестиции (особенно краткосрочные) следует рассматривать как потенциальный источник излишней волатильности обменного курса и/или совокупного валютного риска для национальной экономики. Порождаемые ими проблемы во многом зависят от того, привлечены ли они фундаментальными факторами экономики, циклическими или спекулятивными мотивами. В последнем случае, если не остановить чрезмерную волатильность притоков/оттоков портфельных инвестиций, то значит, в перспективе поощрять сильную волатильность обменного курса национальной валюты.

Поэтому для успешности валютных интервенций Банку России необходимы монетарные и фискальные инструменты, способные быстро ограничивать (сдерживать) потоки спекулятивных сделок на внутреннем валютном рынке и в первую очередь, в части купирования стратегий типа carry trade. При этом тактика валютных интервенций не должна быть направлена на возможность получения коммерческими банками (в первую очередь, госбанков) быстрых дополнительных доходов в условиях сужения процентной маржи и нарастания числа убыточных (плохих) кредитов.

В условиях макроэкономической нестабильности тактика валютных интервенций должна быть связана с налогообложением операций по наиболее рисковым инвалютным активам и инвалютным обязательствам, а также лимитами трансграничных сделок. Одновременно, она обязана включать в себя перечень мер валютного регулирования, в том числе за монетарными инструментами, ограничивающих негативные последствия от притока и оттока портфельных инвестиций, средств в иностранной валюте на текущих и депозитных счетах банков, чрезмерного роста процентной маржи по инвалютным транзакциям финансовых посредников.

Что касается рисков, связанных с накоплением инвалютных резервов, которые могут быть довольно большими (как доля ВВП), то высокие издержки интервенций могут подорвать доверие к центральному банку и его независимости, ухудшать его способность добиваться стабильности цен. Но в то же время финансовые издержки валютных резервов менее важны, когда в экономике инфляция низкая и стабильная. Поэтому экономические выгоды накопления и хранения валютных резервов (в качестве страхования от внешних шоков) могут быть регулируемы в зависимости от первоочередных целей макроэкономической стабильности.

Выводы

Режимом de jure курсовой политики Банка России сделать режим управляемого плавания, определяющий номинальный курс рубля рыночными факторами и ожиданиями бизнеса, но без установки направлений изменения обменного курса в границах плавающего операционного интервала.

Использовать валютные интервенции как инструмент накопления для национальной экономики адекватных инвалютных резервов и как средство обучения хозяйствующих субъектов нужным для центрального банка курсовым ожиданиям и механизмом регулирования (хеджирования) валютных рисков.

В условиях открытого финансового счета по капитальным операциям тактика валютных интервенций Банка России должна быть связана, как с обеспечением макроэкономической стабильности, так и регулированием лимитов трансграничных сделок, сдерживающих большие и внезапные притоки и оттоки частного капитала.

Смена Банком России режима курсовой политики не привела к макроэкономической и финансовой стабилизации. На внутреннем валютном рынке возросло количество, частота и объемы совершаемых Банком России валютных интервенций. Все это противоречит режиму свободно плавающего обменного курса рубля. Но Банк России с такой оценкой своей курсовой политики не согласен и поэтому отказывается менять (корректировать) существующий режим обменного курса рубля.

В статье обосновывается тезис о том, что в условиях макроэкономической нестабильности Банку России необходимо de jure перейти к режиму управляемого плавания обменного курса рубля без установки направлений изменения обменного курса; использовать валютные интервенции в качестве инструмента прозрачности и открытости валютной политики, а также механизма управления курсовыми ожиданиями бизнеса; в условиях внезапных притоков и оттоков частного капитала расширить перечень мер валютного регулирования, в том числе за счет монетарных и фискальных инструментов курсовой политики.

Курсовой режим Банк России и валютные интервенции

В 2015 – 1-й половине 2017 годов Банк России активно управлял обменным курсом рубля, но при этом утверждает, что придерживается свободно плавающего режима обменного курса. Маскируя цели и практику фактических валютных интервенций, Банк России порождает недоверие бизнеса к своей курсовой политике. За прошедшие два с половиной года существующая практика официальной (de jure) курсовой политики привела к тому, что в российской экономике усилились финансовые дисбалансы (в форме рецессии балансовых счетов и структурного профицита ликвидности), исказился процесс ценообразования на денежном и валютном рынках, снизилась эффективность канала процентной политики и повысилась двусторонняя волатильность обменного курса рубля.

Искажение процесса ценообразования на денежном и валютном рынках РФ показывают данные ниже приведенной таблицы. Так, размер ключевой процентной ставки Банка России на денежном рынке в январе 2015 года составлял 17,0% годовых, в то время как ставка регулятора по аукционам РЕПО в иностранной валюте в тот же период – 0,6763% годовых. Через два с половиной года, ключевая процентная ставка снизилась почти в два раза, до 9,0%, а ставка по аукционам РЕПО в иностранной валюте наоборот выросла почти в пять раз, до 3,2201%.

Средневзвешенная процентная ставка Банка России по аукционам РЕПО в иностранной валюте, 28 дней

Режим свободно плавающего курса предполагает, что:

обменный курс определяется рынком через спрос и предложение;

центральный банк не проводит валютные интервенции для корректировки обменного курса национальной валюты;

количество валютных интервенций сильно ограничено и не может быть более трех в течение 6 месяцев;

объем интервенций, проводимых центральным банком, полностью прозрачен, понятен и доступен для анализа.

Основным критерием режима свободно плавающего курса являются количество, частота и объемы валютных интервенций. Согласно новой классификации МВФ (2009 год) к интервенциям на валютном рынке отнесены операции аутрайт, операции валютный СПОТ, операции валютный СВОП, форвардные валютные операции, валютные операции с маркет-мейкерами и валютные интервенции, вызванные купированием последствий высокочастотного трейдинга[1].

В 2015-2017 годах Банк России периодически вмешивался в курсовую динамику номинального курса рубля, регулируя ее через свои валютные интервенции. Это происходило, как непосредственно через аукционы валютного РЕПО, так и косвенно – через валютные операции маркет-мейкеров (Сбербанк, ВТБ, ВЭБ и др.), валютные СВОПЫ и/или валютные операции Минфин России (через покупку/продажу иностранной валюты, которые к валютным интервенциям не относятся, но все же опосредовано, как и скрытые валютные интервенции сильно влияют на динамику обменного курса рубля).

Скрытые валютные интервенции может проводить сам центральный банк, не объявляя и не раскрывая объем интервенций, но возможны и иные способы. К их числу относятся интервенции государственных банков (банков с государственным участием) на внутреннем валютном рынке, а также операции, которые проводят институты (банки развития), управляющие суверенными фондами (резервным фондом, фондом национального благосостояния, пенсионными накоплениями). Влияние таких интервенций может быть значительным, особенно если официальный номинальный обменный курс определяется по результатам межбанковских торгов.

По причине неразвитости национального валютного рынка, а также наличия правил проведения валютных торгов, ограничивающие доступ к ним участников валютных операций, Банк России вынужден часто брать на себя функции, не свойственные ведущим центральным банкам, а именно функцию хеджера валютных рисков крупных российских банков и компаний. Поэтому в любой 6-месячный период с 2015 года до середины 2017 года на внутреннем валютном рынке Банком России было проведено валютных интервенций, превышающие их количество, требуемое для режима свободно плавающего обменного курса.

Так, только по операциям валютный СВОП количество таких интервенций было больше, чем три, допускаемое для режима свободного плавания. И хотя число, частота и объемы этих интервенций в 2015-2016 годах сокращались, но они все же превышали установленные требования МВФ. Например, если за первые 6 мес. 2015 года было произведено 70 операций валютный СВОП на сумму $63,3 млрд., то за вторую половину 2016 года число и общий размер таких операций снизился, до 9 транзакций на сумму $2,2 млрд. Но ситуация сильно поменялась в 2017 году За первые 6 мес. 2017 года операции валютный СВОП резко выросли, до 19, а их объемы – до $26,4 млрд. (см. рис. 1).

Рис. 1. Валютные СВОПЫ в банковском секторе РФ, 2015-2017 гг., млрд. долл.

Так же на внутреннем валютном рынке (особенно в 4-м квартале 2016 года и 1-й половине 2017 года) Банк России периодически наращивал объемы и число операций на рынке валютного РЕПО. Именно в этот период регулятор повышал лимиты на аукционах валютного РЕПО. Это приводило к росту задолженности кредитных организаций перед регулятором по данным валютным транзакциям. В настоящее время суммарный объем средств, предоставленных кредитным организациям по сделкам валютного РЕПО, составляет около $1,5 млрд. (в основном на срок до 28 дней). В дальнейшем в среднесрочной перспективе данный вид операций (как по объему, частоте, так и по количеству сделок) будет, по всей видимости, возрастать. Причин несколько: укрепление курса доллара США, повышение ставки ФРС по федеральным фондам, рост доли долларового фондирования в мировой экономике, реализация обширных программ дополнительного фискального стимулирования в американской и европейских экономиках.

В 2017 году резко активизировалась покупка иностранной валюты Минфином России. И хотя данный вид операций по новой классификации МВФ к валютным интервенциям не относится, но наличие этих операций сильно влияет на динамику обменного курса рубля и курсовые ожидания российского бизнеса. Убирая с денежного рынка иностранную валюту, Минфин способствует, по мнению Банка России, макроэкономической стабильности. Да, с одной стороны, абсорбируются валютные риски, способствующие дальнейшему укреплению рубля, и одновременно пополняются инвалютные резервы в целях прироста «подушки безопасности». Но, с другой стороны, с рынка убирается инвалютная ликвидность, необходимая для решения стратегических, структурных и долговых проблем бизнеса в российской экономике.

За первые шесть месяцев 2017 года Минфин купил иностранной валюты на 309,8 млрд. руб.[2], но почему-то валютные риски, связанные, например, с краткосрочной волатильностью обменного курса рубля или низкой международной конкурентоспособностью российских предприятий не уменьшились, никуда не исчезли. Напротив, они даже выросли в первой половине 2017 года, когда номинальный курс рубля стал более волатилен в обоих направлениях (в 1-м квартале 2017 года он укрепился на 6%, а во II квартале – ослаб на 9,5%), и это притом, что инструменты хеджирования валютных рисков были задействованы на внутреннем валютном рынке в этот период по максимуму, а ценовая волатильность рынка нефти сильно снизилась по сравнению в предыдущими периодами.

Валютные риски, их динамика и формы проявления

Валютный риск – это риск неожиданных потерь, полученных в результате расхождением между валютой цены и валютой платежа. Валюта цены – это валюта, в которой выражена цена товара (услуги) во внешнеторговом контракте (договоре), в сумме предоставленного международного кредита (депозита), инвестиций и трансферта. Валюта платежа – это валюта, в которой осуществляется платеж по международному контракту (договору) на определенную дату.

Международная практика свидетельствует, что когда волатильность обменного курса национальной валюты какой-либо страны повышается, то инвесторы начинают требовать большей доходности от вложений в те или иные финансовые активы, инструменты (например, облигации) такой страны. В противном случае, они начнут выводить свои средства из национальных активов и пассивов банков, что может резко снизить уровень ликвидности валютного рынка данной страны. Такая практика особенно стала доминирующей после мая 2013 года, когда ФРС США объявила о сворачивании программы количественных смягчений и ужесточении своей монетарной политики, что привело к резкому повышению долгосрочных процентных ставок на долговом рынке американской экономики, способствующих оттоку частного капитала с развивающихся рынков[3].

Валютные риски существуют в различных формах, которые на практике реализуются через:

рост чистой международной инвестиционной позиции банковского сектора;

повышенный удельный вес инвалютных активов и пассивов банковского сектора;

рост доли задолженности в иностранной валюте предприятий и банков;

наличие дефицита инвалютной ликвидности в нефинансовых организациях (НФО);

повышенную инвалютную маржу банков для НФО и домашних хозяйств (ДХ);

существование значительной инвалютной ликвидности вне банковского сектора.

Анализ динамики и структуры чистой международной инвестиционной позиции банковского сектора РФ за 2015-2017 годы показал, что наибольший валютный риск был вызван инвалютными ссудами и займами, межбанковскими кредитами и портфельными инвестициями. На протяжении всего анализируемого периода банковский сектор России, с одной стороны, являлся чистым кредитором нерезидентов (на 1 января 2017 года по ссудам и займам – плюс $80 млрд., по межбанковским кредитам – плюс $25 млрд., по портфельным инвестициям – плюс $15 млрд.). С другой стороны, банковский сектор выступал активным чистым заемщиком (дебитором) по текущим счетам и депозитам (минус $50 млрд.) и прямым иностранным инвестициям (минус $11 млрд. на 1 января 2017 года)[4].

Рис. 2. Структура чистой международной инвестиционной позиции банковского сектора РФ, 2015-2017 гг., млрд. долл.

В банковском секторе РФ до сих пор наблюдается повышенный удельный вес инвалютных активов и пассивов в его совокупных требованиях и обязательствах. И хотя инвалютная доля за 2015-2017 годы в целом по российским банкам сократилась (по активам на 2,2 п.п. и пассивам – на 2,5 п.п.), но это снижение является недостаточным. На 1 января 2017 года удельный вес инвалютных активов составлял 27,8%, а инвалютных пассивов – 26,5%, что превышает допустимый предельный порог экономической безопасности (25,0%). В результате в случае внезапного оттока инвалютных обязательств и невозврата инвалютных требований в банковском секторе РФ могут резко вырасти валютные риски, спровоцировав в экономике цепочку margin call, финансовую и макроэкономическую нестабильность (см. рис. 3).

Рис. 3. Удельный вес требований и обязательств в иностранной валюте в совокупных активах и пассивах банковского сектора РФ, 2015-2017 гг., %

Согласно данных Банка России, российские банки в 2015-2016 годах. неуклонно сокращали кредитование реальной экономики. За два последних года кредитная активность российских банков[5] снизилась на 12,1 п.п., с плюс 5,0 до минус 7,1 п.п. Причем снижение кредитной активности банков происходило на фоне сокращения физических объемов кредитования и стремительного роста валютной составляющей кредитного гэпа (из-за переоценки валютных кредитов в портфелях российских банков)[6]. При этом в кредитах, предоставленных банками НФО в 2016 году, удельный вес валютной составляющей снизился с 39,8 до 32,2%. Снижение произошло в основном за счет валютной переоценки (вследствие укрепления в 2016 году обменного курса рубля)[7]. Но все же доля кредиторской задолженности в иностранной валюте, выданных НФО, оставалась значительной.

В разрезе видов экономической деятельности первенство по-прежнему сохранялось за предприятиями добычи полезных ископаемых (49,1% на 1 января 2017 года), далее следовали предприятия, специализирующие на операциях с недвижимостью (32,1%), предприятия обрабатывающей промышленности (30,8%) и предприятия транспорта и связи (20,4%) (см. рис. 4). Все это, конечно, является фактором дополнительного роста валютного риска в российской экономике, особенно, когда валютная выручка российского бизнеса не покрывает расходов по обслуживанию инвалютных кредитов[8].

Рис. 4. Доля инвалютной задолженности НФО в кредитных организациях в разрезе видов экономической деятельности, 2015-2017 гг., %

Повышенный спрос НФО на инвалютные кредиты не покрывался депозитной инвалютной базой организаций нефинансового сектора, аккумулируемой на счетах в уполномоченных банках. Поэтому на протяжении анализируемого периода существовал устойчивый валютный риск, связанный с повышенным дефицитом инвалютной ликвидности НФО. Этот дефицит за два года вырос более чем на 100%, с $24,3 млрд. до $48,9 млрд. (см. рис. 5). При этом дефицит ликвидности периодически возрастал в основном за счет приращения инвалютного рефинансирования со стороны Банка России, особенно в периоды выплат по внешнему долгу. Так, например, в 4-м квартале 2016 года НФО нарастили свои иностранные обязательства за счет привлечения на свои балансы дополнительных инвалютных кредитов на сумму более $18 млрд., чтобы провести свои чистые выплаты по внешнему долгу на $26 млрд.[9].

Подобная ситуация, связанная с ростом спроса НФО на дополнительное инвалютное фондирование для погашения внешней задолженности, может повториться в еще большем объеме в 4-м квартале 2017 года. Из отчета Банк России видно, что чистые выплаты НФО в этот период зафиксированы на уровне $23,6 млрд., а доля внутригруппового финансирования в диапазоне 26 – 29%, что сильно превышает аналогичные показатели 4-го квартала 2016 года, когда чистые выплаты НФО по внешнему долгу были зафиксированы на уровне $22,4 млрд. (а фактически чистые платежи составили $26 млрд..), а доля внутригрупповых платежей в диапазоне 14 – 17%[10].

Рис. 5. Динамика дефицита инвалютной ликвидности нефинансовых организаций РФ, 2015-2017 гг., млрд. долл.

Одним из определяющих факторов роста валютного риска в российской экономике выступает инвалютная маржа, которую взимают коммерческие банки с НФО при выдаче инвалютных кредитов. При этом за анализируемый период эта маржа неуклонно возрастала. За два года она выросла более чем в два раза, с 2,02 п.п. (1 января 2015 года) до 4,38 п.п. (1 января 2017 года). Правда, на 1 марта 2017 г. она немного снизилась, до 3,66 п.п., но все равно инвалютная маржа была значительной, т.к. превышала средневзвешенную ставку по инвалютным депозитам для НФО на 0,88 п.п. (см. рис. 6).

Рис. 6. Динамика инвалютной маржи по банковским кредитам в иностранной валюте для нефинансовых организаций РФ, 2015-2017 гг., п.п.

Диаметрально противоположная ситуация, но в еще более сильных контрастах, связана с дефицитом инвалютной ликвидности и ее динамикой по отношению к ДХ. На рис. 7 видно, что объемы инвалютного банковского кредитования ДХ из года в год неуклонно снижаются, с $4,9 млрд. (1 января 2015 года) до $2,3 млрд. (1 апреля 2017 года). Но одновременно в этот же период наблюдается стремительный рост в коммерческих банках (особенно в госбанках) инвалютных вкладов ДХ, с $77,8 (1 января 2015 года) до $91,9 млрд. (1 апреля 2017 года). Иначе, основными донорами для покрытия дефицита инвалютной ликвидности в российской экономике и в первую очередь бюджетной системы, банков и НФО является профицит инвалютной ликвидности ДХ, увеличившийся за два с небольшим года на 23,0%, с $72,9 млрд. (1 января 2015 года) до $89,6 млрд. (1 апреля 2017 года).

Рис. 7. Динамика дефицита инвалютной ликвидности домашних хозяйств в РФ, 2015-2017 гг., млрд. долл.

Наличие огромной инвалютной маржи, которую взимают банки с ДХ при их кредитовании, является подтверждением существования высоких валютных рисков в российской экономике. На рис. 8 видно, что инвалютная маржа в 2017 года примерно в 7-8 раз превышает средневзвешенный процент по вкладам в иностранной валюте. Иначе, валютные риски, возникающие в российской экономике, активно покрываются за счет денежных средств ДХ. Так, например, если на 1 января 2015 года средневзвешенный процент на депозит по вкладам в иностранной валюте для ДХ составлял 4,88%, а инвалютная маржа 6,55 п.п., то на 1 марта 2017 года – 1,22% и 7,94 п.п., соответственно.

Рис. 8. Динамика инвалютной маржи кредитных организаций РФ для домашних хозяйств, 2015-2017 гг., п.п.

Наличие значительной инвалютной ликвидности вне банковского сектора, которая рассчитывается как разница между М2х и М2 (пересчитанная в доллары США, исходя из номинального бивалютного курса рубля на отчетную дату), свидетельствует о том, что валютный риск, формируемый этой разницей (?, в долларовом эквиваленте), является серьезной проблемой для обеспечения макроэкономической стабильности в стране (см. рис. 9). Так, на 1 января 2015 года количество инвалютной ликвидности вне банковского сектора колебалось на уровне $183 млрд., через два года и пять месяцев – уже около $210 млрд. Отчетливо видно, что данная ликвидность не сокращается, а наоборот, неуклонно растет, доказывая лишний то, что существующий de jure режим курсовой политики Банка России не эффективен, бизнес и население стремительно уходят в кэш.

Рис. 9. Инвалютная ликвидность вне банковского сектора РФ, 2015-2017 гг., млрд. долл.

Валютные риски на рынке ценных бумаг РФ формируются и проявляются через валютный и налоговый «перекосы». На российском рынке эмиссия облигаций с налоговой точки зрения намного выгоднее эмиссии акций (поэтому упор делается не на прямых иностранных инвестициях, а на более рисковых, портфельных инвестициях). Одновременно на рынке ОФЗ, как видно из отчета Банка России, заметно в последнее время возрастает активная позиция нерезидентов (их доля на аукционах в январе 2017 года – 37,8%, в марте – 43,9%). При этом одновременно сильно меняется и структура выпуска ОФЗ. Растет доля краткосрочных (до 3-х лет) заимствований (рост с 7,1% до 18,1% в 2016 году) и уменьшается доля долгосрочных (свыше 15 лет) заимствований (снижение с 18,1% до 3,6%)[11]. Но главная опасность для курсовой политики Банка России заключается в том, что внутренний валютный рынок страны на фоне нерешенных в экономике структурных проблем, как это не покажется странным, сильно перегрет. Об этом свидетельствует опережающий рост индекса РТС против индекса ММВБ (за 2016 год 52,2% против 26,8%).

Инвалютные индикаторы макроэкономической стабильности

Макроэкономическая стабильность — это состояние экономики, гарантирующее в стране устойчивый экономический рост. Макроэкономическая стабильность требует поддержания финансовой стабильности, включая в первую очередь стабильность национальной валюты (рубля). Поэтому рост валютных рисков в 2015-2017 годах свидетельствует лишь о нарастании в российской экономике макроэкономической нестабильности. Это проявляется как в разнонаправленном росте волатильности обменного курса рубля[12] (рис. 10), так и непредсказуемой динамикой притоков и оттоков частного капитала.

Рис. 10. Динамика номинального обменного бивалютного курса рубля, 2015-2017 гг., руб.

Непредсказуемая динамика притоков и оттоков частного капитала в российскую экономику напрямую связана с наличием отрицательных кросс-валютных спредов, негативный эффект от которых резко усилился в первой половине 2017 года. В связи с ожидаемым в ближайшее время дальнейшим ростом стоимости заимствования в долларах США и притоков частного капитала в американскую экономику и офшоры, прогнозируется, что к концу 2017 года российская экономика может столкнуться со стремительным ростом дефицита инвалютной ликвидности и повышенным спросом на доллары США. Это понимают в Банке России, о чем свидетельствует периодический пересмотр оценок размера чистого оттока частного капитала из российской экономики[13].

Именно наличие эффекта отрицательных кросс-валютных спредов в мировой экономике привело к тому, что за первые 5 мес. 2017 года чистый отток частного каптала из российской экономики составил $22,4 млрд. Одновременно прогнозируется, что основными компонентом чистого оттока капитала станут как выход нерезидентов из российских активов (за 5 мес. 2017 года отток ПИИ составил более $1,6 млрд.), так и наращивание российскими банками и НФО своих иностранных активов за рубежом (виде предоставленных кредитов и займов, межбанковских кредитов и вложений в портфельные инвестиции).

Для купирования перечисленных валютных рисков, курсовая политика Банка России требует своего пересмотра. Впредь, она должна носит не реактивный, а упреждающий характер. Масштабы и рост количества валютных интервенций свидетельствует о том, что Банк России не в состоянии снизить валютные риски в экономике. Для снижения валютных рисков и эффекта отрицательных кросс-валютных спредов Банку России необходимо перейти de jure к режиму управляемого плавания, но без установки направлений изменения обменного курса, чтобы стабилизировать валютный курс и курсовые ожидания бизнеса.

В условиях продления и усиления взаимных санкций (до конца 2018 года), дальнейшего ужесточения монетарной политики со стороны ФРС США, внешнее инвалютное фондирование (по суммам и срокам) для российских компаний и банков будет сильно ограничено. Недостаточно развитый финансовый рынок (по объемам операций, росту капитализации и инструментам хеджирования), а также обязательное выполнение российскими банками (в первую очередь, с универсальной лицензией) жестких требований Базеля III, еще больше повысят спрос на инвалютную ликвидность (в основном в долларах США), что, скорее всего, спровоцирует стремительный рост валютных рисков в экономике страны. В этих условиях необходима коррекция существующего режима свободно плавающего обменного курса рубля в сторону его большей управляемости, но без установки каких-либо фиксированных операционных интервалов и направлений изменения обменного курса.

Новая версия режима управляемого плавания

Валютные риски, динамика и факторы их формирования в 2015-2017 годах показали, что смена 10 ноября 2014 года Банком России режима обменного курса не привела к макроэкономической стабилизации. Валютные риски в российской экономике (особенно после ужесточения монетарной политики ФРС США) стали нарастать. На внутреннем валютном рынке возросли количество, частота и объемы совершаемых Банком России валютных интервенций, которые, к сожалению, не стали инструментом управления курсовыми ожиданиями российского бизнеса и механизмом регулирования (хеджирования) валютных рисков в реальной экономике.

В настоящее время курсовой политикой de jure Банка России может стать новая версия режима управляемого плавания, но без установки направлений изменения обменного курса рубля в границах плавающего операционного интервала[14]. Монетарные власти при этом режиме смогут воздействовать на уровень обменного курса, но публично не определять его целевое значение или направление возможной динамики обменного курса. Номинальный обменный курс будет определяться рыночными факторами, а интервенции выступать инструментом формирования курсовых ожиданий бизнеса.

При этом валютные интервенции, объемы, количество и частота проведения которых, по оценкам отдельных экспертов[15], способны, во-первых, сделать инвалютные резервы адекватными, согласно требованиям макроэкономической стабильности, и, во-вторых, обучать хозяйствующих субъектов нужным для центрального банка курсовым ожиданиям, т.е. поставить эти ожидания на «якорь». В результате имея такие «заякоренные» ожидания, в случае возникновения внезапного внешнего шока центральному банку достаточны будут не значительные, а лишь незначительные валютные интервенций, чтобы снизить волатильность обменного курса и сфокусировать курсовую динамику в нужных для макроэкономической стабильности направлениях.

В то же время результаты эмпирических исследований показывают, что процесс формирования нужных центральному банку курсовых ожиданий носит, как правило, нелинейный характер, и их усиленное формирование может иметь и обратный эффект, связанный, в частности, с асимметрией курсового переноса на рыночные цены. Это, когда ослабление рубля оказывает большее влияние на ускорение роста цен, чем укрепление – на его замедление. При этом центральному банку важно определить точку перегиба в курсовой политике, в которой волатильность курса национальной валюты создает риски для макроэкономической и финансовой стабильности.

Для минимизации влияния асимметрии курсового переноса на цены важное значение имеют меры информационной политики, направленные на рост доверия экономических агентов к курсовой политике центрального банка. Это – формирование устойчивой тенденции к снижению курсовых ожиданий по поводу излишней волатильности курсовой политики, прозрачности и ясности конверсионных операций, связанных как с дополнительным аккумулированием валютных резервов, повышением международной конкурентоспособности национальных предприятий, так и насыщением рынков валютной и национальной ликвидностью.

Перечисленные цели валютных интервенций не являются взаимно исключающимися. В каждый данный момент времени национальный центральный банк может стараться одновременно решить несколько задач. Например, центральный банк может проводить интервенции с целью наращивания валютных резервов, которые потом предполагает использовать и для формирования «подушки безопасности», и для повышения конкурентоспособности отечественных товаропроизводителей. Но вне зависимости от преследуемых целей при проведении валютных интервенций центральные банки учитывают каналы их воздействия на участников финансового рынка и реальный сектор экономики, а также степени их соответствия целевым мандатам монетарной политики.

Выбор частоты и объемов интервенций на внутреннем валютном рынке должны не подрывать, а наоборот, способствовать снижению валютных рисков для макроэкономической и финансовой стабильности. Во-первых, валютные интервенции Банка России могут ограничивать текущее воздействие на номинальный обменный курс притоков/оттоков частного капитала, но только, если они носят спекулятивный или сильно проциклический характер (в отличие от фундаментальных или структурных факторов). Во-вторых, частота и размер интервенций зависят от типа притока/оттока капитала (прямые или портфельные иностранные инвестиции, кредиты, займы или трансферты)[16].

Эмпирически установлено, что большинство центральных банков считает, что если притоки капитала являются прямыми иностранными инвестициями, то следует позволять обменному курсу найти новый равновесный уровень на рынке самостоятельно. В то же время портфельные инвестиции (особенно краткосрочные) следует рассматривать как потенциальный источник излишней волатильности обменного курса и/или совокупного валютного риска для национальной экономики. Порождаемые ими проблемы во многом зависят от того, привлечены ли они фундаментальными факторами экономики, циклическими или спекулятивными мотивами. В последнем случае, если не остановить чрезмерную волатильность притоков/оттоков портфельных инвестиций, то значит, в перспективе поощрять сильную волатильность обменного курса национальной валюты.

Поэтому для успешности валютных интервенций Банку России необходимы монетарные и фискальные инструменты, способные быстро ограничивать (сдерживать) потоки спекулятивных сделок на внутреннем валютном рынке и в первую очередь, в части купирования стратегий типа carry trade. При этом тактика валютных интервенций не должна быть направлена на возможность получения коммерческими банками (в первую очередь, госбанков) быстрых дополнительных доходов в условиях сужения процентной маржи и нарастания числа убыточных (плохих) кредитов.

В условиях макроэкономической нестабильности тактика валютных интервенций должна быть связана с налогообложением операций по наиболее рисковым инвалютным активам и инвалютным обязательствам, а также лимитами трансграничных сделок. Одновременно, она обязана включать в себя перечень мер валютного регулирования, в том числе за монетарными инструментами, ограничивающих негативные последствия от притока и оттока портфельных инвестиций, средств в иностранной валюте на текущих и депозитных счетах банков, чрезмерного роста процентной маржи по инвалютным транзакциям финансовых посредников.

Что касается рисков, связанных с накоплением инвалютных резервов, которые могут быть довольно большими (как доля ВВП), то высокие издержки интервенций могут подорвать доверие к центральному банку и его независимости, ухудшать его способность добиваться стабильности цен. Но в то же время финансовые издержки валютных резервов менее важны, когда в экономике инфляция низкая и стабильная. Поэтому экономические выгоды накопления и хранения валютных резервов (в качестве страхования от внешних шоков) могут быть регулируемы в зависимости от первоочередных целей макроэкономической стабильности.

Выводы

Режимом de jure курсовой политики Банка России сделать режим управляемого плавания, определяющий номинальный курс рубля рыночными факторами и ожиданиями бизнеса, но без установки направлений изменения обменного курса в границах плавающего операционного интервала.

Использовать валютные интервенции как инструмент накопления для национальной экономики адекватных инвалютных резервов и как средство обучения хозяйствующих субъектов нужным для центрального банка курсовым ожиданиям и механизмом регулирования (хеджирования) валютных рисков.

В условиях открытого финансового счета по капитальным операциям тактика валютных интервенций Банка России должна быть связана, как с обеспечением макроэкономической стабильности, так и регулированием лимитов трансграничных сделок, сдерживающих большие и внезапные притоки и оттоки частного капитала.

[1] Habermeier K., Kokenyne A., Veyrune R., Anderson H. Revised System for the Classification of Exchange Rate Arrangements // IMF Working Paper, 2009, N 211.

[2] В январе 2017 г. правительством страны в рамках постепенного перехода российской экономики к новой конструкции механизма бюджетных правил было принято решение о изъятии дополнительных нефтегазовых доходов сверх цены на нефть марки «Юралс» отметки 40 долл. США за баррель; данные средства направлялись в Резервный фонд через проведение корреспондирующих операций по покупке иностранной валюты Минфином России на внутреннем валютном рынке.

[3] Gadanecz B., Miyajima K., Shu C. Exchange rate risk and local currency sovereign bond yields in emerging markets // BIS Working Papers, 2014, December, № 474.

[4] За первые 5 месяцев 2017 г. отток прямых иностранных инвестиций (ПИИ) из экономики России превысил 1,6 млрд. долл., что свидетельствует о росте валютного риска и повышении макроэкономической нестабильности в российской экономике.

[5] Кредитная активность банков равна отношению прироста кредитного портфеля к ВВП в текущих ценах минус дефлятор ВВП, п.п.

[6] Так, на 1 января 2017 г. доля российского рубля в валютной структуре иностранных активов составляла 10,4%, в то время как доллара США – 67,5%, а евро – 14,5%. – см.: https://www.cbr.ru/statistics/?Prtid=svs&ch=mip_vsitobs1#CheckedItem

[7] Отчет о развитие банковского сектора и банковского надзора в 2016 году. – М.: Банк России, 2017, С.30.

[8] По данным Банка России, в июне 2017 г. сальдо текущего счета платежного баланса РФ впервые за последние 19 лет стало отрицательным. Иначе, разница между основными валютными доходами и валютными расходами по товарам и услугам составила минус 4,0 млрд. долл. Российская экономика в настоящее время тратит больше валютных доходов, чем их получает, и эта тенденция приобретает угрожающий тренд. – см.: www.finanz.ru/novosti/valyuty/cb.

[9] Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 1, Март, С. 33.

[10] https://www.cbr.ru/statistics/?Prtid=svs&ch=itm_55689#CheckedItem

[11] Обзор финансовой стабильности. – М.: Банк России, 2017, № 1, IV квартал 2016 - I квартал 2017, С. 49.

[12] В 2015 г. номинальный бивалютный курс рубля ослаб на 23%, в 2016 г. – укрепился на 19,2%, в I квартале 2017 г. – укрепился на 6%, а во II квартале – ослаб на 9,5%.

[13] В начале 2017 г. Банк России прогнозировал, что чистый отток частного капитала в 2017-2019 гг. будет на уровне 12,0 млрд. долл. – см.: Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 1, Март., C. 34. В апреле 2017 г. регулятор пересмотрел свой прогноз, отметив, что чистый отток частного капитала в 2017-2019 гг. будет на уровне уже 14,0 млрд. долл. – см.: Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 2, С. 30.

[14] До перехода к режиму свободно плавающего обменного курса рубля, Банк России (с октября 2010 г.) осуществлял курсовую политику в рамках режима управляемого плавания. Этот режим был привязан к плавающему операционному интервалу (рублевой стоимости бивалютной корзины), границы которого корректировались в зависимости от объема совершенных валютных интервенций. Корректировка границ операционного интервала (на 5 или более копеек вниз или вверх) осуществлялась автоматически, если накопленный объем операций Банка России достигал установленной величины (350 млн. долларов США или более в случае излишней волатильности обменного курса).

[15] Miyajima K. Foreign exchange intervention and expectation in emerging economies // BIS Working Papers, 2013, № 414.

[16] Market volatility and foreign exchange intervention in EMEs: what has changed? // BIS Papers, 2013, October, № 73.

[2] В январе 2017 г. правительством страны в рамках постепенного перехода российской экономики к новой конструкции механизма бюджетных правил было принято решение о изъятии дополнительных нефтегазовых доходов сверх цены на нефть марки «Юралс» отметки 40 долл. США за баррель; данные средства направлялись в Резервный фонд через проведение корреспондирующих операций по покупке иностранной валюты Минфином России на внутреннем валютном рынке.

[3] Gadanecz B., Miyajima K., Shu C. Exchange rate risk and local currency sovereign bond yields in emerging markets // BIS Working Papers, 2014, December, № 474.

[4] За первые 5 месяцев 2017 г. отток прямых иностранных инвестиций (ПИИ) из экономики России превысил 1,6 млрд. долл., что свидетельствует о росте валютного риска и повышении макроэкономической нестабильности в российской экономике.

[5] Кредитная активность банков равна отношению прироста кредитного портфеля к ВВП в текущих ценах минус дефлятор ВВП, п.п.

[6] Так, на 1 января 2017 г. доля российского рубля в валютной структуре иностранных активов составляла 10,4%, в то время как доллара США – 67,5%, а евро – 14,5%. – см.: https://www.cbr.ru/statistics/?Prtid=svs&ch=mip_vsitobs1#CheckedItem

[7] Отчет о развитие банковского сектора и банковского надзора в 2016 году. – М.: Банк России, 2017, С.30.

[8] По данным Банка России, в июне 2017 г. сальдо текущего счета платежного баланса РФ впервые за последние 19 лет стало отрицательным. Иначе, разница между основными валютными доходами и валютными расходами по товарам и услугам составила минус 4,0 млрд. долл. Российская экономика в настоящее время тратит больше валютных доходов, чем их получает, и эта тенденция приобретает угрожающий тренд. – см.: www.finanz.ru/novosti/valyuty/cb.

[9] Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 1, Март, С. 33.

[10] https://www.cbr.ru/statistics/?Prtid=svs&ch=itm_55689#CheckedItem

[11] Обзор финансовой стабильности. – М.: Банк России, 2017, № 1, IV квартал 2016 - I квартал 2017, С. 49.

[12] В 2015 г. номинальный бивалютный курс рубля ослаб на 23%, в 2016 г. – укрепился на 19,2%, в I квартале 2017 г. – укрепился на 6%, а во II квартале – ослаб на 9,5%.

[13] В начале 2017 г. Банк России прогнозировал, что чистый отток частного капитала в 2017-2019 гг. будет на уровне 12,0 млрд. долл. – см.: Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 1, Март., C. 34. В апреле 2017 г. регулятор пересмотрел свой прогноз, отметив, что чистый отток частного капитала в 2017-2019 гг. будет на уровне уже 14,0 млрд. долл. – см.: Доклад о денежно-кредитной политике. – М.: Банк России, 2017, № 2, С. 30.

[14] До перехода к режиму свободно плавающего обменного курса рубля, Банк России (с октября 2010 г.) осуществлял курсовую политику в рамках режима управляемого плавания. Этот режим был привязан к плавающему операционному интервалу (рублевой стоимости бивалютной корзины), границы которого корректировались в зависимости от объема совершенных валютных интервенций. Корректировка границ операционного интервала (на 5 или более копеек вниз или вверх) осуществлялась автоматически, если накопленный объем операций Банка России достигал установленной величины (350 млн. долларов США или более в случае излишней волатильности обменного курса).

[15] Miyajima K. Foreign exchange intervention and expectation in emerging economies // BIS Working Papers, 2013, № 414.

[16] Market volatility and foreign exchange intervention in EMEs: what has changed? // BIS Papers, 2013, October, № 73.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба