17 августа 2017 DollarCollapse.com Рубино Джон

Неспособность бумажной валюты и частичного банковского резервирования создать управляемую правительством утопию порождает очень мало извинений, но много рационализаций.

Самая странная из этих рационализаций – это, пожалуй, идея о том, что правительственный долг – на самом деле не пассив, а актив. Тогда как чрезмерные личные и бизнес-кредиты – это плохо, правительственный долг – это не просто хорошо при любом размере, но необходимо для здоровой экономики. Вот отрывок из особенно прямолинейной версии этого аргумента:

Давайте начнем с идеи о том, что крах акций технологических компаний в 2000 г. был вызван крохотным (и, к тому же, фиктивным) избытком при администрации Клинтона в 1990-х.

На самом деле в 1990-х происходило массовое увеличение социального долга за счет частного сектора, вызванное решением Федеральной резервной системы (ФРС) оказывать финансовую помощь любому субъекту в мире, испытывающему финансовые проблемы. Long-Term Capital Management, дефолт России, кризис мексиканского песо, азиатский кризис – все они были встречены снижением процентных ставок, кредитными гарантиями и агрессивным печатанием денег.

Результатом стал поток «горячих» денег, в большом количестве вливавшихся в акции американских технологических компаний, отправляя их цены к заоблачным, совершенно неустойчивым уровням (наполняя при этом правительственную казну налоговыми поступлениями с прироста капитала). Неизбежный крах не имел ничего общего с этим временным избытком, а был связан с ценами акций, превзошедшими даже то, что наблюдалось в ревущие 20-е.

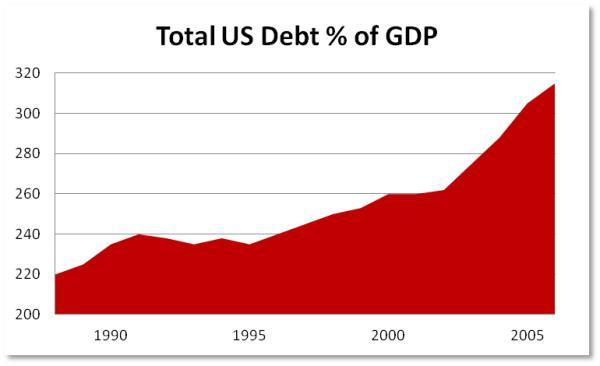

Как видно из следующего графика, суммарный американский долг вырос с 235% ВВП в 1995 г. до 250% ВВП в 2000 г., спровоцировав технологический пузырь. И тогда он стал расти еще быстрее, так как правительство отреагировало на последовавший обвал еще более легкими деньгами, что привело к пузырю недвижимости, ставшему таким же историческим, как технологический пузырь. Когда этот пузырь лопнул, мы получили Великую рецессию, сопровождавшуюся массовым увеличением правительственного долга по всему миру.

Суммарный долг США в % от ВВП

Кто именно брал в долг во время этих бумов и обвалов, не имеет значения. Важна лишь сумма нового долга. Правительство могло быть основным заемщиком, как после 2008 г., или же оно могло использовать сниженные процентные ставки и кредитные гарантии, чтобы поощрять кредитование частного сектора, как в 1990-х. В любом случае результат – дестабилизирующий кредитный пузырь.

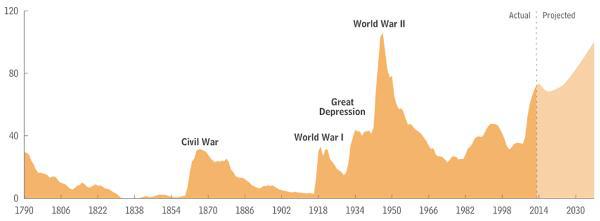

Что касается утверждения о том, что погашение правительством долга вело к депрессии, то быстрое ознакомление с американской финансовой историей рисует другую картину, с длинными периодами более-менее сбалансированного бюджета, когда отношение долга к ВВП стабильно падало.

Гражданская война(в США)

Первая мировая война

Великая депрессия

Вторая мировая война

Актуальное состояние

Прогноз

Особенно интересны полвека между Гражданской войной и Первой мировой, когда правительственный долг в сравнении с ВВП снизился – практически к нулю, – но глобальная экономика стабильно росла с минимальной инфляцией. То был век классического золотого стандарта, когда резервы денег – а следовательно, и кредитоспособность правительств – были ограничены доминированием устойчивых денег, в противоположность фиктивной бумажной валюте. Конец этому положил не финансовый кризис, связанный с правительственным бюджетом, а война и идеология – и такого конца можно было избежать путем нескольких кадровых перестановок на верхушке некоторых европейских стран.

Таким образом, вот альтернативное объяснение связи правительственного долга и финансового кризиса: чрезмерный долг в любом секторе – правительственном, корпоративном, частном и т. д. – порождает пузыри активов, неминуемо сдувающиеся, ведущие к рецессиям, депрессиям и – в качестве реакции – к активному увеличению новых правительственных займов. Избегайте злоупотребления долгом – и вы избежите пузырей активов и спекулятивных маний. Избегайте маний – и у правительства практически не будет потребности в кризисных займах.

Вместо того чтобы крениться к очередному уровню финансового экспериментирования «Нового века», когда лопнет текущий пузырь, знающему историю обществу следует вернуться к классическому золотому стандарту и, возможно, даже вообще запретить правительственный долг.

Но, конечно, если бы мы знали историю, мы бы не оказались в нынешней ситуации. Поэтому ожидайте, что во время следующего кризиса победит аргумент «правительственный долг не только не имеет значения, это на самом деле форма богатства!», возвещая о финальном, пламенном акте эксперимента с бумажной валютой.

Самая странная из этих рационализаций – это, пожалуй, идея о том, что правительственный долг – на самом деле не пассив, а актив. Тогда как чрезмерные личные и бизнес-кредиты – это плохо, правительственный долг – это не просто хорошо при любом размере, но необходимо для здоровой экономики. Вот отрывок из особенно прямолинейной версии этого аргумента:

Что будет, если все правительства рассчитаются со своим государственным долгом? (What if every government paid off its national debt?)

(Medium.com) – Возможно, от этого вы станете чувствовать себя лучше, но если завтра федеральное правительство США, или Австралия, или Великобритания рассчитаются со своим государственным долгом, это ни на один доллар не изменит ваш банковский счет.

По сути, экономика рухнет.

«Если Америка завтра полностью погасит свой государственный долг, то не успеет это произойти, как мы можем погрузиться в величайшую экономическую депрессию», – говорит профессор-экономист Рэндалл Рэй (Randall Wray).

В американской истории было шесть случаев, когда избыток бюджета поддерживался достаточно долго, чтобы погасить существенную часть долга. Из них в пяти случаях последовала депрессия, причем кульминацией последней стала Великая депрессия 1930-х.

Последний раз значимый избыток бюджета (примерно 2.5 года) в Америке был при президенте Клинтоне (Bill Clinton). Рецессия 2002 г. – прямое следствие клинтоновского избытка 1999 г., вызвавшего дефицит в национальном частном секторе. Потребительские расходы упали, выросла безработица и последовала рецессия.

Экономика сначала рухнула в 2000 г., после чего последовала Великая рецессия, начавшаяся в 2007 г.

Экономист Эллис Уиннингэм (Ellis Winningham) соглашается с профессором Рэем в том, что не успеет долг быть погашен, как экономика «рухнет».

«Тогда избыток снова превратится в дефицит», – сказал он.

«Однако экономический спад вызывало не сокращение или погашение долга, а избыток. Проще говоря, невозможно управлять экономикой, лишенной денег».

Так почему же мы убеждены, что правительственный долг – мать всего зла? Что если у правительства будет избыток, то наши банковские счета автоматически улучшатся?

На самом деле, как мы увидим, скорее произойдет как раз обратное.

Что такое долг?

У того, кого когда-либо преследовали коллекторы, слово «долг» неизбежно ассоциируется с чем-то пугающим, плохим, тем, чего нужно избегать. Если вы владелец домохозяйства, то это, возможно, и так.

Но для правительств долг имеет совершенно другой смысл.

Кому должно государство? Нам: народу.

Но этой истины избегают, предпочитая ей павловскую реакцию, основанную исключительно на представлении о том, что правительственный бюджет ничем не отличается от бюджета домохозяйства.

«Люди думают, что государственный долг – это нечто похожее на долг домохозяйства, они ведутся на неолиберальную чепуху о том, что правительство «обанкротится», наступит финансовый Армагеддон, и мы все умрем, – говорит Уиннингэм. – Все это полная чушь. Государственный долг – это всего лишь совокупность сберегательных счетов, выплачивающих проценты».

«Люди думают, что это улучшит их жизнь, потому что они убеждены, что долг правительства – это их долг. На самом деле долг правительства – это актив частного сектора».

В действительности не существует никакого госдолга, помимо риторического инструмента, используемого для запугивания населения к подчинению.

В США госдолг – это сумма всех когда-либо выпущенных федеральным правительством американских долларов, от основания страны до настоящего момента, не изъятых федеральным правительством в виде налогов.

Госдолг – это на самом деле правительственные сберегательные счета.

«Примерно с 1790-х до 2017 г. американское правительство выпустило, за вычетом налогов, $18 трлн для неправительственного сектора, – говорит Уиннингэм. – По сути, госдолг существует уже больше 170 лет, так что, рано или поздно, необходимо прийти к пониманию, что это на самом деле не проблема».

«Необходимо также понять, что когда вы обвиняете Обаму (Obama), Буша (Bush) или Трампа (Trump) в увеличении госдолга, то вы в действительности обвиняете их в добавлении американских долларов в американскую экономику. Или, если точнее, вы обвиняете их в добавлении американских долларов в наши государственные сбережения».

(Medium.com) – Возможно, от этого вы станете чувствовать себя лучше, но если завтра федеральное правительство США, или Австралия, или Великобритания рассчитаются со своим государственным долгом, это ни на один доллар не изменит ваш банковский счет.

По сути, экономика рухнет.

«Если Америка завтра полностью погасит свой государственный долг, то не успеет это произойти, как мы можем погрузиться в величайшую экономическую депрессию», – говорит профессор-экономист Рэндалл Рэй (Randall Wray).

В американской истории было шесть случаев, когда избыток бюджета поддерживался достаточно долго, чтобы погасить существенную часть долга. Из них в пяти случаях последовала депрессия, причем кульминацией последней стала Великая депрессия 1930-х.

Последний раз значимый избыток бюджета (примерно 2.5 года) в Америке был при президенте Клинтоне (Bill Clinton). Рецессия 2002 г. – прямое следствие клинтоновского избытка 1999 г., вызвавшего дефицит в национальном частном секторе. Потребительские расходы упали, выросла безработица и последовала рецессия.

Экономика сначала рухнула в 2000 г., после чего последовала Великая рецессия, начавшаяся в 2007 г.

Экономист Эллис Уиннингэм (Ellis Winningham) соглашается с профессором Рэем в том, что не успеет долг быть погашен, как экономика «рухнет».

«Тогда избыток снова превратится в дефицит», – сказал он.

«Однако экономический спад вызывало не сокращение или погашение долга, а избыток. Проще говоря, невозможно управлять экономикой, лишенной денег».

Так почему же мы убеждены, что правительственный долг – мать всего зла? Что если у правительства будет избыток, то наши банковские счета автоматически улучшатся?

На самом деле, как мы увидим, скорее произойдет как раз обратное.

Что такое долг?

У того, кого когда-либо преследовали коллекторы, слово «долг» неизбежно ассоциируется с чем-то пугающим, плохим, тем, чего нужно избегать. Если вы владелец домохозяйства, то это, возможно, и так.

Но для правительств долг имеет совершенно другой смысл.

Кому должно государство? Нам: народу.

Но этой истины избегают, предпочитая ей павловскую реакцию, основанную исключительно на представлении о том, что правительственный бюджет ничем не отличается от бюджета домохозяйства.

«Люди думают, что государственный долг – это нечто похожее на долг домохозяйства, они ведутся на неолиберальную чепуху о том, что правительство «обанкротится», наступит финансовый Армагеддон, и мы все умрем, – говорит Уиннингэм. – Все это полная чушь. Государственный долг – это всего лишь совокупность сберегательных счетов, выплачивающих проценты».

«Люди думают, что это улучшит их жизнь, потому что они убеждены, что долг правительства – это их долг. На самом деле долг правительства – это актив частного сектора».

В действительности не существует никакого госдолга, помимо риторического инструмента, используемого для запугивания населения к подчинению.

В США госдолг – это сумма всех когда-либо выпущенных федеральным правительством американских долларов, от основания страны до настоящего момента, не изъятых федеральным правительством в виде налогов.

Госдолг – это на самом деле правительственные сберегательные счета.

«Примерно с 1790-х до 2017 г. американское правительство выпустило, за вычетом налогов, $18 трлн для неправительственного сектора, – говорит Уиннингэм. – По сути, госдолг существует уже больше 170 лет, так что, рано или поздно, необходимо прийти к пониманию, что это на самом деле не проблема».

«Необходимо также понять, что когда вы обвиняете Обаму (Obama), Буша (Bush) или Трампа (Trump) в увеличении госдолга, то вы в действительности обвиняете их в добавлении американских долларов в американскую экономику. Или, если точнее, вы обвиняете их в добавлении американских долларов в наши государственные сбережения».

Давайте начнем с идеи о том, что крах акций технологических компаний в 2000 г. был вызван крохотным (и, к тому же, фиктивным) избытком при администрации Клинтона в 1990-х.

На самом деле в 1990-х происходило массовое увеличение социального долга за счет частного сектора, вызванное решением Федеральной резервной системы (ФРС) оказывать финансовую помощь любому субъекту в мире, испытывающему финансовые проблемы. Long-Term Capital Management, дефолт России, кризис мексиканского песо, азиатский кризис – все они были встречены снижением процентных ставок, кредитными гарантиями и агрессивным печатанием денег.

Результатом стал поток «горячих» денег, в большом количестве вливавшихся в акции американских технологических компаний, отправляя их цены к заоблачным, совершенно неустойчивым уровням (наполняя при этом правительственную казну налоговыми поступлениями с прироста капитала). Неизбежный крах не имел ничего общего с этим временным избытком, а был связан с ценами акций, превзошедшими даже то, что наблюдалось в ревущие 20-е.

Как видно из следующего графика, суммарный американский долг вырос с 235% ВВП в 1995 г. до 250% ВВП в 2000 г., спровоцировав технологический пузырь. И тогда он стал расти еще быстрее, так как правительство отреагировало на последовавший обвал еще более легкими деньгами, что привело к пузырю недвижимости, ставшему таким же историческим, как технологический пузырь. Когда этот пузырь лопнул, мы получили Великую рецессию, сопровождавшуюся массовым увеличением правительственного долга по всему миру.

Суммарный долг США в % от ВВП

Кто именно брал в долг во время этих бумов и обвалов, не имеет значения. Важна лишь сумма нового долга. Правительство могло быть основным заемщиком, как после 2008 г., или же оно могло использовать сниженные процентные ставки и кредитные гарантии, чтобы поощрять кредитование частного сектора, как в 1990-х. В любом случае результат – дестабилизирующий кредитный пузырь.

Что касается утверждения о том, что погашение правительством долга вело к депрессии, то быстрое ознакомление с американской финансовой историей рисует другую картину, с длинными периодами более-менее сбалансированного бюджета, когда отношение долга к ВВП стабильно падало.

Гражданская война(в США)

Первая мировая война

Великая депрессия

Вторая мировая война

Актуальное состояние

Прогноз

Особенно интересны полвека между Гражданской войной и Первой мировой, когда правительственный долг в сравнении с ВВП снизился – практически к нулю, – но глобальная экономика стабильно росла с минимальной инфляцией. То был век классического золотого стандарта, когда резервы денег – а следовательно, и кредитоспособность правительств – были ограничены доминированием устойчивых денег, в противоположность фиктивной бумажной валюте. Конец этому положил не финансовый кризис, связанный с правительственным бюджетом, а война и идеология – и такого конца можно было избежать путем нескольких кадровых перестановок на верхушке некоторых европейских стран.

Таким образом, вот альтернативное объяснение связи правительственного долга и финансового кризиса: чрезмерный долг в любом секторе – правительственном, корпоративном, частном и т. д. – порождает пузыри активов, неминуемо сдувающиеся, ведущие к рецессиям, депрессиям и – в качестве реакции – к активному увеличению новых правительственных займов. Избегайте злоупотребления долгом – и вы избежите пузырей активов и спекулятивных маний. Избегайте маний – и у правительства практически не будет потребности в кризисных займах.

Вместо того чтобы крениться к очередному уровню финансового экспериментирования «Нового века», когда лопнет текущий пузырь, знающему историю обществу следует вернуться к классическому золотому стандарту и, возможно, даже вообще запретить правительственный долг.

Но, конечно, если бы мы знали историю, мы бы не оказались в нынешней ситуации. Поэтому ожидайте, что во время следующего кризиса победит аргумент «правительственный долг не только не имеет значения, это на самом деле форма богатства!», возвещая о финальном, пламенном акте эксперимента с бумажной валютой.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба