Ключевые моменты:

Глобальный ВВП растет синхронно и максимальными темпами за 10 лет. Мы находимся на пике экономического цикла.

Фондовые и долговые активы переходят в неустойчивый режим, начинают накапливаться очевидные дисбалансы.

На валютном рынке возможна еще одна волна снижения USD перед мощным рывком вверх.

Криптовалюты окончательно перешли в стадию пузыря. Дневное изменение котировок теперь может быть практически любым.

В 1955 году председатель ФРС Билл Мартин произнес великую фразу: «Моя работа заключается в том, чтобы забрать чашу для пунша ровно в тот момент, когда вечеринка в самом разгаре». И вот, пол века спустя, Джанет Йеллен попыталась сделать именно это: перекрыть доступ к алкоголю тогда, когда рынки уже начали откровенно перебирать. Но то ли госпожа председатель унесла не ту чашку, то ли спекулянты уже готовы пить прямо из бутылки – так или иначе, ожидаемой реакции на действия Федрезерва не наблюдается. Финансовая вечеринка выглядит неестественно весело.

До последнего времени рынки вели себя вполне логично. Они дисконтировали те улучшения в мировой экономике, которые явно не были заложены в ценах активов. До середины этого года практически все аналитики осторожничали в своих прогнозах: в лучшем случае делали аккуратные оговорки, в худшем – были откровенно пессимистичны. Также действовали и многие спекулянты.

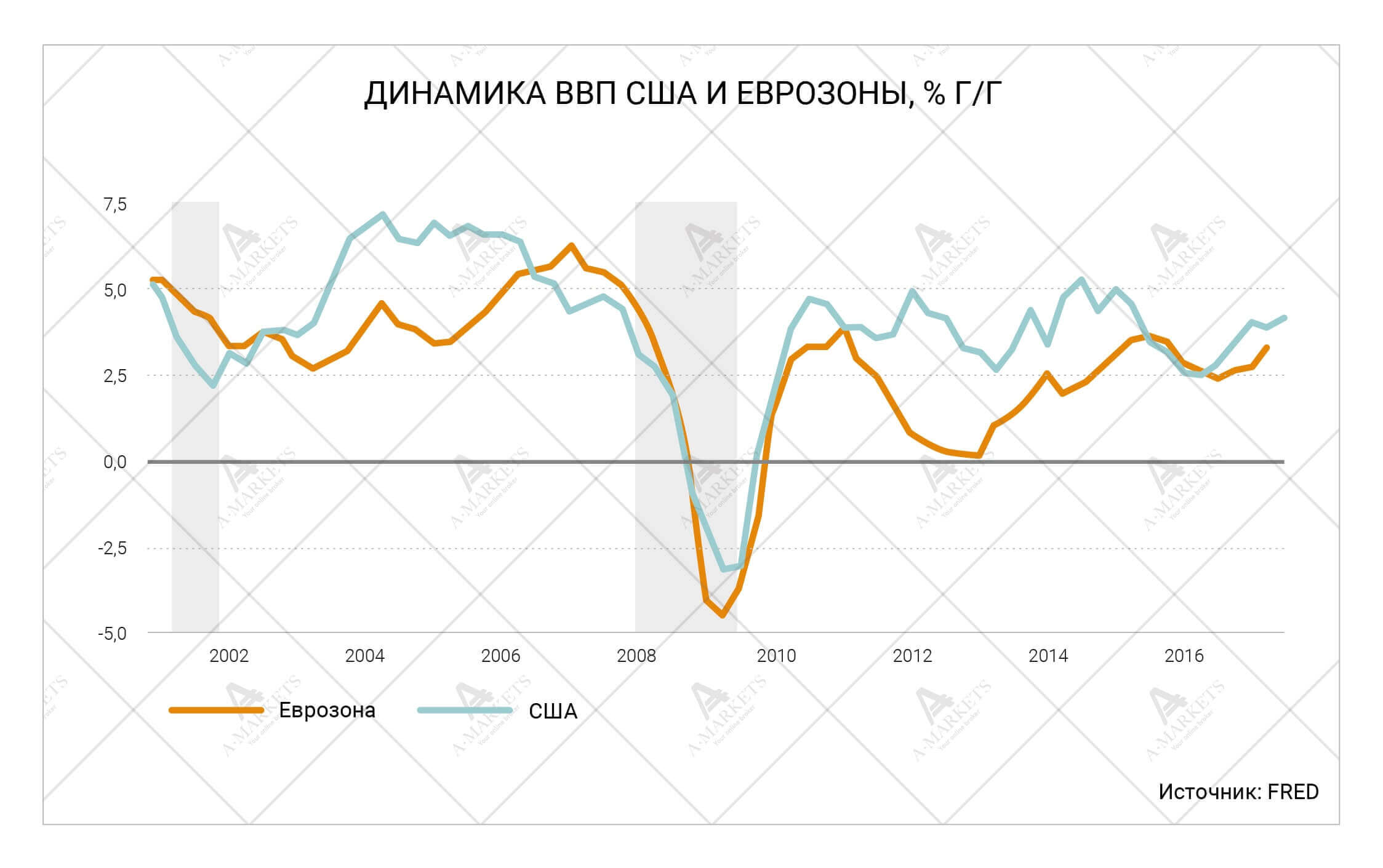

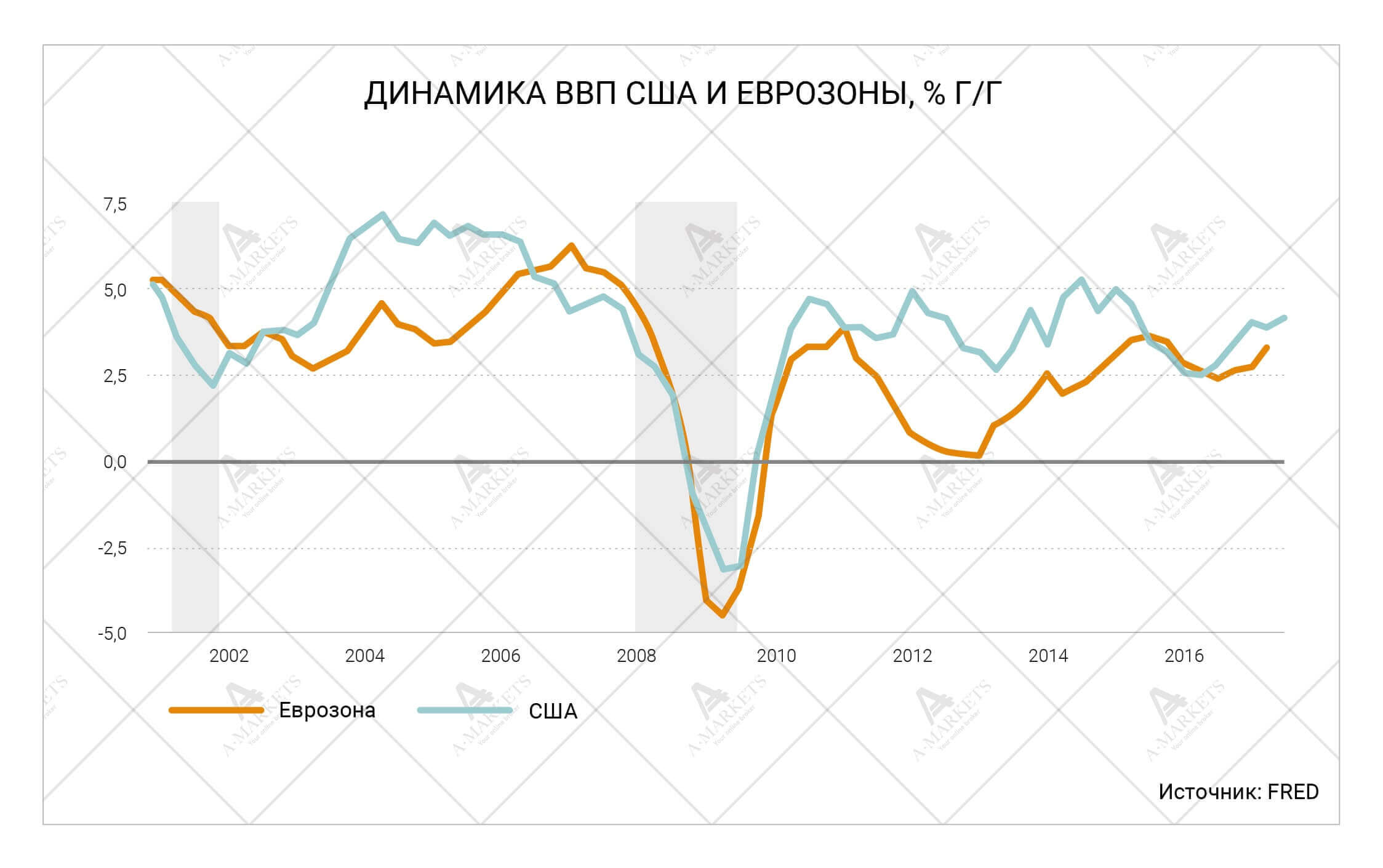

Но экономический цикл делает свое дело. И вот, десять лет спустя последней рецессии, мировой ВВП увеличивается набрал максимальную скорость. Экономика 90% стран растет темпами выше потенциальных. Более того, процесс наконец-то снова стал глобальным и синхронным: позитивная динамика наблюдается и в развитых, и в развивающихся странах. И именно этот факт должен был оказаться «в цене» акций, облигаций, валют.

Что, собственно, и произошло. Фондовые рынки развитых стран по традиции первыми «впитали» в себя позитивные ожидания. На фоне колоссальной ликвидности это дисконтирование происходило с минимальным уровнем волатильности. Та же история наблюдалась и на долговых площадках. Здесь главным сюрпризом стало отсутствие значимого инфляционного давления даже при относительно здоровой глобальной экономике. «Длинные» доходности из-за этого уже несколько лет остаются примерно на одних и тех же уровнях. И опять же, здесь отсутствует какая-либо значительная волатильность.

Конечно же, ровно та же история повторилась и с валютами. С середины апреля евро неумолимо движется вверх. В обзоре за июнь мы писали о том, что экономические сюрпризы в еврозоне оказываются намного сильнее американских, и это рано или поздно должно привести к переоценке единой валюты. Теперь мы подходим к концу 2017 года вблизи отметки 1.2, и это, вероятно, еще не предел. Те инструменты, которые не получили такого же мощного импульса от экономики (австралийский, новозеландский доллары, фунт стерлингов), соответственно, и показывают более скромные результаты. Наконец, нельзя забывать и о безостановочном, сильном ралли в валютах развивающихся стран (многие наши читатели знакомы с ним на примере российского рубля).

Однако теперь пора остановиться и четко понять, на каком этапе экономического цикла мы сейчас находимся. От этого прямо зависят перспективы тех процессов, которые управляют рынками, и, соответственно, стратегии инвестирования. К сожалению, тут хорошие новости, похоже, заканчиваются. С финансовой точки зрения, можно найти уже целый ряд тревожных сигналов и аномалий, которые указывают на неустойчивость достигнутого локального равновесия. Обзору и анализу именно этих сигналов мы посвятим текущий и следующий выпуски нашего обзора.

Первое, что бросается в глаза, – это то самое отсутствие волатильности. Здесь можно составить целый список рекордов. В середине года был установлен исторический минимум по индексу волатильности (VIX) – он упал ниже 9 пунктов, до отметки 8.56. С тех пор показатель примерно там и находится. Это было бы вполне естественно, если бы ФРС не проводила повышения ставок. Но с учетом того, что буквально через несколько дней ключевой коридор по федеральным фондам будет повышен до 1.25-1.5%, такая динамика ненормальна. Рынки впали в состояние транса, и пробуждение наверняка будет суровым. С точки зрения распределения индекса, мы находимся в крайней левой его точке. Просто из свойства процесса можно утверждать, что нам математически и статистически гарантировано возвращение к уровням выше 20 пунктов по VIX.

Второе тревожное наблюдение – это динамика долгового рынка. При всех хороших новостях долгосрочные доходности отказываются двигаться выше. Производные контракты на ставку ФРС при этом также упорно не желают дисконтировать тот путь ужесточения политики, который комитет неустанно описывает в своих комментариях. Первое объяснение: это все из-за отсутствия инфляции. Раз не растут цены, то и долговой рынок может чувствовать себя нормально. Отчасти это так, но нужно понимать, что тогда у компаний США не появится возможности сокращать реальную кредитную нагрузку из-за обесценивания долга, и деловой цикл развернется вниз.

Другой вариант: инфляция все же ускоряется (мы считаем это вполне вероятным сценарием на 2018 г.), и долгосрочные доходности все же уходят выше. Но тут наверняка облегченно вздохнет ФРС. Управляющие заговорят о том, что возросло инфляционное давление на фоне очень крепкого рынка труда, и могут ускорить процесс ужесточения политики. И здесь, опять же, реальный сектор столкнется с проблемами в части обслуживая кредитов, но уже из-за более высокой стоимости рефинансирования. Исход тот же: темпы роста ВВП пойдут вниз и, возможно, станут отрицательными.

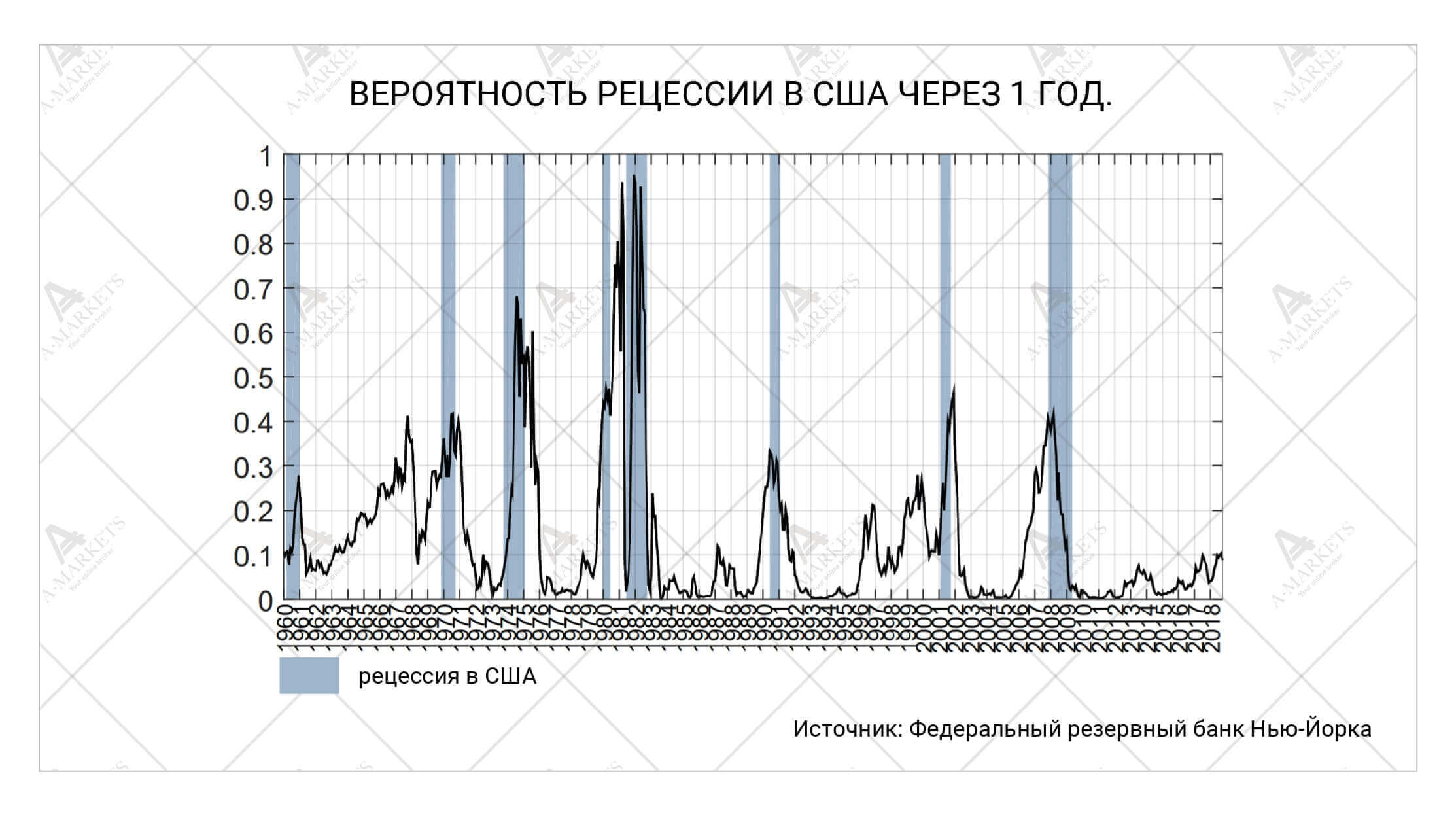

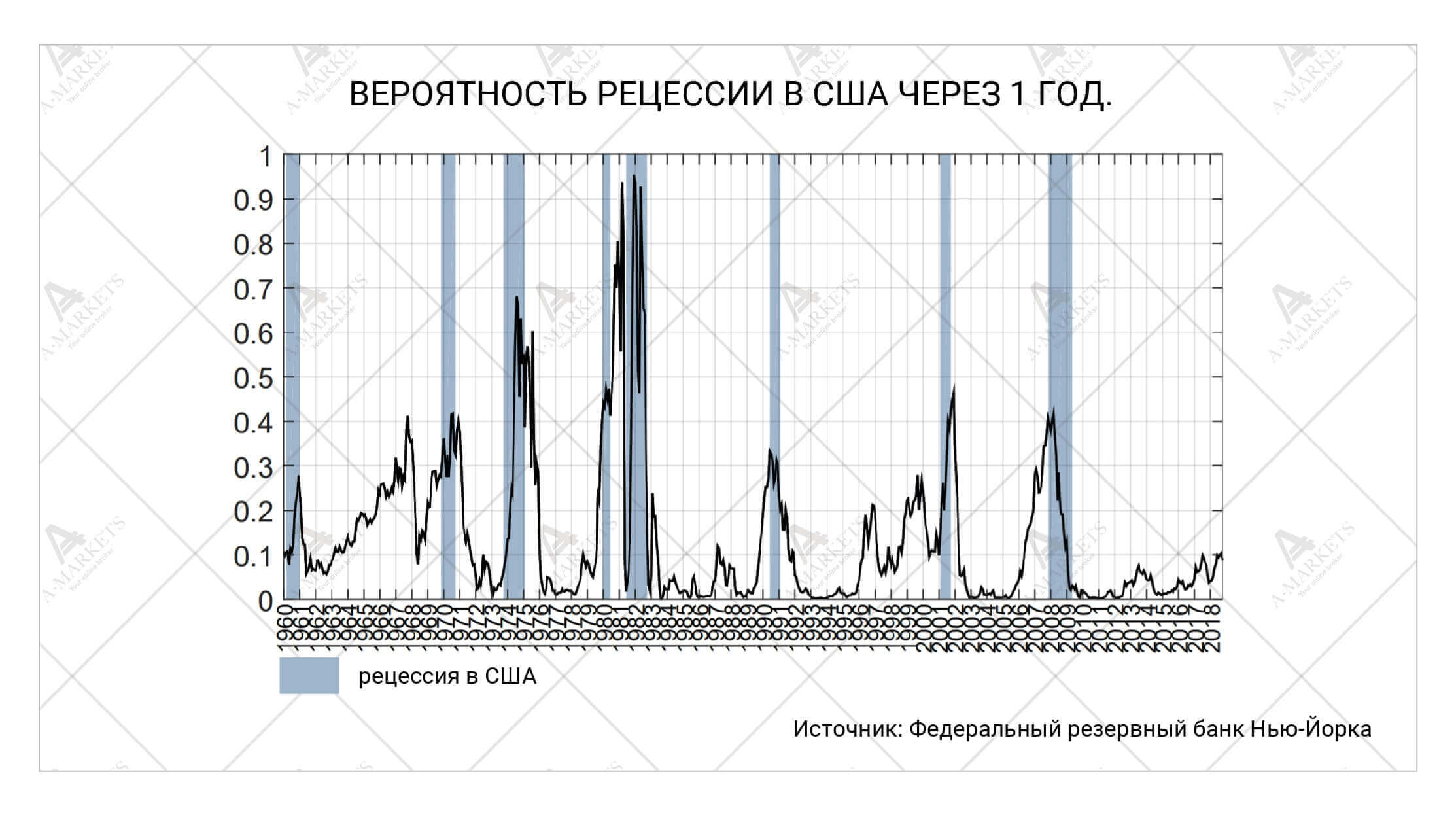

Разница между долгосрочными и краткосрочными ставками исторически всегда была одним из самых верных сигналов надвигающейся рецессии. И хотя однозначно говорить о конце периода экономического роста долговой рынок пока не позволяет, за этим индикатором теперь требуется пристально следить. Разница 10-ти и 2-летних ставок составляет всего лишь 0.5 п.п. Каждый раз, когда этот спред падал до -0.5 п.п., экономика США входила в период падения через 9-12 месяцев, без единого исторического исключения. По нашим оценкам, в ноябре мы получили первые ранние предупреждения о грядущей рецессии.

В дальнейшем мы еще неоднократно вернемся к вопросу разворота экономического цикла. Нужно понимать, что попытки «отобрать чашу для пунша», конечно же, в конечном итоге обречены на успех. Финансовые условия предопределяют развитие экономики, но постепенно приближается момент, когда глобальная ликвидность будет сокращаться. Уже в следующем году расширение балансов ключевых центральных банков прекратится, а к 2019-му году начнется обратный процесс. Мы по-прежнему убеждены, что дисконтировать это заранее невозможно по определению: сложно разыграть кризис ликвидности при рекордно высокой ликвидности. Однако тема расхождений в политике центральных банков снова станет главной для мировых валют уже в начале следующего года.

В целом, далее события, вероятно, будут развиваться по классическому сценарию. Для начала в нынешнем «пузыристом» состоянии рынков должна случиться некая коррекция. Те инвесторы, которые пропустили ралли, благополучно эту коррекцию выкупят, что приведет к новым максимумам по активам, связанным с риском. И уже после этого, во второй половине 2018-го или в первой половине 2019-го возможен настоящий полноценный провал рынков, и переход их в многомесячную медвежью стадию. Это то, что касается стратегической части. Тактически мы также рекомендуем постепенно рассматривать варианты ухода в «тихие гавани»: доллар и франк. Особенно ценны на данном этапе RV-стратегии, и здесь сохраняется отличная идея: короткая позиция по нефти в рублях.

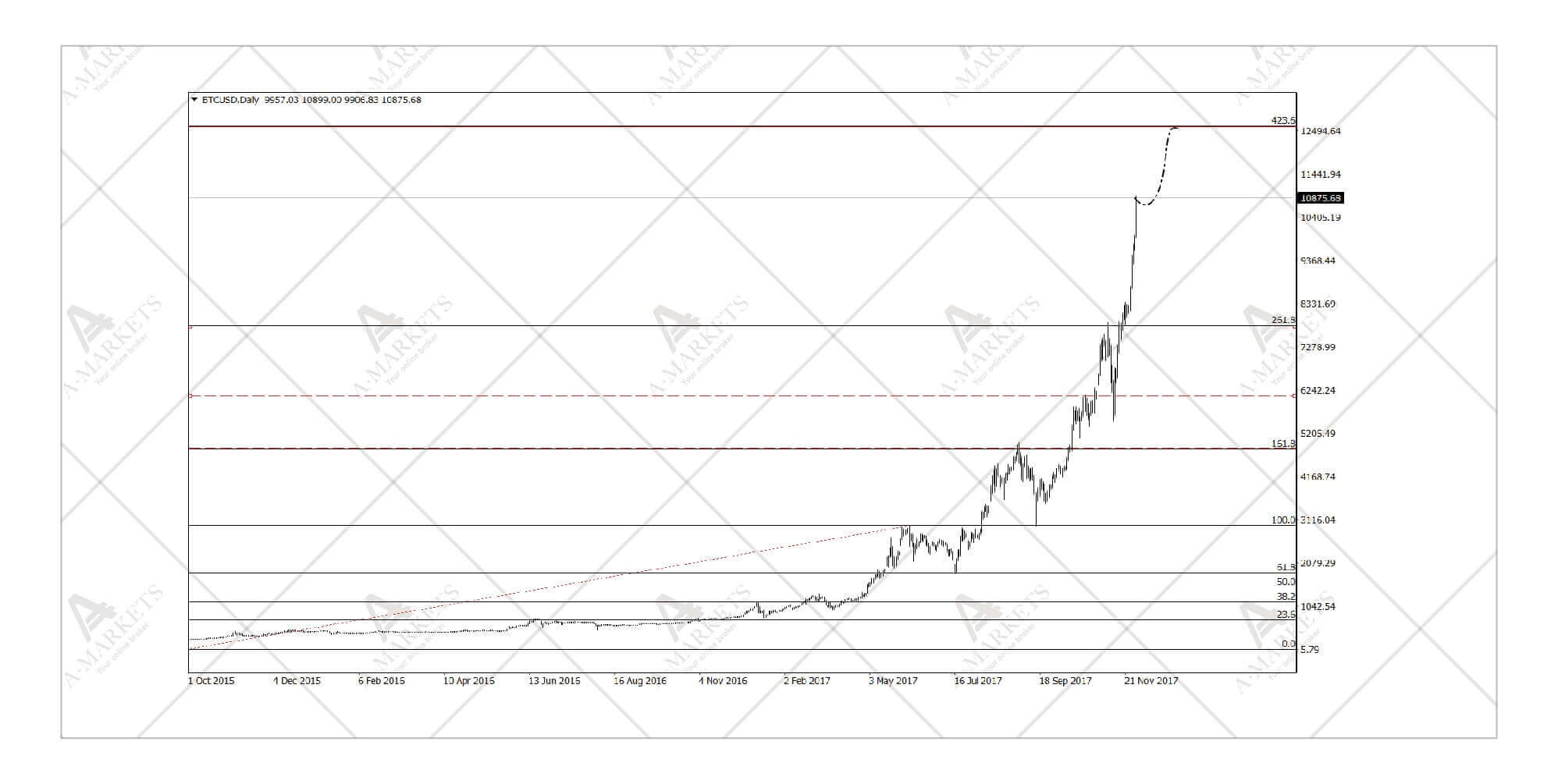

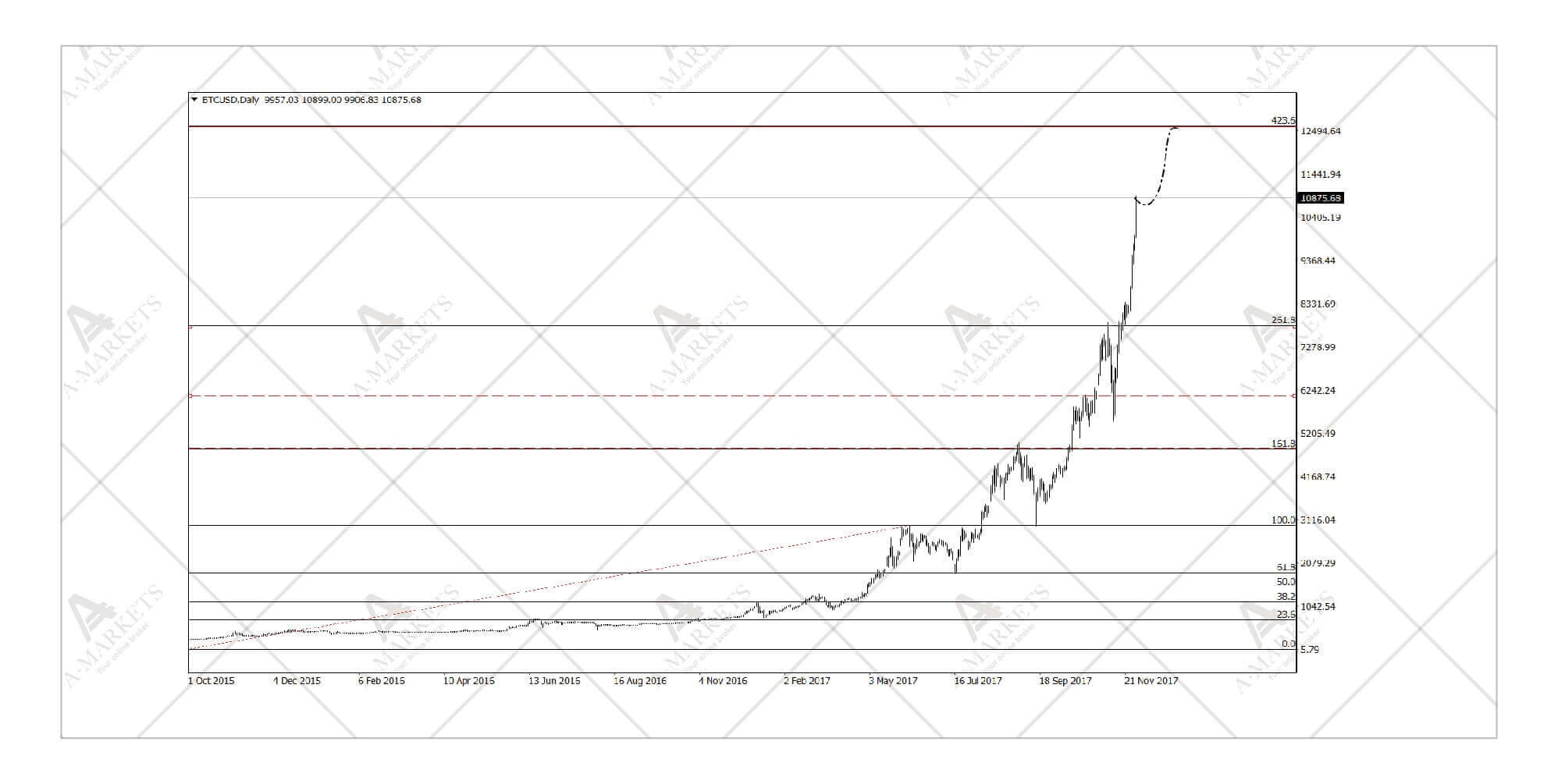

В завершение, уже по традиции, несколько слов о криптовалютах. Линейный тренд вверх с устойчиво высокой волатильностью сохраняется. Для биткоина следующая цель обычного экстраполирующего анализа лежит чуть выше отметки в USD12000. Мы обращаем внимание на активность в инструментах второго эшелона. По аналогии с пузырем «доткома» начала 2000-х, на позднем этапе истерии сметают все, что просто называется «криптовалютой», не изучая перспективы и особенности каждого инструмента. Нам сложно предположить, когда именно закончится этот психоз. Но нынешние цены совершенно точно будут казаться фантастикой, когда начнется общий процесс сокращения доступной ликвидности.

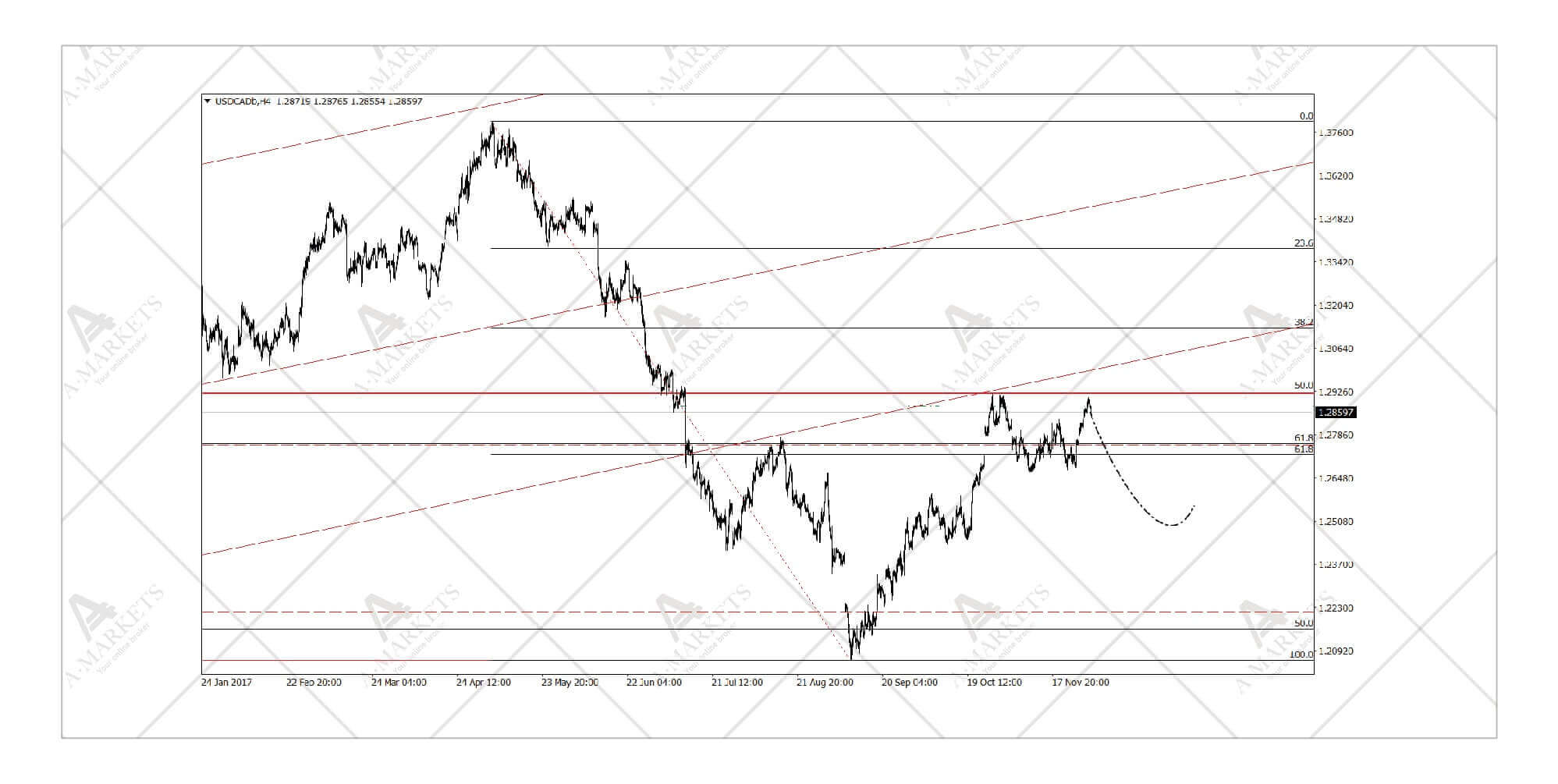

USDCAD: нефтяной дисбаланс сохраняется

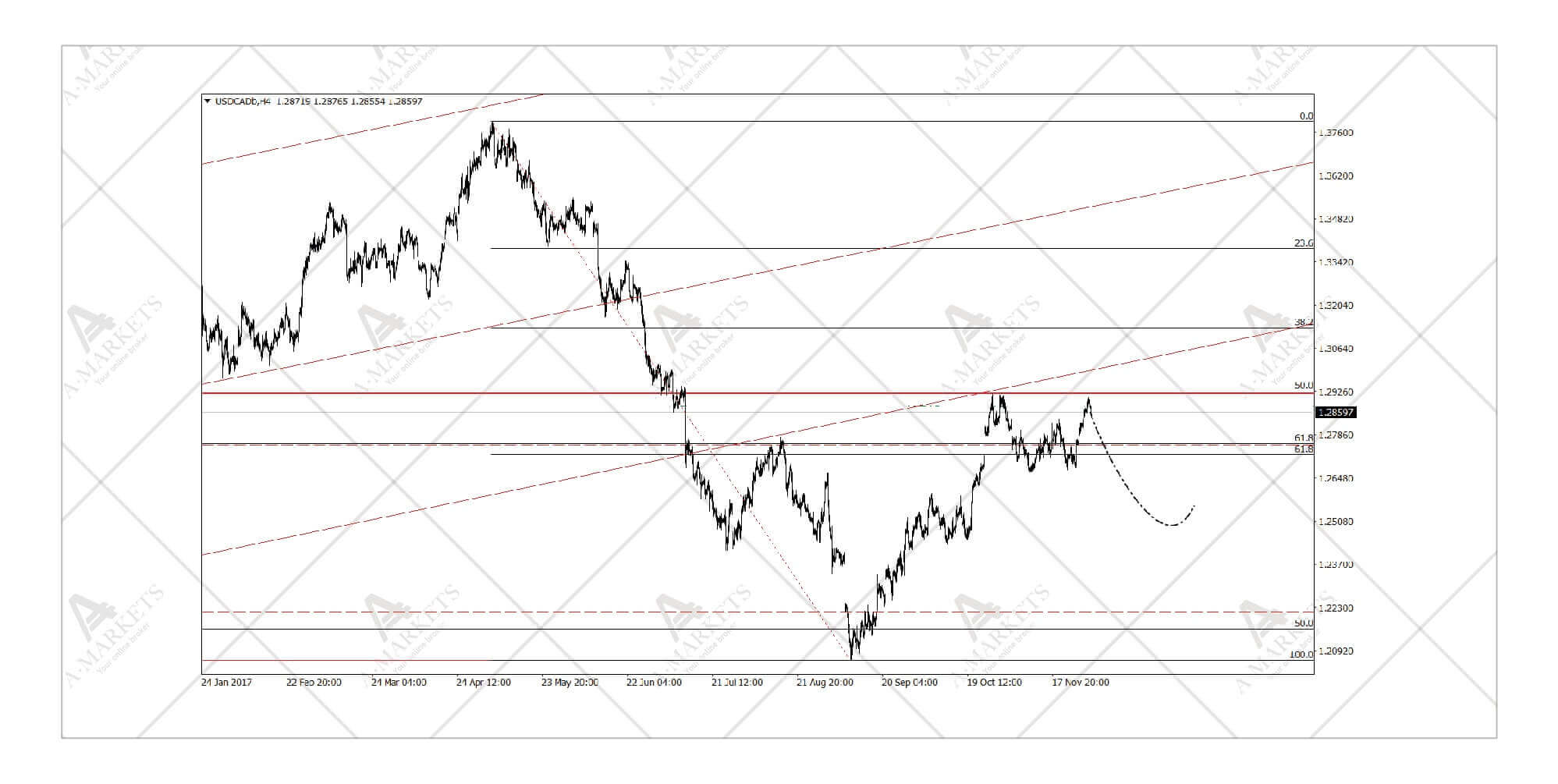

Мы продаем USDCAD по рынку, stop-loss на 1.2935, take-profit на 1.2505.

Канадский доллар остается недооцененным по отношению к нефти. Мы обращали внимание на этот дисбаланс в прошлом месяце, и за ноябрь были предприняты попытки его устранить. Однако к концу месяца USDCAD вновь ушла выше, и опять находится на уровнях, привлекательных для продажи. И мы повторно открываем короткую позицию в паре как из технических, так и из фундаментальных соображений.

Нефть Brent продолжает поражать воображение. Стоимость смеси закрепились выше нашей крайней цели в USD62 и теперь нацелена на USD67 за баррель. Так как рост цен преимущественно связан с геополитикой – и конкретно ситуацией на Ближнем Востоке, – то слабость положительного влияния на нефтевалюты понятна. Сырье дорожает не из-за роста спроса, а из-за специфического краткосрочного риска. Если спотовые котировки останутся на текущих уровнях, это в конечном итоге может спровоцировать замедление мировой экономики, и падение объемов спроса. Поэтому мощного ралли в CAD, NOK, MXN, RUB и прочих не наблюдается.

Сам рынок нефти подтверждает наш подход. Выше 60-ти долларов торгуются только фьючерсы с поставкой в ближайшие месяцы. Более «длинные» контракты идут с дисконтом, т.е. ожидается нормализация ситуации с рисками для предложения. Но даже с учетом всего сказанного, краткосрочная недооценка нефтяных валют остается слишком большой. Проще всего отыграть это как раз через USDCAD, но можно также построить уже знаменитую короткую позицию в нефти против рубля.

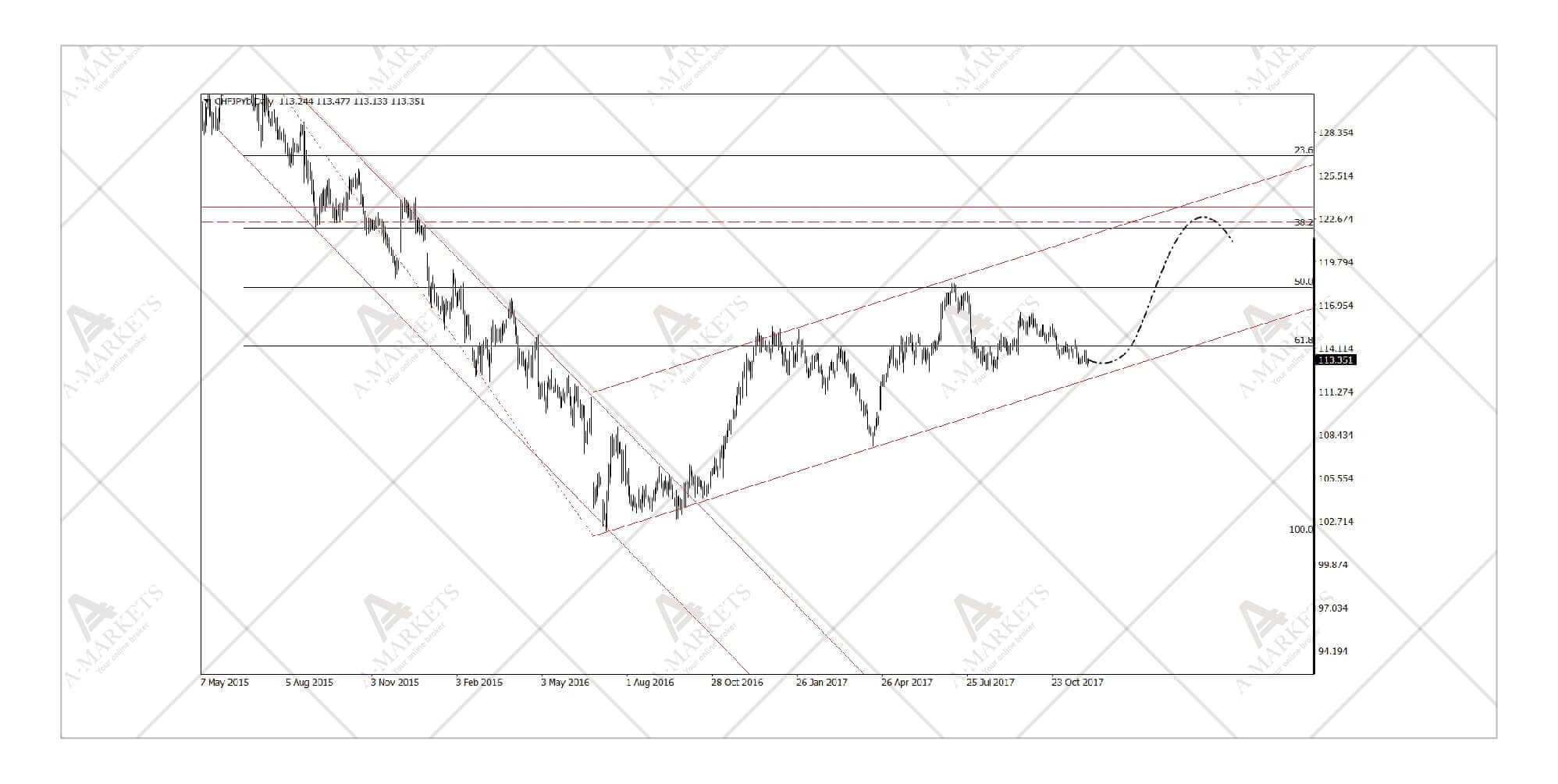

CHFJPY: борьба защитных активов

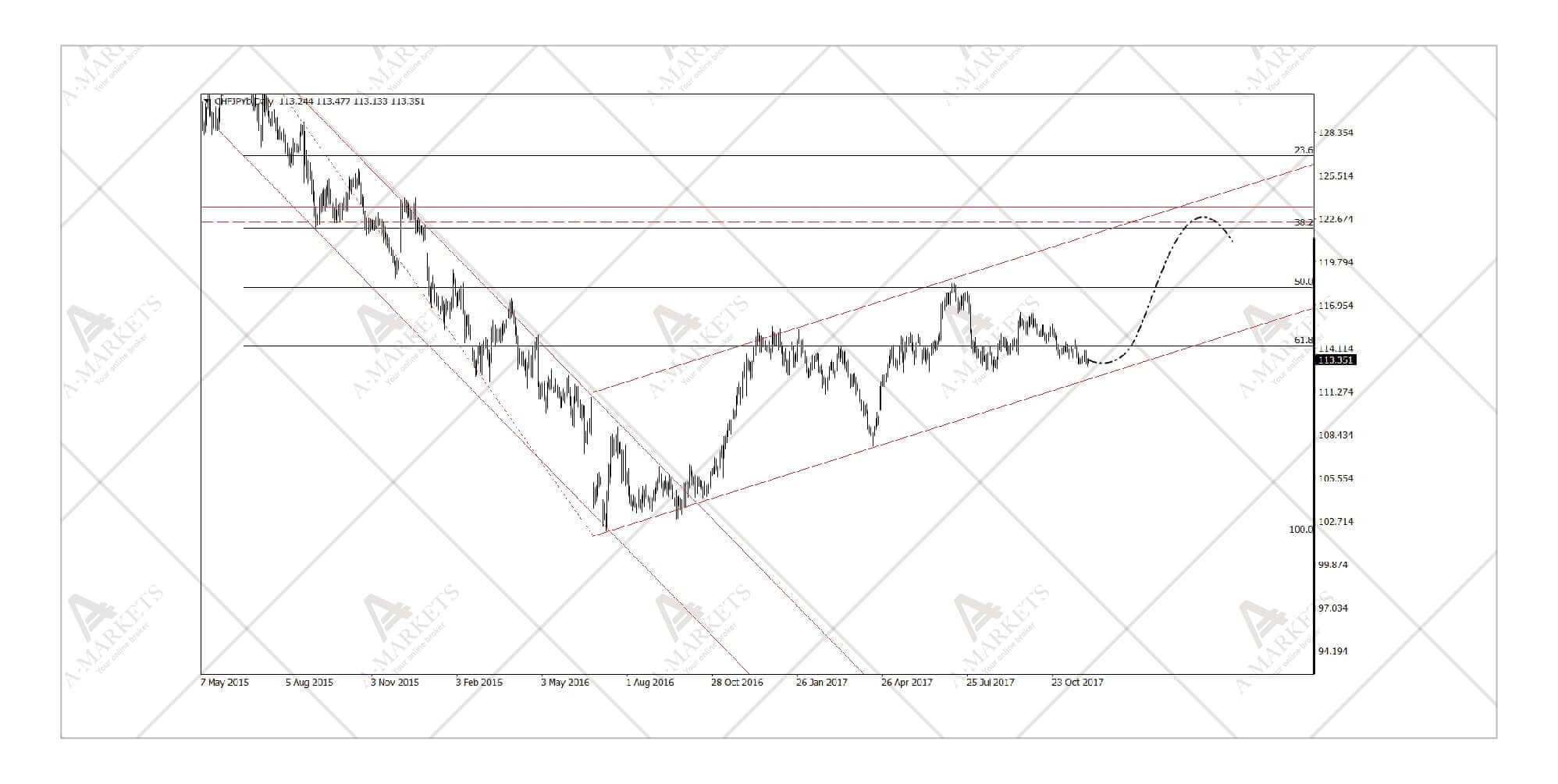

Мы покупаем CHFJPY по рынку, stop-loss на 112.2, take-profit на 121.8.

Кросс франк-иена продолжает двигаться по четкой технической карте. С середины 2016 года котировки находятся в затяжном коррекционном движении, и созрели предпосылки для еще одного рывка вверх. С точки зрения волнового анализа, пара должна «нарисовать» 5-й кусок, целью которого выступает отметки чуть выше 122. Похожие сигналы подает и традиционный технический анализ: цены находятся внутри устойчивого коридора, верхняя граница которого также лежит в районе 122 иен.

С точки зрения фундаментальных факторов, рост был бы вполне оправдан. Во-первых, уж слишком сильно продали франк. EURCHF находится на максимумах с момента отмены нижней границы пары Национальным Банком Швейцарии. На фоне общего восстановления доверия к евро произошла ротация, и часть денег вернулась в единую валюту. Кстати, как и в случае с фунтом, масштаб коррекции объясняется глобальными соображениями: швейцарец был значительно переоценен (примерно на 20-22% по PPP). Во-вторых, нелогичным представляется и поведение иены. Японская валюта должна быть значительно слабее, если смотреть на долговой рынок страны. В совокупности все это безусловно подкрепляет техническую идею.

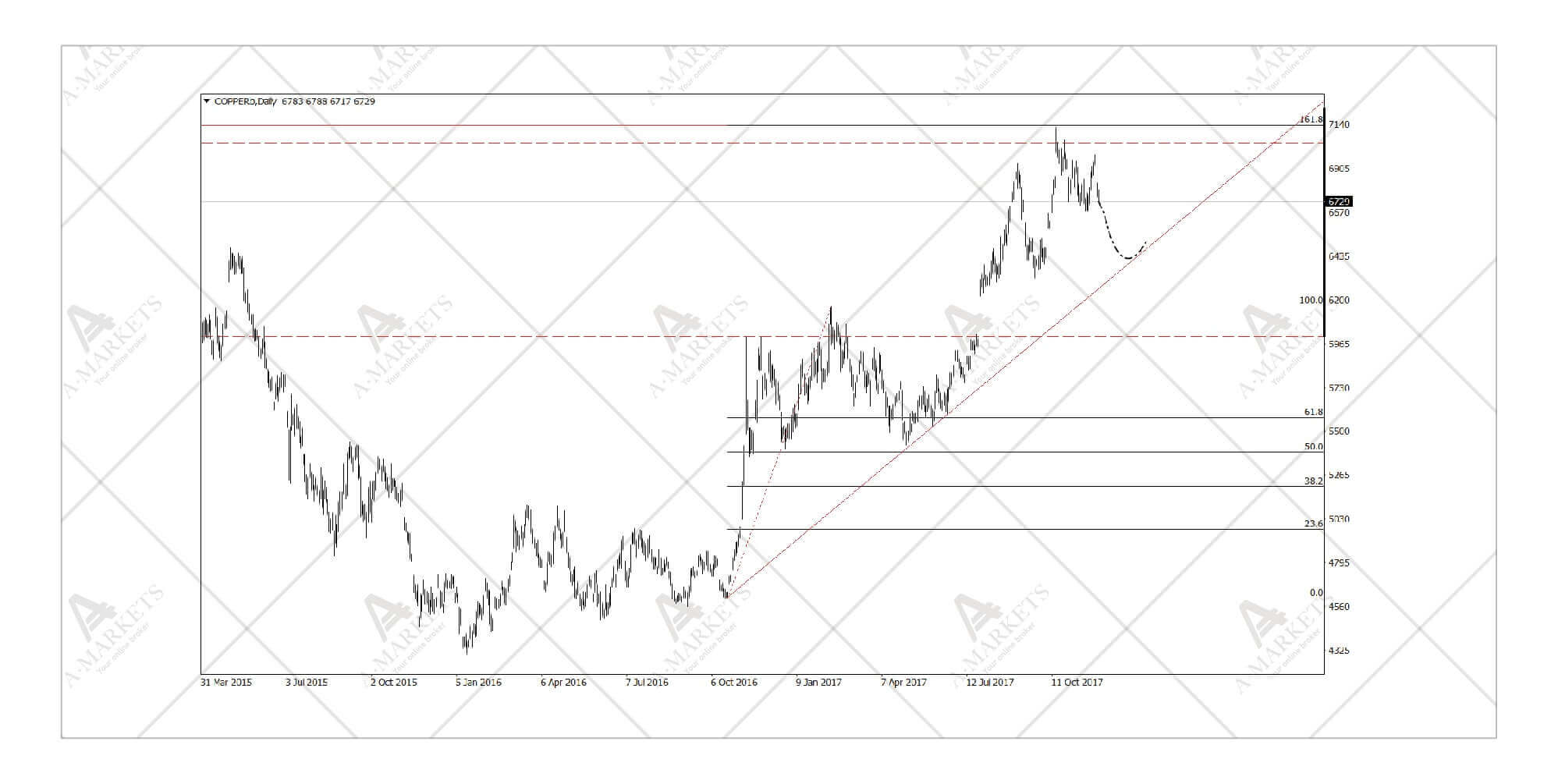

Медь: фейрверки, возможно, кончились

Мы полностью закрываем позицию в данном активе.

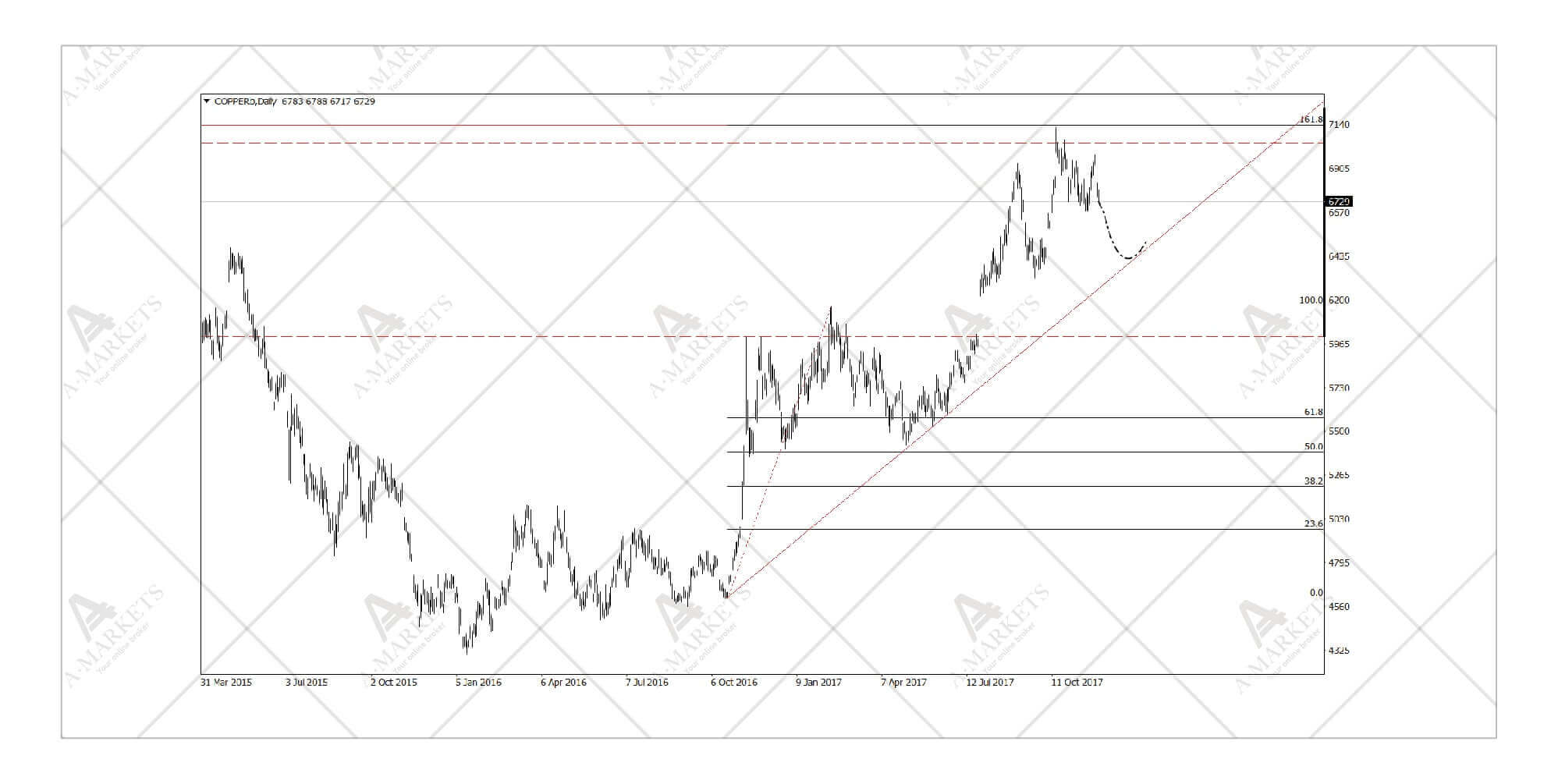

Еще летом, а затем в начале осени мы написали о том, что в меди обнаружился хороший растущий импульс. И действительно, металл с тех пор прибавил более 10%, котировки успели протестировать отметку в USD7000. В активе еще сохраняется некоторый потенциал, но начали накапливаться и риски. Ведь хорошо известно, что медь сильно коррелирует с темпами роста глобального ВВП. Но тогда, если вспомнить мысли, изложенные в основной части этого обзора, получается, что поддержка фундаментального фона в следующем году себя исчерпает. Коль скоро мировая экономика находится на пике экономического цикла, ее постепенное замедление ограничит и потенциал роста для всех сырьевых активов.

И тут в полной мере проявляется характерная проблема финансового анализа: нет определенности в отношении того, когда именно рынки выйдут из состояния эйфории. Так или иначе, дальнейшее сохранение длинной позиции, завязанной на улучшение ситуации в экономике, теперь выглядит неразумно. Даже если рассчитывать на еще один – финальный – всплеск оптимизма, то нужно подобрать для него удачную точку входа. С точки зрения технического анализа, вновь рассматривать вход в медь можно будет на отметке 6555.

Bitcoin: вот уж где настоящая эйфория

Мы воздерживаемся от торговли криптовалютами; будем ждать запуска опционов на CME с тем, чтобы купить контракты “put”.

Если на традционных финансовых рынках проходит вечеринка с пуншем, то в криптовалютах – рейв с употреблением всех недозволенных субстанций вместе взятых. Пространных рассуждений на эту тему, пожалуй, не требуется. Тем более, что ноябрь не принес в этой части ничего нового. Можно просто взять абзац, написанный месяц назад, вставить его сюда – и он идеально подойдет. Суть происходящего: надувается масштабный пузырь, который втягивает в себя все больше новых участников. И они плохо понимают, во что играют. Процесс, однако, им нравится.

С прагматической точки зрения поменялась лишь следующая цель: теперь это отметки выше USD12000 (на момент написания этих строк биткоин котируется в районе USD10800; и есть вероятность, что к моменту выхода материала цель в USD12000 уже будет взята). Удорожание уже давно идет по экспоненциальной траектории. И если здесь применим закон Меткальфа, то процесс скоро должен оборваться. Однако вставать в короткую позицию на таком рынке – по-прежнему самоубийство. Скорость и сила движения вверх могут быть в моменте любыми, не хватит никакого депозита. Мы с нетерпением ожидаем запуска деривативов на криптовалюты на CME, и после этого будем думать над стратегиями игры на понижение.

Глобальный ВВП растет синхронно и максимальными темпами за 10 лет. Мы находимся на пике экономического цикла.

Фондовые и долговые активы переходят в неустойчивый режим, начинают накапливаться очевидные дисбалансы.

На валютном рынке возможна еще одна волна снижения USD перед мощным рывком вверх.

Криптовалюты окончательно перешли в стадию пузыря. Дневное изменение котировок теперь может быть практически любым.

В 1955 году председатель ФРС Билл Мартин произнес великую фразу: «Моя работа заключается в том, чтобы забрать чашу для пунша ровно в тот момент, когда вечеринка в самом разгаре». И вот, пол века спустя, Джанет Йеллен попыталась сделать именно это: перекрыть доступ к алкоголю тогда, когда рынки уже начали откровенно перебирать. Но то ли госпожа председатель унесла не ту чашку, то ли спекулянты уже готовы пить прямо из бутылки – так или иначе, ожидаемой реакции на действия Федрезерва не наблюдается. Финансовая вечеринка выглядит неестественно весело.

До последнего времени рынки вели себя вполне логично. Они дисконтировали те улучшения в мировой экономике, которые явно не были заложены в ценах активов. До середины этого года практически все аналитики осторожничали в своих прогнозах: в лучшем случае делали аккуратные оговорки, в худшем – были откровенно пессимистичны. Также действовали и многие спекулянты.

Но экономический цикл делает свое дело. И вот, десять лет спустя последней рецессии, мировой ВВП увеличивается набрал максимальную скорость. Экономика 90% стран растет темпами выше потенциальных. Более того, процесс наконец-то снова стал глобальным и синхронным: позитивная динамика наблюдается и в развитых, и в развивающихся странах. И именно этот факт должен был оказаться «в цене» акций, облигаций, валют.

Что, собственно, и произошло. Фондовые рынки развитых стран по традиции первыми «впитали» в себя позитивные ожидания. На фоне колоссальной ликвидности это дисконтирование происходило с минимальным уровнем волатильности. Та же история наблюдалась и на долговых площадках. Здесь главным сюрпризом стало отсутствие значимого инфляционного давления даже при относительно здоровой глобальной экономике. «Длинные» доходности из-за этого уже несколько лет остаются примерно на одних и тех же уровнях. И опять же, здесь отсутствует какая-либо значительная волатильность.

Конечно же, ровно та же история повторилась и с валютами. С середины апреля евро неумолимо движется вверх. В обзоре за июнь мы писали о том, что экономические сюрпризы в еврозоне оказываются намного сильнее американских, и это рано или поздно должно привести к переоценке единой валюты. Теперь мы подходим к концу 2017 года вблизи отметки 1.2, и это, вероятно, еще не предел. Те инструменты, которые не получили такого же мощного импульса от экономики (австралийский, новозеландский доллары, фунт стерлингов), соответственно, и показывают более скромные результаты. Наконец, нельзя забывать и о безостановочном, сильном ралли в валютах развивающихся стран (многие наши читатели знакомы с ним на примере российского рубля).

Однако теперь пора остановиться и четко понять, на каком этапе экономического цикла мы сейчас находимся. От этого прямо зависят перспективы тех процессов, которые управляют рынками, и, соответственно, стратегии инвестирования. К сожалению, тут хорошие новости, похоже, заканчиваются. С финансовой точки зрения, можно найти уже целый ряд тревожных сигналов и аномалий, которые указывают на неустойчивость достигнутого локального равновесия. Обзору и анализу именно этих сигналов мы посвятим текущий и следующий выпуски нашего обзора.

Первое, что бросается в глаза, – это то самое отсутствие волатильности. Здесь можно составить целый список рекордов. В середине года был установлен исторический минимум по индексу волатильности (VIX) – он упал ниже 9 пунктов, до отметки 8.56. С тех пор показатель примерно там и находится. Это было бы вполне естественно, если бы ФРС не проводила повышения ставок. Но с учетом того, что буквально через несколько дней ключевой коридор по федеральным фондам будет повышен до 1.25-1.5%, такая динамика ненормальна. Рынки впали в состояние транса, и пробуждение наверняка будет суровым. С точки зрения распределения индекса, мы находимся в крайней левой его точке. Просто из свойства процесса можно утверждать, что нам математически и статистически гарантировано возвращение к уровням выше 20 пунктов по VIX.

Второе тревожное наблюдение – это динамика долгового рынка. При всех хороших новостях долгосрочные доходности отказываются двигаться выше. Производные контракты на ставку ФРС при этом также упорно не желают дисконтировать тот путь ужесточения политики, который комитет неустанно описывает в своих комментариях. Первое объяснение: это все из-за отсутствия инфляции. Раз не растут цены, то и долговой рынок может чувствовать себя нормально. Отчасти это так, но нужно понимать, что тогда у компаний США не появится возможности сокращать реальную кредитную нагрузку из-за обесценивания долга, и деловой цикл развернется вниз.

Другой вариант: инфляция все же ускоряется (мы считаем это вполне вероятным сценарием на 2018 г.), и долгосрочные доходности все же уходят выше. Но тут наверняка облегченно вздохнет ФРС. Управляющие заговорят о том, что возросло инфляционное давление на фоне очень крепкого рынка труда, и могут ускорить процесс ужесточения политики. И здесь, опять же, реальный сектор столкнется с проблемами в части обслуживая кредитов, но уже из-за более высокой стоимости рефинансирования. Исход тот же: темпы роста ВВП пойдут вниз и, возможно, станут отрицательными.

Разница между долгосрочными и краткосрочными ставками исторически всегда была одним из самых верных сигналов надвигающейся рецессии. И хотя однозначно говорить о конце периода экономического роста долговой рынок пока не позволяет, за этим индикатором теперь требуется пристально следить. Разница 10-ти и 2-летних ставок составляет всего лишь 0.5 п.п. Каждый раз, когда этот спред падал до -0.5 п.п., экономика США входила в период падения через 9-12 месяцев, без единого исторического исключения. По нашим оценкам, в ноябре мы получили первые ранние предупреждения о грядущей рецессии.

В дальнейшем мы еще неоднократно вернемся к вопросу разворота экономического цикла. Нужно понимать, что попытки «отобрать чашу для пунша», конечно же, в конечном итоге обречены на успех. Финансовые условия предопределяют развитие экономики, но постепенно приближается момент, когда глобальная ликвидность будет сокращаться. Уже в следующем году расширение балансов ключевых центральных банков прекратится, а к 2019-му году начнется обратный процесс. Мы по-прежнему убеждены, что дисконтировать это заранее невозможно по определению: сложно разыграть кризис ликвидности при рекордно высокой ликвидности. Однако тема расхождений в политике центральных банков снова станет главной для мировых валют уже в начале следующего года.

В целом, далее события, вероятно, будут развиваться по классическому сценарию. Для начала в нынешнем «пузыристом» состоянии рынков должна случиться некая коррекция. Те инвесторы, которые пропустили ралли, благополучно эту коррекцию выкупят, что приведет к новым максимумам по активам, связанным с риском. И уже после этого, во второй половине 2018-го или в первой половине 2019-го возможен настоящий полноценный провал рынков, и переход их в многомесячную медвежью стадию. Это то, что касается стратегической части. Тактически мы также рекомендуем постепенно рассматривать варианты ухода в «тихие гавани»: доллар и франк. Особенно ценны на данном этапе RV-стратегии, и здесь сохраняется отличная идея: короткая позиция по нефти в рублях.

В завершение, уже по традиции, несколько слов о криптовалютах. Линейный тренд вверх с устойчиво высокой волатильностью сохраняется. Для биткоина следующая цель обычного экстраполирующего анализа лежит чуть выше отметки в USD12000. Мы обращаем внимание на активность в инструментах второго эшелона. По аналогии с пузырем «доткома» начала 2000-х, на позднем этапе истерии сметают все, что просто называется «криптовалютой», не изучая перспективы и особенности каждого инструмента. Нам сложно предположить, когда именно закончится этот психоз. Но нынешние цены совершенно точно будут казаться фантастикой, когда начнется общий процесс сокращения доступной ликвидности.

USDCAD: нефтяной дисбаланс сохраняется

Мы продаем USDCAD по рынку, stop-loss на 1.2935, take-profit на 1.2505.

Канадский доллар остается недооцененным по отношению к нефти. Мы обращали внимание на этот дисбаланс в прошлом месяце, и за ноябрь были предприняты попытки его устранить. Однако к концу месяца USDCAD вновь ушла выше, и опять находится на уровнях, привлекательных для продажи. И мы повторно открываем короткую позицию в паре как из технических, так и из фундаментальных соображений.

Нефть Brent продолжает поражать воображение. Стоимость смеси закрепились выше нашей крайней цели в USD62 и теперь нацелена на USD67 за баррель. Так как рост цен преимущественно связан с геополитикой – и конкретно ситуацией на Ближнем Востоке, – то слабость положительного влияния на нефтевалюты понятна. Сырье дорожает не из-за роста спроса, а из-за специфического краткосрочного риска. Если спотовые котировки останутся на текущих уровнях, это в конечном итоге может спровоцировать замедление мировой экономики, и падение объемов спроса. Поэтому мощного ралли в CAD, NOK, MXN, RUB и прочих не наблюдается.

Сам рынок нефти подтверждает наш подход. Выше 60-ти долларов торгуются только фьючерсы с поставкой в ближайшие месяцы. Более «длинные» контракты идут с дисконтом, т.е. ожидается нормализация ситуации с рисками для предложения. Но даже с учетом всего сказанного, краткосрочная недооценка нефтяных валют остается слишком большой. Проще всего отыграть это как раз через USDCAD, но можно также построить уже знаменитую короткую позицию в нефти против рубля.

CHFJPY: борьба защитных активов

Мы покупаем CHFJPY по рынку, stop-loss на 112.2, take-profit на 121.8.

Кросс франк-иена продолжает двигаться по четкой технической карте. С середины 2016 года котировки находятся в затяжном коррекционном движении, и созрели предпосылки для еще одного рывка вверх. С точки зрения волнового анализа, пара должна «нарисовать» 5-й кусок, целью которого выступает отметки чуть выше 122. Похожие сигналы подает и традиционный технический анализ: цены находятся внутри устойчивого коридора, верхняя граница которого также лежит в районе 122 иен.

С точки зрения фундаментальных факторов, рост был бы вполне оправдан. Во-первых, уж слишком сильно продали франк. EURCHF находится на максимумах с момента отмены нижней границы пары Национальным Банком Швейцарии. На фоне общего восстановления доверия к евро произошла ротация, и часть денег вернулась в единую валюту. Кстати, как и в случае с фунтом, масштаб коррекции объясняется глобальными соображениями: швейцарец был значительно переоценен (примерно на 20-22% по PPP). Во-вторых, нелогичным представляется и поведение иены. Японская валюта должна быть значительно слабее, если смотреть на долговой рынок страны. В совокупности все это безусловно подкрепляет техническую идею.

Медь: фейрверки, возможно, кончились

Мы полностью закрываем позицию в данном активе.

Еще летом, а затем в начале осени мы написали о том, что в меди обнаружился хороший растущий импульс. И действительно, металл с тех пор прибавил более 10%, котировки успели протестировать отметку в USD7000. В активе еще сохраняется некоторый потенциал, но начали накапливаться и риски. Ведь хорошо известно, что медь сильно коррелирует с темпами роста глобального ВВП. Но тогда, если вспомнить мысли, изложенные в основной части этого обзора, получается, что поддержка фундаментального фона в следующем году себя исчерпает. Коль скоро мировая экономика находится на пике экономического цикла, ее постепенное замедление ограничит и потенциал роста для всех сырьевых активов.

И тут в полной мере проявляется характерная проблема финансового анализа: нет определенности в отношении того, когда именно рынки выйдут из состояния эйфории. Так или иначе, дальнейшее сохранение длинной позиции, завязанной на улучшение ситуации в экономике, теперь выглядит неразумно. Даже если рассчитывать на еще один – финальный – всплеск оптимизма, то нужно подобрать для него удачную точку входа. С точки зрения технического анализа, вновь рассматривать вход в медь можно будет на отметке 6555.

Bitcoin: вот уж где настоящая эйфория

Мы воздерживаемся от торговли криптовалютами; будем ждать запуска опционов на CME с тем, чтобы купить контракты “put”.

Если на традционных финансовых рынках проходит вечеринка с пуншем, то в криптовалютах – рейв с употреблением всех недозволенных субстанций вместе взятых. Пространных рассуждений на эту тему, пожалуй, не требуется. Тем более, что ноябрь не принес в этой части ничего нового. Можно просто взять абзац, написанный месяц назад, вставить его сюда – и он идеально подойдет. Суть происходящего: надувается масштабный пузырь, который втягивает в себя все больше новых участников. И они плохо понимают, во что играют. Процесс, однако, им нравится.

С прагматической точки зрения поменялась лишь следующая цель: теперь это отметки выше USD12000 (на момент написания этих строк биткоин котируется в районе USD10800; и есть вероятность, что к моменту выхода материала цель в USD12000 уже будет взята). Удорожание уже давно идет по экспоненциальной траектории. И если здесь применим закон Меткальфа, то процесс скоро должен оборваться. Однако вставать в короткую позицию на таком рынке – по-прежнему самоубийство. Скорость и сила движения вверх могут быть в моменте любыми, не хватит никакого депозита. Мы с нетерпением ожидаем запуска деривативов на криптовалюты на CME, и после этого будем думать над стратегиями игры на понижение.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба