Мы трудимся ради денег, думая, что они имеют долгосрочную стоимость. За эту стоимость мы можем купить то, что нам нужно. Кажется, будто это хороший обмен. Однако мало кто задумывается о том, насколько условна стоимость денег. В действительности мы имеем дело с необеспеченными бумажными валютами.

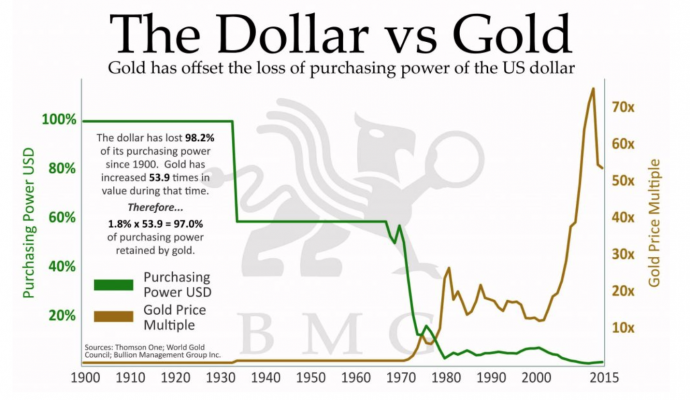

Доллар vs. золото

Золото компенсировало потерю долларом США покупательной способности

Покупательная способность доллара (слева)

Умножение цены золота (справа)

С 1900 г. доллар потерял 98.2% своей покупательной способности. За это время стоимость золота возросла в 53.9 раз. Таким образом… золотом сохранено 1.8% х 53.9 = 97.0% покупательной способности.

Покупательная способность доллара

Умножение цены золота

Источники: Thomson One, Всемирный совет по золоту, Bullion Management Group Inc.

Когда-то наши деньги были обеспечены осязаемой стоимостью золота или других драгоценных металлов, законно обмениваемых на что угодно эквивалентной стоимости.

Но теперь это не так. Стоимость долларовой купюры такова, какой ее устанавливает правительство. Такая произвольная стоимость зависит от прихотей правительства. И правительство может печатать деньги, как бешеный ксерокс. Нет никаких ограничений того, сколько денег может быть введено в обращение. Причина в том, что эти деньги не обеспечены никакой реальной стоимостью – это бумажная валюта.

Американский доллар стал бумажной валютой, после того как перестал обеспечиваться золотом 46 лет назад, и с учреждения Федеральной резервной системы (ФРС) в 1913 г. он потерял 97% своей стоимости.

Если не считать криптовалют, все основные страны мира используют бумажные валюты.

Со времен Римской империи бумажные деньги неоднократно зрелищно терпели неудачу из-за одного и того же цикла быстрого обесценивания и затем тотального коллапса. В начале I в. н. э. римляне использовали монеты из чистого серебра, называвшиеся денариями. В середине века, при Нероне (Nero), денарий содержал 94% серебра. К 100 г. н. э. содержимое серебра сократилось до 85%. Стоимость монеты стабильно падала. Для Нерона и его последователей это было хорошо, так как им не нужно было больше выплачивать полную, реальную стоимость своих долгов, и при этом они увеличивали собственное богатство. В следующем веке монета содержала меньше 50% серебра. К 244 г. император Филипп Араб (PhiliptheArab) сократил содержание серебра в денарии до 0.05%. Когда Римская империя наконец рухнула, денарий содержал всего 0.02% серебра.

Такое обесценивание валюты неизбежно ведет к экономическому краху.

Китай – первая страна, использовавшая бумажные деньги в VII в. До того китайцы использовали медные монеты, но затем из-за дефицита меди перешли на железо. Доступность железа привела к чрезмерному выпуску монет, пока это не закончилось крахом. В XI в. банк Сычуани стал выпускать бумажную валюту, обмениваемую на железную. Какое-то время это работало, так как бумагу можно было обменивать на редкие, ценные металлы, такие как золото и серебро, или на ценный шелк. Затем Китай вступил в затратную войну с Монголией и в итоге был побежден монгольским вождем Чингисханом (Genghis Khan). Внук Чингисхана Хубилай (Kublai Khan) в попытке экспансии стал наводнять империю бумажными деньгами. С ростом китайской торговли приток ничем не обеспеченной бумажной валюты привел к разорению даже самых богатых семейств.

Франция – наверное, единственная страна, трижды пострадавшая от бумажных денег. Король-Солнце, Людовик XIV (Louis XIV), оставил своему наследнику огромные долги. Бедный Людовик XV (Louis XV) воспользовался советом шотландского экономиста Джона Ло (John Law) и просто наводнил страну бумажной валютой вместо ходивших ранее монет. Бумажные деньги обесценили имевшие реальную стоимость монеты, в результате чего наследник Короля-Солнца обанкротил собственную страну. Но Франция с первого раза плохо усвоила урок. Спустя более чем 100 лет Франция дала бумажным деньгам новый шанс, что привело к инфляции на 13,000%. На помощь пришел Наполеон (Napoleon) с обеспеченным золотом франком. Убедилась ли теперь Франция в негативном эффекте бумажной валюты? Не совсем. В 1930-х годах снова была выпущена бумажная валюта, в результате чего бумажный франк из-за инфляции за 12 лет обесценился на 99%.

Еще одна страна, встретившаяся с огромным, неуправляемым и неподдающимся погашению долгом, – Германия после Первой мировой. Германия не усвоила уроки истории. Вместо этого она создала неслыханную гиперинфляцию. 130 печатных компаний штамповали бумажные деньги так быстро, как только могли, обесценивая немецкую марку настолько, что она годилась разве что для разведения костра.

У Америки долгая история бумажной валюты, начавшаяся с массачусетских колониальных банкнот в XVII в. Примеру скоро последовали и другие колонии. Банкноты хоть и могли обмениваться на осязаемые товары, но ничем осязаемым не обеспечивались. Повторяя долгую историческую последовательность событий, избыток печатных банкнот вскоре сделал валюту бесполезной. Следующим экспериментом Америки с необеспеченными бумажными деньгами стало финансирование Войны за независимость. И этот эксперимент тоже провалился.

Казалось, американцы наконец усвоили урок. До 1913 г. американская валюта строго обеспечивалась золотом. Учрежденная в том году ФРС сократила количество золота, официально обеспечивающего доллар. Владение золотом стало незаконным. В 1971 г. золотой стандарт был окончательно упразднен и американский доллар официально стал всего лишь бумажкой. С 1913 г. его стоимость упала на 92%.

Так как история – лучший индикатор будущего, Америка катится к очередному валютному коллапсу.

Мы стоим перед таким же неконтролируемым долгом, как Веймарская Германия, тогда как правительство не останавливает работу печатных станков. В настоящее время Китай и Россия подкрепляют свои валюты золотом. Кроме того, обе страны используют новую систему денежных переводов CIPS (China International Payment System (Китайская международная платежная система)) в качестве замены западной системе SWIFT (Society for Worldwide Interbank Financial Telecommunication (Общество всемирных межбанковских финансовых каналов связи)).

Западные страны, поголовно использующие для денежных переводов SWIFT, обладали монополией на манипуляцию международными денежными переводами. С помощью Вашингтона и SWIFT миллиардер и менеджер хедж-фонда Пол Сингер (Paul Singer) смог заставить погрязшую в долгах Аргентину выплатить 20 центов на каждый доллар по его облигациям, оцениваемым в $3 млрд, из-за чего Аргентина стала фактически неспособной рассчитаться с другими кредиторами.

Текущий аргентинский президент Маурисио Макри (Mauricio Macri) возобновил переговоры по долгосрочным долгам, согласившись на 30 центов на доллар. Манипуляция бумажными деньгами может быстро привести к манипуляции бумажным долгом, приносящей выгоду нескольким избранным и разоряющей остальных.

Между тем использование Китаем и Россией обеспеченной золотом валюты и собственной системы денежных переводов улучшило обе экономики. Возможность использования CIPS по всему миру в качестве альтернативного способа денежных переводов дает надежду на то, что западной бумажной денежной схеме скоро может быть положен конец. Западная бумажная денежная манипуляция превратилась в неустойчивую пирамиду, держащуюся на тонкой ниточке. Примерно 97% западных денег печатаются в случайном порядке по мере необходимости, фактически являясь игрушечными деньгами.

Если система рухнет, крах будет чудовищным. Когда банки попытаются взыскать свои огромные бумажные долги, это может вызвать лавину последствий. Элита будет в безопасности, но большинство окажется в затруднительном положении.

Возможно, бумажную валюту сменят электронные платежи. Глобальное денежное будущее все еще развивается, но радикальные изменения неизбежны.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба