11 мая 2018 Trade Like A Pro

Наверняка, многие из вас не раз слышали о таком понятии как «Высокочастотный трейдинг». Высокочастотная торговля стала очень популярной темой за последний десяток лет и обеспечила значительные улучшения на рынках. Эти улучшения касаются снижения волатильности, повышения стабильности рынков, улучшения прозрачности и более низких издержек для трейдеров и инвесторов.

Сегодня я приготовил для вас много информации о том что же все-таки такое Высокочастотная торговля (High Frequency Trading), касательно применения HFT систем на современных финансовых рынках, различных HFT стратегий, истории и перспектив развития этого направления трейдинга. Начнем!

Изменения на рынках за последние десятилетия

Давайте для начала посмотрим на историю развития современных рынков, чтобы понять предпосылки появления hft. За последние пару десятилетий спрос на компьютерные технологии у потребителей привел к значительному падению цен на оборудование для торговли. В результате применения продвинутых технологий и последующих инвестиций в программное обеспечение, торговые платформы стали гораздо доступнее и мощнее. Кроме того, увеличение отказоустойчивости терминалов, повышение надежности исполнения ордеров, предоставление платформ для подключения и разработки собственного ПО привели к все большему усложнению процесса торговли.

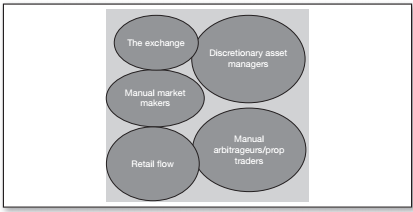

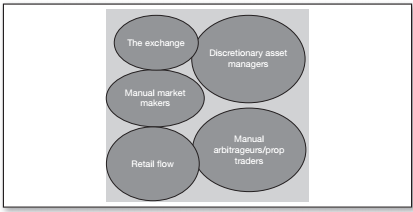

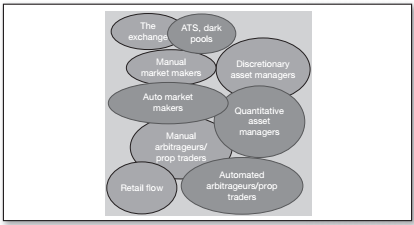

Рисунок сверху иллюстрирует основные направления рынка финансовых услуг в 70-х годах прошлого века. Вот что с рынком происходит сегодня:

В 70-х основными участниками финансовых рынков были организации и отдельные крупные участники, которые на данный момент занимают лидирующие позиции. В основном это были различные фонды — пенсионные, паевые, хедж-фонды. Также к ним присоединились частные трейдеры, маркет-мейкеры и различные посредники.

Транзакционные издержки были очень высоки, а обороты ценных бумаг довольно низкими. Также существовала высокая вероятность ошибок в обработке ордеров, так как все они обрабатывались вручную. Большая часть трейдеров в те времена полагалась преимущественно на свой собственный опыт и интуицию, нежели чем на технический или фундаментальный анализ ввиду сложности расчетов.

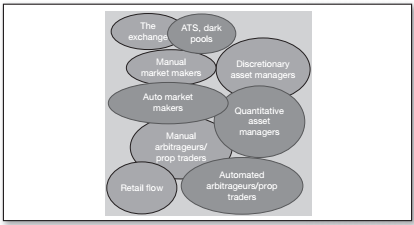

Теперь давайте взглянем на рынки сегодня. Новые участники успешно конкурируют с финансовыми воротилами, ведь в наши дни высокие технологии, сложные математические расчеты и построения точных моделей рыночных процессов уже не кажутся чем-то фантастическим.

Различные фонды используют новейшие экономические и финансовые теории, а также последние математические инструменты для все более точных прогнозов поведения цен на финансовых рынках, которые приводят к все более эффективной торговле. Маркет-мейкеры, брокеры и хедж-фонды исследуют микроструктуру рынков и новейшие технологии в разработке автоматизированных hft-стратегий для обеспечения низких транзакционных издержек, взяв на себя существенную долю рынка у традиционных дилеров. Фонды, занимающиеся статистическим арбитражем, также используют количественные алгоритмы, в том числе и высокочастотные.

В настоящее время рынки очень демократичны. Из-за распространения дешевых технологий любой может торговать на реальных рынках, выставлять заявки и, тем самым, участвовать в формировании цены на актив, что раньше было сугубо привилегией дилеров. При всем при этом автоматизация процесса торговли практически исключает возможность ошибок при исполнении торговых операций. Сильная конкуренция между новыми участниками и старыми игроками привела также и к снижению маржинальных требований у брокеров.

Вот как происходил процесс торговли в 70-х годах:

Брокеры вызванивают своих клиентов, предлагая им свои торговые идеи о покупке/продаже тех или иных ценных бумаг;

Если клиента удалось уговорить, он отдает устный торговый приказ прямо по телефону. Брокеры сидели в торговых залах, и шум с площадки нередко мешал в точности выполнить распоряжение клиента;

После получения распоряжения брокер либо исполняет заказ, если он достаточно крупный, либо ждет подходящую пачку заказов достаточного для исполнения объема, которые будут исполнены все по одной цене. Таким образом, чем клиент мельче, тем худшие цены исполнения он получает;

Итак, после того, как накопится достаточный объем заявок, брокер совершает сделку;

Далее представители биржи, называемые «специалисты», обрабатывали ордера. Ни для кого не секрет, что ценами в ордерах было принято манипулировать и львиную долю вознаграждения такие люди получали именно за счет исполнения сделок;

Брокер уведомляет клиента об исполнении его ордера, собирает комиссии и бонусы.

В наше время клиенты подчас лучше осведомлены об анализе рынков и укомплектованы более современным оборудованием, чем сами брокеры. Область компетенции брокеров также существенно сузилась. Вот современный алгоритм взаимодействий брокера и клиента:

Клиент проводит исследования, разрабатывает торговые стратегии и алгоритмы;

Клиент посредством электронной сети размещает ордер, который практически мгновенно попадает на сервер брокера;

Клиент выбирает оптимальный механизм исполнения своего ордера (отложенный, рыночный ордер);

Информация об ордере в автоматическом режиме исполняется на соответствующей торговой площадке;

Торговая площадка автоматически подтверждает исполнение ордера клиента;

Брокер автоматически отправляет подтверждение клиенту о совершении сделки и получает небольшую комиссию за свои услуги. В 1997 году комиссия Merrill Lynch за совершение сделки составляла 70$. Сегодня брокер Interactive Brokers берет примерно 0.35$.

Стив Свенсон (Steve Swanson) был типичным 21-летним компьютерным гиком. Дело было летом 1989 года, и он только что получил степень математика в колледже Чарльстона. В одежде его привлекали футболки и шлепанцы, а на телевидении — сериал Звездный Путь. Большую часть времени он проводил в гараже Джима Хоукса (Jim Hawkes), преподавателя статистики из колледжа, в котором учился Стив. Там он программировал алгоритмы для того, что в будущем станет первой в мире компанией, ведущей высокочастотную торговлю, и получит название Automated Trading Desk. Хоукса преследовала навязчивая идея о том, что можно получать прибыль на фондовых рынках, используя формулы для предсказания поведения цен, выведенные его другом, Дэвидом Уиткомбом (David Whitcomb), преподававшим экономику в Ратгерском Университете. Задачей Свенсона было превратить формулы Уиткомба в машинный код.

Спутниковая антенна, установленная на крыше гаража Хоукса, ловила сигналы, несущие информацию об обновлениях котировок, получая которую, система могла предсказать поведение цен на рынках в пределах ближайших 30-60 секунд и автоматически покупала или продавала акции. Систему назвали BORG – сокращение от Brokered Order Routing Gateway, Шлюз Маршрутизации Брокерских Команд. Название несло в себе отсылку и к сериалу Стар Трек – а точнее к злобной инопланетной расе, способной поглощать целые виды, превращая их в части единого кибернетического разума.

Одной из первых жертв BORG стали маркет-мейкеры из биржевых залов, которые вручную заполняли карточки с информацией о покупке и продаже акций. В ATD не только лучше знали, кто дает более привлекательную цену. Сам процесс покупки и продажи акций новая система осуществляла за секунду. По сегодняшним стандартам это черепашья скорость, но тогда превзойти ее не мог никто. Стоило только цене на акции измениться, как компьютеры ATD начинали торговать на условиях, которые остальные участники рынка еще не успевали скорректировать, а несколько секунд спустя в ATD продавали или вновь покупали акции уже по «правильной» цене.

В среднем в ADT выручали меньше пенни с акции, но компания работала с сотнями миллионов акций в день. В результате фирме удалось перебраться из гаража Хоукса в современный бизнес-центр стоимостью $36 миллионов в болотистом пригороде Чарльстона, Южная Каролина, что примерно в 650 милях от Уолл-Стрит.

К 2006 году компания торговала примерно 700-800 миллионами акций в день, что составляло свыше 9 процентов от всего объема фондового рынка США. И у нее появились конкуренты. На сцену вышел десяток других крупных компаний, работающих в сфере электронных торгов: Getco, Knight Capital Group, Citadel выросли из торговых залов товарной и фьючерсной бирж в Чикаго и фондовых бирж Нью-Йорка. Высокочастотный трейдинг стал набирать обороты.

Основные мировые биржи

Крупнейшие фондовые биржи мира находятся в состоянии жесточайшей конкуренции и слишком сильно зависят от интересов инвесторов, ожидающих постоянного роста прибыли. В результате биржи вынуждены искать нестандартные маркетинговые решения и способы выделиться среди конкурентов. Давайте посмотрим, что позволяет развиваться ведущим биржам мира.

Австралийская биржа ценных бумаг (Australian Securities Exchange — ASX)

Главная цель Австралийской фондовой биржи (ASX) — это сохранение доминирующей позиции на рынке ценных бумаг Австралии. Кроме того, ASX стремится к листингу ценных бумаг компаний из Юго-Восточной Азии. Низкие издержки и стабильно высокие показатели по продажам делают Австралийскую биржу ценных бумаг конкурентоспособной в условиях мировой финансовой системы.

В 2005 году ASX предоставила брокерам возможность торговать анонимно. Инициатива помогла значительно увеличить ликвидность ценных бумаг — в частности, акций, вошедших в индекс S&P и ASE, на которые приходится более чем три четверти общей стоимости рынка.

Среди других инициатив ASX — открытие вторичного рынка по аналогии с Лондонским альтернативным инвестиционным рынком (London Stock Exchange’s Alternative Investment Market, AIM) для компаний с рыночной капитализацией ниже 100 миллионов австралийских долларов (а таких на Австралийской фондовой бирже две трети).

Немецкая фондовая биржа (Deutsche B?rse)

Немецкая фондовая биржа стремится дифференцировать себя, создавая уникальный портфель услуг, который охватывает всю цепочку биржевых процессов, таких, как торговля ценными бумагами и деривативами, урегулирование и закрытие сделок, предоставление актуальной информации о рынке, разработка и эксплуатация электронных торговых систем. Благодаря ориентированной на биржевые процессы бизнес-модели, Deutsche B?rse формирует эффективный рынок капитала: эмитенты извлекают выгоду из низких капитальных затрат, а инвесторы пользуются преимуществами высокой ликвидности и низкими операционными издержками.

Европейская фондовая биржа Euronext

Европейская фондовая биржа Euronext (ныне часть крупнейшей в мире биржи NYSE Euronext) была сформирована в результате масштабного слияния фондовых бирж Амстердама, Брюсселя и Парижа и, впоследствии, расширилась настолько, что смогла включить в себя фондовую биржу Лиссабона, LIFFE и Лондонскую биржу финансовых деривативов.

Euronext была создана с целью раздела сфер влияния в Европе и совместного контроля за тремя первоначальными рынками ценных бумаг. Вопреки договоренностям, Париж принял на себя ведущую роль в большинстве областей деятельности Euronext. Сейчас биржа использует оригинальную французскую электронную торговую систему. Кроме того, на Euronext проходит большинство крупных французских приватизаций.

Euronext проводит стратегию диверсификации и расширения, добавляет новые продукты и услуги и стремится к усилению влияния на международном уровне. Аналитики Euronext разработали «Программу технологического улучшения», аналогичную системе, действующей на Лондонской фондовой бирже. Новая электронная платформа поможет Euronext значительно увеличить скорость и количество одновременно выполняемых сделок.

Гонконгская фондовая биржа (The Hong Kong Stock Exchange, HKEX)

Фондовая биржа Гонконга (HKEX) неразрывно связана со стремительно развивающейся экономикой Китая. Главные преимущества HKEX — это географическая близость к материковому Китаю, относительно мягкое корпоративное управление и благосклонность китайского правительства, проводящего здесь приватизации государственных предприятий.

Китайские компании доверяют Гонконгской фондовой бирже и предпочитают ее западным и американским конкурентам. Производить листинг ценных бумаг на фондовой бирже Гонконга удобнее, дешевле и проще в культурном отношении. Стандарты листинга на HKEX высоки, однако требования к компаниям далеко не так строги, как в США, о чем неоднократно заявляло руководство биржи.

В настоящее время в биржевой список могут быть включены только ценные бумаги компаний, зарегистрированных в Гонконге, Китае, на Бермудских или Каймановых островах. Однако маркетинговая стратегия Гонконгской фондовой биржи предполагает изменение правил для включения акций компаний из других стран Азиатско-Тихоокеанского региона (например, из Австралии) и снижения зависимости от Китая.

Лондонская фондовая биржа (London Stock Exchange, LSE)

Лондонская фондовая биржа тратит немалые средства на «Технологическую дорожную карту» («Technology Road Map») — масштабную программу модернизации торговых механизмов. Одним из последних успешных шагов в этом направлении стало внедрение новой системы хранения и передачи рыночных данных Infolect, позволившее сократить среднюю скорость проведения сделки до двух миллисекунд (что примерно в 15 раз меньше, чем требовалось ранее).

Как и Euronext и NASDAQ, Лондонская фондовая биржа стремится расширить свое влияние в мире. В центре внимания LSE находятся Китай, Индия и Россия. Стратегия привлечения иностранных компаний к процедуре листинга действительно работает — в 2006 году несколько крупных российских частных предприятий разместили свои акции на Лондонской фондовой бирже. Руководство также приняло решение об открытии дополнительного офиса в Гонконге в октябре 2004 года, чтобы составить конкуренцию биржам США в борьбе за китайский бизнес.

Фондовая биржа США NASDAQ

NASDAQ является крупнейшей электронной фондовой биржей США, если судить по количеству закрытых сделок с ценными бумагами и присутствию компаний, являющихся лидерами в своей отрасли — например, на этой бирже продаются акции Microsoft, Intel, Google, Oracle, Nokia, K-Swiss, Carlsberg, Starbucks и Staples. Несмотря на то, что изначально NASDAQ позиционировала себя как «биржа для растущих компаний», сегодня здесь можно столкнуться с одними из наиболее высоких требований для претендентов на попадание в биржевой список.

Первый в мире электронный фондовый рынок, NASDAQ стремилась стать лидером в области торговых технологий. Скорость заключения сделок была снижена до рекордного минимума — одной миллисекунды.

Нью-Йоркская фондовая биржа (NYSE Euronext)

NYSE Euronext позиционирует себя как мировой лидер среди фондовых бирж. Самые ликвидные акции, высочайшие стандарты листинга и голубые фишки (ценные бумаги крупнейших компаний со стабильным доходом) позволяют Нью-Йоркской фондовой бирже поддерживать свой негласный золотой статус.

Как и все крупные фондовые биржи мира, NYSE Euronext стремится расширить свое влияние за пределами США и преодолеть конкуренцию локальных бирж, выросших за последние несколько лет в крупных мегаполисах (например, в Милане или Мумбае).

Для того, чтобы получить доступ к акциям компаний, находящихся за пределами Соединенных Штатов, в июне 2005 года Нью-Йоркская фондовая биржа сделала предложение о слиянии Euronext — одной из наиболее крупных бирж ценных бумаг в Европе. Слияние, которое было одобрено акционерами Euronext, вступило в силу в первом квартале 2007 года и позволило впервые создать “межконтинентальный” рынок ценных бумаг, а общая стоимость компаний из биржевого списка составила около 26 трлн. долларов.

Фондовая биржа Сингапура (Singapore Stock Exchange, SGX)

Сингапурская фондовая биржа завоевала нишу на азиатском рынке ценных бумаг. Здесь представлены крупнейшие компании из стран Азиатско-Тихоокеанского региона (кроме японских, корейских и государственных китайских предприятий, которые предпочитают выставлять свои акции на продажу на внутренних биржах). SGX является крайне привлекательной торговой площадкой для стран, которые не имеют глобально признанных бирж. Кроме того, Сингапурская фондовая биржа преуспела в привлечении частного китайского капитала.

Для того, чтобы сохранить свои конкурентные преимущества, Сингапурская фондовая биржа стремится сотрудничеству с менее крупными региональными биржами и, тем самым, расширяет глобальную сеть торговых площадок. В середине января 2007 года SGX стала единственной азиатской биржей, официально заявившей о желании приобрести долю в 26% в Бомбейской фондовой бирже. Другие три биржи, претендующие на бомбейские акции, NASDAQ, Лондонская фондовая биржа и Deutsche B?rse базируются в Северной Америке и Европе.

Japan Exchange Group, Inc

Японская фондовая биржа стремится к региональному лидерству и конкуренции на мировом рынке и позиционирует себя как «престижное место для размещения ценных бумаг». Существенными преимуществами Japan Exchange является продажа ценных бумаг с высокой ликвидностью и внедрение в торговый процесс ультрасовременных информационных технологий.

Биржа входит в Федерацию фондовых бирж Азии и Океании. Japan Exchange Group, Inc появилась в результате слияния Токийской фондовой биржи и фондовой биржи Осаки, произошедшем в 2012 году. До этого основным игроком на фондовом рынке Японии была Токийская биржа (она и поглотила Осакскую).

Московская биржа

Московская биржа была образована в декабре 2011 года в результате слияния двух основных российских биржевых групп — ММВБ и РТС. Возникшая в результате слияния биржевая структура получила возможность торговли всеми основными категориями активов.

На данный момент Московская фондовая биржа является крупнейшей биржей России и Восточной Европы. Кроме того, на Московской бирже увеличивается доля пострейдинговых сервисов, что, по мнению руководства, может привлечь новых эмитентов и инвесторов. Вооружившись опытом американских конкурентов, МБ начала предоставлять услуги по управлению рисками и поставлять инвесторам деловую информацию. Ведется модернизации торговых механизмов, скорость сделок на срочном рынке возрастает.

Что такое высокочастотная торговля

Термин «hft» включает в себя широкий спектр операций из алгоритмического трейдинга. Высокочастотный трейдинг является достаточно закрытой областью. Очень сложно найти информацию о том, как работают hft-фирмы. Однако, некоторую информацию все же можно получить из списка открытых вакансий, рекламы и отдельных интернет-статей. hft также очень отличается от других форм алгоритмического трейдинга. Он строится исключительно на технических решениях и огромном количестве вычислений. После запуска торгов по определенному алгоритму какие-либо корректировки в его работу практически не вносятся (до тех пор, пока он остается прибыльным), что очень сильно отличается от низкочастотного системного трейдинга, в процесс которого люди часто вносят свои коррективы.

Работа в подобной среде сопряжена с высокой конкуренцией и нередко может сломать людей. Многие месяцы исследований в одночасье становятся неактуальными, если поменяется схема работы биржи, появится новая законодательная база или если конкуренты смогут запустить обработку данных на более высоких скоростях. Поэтому такая работа подходит хорошо дисциплинированным людям с несколькими высшими техническими образованиями, способным работать под давлением, которые ценят самостоятельность и высокопрофессиональный коллектив.

Несмотря на то, что деятельность hft-трейдеров часто критикуется, лишь определенные виды hft-трейдинга создают хаос на современном финансовом рынке. Грань между алгоритмической торговлей, электронным маркет-мейкингом и вредным hft-трейдингом довольно размыта и под высокочастотной торговлей часто подразумевают электронные торги. На самом же деле феномен hft-трейдинга сам по себе не является ни хорошим, ни плохим, однако дьявол кроется в деталях.

Чтобы ясно представлять возможности HFT-трейдинга, стоит подробнее рассмотреть некоторые виды рыночной деятельности.

Алгоритмический/системный трейдинг – это общее название для процесса применения программируемых систем, использующих определенную математическую модель для автоматического совершения сделок. Человек создает на компьютере программу для определенной финансовой стратегии на основе данного критерия и управляет разработанной системой с этого компьютера. hft-трейдинг — разновидность алгоритмического трейдинга, однако не весь алгоритмический трейдинг можно считать высокочастотным.

В 2011 году Комиссия по торговле товарными фьючерсами (CFTC) признала, что не пытается подобрать точное определение высокочастотному трейдингу. Вместо него она предложила семь основных признаков HFT-трейдинга:

Использование систем, реализующих чрезвычайно быстрые размещение, отмену и изменение ордера менее чем за 5 миллисекунд или с практически минимальной задержкой;

Использование компьютерных программ или алгоритмов с целью автоматизации процесса принятия решений, в ходе которого выставление, оформление, направление и исполнение ордеров определяются системой и не требуют вмешательства человека в случае каждого отдельного ордера или сделки;

Использование сервисов колокации, прямого доступа к рынку или выделенного канала передачи данных, предлагаемых биржами и другими организациями с целью сократить сетевые и другие задержки;

Очень короткие временные рамки на открытие и закрытие позиции;

Высокий ежедневный оборот портфеля ценных бумаг и/или высокая доля выставленных заявок по отношению к количеству проведенных сделок;

Размещение большого числа ордеров, которые аннулируются сразу или в течение нескольких миллисекунд;

Завершение торгового дня в позиции, максимально близкой к нулевой (не удерживая ночью крупных нехеджированных позиций).

История появления hft стратегий

Сейчас многие жалуются на то, что у высокочастотных трейдеров, которые используют математические алгоритмы, есть несправедливое преимущество над теми, чьи алгоритмы не так хороши, или что их (hft-трейдеров) трейдинговые системы быстрее, чем у других игроков.

Это недовольство подчеркивает один более весомый исторический факт: любая технология, увеличивающая скорость потока информации, немедленно перенималась сообществом трейдеров как в Европе, так и в Соединенных Штатах. Трейдеры использовали все известные транспортные средства, чтобы осуществлять сделки быстрее и прилагать к этому меньше усилий. Они одними из первых освоили скоростные лодки, более быстрые экипажи и услуги частных курьеров.

В конце 1830-х годов у брокера из Филадельфии Уильяма Бриджеса имелась личная сигнальная станция между Нью-Йорком и Филадельфией, передававшая ему и его покровителям (и никому более) новости фондового рынка. Сигналы передавались при помощи «оптического телеграфа», который состоял из ряда щитов на опоре, установленной на возвышенности, которые можно было увидеть в телескоп. Сообщения указывают на то, что они могли передавать информацию о фондовом рынке в любую точку от Нью-Йорка до Филадельфии за 10-30 минут. В 1830 годах это было высокоскоростным трейдингом.

Неудивительно, что жалобы стали поступать от спекулянтов из Нью-Йорка, не причастных к этой системе и до этого времени пользовавшихся существенным преимуществом. Когда систему закрыли после появления телеграфа в 1846 году, в местном газетном отчете написали, что «за многие хитроумные ходы на фондовом и товарном рынках Филадельфии были ответственны спекулянты, способствовавшие созданию телеграфа. Несомненно, спекулянты хорошо заплатили его создателям».

К сожалению, организованное сообщество трейдеров не сильно стремилось к открытости. На начальном этапе своего существования NYSE (Нью-Йоркская фондовая биржа, в то время известная как New York Stock and Exchange Board) не позволяла публике прослушивать трейдинговые сессии (сессии были недоступны публике до 1869 года). Конкурирующие трейдеры (внебиржевые трейдеры, работающие в буквальном смысле извне), которые намеревались сбывать информацию о торгах на NYSE, были в ярости от того, что не могли находиться вблизи биржи. В 1837 году на NYSE обнаружили, что внебиржевые трейдеры просверлили отверстие в кирпичной стене здания биржи для того, чтобы подслушивать за ходом торгов.

В то время, как общественность размышляла над тем, как опередить быстрых лошадей, на арене появилась новая технология, превратившая трейдинг в область по-настоящему высоких скоростей: телеграф, который вошел в употребление после 1844 года. Он был величайшим изобретением своего времени. Чтобы выпустить газеты, требовалось время, и по большей части они выпускались через определенные интервалы. А телеграф работал постоянно, и его можно было использовать для личного общения.

Как и ожидалось, использование телеграфа для передачи «тайных знаний» вызвало негодование. Нескольких изобретателей первых телеграфов заставили прекратить свои эксперименты, предупреждая о том, что они могут подвергнуться преследованию за распространение информации быстрее почты. Ведущий изобретатель телеграфа Сэмюель Морзе поддерживал внедрение телеграфа в массовое производство для личных и общественных целей, в частности, для защиты его от использования в целях спекуляции.

Сорок лет спустя телеграф все еще оставался главным орудием биржевых спекулянтов. В 1887 году президент компании Western Union заявил, что 87% доходов компании приходилось на долю спекулянтов на фондовом и товарном рынках и тех, кто зарабатывал на скачках.

Биржевой тикер, который появился в 1867 году, стал следующим величайшим электронным устройством, тут же освоенным сообществом трейдеров. До момента его появления биржевые сделки, как правило, осуществлялись при помощи «бегунов» — мальчишек, которые бегали от биржевой ямы к брокерским конторам. У него было огромное превосходство над телеграфом по нескольким причинам: трейдерам больше не было необходимости физически находится в биржевой яме, его появление уменьшило операционные издержки, он помог распространять информацию непрерывно, в режиме реального времени, и его изобретение позволило сократить число надоедливых посредников вроде телеграфных компаний и редакторов газет. Неудивительно, что журналисты и редакторы забеспокоились о том, что внедрение тикера вытеснит их с прибыльной торговли финансовыми новостями.

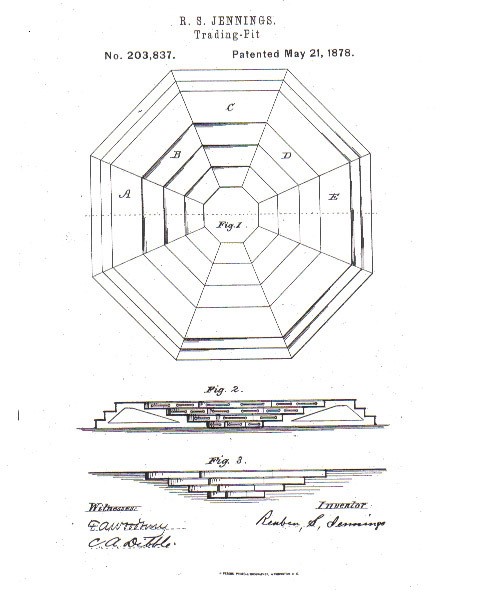

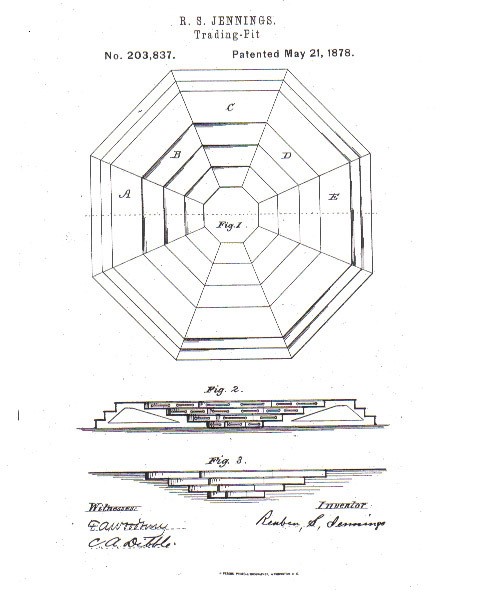

Первая биржевая яма была запатентована Рубеном С. Дженнингсом в 1878 году. Он спроектировал яму таким образом, чтобы трейдеры могли видеть и слышать других трейдеров наилучшим образом. Поэтому в яме были несколько ступеней. У трейдера, находящегося на самой верхней ступени был наилучший обзор, имелось преимущество в способности легко видеть и слышать коллег — все это позволяло осуществлять сделки быстрее.

Для получения преимущества в скорости нужно было находиться физически выше других трейдеров, поэтому важную роль в снижении задержек стал играть рост. Поэтому трейдерами раньше часто становились бывшие баскетболисты: их было проще заметить. Уже в конце двадцатого века некоторые трейдеры в ямах носили высокие каблуки, чтобы быть выше и осуществлять сделки быстрее.

Это приводило, например, к падениям из-за недостатка баланса при ходьбе на высоких каблуках. В результате Чикагская биржа даже была вынуждена в ноябре 2000 года принять решение об установлении максимальной высоты каблука и/или платформы в два дюйма (чуть больше 5 сантиметров), а, к примеру, на Лондонской бирже металлов (London Metal Exchange) до сих пор есть правило, согласно которому сделки можно заключать только сидя.

Введение подобных стандартов было одним из способов уравнять шансы на торговой площадке в плане скорости работы в биржевом зале, но в конечном итоге всегда находился кто-то, кто опередит конкурентов. Те трейдеры, которые были наиболее успешны в плане сокращения задержек в торговле зарабатывали на неэффективностях существовавшей тогда системы, в которой большое преимущество мог дать, к примеру, рост.

В результате их работы эти неэффективности постепенно нивелировались — где-то введением регулирующих правил, где-то самим ходом истории — например, компьютеризация бирж сама по себе сделала стремление оказаться физически выше всех просто нерелевантным.

Так продолжалось дальше, с изобретением телефона (впервые испытанного Беллом в 1876 году, к 1878 году в яме NYSE уже был свой телефон), с созданием пневмопочты, компьютера в 1950-х, перфокарт в 1960-х, с первым появлением электронных торгов, когда в 1971 году свою работу начала биржа Nasdaq, и алгоритмического трейдинга в 1990-х. Возникали те же споры: кто-то получал информацию раньше остальных, а некоторые могли осуществлять торги, потому что у них были более быстрые судно, лошадь, карета, телеграфная линия, компьютерная связь, алгоритм.

В 1967 году Эдвард Торп, профессор математики, выпустил книгу «Обыграть мир». Автор давал описанию методу, с помощью которого можно было делать деньги на рынках акций. Система, придуманная им, была настолько хороша, что некоторым торговым домам пришлось поменять правила торговли.

Позднее в Британии разработки математиков принесли новые методы анализы и убеждение, что в будущем компьютерные системы смогут сделать настоящий переворот в предсказании колебаний рынка. Тогда зародилась совсем новая отрасль в науке — количественный анализ.

В 1989 году с появлением более новых технологий и компьютерных систем родилась идея высокочастотного трейдинга как метод использования высокопроизводительных систем для заработка на торговых биржах. Автором этой идеи считается Стив Свенсон (Steve Swanson).

Он работал над анализом и движением котировок на биржах за 30 секунд до сделки. Тогда же он со своими партнерами Дэвидом Уиткомбом и Джимом Хоуксом основали первую и единственную на тот момент компанию автоматизированных торгов — AutomatedTradingDesk. В то время как все участники финансового рынка работали через телефонную связь, скорость обработки заказа через AutomatedTradingDesk составляла одну секунду. Так началась история hft. В итоге сейчас 70% сделок на Wall Street в наши дни проводятся высокочастотными алгоритмами.

Сегодня торговля, как правило, осуществляется с помощью электронных серверов в дата-центрах, где компьютеры обмениваются предложениями о покупке и продаже путем передачи сообщений по сети. Этот переход от торговли в операционном здании биржи к электронным платформам был особенно выгоден hft-компаниям, которые инвестировали много средств в необходимую для торговли инфраструктуру.

Несмотря на то, что место и участники торговли внешне сильно изменились, цель трейдеров, как электронных, так и обычных, осталась неизменной — приобрести актив у одного предприятия или трейдера и продать его другому предприятию или трейдеру по более высокой цене. Основное отличие традиционного трейдера от hft-трейдера состоит в том, что последний может торговать быстрее и чаще, и время удержания портфеля у такого трейдера очень низкое. Одна операция стандартного hft-алгоритма занимает миллисекунду, с чем не могут сравниться традиционные трейдеры, так как одно только моргание у человека занимает примерно 300 миллисекунд.

Hft как эволюция классической торговли

Брокеры, которые громко выступали против hft, были склонны полагаться на технический анализ при принятии решений о том, когда нужно войти или выйти из позиции. Технический анализ был одним из самых ранних методов, которые стали популярными у многих трейдеров и во многих отношениях это прямой предшественник современной эконометрики и других методов hft.

Технические аналитики, пришедшие в моду в начале 1910-х годов, стремились определить повторяющиеся шаблоны цен. Многие методы, используемые в техническом анализе, измеряют текущие уровни цен относительно скользящей средней цены или комбинации скользящих средних и стандартного отклонения цены (Bollinger Bands).

Например, такой индикатор технического анализа, как MACD, использует три экспоненциальные скользящие средние для генерации торговых сигналов. Передовые технические аналитики рассматривают цены в сочетании с текущими рыночными событиями или рыночными условиями, чтобы получить более полное представление о том, куда цены могут двигаться дальше.

Технический анализ процветал в первой половине XX века, когда торговая технология была в самом зачаточном развитии, а сложность торговых стратегий была значительно ниже, чем сегодня. Скорость распространения информации и котировок в том числе была поразительно низкой. Торги предыдущего дня появлялись в газете только на следующее утро. В послевоенные годы технический анализ превратился в самоисполняющееся пророчество.

Если, например, достаточно людей полагали, что на конкретном инструменте появилась фигура «голова и плечи», огромное количество трейдеров начинало размещать заказы на продажу, реализуя предсказание таким образом. В настоящее время классический технический анализ хорошо работает только на таймфреймах от D1 и выше. И все же, многие методы и индикаторы технического анализа используются квантами для построения высокочастотных торговых стратегий.

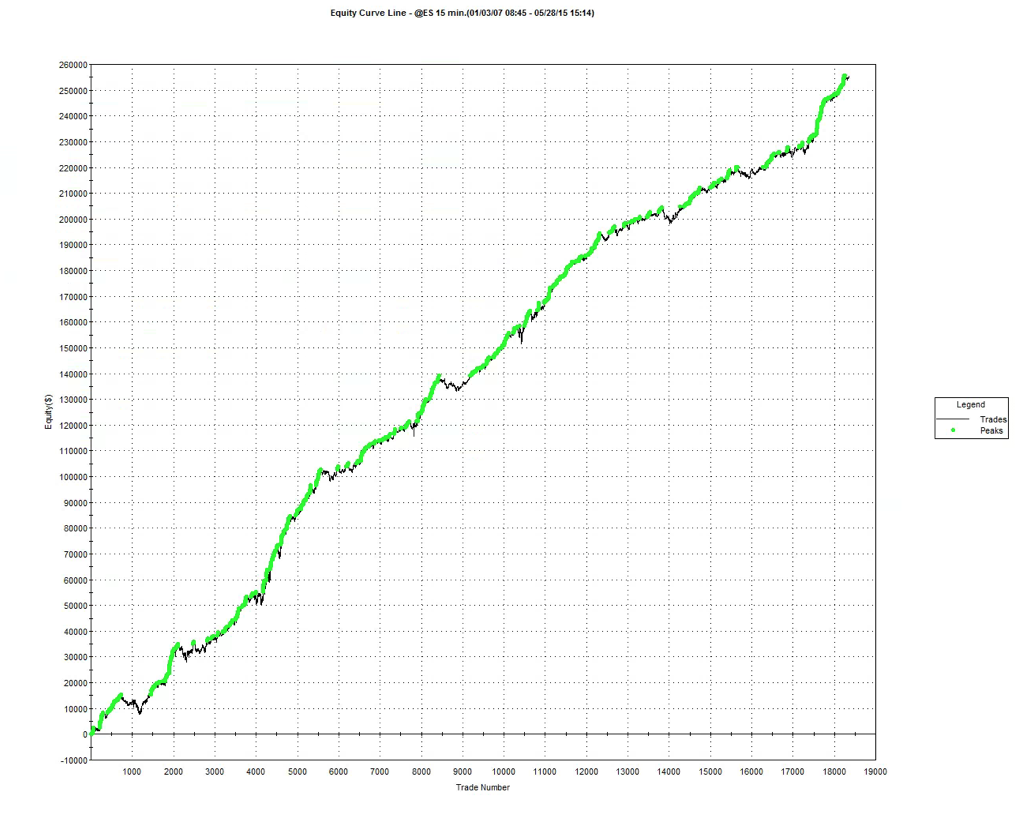

Научно доказано, что инвесторы склонны больше доверять стратегиям, которые работали в прошлом. Это следует и исходя из здравого смысла – то, что раньше работало, вероятно, продолжит работать и дальше. В результате ТС, работающие в прошлом месяце также, вероятно, будут работать в следующем месяце, образуя некий торговый тренд, который может быть обнаружен с использованием простых технических индикаторов на основе скользящей средней, а также более комплексных количественных инструментов. Довольно часто кванты используют в своих стратегиях индикатор ленты Боллинджера, чтобы отследить текущее рыночное состояние.

Другой вид анализа, Фундаментальный анализ, возник на рынке акций в 1930-х годах прошлого века. Трейдеры заметили, что будущие денежные потоки, такие как дивиденды, влияют на рыночные ценовые уровни. Грэхем и Додд (1934) были самыми ранними трейдерами, использующими данный подход, который остается популярным и по сей день. Фундаментальный анализ развивался на протяжении большей части XX века. На рынках акций справедливые цены по-прежнему часто определяются исходя из прогнозов будущих доходностей компаний.

На рынке форекс наиболее распространены макроэкономические модели, при помощи которых производятся расчеты справедливых цен на основании информации об инфляции, торговых балансов различных стран и прочих экономических индикаторах. Производные инструменты торгуются в основном посредством передовых эконометрических моделей, которые включают статистические свойства движения цен базовых инструментов. Различные аспекты применения фундаментального анализа также применяются и при построении hft систем. Дата и время выхода новостей обычно известны заранее, а необходимая для принятия решения информация раскрывается во время анонса новости.

Совершенно понятно, что в подобной ситуации системы, которые наиболее быстро реагируют на изменения получают максимальную прибыль. Фактически скорость стала самым очевидным аспектом конкуренции. Чтобы ускорить процесс исполнения сделок трейдеры стали использовать все более мощные компьютеры и применять все более продвинутые технологии.

Современный период

К 2012 году стала отмечаться тенденция по снижению эффективности hft и его доли на рынке. С 2009 всего за три года объёмы прибыли от высокочастотной торговли снизились в 5 раз с 5 млрд. долларов до 1.25 млрд. В 2014 году вышла книга «Flash Boys: Высокочастотная революция на Уолл-Стрит», подробно описывающая историю и механизмы hft как финансовую махинацию и развитие рынка. Продукт стал бестселлером, его автором является Майкл Льюис. В 2016 году в связи с низкой волатильностью большинство менее крупных hft-компаний начали уходить с рынка. Их прибыль стала несравнима с той, что была в 2009-2010 году.

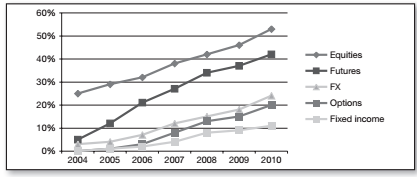

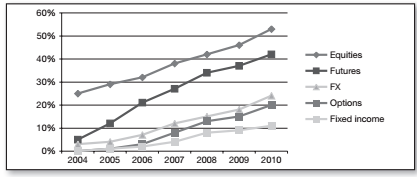

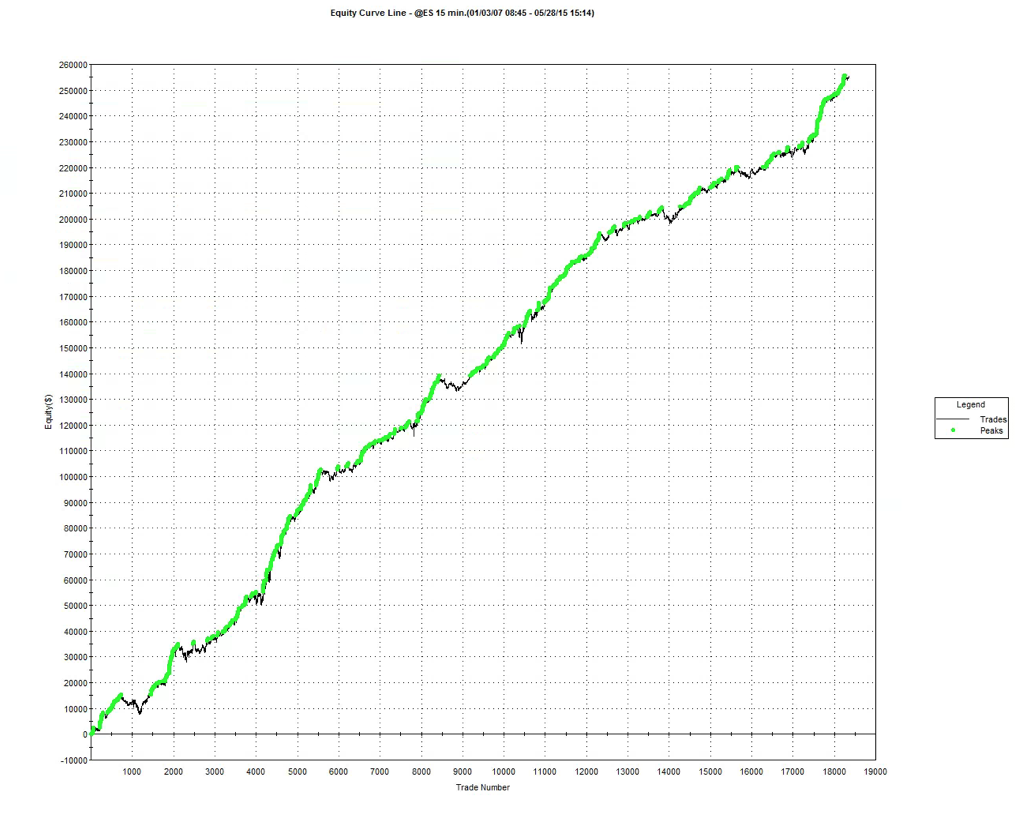

Для успешного воплощения hft системы требуются генерирующие сигналы алгоритмы, алгоритмы, оптимизирующие исполнение ордеров, алгоритмы управления рисками, оптимизации портфелей и так далее. На рисунке ниже проиллюстрирован опрос трейдеров, проведенный Automated Trader в 2012 году. Вот как трейдеры ответили о том, для каких целей они применяют автоматизированные торговые системы:

hft системы охватывают практически весь спектр решений, которые принимаются трейдером – от отбора торговых инструментов до наилучшего исполнения ордеров.

И все же даже на сегодняшний день не все рынки подходят для высокочастотной торговли. В соответствии к исследованиям, проведенным Aite Group, на рынках акций наибольший процент алгоритмических участников, которые делают более 50% торговых объемов. На втором месте стоят фьючерсы (свыше 40%). Доля алготрейдеров на рынке Форекс, на опционных рынках и рынках бумаг с фиксированной доходностью заметно ниже.

Было показано, что алгоритмическая торговля превосходит торговлю с участием людей по нескольким ключевым показателям. Aldridge (2009), например, показывает, что алгоритмические фонды последовательно превосходят традиционные. Aldridge (2009) также показывает, что алгоритмические средства опережают классические в доходах в периоды кризисов.

Интересное исследование было проведено ЦБ для рынка Российских акций и валютной пары USDRUB. Согласно нему, на этой валютной паре работают 50 hft алгоритмов, обеспечивая более половины объема ордеров.

Это может быть связано с отсутствием эмоций, присущих алгоритмическим торговым системам по сравнению с людьми, управляемыми эмоциями. Кроме того, компьютеры превосходят людей в таких основных задачах, как сбор информации и быстрый анализ множества данных и новостей. Физиологически человеческий глаз не может захватывать более 50 точек данных в секунду. В современных фильмах человеческий глаз подвергается воздействию всего лишь 24 кадров в секунду. И даже тогда большинство статических изображений, отображаемых на последовательных кадрах, кажутся нам непрерывно движущимися объектами.

Для сравнения — современный ценовой поток включает в себя резко изменяющиеся котировки, число которых может легко превышать 1000 в секунду на один финансовый инструмент. Всю эту информацию нужно успевать оперативно обрабатывать, производить различные расчеты и принимать на основании них торговые решения.

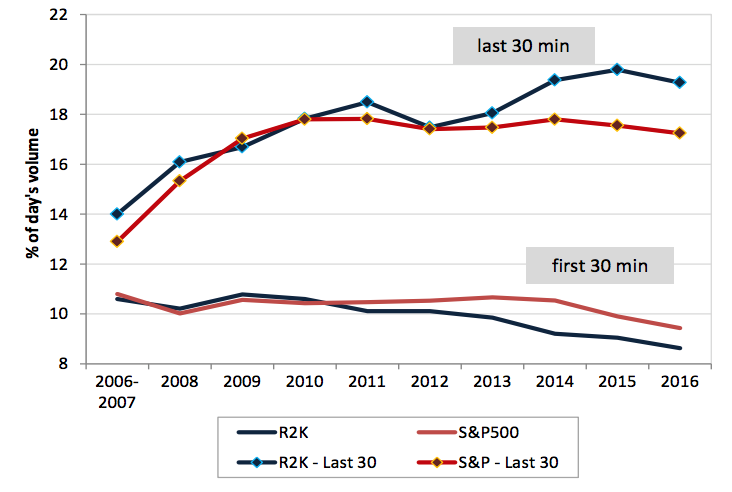

Весной 2017 года аналитики банка Credit Suisse опубликовали отчет о «реальной роли hft торговли в современной экосистеме финансового рынка». В документе говорится о том, как высокочастотный трейдинг изменил положение дел на мировых биржах. Вот четыре главных вывода исследования.

Развитие технологий высокочастотной торговли оказало наибольшее, самое заметное и длительное по времени влияние на объемы торгов. По оценке Credit Suisse, объем торгов, который приходится на операции доверительных управляющих и инвесторов, как активных, так и пассивных, на американском фондовом рынке почти не изменился на протяжении последних десяти лет (3-4 млрд. акций в день).

При этом общий объем торгов на биржах США в период после кризиса 2008 года увеличился более чем в два раза, как раз в эти годы особенно активно развивалась hft-торговля.

У этого факта есть и негативные последствия. Например, широко обсуждается тема «фейковой» активности торговых роботов, которые могут выставлять множество заявок, а затем сразу их отменять, в надежде повлиять на цену. Однако, в общем и целом, аналитики Credit Suisse считают, что «большая часть hft-активности помогает соединить действующих на финансовом рынке людей, снижая время на ожидания контрагента».

В теории, чем меньше спред, тем лучше для рынка. Развитие hft оказало влияние и здесь. Размеры спредов акций крупных компаний уменьшилось, а менее крупных наоборот, увеличилось. Это говорит о том, что чаще высокочастотных трейдеров интересуют более ликвидные акции известных компаний.

Согласно отчету Credit Suisse, спреды акций изменяются в соответствии с волатильностью, и дисперсия спредов между наиболее и наименее ликвидными акциями с 2009 года серьезно увеличилась. То есть теперь спреды акций крупных и небольших компаний больше не движутся в одном направлении.

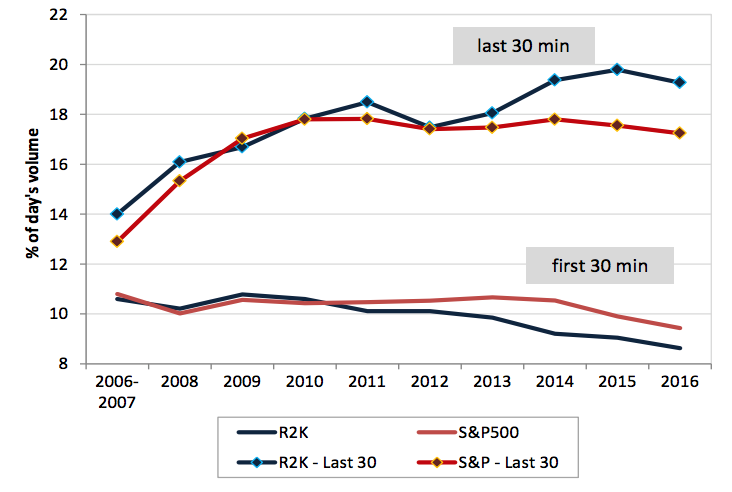

Повышенная волатильность акций крупных и небольших компаний в последние годы наблюдается в различные периоды торгового дня. К примеру, в начале торгов активнее изменяется цена акций не самых крупных компаний. Так происходит из-за того, что на определение честной (в данный момент) цены таких акций требуется больше времени. Однако к концу торговой сессии, напротив, такие акции ведут себя спокойнее, чем ценные бумаги крупных организаций.

Напротив, для акций крупных компаний, которые активно торгуются на рынке, иногда наблюдаются колебания цены, когда они многократно быстро меняются внутри спреда в конце торгового дня. Оба этих явления аналитики также относят на счет hft.

Как правило, hft стратегии торговли направлены на извлечение прибыли из неэффективностей рынка, а не на участие в крупных движениях цен. Это выливается, в том числе, и в уменьшение крупных колебаний цен известных компаний, с которыми чаще совершают операции высокочастотные трейдеры.

Скорость исполнения

Часто лишняя миллисекунда может привести к тому, что вместо прибыли трейдер получает убыток, поскольку его торгового робота опередил кто-то другой. Погоня за скоростью и финансовые результаты, стоящие на кону, привели к активному развитию различных технологий для снижения задержек в торговле. Вот некоторые из подходов, применяемых для увеличения быстродействия.

Для торговли на бирже инвестору необходимо заключить договор с брокером, который предоставляет доступ к торгам. Обычно такие компании также развивают собственные торговые системы, в которых обрабатываются заявки клиентов перед их отправкой в ядро системы биржи. Однако в ситуации, когда все может решить несколько миллисекунд, схема «пользователь — брокерская система — биржа» подходит далеко не всем.

Чтобы убрать лишнее звено в виде брокерской системы, и была создана технология прямого доступа на биржу (DMA, direct market access). Ее суть заключается в том, что заявка выставляется напрямую в торговую систему биржи, минуя инфраструктуру брокера.

Прямой доступ представляет собой технологию высокоскоростного доступа на биржевые площадки, при котором заявка выставляется в торговую систему биржи напрямую, минуя торговую систему брокера. Все это позволяет существенно сократить время доставки заявки на биржу и получения информации о ее состоянии.

При такой организации процесса торговли трейдер может рассчитывать на значительный выигрыш по времени. Например, при прямом подключении к фондовому и валютному рынкам Московской биржи время обработки заявки снижается до 0.5 мс, а на рынках FORTS и Standard – не превышает 3 мс. При использовании же брокерской системы заявки обрабатываются за время от 5-10 мс до 150-500 мс в зависимости от брокерской системы, типа рынка и способа подключения. Через брокерские системы заявки обрабатываются в 10-100 раз медленнее, чем при прямом подключении (хотя и такая скорость вполне устраивает многих трейдеров).

Речь все равно идет о совсем небольших промежутках времени с точки зрения человека, но для некоторых торговых стратегий такая разница может быть критической и влиять на их общую результативность. Естественно, использование технологии прямого доступа стоит дороже, зачастую значительно, и подходит только тем, кто совершает большое количество операций в день и готов платить за их скорость.

Несмотря на то, что технически, благодаря прямому доступу на биржу трейдеры могут совершать торговые операции, минуя брокера, документально доступ все равно осуществляется именно через компании-брокеров. То есть для того, чтобы получить возможность напрямую торговать на, допустим, фондовом рынке Московской биржи, инвестору необходимо заключить договор с брокером и уже у него приобрести услугу прямого доступа на биржу.

Если продолжать двигаться по цепочке сокращения времени на совершение операций, то становится очевидно, что нужно размещать торгового робота не только логически, но и физически как можно ближе к серверам с ядром биржевой торговой системы.

Прямой доступ на биржу позволяет логически приблизить торговую систему к ядру биржи, но очевидно, что получить еще больший выигрыш в скорости можно, разместив ее физически ближе к этой конечной точке. Как правило, биржи предоставляют услугу колокации оборудования в своих дата-центрах. В таком случае торговая система может быть запущена на сервере, который находится фактически в одной стойке с серверами биржевого ядра.

Робот может размещаться как на отдельном сервере, который можно поставить в стойку в дата-центре (эта услуга называется Colocation), так и на виртуальной машине (Hosting), которая в свою очередь запускается вместе с виртуалками других клиентов на сервере, также установленном в ЦОД, рядом с биржевыми серверами. Услуги хостинга предоставляют, как правило, только крупные брокеры, обладающие собственными стойками в дата-центрах.

Размещение в зоне колокации биржи позволяет подключать торговых роботов непосредственно к биржевому ядру. Также в этой зоне доступно получение рыночных данных (Market Data) по протоколу FAST, о котором мы поговорим немного позже. Плюсом использования зоны свободной колокации является тот факт, что этот вариант значительно дешевле. Но если говорить о погоне за скоростью, высокочастотные трейдеры выбирают наиболее быстрый вариант, несмотря на то, что именно он порой может быть самым дорогим.

Размещение в зоне колокации биржи имеет очевидные преимущества: виртуальные машины и серверы подключаются непосредственно к ядру биржи, в то время как из свободной зоны подключение идет через промежуточные серверы. Кроме того, получение данных по протоколу FAST и выделенный канал для подключения к рынку доступны только из зоны колокации биржи.

Одним из способов существенного снижения затрат на инфраструктуру является размещение робота в зоне свободной колокации. Услуги, предоставляемые в ней, практически аналогичны услугам зоны биржевой колокации. Однако бесплатный сыр бывает только в мышеловке — за относительную дешевизну размещения робота придется заплатить несколькими миллисекундами увеличения скорости обработки транзакций.

Кроме того, поскольку интерфейсы для создания программного обеспечения прямого подключения изначально не предполагают никаких графических возможностей вывода информации о торгах, то возможность синхронизации приказов и позиций, сформированных на прямом подключении, с торговой системой брокера в реальном времени практически необходимая вещь для контроля торговых операций. Поэтому многие брокеры стараются предоставлять своим клиентам такие возможности.

Все это в сравнении с обычным доступом на биржу через брокерские системы стоит денег, и довольно больших. Однако для тех инвесторов, которые вышли на определенный уровень доходов, такие траты имеют смысл. По данным представителей биржи, владельцы роботов, победивших на конкурсе «Лучший частный инвестор» в 2011 году тратили на услуги, связанные с прямым доступом от 100 до 500 тысяч рублей в месяц. Однако, с учетом того, что некоторым трейдерам (хотя таких было не так уж и много) удавалось выходить на доходность свыше 8000% и зарабатывать миллионы рублей в месяц и, учитывая все комиссии брокера и биржи, эти расходы довольно быстро окупались.

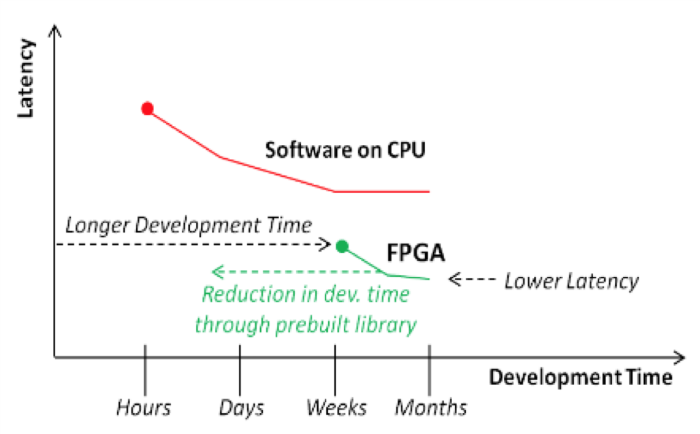

В последние несколько лет распространение в среде алготрейдеров получило использование FPGA для снижения задержек в работе торговых приложений. С помощью современных FPGA можно реализовать различные аспекты высокоскоростных торговых систем. К примеру, обработку рыночных данных можно целиком проводить на FPGA, не передавая их процессору машины.

Использование программируемого железа позволяет получить серьезный выигрыш в скорости обработки и снизить задержки, однако есть и свои сложности. Прежде всего — к ним относится сложность разработки и поддержки торговых приложений, использующих FPGA. Для взаимодействия с железом трейдерам необходимо осваивать не только высокоуровневые языки программирования, но и так называемые языки описания аппаратных средств (HDL, hardware description languages). Также не стоит забывать о необходимости дополнительных трат на само оборудование.

Важнейшим слагаемым успеха в высокочастотной торговле является скорость передачи данных. Игроки рынка активно ищут различные способы ее оптимизации, что приводит к развитию таких технологий, как например передача данных с помощью СВЧ-излучения. Несмотря на определенные минусы (неустойчивость к дождю и туману, ограниченную пропускную способность) она дает возможность пересылать данные напрямую. Другими словами — не нужно прокладывать оптоволоконный кабель через горы, можно просто установить антенны на вышках и найти кратчайшее расстояние между точкой А и Б. Таким образом заявки можно передавать по воздуху быстрее, чем по оптоволокну.

Подобные технологии довольно дороги, однако возможная финансовая отдача от их использования столь велика, что многие hft-компании вкладывают миллионы в построение собственных СВЧ-сетей.

Однако использование микроволн для передачи данных не единственная инновация. Как издание Wall Street Journal писало еще в 2014 году — следующим технологическим прорывом в этой области может стать создание сетей передачи данных, использующих лазеры. По данным журналистов, hft-компании уже договорились о создании подобной сети для работы с биржей Nasdaq.

Разновидности протоколов и способов подключения

В целом схема прямого доступа выглядит следующим образом: сервер с торговым роботом подключается к промежуточному серверу, который размещен в максимальной близости от ядра биржевой торговой системы. На этом сервере установлено специальное ПО — так называемые шлюзы, которые используются для передачи заявок и рыночной информации непосредственно в торговую систему. При этом для совершения операций и получения данных используются различные протоколы и способы подключения.

В настоящий момент биржи предлагают для разработчиков следующие протоколы прямого доступа к биржевым рынкам:

Биржевой шлюз — это Bridge. Gateway, который тоже очень хочется перевести как шлюз – это уже другая история, это скорее сервер доступа. Шлюз — это нативный протокол торгово-клиринговой системы ASTS, существующий с 1998 года (ранее решение именовалось TEAP (TCP/IP версия) или TEServer (RS-232 версия, более не поддерживаемая) ). Многим разработчикам протокол известен под именем MTESRL, по названию соответствующей DLL. В силу нативности этого протокола его основная особенность — это поддержка всех транзакций и всех рыночных данных со всех рынков, работающих на торгово-клиринговой системе ASTS.

Использование данного протокола рекомендуется в первую очередь тем, кому необходим доступ к клиринговым данным и операциям (просмотр своих позиций, обязательств, риск-параметров, установка разного рода лимитов, перевод бумаг и денег между счетами и так далее), а также участие в торгах в режимах переговорных сделок (то есть не быстрые анонимные торги в стакане, а прямое заключение сделок с конкретным контрагентом). API предоставляется в виде динамической библиотеки – в 32- и 64-битных версиях для Windows и Linux.

Архитектура подключения выглядит следующим образом: динамическая библиотека попадает в пакет разработанного вами софта, этот пакет устанавливается на сервер, имеющий сетевой доступ к так называемой серверной части шлюза. Серверная часть – это своего рода прокси-сервер, который находится у брокера и подключен к биржевой инфраструктуре по выделенным сетевым каналам.

В случае же hft-трейдинга, когда ваш софт установлен в дата-центре биржи на условиях колокации, промежуточное звено в виде серверной части шлюза уже не требуется – вы подключаетесь напрямую на биржевые Gateway’и.

Интересной особенностью шлюзового протокола является поддержка «интерфейсов». Интерфейс – это имеющий версию набор доступных пользователю таблиц и транзакций, с соответствующей структурой и типами данных. Практически при каждом обновлении торгово-клиринговой системы появляются новые возможности для пользователей, которые требуют модификации структуры таблиц или изменения формата транзакций. Наличие версионированных интерфейсов позволяет пользователям, не готовым к изменениям, остаться на старой версии интерфейса и не дорабатывать свой софт.

Для прямого подключения используются нативные протоколы. Данные протоколы возникли еще до объединения бирж ММВБ и РТС в Московскую биржу. Так, на рынках относившихся к бирже РТС (FORTS – фьючерсы и опционы, Standard), для прямого совершения операций и получения данных в режиме подключения используется протокол Plaza II.

Для подключения по этому протоколу биржа предоставляет API CGate. С одной стороны, это позволяет участникам торгов реализовать полноценный функционал для доступа к торгам, включая клиринговую функциональность по лимитированию разделов, установок ограничений по инструментам и просмотру обязательств маркет-мейкера. С другой стороны, это позволяет клиентам участников торгов реализовывать собственных высокоскоростных роботов с минимальным набором функций (поставить заявку или снять заявку). API предоставляется в виде набора динамических библиотек – в 32- и 64-битных версиях для Windows и Linux.

Практически с каждым релизом срочного рынка биржа вносит изменения и улучшения в свой собственный программный код, который передается клиентам в виде API. Для пользователя это выглядит как новый дистрибутив с новыми версиями библиотек внутри. Помимо самого кода периодически вместе с релизом меняется и структура отдаваемых пользователям данных.

Протокол FIX (Financial Information eXchange) — протокол обмена финансовой информацией, который является мировым стандартом для обмена данными между участниками биржевых торгов в режиме реального времени. Поддерживается крупнейшими мировыми биржевыми площадками, в том числе Московской биржей и всеми брокерами рынка Forex.

Создание протокола FIX было инициировано рядом финансовых организаций США в 1992 году — брокеры и инвестфонды хотели ускорить процесс осуществления торговых операций на бирже. В то время значительная часть торговых операций совершалась с помощью телефона, а протокол FIX позволил перевести взаимодействия в электронный вид.

В результате родился открытый стандарт передачи информации в электронном виде, который не контролирует ни одна из крупных организаций. Сегодня FIX стал отраслевым стандартом, который используется участниками финансового рынка разных стран для связи своих продуктов.

В настоящий момент протокол определен на двух уровнях — сессии (работа над доставкой данных) и приложения (описание содержимого данных). Существует два варианта синтаксиса протокола — традиционный, вида Tag=Value и в формате XML (FIXML).

Работы по созданию синтаксиса в формате XML начались в 1998 году, а первая версия FIXML появилась в январе 1999 года. В начале пути XML-версии FIX использовался только механизм определения синтаксиса DTD. В дальнейшем организация W3C разработала новый механизм — XML Schema, что заставило разработчиков FIX адаптировать стандарт для использования этого варианта синтаксиса.

Этот шаг позволил добиться улучшения XML-версии протокола FIX, в частности, пользователи получили возможность добавления в сообщения атрибутов и контекстных сокращений. Базовая организация схемы XML предполагает наличие типов данных, используемых в полях, которые содержатся в отдельном файле. Поля FIX определяются в специальном shared-файле, а компоненты и элементы синтаксиса FIXML в специальных файлах компонентов. Сообщения FIXML определяются с помощью специальных файлов, указывающих категорию.

В ноябре 2004 года тогдашний CEO финансового холдинга Acrhipelago Holding Майк Кормак на конференции сообщества FIX под названием FPL (FIX Protocol Limited) в Нью-Йорке заявил о том, что текущая версия протокола не справляется с возросшим объёмом финансовой информации, генерируемой на фондовом рынке. При передачи больших объёмов данных с помощью FIX возникали значительные задержки в их обработке, что приносило трейдерам убытки и лишало их возможности разработки действующих торговых стратегий.

Классический формат передачи сообщений Tag=Value, использовавшийся в FIX, оказался слишком громоздким для его быстрой обработки. Вскоре после этого выступления были сделаны первые шаги к исправлению ситуации.

При создании протокола FAST разработчики преследовали цель добиться возможности передачи больших объёмов данных, избегая появления задержек в получении информации. Разработкой протокола занималась рабочая группа сообщества FIX под названием «Группа оптимизации передачи рыночных данных» (Market Data optimization working group — mdowg), которая была сформирована в 2004 году.

В 2005 году эксперты группы представили пилотный проект (proof of concept) протокола, а уже через год был осуществлен релиз первой версии FAST 1.0. В дальнейшем было выпущено несколько обновлений, и в настоящий момент большинством игроков финансового рынка используется версия протокола 1.2.

Согласно стандарту FIX-протокола, каждое сообщение имеет формат Tag = Value SOH, где Tag — это номер передаваемого поля, Value — его значение, а SOH — символ-разделитель. Протокол FAST позволяет избавиться от избыточности с помощью шаблона, который описывает структуру сообщения целиком. Этот метод называется «неявным тегированием» (implicit tagging), поскольку теги FIX в передаваемых данных только подразумеваются.

Этот протокол несколько выбивается из общего ряда, так как охватывает сегмент задач, связанных не с осуществлением сделок, а с работой с биржевыми данными. По сути, это API к веб-сервисам биржи, реализованный по концепции Restful. Он даёт возможность получения общей рыночной информации, такой как котировки, сделки, индексы, объёмы, итоги торгов и так далее, по протоколу http/https. Сервис доступен только через Интернет, поэтому минимизация задержек в получении данных к нему не применима.

Используется этот протокол для показа биржевых котировок на сайтах (в том числе, все данные на сайте moex.com транслируются именно оттуда), загрузки итогов торгов для аналитики, отрисовки графиков на различных демопанелях и табло и в любых других работающих через Интернет приложениях.

Для тех трейдеров, кто не пользуется для торговли роботами, есть возможность торговать на прямом подключении, используя более привычный им торговый терминал. Однако программное обеспечение, которое работает с брокерской торговой системой, не работает по биржевым протоколам прямого подключения, поэтому для него создаются отдельные программы.

Кроме того, благодаря тому, что технологии прямого подключения являются открытыми, инвесторы могут самостоятельно разрабатывать программное обеспечение для себя. Однако так как эти программы в конечном итоге имеют практически непосредственный доступ к ядру торговой системы, биржа внедрила процедуру сертификации торговых решений от сторонних разработчиков, чтобы исключить вероятность, когда «взбесившийся робот» наповал уложит всю систему. Эту процедуру проходят как разработки индивидуальных инвесторов, так и ПО, созданное специальными компаниями на заказ.

Как выглядят биржевые дата-центры

Дата-центр биржи NYSE Euronext расположен в городе Махва, штат Нью-Джерси. Площадь залов для колокации серверов трейдеров составляет около 18 тысяч квадратных метров — площадь самого здания при этом составляет более 120 тысяч квадратных метров. Издание Data Center Knowledge публиковало некоторые фотографии этого ЦОД.

Центр управления объектом — в нем объединены интерфейсы систем управления зданием (BMS) и управления инфраструктурой самого ЦОД (DCIM). Именно здесь сидят специалисты, которые контролируют режимы температуры и влажности, состояние блоков питания и других элементов в каждом серверном зале.

А вот так выглядит «горячий коридор», в который поступает воздух, выбрасываемый серверами:

Длинный главный коридор дата-центра позволяет прочувствовать огромные масштабы объекта.

Компания Equinix является одним из крупнейших мировых игроков на рынке ЦОД и колокации. Одним из ее объектов является здание бывшего завода по производству очков в Секаукусе штат Нью-Йорк площадью более 100 000 квадратных метров, переоборудованное в современнейший дата-центр. Его услугами пользуются такие биржи, как NASDAQ, BATS, CBOE, и вот как он выглядит.

По обе стороны длинного главного коридора дата-центра расположены решетки; эти решетки и стойки соединяются кабелем, который проходит по желтым подвесным кабель-каналам.

Потолок высотой 12 метров предоставляет большое пространство для нескольких уровней размещения кабель-каналов, заполняющих верхнюю часть дата-центра Equinix, в которой находятся отдельные каналы для соединительных, несущих и силовых кабелей.

Зал источников бесперебойного питания (ИБП) в дата-центре Equinix NY4, питающийся от подстанции мощностью 26 мегавольт-ампер. Оборудование состоит из системы бесперебойного питания мощностью 30 мегаватт, поддерживающей работу вычислительной установки в случае отказа системы электроснабжения.

На случай отключения электроэнергии оборудование дата-центра NY4 оснащено этими 18 запасными дизельными генераторами фирмы «Caterpillar» мощностью 2.5 мегаватт каждый, которые в сумме дают 46 мегаватт аварийной электроэнергии, достаточной для обеспечения полным запасом энергии оборудования, а также холодильных установок и систем ИБП. Во время урагана Сэнди эти генераторы поддерживали оборудование в рабочем состоянии в течение целой недели.

Охладительная система в NY4 оборудована громадными трубами, по которым охлажденная вода поступает к оборудованию, а также к пластинчатому теплообменнику (справа), выполняющему роль холодильника зимой и позволяющему сохранять энергию, которая при обычных условиях тратилась бы на работу холодильных установок.

В настоящий момент крупнейшая российская биржевая площадка, Мосбиржа, предлагает трейдерам возможность размещения своего оборудования в московском дата-центре М1. Дата-центр введен в эксплуатацию в 2006 году, его общая площадь составляет 3850 квадратных метров, из которых под серверные залы отведено 2400 квадратных метров (нагрузочная способность 5-8 кВт на стойку). Всего таких стоек около 950 штук.

Для поддержания необходимо режима температуры (22 ± 4 градусов) и влажности (45 ±10 %) в серверных залах установлены системы приточно-вытяжной вентиляции и прецизионные кондиционеры промышленного типа.

Серверные стойки располагаются по принципу горячих и холодных коридоров, закрытие последних позволяет исключить смешивание горячего, выбрасываемого оборудованием воздуха, с поступающим от кондиционеров холодным.

Источники бесперебойного питания рассчитаны на большее время работы всего оборудования, чем необходимо для запуска дизель-генераторных установок и перехода на автономное энергоснабжение ЦОД.

В 2014 году руководство «Московской биржи» приняло решение о переезде в дата-центр DataSpace1. ЦОД сдан в эксплуатацию в июле 2012 года. Его общая вместимость составляет 1062 стойко-места — 12 машинных залов, площадью до 255 квадратных метров каждый.

В ЦОД организованы 6 независимых цепей электропитания, каждый машинный зал снабжается электричеством от 2 независимых цепей.

Чиллеры и сухие воздухоохладители установлены по схеме распределённого резервирования N+1, холодный воздух подводится под полом.

Периметр здания и внутренние помещения оснащены 8-уровневой системой безопасности, которая включает различные компоненты контроля доступа и наблюдения.

Биржевые площадки и HFT-трейдеры уделяют большое внимание выстраиванию собственной торговой инфраструктуры. Сегодня на фондовом рынке успех от неудачи часто отделяют доли секунды, поэтому и софт и железо, обеспечивающие работу финансовых приложений, должны работать в высшей степени надежно.

Уровень нагрузки столь велик, что справиться с ним нелегко — это требует серьезных инвестиций со стороны провайдеров услуг ЦОД. В противном случае могут возникать ситуации, наподобие той, что произошла в августе 2015 года в дата-центре CenturyLink — во время серьезно движения на рынке, инфраструктура для HFT-торговли работала в усиленном режиме, с которым не справилась система вентиляции (HVAC). В результате многие серверы не просто перегрелись, а физически сгорели.

Разновидности hft-платформ

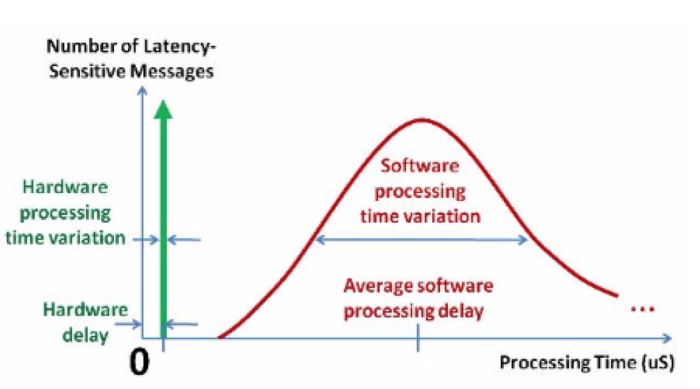

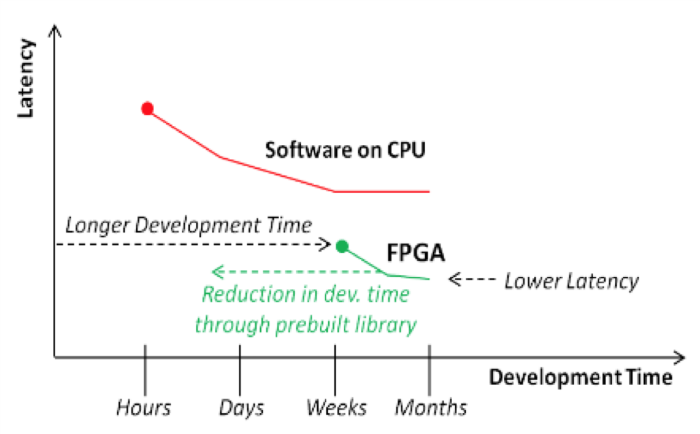

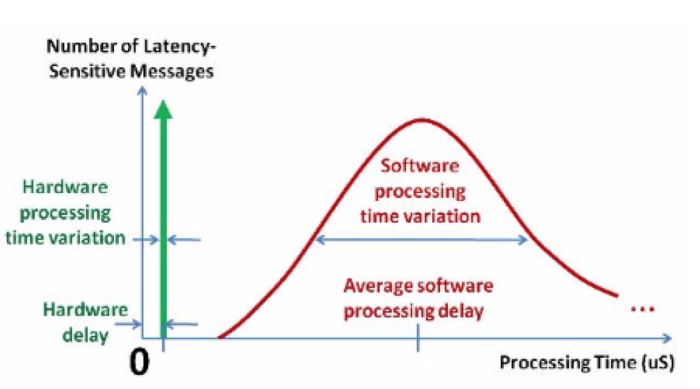

В настоящий момент большинство трейдеров и брокеров создают свои hft-системы с помощью популярных программных и аппаратных технологий. Это позволяет описывать алгоритмы с помощью знакомых многим высокоуровневых языков программирования и в них можно довольно быстро внести изменения в случае необходимости. Однако погоня за скоростью приводит к тому, что непредсказуемое время ответа программных систем становится препятствием на пути к успешной торговле. Давайте рассмотрим существующие программные и аппаратные подходы к созданию hft-систем.

Программные высокочастотные платформы

Существует довольно большое количество компаний, предлагающих софт для высокочастотного трейдинга (для Западных бирж это, например, Mantara, Ulink и QuantHouse). При их использовании большая часть задержек приходится на работу операционной системы, на которой запущен софт, а также сетевого стека. Чтобы с этим бороться, пользователи могут использовать высокопроизводительные сетевые карты (например, от Solarflare или Myricom), которые ускоряют определенные части сетевого стека.

Кастомные аппаратные HFT-платформы

Сравнительно высокие задержки программных торговых платформ заставили представителей отрасли искать альтернативные подходы к снижению задержек с помощью специального железа. Как правило вещи вроде ASIC не рассматриваются в hft-торговле, поскольку им недостает гибкости для последующей реконфигурации или работы с новыми протоколами. GPU также не могут предложить значительное быстродействие. Подходящим инструментом для получения гибкости и достижения требуемого быстродействия стала технология FPGA (Field-Programmable Gate Arrays).

Использовать FPGA для ускорения финансовых приложений можно различными способами. Один из них называется Гибридными вычислениями и используется, к примеру, в моделях риск-менеджмента, вычисления цен опционов и моделирования портфолио. При его применении скорость работы системы может возрастать на три порядка.

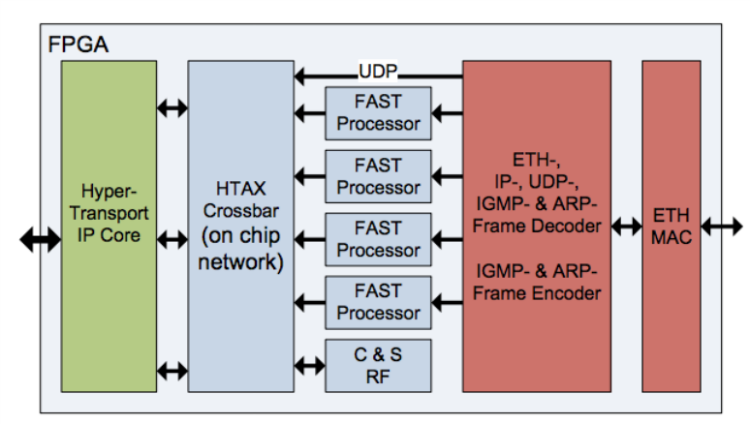

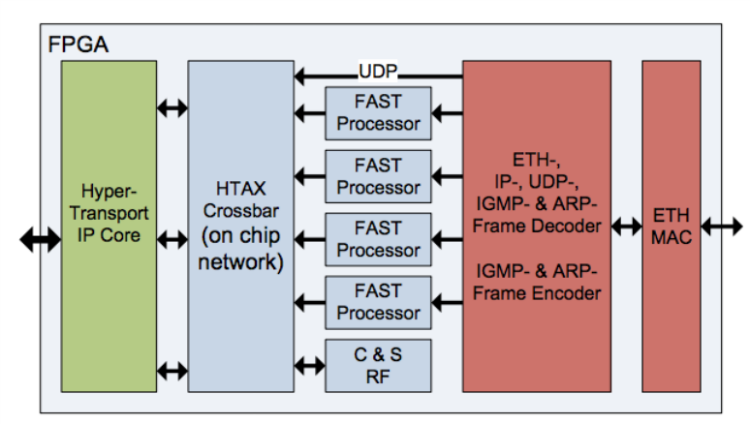

Для создания современных систем онлайн-трейдинга часто используются FPGA. Этому железу передаются задачи по обработке соединений Ethernet, IP, UDP и декодирования протокола FAST. Параллелизм FPGA позволяет добиться серьезного прироста в скорости работы в сравнении с исключительно программными инструментами. Архитектура описываемой в данной работе системы выглядит так:

Этот подход дополняет обычные многоядерные процессоры с сопроцессорами на FPGA. Обычно связь с CPU осуществляется с помощью высокоскоростных коннекторов вроде FrontSide Bus (FSB), PCI Express или QPI. Сами торговые модули в таком случае пишутся на высокоуровневых языках программирования.

Другой способ применения программируемой логики для ускорения — это использование так называемых Smart NIC. Обычно под этим понимается комбинация высокоскоростных сетевых интерфейсов, PCI-интерфейсов хоста, памяти и FPGA. Здесь FPGA выступает в роли NIC-контроллера, выполняя роль моста между хост-компьютером и сетью и позволяя интегрировать программную логику напрямую на пути следования данных. Таким образом, Smart NIC может работать как торговая платформа под управлением CPU хост-машины.

С помощью современных FPGA можно реализовывать любые аспекты hft-приложений. Входящие рыночные данные могут целиком обрабатываться на FPGA без необходимости их отправки к процессору. Входящие сетевые данные «скармливаются» напрямую кастомизированной, высокооптимизированной системе через железные блоки MAC и PHY. Более того, фактически, нужная информация может быть извлечена еще до полного получения пакета. Таким образом, использование FPGA позволяет добиться значительного снижения общей задержки.

Использование FPGA имеет и свои недостатки в сравнении с традиционными подходами разработки торговых систем. Корнем проблем является более высокая сложность потока разработки под FPGA. Значительная часть разработчиков финансовых систем и трейдеров не знакомы с этой технологией и им недостает знаний и экспертизы для осуществления аппаратно-ориентированной разработки.

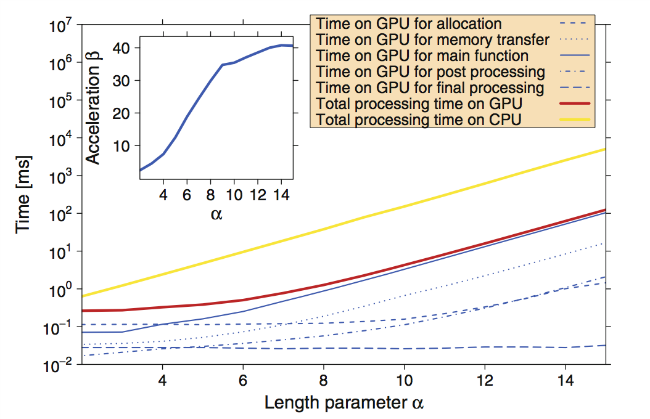

Разработка и тестирования новых аппаратных решений из-за более низкого уровня абстракции — это более сложный и длительный процесс по сравнению с обычным написанием торгового робота. Все это проиллюстрировано на рисунке ниже:

Чтобы избежать этого, в некоторых FPGA-based hft-платформах есть специальные высокоуровневые среды, что позволяет создавать торговые системы без необходимости использования языков описания аппаратных средств (HDL, hardware description languages).

Архитектура современных графических карт строится на основе масштабируемого массива потоковых мультипроцессоров. Один такой мультипроцессор содержит восемь скалярных процессорных ядер, многопоточный модуль инструкций, разделяемую память, расположенную на чипе (on-chip).

Когда программа на C, использующая расширения CUDA, вызывает ядро GPU, копии этого ядра или потоки, нумеруются и распределяются на доступные мультипроцессоры, где уже начинается их выполнение. Для такой нумерации и распределения сеть ядра подразделяется на блоки, каждый из которых делится на различные потоки. Потоки в таких блоках выполняются одновременно на доступных мультипроцессорах. Для управления большим количеством потоков используется модуль SIMT (single-instruction multiple-thread). Этот модуль группирует их в «пачки» по 32 потока. Такие группы исполняются на том же мультипроцессоре.

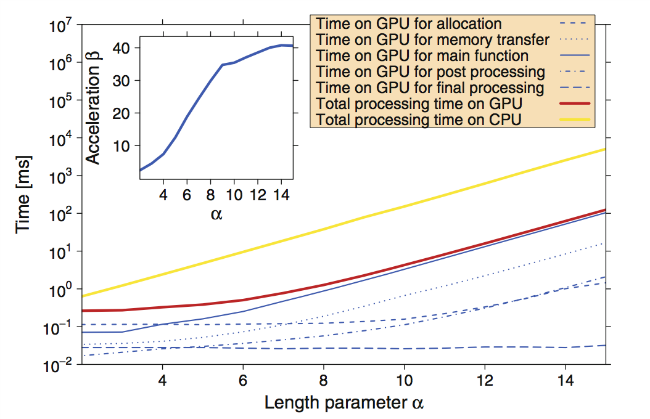

В финансовом анализе применяется множество мер и показателей, расчет которых требует серьезных вычислительных мощностей. Мера, называемая экспонентой Херста, используется в анализе временных рядов. Эта величина уменьшается в том случае, если задержка между двумя одинаковыми парами значений во временном ряду увеличивается. Изначально это понятие применялось в гидрологии для определения размеров плотины на реке Нил в условиях непредсказуемых дождей и засух.

Впоследствии показатель Херста начали применять в экономике, в частности, в техническом анализе для предсказания трендов движения ценовых рядов. Ниже представлено сравнение быстродействия вычисления показателя Херста на CPU и GPU (показатель «ускорения» ? = общее время вычисления на CPU / общее время вычисления на GPU GeForce 8800 GT):

Эксперименты показывают, что использование графических процессоров может приводить к существенному повышению производительности финансового анализа. При этом выигрыш в скорости по сравнению с использованием архитектуры с CPU может достигать нескольких десятков раз. При этом добиться еще большего повышения производительности можно с помощью создания кластеров GPU — в таком случае она растет практически линейно. Именно поэтому GPU и FPGA технологии плотно используются при построении hft-систем.

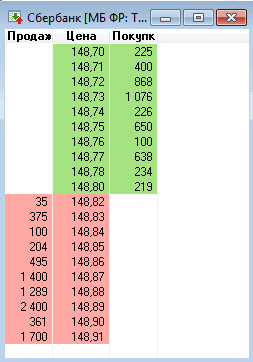

Что такое биржевой стакан

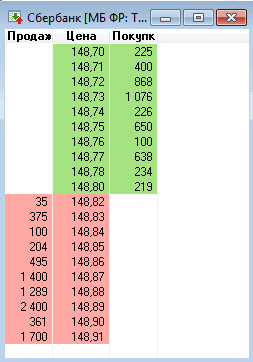

Биржевой стакан (англ. DOM, Depth of Market) — это перечень с цифровой индикацией актуальных заявок на покупку или продажу некоего актива фондового рынка по заданным участниками ценам. Этот индикатор отражает настроения участников торгов и является одним из важнейших инструментов трейдера. Он имеет и другие названия — стакан заявок, книга приказов (Order Book), глубина рынка (Depth of Market), второй уровень (Level 2), стакан торгового терминала (Open Book) — проще говоря, это таблица, отображающая информацию о поданных продавцами и покупателями заявках в текущий момент.

В ходе торговой сессии биржевая площадка ежесекундно собирает тысячи заявок от всех участников и сводит их между собой. При этом книга приказов — это всего лишь форма визуализации ближайших к текущей цене лимитных заявок.

Анализ биржевого стакана дает возможность объективной оценки уровней спроса и предложения в текущий момент торгов по интересующему инструменту. Приверженцы технического анализа применяют книгу приказов для выявления линии наименьшего сопротивления для движения цены актива. Также при помощи стакана можно составлять краткосрочные прогнозы, которые эффективно применяются в скальпинге.

Принято считать, что при быстром исчезновении выставленных заявок в одном направлении цена вскоре двинется туда же. Главным отличием стакана от графиков цен является то, что он не предоставляет визуального отображения рыночных данных. Он только отображает поступившие заявки, которые находятся близко к рынку и исполнение которых будет неким образом влиять на дальнейшее ценообразование.

Повышение либо снижение цены биржевого инструмента обусловлено распределением спроса и предложения на него. В свою очередь спрос и предложение находятся в зависимости от шагов, которые предпринимают активные участники рынка. Любой из финансовых рынков — двусторонний аукцион. Допустим, кто-то решил продать 10 лотов некоего актива. Чтобы это сделать, должен появиться покупатель, который готов купить предлагаемый объем актива по заявленной цене. Таким образом происходит сделка между продавцом и покупателем, которых на бирже ежесекундно совершается большое количество.

Существует три вида биржевых заявок. Рыночные заявки на покупку/продажу исполняются по лучшей рыночной стоимости в желаемом объеме. Лимитные заявки — обычные ордера, включающие требуемый актив, его цену, а также желаемый объем. Условные — это все заявки, требующие соблюдения заданных рыночным участником условий, исключая лимитные.

Биржевой стакан демонстрирует только лимитные заявки. Сделки по рынку не видны, так как исполняются мгновенно по лучшим ценам. Условные приказы не отображаются ввиду того, что ожидают наступления требуемых условий, при которых они станут лимитными либо рыночными.

Заявки, которые отражает глубина рынка, также разделяются на мелкие, средние и крупные. Такое деление является условным и производится относительно среднедневных объемов торгов по инструменту на конкретной биржевой площадке. К примеру, если усредненный объем сделок по фьючерсу на индекс РТС составит 1 млн контрактов за сессию, то ордер на 2–5 тыс. контрактов можно отнести к крупным заявкам, и за ним нужно вести пристальное наблюдение.

Помимо деления на виды и объемы заявки также подразделяются по своему стратегическому предназначению на агрессивные и пассивные. Заявки на покупку/продажу, которые статично расставлены на ценах, по значению находящихся рядом друг с другом, и не двигаются, а как бы защищают какую-то ценовую отметку и не проявляют агрессии, называют пассивными. Глубина рынка демонстрирует пассивные ордера при подходе рынка к мощным графическим уровням поддержки либо сопротивления. В результате противоборства быков и медведей уровень будет пробит или произойдет отскок котировок от него. Ордера, поданные с рынка (рыночные заявки), называют агрессивными.

Как правило, подобные приказы являются двигателем цен. Также существуют агрессивные заявки иного рода: они лимитированы, но при этом демонстрируют неуклонное перемещение за меняющимися ценами. Подобные приказы имеют свойство внезапно появляться в биржевом стакане и при скачках рынка в какую-либо сторону постоянно стремиться к текущей стоимости, подталкивая цены. Подобные перемещения ордеров способны к длительному поддержанию направления рынка.

Нередко пассивные и агрессивные приказы находятся во взаимодействии друг с другом, и стакан цен отражает это взаимодействие. При пробитии уровня поддержки он становится линией сопротивления. В стакане при этом можно увидеть такую ситуацию: сгущение пассивных ордеров преодолевается, затем в игру вступает агрессивный продавец, выставляющий заявки по ближайшим уровням Ask.

Таким образом — теперь для разворота рынка вверх понадобится пробить сопротивление, которое начали активно охранять многие трейдеры. Пассивная плотность также применяется для выставления стоп-лосса. Если после открытия позиции появился крупный продавец, а цена при этом двинулась вниз, то стоп-приказ можно без опаски выставлять на 1–2 пункта выше цены данного продавца. Если крупный приказ будет «съеден» рынком, сделку лучше закрыть, потому что инерция наверняка утянет за собой котировки вверх.

Основные категории стратегий hft

Чем больше трейдер знает о деятельности других участников рынка, тем легче ему принять решение и заработать на этом. Для всего этого используется технический анализ, который включает в себя данные о ценах, условиях сделок и объемах торгов, которые можно найти в биржевом стакане. Этим занимается отдельный робот, и эти данные используются для настройки алгоритмов торговли.

Маркет-мейкинг

Трейдер получает прибыль за счет спреда — разницы между спросом и предложением. Чем больше спред — тем больше прибыли в итоге. Суть этой стратегии в том, чтобы повысить конкуренцию между торговцами и инвесторами, сужая спред в различных активах. Такая стратегия широко распространена между крупными инвестиционными фирмами. Она позволяет повысить качество и привлекательность торговой площадки. Такой вид стратегии дает повышение рыночной ликвидности и новые территории для торговли.

Ликвидность — это способность продать ценные бумаги быстро и без существенных потерь. Популярные акции уже имеют неплохую ликвидность. Инвесторы, которые хотят купить или продать малоликвидную акцию, зачастую испытывают сложности с поиском контрагента, готового предложить приемлемую цену. Сущность стратегии пассивного маркет-мейкинга заключается в выставлении колоссального числа заявок типа Limit по обе стороны цены (чуть ниже рынка при покупке, выше – при продаже).

В результате обеспечивается рыночная ликвидность, что облегчает возможность выполнения сделок для частных трейдеров. Прибыль от hft трейдинга в этом случае образуется за счет разницы ценами спроса и предложения. Именно на этой разнице высокочастотник зарабатывает деньги. К тому же не редко маркет-мейкеры получают дополнительную плату от торговых площадок за повышение ликвидности. Более того, сам алгоритм может и не зарабатывать и даже немного терять, при этом трейдер будет зарабатывать на выплатах торговых площадок и в итоге оказываться в плюсе.

Эта стратегия заключается в повышение конкуренции между инвесторами и трейдерами и сужению спредов в разных активах, за счет выставления ордеров с той и иной стороны спрэда цены. Следовательно, самые выгодные для таких стратегий являются новые «территории». При этом, чем больше ценовой спред актива, тем больше прибыли принесет стратегия в результате. Таким образом, ликвидность инструмента на площадке повышается, спреды сужаются, что привлекает новых инвесторов на торговую площадку.

Фронтраннинг

В основе работы алгоритма лежит скорость заключения сделки при обнаружении выгодных условий. Работу алгоритма можно поделить на два периода — мониторинг всех условий для выставления заявки и действие, когда заявка уже в работе.

Сначала происходит анализ на все крупные биды (цены спроса) выше заданного условия, и если такой объем находит система, то роботом выставляется заявка на один шаг выше этого ордера. Если же ордер убирается, то заявка, выставленная роботом, снимается, и мониторинг продолжается. Если объём передвигается, то робот тоже передвигается, при этом маневрируя, чтобы быть на шаг впереди.

Расчет тут делается на то, что, прежде, чем крупная заявка будет полностью удовлетворена, цена несколько раз отскочит от этого объема.

Импульс зажигания