30 мая 2018 finversia.ru Тунев Виктор

Тема с увольнением из «Сбербанк КИБ» аналитика по нефти и газу Алекса Фэка вместе с главой аналитического подразделения Александра Кудрина вызвала бурю возмущения в инвестиционном сообществе. Подавляющее большинство встало на сторону аналитиков, которые осмелились не просто рассказать, казалось бы, очевидное (как Газпром тратит деньги акционеров на проекты с отрицательным NPV), а ещё и указать на конечных бенефициаров. Мол, Газпром прежде всего работает в интересах своих основных подрядчиков (среди которых компании Тимченко и Ротенберга), но совсем не российского Правительства (контролирующего акционера) или миноритарных акционеров.

Я не хотел бы выступить «адвокатом дьявола» и защищать Газпром или его подрядчиков, поэтому не буду комментировать бездоказательные обвинения конкретных лиц в коррупции. Меня удивил односторонний и непрофессиональный подход аналитиков к оценке проектов Газпрома. К Газпрому у меня есть свои вопросы - как миноритарный акционер я возмущен и ростом прочих нерасшифрованных расходов, и дивидендной политикой, и подходом Министерства финансов, которое в 2017 году вместо дивидендов увеличило НДПИ на газ для компании.

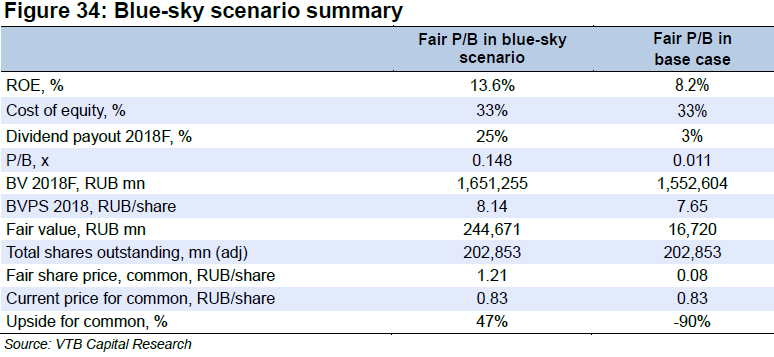

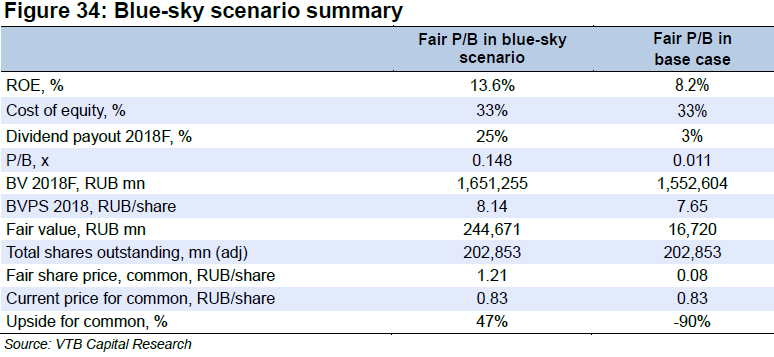

За неделю мне попал в руки еще один одиозный отчет – аналитики ВТБ Капитал насчитали практически нулевую цену за обыкновенные акции холдинга Россети. Кроме некорректно посчитанной стоимости собственного капитала (33%!), аналитики не верят, что будущие инвестиции позитивно скажутся на снижении затрат, потерь электроэнергии, росте рентабельности, прибыли компании и ее распределении в пользу акционеров. Потенциал минус 90% к текущей цене обыкновенной акции на следующие 12 месяцев (0.08 против 0.8 руб.). Акции «Россетей» уже торгуются с коэффициентом 0.1 к балансовой стоимости и почти 1 к чистой прибыли (то есть по мнению аналитиков «ВТБ Капитал» должно быть 0.01 P/BV и 0.1 P/E!).

Наверное, без острых выводов никто не будет читать аналитические обзоры, вот аналитики и пытаются выдать что-то яркое и заметное. Очень жаль, что от этого страдает качество анализа - вместо глубокой и профессиональной аналитики мы получаем что-то вроде заметок из желтой прессы.

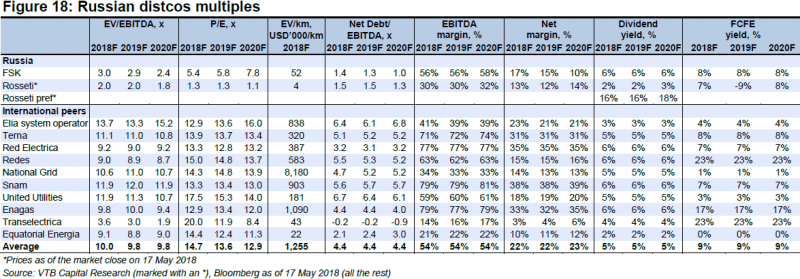

Газпром и Россети – два крупнейших энергетических монополиста, при этом их акции торгуются с супернизкими сравнительными коэффициентами не только в России, но и в мире. Самые-самые distressed assets. Рынок не верит в то, что компании когда-то смогут приносить миноритарным акционерам адекватный возврат на вложения. Действительно, дивидендная политика у компаний явно не соответствует их зрелости (у зрелых компаний бизнес не сможет существенно вырасти в обозримом будущем). По идее, они должны распределять в пользу акционеров основную часть прибыли, но платят не больше четверти, да еще часто по заниженной базе. Естественно, что у инвесторов нет доверия и к эффективности инвестиционных программ компаний.

Мое мнение, что в таких историях, как Газпром и Россети, аналитикам нужно либо работать конструктивно с эмитентами (указывать на то, что беспокоит инвесторов, задавать неудобные вопросы, добиваться раскрытия информации и т.п.), либо ставить рекомендацию Under Review, не вступая в откровенный конфликт с компанией. Хорошо, что в своих обзорах аналитики представили и blue-sky сценарий, в котором отразили потенциал роста, если компания будет управляться так, как должна по их мнению. Осталось дождаться, когда идея в росте капитализации Газпрома или Россетей найдет интересантов у нынешней элиты. Магнит уже нашел…

Разберем некоторые странности из отчетов детально...

ГАЗПРОМ

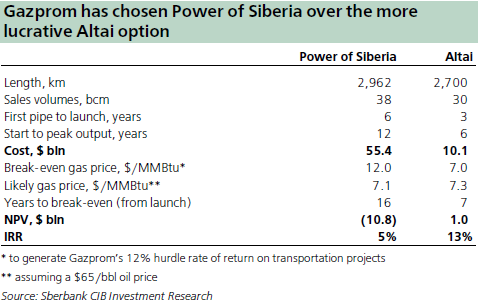

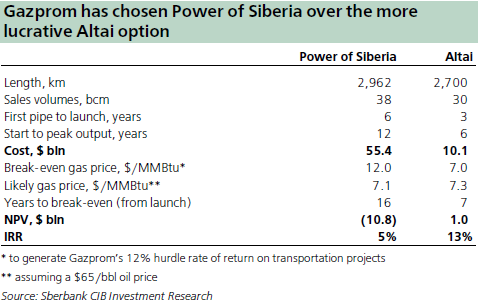

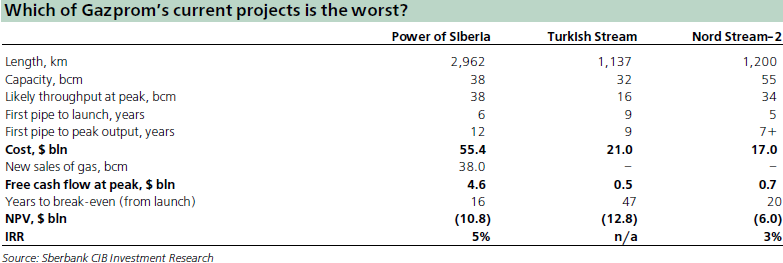

Самым некорректным в отчете является сравнение двух проектов поставки газа в Китай – Алтай и Силы Сибири. При этом, выбор в пользу более затратного подхода якобы был связан с интересами подрядчиков Газпрома, которым выгоднее было построить более длинную и дорогую трубу.

Что некорректно в сравнении:

- В стоимость проекта Алтай $10 млрд. входит только стоимость трубы, а в стоимость Силы Сибири $55 млрд. аналитики включили capex на два новых месторождения (Ковыкта и Чаянда ~$24 млрд.) и Амурский ГПЗ (~$17 млрд.) - сама труба будет стоить по оценке аналитиков Сбербанк КИБ ~$15 млрд. или 27% всех инвестиций).

- Газ для Алтая как будто можно «бесплатно» взять из Западной Сибири (почему бы его в Европу не поставить?!), при этом цена реализации газа для Алтая и Силы Сибири примерно равны друг другу и цене, которую Газпром получает от экспорта в Европу до вычета налогов и транспортных расходов.

- Газ по западному маршруту (Алтай) будет конкурировать с туркменским и продаваться с дисконтом, газ по восточному маршруту (Сила Сибири) сразу придет на премиальный рынок и будет конкурировать по цене с дорогим LNG. Цена продажи по «Силе Сибири» должна быть выше. Плюс дополнительный доход даст производство других продуктов на Амурском ГПЗ.

- Использована оценка инвестиций в Силу Сибири $55 млрд. от 2014 года при другом курсе рубля.

Можно еще задаться вопросом, почему проект Ямал-СПГ компании Новатэк стоимостью в $27 млрд. и пропорционально меньшим масштабом газа (16.5 млрд. т LNG в год) не вызывает вопросов с окупаемостью в сравнении с Силой Сибири ($55 млрд. и 42 млрд. м3). Хотя газ с Ямала нужно еще доставить по сложному морскому пути до потребителя, а у Газпрома он приходит по трубе близко к премиальному рынку, где цена газа сейчас на десятки процентов выше европейского уровня.

Считаю, что у Силы Сибири будет нулевой NPV при ставке дисконтирования 10% и цене на нефть $65 (как в отчете), если Газпром уложится в обозначенные цифры по инвестициям и даже при отсутствии льгот по экспортной пошлине (пока государство утвердило лишь нулевой НДПИ в первые 15 лет реализации проекта).

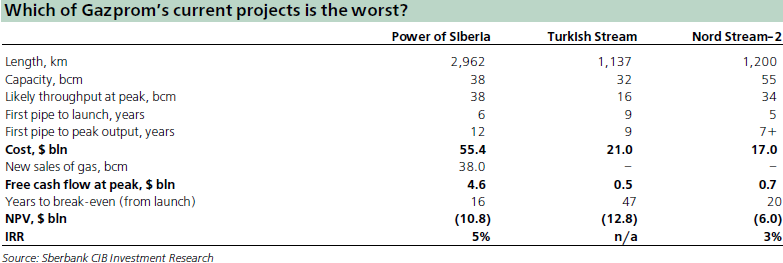

Другая странность касается отрицательного NPV при оценке турецкого и северного-2 потока:

- При оценке турецкого и северного потока явно занижена пиковая загрузка трубы (50% и 60% соответственно). Как будто потребление газа в Турции расти не будет, как и не будет трубы из Турции в другие страны, а Германия будет готова переплачивать за транзит газа через Польшу и Украину.

- Оценка FCF в $0.5 для турецкого и $0.7 млрд. для северного потока взяты как стоимость прокачки этого газа через Украину по текущим расценкам (~$32 за 1000 куб.м), хотя Украина давно намеревается их увеличить и ограничена лишь действующим контрактом до 2019 года. Кроме того, рано или поздно потребуется модернизация трубы через Украину, денег на которую у последней нет.

- Не учитываются дополнительные объемы газа, которые могут быть поставлены в Европу за счет улучшения логистики поставок и меньшей цены для конечных потребителей, которые ну будут переплачивать за транзит через третьи страны.

Согласен, что в реализации турецкого и северного-2 потока есть политическая составляющая, но не думаю, что, если учесть все потенциальные выгоды, эти проекты не имеют ценности для Газпрома. Если взять 100% целевую загрузку новых потоков и добавить эффект от дополнительного экспорта хотя бы 20 млрд. м3 (из ~200 всего экспорта Газпрома), то NPV новых труб в обход Украины будет положительным.

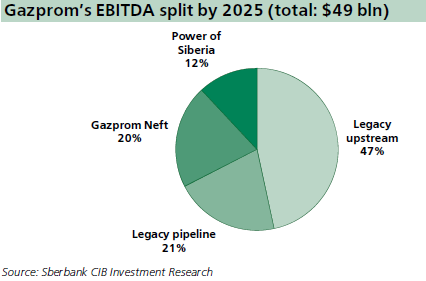

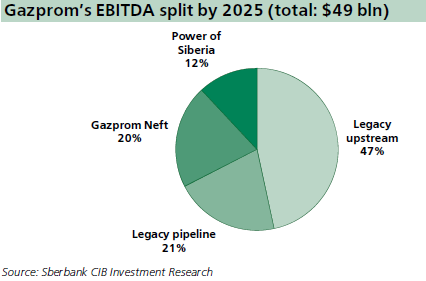

Ещё Сбербанк КИБ скромно оценивает динамику EBITDA Газпрома в 2018-20гг ($35-$39 млрд. против $25 в 2017). Даже с учетом повышения целевой цены на нефть до $65 за баррель. В долгосрочном плане EBITDA к 2025 достигнет $49 млрд., хотя, как отмечают аналитики, после завершения новых строек Газпром может существенно увеличить инвестиции в обновление газотранспортной системы в России (наверное, опять из интересов подрядчиков).

В моих расчетах при цене на нефть $70 похожая EBITDA под $49 млрд. получается уже в 2018-19, а не 2025г.

Аналитики «Сбербанк КИБ» не приводят расчет, как получили целевую цену акций Газпрома на 40% выше текущих. Рекомендация «спекулятивная покупка» основана на оптимистичных ожиданиях, что новое правительство сможет что-то изменить в Газпроме. В этом смысле я пессимист, но идея в акциях Газпрома заключается в другом: компания сможет со следующего года увеличить дивиденды и в перспективе выплачивать не менее 50% от чистой прибыли. У Газпрома остались в прошлом три грустных года, когда рыночная ситуация с ценами на нефть и газ при растущих инвестициях не позволяла рассчитывать на рост выплат в пользу акционеров. Но в 2018-19гг скорректированная EBITDA может вырасти до 2.5-3 трлн. руб. (с 1.5-1.4 в 2016-17гг.) и денег будет достаточно как на все проекты, так и на рост дивидендов. Будем надеяться, что Правительство не станет увеличивать НДПИ на газ и забирать существую часть дополнительной прибыли через налоги.

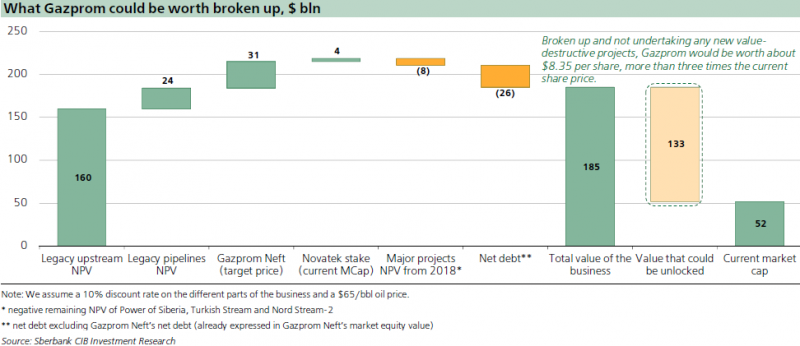

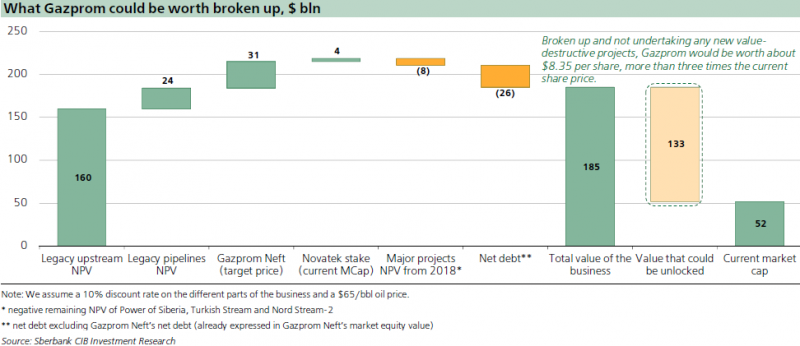

Blue-sky сценарий от аналитиков Сбербанк КИБ более оптимистичен. Газпром должен стоить в 3.5 раза выше текущих цен (>500 руб. против 145 руб. сейчас)

РОССЕТИ

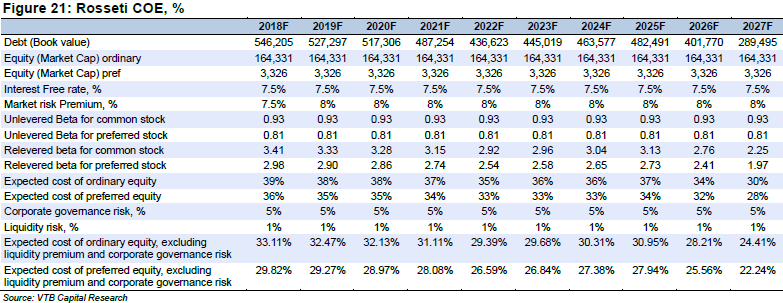

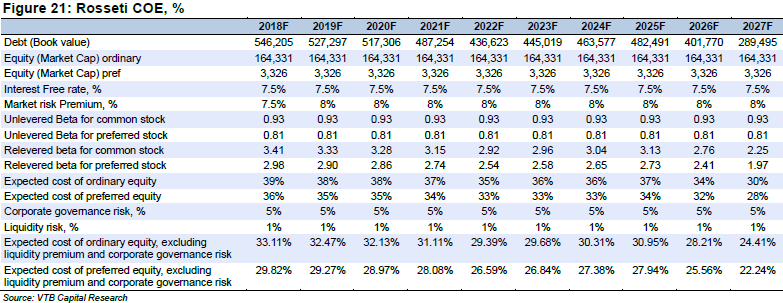

Отчет аналитиков ВТБ Капитал содержит много подробной информации: от истории RAB до планов по росту тарифов и инвестиций, особое внимание уделено дивидендной политике. Основная претензия к отчету – расчет ставки дисконтирования по акциям холдинга Россети.

33% - фантастически завышенная стоимость собственного капитала. Такая стоимость может применяться к какому-нибудь стартапу или небольшой компании, но не крупнейшей в мире электросетевой компании (по длине проводов и их восстановительной стоимости - больше $104 млрд. при текущей капитализации всего $2.7 млрд.)

Вроде все сделано по теории, но совершенно некорректно теория применена к практическому кейсу с холдингом Россети:

- аналитики рассматривали Россети не как холдинг с самостоятельными дочерними компаниями, у которых свои миноритарии, дивиденды и долговая нагрузка, а как единую компанию.

- использована завышенная средневзвешенная стоимость капитала WACC в 15% - как сумма 7.5% безрисковой ставки и 7.5% премии за риск. Похоже аналитики перепутали премию за риск для собственного капитала Equity и для всего капитала (например, стоимость долга дочерних обществ Россетей сейчас примерно соответствует безрисковой ставке 7.5% - облигации дочек торгуются без премии к доходности самых длинных ОФЗ с дюрацией ~10 лет)

- 33% получилось за счет применения relevered beta в размере 3.4 (!) как отношение консолидированного долга Россетей (546 млрд.) к текущей рыночной стоимости акций только самого холдинга (168 млрд.). Но на самом холдинге нет долга – весь он на дочках, а у дочек есть свои миноритарии с долей 20-50% от капитализации. Сам холдинг торгуется с дисконтом 32% к рыночной капитализации дочек (дисконт даже больше с учетом неторгуемых 100% активов).

Интересно, что аналитики забыли вычесть стоимость долей миноритариев дочек – тогда бы стоимость Россетей ушла в глубокий минус. И не будем останавливаться на таких мелочах, как забытая стоимость пакета в ИнтерРАО, с учетом которой размер чистого долга в 1.5 раза меньше совокупного.

Если для привилегированных акций аналитики ВТБ Капитала остановились на корректном для холдинга методе дисконтирования дивидендов DDM, то для обыкновенных акций взяли далекий от реальности метод справедливой оценки к балансовой стоимости капитала Fair P/BV (0.01!).

В blue-sky сценарии у аналитиков ВТБ Капитал дивидендная доходность обыкновенных акций Россетей фантастические 15% к текущей цене, но за счет примененной ставки дисконтирования в 33% потенциал роста всего 47% (до 1.21 руб.).

Дивидендная политика холдинга, принятая в конце 2017 года, дает достаточно понятные ориентиры для расчета дивидендов как на уровне дочек, так и самого холдинга. Но аналитики сослались на неизвестность нескольких составляющих (переоценка акций, доля прибыли на инвестиции и поддержку дочек, доходы от платы за технологическое присоединение) и оставили очень консервативный прогноз по распределению прибыли на обыкновенные акции холдинга (3% консолидированной прибыли и всего 4-5 млрд. руб. в год в перспективе).

По моим расчетам холдинг может распределять 50-80% входящих дивидендов от своих дочек (эти средства на 100% формируют прибыль по РСБУ - базу для расчета дивидендов). Дочки Россетей уже выплачивают около 40% чистой прибыли в виде дивидендов (50% минус прибыль от технологического присоединения). По итогам 2016 года холдинг собрал с дочек ~25 млрд. дивидендов. Даже без учета роста прибыли дочек в будущем холдинг Россети может выплачивать своим акционерам 15-20 млрд. или ~10% текущей капитализации.

Аналитики ВТБ Капитала не поверили в январскую презентацию компании, где кроме роста инвестиций, в том числе на цифровизацию сетей, обозначены долгосрочные цели по сокращению потерь в сетях (с 9 до 6.5%) и операционных расходов (на 30%) при росте капитализации в 9 раз к 2030 году до 1.5 трлн. руб. При этом в своих моделях аналитики учли существенные инвестиции (гораздо больше амортизации) при отсутствии какого-либо эффекта на рентабельность (рентабельность по EBITDA останется ~30% при росте тарифов чуть ниже инфляции в 4%)

Корректным способом расчета акций холдинга, по моему мнению, может быть SOPT-оценка с использованием дисконта к суммарной целевой стоимости дочек, исходя из дивидендной доходности акций Россетей. Нынешний 32% дисконт – исторический максимальный - отражает существенную разницу в дивидендной доходности холдинга и его дочек. При этом, у холдинга есть «плохие» компании, которые ничего не стоят и имеют большой долг (МРСК Северного Кавказа) и «хорошие» - платят высокие дивиденды и имеют нормально обслуживаемый долг (ФСК ЕЭС, МРСК Волги, Урала, Центра и Приволжья). Потенциал роста «хороших» компаний ~50%, аналогичный потенциал может быть и у обыкновенных акций Россетей. Но если холдинг начнет распределять существенную часть входящих дивидендов в пользу своих акционеров, то потенциал обыкновенных акций Россетей вырастет до 100% (при нулевом дисконте к SOTP-оценке).

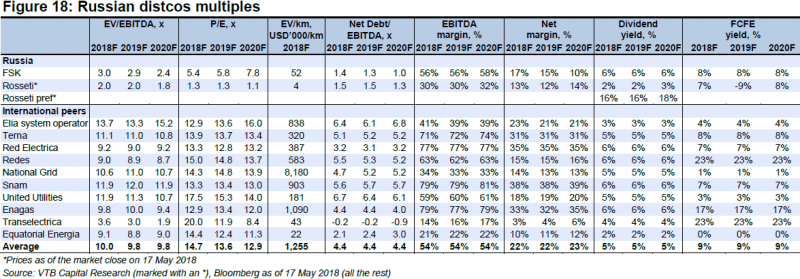

По сравнению с оценками мировых аналогов акции ФСК и Россетей могут вырасти в разы. Для этого достаточно распределять существенную часть прибыли на дивиденды, а все инвестпрограммы финансировать за счет амортизации и долга.

Потенциальным риском и возможностью является идея Ростеха войти в капитал Россетей с долей до 30% (под участие в проекте цифровизации сетей). Если менеджмент холдинга будет настаивать на справедливой оценке, то дополнительная эмиссия может пройти по цене гораздо выше текущих (в любом случае не ниже номинала в 1 руб.). Размытие доли существующих акционеров, конечно, негатив, но если Ростех действительно будет заинтересован в росте капитализации, то мы увидим как потенциального защитника интересов миноритариев, так и кратный рост дивидендов холдинга.

Я не хотел бы выступить «адвокатом дьявола» и защищать Газпром или его подрядчиков, поэтому не буду комментировать бездоказательные обвинения конкретных лиц в коррупции. Меня удивил односторонний и непрофессиональный подход аналитиков к оценке проектов Газпрома. К Газпрому у меня есть свои вопросы - как миноритарный акционер я возмущен и ростом прочих нерасшифрованных расходов, и дивидендной политикой, и подходом Министерства финансов, которое в 2017 году вместо дивидендов увеличило НДПИ на газ для компании.

За неделю мне попал в руки еще один одиозный отчет – аналитики ВТБ Капитал насчитали практически нулевую цену за обыкновенные акции холдинга Россети. Кроме некорректно посчитанной стоимости собственного капитала (33%!), аналитики не верят, что будущие инвестиции позитивно скажутся на снижении затрат, потерь электроэнергии, росте рентабельности, прибыли компании и ее распределении в пользу акционеров. Потенциал минус 90% к текущей цене обыкновенной акции на следующие 12 месяцев (0.08 против 0.8 руб.). Акции «Россетей» уже торгуются с коэффициентом 0.1 к балансовой стоимости и почти 1 к чистой прибыли (то есть по мнению аналитиков «ВТБ Капитал» должно быть 0.01 P/BV и 0.1 P/E!).

Наверное, без острых выводов никто не будет читать аналитические обзоры, вот аналитики и пытаются выдать что-то яркое и заметное. Очень жаль, что от этого страдает качество анализа - вместо глубокой и профессиональной аналитики мы получаем что-то вроде заметок из желтой прессы.

Газпром и Россети – два крупнейших энергетических монополиста, при этом их акции торгуются с супернизкими сравнительными коэффициентами не только в России, но и в мире. Самые-самые distressed assets. Рынок не верит в то, что компании когда-то смогут приносить миноритарным акционерам адекватный возврат на вложения. Действительно, дивидендная политика у компаний явно не соответствует их зрелости (у зрелых компаний бизнес не сможет существенно вырасти в обозримом будущем). По идее, они должны распределять в пользу акционеров основную часть прибыли, но платят не больше четверти, да еще часто по заниженной базе. Естественно, что у инвесторов нет доверия и к эффективности инвестиционных программ компаний.

Мое мнение, что в таких историях, как Газпром и Россети, аналитикам нужно либо работать конструктивно с эмитентами (указывать на то, что беспокоит инвесторов, задавать неудобные вопросы, добиваться раскрытия информации и т.п.), либо ставить рекомендацию Under Review, не вступая в откровенный конфликт с компанией. Хорошо, что в своих обзорах аналитики представили и blue-sky сценарий, в котором отразили потенциал роста, если компания будет управляться так, как должна по их мнению. Осталось дождаться, когда идея в росте капитализации Газпрома или Россетей найдет интересантов у нынешней элиты. Магнит уже нашел…

Разберем некоторые странности из отчетов детально...

ГАЗПРОМ

Самым некорректным в отчете является сравнение двух проектов поставки газа в Китай – Алтай и Силы Сибири. При этом, выбор в пользу более затратного подхода якобы был связан с интересами подрядчиков Газпрома, которым выгоднее было построить более длинную и дорогую трубу.

Что некорректно в сравнении:

- В стоимость проекта Алтай $10 млрд. входит только стоимость трубы, а в стоимость Силы Сибири $55 млрд. аналитики включили capex на два новых месторождения (Ковыкта и Чаянда ~$24 млрд.) и Амурский ГПЗ (~$17 млрд.) - сама труба будет стоить по оценке аналитиков Сбербанк КИБ ~$15 млрд. или 27% всех инвестиций).

- Газ для Алтая как будто можно «бесплатно» взять из Западной Сибири (почему бы его в Европу не поставить?!), при этом цена реализации газа для Алтая и Силы Сибири примерно равны друг другу и цене, которую Газпром получает от экспорта в Европу до вычета налогов и транспортных расходов.

- Газ по западному маршруту (Алтай) будет конкурировать с туркменским и продаваться с дисконтом, газ по восточному маршруту (Сила Сибири) сразу придет на премиальный рынок и будет конкурировать по цене с дорогим LNG. Цена продажи по «Силе Сибири» должна быть выше. Плюс дополнительный доход даст производство других продуктов на Амурском ГПЗ.

- Использована оценка инвестиций в Силу Сибири $55 млрд. от 2014 года при другом курсе рубля.

Можно еще задаться вопросом, почему проект Ямал-СПГ компании Новатэк стоимостью в $27 млрд. и пропорционально меньшим масштабом газа (16.5 млрд. т LNG в год) не вызывает вопросов с окупаемостью в сравнении с Силой Сибири ($55 млрд. и 42 млрд. м3). Хотя газ с Ямала нужно еще доставить по сложному морскому пути до потребителя, а у Газпрома он приходит по трубе близко к премиальному рынку, где цена газа сейчас на десятки процентов выше европейского уровня.

Считаю, что у Силы Сибири будет нулевой NPV при ставке дисконтирования 10% и цене на нефть $65 (как в отчете), если Газпром уложится в обозначенные цифры по инвестициям и даже при отсутствии льгот по экспортной пошлине (пока государство утвердило лишь нулевой НДПИ в первые 15 лет реализации проекта).

Другая странность касается отрицательного NPV при оценке турецкого и северного-2 потока:

- При оценке турецкого и северного потока явно занижена пиковая загрузка трубы (50% и 60% соответственно). Как будто потребление газа в Турции расти не будет, как и не будет трубы из Турции в другие страны, а Германия будет готова переплачивать за транзит газа через Польшу и Украину.

- Оценка FCF в $0.5 для турецкого и $0.7 млрд. для северного потока взяты как стоимость прокачки этого газа через Украину по текущим расценкам (~$32 за 1000 куб.м), хотя Украина давно намеревается их увеличить и ограничена лишь действующим контрактом до 2019 года. Кроме того, рано или поздно потребуется модернизация трубы через Украину, денег на которую у последней нет.

- Не учитываются дополнительные объемы газа, которые могут быть поставлены в Европу за счет улучшения логистики поставок и меньшей цены для конечных потребителей, которые ну будут переплачивать за транзит через третьи страны.

Согласен, что в реализации турецкого и северного-2 потока есть политическая составляющая, но не думаю, что, если учесть все потенциальные выгоды, эти проекты не имеют ценности для Газпрома. Если взять 100% целевую загрузку новых потоков и добавить эффект от дополнительного экспорта хотя бы 20 млрд. м3 (из ~200 всего экспорта Газпрома), то NPV новых труб в обход Украины будет положительным.

Ещё Сбербанк КИБ скромно оценивает динамику EBITDA Газпрома в 2018-20гг ($35-$39 млрд. против $25 в 2017). Даже с учетом повышения целевой цены на нефть до $65 за баррель. В долгосрочном плане EBITDA к 2025 достигнет $49 млрд., хотя, как отмечают аналитики, после завершения новых строек Газпром может существенно увеличить инвестиции в обновление газотранспортной системы в России (наверное, опять из интересов подрядчиков).

В моих расчетах при цене на нефть $70 похожая EBITDA под $49 млрд. получается уже в 2018-19, а не 2025г.

Аналитики «Сбербанк КИБ» не приводят расчет, как получили целевую цену акций Газпрома на 40% выше текущих. Рекомендация «спекулятивная покупка» основана на оптимистичных ожиданиях, что новое правительство сможет что-то изменить в Газпроме. В этом смысле я пессимист, но идея в акциях Газпрома заключается в другом: компания сможет со следующего года увеличить дивиденды и в перспективе выплачивать не менее 50% от чистой прибыли. У Газпрома остались в прошлом три грустных года, когда рыночная ситуация с ценами на нефть и газ при растущих инвестициях не позволяла рассчитывать на рост выплат в пользу акционеров. Но в 2018-19гг скорректированная EBITDA может вырасти до 2.5-3 трлн. руб. (с 1.5-1.4 в 2016-17гг.) и денег будет достаточно как на все проекты, так и на рост дивидендов. Будем надеяться, что Правительство не станет увеличивать НДПИ на газ и забирать существую часть дополнительной прибыли через налоги.

Blue-sky сценарий от аналитиков Сбербанк КИБ более оптимистичен. Газпром должен стоить в 3.5 раза выше текущих цен (>500 руб. против 145 руб. сейчас)

РОССЕТИ

Отчет аналитиков ВТБ Капитал содержит много подробной информации: от истории RAB до планов по росту тарифов и инвестиций, особое внимание уделено дивидендной политике. Основная претензия к отчету – расчет ставки дисконтирования по акциям холдинга Россети.

33% - фантастически завышенная стоимость собственного капитала. Такая стоимость может применяться к какому-нибудь стартапу или небольшой компании, но не крупнейшей в мире электросетевой компании (по длине проводов и их восстановительной стоимости - больше $104 млрд. при текущей капитализации всего $2.7 млрд.)

Вроде все сделано по теории, но совершенно некорректно теория применена к практическому кейсу с холдингом Россети:

- аналитики рассматривали Россети не как холдинг с самостоятельными дочерними компаниями, у которых свои миноритарии, дивиденды и долговая нагрузка, а как единую компанию.

- использована завышенная средневзвешенная стоимость капитала WACC в 15% - как сумма 7.5% безрисковой ставки и 7.5% премии за риск. Похоже аналитики перепутали премию за риск для собственного капитала Equity и для всего капитала (например, стоимость долга дочерних обществ Россетей сейчас примерно соответствует безрисковой ставке 7.5% - облигации дочек торгуются без премии к доходности самых длинных ОФЗ с дюрацией ~10 лет)

- 33% получилось за счет применения relevered beta в размере 3.4 (!) как отношение консолидированного долга Россетей (546 млрд.) к текущей рыночной стоимости акций только самого холдинга (168 млрд.). Но на самом холдинге нет долга – весь он на дочках, а у дочек есть свои миноритарии с долей 20-50% от капитализации. Сам холдинг торгуется с дисконтом 32% к рыночной капитализации дочек (дисконт даже больше с учетом неторгуемых 100% активов).

Интересно, что аналитики забыли вычесть стоимость долей миноритариев дочек – тогда бы стоимость Россетей ушла в глубокий минус. И не будем останавливаться на таких мелочах, как забытая стоимость пакета в ИнтерРАО, с учетом которой размер чистого долга в 1.5 раза меньше совокупного.

Если для привилегированных акций аналитики ВТБ Капитала остановились на корректном для холдинга методе дисконтирования дивидендов DDM, то для обыкновенных акций взяли далекий от реальности метод справедливой оценки к балансовой стоимости капитала Fair P/BV (0.01!).

В blue-sky сценарии у аналитиков ВТБ Капитал дивидендная доходность обыкновенных акций Россетей фантастические 15% к текущей цене, но за счет примененной ставки дисконтирования в 33% потенциал роста всего 47% (до 1.21 руб.).

Дивидендная политика холдинга, принятая в конце 2017 года, дает достаточно понятные ориентиры для расчета дивидендов как на уровне дочек, так и самого холдинга. Но аналитики сослались на неизвестность нескольких составляющих (переоценка акций, доля прибыли на инвестиции и поддержку дочек, доходы от платы за технологическое присоединение) и оставили очень консервативный прогноз по распределению прибыли на обыкновенные акции холдинга (3% консолидированной прибыли и всего 4-5 млрд. руб. в год в перспективе).

По моим расчетам холдинг может распределять 50-80% входящих дивидендов от своих дочек (эти средства на 100% формируют прибыль по РСБУ - базу для расчета дивидендов). Дочки Россетей уже выплачивают около 40% чистой прибыли в виде дивидендов (50% минус прибыль от технологического присоединения). По итогам 2016 года холдинг собрал с дочек ~25 млрд. дивидендов. Даже без учета роста прибыли дочек в будущем холдинг Россети может выплачивать своим акционерам 15-20 млрд. или ~10% текущей капитализации.

Аналитики ВТБ Капитала не поверили в январскую презентацию компании, где кроме роста инвестиций, в том числе на цифровизацию сетей, обозначены долгосрочные цели по сокращению потерь в сетях (с 9 до 6.5%) и операционных расходов (на 30%) при росте капитализации в 9 раз к 2030 году до 1.5 трлн. руб. При этом в своих моделях аналитики учли существенные инвестиции (гораздо больше амортизации) при отсутствии какого-либо эффекта на рентабельность (рентабельность по EBITDA останется ~30% при росте тарифов чуть ниже инфляции в 4%)

Корректным способом расчета акций холдинга, по моему мнению, может быть SOPT-оценка с использованием дисконта к суммарной целевой стоимости дочек, исходя из дивидендной доходности акций Россетей. Нынешний 32% дисконт – исторический максимальный - отражает существенную разницу в дивидендной доходности холдинга и его дочек. При этом, у холдинга есть «плохие» компании, которые ничего не стоят и имеют большой долг (МРСК Северного Кавказа) и «хорошие» - платят высокие дивиденды и имеют нормально обслуживаемый долг (ФСК ЕЭС, МРСК Волги, Урала, Центра и Приволжья). Потенциал роста «хороших» компаний ~50%, аналогичный потенциал может быть и у обыкновенных акций Россетей. Но если холдинг начнет распределять существенную часть входящих дивидендов в пользу своих акционеров, то потенциал обыкновенных акций Россетей вырастет до 100% (при нулевом дисконте к SOTP-оценке).

По сравнению с оценками мировых аналогов акции ФСК и Россетей могут вырасти в разы. Для этого достаточно распределять существенную часть прибыли на дивиденды, а все инвестпрограммы финансировать за счет амортизации и долга.

Потенциальным риском и возможностью является идея Ростеха войти в капитал Россетей с долей до 30% (под участие в проекте цифровизации сетей). Если менеджмент холдинга будет настаивать на справедливой оценке, то дополнительная эмиссия может пройти по цене гораздо выше текущих (в любом случае не ниже номинала в 1 руб.). Размытие доли существующих акционеров, конечно, негатив, но если Ростех действительно будет заинтересован в росте капитализации, то мы увидим как потенциального защитника интересов миноритариев, так и кратный рост дивидендов холдинга.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба