14 сентября 2018 Доходъ

Рынок растет благодаря нефти

Несмотря на обострение политической напряженности и угрозу новых санкций, российскому рынку акций в 2018 году удается показывать увеличение стоимости. В июле индекс Мосбиржи обновил исторический максимум, а по итогам 8 месяцев года рост индикатора составил около 10%.

Локомотивом роста российского рынка акций стал нефтегазовый сектор, рыночная конъюнктура для которого сложилась наилучшим образом. Рост котировок нефти и падение курса рубля заметно улучшили финансовую отчетность компаний, способствуя росту отраслевого индекса на 34% с начала года.

Все остальные сектора показали либо минимальное изменение, либо снижение с начала года. Металлурги и химия не смогли выиграть от падения курса рубля, как это было в 2014 и 2015 годах, из-за стагнации цен на сырьевые товары. Хуже рынка в этом году пока выглядят отрасли, ориентированные на конечного потребителя. Банковский сектор пострадал из-за угрозы санкций крупнейшим представителям сектора — Сбербанку и ВТБ, заметно потерявших в стоимости с начала года. Сектор розничной торговли выглядит слабо на ожиданиях ухудшения потребительской активности населения на фоне падения курса рубля.

Макроэкономические предположения

Курс рубля

В последнем исследовании валютного рынка мы предположили, что санкции, ужесточение денежной политики США и падение цен на нефть приведут к росту курса доллара до 69 руб и евро до 82 руб к концу 2018 года. К концу лета 2018 года сценарий практически реализовался, поэтому мы не ожидаем дальнейшего заметного снижения курса российской валюты, прогноз остается прежним.

Процентные ставки

Паника инвесторов из-за санкций и ожидания ускорения инфляции привели к снижению стоимости облигаций и росту процентных ставок на долговом рынке. Мы считаем, что реакция рынка облигаций была избыточной — долгосрочные ставки на кривой ОФЗ в течение года могут снизиться на 0,4%-0,7%. Наш прогноз кривой относительно июля практически не изменился.

Товарные рынки

Мы полагаем, что цены на нефть сейчас находятся вблизи своих потенциальных максимумов. Окончание действия сделки ОПЕК и расширение добычи нефти в США должны сдержать рост цен на топливном рынке, которые скорректируются на 10-15% от текущих уровней в течение года. Мы также видим ограниченный потенциал роста цен на металлы в виду продолжающегося замедления экономического роста в Китае и прогнозируем нулевое изменение цен на рынке. Рынок удобрений может выиграть от начала сокращения производственных мощностей в Китае, однако по нашим прогнозам случится это лишь в следующем году.

Нефтегазовый сектор

Текущий год станет самым успешным для нефтегазовой отрасли за много лет. Ожидаемая операционная прибыль компаний сектора, представленных в «Анализе акций», по итогам 2018 года вырастет на 33% по сравнению с предыдущим годом, что является лучшим показателем среди отраслей российской экономики.

Основной причиной бума в секторе является резкий рост цен на нефть в рублевом выражении. Баррель Brent в этом году достиг максимума за 4 года на фоне ограничения добычи странами ОПЕК и сокращения запасов на мировом рынке. Рубль снизил зависимость от цен на нефть из-за покупки валюты Минфином для пополнения резервов, а также угрозы новых санкций.

На наш взгляд сложившаяся благоприятная ситуация может оказаться неустойчивой. Мы полагаем, что существует высокая вероятность отката цен на нефть после завершения сделки ОПЕК и роста активности сланцевых производителей в США. Если новые санкции не станут настоящей угрозой для российской экономики, то рубль укрепится, что также может оказать негативное влияние на сектор. Наконец, не исключено, что появившиеся сверхдоходы нефтяников государство захочет изъять за счет ужесточения налоговой нагрузки и дополнительных пошлин. После 2018 года мы ждем рост прибыли сектора на уровне рынка.

По фундаментальным индикаторам нефтегазовый сектор немного недооценен относительно рынка. При ожидаемом росте на уровне рынка, это делает его привлекательным для увеличения активных позиций в секторе. Компании сектора имеют высокую стабильность и регулярность дивидендных выплат, что при ожидаемой дивидендной доходности сектора выше рыночной позволяет иметь значительную долю сектора в дивидендных стратегиях.

Нефтегазовый сектор: наш выбор

Газпром нефть

Компания несколько лет инвестировала значительный объем средств в наращивание добычи нефти, что позволило ей стать одним из лидеров сектора по увеличению операционного денежного потока (рост в 2,4 раза с 2010 по 2017 годы года). Мы ожидаем, что компания ограничит агрессивную экспансию и сосредоточится на увеличении эффективности, снижении долговой нагрузки и выплате дивидендов.

Несмотря на двукратный рост котировок, Газпром нефть продолжает стоить относительно дёшево по фундаментальным индикаторам. Индикатор EV/EBIT (2018) для компании сейчас находится на уровне 5,4, что сравнимо с показателями Лукойла и ниже, чем у Роснефти и Татнефти. Компания входит в наш портфель, ориентированный на поиск компаний с текущей недооценкой (Smart Estimate).

Отметим, что по итогам первого полугодия 2018 года Газпром нефть отчиталась увеличением выручки на четверть, операционной прибыли в 1,5 раза. Реализовать потенциал роста и повторить взлёт Татнефти акции компании смогут в случае принятия четкой дивидендной политики, которая со временем должна будет увеличить коэффициент выплат с 30% до 50% от прибыли по МСФО.

Лукойл

В новой стратегии, принятой в первой половине 2018 года, Лукойл гарантировал рост дивидендов минимум на уровень инфляции, при этом сверхдоходы выше $50/барр должны распределяться поровну между дополнительными инвестициями и выплатами акционерам. Учитывая взлетевшие цены на нефть, это позволит компании дополнительно потратить на выплаты акционерам $2 млрд (около 3,5% от текущей капитализации) по итогам 2018 года, что произойдет, скорее всего, через обратный выкуп акций.

Компания все еще оценена дёшево по фундаментальным индикаторам, она одна из лучших на рынке по стабильности дивидендных выплат. Мы включаем акции Лукойла в стратегии, ориентированные как на получение дивидендов, так и на поиск недооценных компаний.

Башнефть-п

Если не считать Сургутнефтегаз, то Башнефть с индикатором EV/EBIT равным 3,4 является самой дешевой компанией в секторе. Недооценка объясняется рисками, связанными с контролирующим акционером Роснефтью, которая со временем может оказать негативное влияние, например, на дивидендную политику компании. Если коэффициент выплат останется на уровне в 50% от чистой прибыли, то это дает значительный потенциал для роста стоимости компании в будущем. Дивидендная доходность префов в ближайшие 12 месяцев в этом случае может оказаться выше 12%, что значительно выше, как отраслевого, так и среднерыночного уровня.

Новатэк

Новатэк, увеличив выручку с 2010 года в 5 раз, является самой быстрорастущей компанией сектора. Для сравнения: рост показателя для Роснефти составил 3,8 раза, для Лукойла и Газпрома в 1,8 раза. Инвесторы высоко ценят способность Новатэка улучшать финансовые показатели, поэтому компания оценена дорого по всем индикаторам.

Новатэк сохраняет планы по росту, ожидая удвоения добычи газа к 2030 году. Кроме того, действующие инвестиционные проекты компании удается запускать с опережением графика, что дополнительно благоприятно сказывается на росте показателей компании. Новатэк традиционно имел высокую оценку в нашей модели по DCF-потенциалу, однако рост стоимости акций привел к падению рейтинга с 20 до 15 пунктов в августе. Несмотря на это, акция остается в нашем выборе и имеет активный вес относительно индекса в нашем портфеле широкого рынка.

Металлургия

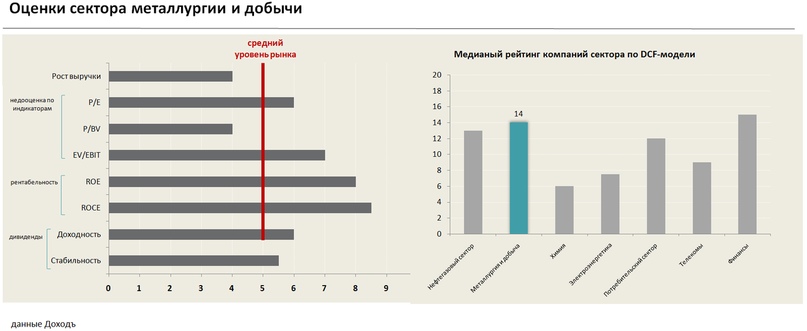

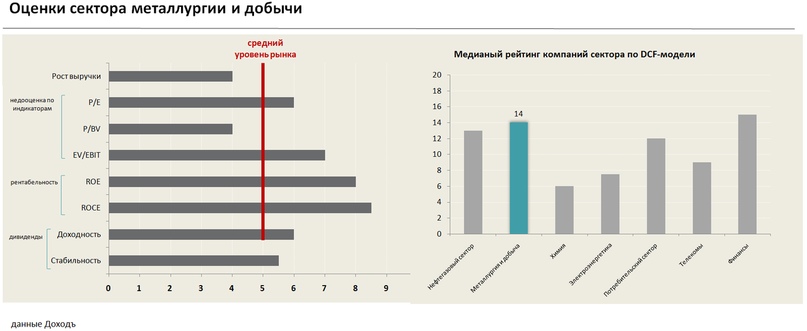

Падение рубля должно благоприятно сказаться на финансовых результатах металлургической отрасли, которая также обновит максимумы выручки, операционной и чистой прибыли по итогам года. Тем не менее, сектор пока значительно уступает в росте стоимости акций нефтегазовой отрасли, что частично объясняется стагнацией мировых цен на металлы, а также угрозой изъятию части прибыли компаний через дополнительную налоговую нагрузку или целевые инвестиционный проекты со стороны государства.

В базовом сценарии мы предполагаем, что отрасль избежит дополнительного регулирования, что может вызвать положительную переоценку стоимости её акций. Мы предполагаем, что долгосрочные перспективы роста выручки сектора хуже, чем у рынка, однако дешевизна по мультипликаторам, высокая рентабельность и хорошая ожидаемая доходность делают металлургию одним из лидеров по среднему рейтингу потенциала в наших DCF-моделях.

Металлургия: наш выбор

Алроса

Алроса не имеет долгов, сохраняет высокую рентабельность и недавно приняла дивидендную политику, по которой будет платить от 70% до 100% от свободного денежного потока (ожидаемая дивидендная доходность >10%) .

Год назад акции компании находились под давлением из-за аварии на шахте мир и из-за сомнений инвесторов в способности нового руководителя поддерживать прозрачную дивидендную политику. Сейчас расходы на восстановление шахты не выглядят критическими, а последние действия менеджмента развеяли сомнения относительно дивидендов. Алроса сейчас проходит во все наши инвестиционные стратегии.

Полюс Золото

Полюс позитивно отчитался за первое полугодие 2018 года, заметно нарастив показатели не только в рублевом выражении, но и в валюте. Компания стоит относительно дорого, однако имеет одну из лучших рентабельностей в отрасли и планирует наращивать показатели, став в 2019 году четвертой в мире по добыче.

Мы полагаем, что ожидания роста компенсируют дорогую оценку Полюса, компания имеет хорошую оценку по DCF-потенциалу, входит в стратегию Smart Estimate.

Распадская

Взлетевшие цены на уголь и ослабившийся курс рубля позволяют Распадской генерировать значительную прибыль, которая пока не оценена рынком. Показатель EV/EBIT для компании при отсутствии чистого долга находится на уровне 2.

Дешевизна объясняется нежеланием компании делиться своей прибылью с акционерами. При отсутствии масштабных инвестиционных проектов, Распадская могла бы пустить весь свободный денежный поток (почти 20 млрд. рублей за последние 12 месяцев) на дивиденды, что сформировало бы дивидендную доходность относительно текущей цены на уровне более 25%.

Менеджмент компании пока говорит о возможных дивидендах лишь по итогам 2019 года. Мы полагаем, что позитивный вариант с началом более ранних выплат акционерам вероятен, поэтому сохраняем высокую оценку акции и добавляем её в стратегические портфели акций.

Норникель

Норникель опубликовал сильный отчет за 1 полугодие, после которого мы значительно повысили прогнозы операционной прибыли компании. Компания торгуется с мультипликатором EV/EBIT (2018) на уровне 6,5, что близко к среднерыночному уровню, однако высокая рентабельность позволяет добавлять компанию в стратегию Smart Estimate.

Долговая нагрузка Норникеля остается на комфортном уровне, по итогам года мы ожидаем показатель Чистый долг/EBITDA на уровне 1,3, что позволит выплачивать в качестве дивидендов 60% от EBITDA. Это формирует ожидаемую дивидендную доходность в ближайшие 12 месяцев на уровне более 13%.

Химический сектор

Химический сектор сильнее остальных экспортеров пострадал от укрепления рубля в последние несколько лет, так как мировые цены на удобрения не показали роста в отличие от нефти и металлов. В 2018 году наметился разворот мировых цен, что в совокупности с ослаблением российской валюты должно привести к улучшению показателей сектора. Несмотря на это, отрасль выглядит относительно дорогой по мультипликаторам. Медианный рейтинг компаний отрасли по нашим DCF-моделям оказался одним из самых низких.

Химический сектор: наш выбор

Фосагро

Рост цен на удобрения позволил компании заметно улучшить финансовые результаты по итогам первого полугодия. Мы ждем, что экспансия в Южной Америке и улучшение ценовой конъюнктуры позволят Фосагро реализовать уже давно скрытый потенциал роста. Мы ожидаем, что компания сможет в 1,5 раза увеличить операционную прибыль по итогам 2018 года, что позволяет добавить её в стратегию Smart Estimate.

Энергетика

В этот год сектор энергетики должен выйти на свой максимум, показав высокий уровень рентабельности, денежного потока и дивидендов. Это объясняется окончанием инвестпроектов и максимумом выплат по ДПМ. После этого в отрасли наступит новый цикл, который потребует от компаний новых инвестиций в модернизацию, что в перспективе нескольких лет сделает отрасль неинтересной для инвестиций.

Сектор стоит дешево по мультипликаторам, однако это не должны вводить в заблуждение — через несколько лет свободный денежный поток отрасли может вновь вернуться к отрицательным отметкам. Учитывая это, логичным выглядит невысокий медианный рейтинг энергетики по DCF-моделям относительно других отраслей.

Энергетика: наш выбор

ОГК-2

В отличие от других дочек Газпромэнергохолдинга (ТГК-1, Мосэнерго) пик платежей по программе ДПМ придется лишь через 5-7 лет, что обеспечит рост финансовых результатов компании еще в течение нескольких лет. Мы полагаем, что новая инвестиционная программа в среднем будет стоить компании около 15 млрд. рублей в год, что позволит ОГК-2 сохранять положительный свободный денежный поток и выплачивать приемлемый уровень дивидендов.

Интер РАО

В первом полугодии 2018 года чистая прибыль Интер РАО выросла на 24,4%, EBITDA на 23,5%. Росту показателей помогает ввод в эксплуатацию нескольких электростанций и энергоблоков, а также увеличение цен для конечных потребителей. Угрозой для потенциала роста акций компании остается программа модернизации мощностей на 200 млрд. рублей. Тем не менее, 150 млрд. из них уже аккумулированы на счетах, что значительно повышает долгосрочный дивидендный потенциал Интер РАО.

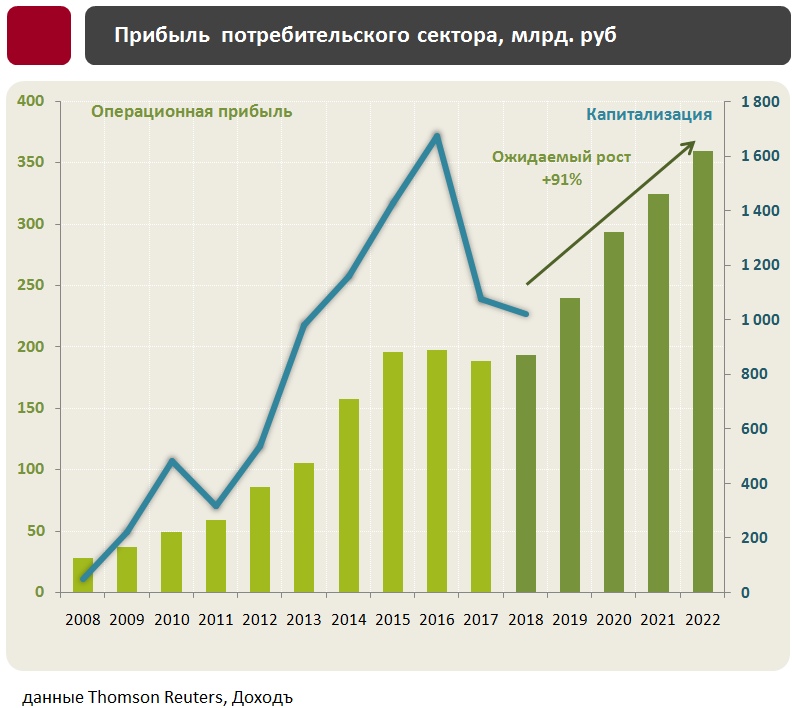

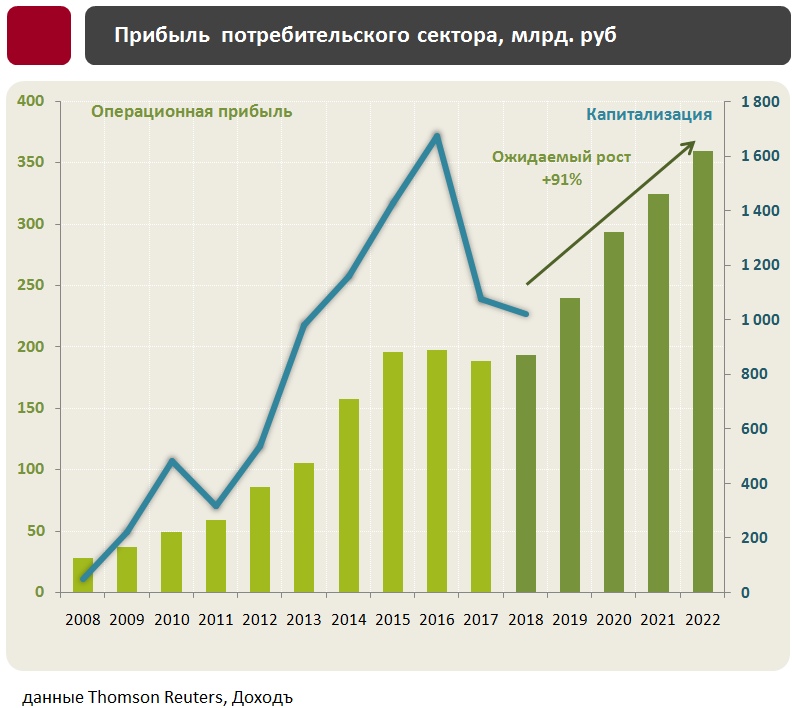

Потребительский сектор

Инвесторы на российском рынке испугались второй волны рецессии из-за ослабления рубля и роста процентных ставок и дальнейшего реального падения доходов населения. В результате, индекс акций потребительского сектора второй год выглядит хуже рынка, теряя около 8% с начала текущего года.

Мы полагаем, что макроэкономические условия окажутся не настолько негативными, а розничные продажи покажут ускорение роста в реальном выражении, что улучшит показатели сектора и приведет к его переоценке.

Потребительский сектор: наш выбор

Детский мир

Компания показывает один из самых быстрых темпов роста выручки на российском рынке, при этом улучшая показатели сопоставимых продаж. Мы полагаем, что восстановление внутреннего спроса поможет увеличить стоимость Детского мира. Кроме того, высокая рентабельность позволяет включить компанию в стратегию Smart Estimate.

Лента

Лента долгое время показывала один из самых быстрых темпов роста выручки среди компаний российского рынка, однако в текущем году, как и вся отрасль, замедлила его. Операционный денежный поток компании продолжает расти за счёт открытия новых магазинов, а также покупки небольших торговых сетей. Мы считаем, что на стадии восстановления российской экономики ритейлер имеет хорошие шансы показать рост стоимости лучше рынка.

Телекомы

Из-за отсутствия перспектив роста, сектор телекомов представляет собой интерес в основном с точки зрения дивидендных стратегий. Компании, в основном, платят большую часть свободного денежного потока на дивиденды, что формирует ожидаемую дивдоходность выше рыночной. Угрозой для отрасли является необходимость исполнения «закона Яровой», который заставит компании увеличить инвестиции в инфраструктуру и ограничить дивидендный потенциал. Отметим, что по мультипликаторам сектор оценен дорого и имеет относительно низкую рентабельность.

Телекомы: наш выбор

Среди отдельных компаний сектора мы выделим МТС и привилегированные акции Ростелекома, как источник стабильных высоких дивидендных выплат. В условиях исторически низких процентных ставок эти бумаги могут быть переоценены рынком в сторону повышения стоимости.

Финансы и банки

Банковский сектор ставит рекорды по прибыли за счёт снижения процентных ставок, которое уменьшает стоимость фондирования банков. Кроме того, окончание острой фазы кризиса привело к значительному падению показателей резервирования под проблемные кредиты.

Мы полагаем, что финансовый сектор продолжит рост прибыли по итогам 2018 года, однако его темп окажется медленней, чем в 2017 году. Медианная оценка по DCF-модели — лучше рынка.

Финансовый сектор: наш выбор

Сбербанк

В 2018 году акции Сбербанка потеряли более 30% стоимости из-за угрозы новых санкций, которые могут включить ограничения на операции крупнейших российских банков в долларах США. Из-за политического фактора акции сейчас имеют значительную премию, которая позволяет наращивать долю компании в портфелях в расчете на положительный исход событий. Отметим, что текущая дешевизна банка по мультипликаторам позволяет добавить его в дивидендные стратегии. Если Сбербанк реализует план по получению прибыли в 1 трлн. рублей к 2020 году и выплатит 50% от неё, то это означает дивидендную доходность к текущей цене на уровне 12,5%.

ВТБ

ВТБ, как и Сбербанк, обвалился из-за угрозы новых санкций и также имеет хорошую премию при положительном окончательном исходе событий. Мы ожидаем, что банк получит около 150 млрд. рублей прибыли по итогам 2018 года, что формирует ожидаемую дивидендную доходность более 10%, что заметно выше среднерыночного уровня.

Прочие сектора: наш выбор

Аэрофлот

Рост операционных расходов быстрее выручки и падение доходов от роялти, уплачиваемых иностранными компаниями и привязанных к евро, привели к ухудшению финансовых результатов Аэрофлота. Мы полагаем, что на фоне роста пассажиропотока в дальнейшем компания будет показывать рост выручки быстрее рынка, и сможет восстановить прибыль прошло года в течение нескольких лет. Мы полагаем, что после падения акции компании недооценены и имеют хороший потенциал для роста.

Мостотрест

С учётом размера портфеля заказов Мостотрест по нашей оценке имеет хорошие перспективы для наращивания прибыли в ближайшие годы. При этом сейчас компания оценивается относительно дёшево и имеет потенциал для роста стоимости. Отметим, что у компании низкая доля акций в свободном обращении, и в будущем существует риск их выкупа у миноритариев.

Портфельные стратегии

Широкий рынок

Портфель берет за основу индекс акций широкого рынка. Итоговые веса незначительно отличаются от бенчмарка, однако, как мы предполагаем, активные позиции позволят обеспечить долгосрочную среднегодовую доходность на 2-3% выше, чем у индекса. Наибольший активный вес получают компании с высоким потенциалом долгосрочного роста, согласно нашим DCF-моделям.

Smart Estimate

Стратегия рассчитана на покупку акций компаний, которые обеспечивают высокую рентабельность инвестированного капитала. При этом доходы от деятельности бизнеса недооценены, например, из-за ожиданий их снижения. При покупке акций по стратегии мы ждём, что рынок ошибается в оценке компании и в среднесрочной перспективе справедливо оценит высокую эффективность бизнеса. Рейтинг по стратегии Smart Estimate равен сумме баллов по индикаторам «EV/EBIT» и «ROCE». Посмотреть текущие рейтинги компаний можно в сервисе "Анализ акций" на нашем сайте.

В портфель выбираются 15-18 компаний, которые имеют наибольший рейтинг по стратегии «SmartEstimate». Итоговая доля зависит от потенциала по DCF-модели. В случае слишком низкого рейтинга компания, проходя первичный отбор, может в итоге не попасть в финальный портфель.

Дивидендная стратегия

Портфель сформирован из компаний с высокими и стабильными дивидендами. Наличие стабильного дивидендного потока хорошо подходит для инвесторов, цель которых заключается в получении текущего дохода. Рейтинг по стратегии Dividend представляет собой сумму баллов по индикаторам ожидаемой дивидендной доходности и индекса стабильности выплат«DSI». Посмотреть текущие рейтинги компаний можно в сервисе "Анализ акций" на нашем сайте.

Мы выбираем 15-20 компаний с наибольшим дивидендным рейтингом и на основе потенциала доходностей акций формируем итоговый портфель. Ожидаемая дивидендная доходность такого портфеля составляет более 8% против 5,7% у индекса ММВБ. Подробнее ознакомиться с прогнозами дивидендов компаний можно в сервисе «Дивиденды».

Несмотря на обострение политической напряженности и угрозу новых санкций, российскому рынку акций в 2018 году удается показывать увеличение стоимости. В июле индекс Мосбиржи обновил исторический максимум, а по итогам 8 месяцев года рост индикатора составил около 10%.

Локомотивом роста российского рынка акций стал нефтегазовый сектор, рыночная конъюнктура для которого сложилась наилучшим образом. Рост котировок нефти и падение курса рубля заметно улучшили финансовую отчетность компаний, способствуя росту отраслевого индекса на 34% с начала года.

Все остальные сектора показали либо минимальное изменение, либо снижение с начала года. Металлурги и химия не смогли выиграть от падения курса рубля, как это было в 2014 и 2015 годах, из-за стагнации цен на сырьевые товары. Хуже рынка в этом году пока выглядят отрасли, ориентированные на конечного потребителя. Банковский сектор пострадал из-за угрозы санкций крупнейшим представителям сектора — Сбербанку и ВТБ, заметно потерявших в стоимости с начала года. Сектор розничной торговли выглядит слабо на ожиданиях ухудшения потребительской активности населения на фоне падения курса рубля.

Макроэкономические предположения

Курс рубля

В последнем исследовании валютного рынка мы предположили, что санкции, ужесточение денежной политики США и падение цен на нефть приведут к росту курса доллара до 69 руб и евро до 82 руб к концу 2018 года. К концу лета 2018 года сценарий практически реализовался, поэтому мы не ожидаем дальнейшего заметного снижения курса российской валюты, прогноз остается прежним.

Процентные ставки

Паника инвесторов из-за санкций и ожидания ускорения инфляции привели к снижению стоимости облигаций и росту процентных ставок на долговом рынке. Мы считаем, что реакция рынка облигаций была избыточной — долгосрочные ставки на кривой ОФЗ в течение года могут снизиться на 0,4%-0,7%. Наш прогноз кривой относительно июля практически не изменился.

Товарные рынки

Мы полагаем, что цены на нефть сейчас находятся вблизи своих потенциальных максимумов. Окончание действия сделки ОПЕК и расширение добычи нефти в США должны сдержать рост цен на топливном рынке, которые скорректируются на 10-15% от текущих уровней в течение года. Мы также видим ограниченный потенциал роста цен на металлы в виду продолжающегося замедления экономического роста в Китае и прогнозируем нулевое изменение цен на рынке. Рынок удобрений может выиграть от начала сокращения производственных мощностей в Китае, однако по нашим прогнозам случится это лишь в следующем году.

Нефтегазовый сектор

Текущий год станет самым успешным для нефтегазовой отрасли за много лет. Ожидаемая операционная прибыль компаний сектора, представленных в «Анализе акций», по итогам 2018 года вырастет на 33% по сравнению с предыдущим годом, что является лучшим показателем среди отраслей российской экономики.

Основной причиной бума в секторе является резкий рост цен на нефть в рублевом выражении. Баррель Brent в этом году достиг максимума за 4 года на фоне ограничения добычи странами ОПЕК и сокращения запасов на мировом рынке. Рубль снизил зависимость от цен на нефть из-за покупки валюты Минфином для пополнения резервов, а также угрозы новых санкций.

На наш взгляд сложившаяся благоприятная ситуация может оказаться неустойчивой. Мы полагаем, что существует высокая вероятность отката цен на нефть после завершения сделки ОПЕК и роста активности сланцевых производителей в США. Если новые санкции не станут настоящей угрозой для российской экономики, то рубль укрепится, что также может оказать негативное влияние на сектор. Наконец, не исключено, что появившиеся сверхдоходы нефтяников государство захочет изъять за счет ужесточения налоговой нагрузки и дополнительных пошлин. После 2018 года мы ждем рост прибыли сектора на уровне рынка.

По фундаментальным индикаторам нефтегазовый сектор немного недооценен относительно рынка. При ожидаемом росте на уровне рынка, это делает его привлекательным для увеличения активных позиций в секторе. Компании сектора имеют высокую стабильность и регулярность дивидендных выплат, что при ожидаемой дивидендной доходности сектора выше рыночной позволяет иметь значительную долю сектора в дивидендных стратегиях.

Нефтегазовый сектор: наш выбор

Газпром нефть

Компания несколько лет инвестировала значительный объем средств в наращивание добычи нефти, что позволило ей стать одним из лидеров сектора по увеличению операционного денежного потока (рост в 2,4 раза с 2010 по 2017 годы года). Мы ожидаем, что компания ограничит агрессивную экспансию и сосредоточится на увеличении эффективности, снижении долговой нагрузки и выплате дивидендов.

Несмотря на двукратный рост котировок, Газпром нефть продолжает стоить относительно дёшево по фундаментальным индикаторам. Индикатор EV/EBIT (2018) для компании сейчас находится на уровне 5,4, что сравнимо с показателями Лукойла и ниже, чем у Роснефти и Татнефти. Компания входит в наш портфель, ориентированный на поиск компаний с текущей недооценкой (Smart Estimate).

Отметим, что по итогам первого полугодия 2018 года Газпром нефть отчиталась увеличением выручки на четверть, операционной прибыли в 1,5 раза. Реализовать потенциал роста и повторить взлёт Татнефти акции компании смогут в случае принятия четкой дивидендной политики, которая со временем должна будет увеличить коэффициент выплат с 30% до 50% от прибыли по МСФО.

Лукойл

В новой стратегии, принятой в первой половине 2018 года, Лукойл гарантировал рост дивидендов минимум на уровень инфляции, при этом сверхдоходы выше $50/барр должны распределяться поровну между дополнительными инвестициями и выплатами акционерам. Учитывая взлетевшие цены на нефть, это позволит компании дополнительно потратить на выплаты акционерам $2 млрд (около 3,5% от текущей капитализации) по итогам 2018 года, что произойдет, скорее всего, через обратный выкуп акций.

Компания все еще оценена дёшево по фундаментальным индикаторам, она одна из лучших на рынке по стабильности дивидендных выплат. Мы включаем акции Лукойла в стратегии, ориентированные как на получение дивидендов, так и на поиск недооценных компаний.

Башнефть-п

Если не считать Сургутнефтегаз, то Башнефть с индикатором EV/EBIT равным 3,4 является самой дешевой компанией в секторе. Недооценка объясняется рисками, связанными с контролирующим акционером Роснефтью, которая со временем может оказать негативное влияние, например, на дивидендную политику компании. Если коэффициент выплат останется на уровне в 50% от чистой прибыли, то это дает значительный потенциал для роста стоимости компании в будущем. Дивидендная доходность префов в ближайшие 12 месяцев в этом случае может оказаться выше 12%, что значительно выше, как отраслевого, так и среднерыночного уровня.

Новатэк

Новатэк, увеличив выручку с 2010 года в 5 раз, является самой быстрорастущей компанией сектора. Для сравнения: рост показателя для Роснефти составил 3,8 раза, для Лукойла и Газпрома в 1,8 раза. Инвесторы высоко ценят способность Новатэка улучшать финансовые показатели, поэтому компания оценена дорого по всем индикаторам.

Новатэк сохраняет планы по росту, ожидая удвоения добычи газа к 2030 году. Кроме того, действующие инвестиционные проекты компании удается запускать с опережением графика, что дополнительно благоприятно сказывается на росте показателей компании. Новатэк традиционно имел высокую оценку в нашей модели по DCF-потенциалу, однако рост стоимости акций привел к падению рейтинга с 20 до 15 пунктов в августе. Несмотря на это, акция остается в нашем выборе и имеет активный вес относительно индекса в нашем портфеле широкого рынка.

Металлургия

Падение рубля должно благоприятно сказаться на финансовых результатах металлургической отрасли, которая также обновит максимумы выручки, операционной и чистой прибыли по итогам года. Тем не менее, сектор пока значительно уступает в росте стоимости акций нефтегазовой отрасли, что частично объясняется стагнацией мировых цен на металлы, а также угрозой изъятию части прибыли компаний через дополнительную налоговую нагрузку или целевые инвестиционный проекты со стороны государства.

В базовом сценарии мы предполагаем, что отрасль избежит дополнительного регулирования, что может вызвать положительную переоценку стоимости её акций. Мы предполагаем, что долгосрочные перспективы роста выручки сектора хуже, чем у рынка, однако дешевизна по мультипликаторам, высокая рентабельность и хорошая ожидаемая доходность делают металлургию одним из лидеров по среднему рейтингу потенциала в наших DCF-моделях.

Металлургия: наш выбор

Алроса

Алроса не имеет долгов, сохраняет высокую рентабельность и недавно приняла дивидендную политику, по которой будет платить от 70% до 100% от свободного денежного потока (ожидаемая дивидендная доходность >10%) .

Год назад акции компании находились под давлением из-за аварии на шахте мир и из-за сомнений инвесторов в способности нового руководителя поддерживать прозрачную дивидендную политику. Сейчас расходы на восстановление шахты не выглядят критическими, а последние действия менеджмента развеяли сомнения относительно дивидендов. Алроса сейчас проходит во все наши инвестиционные стратегии.

Полюс Золото

Полюс позитивно отчитался за первое полугодие 2018 года, заметно нарастив показатели не только в рублевом выражении, но и в валюте. Компания стоит относительно дорого, однако имеет одну из лучших рентабельностей в отрасли и планирует наращивать показатели, став в 2019 году четвертой в мире по добыче.

Мы полагаем, что ожидания роста компенсируют дорогую оценку Полюса, компания имеет хорошую оценку по DCF-потенциалу, входит в стратегию Smart Estimate.

Распадская

Взлетевшие цены на уголь и ослабившийся курс рубля позволяют Распадской генерировать значительную прибыль, которая пока не оценена рынком. Показатель EV/EBIT для компании при отсутствии чистого долга находится на уровне 2.

Дешевизна объясняется нежеланием компании делиться своей прибылью с акционерами. При отсутствии масштабных инвестиционных проектов, Распадская могла бы пустить весь свободный денежный поток (почти 20 млрд. рублей за последние 12 месяцев) на дивиденды, что сформировало бы дивидендную доходность относительно текущей цены на уровне более 25%.

Менеджмент компании пока говорит о возможных дивидендах лишь по итогам 2019 года. Мы полагаем, что позитивный вариант с началом более ранних выплат акционерам вероятен, поэтому сохраняем высокую оценку акции и добавляем её в стратегические портфели акций.

Норникель

Норникель опубликовал сильный отчет за 1 полугодие, после которого мы значительно повысили прогнозы операционной прибыли компании. Компания торгуется с мультипликатором EV/EBIT (2018) на уровне 6,5, что близко к среднерыночному уровню, однако высокая рентабельность позволяет добавлять компанию в стратегию Smart Estimate.

Долговая нагрузка Норникеля остается на комфортном уровне, по итогам года мы ожидаем показатель Чистый долг/EBITDA на уровне 1,3, что позволит выплачивать в качестве дивидендов 60% от EBITDA. Это формирует ожидаемую дивидендную доходность в ближайшие 12 месяцев на уровне более 13%.

Химический сектор

Химический сектор сильнее остальных экспортеров пострадал от укрепления рубля в последние несколько лет, так как мировые цены на удобрения не показали роста в отличие от нефти и металлов. В 2018 году наметился разворот мировых цен, что в совокупности с ослаблением российской валюты должно привести к улучшению показателей сектора. Несмотря на это, отрасль выглядит относительно дорогой по мультипликаторам. Медианный рейтинг компаний отрасли по нашим DCF-моделям оказался одним из самых низких.

Химический сектор: наш выбор

Фосагро

Рост цен на удобрения позволил компании заметно улучшить финансовые результаты по итогам первого полугодия. Мы ждем, что экспансия в Южной Америке и улучшение ценовой конъюнктуры позволят Фосагро реализовать уже давно скрытый потенциал роста. Мы ожидаем, что компания сможет в 1,5 раза увеличить операционную прибыль по итогам 2018 года, что позволяет добавить её в стратегию Smart Estimate.

Энергетика

В этот год сектор энергетики должен выйти на свой максимум, показав высокий уровень рентабельности, денежного потока и дивидендов. Это объясняется окончанием инвестпроектов и максимумом выплат по ДПМ. После этого в отрасли наступит новый цикл, который потребует от компаний новых инвестиций в модернизацию, что в перспективе нескольких лет сделает отрасль неинтересной для инвестиций.

Сектор стоит дешево по мультипликаторам, однако это не должны вводить в заблуждение — через несколько лет свободный денежный поток отрасли может вновь вернуться к отрицательным отметкам. Учитывая это, логичным выглядит невысокий медианный рейтинг энергетики по DCF-моделям относительно других отраслей.

Энергетика: наш выбор

ОГК-2

В отличие от других дочек Газпромэнергохолдинга (ТГК-1, Мосэнерго) пик платежей по программе ДПМ придется лишь через 5-7 лет, что обеспечит рост финансовых результатов компании еще в течение нескольких лет. Мы полагаем, что новая инвестиционная программа в среднем будет стоить компании около 15 млрд. рублей в год, что позволит ОГК-2 сохранять положительный свободный денежный поток и выплачивать приемлемый уровень дивидендов.

Интер РАО

В первом полугодии 2018 года чистая прибыль Интер РАО выросла на 24,4%, EBITDA на 23,5%. Росту показателей помогает ввод в эксплуатацию нескольких электростанций и энергоблоков, а также увеличение цен для конечных потребителей. Угрозой для потенциала роста акций компании остается программа модернизации мощностей на 200 млрд. рублей. Тем не менее, 150 млрд. из них уже аккумулированы на счетах, что значительно повышает долгосрочный дивидендный потенциал Интер РАО.

Потребительский сектор

Инвесторы на российском рынке испугались второй волны рецессии из-за ослабления рубля и роста процентных ставок и дальнейшего реального падения доходов населения. В результате, индекс акций потребительского сектора второй год выглядит хуже рынка, теряя около 8% с начала текущего года.

Мы полагаем, что макроэкономические условия окажутся не настолько негативными, а розничные продажи покажут ускорение роста в реальном выражении, что улучшит показатели сектора и приведет к его переоценке.

Потребительский сектор: наш выбор

Детский мир

Компания показывает один из самых быстрых темпов роста выручки на российском рынке, при этом улучшая показатели сопоставимых продаж. Мы полагаем, что восстановление внутреннего спроса поможет увеличить стоимость Детского мира. Кроме того, высокая рентабельность позволяет включить компанию в стратегию Smart Estimate.

Лента

Лента долгое время показывала один из самых быстрых темпов роста выручки среди компаний российского рынка, однако в текущем году, как и вся отрасль, замедлила его. Операционный денежный поток компании продолжает расти за счёт открытия новых магазинов, а также покупки небольших торговых сетей. Мы считаем, что на стадии восстановления российской экономики ритейлер имеет хорошие шансы показать рост стоимости лучше рынка.

Телекомы

Из-за отсутствия перспектив роста, сектор телекомов представляет собой интерес в основном с точки зрения дивидендных стратегий. Компании, в основном, платят большую часть свободного денежного потока на дивиденды, что формирует ожидаемую дивдоходность выше рыночной. Угрозой для отрасли является необходимость исполнения «закона Яровой», который заставит компании увеличить инвестиции в инфраструктуру и ограничить дивидендный потенциал. Отметим, что по мультипликаторам сектор оценен дорого и имеет относительно низкую рентабельность.

Телекомы: наш выбор

Среди отдельных компаний сектора мы выделим МТС и привилегированные акции Ростелекома, как источник стабильных высоких дивидендных выплат. В условиях исторически низких процентных ставок эти бумаги могут быть переоценены рынком в сторону повышения стоимости.

Финансы и банки

Банковский сектор ставит рекорды по прибыли за счёт снижения процентных ставок, которое уменьшает стоимость фондирования банков. Кроме того, окончание острой фазы кризиса привело к значительному падению показателей резервирования под проблемные кредиты.

Мы полагаем, что финансовый сектор продолжит рост прибыли по итогам 2018 года, однако его темп окажется медленней, чем в 2017 году. Медианная оценка по DCF-модели — лучше рынка.

Финансовый сектор: наш выбор

Сбербанк

В 2018 году акции Сбербанка потеряли более 30% стоимости из-за угрозы новых санкций, которые могут включить ограничения на операции крупнейших российских банков в долларах США. Из-за политического фактора акции сейчас имеют значительную премию, которая позволяет наращивать долю компании в портфелях в расчете на положительный исход событий. Отметим, что текущая дешевизна банка по мультипликаторам позволяет добавить его в дивидендные стратегии. Если Сбербанк реализует план по получению прибыли в 1 трлн. рублей к 2020 году и выплатит 50% от неё, то это означает дивидендную доходность к текущей цене на уровне 12,5%.

ВТБ

ВТБ, как и Сбербанк, обвалился из-за угрозы новых санкций и также имеет хорошую премию при положительном окончательном исходе событий. Мы ожидаем, что банк получит около 150 млрд. рублей прибыли по итогам 2018 года, что формирует ожидаемую дивидендную доходность более 10%, что заметно выше среднерыночного уровня.

Прочие сектора: наш выбор

Аэрофлот

Рост операционных расходов быстрее выручки и падение доходов от роялти, уплачиваемых иностранными компаниями и привязанных к евро, привели к ухудшению финансовых результатов Аэрофлота. Мы полагаем, что на фоне роста пассажиропотока в дальнейшем компания будет показывать рост выручки быстрее рынка, и сможет восстановить прибыль прошло года в течение нескольких лет. Мы полагаем, что после падения акции компании недооценены и имеют хороший потенциал для роста.

Мостотрест

С учётом размера портфеля заказов Мостотрест по нашей оценке имеет хорошие перспективы для наращивания прибыли в ближайшие годы. При этом сейчас компания оценивается относительно дёшево и имеет потенциал для роста стоимости. Отметим, что у компании низкая доля акций в свободном обращении, и в будущем существует риск их выкупа у миноритариев.

Портфельные стратегии

Широкий рынок

Портфель берет за основу индекс акций широкого рынка. Итоговые веса незначительно отличаются от бенчмарка, однако, как мы предполагаем, активные позиции позволят обеспечить долгосрочную среднегодовую доходность на 2-3% выше, чем у индекса. Наибольший активный вес получают компании с высоким потенциалом долгосрочного роста, согласно нашим DCF-моделям.

Smart Estimate

Стратегия рассчитана на покупку акций компаний, которые обеспечивают высокую рентабельность инвестированного капитала. При этом доходы от деятельности бизнеса недооценены, например, из-за ожиданий их снижения. При покупке акций по стратегии мы ждём, что рынок ошибается в оценке компании и в среднесрочной перспективе справедливо оценит высокую эффективность бизнеса. Рейтинг по стратегии Smart Estimate равен сумме баллов по индикаторам «EV/EBIT» и «ROCE». Посмотреть текущие рейтинги компаний можно в сервисе "Анализ акций" на нашем сайте.

В портфель выбираются 15-18 компаний, которые имеют наибольший рейтинг по стратегии «SmartEstimate». Итоговая доля зависит от потенциала по DCF-модели. В случае слишком низкого рейтинга компания, проходя первичный отбор, может в итоге не попасть в финальный портфель.

Дивидендная стратегия

Портфель сформирован из компаний с высокими и стабильными дивидендами. Наличие стабильного дивидендного потока хорошо подходит для инвесторов, цель которых заключается в получении текущего дохода. Рейтинг по стратегии Dividend представляет собой сумму баллов по индикаторам ожидаемой дивидендной доходности и индекса стабильности выплат«DSI». Посмотреть текущие рейтинги компаний можно в сервисе "Анализ акций" на нашем сайте.

Мы выбираем 15-20 компаний с наибольшим дивидендным рейтингом и на основе потенциала доходностей акций формируем итоговый портфель. Ожидаемая дивидендная доходность такого портфеля составляет более 8% против 5,7% у индекса ММВБ. Подробнее ознакомиться с прогнозами дивидендов компаний можно в сервисе «Дивиденды».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба