12 октября 2018 ITI Capital

Первые признаки глобальной рецессии могут проявиться на развивающихся рынках уже в следующем году

Ужесточение денежно-кредитной и бюджетной политики в ближайшие годы негативно отразится на экономике таких развивающихся рынков, как Аргентина, Турция, Индия, Бразилия, ЮАР и Индонезия.

Макроэкономические рынки в этих странах обусловлены несбалансированностью бюджета, уровнем госдолга относительно ВВП, показателями счета текущих операций и темпами потребительской инфляции.

МВФ недавно подверг негативному пересмотру прогнозы для целого ряда развивающихся рынков (без учета последствий от торговых войн) — для Аргентины, Бразилии, Ирана и Турции. Это свидетельствует, в частности, о снижении доступности кредитов для этих стран.

Не исключено, что будут пересмотрены прогнозы для Китая. С учетом новых таможенных пошлин прогнозируемые на 2019 год темпы роста китайской экономики будут снижены до 6,2% (т. е. на 0,2 п. п. по сравнению с прогнозом трехмесячной давности).

По оценкам МВФ, если торговые войны продолжатся, они могут очень негативно отразиться на глобальных темпах роста

Специалисты фонда допускают, что в 2020 году мировое производство может сократиться более чем на 0,8%, а в долгосрочной перспективе темпы роста будут на 0,4 п. п. ниже экстраполируемой траектории.

Это произойдет в том случае, если президент США реализует все свои угрозы, включая введение таможенных пошлин для иностранных автопроизводителей.

В будущем году, по оценкам МВФ, производство в Китае может упасть более чем на 1,6%, а в США — более чем на 0,9%.

Негативный пересмотр прогнозов МВФ касается многих стран и не отражает торговые войны.

В частности, фонд снизил темпы роста, прогнозируемые на будущий год для США, до 2,5% (минус 0,2 п. п. по сравнению с июлем). В этом случае были учтены возможные последствия введенных администрацией Дональда Трампа таможенных тарифов и ответных мер, принятых другими странами.

Прогноз экономического роста в США на текущий год не изменился — плюс 2,9%. Темпы роста мировой экономики, прогнозируемые на текущий и будущий годы, снижены соответственно до 3,7% и 3,5%.

Американская экономика наиболее устойчива с точки зрения риска рецессии в краткосрочной перспективе, и вот почему:

Сейчас экономика США находится в средней части цикла, а не на нисходящей фазе, как полагает рынок.

Риски рецессии в краткосрочной перспективе довольно ограничены — они находятся на самом низком за последние три года уровне

Нынешний период роста бьет рекорды по продолжительности — к лету 2019 года она достигнет 10 лет. Это будет самый затяжной рост в истории американской экономики

Инвесторы подвержены паническим настроениям. Они полагают, что макроэкономический цикл вступает в завершающую фазу, а ужесточение денежно-кредитной политики чревато падением ВВП в ближайший год. Вероятность такого сценария они оценивают почти в 20%. Формированию таких настроений, в частности, способствуют торговые войны

Рост заработков продолжается, как и давление инфляции. С точки зрения инвесторов, этого по-прежнему недостаточно, чтобы нивелировать риски завершающей фазы цикла. При этом избыток сбережений населения сейчас превысил исторические средние уровни, и его масштабы ограничивают темпы инфляции

При этом стабилизация инфляционных ожиданий позволяет Федрезерву сделать повышение процентных ставок более постепенным

Источником риска можно назвать рынок труда, который уже вступил в завершающую фазу цикла. Поскольку безработица опустилась значительно (на 0,5%) ниже естественного уровня, это обстоятельство рассматривается как фактор риска. Дальнейший рост занятости, с точки зрения рынка, может приблизить завершающую фазу макроэкономического цикла

Вероятность рецессии в США меньше 20%

Источник: Federal Reserve, GS Investment research

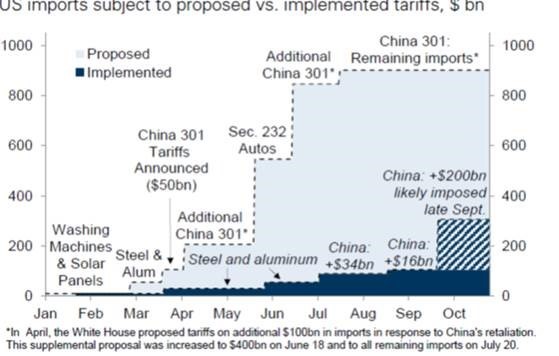

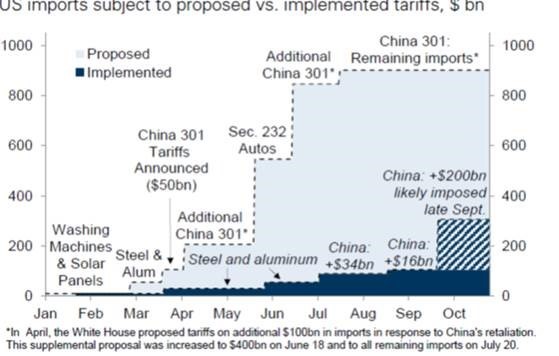

Фактические и объявленные тарифы

Источник: Department of commerce, GS Investment research

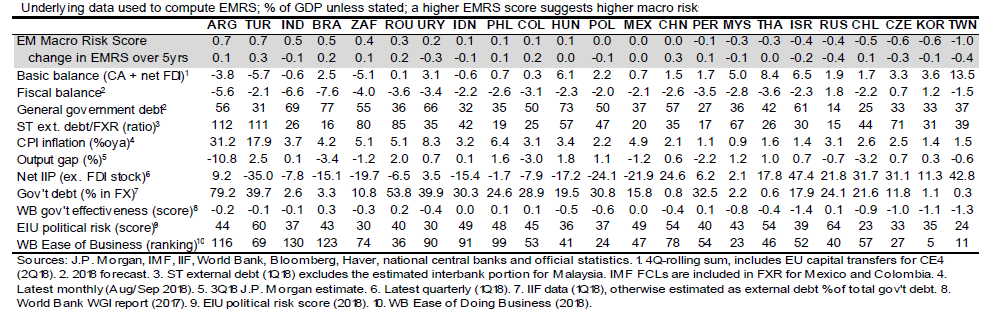

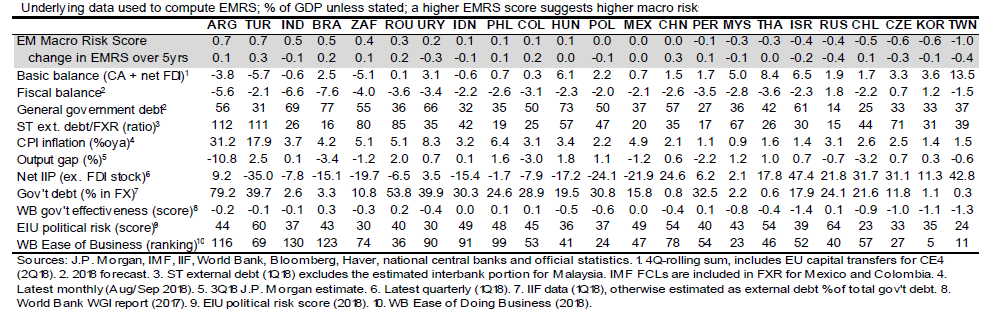

Самые рисковые страны согласно ключевым экономическим показателям и рейтингам ведения бизнеса, чем выше «Risk Score» чем больше уязвимость к кризису

Согласно оценке JP Morgan, самые рисковые страны это Аргентина и Турция, наименее рисковые это Россия и юго-восточная Азия

Источник: JP Morgan, ITI Capital

Cамые рисковые страны это Аргентина и Турция, наименее рисковые это Россия и юго-восточная Азия

Источник: JP Morgan, ITI Capital

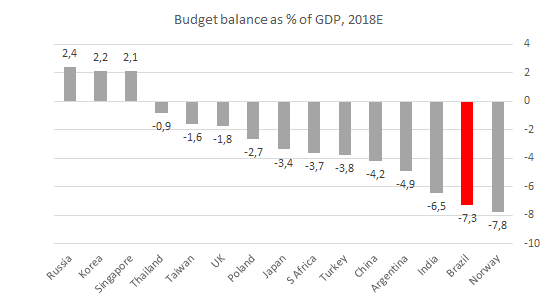

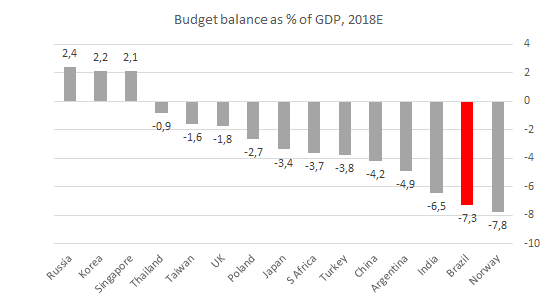

В России самый высокий в мире показатель баланса государственного бюджета в % от ВВП

Источник: IMF, ITI Capital

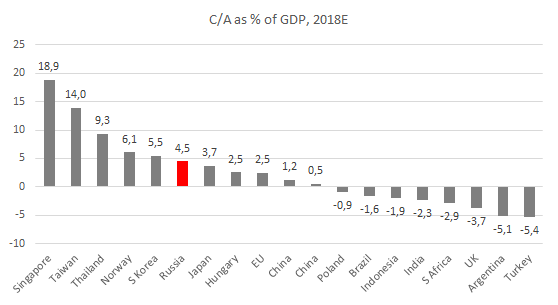

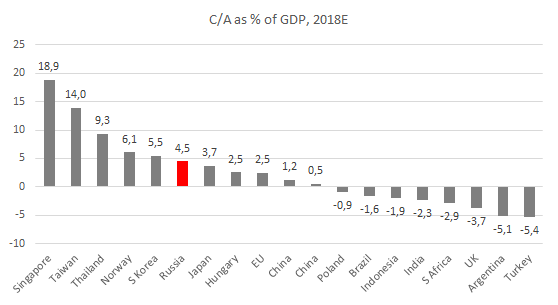

Счет текущих операций в % от ВВП

Источник: IMF, ITI Capital

Спред между доходностями КО США 2-10 лет сужается как во время прошлых кризисов

Но после того как спред схлопнется ещё пройдёт в среднем до 24 месяцев до начала кризиса

Ужесточение денежно-кредитной и бюджетной политики в ближайшие годы негативно отразится на экономике таких развивающихся рынков, как Аргентина, Турция, Индия, Бразилия, ЮАР и Индонезия.

Макроэкономические рынки в этих странах обусловлены несбалансированностью бюджета, уровнем госдолга относительно ВВП, показателями счета текущих операций и темпами потребительской инфляции.

МВФ недавно подверг негативному пересмотру прогнозы для целого ряда развивающихся рынков (без учета последствий от торговых войн) — для Аргентины, Бразилии, Ирана и Турции. Это свидетельствует, в частности, о снижении доступности кредитов для этих стран.

Не исключено, что будут пересмотрены прогнозы для Китая. С учетом новых таможенных пошлин прогнозируемые на 2019 год темпы роста китайской экономики будут снижены до 6,2% (т. е. на 0,2 п. п. по сравнению с прогнозом трехмесячной давности).

По оценкам МВФ, если торговые войны продолжатся, они могут очень негативно отразиться на глобальных темпах роста

Специалисты фонда допускают, что в 2020 году мировое производство может сократиться более чем на 0,8%, а в долгосрочной перспективе темпы роста будут на 0,4 п. п. ниже экстраполируемой траектории.

Это произойдет в том случае, если президент США реализует все свои угрозы, включая введение таможенных пошлин для иностранных автопроизводителей.

В будущем году, по оценкам МВФ, производство в Китае может упасть более чем на 1,6%, а в США — более чем на 0,9%.

Негативный пересмотр прогнозов МВФ касается многих стран и не отражает торговые войны.

В частности, фонд снизил темпы роста, прогнозируемые на будущий год для США, до 2,5% (минус 0,2 п. п. по сравнению с июлем). В этом случае были учтены возможные последствия введенных администрацией Дональда Трампа таможенных тарифов и ответных мер, принятых другими странами.

Прогноз экономического роста в США на текущий год не изменился — плюс 2,9%. Темпы роста мировой экономики, прогнозируемые на текущий и будущий годы, снижены соответственно до 3,7% и 3,5%.

Американская экономика наиболее устойчива с точки зрения риска рецессии в краткосрочной перспективе, и вот почему:

Сейчас экономика США находится в средней части цикла, а не на нисходящей фазе, как полагает рынок.

Риски рецессии в краткосрочной перспективе довольно ограничены — они находятся на самом низком за последние три года уровне

Нынешний период роста бьет рекорды по продолжительности — к лету 2019 года она достигнет 10 лет. Это будет самый затяжной рост в истории американской экономики

Инвесторы подвержены паническим настроениям. Они полагают, что макроэкономический цикл вступает в завершающую фазу, а ужесточение денежно-кредитной политики чревато падением ВВП в ближайший год. Вероятность такого сценария они оценивают почти в 20%. Формированию таких настроений, в частности, способствуют торговые войны

Рост заработков продолжается, как и давление инфляции. С точки зрения инвесторов, этого по-прежнему недостаточно, чтобы нивелировать риски завершающей фазы цикла. При этом избыток сбережений населения сейчас превысил исторические средние уровни, и его масштабы ограничивают темпы инфляции

При этом стабилизация инфляционных ожиданий позволяет Федрезерву сделать повышение процентных ставок более постепенным

Источником риска можно назвать рынок труда, который уже вступил в завершающую фазу цикла. Поскольку безработица опустилась значительно (на 0,5%) ниже естественного уровня, это обстоятельство рассматривается как фактор риска. Дальнейший рост занятости, с точки зрения рынка, может приблизить завершающую фазу макроэкономического цикла

Вероятность рецессии в США меньше 20%

Источник: Federal Reserve, GS Investment research

Фактические и объявленные тарифы

Источник: Department of commerce, GS Investment research

Самые рисковые страны согласно ключевым экономическим показателям и рейтингам ведения бизнеса, чем выше «Risk Score» чем больше уязвимость к кризису

Согласно оценке JP Morgan, самые рисковые страны это Аргентина и Турция, наименее рисковые это Россия и юго-восточная Азия

Источник: JP Morgan, ITI Capital

Cамые рисковые страны это Аргентина и Турция, наименее рисковые это Россия и юго-восточная Азия

Источник: JP Morgan, ITI Capital

В России самый высокий в мире показатель баланса государственного бюджета в % от ВВП

Источник: IMF, ITI Capital

Счет текущих операций в % от ВВП

Источник: IMF, ITI Capital

Спред между доходностями КО США 2-10 лет сужается как во время прошлых кризисов

Но после того как спред схлопнется ещё пройдёт в среднем до 24 месяцев до начала кризиса

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба