Ключевые моменты:

Общая волатильность на финансовых рынках остается повышенной и непременно проявит себя и в валютах.

Капитуляция в нефти – догоняющее движение, а не опережающее. Оно хорошо вписывается в концепцию поздней стадии экономического цикла.

Мы ждем временного восстановления активов, связанных с риском, в конце 2018 — начале 2019 г. на фоне изменения тона заявлений ФРС.

Печальный диагноз уходящему году рискует подтвердиться. 2018-ый может оказаться годом, когда все основные классы активов (акции, облигации и сырье) принесут держателям убыток. Конечно, декабрь еще может изменить ситуацию. Но если покупки риска не произойдет, то это будет первый случай после финансового кризиса, когда инвесторам будет некуда бежать (и лишь третий такой год с начала 1970-х, то есть почти за полвека). Надежда на «рождественское ралли» есть, но по факту конъюнктура пока только ухудшается.

В ноябре рынок добил держателей лонгов в нефти. Вне всяких сомнений, безоткатное падение на 30% от максимумов было самым ярким движением месяца. Именно нефть стала исключением из общего правила: в ней наблюдалось четкое направленное движение. Как следует его воспринимать? Является ли оно сигналом грядущей экономической турбулентности? И что оно означает для связанных рынков (например, валют стран – экспортеров нефти)? Попробуем разобраться в этих вопросах.

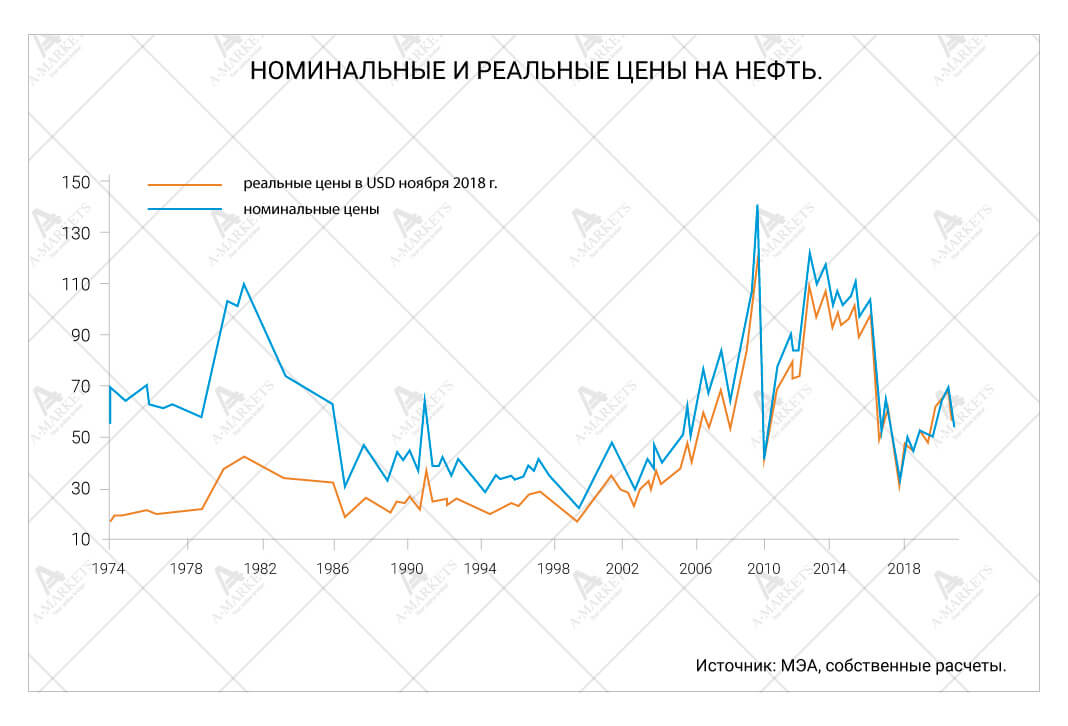

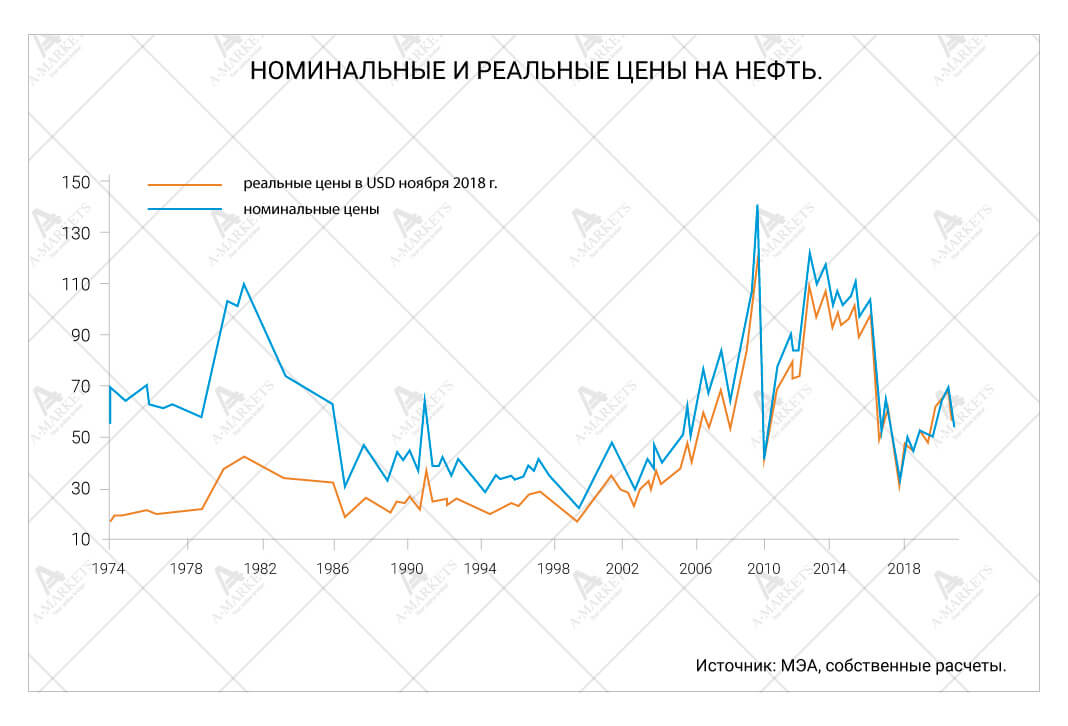

Во-первых, следует сразу сказать, что снижение нефтяных котировок было абсолютно ожидаемым. Ралли в Brent к отметке в $85 и WTI к $77 было явным перегревом рынка. Модель, представленная на рис. 1, дает оценку справедливой стоимости барреля (для американской WTI), исходя из двух параметров: стоимости доллара и уровня глобальной экономической активности. Первое представлено торгово-взвешенным индексом курса от ФРС, второе – глобальным индексом PMI в промышленности.

Масштаб расхождения между ценами на нефть и их фундаментально-оправданным уровнем был почти таким же, как в 2008 году (график справа). И весь последний обвал лишь привел котировки к нормальным уровням. На момент написания материала WTI котируется чуть выше $50 за баррель при модельной оценке справедливой стоимости в $54. Исторически цены на нефть отклонялись от нее в обе стороны на 30-40%. Это подразумевает некий устойчивый минимум в районе $38 за баррель WTI и, соответственно, $47-48 по смеси Brent. Стоит отметить, что рынок, скорее всего, не пойдет туда сразу, а проведет какое-то время, консолидируясь вблизи текущих отметок (технический и волновой анализ графика, как обычно, будет представлен во второй части настоящего обзора).

Но что было действительно неожиданно в ноябрьском движении – это масштаб и линейность падения. Сразу на 30%, без единой серьезной коррекции. Такого трейдеры не видели с 2014 года. Тогда стоимость Brent обвалилась со $116 до $47 также без существенных попыток откатиться хоть немного вверх. Чуть позже, в конце 2015 — начале 2016 гг. случилась вторая часть марлезонского балета, когда баррель камнем рухнул на $27.

Такой паттерн мы интерпретируем как четкий сигнал догоняющей натуры движения. Другие активы, чувствительные к экономическому циклу, уже давно подают сигнал тревоги. Медь, например, совершила свой поход вниз еще в середине года, потеряв порядка 20% своей стоимости. Нефть всегда движется с лагом к промышленным металлам, плюс на тот момент присутствовали всякие бычьи спекулятивные истории (санкции на Иран, неожиданный дефицит на рынке). Теперь же весь сырьевой комплекс протрезвел, цены пришли в соответствие с реальностью.

Трейдеры наверняка обратили внимание, что сырьевые валюты практически не отреагировали на фантастически большое движение в энергоносителях. Канадский доллар, норвежская крона, мексиканский песо и даже российский рубль – все эти валюты едва сдвинулись с места. За то время, пока нефть падала на 30%, эти инструменты снизились на 2-3%. В значительной части это связано с тем, что эти инструменты практически не дорожали вслед за нефтью. Когда рынок понимает, что баррель стал дорогим ненадолго, под влиянием временных факторов, устойчивых изменений курсов не происходит. И теперь валютный рынок так же спокойно наблюдает за возвращением нефтяных цен с небес на землю.

Дальше, однако, ситуация может стать более нервной. Котировки уже упали ниже условных фундаментально справедливых уровней, и реакция на дальнейшее снижение будет более выраженной, особенно в инструментах развивающихся стран. Как мы уже говорили, немедленного продолжения движения нефти вниз мы не видим, но это ключевой риск для длинных позиций в CAD, NOK, MXN и RUB. Однако стоит понимать, что если удешевление нефти будет связано со спекулятивными моментами – а пока это именно так – то и реакция будет все еще сдержанной.

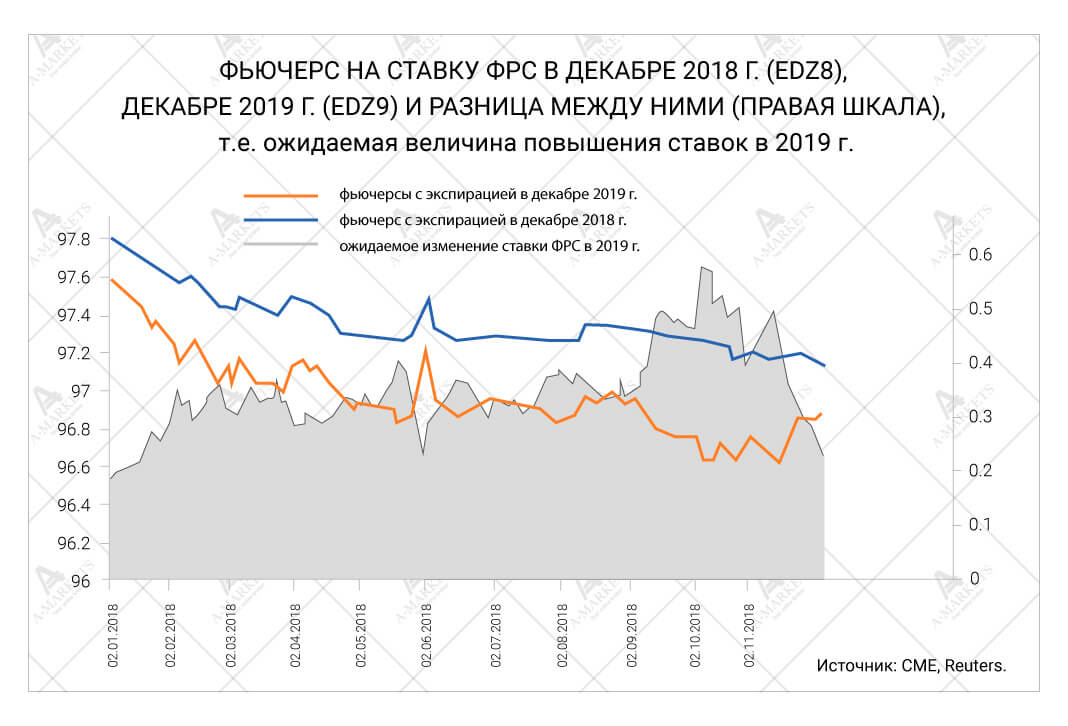

Намного более важной темой является изменение риторики ФРС, которое случилось уже под занавес ноября. Председатель центробанка Джером Пауэлл заявил, что ставки уже “вплотную приблизились” к нейтральному уровню. Хотя еще несколько недель назад тот же Пауэлл говорил несколько другое, утверждая, что до нейтрального уровня еще далеко. А ведь это принципиальный вопрос для рынка. Если председатель признает, что монетарная политика перестала быть “стимулирующей”, то есть все основания надеяться на более медленное и более аккуратное повышение ставок, с внимательной оглядкой на рыночную реакцию.

Последние ремарки главы ФРС даже спровоцировали спекуляции на тему т.н. “пута Пауэлла”. Этот термин придумали, конечно, намного раньше, и подразумевают под ним некую априорную поддержку от Федрезерва на случай, если рынки вдруг начнет лихорадить. Однако мы не считаем, что изменение риторики связано с коррекцией в американских акциях. Скорее, центробанк хочет быть последовательным, и обеспечить непротиворечивость в своей политике. Дело в том, что параллельно с Пауэллом выступал другой важный чиновник ФРС, Президент ФРБ Нью-Йорка Джон Уильямс объявил о пересмотре принципов монетарной политики. Ревью продлится год, Фед даже соберет специальную конференцию в Чикаго в июне.

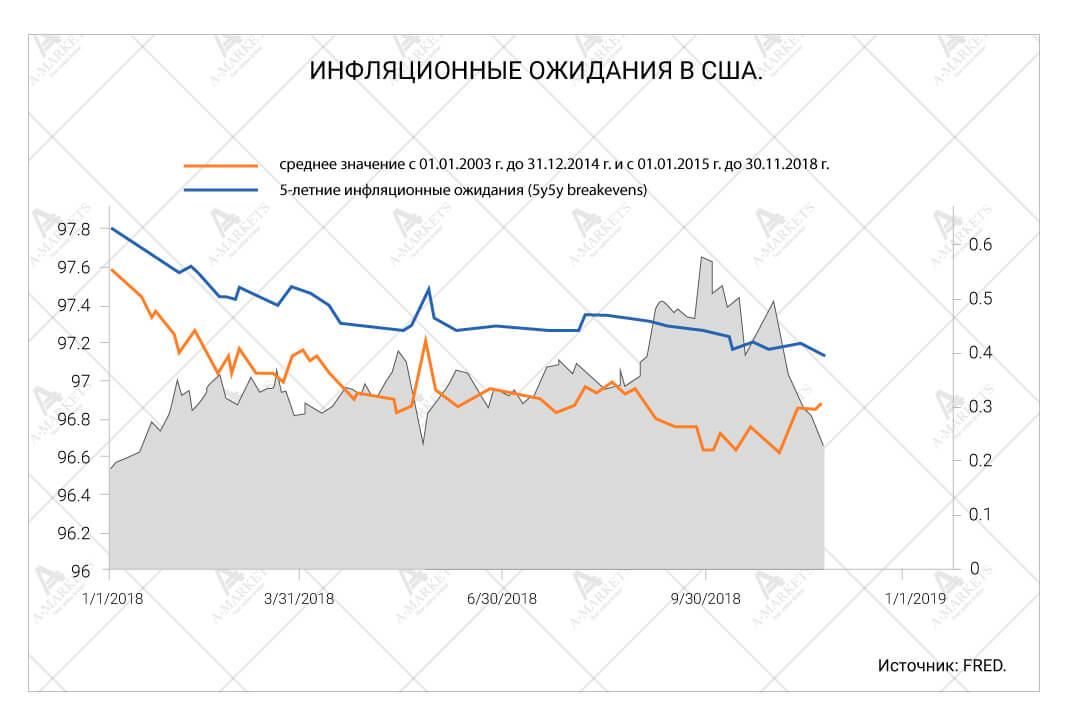

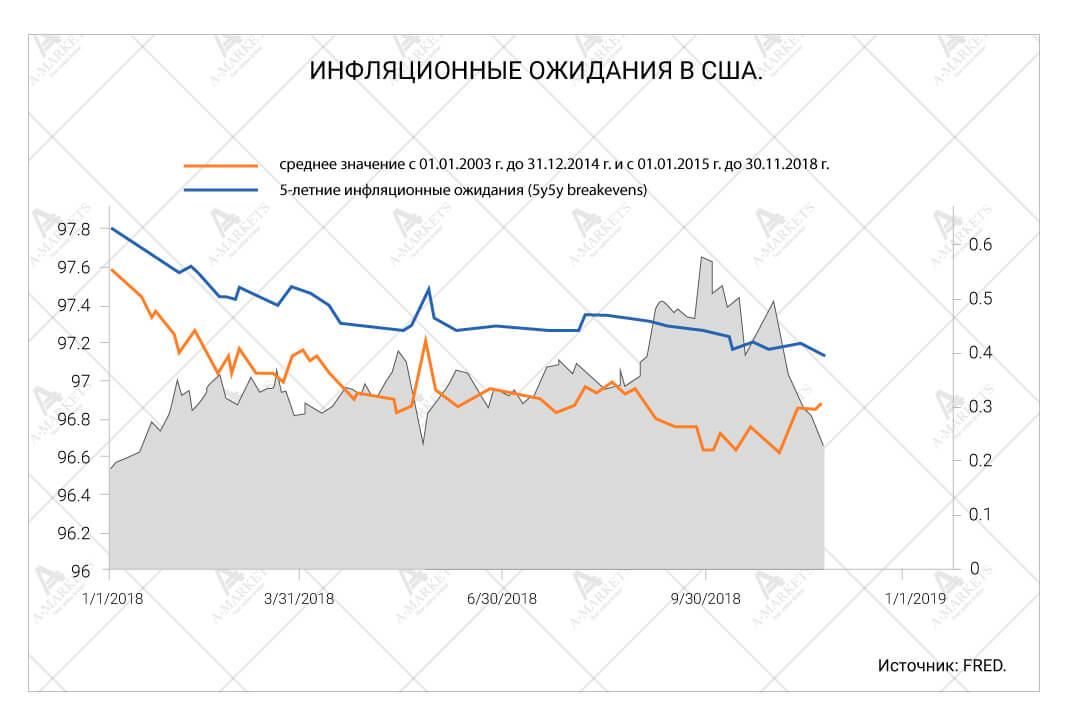

Проблема, из-за которой центробанк начал изучение вопроса, — хронически низкая инфляция и низкий уровень нейтральной ставки (из-за чего при наступлении рецессии реальные ставки могут быть нежелательно высокими). Пока рассматриваются три варианта действий:

Оставить все как есть (таргетировать конкретный уровень инфляции).

Таргетировать средний уровень инфляции за какой-то период. Это подразумевает, что слишком низкая инфляция в ходе рецессий и раннего восстановления должна компенсироваться инфляцией выше таргета в течение более поздних стадий экономического цикла.

Таргетировать уровень цен, когда ФРС старается обеспечить прирост какого-то индекса цен по заданной траектории (вероятно, линейной — других задач экономисты решать не умеют).

Раз за дело взялся главный методолог Федрезерва, то с высокой вероятностью какое-то изменение случится. Тем более, что переход к таргетированию общего уровня цен в том или ином виде поддерживали и прежние руководители – Бен Бернанке и Джанет Йеллен. И это важнейший момент. Озвученные опции подразумевают, что центробанк согласен будет мириться с более высокими уровнями инфляции. А это недружественный фактор для инвесторов, в первую очередь, на долговом рынке. По касательной, конечно, подобные изменения заденут и доллар. Особенно если вспомнить, какую фискальную политику нынче проводят в США.

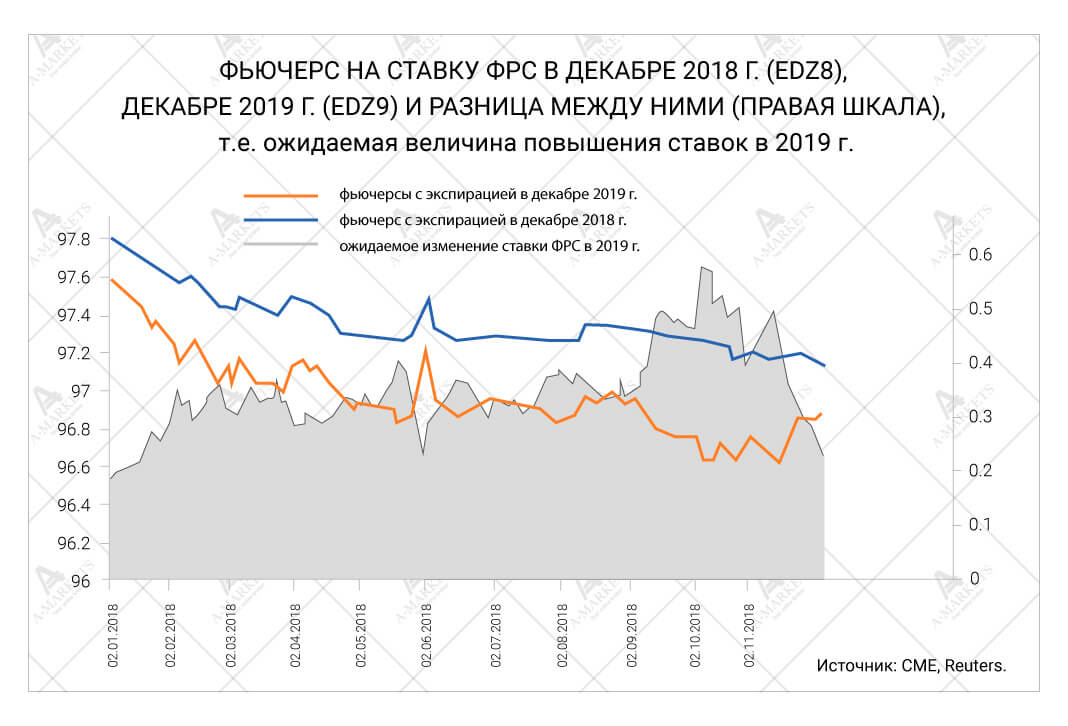

Заявления управляющих ФРС имеют и краткосрочные последствия. По итогам ноября рынок ожидает лишь одно повышение ставки в 2019 году, хотя ранее было дисконтировано два. Доходность 2-летних казначейский нот упала к отметке 2.8%, что также подразумевает более мягкие ожидания относительно повышений ставки. И, конечно, же, снизился доллар. Мы полагаем, что этот процесс продолжится, причем широким фронтом. Даже сырьевые валюты, которые находились под хроническим давлением (в первую очередь, австралийский доллар), могут наконец подрасти.

Мы полагаем, что конец года в целом закончится покупкой риска, которая продолжится и в январе-феврале 2019 года. Единственный фактор, который нас заботит, — это неспособность нефти хоть как-то стабилизироваться. Однако, как мы уже писали выше, на текущих уровнях есть все шансы получить какую-то передышку. Если это произойдет, то высокодоходные валюты могут локально подрасти на 2-3%. И даже более “тяжелые” евро и фунт также имеют все шансы на отскок.

Отметим, что значительным фактором в начале декабря будет также исход переговоров Дональда Трампа и Си Цзиньпина. На момент написания данного обзора встреча “Большой Двадцатки” только началась, и никакой информации по поводу американо-китайских отношений не поступало. В целом, однако, рынок готов к очень плохому исходу, и любая положительная новость сможет существенно улучшить настроения инвесторов, пусть даже и кратковременно.

EURUSD: все еще боковое движение с растущей волатильностью.

Мы спекулятивно покупаем EURUSD на снижениях к 1.13 с целью 1.173, stop-loss на 1.115.

Любопытно, но ключевые инструменты на форексе торгуются без однозначного направления. И индекс доллара (DXY), и евро-доллар подают спорные и смешанные сигналы. Это нормально для рынка, на котором еще нет нового тренда, но уже возрастает волатильность. Мы также склонны видеть в сложившейся ситуации выдохшийся рост доллара, однако судим об этом, скорее, по другим инструментам и общим тенденциям. На валютном рынке ключевые сигналы подают USDCHF и AUDUSD (см. ниже). Но важнее даже мощная реакция в ставках на смягчение риторики г-на Пауэлла, о чем речь шла несколько выше. Отдельно отметим, что доходности по 10-летним казначейским нотам вообще с технической точки зрения сформировали вершину.

Конечно, доллар в последние месяцы значительно раскоррелировался со ставками, поэтому однозначных выводов из межрыночного анализа сделать нельзя. Однако с большой вероятностью EURUSD также проходит разворотную точку. В целом, техническая картинка за месяц изменилась не так сильно. Все еще существует риск некого “пролива” в евро в случае поступления значительных негативных новостей, и с каждым днем вероятность этих новостей все меньше. Итальянский бюджет по большому счету можно уже считать отыгранной историей. Кроме того, ЕЦБ заявил о том, что рассматривает вопрос возвращения к LTRO после завершения количественного смягчения. Если этот шаг будет сделан, то сиюминутная угроза, нависшая над рынком итальянского долга, будет нивелирована. Евро на этом вполне может отскочить в район 1.17-1.18.

AUDUSD: один из главных сигналов перемен.

Мы будем покупать AUDUSD на снижении к 0.718 с целью 0.757, stop-loss на 0.703.

Один из главных поводов считать, что ралли в долларе временно приостановилось, — это пробитие многомесячных трендов в австралийце, швейцарском франке и некоторых валютах развивающихся стран. Здесь остановимся подробнее на первом. На протяжении всего 2018 года AUDUSD уверенно двигалась вниз, ведомая фундаментальной слабостью. Прежде всего, негативное влияние оказывало замедление китайской экономики, которое должно было сказаться на торговых условиях Австралии. На данном этапе рынок дисконтировал все риски с избытком. И любые хорошие новости по Китаю моментально окажут поддержку активам всего азиатско-тихоокеанского региона.

С технической точки зрения, в ноябре состоялось чистое и уверенное пробитие 10-месячного нисходящего тренда в AUDUSD. Пара консолидируется в диапазоне 0.715-0.73 и с высокой вероятностью продолжит коррекционный рост. Минимальной целью выступает уровень 0.744, но более вероятны отметки в районе 0.755-0.76 (это следует из соответствия потенциальных движений для индекса доллара). Отдельно отметим, что текущие уровни представляются нам непривлекательными для входа с точки зрения риска/прибыли. Если уж работать с AUDUSD, то при еще одном откате к 0.715. Альтернативно можно рассмотреть шорт в случае достижения целей, расположенных выше. Долгосрочная цель на 0.63 остается актуальной.

Нефть: все упало, пропало и пробито.

Мы будем продавать Brent в случае возвращения ближайшего фьючерса к отметке 64.9, добавлять к короткой позиции по 70.5 с целью 47, stop-loss на 72.5.

Ноябрь оказался воистину драматичным месяцем для нефти. До последнего торгового дня решалась судьба всей технической картинки по данному активу. Публикация данного отчета, в частности, была задержана для того, чтобы увидеть итоговое закрытие в пятницу, 30.11. Увы, ничего хорошего в нем нет. Brent, несмотря на все снижение, демонстрирует признаки исключительной слабости. WTI выглядит еще хуже; по американской нефти весь рост с 2016-го с точки зрения волнового анализа – это теперь коррекционное движение к большому тренду вниз.

Если говорить о строгих формальных ценовых уровнях, то контакт Brent с отметкой $60.15 уже сделал невозможным интерпретацию ноябрьского обвала как резкой коррекции. А месячное закрытие ниже этого уровня радикально снижает шансы на какой-либо продолжительный рост. Однако падающих сценария два. Более мягкий предполагает протяженную во времени коррекцию и ползучий рост котировок к $65-70 за баррель. Затем цены должны сходить к $47, где нефть окажется фундаментально слишком недооцененной. Более жесткий вариант – это безоткатное движение сразу к этим уровням, затем уже восстановление и итоговый слив к отметке $27, где опять же сформируется фундаментальная перепроданность. Следует сказать, что уровни ниже $30 актуализируются как итоговая цель в любом случае. Картинки Brent и WTI не могут радикально разойтись, а в американской нефти пала последняя бычья крепость. Ценник в $86, соответственно, теперь можно поминать как локальный максимум на ближайшие 1-2 года.

Общая волатильность на финансовых рынках остается повышенной и непременно проявит себя и в валютах.

Капитуляция в нефти – догоняющее движение, а не опережающее. Оно хорошо вписывается в концепцию поздней стадии экономического цикла.

Мы ждем временного восстановления активов, связанных с риском, в конце 2018 — начале 2019 г. на фоне изменения тона заявлений ФРС.

Печальный диагноз уходящему году рискует подтвердиться. 2018-ый может оказаться годом, когда все основные классы активов (акции, облигации и сырье) принесут держателям убыток. Конечно, декабрь еще может изменить ситуацию. Но если покупки риска не произойдет, то это будет первый случай после финансового кризиса, когда инвесторам будет некуда бежать (и лишь третий такой год с начала 1970-х, то есть почти за полвека). Надежда на «рождественское ралли» есть, но по факту конъюнктура пока только ухудшается.

В ноябре рынок добил держателей лонгов в нефти. Вне всяких сомнений, безоткатное падение на 30% от максимумов было самым ярким движением месяца. Именно нефть стала исключением из общего правила: в ней наблюдалось четкое направленное движение. Как следует его воспринимать? Является ли оно сигналом грядущей экономической турбулентности? И что оно означает для связанных рынков (например, валют стран – экспортеров нефти)? Попробуем разобраться в этих вопросах.

Во-первых, следует сразу сказать, что снижение нефтяных котировок было абсолютно ожидаемым. Ралли в Brent к отметке в $85 и WTI к $77 было явным перегревом рынка. Модель, представленная на рис. 1, дает оценку справедливой стоимости барреля (для американской WTI), исходя из двух параметров: стоимости доллара и уровня глобальной экономической активности. Первое представлено торгово-взвешенным индексом курса от ФРС, второе – глобальным индексом PMI в промышленности.

Масштаб расхождения между ценами на нефть и их фундаментально-оправданным уровнем был почти таким же, как в 2008 году (график справа). И весь последний обвал лишь привел котировки к нормальным уровням. На момент написания материала WTI котируется чуть выше $50 за баррель при модельной оценке справедливой стоимости в $54. Исторически цены на нефть отклонялись от нее в обе стороны на 30-40%. Это подразумевает некий устойчивый минимум в районе $38 за баррель WTI и, соответственно, $47-48 по смеси Brent. Стоит отметить, что рынок, скорее всего, не пойдет туда сразу, а проведет какое-то время, консолидируясь вблизи текущих отметок (технический и волновой анализ графика, как обычно, будет представлен во второй части настоящего обзора).

Но что было действительно неожиданно в ноябрьском движении – это масштаб и линейность падения. Сразу на 30%, без единой серьезной коррекции. Такого трейдеры не видели с 2014 года. Тогда стоимость Brent обвалилась со $116 до $47 также без существенных попыток откатиться хоть немного вверх. Чуть позже, в конце 2015 — начале 2016 гг. случилась вторая часть марлезонского балета, когда баррель камнем рухнул на $27.

Такой паттерн мы интерпретируем как четкий сигнал догоняющей натуры движения. Другие активы, чувствительные к экономическому циклу, уже давно подают сигнал тревоги. Медь, например, совершила свой поход вниз еще в середине года, потеряв порядка 20% своей стоимости. Нефть всегда движется с лагом к промышленным металлам, плюс на тот момент присутствовали всякие бычьи спекулятивные истории (санкции на Иран, неожиданный дефицит на рынке). Теперь же весь сырьевой комплекс протрезвел, цены пришли в соответствие с реальностью.

Трейдеры наверняка обратили внимание, что сырьевые валюты практически не отреагировали на фантастически большое движение в энергоносителях. Канадский доллар, норвежская крона, мексиканский песо и даже российский рубль – все эти валюты едва сдвинулись с места. За то время, пока нефть падала на 30%, эти инструменты снизились на 2-3%. В значительной части это связано с тем, что эти инструменты практически не дорожали вслед за нефтью. Когда рынок понимает, что баррель стал дорогим ненадолго, под влиянием временных факторов, устойчивых изменений курсов не происходит. И теперь валютный рынок так же спокойно наблюдает за возвращением нефтяных цен с небес на землю.

Дальше, однако, ситуация может стать более нервной. Котировки уже упали ниже условных фундаментально справедливых уровней, и реакция на дальнейшее снижение будет более выраженной, особенно в инструментах развивающихся стран. Как мы уже говорили, немедленного продолжения движения нефти вниз мы не видим, но это ключевой риск для длинных позиций в CAD, NOK, MXN и RUB. Однако стоит понимать, что если удешевление нефти будет связано со спекулятивными моментами – а пока это именно так – то и реакция будет все еще сдержанной.

Намного более важной темой является изменение риторики ФРС, которое случилось уже под занавес ноября. Председатель центробанка Джером Пауэлл заявил, что ставки уже “вплотную приблизились” к нейтральному уровню. Хотя еще несколько недель назад тот же Пауэлл говорил несколько другое, утверждая, что до нейтрального уровня еще далеко. А ведь это принципиальный вопрос для рынка. Если председатель признает, что монетарная политика перестала быть “стимулирующей”, то есть все основания надеяться на более медленное и более аккуратное повышение ставок, с внимательной оглядкой на рыночную реакцию.

Последние ремарки главы ФРС даже спровоцировали спекуляции на тему т.н. “пута Пауэлла”. Этот термин придумали, конечно, намного раньше, и подразумевают под ним некую априорную поддержку от Федрезерва на случай, если рынки вдруг начнет лихорадить. Однако мы не считаем, что изменение риторики связано с коррекцией в американских акциях. Скорее, центробанк хочет быть последовательным, и обеспечить непротиворечивость в своей политике. Дело в том, что параллельно с Пауэллом выступал другой важный чиновник ФРС, Президент ФРБ Нью-Йорка Джон Уильямс объявил о пересмотре принципов монетарной политики. Ревью продлится год, Фед даже соберет специальную конференцию в Чикаго в июне.

Проблема, из-за которой центробанк начал изучение вопроса, — хронически низкая инфляция и низкий уровень нейтральной ставки (из-за чего при наступлении рецессии реальные ставки могут быть нежелательно высокими). Пока рассматриваются три варианта действий:

Оставить все как есть (таргетировать конкретный уровень инфляции).

Таргетировать средний уровень инфляции за какой-то период. Это подразумевает, что слишком низкая инфляция в ходе рецессий и раннего восстановления должна компенсироваться инфляцией выше таргета в течение более поздних стадий экономического цикла.

Таргетировать уровень цен, когда ФРС старается обеспечить прирост какого-то индекса цен по заданной траектории (вероятно, линейной — других задач экономисты решать не умеют).

Раз за дело взялся главный методолог Федрезерва, то с высокой вероятностью какое-то изменение случится. Тем более, что переход к таргетированию общего уровня цен в том или ином виде поддерживали и прежние руководители – Бен Бернанке и Джанет Йеллен. И это важнейший момент. Озвученные опции подразумевают, что центробанк согласен будет мириться с более высокими уровнями инфляции. А это недружественный фактор для инвесторов, в первую очередь, на долговом рынке. По касательной, конечно, подобные изменения заденут и доллар. Особенно если вспомнить, какую фискальную политику нынче проводят в США.

Заявления управляющих ФРС имеют и краткосрочные последствия. По итогам ноября рынок ожидает лишь одно повышение ставки в 2019 году, хотя ранее было дисконтировано два. Доходность 2-летних казначейский нот упала к отметке 2.8%, что также подразумевает более мягкие ожидания относительно повышений ставки. И, конечно, же, снизился доллар. Мы полагаем, что этот процесс продолжится, причем широким фронтом. Даже сырьевые валюты, которые находились под хроническим давлением (в первую очередь, австралийский доллар), могут наконец подрасти.

Мы полагаем, что конец года в целом закончится покупкой риска, которая продолжится и в январе-феврале 2019 года. Единственный фактор, который нас заботит, — это неспособность нефти хоть как-то стабилизироваться. Однако, как мы уже писали выше, на текущих уровнях есть все шансы получить какую-то передышку. Если это произойдет, то высокодоходные валюты могут локально подрасти на 2-3%. И даже более “тяжелые” евро и фунт также имеют все шансы на отскок.

Отметим, что значительным фактором в начале декабря будет также исход переговоров Дональда Трампа и Си Цзиньпина. На момент написания данного обзора встреча “Большой Двадцатки” только началась, и никакой информации по поводу американо-китайских отношений не поступало. В целом, однако, рынок готов к очень плохому исходу, и любая положительная новость сможет существенно улучшить настроения инвесторов, пусть даже и кратковременно.

EURUSD: все еще боковое движение с растущей волатильностью.

Мы спекулятивно покупаем EURUSD на снижениях к 1.13 с целью 1.173, stop-loss на 1.115.

Любопытно, но ключевые инструменты на форексе торгуются без однозначного направления. И индекс доллара (DXY), и евро-доллар подают спорные и смешанные сигналы. Это нормально для рынка, на котором еще нет нового тренда, но уже возрастает волатильность. Мы также склонны видеть в сложившейся ситуации выдохшийся рост доллара, однако судим об этом, скорее, по другим инструментам и общим тенденциям. На валютном рынке ключевые сигналы подают USDCHF и AUDUSD (см. ниже). Но важнее даже мощная реакция в ставках на смягчение риторики г-на Пауэлла, о чем речь шла несколько выше. Отдельно отметим, что доходности по 10-летним казначейским нотам вообще с технической точки зрения сформировали вершину.

Конечно, доллар в последние месяцы значительно раскоррелировался со ставками, поэтому однозначных выводов из межрыночного анализа сделать нельзя. Однако с большой вероятностью EURUSD также проходит разворотную точку. В целом, техническая картинка за месяц изменилась не так сильно. Все еще существует риск некого “пролива” в евро в случае поступления значительных негативных новостей, и с каждым днем вероятность этих новостей все меньше. Итальянский бюджет по большому счету можно уже считать отыгранной историей. Кроме того, ЕЦБ заявил о том, что рассматривает вопрос возвращения к LTRO после завершения количественного смягчения. Если этот шаг будет сделан, то сиюминутная угроза, нависшая над рынком итальянского долга, будет нивелирована. Евро на этом вполне может отскочить в район 1.17-1.18.

AUDUSD: один из главных сигналов перемен.

Мы будем покупать AUDUSD на снижении к 0.718 с целью 0.757, stop-loss на 0.703.

Один из главных поводов считать, что ралли в долларе временно приостановилось, — это пробитие многомесячных трендов в австралийце, швейцарском франке и некоторых валютах развивающихся стран. Здесь остановимся подробнее на первом. На протяжении всего 2018 года AUDUSD уверенно двигалась вниз, ведомая фундаментальной слабостью. Прежде всего, негативное влияние оказывало замедление китайской экономики, которое должно было сказаться на торговых условиях Австралии. На данном этапе рынок дисконтировал все риски с избытком. И любые хорошие новости по Китаю моментально окажут поддержку активам всего азиатско-тихоокеанского региона.

С технической точки зрения, в ноябре состоялось чистое и уверенное пробитие 10-месячного нисходящего тренда в AUDUSD. Пара консолидируется в диапазоне 0.715-0.73 и с высокой вероятностью продолжит коррекционный рост. Минимальной целью выступает уровень 0.744, но более вероятны отметки в районе 0.755-0.76 (это следует из соответствия потенциальных движений для индекса доллара). Отдельно отметим, что текущие уровни представляются нам непривлекательными для входа с точки зрения риска/прибыли. Если уж работать с AUDUSD, то при еще одном откате к 0.715. Альтернативно можно рассмотреть шорт в случае достижения целей, расположенных выше. Долгосрочная цель на 0.63 остается актуальной.

Нефть: все упало, пропало и пробито.

Мы будем продавать Brent в случае возвращения ближайшего фьючерса к отметке 64.9, добавлять к короткой позиции по 70.5 с целью 47, stop-loss на 72.5.

Ноябрь оказался воистину драматичным месяцем для нефти. До последнего торгового дня решалась судьба всей технической картинки по данному активу. Публикация данного отчета, в частности, была задержана для того, чтобы увидеть итоговое закрытие в пятницу, 30.11. Увы, ничего хорошего в нем нет. Brent, несмотря на все снижение, демонстрирует признаки исключительной слабости. WTI выглядит еще хуже; по американской нефти весь рост с 2016-го с точки зрения волнового анализа – это теперь коррекционное движение к большому тренду вниз.

Если говорить о строгих формальных ценовых уровнях, то контакт Brent с отметкой $60.15 уже сделал невозможным интерпретацию ноябрьского обвала как резкой коррекции. А месячное закрытие ниже этого уровня радикально снижает шансы на какой-либо продолжительный рост. Однако падающих сценария два. Более мягкий предполагает протяженную во времени коррекцию и ползучий рост котировок к $65-70 за баррель. Затем цены должны сходить к $47, где нефть окажется фундаментально слишком недооцененной. Более жесткий вариант – это безоткатное движение сразу к этим уровням, затем уже восстановление и итоговый слив к отметке $27, где опять же сформируется фундаментальная перепроданность. Следует сказать, что уровни ниже $30 актуализируются как итоговая цель в любом случае. Картинки Brent и WTI не могут радикально разойтись, а в американской нефти пала последняя бычья крепость. Ценник в $86, соответственно, теперь можно поминать как локальный максимум на ближайшие 1-2 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба