23 января 2019 ITI Capital

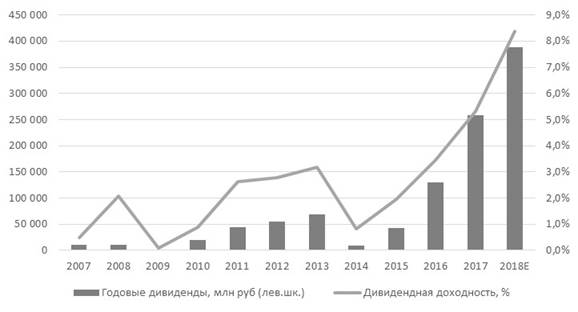

Дивидендная щедрость российских компаний растет. В данным отчете представлены самые доходные истории в этом году. Дивидендные выплаты и доходность российского рынка выходят на беспрецедентный уровень. Выплаты могут составить до 10% от капитализации рынка, а доходность — рекордные 7%.

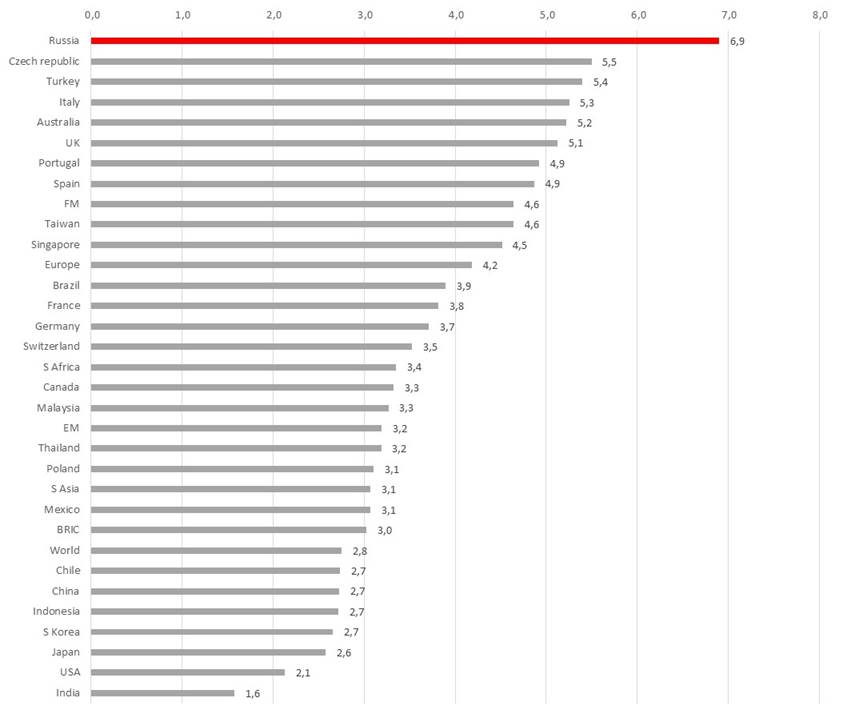

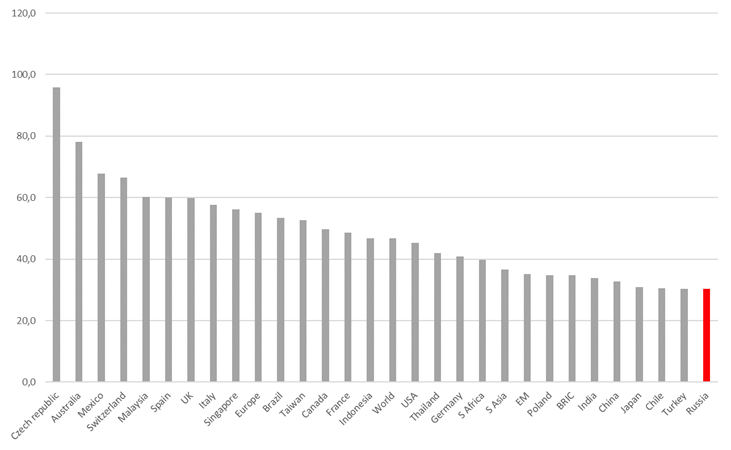

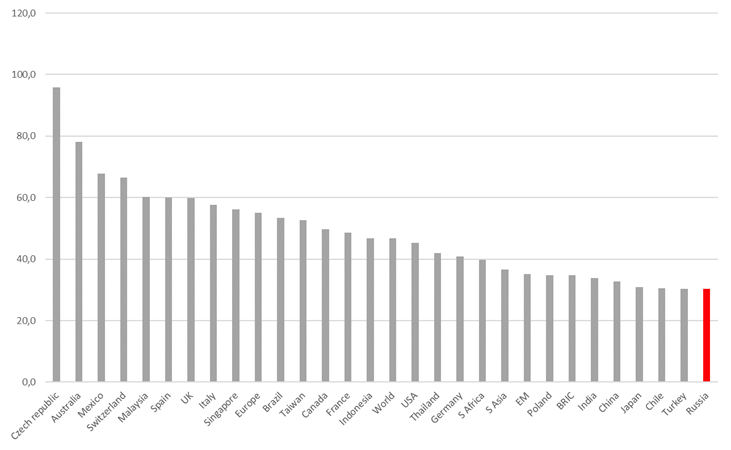

Текущий дисконт России по мультипликатору P/E к развивающимся рынкам составляет 50%. Суммарные выплаты выглядят существенно по сравнению с развивающимися рынками, такими как бразильский, где объем дивидендных выплат могут составить $30 млрд против $45 млрд ожидаемых в России за весь 2019 г. Но как и в случае бразильского рынка, так и на развивающихся рынках, средний коэффициент дивидендных выплат в России (30%) остается ниже нормы (50%), т.е. потенциал роста остается высоким в отличие от других рынков. В то же время объем выплат в России несоизмерим с развитыми рынками — так, например, на рынке акций США в прошлом году они составили порядка $500 млрд, хотя их дивидендная доходность составляет всего 2%.

1 трлн рублей на одни только промежуточные дивиденды

Промежуточные дивидендные выплаты публичных компаний за 2018 г. обновили рекорд и достигли порядка 900 млрд рублей ($13,5 млрд), согласно нашим оценкам, основанным на данных 30 наиболее ликвидных компаний. Это около 65% годовых дивидендов за 2017 г. в объеме 1,4 трлн рублей, которые были выплачены летом прошлого года, следует из наших расчетов, основанных на данных 100 наиболее ликвидных публичных компаний. Мы считаем, что промежуточные дивиденды за 2019 г. могут остаться на том же уровне — порядка 1 трлн рублей

Средняя дивидендная доходность по промежуточным дивидендам в 2018 г. составила 4%

Основной объем выплат по промежуточным дивидендам (555 млрд рублей) пришелся на четвертый квартал (октябрь — ноябрь 2018 г.), оставшиеся 345 млрд рублей — на январь 2019 г. Большая часть выплат — порядка 54% — пришлась на нефтегазовый сектор, 40% — на металлургию. Следовательно, за весь 2018 г., учитывая годовые и промежуточные дивиденды, фактический объем выплат компаний, за исключением менее ликвидных и непубличных, достиг рекорда и превысил 2,3 трлн рублей ($35 млрд)

Игроки, безусловно, не могли проигнорировать такой объем, который повлиял на валютный/денежный рынок. По нашим оценкам, в 2018 г. экспортеры продали порядка $8 млрд валютной выручки для выплат в рублях, а после них провели конвертацию $11 млрд для нерезидентов и владельцев депозитных расписок

Число плательщиков промежуточных дивидендов растет. Это особенно заметно на примере нефтегазовых компаний, таких как Роснефть. В прошлом году она выплатила промежуточные дивиденды впервые в своей корпоративной истории

В 2019 г. дивидендные выплаты, с учетом промежуточных, могут обновить исторический рекорд и составить 3 трлн рублей ($45 млрд)

В мае открывается новый дивидендный сезон — советы директоров крупнейших компаний объявят размер годовых дивидендов за 2018 г. Показатель, по нашим оценкам, может достичь 1,9 трлн рублей ($28,4 млрд), что на 36% превысит рекордный объем предыдущего года. С учетом промежуточных дивидендов, суммарные выплаты могут составить 3 трлн рублей ($45 млрд), или 8% от капитализации топ-100 бумаг на ММВБ

Основной объем выплат — немногим более 60% — приходится на экспортеров (нефтегазовый и металлургический секторы). Нефтегазовые и металлургические компании существенно нарастили чистую прибыль в прошлом году, большинство нефтегазовых компаний обновило максимумы по росту денежных потоков благодаря удорожанию нефти и росту экспорта нефти и нефтепродуктов. По статистике ЦБ, положительное сальдо внешней торговли в 2018 г. выросло в 1,7 раза. За 2018 г. профицит счета текущих операций платежного баланса России обновил исторический максимум и достиг $115 млрд

Увеличению выплат способствовали инициативы властей по доведению доли дивидендов до 50% от чистой прибыли госкомпаний. Отдельные игроки, такие как Роснефть, Транснефть и т.д., приступили к исполнению норматива лишь в 2017 г. Помимо нефтегазовых компаний, существенно наращивает дивиденды на акцию и объем выплат Сбербанк. В этом году выплаты Сбербанка могут стать рекордными — свыше 380 млрд рублей (самый высокий показатель в России) при дивиденде на акцию в 18 рублей (за 2015 г. дивиденд на акцию составлял всего 2 рубля)

Основной объем годовых выплат приходится на июль, традиционно влияя на динамику курса валюты

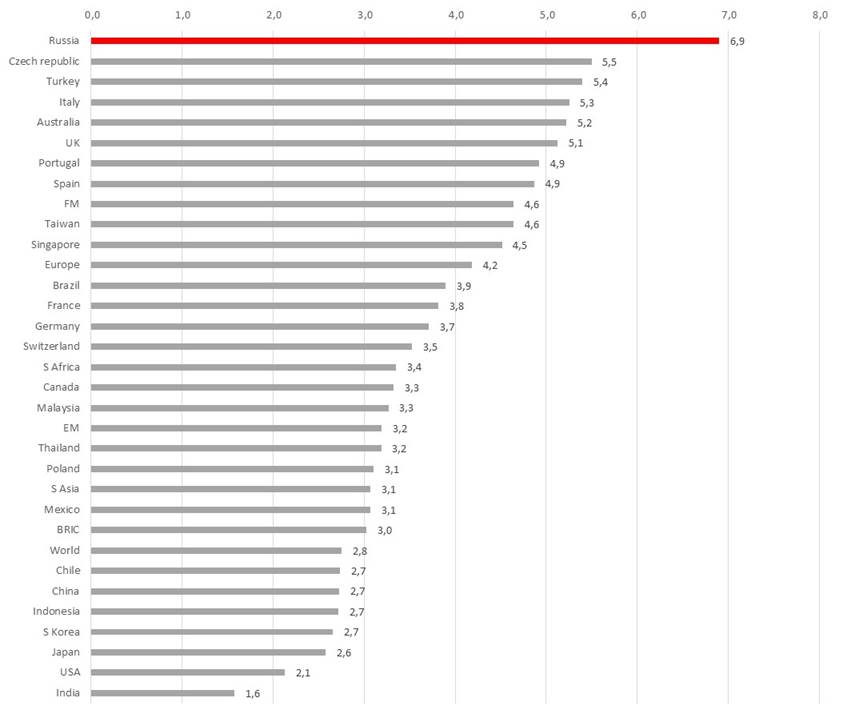

В этом году годовая дивидендная доходность может составить рекордные 7%, что станет новым мировым максимумом, против 6% годом ранее. Следовательно, российский рынок, помимо минимальных мультипликаторов с дисконтом в 50% к развивающимся рынкам, будет торговаться с самой высокой дивидендной доходностью — в среднем на 70 б.п. ниже средней локальной ставки депозита и доходности ОФЗ на короткой кривой

В число лидеров по доходности в 2018 г. безусловно войдет Сургутнефтегаз преф 15% благодаря ослаблению рубля. У Сбербанка, отличающегося самой высокой среди мировых банков рентабельностью капитала (ROE), дивидендная доходность за 2018 г. впервые в истории может стать двузначной

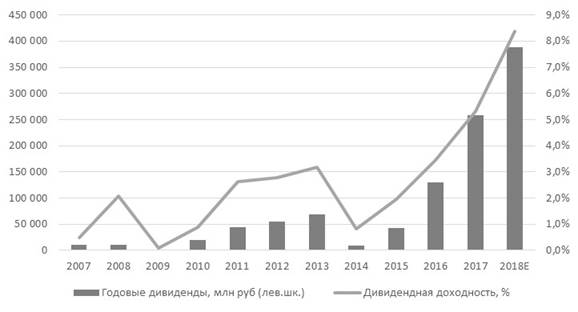

Годовые дивидендные выплаты без учета промежуточных выплат (топ 100 публичных компаний)

Источник: ITI Capital

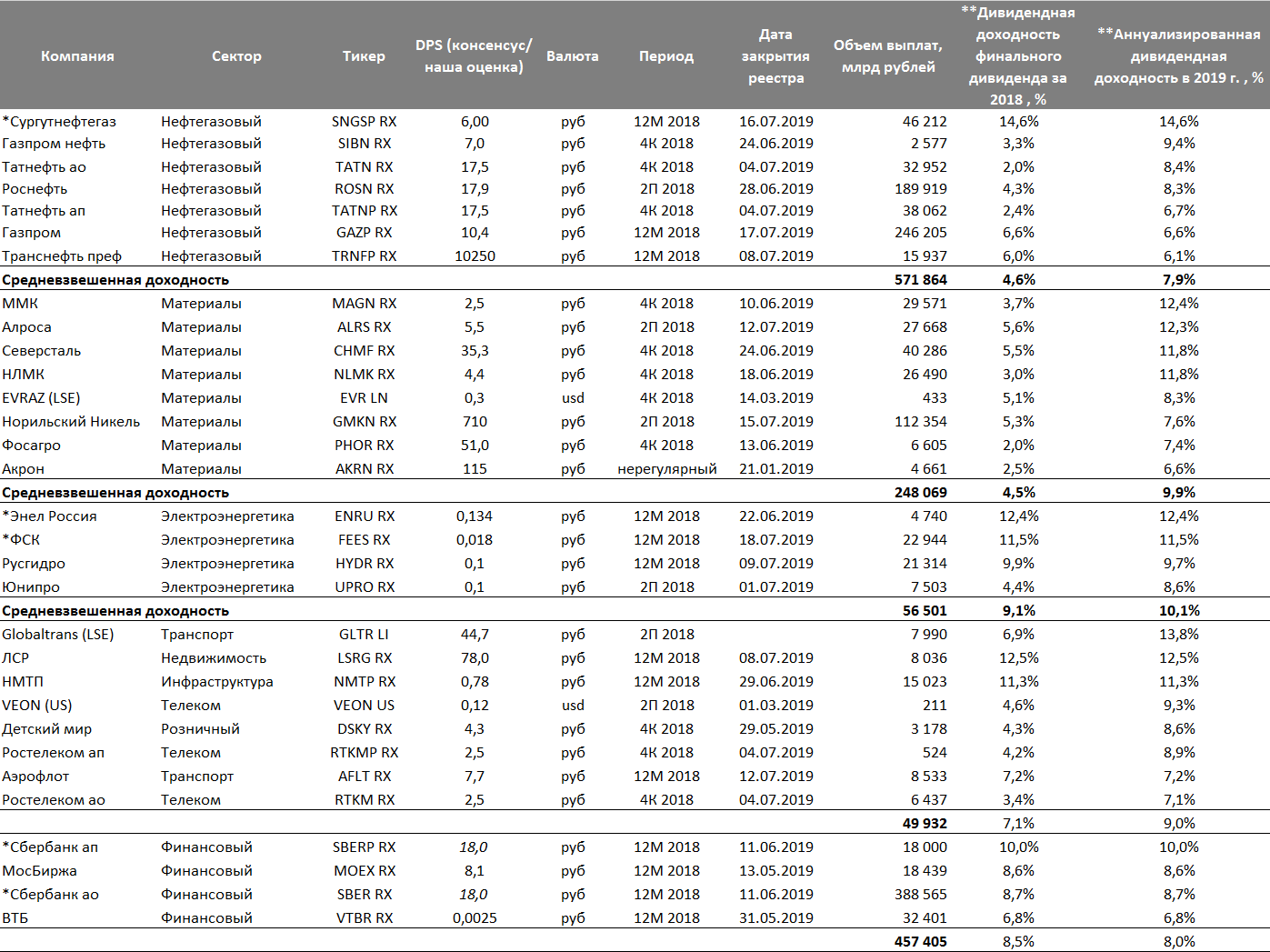

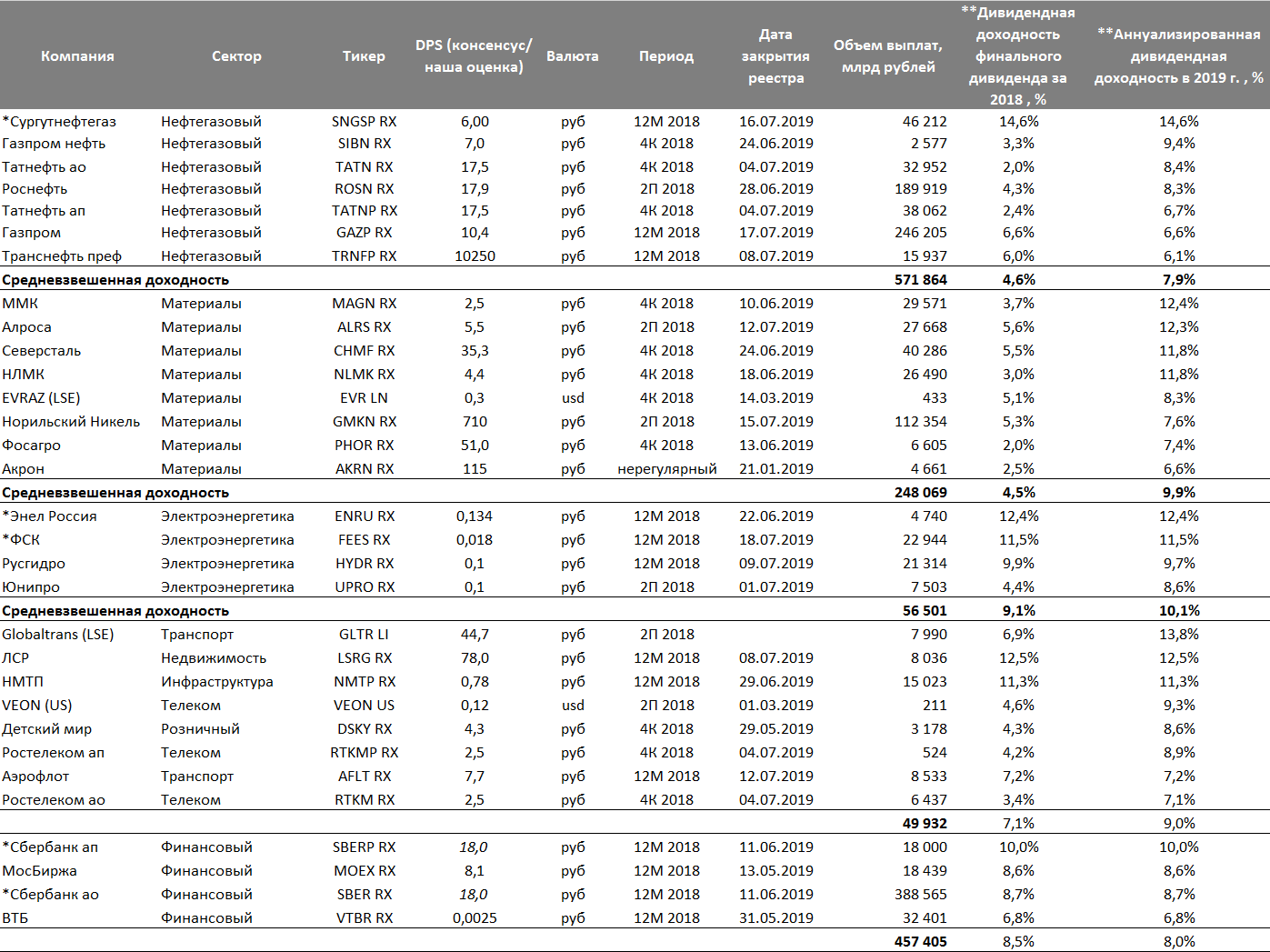

Самые высокодоходные компании в 2019г за прошлый год (оценка)

Источник: ITI Capital

Открыть в новом окне

*Собственная оценка

** Ожидаемая доходность за период и за год

Дивидендная доходность за 2018г ожидаемая в этом году (институциональный индекс MSCI)

Источник: ITI Capital, Bloomberg

Средний коэффициент дивидендных выплат, %

Источник: ITI Capital, Bloomberg

Дивидендная доходность Сбербанка

Источник: ITI Capital, Bloomberg

Текущий дисконт России по мультипликатору P/E к развивающимся рынкам составляет 50%. Суммарные выплаты выглядят существенно по сравнению с развивающимися рынками, такими как бразильский, где объем дивидендных выплат могут составить $30 млрд против $45 млрд ожидаемых в России за весь 2019 г. Но как и в случае бразильского рынка, так и на развивающихся рынках, средний коэффициент дивидендных выплат в России (30%) остается ниже нормы (50%), т.е. потенциал роста остается высоким в отличие от других рынков. В то же время объем выплат в России несоизмерим с развитыми рынками — так, например, на рынке акций США в прошлом году они составили порядка $500 млрд, хотя их дивидендная доходность составляет всего 2%.

1 трлн рублей на одни только промежуточные дивиденды

Промежуточные дивидендные выплаты публичных компаний за 2018 г. обновили рекорд и достигли порядка 900 млрд рублей ($13,5 млрд), согласно нашим оценкам, основанным на данных 30 наиболее ликвидных компаний. Это около 65% годовых дивидендов за 2017 г. в объеме 1,4 трлн рублей, которые были выплачены летом прошлого года, следует из наших расчетов, основанных на данных 100 наиболее ликвидных публичных компаний. Мы считаем, что промежуточные дивиденды за 2019 г. могут остаться на том же уровне — порядка 1 трлн рублей

Средняя дивидендная доходность по промежуточным дивидендам в 2018 г. составила 4%

Основной объем выплат по промежуточным дивидендам (555 млрд рублей) пришелся на четвертый квартал (октябрь — ноябрь 2018 г.), оставшиеся 345 млрд рублей — на январь 2019 г. Большая часть выплат — порядка 54% — пришлась на нефтегазовый сектор, 40% — на металлургию. Следовательно, за весь 2018 г., учитывая годовые и промежуточные дивиденды, фактический объем выплат компаний, за исключением менее ликвидных и непубличных, достиг рекорда и превысил 2,3 трлн рублей ($35 млрд)

Игроки, безусловно, не могли проигнорировать такой объем, который повлиял на валютный/денежный рынок. По нашим оценкам, в 2018 г. экспортеры продали порядка $8 млрд валютной выручки для выплат в рублях, а после них провели конвертацию $11 млрд для нерезидентов и владельцев депозитных расписок

Число плательщиков промежуточных дивидендов растет. Это особенно заметно на примере нефтегазовых компаний, таких как Роснефть. В прошлом году она выплатила промежуточные дивиденды впервые в своей корпоративной истории

В 2019 г. дивидендные выплаты, с учетом промежуточных, могут обновить исторический рекорд и составить 3 трлн рублей ($45 млрд)

В мае открывается новый дивидендный сезон — советы директоров крупнейших компаний объявят размер годовых дивидендов за 2018 г. Показатель, по нашим оценкам, может достичь 1,9 трлн рублей ($28,4 млрд), что на 36% превысит рекордный объем предыдущего года. С учетом промежуточных дивидендов, суммарные выплаты могут составить 3 трлн рублей ($45 млрд), или 8% от капитализации топ-100 бумаг на ММВБ

Основной объем выплат — немногим более 60% — приходится на экспортеров (нефтегазовый и металлургический секторы). Нефтегазовые и металлургические компании существенно нарастили чистую прибыль в прошлом году, большинство нефтегазовых компаний обновило максимумы по росту денежных потоков благодаря удорожанию нефти и росту экспорта нефти и нефтепродуктов. По статистике ЦБ, положительное сальдо внешней торговли в 2018 г. выросло в 1,7 раза. За 2018 г. профицит счета текущих операций платежного баланса России обновил исторический максимум и достиг $115 млрд

Увеличению выплат способствовали инициативы властей по доведению доли дивидендов до 50% от чистой прибыли госкомпаний. Отдельные игроки, такие как Роснефть, Транснефть и т.д., приступили к исполнению норматива лишь в 2017 г. Помимо нефтегазовых компаний, существенно наращивает дивиденды на акцию и объем выплат Сбербанк. В этом году выплаты Сбербанка могут стать рекордными — свыше 380 млрд рублей (самый высокий показатель в России) при дивиденде на акцию в 18 рублей (за 2015 г. дивиденд на акцию составлял всего 2 рубля)

Основной объем годовых выплат приходится на июль, традиционно влияя на динамику курса валюты

В этом году годовая дивидендная доходность может составить рекордные 7%, что станет новым мировым максимумом, против 6% годом ранее. Следовательно, российский рынок, помимо минимальных мультипликаторов с дисконтом в 50% к развивающимся рынкам, будет торговаться с самой высокой дивидендной доходностью — в среднем на 70 б.п. ниже средней локальной ставки депозита и доходности ОФЗ на короткой кривой

В число лидеров по доходности в 2018 г. безусловно войдет Сургутнефтегаз преф 15% благодаря ослаблению рубля. У Сбербанка, отличающегося самой высокой среди мировых банков рентабельностью капитала (ROE), дивидендная доходность за 2018 г. впервые в истории может стать двузначной

Годовые дивидендные выплаты без учета промежуточных выплат (топ 100 публичных компаний)

Источник: ITI Capital

Самые высокодоходные компании в 2019г за прошлый год (оценка)

Источник: ITI Capital

Открыть в новом окне

*Собственная оценка

** Ожидаемая доходность за период и за год

Дивидендная доходность за 2018г ожидаемая в этом году (институциональный индекс MSCI)

Источник: ITI Capital, Bloomberg

Средний коэффициент дивидендных выплат, %

Источник: ITI Capital, Bloomberg

Дивидендная доходность Сбербанка

Источник: ITI Capital, Bloomberg

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба