7 февраля 2019 ITI Capital

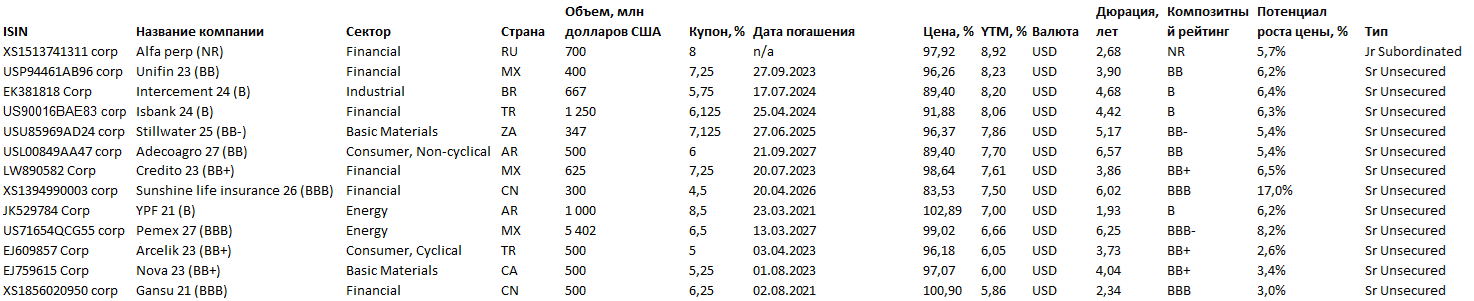

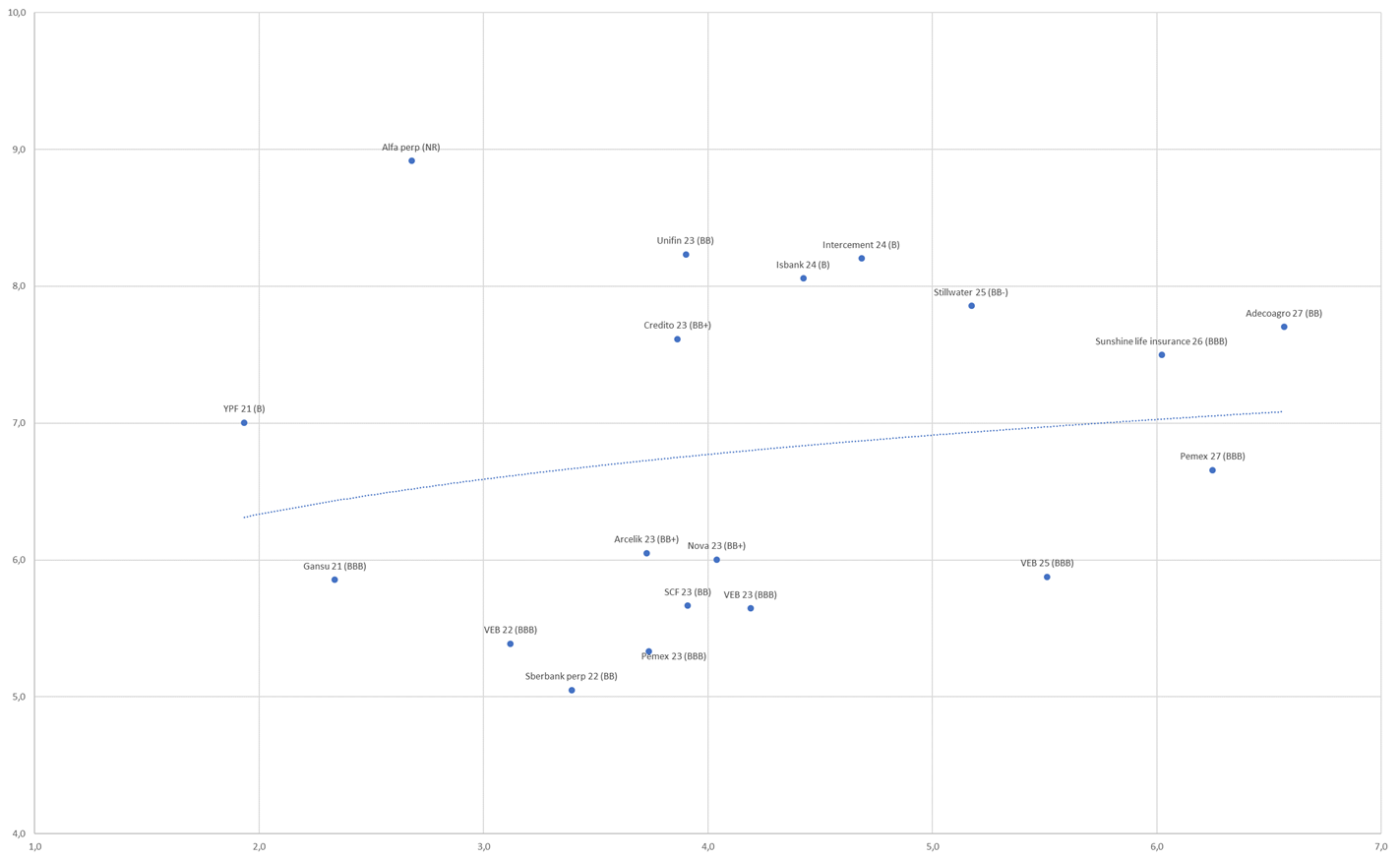

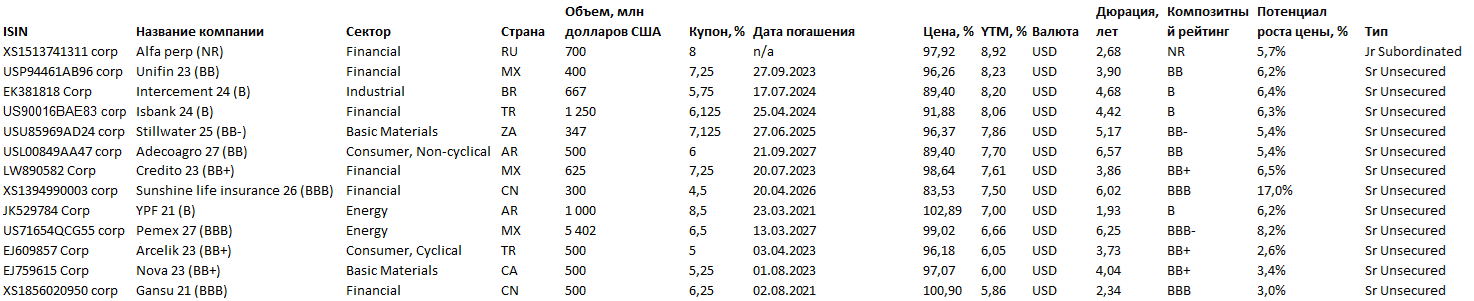

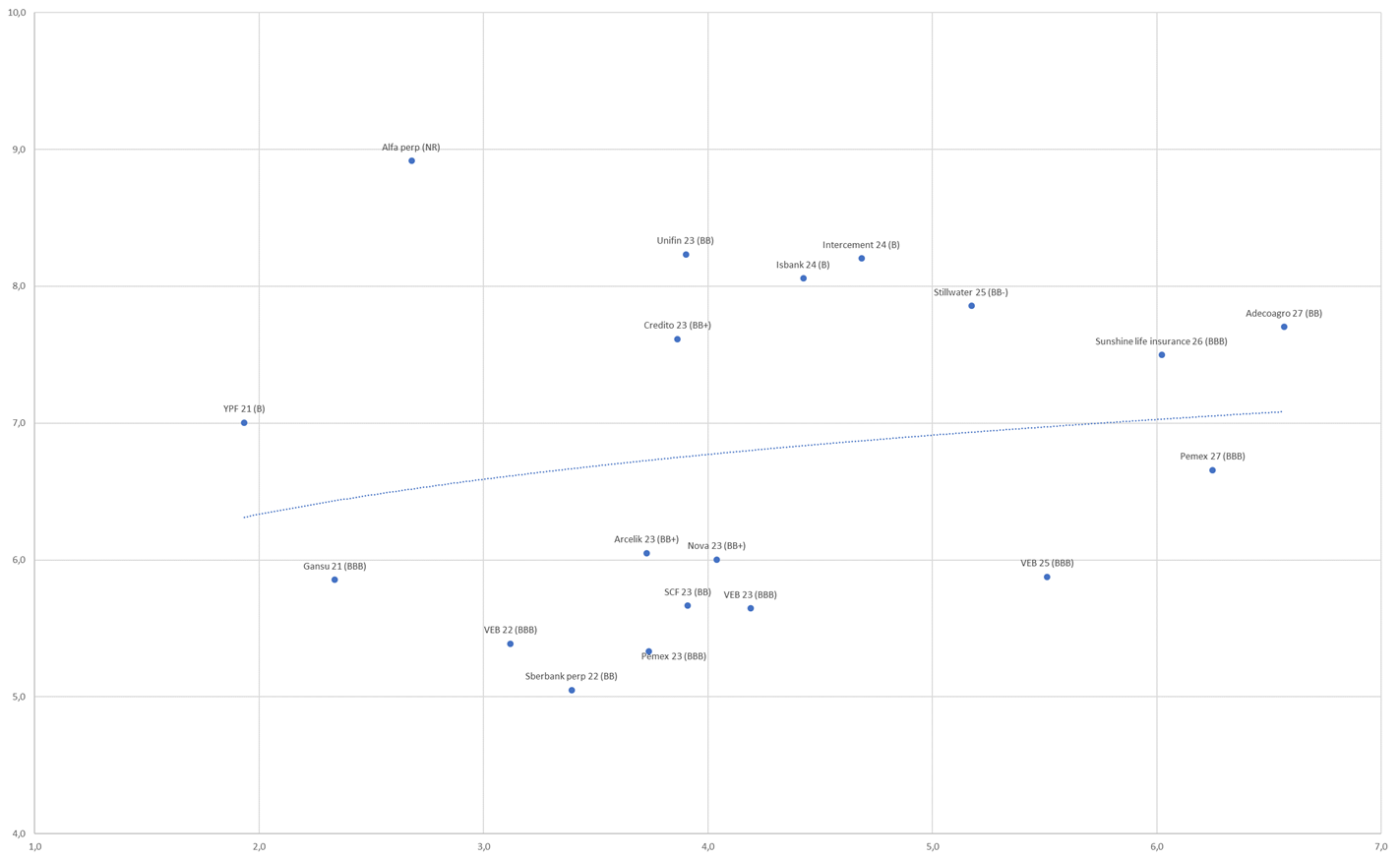

Вашему вниманию предлагаются самые высокодоходные актуальные еврооблигации в твердой валюте. Из сотни эмитентов по всему миру мы отобрали самых недооцененных, исходя из соотношения текущей доходности и кредитного качества, хорошего финансового баланса и ограниченных кредитных рисков.

Ставка на развивающиеся рынки

Начало года выдалось весьма успешным для развивающихся рынков (EM). Пока мы с осторожностью смотрим на активы EM, принимая во внимание, что многие развитые рынки (DM) подходят к концу экономического цикла. При этом еще в ноябре мы ждали, что EM-рынки получат передышку в конце 2018 — начале 2019 г. Для этого были все предпосылки: перепроданность компаний Юго-Восточной Азии (ЮВА) и активов с «мусорным» рейтингом стран Латинской Америки (LATAM) и EMEA, улучшение макроэкономических показателей EM по сравнению с DM, а также растущие ожидания перемирия в торговом противостоянии США и Китая.

В действительности же передышка для EM совпала с опасениями по поводу мирового роста и замедления американской экономики, которые создают условия для снижения глобальных ставок. В декабре на локальных EM-рынках наблюдалась относительная стабильность — доходность 10-летних казначейских облигаций (КО) США упала на 20 б.п. с конца ноября по начало января на фоне обвала ставок, а рынки исключили агрессивный рост ставок ФРС в 2019 г. после перехода регулятора к «мягкой» риторике в конце декабря — начале января текущего года.

Goldman Sachs (GS) видит предпосылки для продолжения текущего цикла. Банк не считает, что наблюдающееся ралли следует интерпретировать как отскок «медвежьего» рынка, который обычно предшествует затяжному падению. Масштабные посткризисные распродажи сопоставимы с теми, которые ранее, в 2015–2016 гг., предшествовали длительным ралли. Что еще более важно, вряд ли можно представить затяжной «медвежий» рынок без рецессии, которую мы не ждем. Как бы там ни было, GS сулит инвесторам несколько пресные перспективы в 2019 г.: низкую доходность акций и намного более вялый, чем в предшествующие годы, рост прибыли. Банк, таким образом, рекомендует вкладываться в компании, отличающиеся сильными финансами и устойчивым ростом.

Большая часть средств вкладывается в компании с более низкой закредитованностью по сравнению с ипотечными и кредитными компаниями в 2006–2007 гг. Поэтому во многом нынешняя конъюнктура более стабильна, чем 11-12 лет назад. Но для инвесторов предстоящие пять лет не будут столь же благоприятны, как прошедшие десять.

Ключевые риски:

В условиях замедления мирового роста МВФ, Всемирный банк и инвестиционные банки ухудшают свои макропрогнозы, консенсус-оценки участников рынка также стабильно снижаются с середины ноября. Если снижение темпов роста DM и Китая превзойдет ожидания, глобальное восстановление может замедлиться, но не сойдет на нет, если, конечно, мы не увидим резкого изменения финансовой конъюнктуры в первом полугодии 2019 г. Главный риск — замедление глобальной экономики

Совсем недавно рынки обеспокоились рисками рецессии американской экономики. Причина — разочаровывающие статистические данные. Для наглядности: модель, отслеживаемая JPMorgan Chase, указывает на то, что шансы вступления экономики США в рецессию в ближайший год выросли с 25% на начало октября до 41% на текущий момент

Мы по-прежнему ожидаем, что отток капитала из нацеленных на развивающиеся рынки (EM) облигационных фондов в 2019 г. составит $30–40 млрд, что полностью согласуется с нашим годовым прогнозом. Однако передышка, которую получили EM-активы, в краткосрочной перспективе создает предпосылки для притока средств

Зарплаты растут и в Европе, даже в странах с высокой безработицей. Парадоксально, как быстро рынок сбросил со счетов риски восстановления инфляции и обусловленного им пересмотра процентных ставок как в краткосрочной, так и в долгосрочной перспективе

В центре всеобщего внимания снова ускорение инфляции и ужесточение политики, которые могут спровоцировать рост доходности в облигациях и его замедление — в акциях

Возможности:

EM игнорируют риски рецессии в США, несмотря на рост таких рисков в последнее время

Вопреки опасениям в отношении роста американской экономики, ситуация на рынке труда остается чрезвычайно устойчивой и зарплаты растут

Пересмотр роста ключевой ставки ФРС до двукратного вместо четырёхкратного в этом году

Ожидания ускорения развивающихся экономик в 2019 г. главным образом обусловлены ослабевающими эффектами от ужесточения ДКП во втором — третьем кварталах 2018 г., а также спросом со стороны DM/Китая, который рынки не закладывали

Последние недели макроэкономические показатели развивающихся рынков оказывались ниже оценок экспертов более чем на 1 п.п., однако сейчас они стабилизировались, в целом придя в соответствие с общим консенсус-прогнозом по EM

Валюты EM могут выиграть от перехода ФРС к «мягкой» риторике, однако вряд ли действие позитивных факторов будет продолжительным. Инвесторы особо на это не рассчитывают

Перемирие в противостоянии Китая и США и новые торговые соглашения

Высокодоходные торговые идеи (Еврооблигации)

Ставка на развивающиеся рынки

Начало года выдалось весьма успешным для развивающихся рынков (EM). Пока мы с осторожностью смотрим на активы EM, принимая во внимание, что многие развитые рынки (DM) подходят к концу экономического цикла. При этом еще в ноябре мы ждали, что EM-рынки получат передышку в конце 2018 — начале 2019 г. Для этого были все предпосылки: перепроданность компаний Юго-Восточной Азии (ЮВА) и активов с «мусорным» рейтингом стран Латинской Америки (LATAM) и EMEA, улучшение макроэкономических показателей EM по сравнению с DM, а также растущие ожидания перемирия в торговом противостоянии США и Китая.

В действительности же передышка для EM совпала с опасениями по поводу мирового роста и замедления американской экономики, которые создают условия для снижения глобальных ставок. В декабре на локальных EM-рынках наблюдалась относительная стабильность — доходность 10-летних казначейских облигаций (КО) США упала на 20 б.п. с конца ноября по начало января на фоне обвала ставок, а рынки исключили агрессивный рост ставок ФРС в 2019 г. после перехода регулятора к «мягкой» риторике в конце декабря — начале января текущего года.

Goldman Sachs (GS) видит предпосылки для продолжения текущего цикла. Банк не считает, что наблюдающееся ралли следует интерпретировать как отскок «медвежьего» рынка, который обычно предшествует затяжному падению. Масштабные посткризисные распродажи сопоставимы с теми, которые ранее, в 2015–2016 гг., предшествовали длительным ралли. Что еще более важно, вряд ли можно представить затяжной «медвежий» рынок без рецессии, которую мы не ждем. Как бы там ни было, GS сулит инвесторам несколько пресные перспективы в 2019 г.: низкую доходность акций и намного более вялый, чем в предшествующие годы, рост прибыли. Банк, таким образом, рекомендует вкладываться в компании, отличающиеся сильными финансами и устойчивым ростом.

Большая часть средств вкладывается в компании с более низкой закредитованностью по сравнению с ипотечными и кредитными компаниями в 2006–2007 гг. Поэтому во многом нынешняя конъюнктура более стабильна, чем 11-12 лет назад. Но для инвесторов предстоящие пять лет не будут столь же благоприятны, как прошедшие десять.

Ключевые риски:

В условиях замедления мирового роста МВФ, Всемирный банк и инвестиционные банки ухудшают свои макропрогнозы, консенсус-оценки участников рынка также стабильно снижаются с середины ноября. Если снижение темпов роста DM и Китая превзойдет ожидания, глобальное восстановление может замедлиться, но не сойдет на нет, если, конечно, мы не увидим резкого изменения финансовой конъюнктуры в первом полугодии 2019 г. Главный риск — замедление глобальной экономики

Совсем недавно рынки обеспокоились рисками рецессии американской экономики. Причина — разочаровывающие статистические данные. Для наглядности: модель, отслеживаемая JPMorgan Chase, указывает на то, что шансы вступления экономики США в рецессию в ближайший год выросли с 25% на начало октября до 41% на текущий момент

Мы по-прежнему ожидаем, что отток капитала из нацеленных на развивающиеся рынки (EM) облигационных фондов в 2019 г. составит $30–40 млрд, что полностью согласуется с нашим годовым прогнозом. Однако передышка, которую получили EM-активы, в краткосрочной перспективе создает предпосылки для притока средств

Зарплаты растут и в Европе, даже в странах с высокой безработицей. Парадоксально, как быстро рынок сбросил со счетов риски восстановления инфляции и обусловленного им пересмотра процентных ставок как в краткосрочной, так и в долгосрочной перспективе

В центре всеобщего внимания снова ускорение инфляции и ужесточение политики, которые могут спровоцировать рост доходности в облигациях и его замедление — в акциях

Возможности:

EM игнорируют риски рецессии в США, несмотря на рост таких рисков в последнее время

Вопреки опасениям в отношении роста американской экономики, ситуация на рынке труда остается чрезвычайно устойчивой и зарплаты растут

Пересмотр роста ключевой ставки ФРС до двукратного вместо четырёхкратного в этом году

Ожидания ускорения развивающихся экономик в 2019 г. главным образом обусловлены ослабевающими эффектами от ужесточения ДКП во втором — третьем кварталах 2018 г., а также спросом со стороны DM/Китая, который рынки не закладывали

Последние недели макроэкономические показатели развивающихся рынков оказывались ниже оценок экспертов более чем на 1 п.п., однако сейчас они стабилизировались, в целом придя в соответствие с общим консенсус-прогнозом по EM

Валюты EM могут выиграть от перехода ФРС к «мягкой» риторике, однако вряд ли действие позитивных факторов будет продолжительным. Инвесторы особо на это не рассчитывают

Перемирие в противостоянии Китая и США и новые торговые соглашения

Высокодоходные торговые идеи (Еврооблигации)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба