11 февраля 2019 ITI Capital

Глобальные рынки

Первая глобальная коррекция с начала года

Спрос на рисковые активы продолжает снижаться — ключевые факторы роста, такие как «мягкая» риторика ФРС и возможные договоренности между США и Китаем, уже отыграны. Рынок ждет конкретных решений, но они откладываются. Как следствие, большинство фондовых рынков, кроме австралийского (+3,7%) и стран ЮВА (Тайвань и Сингапур), закрылось в минусе по итогам минувшей недели. Австралийский рынок вывел вперед финансовый сектор страны, который вырос после новостей об итогах расследовании нарушений в банковской сфере. Королевская комиссия не стала требовать структурной перестройки банковского сектора, однако предписала кредиторам принять меры по 76 рекомендациям для предотвращения нарушений в будущем.

Австралийский ЦБ вслед за ЕЦБ и ФРС снизил экономический прогноз и оценку инфляции на 2019 г.

Больше всех пострадал бразильский фондовый рынок (-4%), который рос с начала четвертого квартала 2018 г. В числе аутсайдерах оказались Германия (-2,5%), ЮАР (-2%) и Мексика. Российский фондовый рынок потерял чуть более 1% в долларах США и 0,7% в рублях. Европа просела на 0,5% на фоне снижения прогнозов Еврокомиссии по росту в 2019 г. по всем крупнейшим экономикам еврозоны (наименьший рост ожидается в Италии — 0,4%).

Рынок в поисках защитных секторов

Отдельные защитные секторы американского фондового рынка выросли, как например S&P 500 utilities (+2%) и потребительский сектор (+1,2%). Продолжается удорожание меди и железа, что поддерживает отдельных российских эмитентов, таких как Evraz (+0,7%). Спрос на активы развивающихся рынков (EM) слабеет, что отражается в динамике нефти (-1%) и MSCI EM (-1,5%).

Доллар показал свою лучшую неделю с начала года (DXY +1,1%) особенно против сырьевых и развивающихся валют, таких как норвежская крона (-2,3%), южноафриканский ранд (-2,2%), бразильский реал (-2%) и аргентинское песо (-1,8%). Рубль потерял 0,5%.

Февраль-март традиционно лучший период для рубля, но тренд сломлен в январе

Для рубля февраль и март традиционно лучшие месяцы роста к доллару и на это все есть экономические основания: резкое сокращение внешних долговых выплат г/г, скромные покупки валюты Минфином (чуть меньше $3 млрд в месяц) и стабильные цены на нефть, которые поддерживают высокий уровень счета текущих операций и приток дополнительной валюты в страну. Важно отметить, что рост рубля к доллару в январе достиг десятилетнего максимума (+5,8%). Тем не менее, приближается час икс, когда станут известны параметры новых санкций против России. Продолжительность отрицательной реакции на ограничительные меры будет зависеть от того, насколько санкции ударят по рынку и спросу на российские рисковые активы.

Рынок США может ускорить падение

S&P 500 закрыл неделю у нулевой отметки, триггеры роста для американского фондового рынка также сходят на нет. Отчетность за четвертый квартал уже представили более половины компаний. Средние по рынку ожидаемые темпы роста прибыли компаний S&P 500 за четвертый квартал составляет 12,5%. Если фактический показатель совпадет с оценкой, октябрь—декабрь станет пятым кварталом подряд, в котором темпы роста прибыли оказались двузначными. У 70% из половины отчитавшихся эмитентов, входящих в S&P 500, прибыль на акцию превзошла ожидания, у 62% выше прогнозов оказалась выручка.

Однако в январе аналитики снизили оценки по прибыли компаний S&P 500 за первый квартал. Показатель, рассчитанный в рамках восходящего анализа (объединяющий медианную оценку прибыли на акцию всех компаний индекса), упал на 4,1% (до $38,55, с $40,21). Это максимальное падение индикатора по итогам января с первого квартала 2016 г. (-5,5%). За месяц он снизился в 11 секторах, больше всего в нефтегазовом (-22,5%) и IT (-7,3%). В семи секторах показатель снизился относительно пятилетнего среднего и десятилетнего среднего.

Предстоящая неделя — зарубежные рынки

Понедельник — Очередной раунд переговоров между Китаем и США начинается 11 февраля. Американскую делегацию возглавит заместитель торгового представителя США Джеффри Джерриш. Консультации на более высоком уровне пройдут в четверг и пятницу с участием торгового представителя США Роберта Лайтхайзера и министра финансов США Стивена Мнучина.

Вторник — министры финансов стран еврозоны обсудят экономический прогноз Еврокомиссии, укрепление экономического и финансового союза, бюджет ЕС, а также налоговую политику блока

Среда — данные по инфляции в США за январь.

Четверг — Премьер-министр Тереза Мэй представит в парламенте новый вариант соглашения о Brexit.

Пятница — возможен частичный шатдаун в США.

Начавшаяся неделя будет нейтральной на события. Главное из них — возможность возобновления шатдауна правительства США в пятницу, если Конгресс не выделит средства на строительство стены между США и Мексикой

Мы ожидаем, что на следующей неделе рынок будет находиться в боковике, возможна волатильность ближе к концу недели

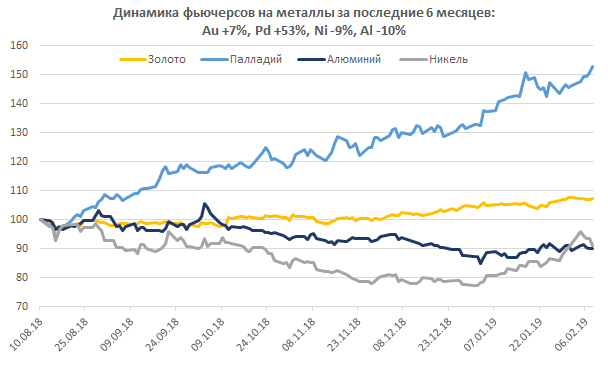

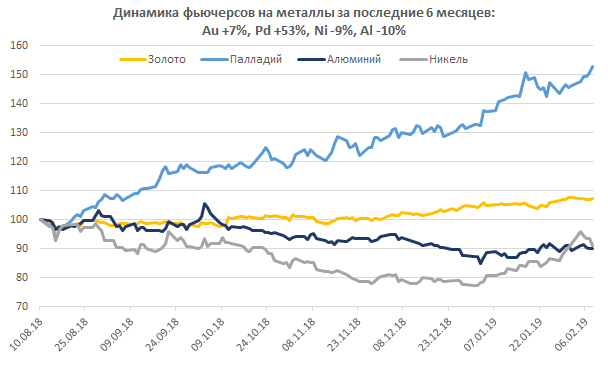

График недели

Российский рынок

Moody’s последним из ведущих международных рейтинговых агентств

повысило долгосрочные суверенные рейтинги России до инвестиционного уровня (с «Ba1» до «Baa3»), прогноз при этом был изменен с позитивного на стабильный. Агентство отметило устойчивость государственных финансов и внешних показателей РФ, а также на снижение уязвимости страны перед внешними угрозами, включая новые санкции.

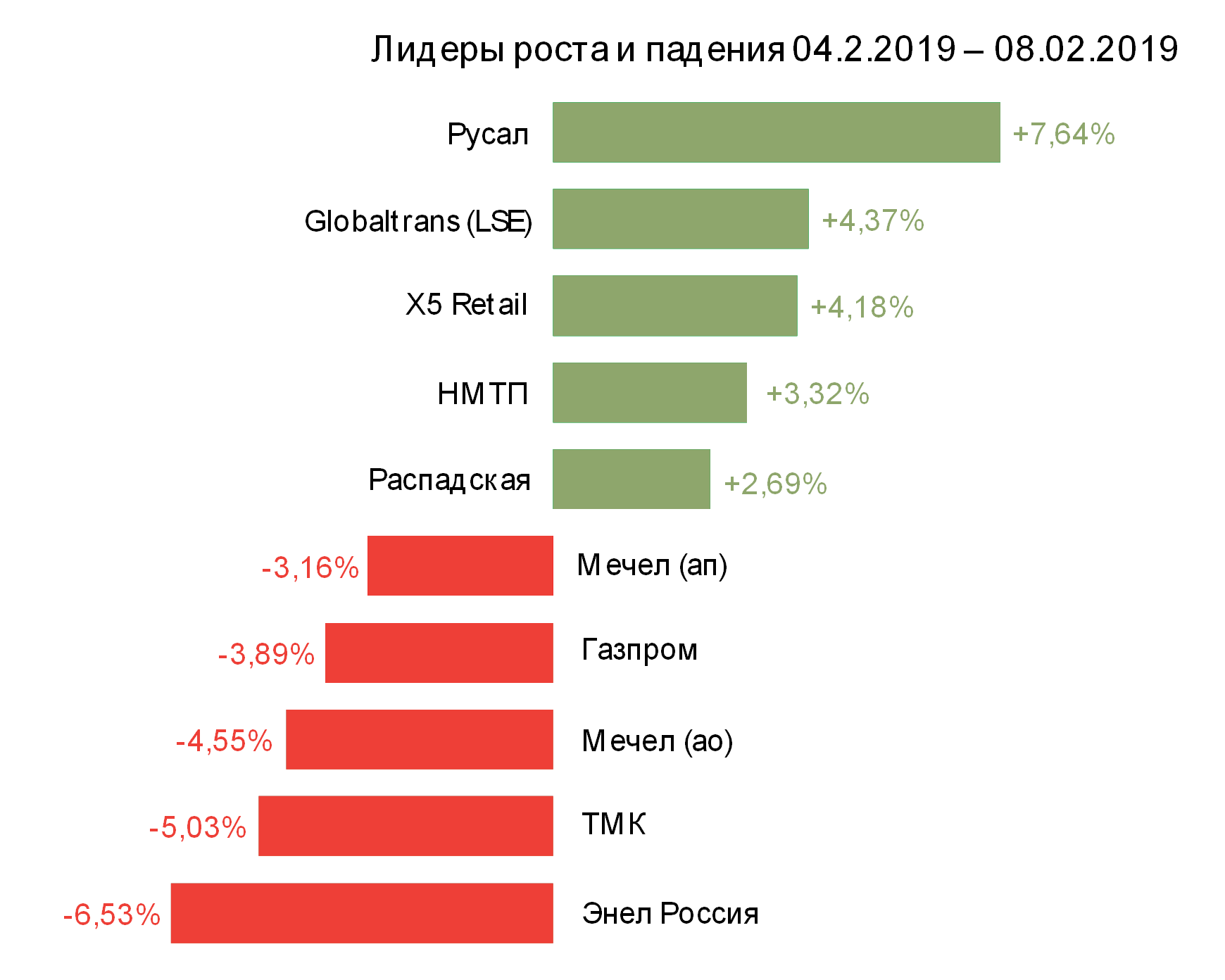

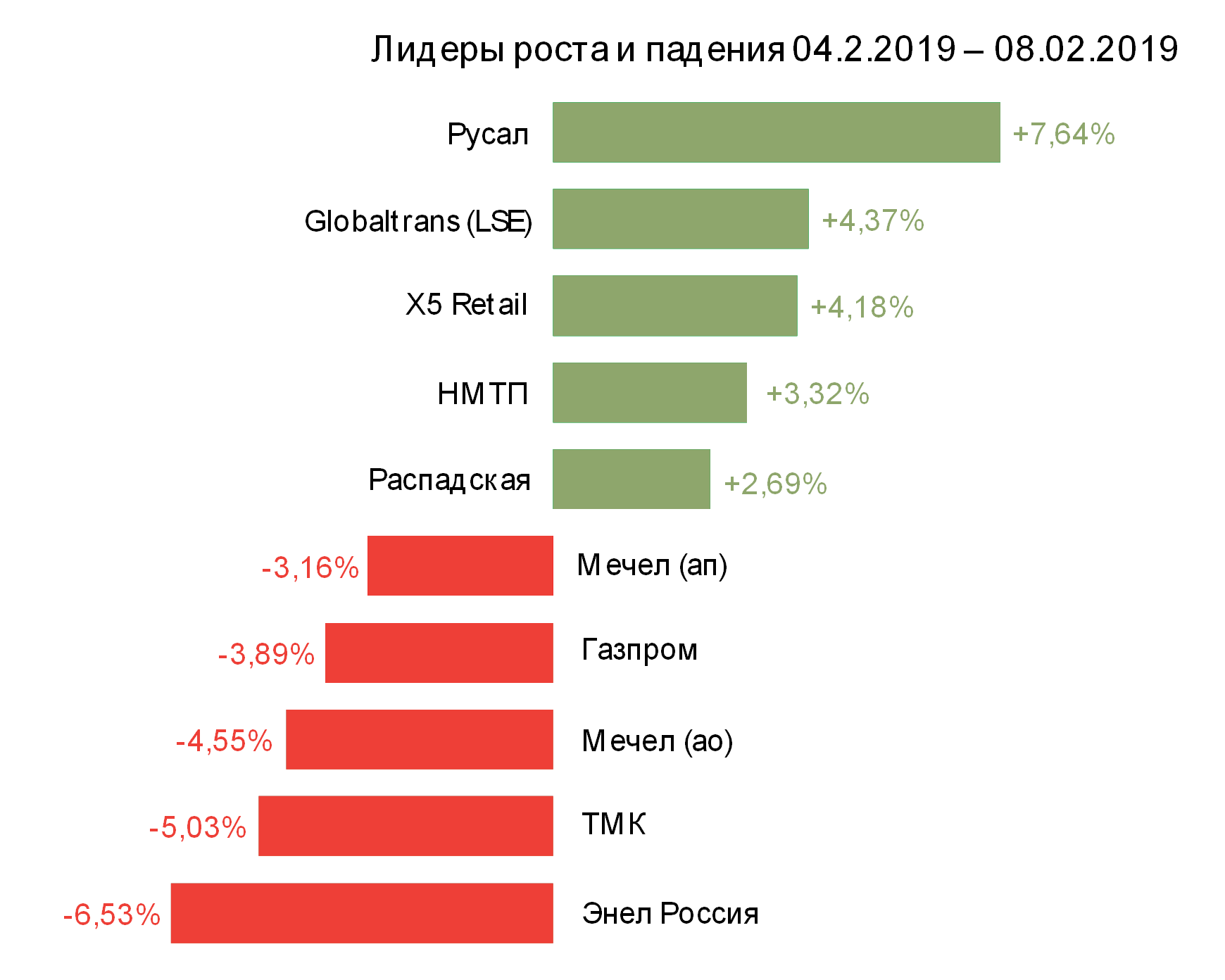

График: Лидеры роста и падения за неделю

Предстоящая неделя — российский рынок

Мы предполагаем, что рейтинговое агентство Fitch в ближайшую пятницу также может пересмотреть рейтинг РФ, повысив его до уровня BBB (с BBB-), поскольку год назад агентство оценивало прогноз по рейтингу как позитивный. Это будет несомненным позитивным событием для российских ОФЗ и российского рынка в целом.

Яндекс опубликует финансовые результаты за 2018 г. Согласно прогнозу компании на 2018 г., ожидается рост выручки без учета бизнеса Яндекс.Маркета в диапазоне 35-38% г/г (против предыдущего прогноза 30%-35%). Консенсус-прогноз Bloomberg ожидает роста показателя EBITDA Яндекса на 60% и чистой прибыли — в 5 раз относительно показателей 2017 г.

Модельные портфели / Торговые идеи

7 февраля мы выпустили торговую идею по продаже фьючерса на РТС RIH9 с целевым уровнем 114 000. Мы видим вероятность коррекции индекса в связи с ростом опасений относительно санкций со стороны США, которые могут быть объявлены в середине марта.

Мы также опубликовали ряд идей по покупке акций американский эмитентов. Среди них — акции Baker Hughes (BHGE) с потенциалом роста до конца года на 25% в связи с хорошими перспективами бизнеса в 2019 г. и сбалансированным портфелем заказов.

Новости компаний

Полюс сегодня опубликовал не оправдавшую ожиданий аналитиков отчетность по МСФО за 4К18 и 2018 г. Выручка компании за год увеличилась на 7% до $2 915 млн, скорректированная EBITDA выросла на 10% до $1 865 млн (консенсус ожидал +30%). Чистая прибыль оказалась существенно ниже ожиданий из-за убытков по курсовым разницам и переоценки производных финансовых инструментов — $474 млн (-62% г/г против ожидаемых −3%), за 4К18 компания показала убыток. Однако, скорректированная чистая прибыль (без учета указанных единовременных убытков) за год увеличилась на 31% до $1 326 млн.

Программа капитальных затрат на 2019 г. была увеличена с $650 млн. до $725 млн из-за перенесения части расходов из программы 2018 г. Рекомендованные дивиденды за 2П18 составили $2,2/акцию, примерно на уровне промежуточных (около 145 руб. на акцию по текущему курсу против 131 руб. за 1П18), дивидендная доходность — 2,7%.

Металлургические компании на прошлой неделе опубликовали сильные финансовые результаты за 2018 г., при этом показатели ММК и НЛМК ожидаемо снизились в 4К18. Согласно прогнозам Северстали, ММК и Русала, в 2019 г. ожидается рост спроса на сталь и алюминий.

Северсталь отчиталась о росте выручки за 4К18 до $2,085 млрд (1,1% к/к), показателя EBITDA — до $794 млн (3,4% к/к) и чистой прибыли — до $578 млн (27% к/к). Свободный денежный поток в 4К18 уменьшился до $233 млн (-51,6% к/к) в связи с ростом капитальных затрат и инвестиций в оборотный капитал. Совет директоров компании рекомендовал дивиденды за 4К18 в размере 32,08 рубля на акцию, что превышает 100% свободного денежного потока за квартал (3,1% — дивидендная доходность, рекомендованная дата закрытия реестра — 8 июня 2019 г.).

Менеджмент Северстали ожидает, что активная экологическая политика Китая и введение выборочных ограничений на производство поддержат цены на стальную продукцию на высоком уровне в 2019 г., а мировой спрос на сталь также сохранится на достаточно высоких уровнях. Компания также подтвердила план инвестиций на 2019 г. в размере 95,7 млрд руб., в соответствии с объявленной в ноябре 2018 г. стратегией.

НЛМК: выручка группы выросла на 20%, до $12 млрд, EBITDA увеличилась на 35%, до $3,6 млрд, благодаря повышению операционной эффективности, а маржа EBITDA достигла рекордного уровня за последние 10 лет — 30%. Чистая прибыль выросла до $2,2 млрд (+54% г/г), свободный денежный поток увеличился на 60% г/г, до $2 млрд, за счет роста прибыльности и положительной динамики оборотного капитала. В 4К18 EBITDA снизилась на 17% в связи с разнонаправленной динамикой цен на металлопродукцию и основное сырье, чистая прибыль и FCF сократились на 21%.

В 1К19 НЛМК ожидает сокращения производства стали до 1К18 под влиянием сезонного падения спроса на сортовой прокат и планового ремонта на Липецкой площадке. При этом ожидается наращивание продаж г/г за счет увеличения доли готового проката в портфеле продаж.

ММК отчиталась о росте консолидированной выручки за 2018 г. на 8,9%, до $8,2 млрд, и максимальном в истории компании показателе EBITDA в размере $2,4 млрд. Чистая прибыль составила $1,3 млрд (+10,8%), чистый денежный поток вырос на 48%, до $1 млрд. Результаты за 4К18 оказались ожидаемо слабыми, однако выручка ($1,96 млрд, −6% к/к) и EBITDA ($537 млн, −20% к/к) немного превзошли ожидания аналитиков. На конец 2018 г. отрицательный чистый долг ММК составил $203 млн.

Компания ожидает значительной загрузки основных мощностей в 2019 г. в связи с высоким уровнем мирового потребления стали. Дополнительную поддержку ценам на сталь в течение года могут оказать усилия Китая по сокращению производственных мощностей, введению экологических ограничений и стимулированию внутреннего спроса. Давление на финансовые результаты компании в 1К19 будет оказывать дорогое железорудное сырье. В числе позитивных факторов для компании — сезонное восстановление уровня цен на сталь и высокая загрузка оборудования в сегменте высокомаржинальной продукции.

Русал опубликовал операционные результаты за 4К18, согласно которым производство алюминия незначительно увеличилось (+0,4% к/к), до 943 тыс. т, а объем продаж сократился на 16% к/к, до 877 тыс. т в связи с негативным влиянием санкций. Средняя цена реализации алюминия также снизилась в 4К18, до $2 115/т, — следствие ликвидации запасов алюминия трейдерами и уменьшения доли продаж продукции с высокой добавленной стоимостью. По итогам года объем продаж Русала сократился на 7,2%, до 3,67 млн т, а средняя цена выросла на 7,3%, до $2 259/т, что предполагает сохранение выручки за 2018 г. на уровне предыдущего года.

Компания ожидает, что в 2019 г. экспорт алюминия из Китая уменьшится из-за снижения производства (впервые сократилось в 2018 г. — на 0,6%) и запасов, а также новых инициатив правительства по улучшению внутреннего баланса в алюминиевой отрасли. Русал также отмечает существенный дефицит предложения на рынке алюминия при растущем спросе, что создает потенциал для повышения цен.

Магнит показал хорошие результаты за 4К18: выручка выросла на 9,7%, до 332 млрд руб., в связи с восстановлением роста LFL продаж — до 0,6% по сравнению c −2,0% в предыдущем квартале, показатель EBITDA увеличился на 4,3% г/г, до 23,21 млрд руб. (маржа EBITDA при этом снизилась). Чистая прибыль компании выросла на 7,1%, до 8,4 млрд. руб., за счет сокращения расходов на уплату процентов. По итогам года выручка достигла 1,237 трлн руб. (+8,2%), а EBITDA и чистая прибыль уменьшились на 2% и 4,9%, соответственно. Менеджмент Магнита также сообщил, что ожидает сохранения выплаты дивидендов в 2019 г. на уровне предыдущих трех лет (за исключением 2017 г.) в размере 28–29 млрд руб. (до 285 руб. на акцию).

В совет директоров Магнита могут войти глава Детского мира Владимир Чирахов, глава Lamoda Флориан Янсен, а также два представителя Marathon Group — Александр Винокуров и Сергей Захаров, следует из представленного ретейлером списка кандидатов.

Роснефть опубликовала достаточно сильные финансовые результаты за 2018 г. Выручка компании достигла 8,2 трлн руб. (+37% г/г), EBITDA выросла на 49%, до 2,08 трлн руб., а чистая прибыль увеличилась в 2,5 раза, до 549 млрд руб. EBITDA соответствовала консенсус-прогнозу Bloomberg, в то время как чистая прибыль оказалась ниже ожиданий на 6%. Ожидаемый размер финального дивиденда за 2018 г., по нашей оценке, составит 11,32 руб. на акцию, что предполагает полугодовую дивидендную доходность 2,7%.

Согласно комментариям главы компании Игоря Сечина, в 2019 г. инвестиции Роснефти вырастут до 1,2–1,3 трлн руб. (2018: 936 млрд руб.) в связи с активной фазой реализации крупных проектов в области разведки и добычи нефти и газа, а также проектов строительства современных установок на НПЗ.

ЛУКОЙЛ сообщил о росте в 2018 г. среднесуточной добычи углеводородов без учета проекта Западная Курна-2 на 3,8%, до 2 319 тыс. бнэ/сут. Добыча нефти без учета проекта Западная Курна-2 за год практически не изменилась — 85,61 млн т (85,59 млн т в 2017 г.), а с учетом актива — немного снизилась (на 0,3%, до 87,12 млн т). Наибольший рост добычи показали месторождения им. В. Филановского (+32%, до 6,1 млн т) и Ярегское (+25%, до 4,3 млн т). Добыча газа выросла на 16%, до 33,5 млрд куб. м, благодаря развитию проектов в Узбекистане. Объем переработки нефтяного сырья на НПЗ группы составил 67,3 млн т (+0,1%).

Компания также сообщила о начале бурения новых эксплуатационных скважин на месторождении Западная Курна-2 в рамках второго этапа разработки. Компания заключила контракты на бурение 57 скважин, что позволит увеличить добычу в рамках проекта с нынешних 400 тыс. б/с, до 480 тыс. б/с в 2020 г.

Энел России утвердил стратегический план на 2019–2021 гг., повысив прогноз совокупных инвестиций до 45,3 млрд. руб. (+5% к предыдущему прогнозу). Компания также раскрыла показатель EBITDA за 2018 г. — 16,5 млрд руб. и прогноз на 2019-21 гг. (15 млрд руб., 15,7 млрд руб. и 14,5 млрд руб. соответственно). Чистая прибыль по итогам 2019 г. может снизиться до 6,7 млрд руб., с 7,3 млрд руб., ожидаемых в 2018 г. Также компания подтвердила коэффициент дивидендных выплат за 2018 г. в размере 65% от чистой прибыли по МСФО.

МТС объявил о запуске проекта по обновлению стратегии присутствия на рынках акционерного капитала. Компания планирует увеличить объемы торгов на Московской бирже, а также оценить, отвечает ли листинг в США интересам акционеров ввиду высоких затрат на обслуживание. Факторы, повлиявшие на решение: устойчивого мирового тренда по развитию локальных биржевых площадок и, соответственно, роста присутствия публичных компаний на домашних рынках капитала; возросшая роль Московской биржи (MOEX) в качестве современного финансового центра, предоставляющего полный спектр услуг на уровне ведущих международных биржевых площадок; эволюция операционной и финансовой стратегии Компании в сторону большей ориентации на российский рынок. МТС не обозначает сроки возможного делистинга.

Первая глобальная коррекция с начала года

Спрос на рисковые активы продолжает снижаться — ключевые факторы роста, такие как «мягкая» риторика ФРС и возможные договоренности между США и Китаем, уже отыграны. Рынок ждет конкретных решений, но они откладываются. Как следствие, большинство фондовых рынков, кроме австралийского (+3,7%) и стран ЮВА (Тайвань и Сингапур), закрылось в минусе по итогам минувшей недели. Австралийский рынок вывел вперед финансовый сектор страны, который вырос после новостей об итогах расследовании нарушений в банковской сфере. Королевская комиссия не стала требовать структурной перестройки банковского сектора, однако предписала кредиторам принять меры по 76 рекомендациям для предотвращения нарушений в будущем.

Австралийский ЦБ вслед за ЕЦБ и ФРС снизил экономический прогноз и оценку инфляции на 2019 г.

Больше всех пострадал бразильский фондовый рынок (-4%), который рос с начала четвертого квартала 2018 г. В числе аутсайдерах оказались Германия (-2,5%), ЮАР (-2%) и Мексика. Российский фондовый рынок потерял чуть более 1% в долларах США и 0,7% в рублях. Европа просела на 0,5% на фоне снижения прогнозов Еврокомиссии по росту в 2019 г. по всем крупнейшим экономикам еврозоны (наименьший рост ожидается в Италии — 0,4%).

Рынок в поисках защитных секторов

Отдельные защитные секторы американского фондового рынка выросли, как например S&P 500 utilities (+2%) и потребительский сектор (+1,2%). Продолжается удорожание меди и железа, что поддерживает отдельных российских эмитентов, таких как Evraz (+0,7%). Спрос на активы развивающихся рынков (EM) слабеет, что отражается в динамике нефти (-1%) и MSCI EM (-1,5%).

Доллар показал свою лучшую неделю с начала года (DXY +1,1%) особенно против сырьевых и развивающихся валют, таких как норвежская крона (-2,3%), южноафриканский ранд (-2,2%), бразильский реал (-2%) и аргентинское песо (-1,8%). Рубль потерял 0,5%.

Февраль-март традиционно лучший период для рубля, но тренд сломлен в январе

Для рубля февраль и март традиционно лучшие месяцы роста к доллару и на это все есть экономические основания: резкое сокращение внешних долговых выплат г/г, скромные покупки валюты Минфином (чуть меньше $3 млрд в месяц) и стабильные цены на нефть, которые поддерживают высокий уровень счета текущих операций и приток дополнительной валюты в страну. Важно отметить, что рост рубля к доллару в январе достиг десятилетнего максимума (+5,8%). Тем не менее, приближается час икс, когда станут известны параметры новых санкций против России. Продолжительность отрицательной реакции на ограничительные меры будет зависеть от того, насколько санкции ударят по рынку и спросу на российские рисковые активы.

Рынок США может ускорить падение

S&P 500 закрыл неделю у нулевой отметки, триггеры роста для американского фондового рынка также сходят на нет. Отчетность за четвертый квартал уже представили более половины компаний. Средние по рынку ожидаемые темпы роста прибыли компаний S&P 500 за четвертый квартал составляет 12,5%. Если фактический показатель совпадет с оценкой, октябрь—декабрь станет пятым кварталом подряд, в котором темпы роста прибыли оказались двузначными. У 70% из половины отчитавшихся эмитентов, входящих в S&P 500, прибыль на акцию превзошла ожидания, у 62% выше прогнозов оказалась выручка.

Однако в январе аналитики снизили оценки по прибыли компаний S&P 500 за первый квартал. Показатель, рассчитанный в рамках восходящего анализа (объединяющий медианную оценку прибыли на акцию всех компаний индекса), упал на 4,1% (до $38,55, с $40,21). Это максимальное падение индикатора по итогам января с первого квартала 2016 г. (-5,5%). За месяц он снизился в 11 секторах, больше всего в нефтегазовом (-22,5%) и IT (-7,3%). В семи секторах показатель снизился относительно пятилетнего среднего и десятилетнего среднего.

Предстоящая неделя — зарубежные рынки

Понедельник — Очередной раунд переговоров между Китаем и США начинается 11 февраля. Американскую делегацию возглавит заместитель торгового представителя США Джеффри Джерриш. Консультации на более высоком уровне пройдут в четверг и пятницу с участием торгового представителя США Роберта Лайтхайзера и министра финансов США Стивена Мнучина.

Вторник — министры финансов стран еврозоны обсудят экономический прогноз Еврокомиссии, укрепление экономического и финансового союза, бюджет ЕС, а также налоговую политику блока

Среда — данные по инфляции в США за январь.

Четверг — Премьер-министр Тереза Мэй представит в парламенте новый вариант соглашения о Brexit.

Пятница — возможен частичный шатдаун в США.

Начавшаяся неделя будет нейтральной на события. Главное из них — возможность возобновления шатдауна правительства США в пятницу, если Конгресс не выделит средства на строительство стены между США и Мексикой

Мы ожидаем, что на следующей неделе рынок будет находиться в боковике, возможна волатильность ближе к концу недели

График недели

Российский рынок

Moody’s последним из ведущих международных рейтинговых агентств

повысило долгосрочные суверенные рейтинги России до инвестиционного уровня (с «Ba1» до «Baa3»), прогноз при этом был изменен с позитивного на стабильный. Агентство отметило устойчивость государственных финансов и внешних показателей РФ, а также на снижение уязвимости страны перед внешними угрозами, включая новые санкции.

График: Лидеры роста и падения за неделю

Предстоящая неделя — российский рынок

Мы предполагаем, что рейтинговое агентство Fitch в ближайшую пятницу также может пересмотреть рейтинг РФ, повысив его до уровня BBB (с BBB-), поскольку год назад агентство оценивало прогноз по рейтингу как позитивный. Это будет несомненным позитивным событием для российских ОФЗ и российского рынка в целом.

Яндекс опубликует финансовые результаты за 2018 г. Согласно прогнозу компании на 2018 г., ожидается рост выручки без учета бизнеса Яндекс.Маркета в диапазоне 35-38% г/г (против предыдущего прогноза 30%-35%). Консенсус-прогноз Bloomberg ожидает роста показателя EBITDA Яндекса на 60% и чистой прибыли — в 5 раз относительно показателей 2017 г.

Модельные портфели / Торговые идеи

7 февраля мы выпустили торговую идею по продаже фьючерса на РТС RIH9 с целевым уровнем 114 000. Мы видим вероятность коррекции индекса в связи с ростом опасений относительно санкций со стороны США, которые могут быть объявлены в середине марта.

Мы также опубликовали ряд идей по покупке акций американский эмитентов. Среди них — акции Baker Hughes (BHGE) с потенциалом роста до конца года на 25% в связи с хорошими перспективами бизнеса в 2019 г. и сбалансированным портфелем заказов.

Новости компаний

Полюс сегодня опубликовал не оправдавшую ожиданий аналитиков отчетность по МСФО за 4К18 и 2018 г. Выручка компании за год увеличилась на 7% до $2 915 млн, скорректированная EBITDA выросла на 10% до $1 865 млн (консенсус ожидал +30%). Чистая прибыль оказалась существенно ниже ожиданий из-за убытков по курсовым разницам и переоценки производных финансовых инструментов — $474 млн (-62% г/г против ожидаемых −3%), за 4К18 компания показала убыток. Однако, скорректированная чистая прибыль (без учета указанных единовременных убытков) за год увеличилась на 31% до $1 326 млн.

Программа капитальных затрат на 2019 г. была увеличена с $650 млн. до $725 млн из-за перенесения части расходов из программы 2018 г. Рекомендованные дивиденды за 2П18 составили $2,2/акцию, примерно на уровне промежуточных (около 145 руб. на акцию по текущему курсу против 131 руб. за 1П18), дивидендная доходность — 2,7%.

Металлургические компании на прошлой неделе опубликовали сильные финансовые результаты за 2018 г., при этом показатели ММК и НЛМК ожидаемо снизились в 4К18. Согласно прогнозам Северстали, ММК и Русала, в 2019 г. ожидается рост спроса на сталь и алюминий.

Северсталь отчиталась о росте выручки за 4К18 до $2,085 млрд (1,1% к/к), показателя EBITDA — до $794 млн (3,4% к/к) и чистой прибыли — до $578 млн (27% к/к). Свободный денежный поток в 4К18 уменьшился до $233 млн (-51,6% к/к) в связи с ростом капитальных затрат и инвестиций в оборотный капитал. Совет директоров компании рекомендовал дивиденды за 4К18 в размере 32,08 рубля на акцию, что превышает 100% свободного денежного потока за квартал (3,1% — дивидендная доходность, рекомендованная дата закрытия реестра — 8 июня 2019 г.).

Менеджмент Северстали ожидает, что активная экологическая политика Китая и введение выборочных ограничений на производство поддержат цены на стальную продукцию на высоком уровне в 2019 г., а мировой спрос на сталь также сохранится на достаточно высоких уровнях. Компания также подтвердила план инвестиций на 2019 г. в размере 95,7 млрд руб., в соответствии с объявленной в ноябре 2018 г. стратегией.

НЛМК: выручка группы выросла на 20%, до $12 млрд, EBITDA увеличилась на 35%, до $3,6 млрд, благодаря повышению операционной эффективности, а маржа EBITDA достигла рекордного уровня за последние 10 лет — 30%. Чистая прибыль выросла до $2,2 млрд (+54% г/г), свободный денежный поток увеличился на 60% г/г, до $2 млрд, за счет роста прибыльности и положительной динамики оборотного капитала. В 4К18 EBITDA снизилась на 17% в связи с разнонаправленной динамикой цен на металлопродукцию и основное сырье, чистая прибыль и FCF сократились на 21%.

В 1К19 НЛМК ожидает сокращения производства стали до 1К18 под влиянием сезонного падения спроса на сортовой прокат и планового ремонта на Липецкой площадке. При этом ожидается наращивание продаж г/г за счет увеличения доли готового проката в портфеле продаж.

ММК отчиталась о росте консолидированной выручки за 2018 г. на 8,9%, до $8,2 млрд, и максимальном в истории компании показателе EBITDA в размере $2,4 млрд. Чистая прибыль составила $1,3 млрд (+10,8%), чистый денежный поток вырос на 48%, до $1 млрд. Результаты за 4К18 оказались ожидаемо слабыми, однако выручка ($1,96 млрд, −6% к/к) и EBITDA ($537 млн, −20% к/к) немного превзошли ожидания аналитиков. На конец 2018 г. отрицательный чистый долг ММК составил $203 млн.

Компания ожидает значительной загрузки основных мощностей в 2019 г. в связи с высоким уровнем мирового потребления стали. Дополнительную поддержку ценам на сталь в течение года могут оказать усилия Китая по сокращению производственных мощностей, введению экологических ограничений и стимулированию внутреннего спроса. Давление на финансовые результаты компании в 1К19 будет оказывать дорогое железорудное сырье. В числе позитивных факторов для компании — сезонное восстановление уровня цен на сталь и высокая загрузка оборудования в сегменте высокомаржинальной продукции.

Русал опубликовал операционные результаты за 4К18, согласно которым производство алюминия незначительно увеличилось (+0,4% к/к), до 943 тыс. т, а объем продаж сократился на 16% к/к, до 877 тыс. т в связи с негативным влиянием санкций. Средняя цена реализации алюминия также снизилась в 4К18, до $2 115/т, — следствие ликвидации запасов алюминия трейдерами и уменьшения доли продаж продукции с высокой добавленной стоимостью. По итогам года объем продаж Русала сократился на 7,2%, до 3,67 млн т, а средняя цена выросла на 7,3%, до $2 259/т, что предполагает сохранение выручки за 2018 г. на уровне предыдущего года.

Компания ожидает, что в 2019 г. экспорт алюминия из Китая уменьшится из-за снижения производства (впервые сократилось в 2018 г. — на 0,6%) и запасов, а также новых инициатив правительства по улучшению внутреннего баланса в алюминиевой отрасли. Русал также отмечает существенный дефицит предложения на рынке алюминия при растущем спросе, что создает потенциал для повышения цен.

Магнит показал хорошие результаты за 4К18: выручка выросла на 9,7%, до 332 млрд руб., в связи с восстановлением роста LFL продаж — до 0,6% по сравнению c −2,0% в предыдущем квартале, показатель EBITDA увеличился на 4,3% г/г, до 23,21 млрд руб. (маржа EBITDA при этом снизилась). Чистая прибыль компании выросла на 7,1%, до 8,4 млрд. руб., за счет сокращения расходов на уплату процентов. По итогам года выручка достигла 1,237 трлн руб. (+8,2%), а EBITDA и чистая прибыль уменьшились на 2% и 4,9%, соответственно. Менеджмент Магнита также сообщил, что ожидает сохранения выплаты дивидендов в 2019 г. на уровне предыдущих трех лет (за исключением 2017 г.) в размере 28–29 млрд руб. (до 285 руб. на акцию).

В совет директоров Магнита могут войти глава Детского мира Владимир Чирахов, глава Lamoda Флориан Янсен, а также два представителя Marathon Group — Александр Винокуров и Сергей Захаров, следует из представленного ретейлером списка кандидатов.

Роснефть опубликовала достаточно сильные финансовые результаты за 2018 г. Выручка компании достигла 8,2 трлн руб. (+37% г/г), EBITDA выросла на 49%, до 2,08 трлн руб., а чистая прибыль увеличилась в 2,5 раза, до 549 млрд руб. EBITDA соответствовала консенсус-прогнозу Bloomberg, в то время как чистая прибыль оказалась ниже ожиданий на 6%. Ожидаемый размер финального дивиденда за 2018 г., по нашей оценке, составит 11,32 руб. на акцию, что предполагает полугодовую дивидендную доходность 2,7%.

Согласно комментариям главы компании Игоря Сечина, в 2019 г. инвестиции Роснефти вырастут до 1,2–1,3 трлн руб. (2018: 936 млрд руб.) в связи с активной фазой реализации крупных проектов в области разведки и добычи нефти и газа, а также проектов строительства современных установок на НПЗ.

ЛУКОЙЛ сообщил о росте в 2018 г. среднесуточной добычи углеводородов без учета проекта Западная Курна-2 на 3,8%, до 2 319 тыс. бнэ/сут. Добыча нефти без учета проекта Западная Курна-2 за год практически не изменилась — 85,61 млн т (85,59 млн т в 2017 г.), а с учетом актива — немного снизилась (на 0,3%, до 87,12 млн т). Наибольший рост добычи показали месторождения им. В. Филановского (+32%, до 6,1 млн т) и Ярегское (+25%, до 4,3 млн т). Добыча газа выросла на 16%, до 33,5 млрд куб. м, благодаря развитию проектов в Узбекистане. Объем переработки нефтяного сырья на НПЗ группы составил 67,3 млн т (+0,1%).

Компания также сообщила о начале бурения новых эксплуатационных скважин на месторождении Западная Курна-2 в рамках второго этапа разработки. Компания заключила контракты на бурение 57 скважин, что позволит увеличить добычу в рамках проекта с нынешних 400 тыс. б/с, до 480 тыс. б/с в 2020 г.

Энел России утвердил стратегический план на 2019–2021 гг., повысив прогноз совокупных инвестиций до 45,3 млрд. руб. (+5% к предыдущему прогнозу). Компания также раскрыла показатель EBITDA за 2018 г. — 16,5 млрд руб. и прогноз на 2019-21 гг. (15 млрд руб., 15,7 млрд руб. и 14,5 млрд руб. соответственно). Чистая прибыль по итогам 2019 г. может снизиться до 6,7 млрд руб., с 7,3 млрд руб., ожидаемых в 2018 г. Также компания подтвердила коэффициент дивидендных выплат за 2018 г. в размере 65% от чистой прибыли по МСФО.

МТС объявил о запуске проекта по обновлению стратегии присутствия на рынках акционерного капитала. Компания планирует увеличить объемы торгов на Московской бирже, а также оценить, отвечает ли листинг в США интересам акционеров ввиду высоких затрат на обслуживание. Факторы, повлиявшие на решение: устойчивого мирового тренда по развитию локальных биржевых площадок и, соответственно, роста присутствия публичных компаний на домашних рынках капитала; возросшая роль Московской биржи (MOEX) в качестве современного финансового центра, предоставляющего полный спектр услуг на уровне ведущих международных биржевых площадок; эволюция операционной и финансовой стратегии Компании в сторону большей ориентации на российский рынок. МТС не обозначает сроки возможного делистинга.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба