19 февраля 2019 УК «Арсагера»

В данном обзоре мы рассмотрим публиковавшуюся в январе 2019 года макроэкономическую информацию.

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в декабре 2018 года (здесь и далее: г/г) ускорился до 1,9% после роста на 1,8% месяцем ранее. При этом ведомство оценило темп роста экономики в целом за 2018 год в 2% по сравнению с увеличением ВВП по итогам 2017 года на 1,6%. На оценку темпов роста ВВП за год существенно повлиял пересмотр Росстатом динамики объемов строительства за 2017-2018 годы, который был осуществлен в январе. Причем наиболее значительно изменения коснулись данных за 2018 год: по итогам пересмотра в прошлом году рост объема строительных работ составил 5,3%, в то время как предыдущая оценка предполагала увеличение всего лишь на 0,5%. По замечанию МЭР, пересмотр носил плановый характер и был обусловлен уточнением респондентами в конце года ранее предоставленной информации.

Примечательно, что пересмотренные данные о росте объемов строительства не нашли своего отражения в увеличении производства строительных материалов. В специально подготовленном аналитическом материале МЭР пояснило, что «нетипично большое расхождение данных» статистики по инвестициям в здания и сооружения и по строительству (которые обычно коррелируют) наблюдалось по Ямало-Ненецкому автономному округу. МЭР не сообщает, какие именно проекты могли обеспечить значительный рост объема инвестиций в здания и сооружения, однако крупнейший проект в регионе – завод «НОВАТЭКа» и его партнеров «Ямал СПГ». В декабре «Ямал СПГ» запустил в эксплуатацию третью технологическую линию СПГ-завода, выведя завод на полную мощность. Таким образом, судя по всему, кардинальный пересмотр объемов строительства по итогам 2018 года был во многом обусловлен учетом отдельных крупных инфраструктурных проектов.

Далее проанализируем ситуацию в других ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

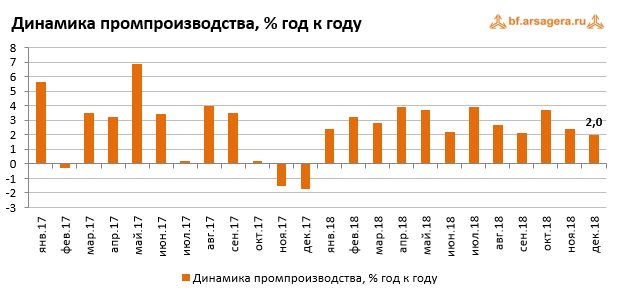

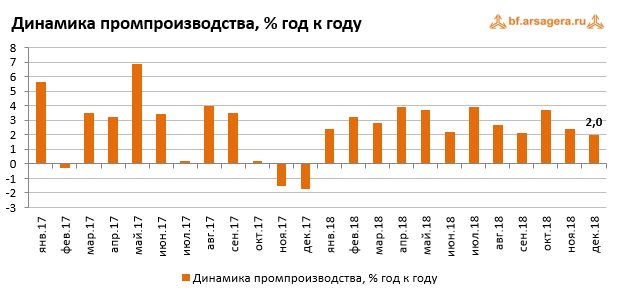

По данным Росстата, в декабре 2018 года промышленное производство продолжило демонстрировать положительную динамику: его рост замедлился до 2% после увеличения на 2,4% по итогам ноября. С исключением сезонного фактора промышленный выпуск увеличился на 0,1% после снижения на 0,4% месяцем ранее. По итогам 2018 года промпроизводство выросло на 2,9%.

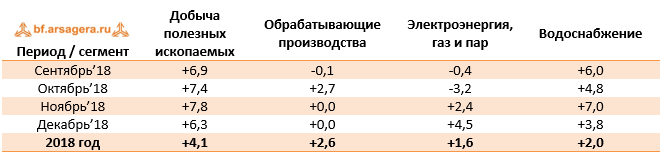

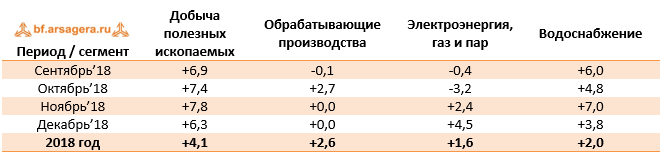

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 6,3% после увеличения на 7,8% в ноябре. В сегменте «Обрабатывающие производства» рост остался нулевым, как и месяцем ранее. В сегменте «Электроэнергия, газ и пар» выпуск увеличился на 4,5% после роста на 2,4% в ноябре. В то же время рост выпуска в сегменте «Водоснабжение» замедлился до 3,8% после роста на 7% по итогам ноября 2018 года.

Таким образом, три из четырех отраслей промпроизводства показали рост в декабре 2018 года – добывающая, а также отрасли электроэнергетики и водоснабжения. С другой стороны, добывающая отрасль, а также водоснабжение ухудшили свои результаты по сравнению с ноябрем, что привело к замедлению динамики роста индекса промышленного производства. При этом обрабатывающие отрасли показывают нулевую динамику второй месяц подряд. Ситуация с динамикой производства в разрезе отдельных позиций представлена в следующей таблице:

По итогам 2018 года в добывающем сегменте рост добычи угля составил 7%, добыча нефти увеличилась на 1,7%, природного газа показал рост на +5,3%, сохранив динамику за 11 месяцев 2018 года. Что касается обрабатывающих производств, то здесь выпуск мяса скота вырос на 12,4%, в то время как производство мяса птицы по итогам года незначительно сократилось (-0,5%). Производство стройматериалов в целом за прошедший год вновь показали отрицательную динамику, однако в декабре ряд позиций демонстрировали умеренный рост к декабрю предыдущего года (блоки и строительные изделия: +5,2%; товарный бетон: +5,6%; цемент: +3,6%). В тяжелой промышленности производство стальных труб в декабре продолжило снижение, и по итогам года замедлило свой рост до 1,7% с 2,4% (по сравнению с динамикой за 11 месяцев). Вместе с этим, значительный рост показал выпуск легковых автомобилей (+15,3%), в то время как производство грузовых автотранспортных средств по итогам 2018 года снизилось на 3,5%.

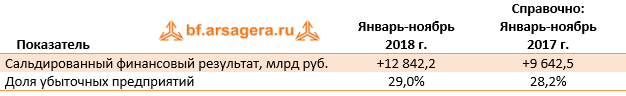

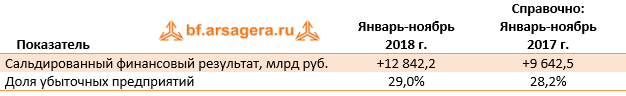

Кроме того, во второй половине января Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-ноября 2018 года. Он составил 12,8 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 9,6 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 33,2% после 32,8% по итогам десяти месяцев 2018 года.

Что касается доли убыточных организаций, то она увеличилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 29%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

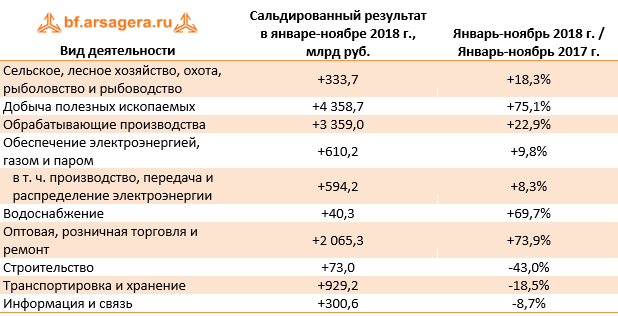

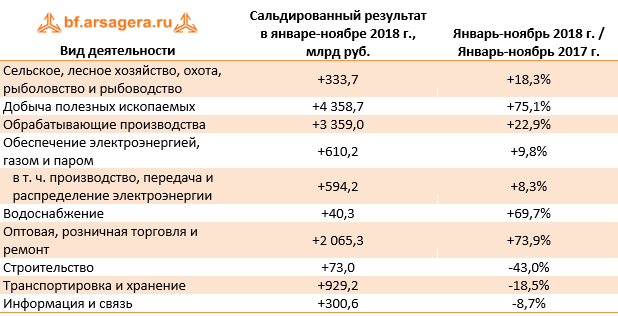

По итогам января-ноября 2018 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Динамика в разрезе видов деятельности при этом оставалась разнонаправленной. Наибольший рост продемонстрировали сегменты «Добыча полезных ископаемых» (сальдированный результат вырос на 75,1%), «Оптовая, розничная торговля и ремонт» (+73,9%), а также «Водоснабжение» (+69,7%). При этом наиболее сильное снижение сальдированного финансового результата показал сегмент «Строительство». Тем не менее, падение сальдированного результата в строительном сегменте замедлилось до 43% с 56,7% за 10 месяцев 2019 года. Отдельно стоит отметить, что рост сальдированного результата в сегменте «Сельское хозяйство…» ускорился до 18,3% с 11,2% по итогам 10 месяцев прошедшего года.

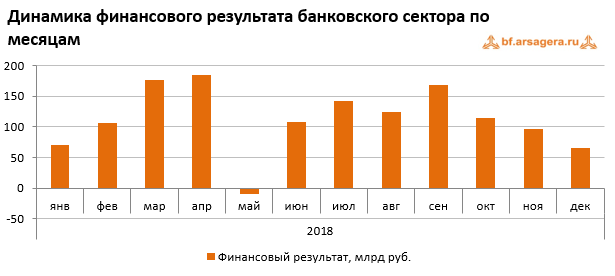

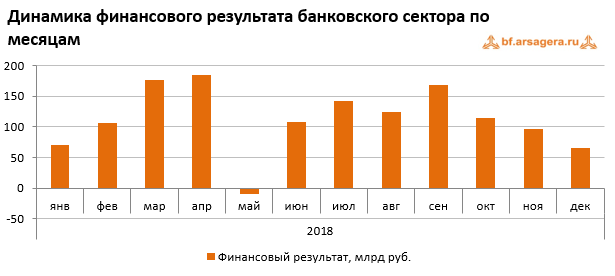

Прибыль банковского сектора в декабре 2018 года сократилась до 65 млрд руб. с 97 млрд руб. в ноябре. При этом прибыль Сбербанка за этот же период составила 52,2 млрд руб. В декабре 2017 года банковский сектор получил убыток в 81 млрд руб. на фоне запуска процедуры финансового оздоровления ПАО «Промсвязьбанк» и разового доформирования резервов на возможные потери по проблемным активам. По итогам 2018 года прибыль кредитных организаций составила 1,3 трлн руб. (из этой суммы прибыль Сбербанка – 811 млрд руб.) по сравнению с 790 млрд руб. годом ранее.

Говоря о прочих показателях банковского сектора в декабре, стоит отметить увеличение объема его активов за месяц на 2,3% (до 94,1 трлн руб.). Объем кредитов нефинансовым организациям увеличился на 295 млрд руб. (+0,9%). Объем розничного кредитования вырос на 167 млрд руб. (+1,1%). Таким образом, по состоянию на 1 января 2019 года совокупный объем кредитов экономике составил 48,3 трлн руб. Мы ожидаем, что на фоне сохранения инфляции на комфортном уровне (4-5%), возобновится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Что касается инфляции на потребительском рынке, то в январе недельный рост цен держался в среднем на уровне 0,2%. Лишь в первые дни года (с 1 по 9 января) инфляция составила непривычно высокие 0,5%. Ускорение роста цен в начале января объясняется повышением НДС с начала 2019 года с 18% до 20%, а также индексацией тарифов на железнодорожные перевозки и первым этапом индексации тарифов на услуги ЖКХ. За весь январь цены выросли на 1%. В годовом выражении по состоянию на 1 февраля инфляция разогналась до 5%.

Как уже было отмечено выше, одним из факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В январе текущего года среднее значение курса доллара снизилось до 66,5 руб. с 67,3 руб. в декабре 2018 года на фоне восстановления цен на нефть после их значительного снижения в конце 2018 года.

Существенное влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Об этом можно получить представление, изучив платежный баланс страны.

В середине января Банк России опубликовал предварительную оценку платежного баланса страны за IV квартал и по итогам всего 2018 года. Сальдо счета текущих операций по итогам прошедшего года сложилось положительное, в размере 114,9 млрд долл., увеличившись в 3,5 раза по сравнению со значением за 2017 год. Торговый баланс вырос на 68,5%, со 115,4 до 194,4 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт вырос на 25,4% до 443,4 млрд долл. на фоне более высоких средних цен на сырье. Импорт увеличился всего на 4,6% до 249 млрд долл. на фоне более слабого курса рубля во II-IV кв. 2018 года по сравнению с аналогичным периодом годом ранее. В то же время отрицательное сальдо баланса услуг в отчетном периоде снизилось на 0,9 млрд долл. до 30,2 млрд долл.; отрицательное сальдо баланса инвестиционных доходов сократилось на 0,9 млрд долл. до 38,9 млрд долл., а отрицательное сальдо баланса оплаты труда снизилось на 0,5 млрд долл. до 1,8 млрд долл.

Переходя к счету операций с капиталом и финансовыми инструментами, заметим, что отрицательное сальдо счета операций с капиталом сложилось на уровне 0,6 млрд долл. на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом также было незначительным и составляло 0,2 млрд долл.). Стоит отметить, что принятие внешних обязательств резидентами страны, зафиксированное по итогам 2017 года (2,9 млрд долл.), сменилось их погашением, и в отчетном периоде чистое погашение внешних обязательств составило 38,1 млрд долл. При этом значительный вклад в погашение внешних обязательств внес банковский сектор: кредитные организации по итогам 2018 года погасили 23,9 млрд долл. долга. Что касается чистого приобретения зарубежных активов, то оно выросло в 2,5 раза до 38,7 млрд долл. на фоне приобретения активов небанковскими секторами на 25,8 млрд долл. в форме прямых инвестиций.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам 2018 года составило 38,9 млрд долл. (банковский сектор купил активов на 31,9 млрд долл., прочие сектора купили активов на 7 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 31 млрд долл. (банковский сектор погасил внешнюю задолженность на 23,9 млрд долл., а прочие сектора погасили долга на 7,1 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 0,7 млрд долл. В результате, по итогам 2018 года чистый отток частного капитала из страны составил 67,5 млрд долл., увеличившись в 2,7 раза по сравнению со значением в аналогичный период прошлого года (25,2 млрд долл.). Таким образом, отток капитала в отчетном периоде сформировал, главным образом, банковский сектор, продолжавший избавляться от внешней задолженности и приобретавший зарубежные финансовые активы.

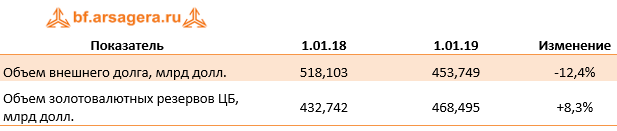

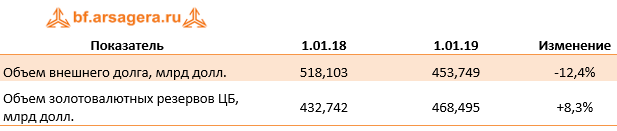

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 января 2019 года снизился за год на 12,4% на фоне погашения долга как частным сектором, так и органами государственного управления и Центральным Банком. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 8,3%.

Выводы:

- Реальный рост ВВП, согласно оценке Минэкономразвития, по итогам 2018 года составил 2% после роста экономики в 2017 году на 1,6% в реальном выражении;

- Промпроизводство в декабре 2018 года замедлило свой рост в годовом выражении до 2% после увеличения на 2,4% месяцем ранее. По итогам 2018 года промышленность показала рост на 2,9%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-ноябре 2018 года составил 12,8 трлн руб. по сравнению с 9,6 трлн руб. годом ранее (+33,2%). При этом доля убыточных компаний увеличилась на 0,8 п.п. до 29%;

- В банковском секторе по итогам 2018 года зафиксирована сальдированная прибыль в объеме 1,3 трлн руб. (в том числе прибыль Сбербанка составила 811 млрд руб.) по сравнению с 790 млрд руб. за 2017 год;

- Потребительские цены в январе 2019 года увеличились на 1% вследствие увеличения НДС с 1 января с 18% до 20%, а также индексации тарифов на железнодорожные перевозки и первого этапа индексации тарифов на услуги ЖКХ. При этом в годовом выражении на начало февраля инфляция ускорилась до 5% после 4,3% по состоянию на начало года;

- Среднее значение курса доллара США в январе 2019 года снизилось до 66,5 руб. по сравнению с 67,3 руб. в декабре 2018 года на фоне роста цен на нефть;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам 2018 года выросло на в 3,5 раза до 114,9 млрд долл. Чистый вывоз частного капитала вырос в 2,7 раза до 67,5 млрд долл.;

- Величина внешнего долга страны на 1 января 2019 года сократилась за год на 12,4% до 453,7 млрд долл. Объем золотовалютных резервов за этот же период вырос на 8,3% до 468,5 млрд долл.

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в декабре 2018 года (здесь и далее: г/г) ускорился до 1,9% после роста на 1,8% месяцем ранее. При этом ведомство оценило темп роста экономики в целом за 2018 год в 2% по сравнению с увеличением ВВП по итогам 2017 года на 1,6%. На оценку темпов роста ВВП за год существенно повлиял пересмотр Росстатом динамики объемов строительства за 2017-2018 годы, который был осуществлен в январе. Причем наиболее значительно изменения коснулись данных за 2018 год: по итогам пересмотра в прошлом году рост объема строительных работ составил 5,3%, в то время как предыдущая оценка предполагала увеличение всего лишь на 0,5%. По замечанию МЭР, пересмотр носил плановый характер и был обусловлен уточнением респондентами в конце года ранее предоставленной информации.

Примечательно, что пересмотренные данные о росте объемов строительства не нашли своего отражения в увеличении производства строительных материалов. В специально подготовленном аналитическом материале МЭР пояснило, что «нетипично большое расхождение данных» статистики по инвестициям в здания и сооружения и по строительству (которые обычно коррелируют) наблюдалось по Ямало-Ненецкому автономному округу. МЭР не сообщает, какие именно проекты могли обеспечить значительный рост объема инвестиций в здания и сооружения, однако крупнейший проект в регионе – завод «НОВАТЭКа» и его партнеров «Ямал СПГ». В декабре «Ямал СПГ» запустил в эксплуатацию третью технологическую линию СПГ-завода, выведя завод на полную мощность. Таким образом, судя по всему, кардинальный пересмотр объемов строительства по итогам 2018 года был во многом обусловлен учетом отдельных крупных инфраструктурных проектов.

Далее проанализируем ситуацию в других ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

По данным Росстата, в декабре 2018 года промышленное производство продолжило демонстрировать положительную динамику: его рост замедлился до 2% после увеличения на 2,4% по итогам ноября. С исключением сезонного фактора промышленный выпуск увеличился на 0,1% после снижения на 0,4% месяцем ранее. По итогам 2018 года промпроизводство выросло на 2,9%.

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции замедлился до 6,3% после увеличения на 7,8% в ноябре. В сегменте «Обрабатывающие производства» рост остался нулевым, как и месяцем ранее. В сегменте «Электроэнергия, газ и пар» выпуск увеличился на 4,5% после роста на 2,4% в ноябре. В то же время рост выпуска в сегменте «Водоснабжение» замедлился до 3,8% после роста на 7% по итогам ноября 2018 года.

Таким образом, три из четырех отраслей промпроизводства показали рост в декабре 2018 года – добывающая, а также отрасли электроэнергетики и водоснабжения. С другой стороны, добывающая отрасль, а также водоснабжение ухудшили свои результаты по сравнению с ноябрем, что привело к замедлению динамики роста индекса промышленного производства. При этом обрабатывающие отрасли показывают нулевую динамику второй месяц подряд. Ситуация с динамикой производства в разрезе отдельных позиций представлена в следующей таблице:

По итогам 2018 года в добывающем сегменте рост добычи угля составил 7%, добыча нефти увеличилась на 1,7%, природного газа показал рост на +5,3%, сохранив динамику за 11 месяцев 2018 года. Что касается обрабатывающих производств, то здесь выпуск мяса скота вырос на 12,4%, в то время как производство мяса птицы по итогам года незначительно сократилось (-0,5%). Производство стройматериалов в целом за прошедший год вновь показали отрицательную динамику, однако в декабре ряд позиций демонстрировали умеренный рост к декабрю предыдущего года (блоки и строительные изделия: +5,2%; товарный бетон: +5,6%; цемент: +3,6%). В тяжелой промышленности производство стальных труб в декабре продолжило снижение, и по итогам года замедлило свой рост до 1,7% с 2,4% (по сравнению с динамикой за 11 месяцев). Вместе с этим, значительный рост показал выпуск легковых автомобилей (+15,3%), в то время как производство грузовых автотранспортных средств по итогам 2018 года снизилось на 3,5%.

Кроме того, во второй половине января Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-ноября 2018 года. Он составил 12,8 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 9,6 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 33,2% после 32,8% по итогам десяти месяцев 2018 года.

Что касается доли убыточных организаций, то она увеличилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 29%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-ноября 2018 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Динамика в разрезе видов деятельности при этом оставалась разнонаправленной. Наибольший рост продемонстрировали сегменты «Добыча полезных ископаемых» (сальдированный результат вырос на 75,1%), «Оптовая, розничная торговля и ремонт» (+73,9%), а также «Водоснабжение» (+69,7%). При этом наиболее сильное снижение сальдированного финансового результата показал сегмент «Строительство». Тем не менее, падение сальдированного результата в строительном сегменте замедлилось до 43% с 56,7% за 10 месяцев 2019 года. Отдельно стоит отметить, что рост сальдированного результата в сегменте «Сельское хозяйство…» ускорился до 18,3% с 11,2% по итогам 10 месяцев прошедшего года.

Прибыль банковского сектора в декабре 2018 года сократилась до 65 млрд руб. с 97 млрд руб. в ноябре. При этом прибыль Сбербанка за этот же период составила 52,2 млрд руб. В декабре 2017 года банковский сектор получил убыток в 81 млрд руб. на фоне запуска процедуры финансового оздоровления ПАО «Промсвязьбанк» и разового доформирования резервов на возможные потери по проблемным активам. По итогам 2018 года прибыль кредитных организаций составила 1,3 трлн руб. (из этой суммы прибыль Сбербанка – 811 млрд руб.) по сравнению с 790 млрд руб. годом ранее.

Говоря о прочих показателях банковского сектора в декабре, стоит отметить увеличение объема его активов за месяц на 2,3% (до 94,1 трлн руб.). Объем кредитов нефинансовым организациям увеличился на 295 млрд руб. (+0,9%). Объем розничного кредитования вырос на 167 млрд руб. (+1,1%). Таким образом, по состоянию на 1 января 2019 года совокупный объем кредитов экономике составил 48,3 трлн руб. Мы ожидаем, что на фоне сохранения инфляции на комфортном уровне (4-5%), возобновится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Что касается инфляции на потребительском рынке, то в январе недельный рост цен держался в среднем на уровне 0,2%. Лишь в первые дни года (с 1 по 9 января) инфляция составила непривычно высокие 0,5%. Ускорение роста цен в начале января объясняется повышением НДС с начала 2019 года с 18% до 20%, а также индексацией тарифов на железнодорожные перевозки и первым этапом индексации тарифов на услуги ЖКХ. За весь январь цены выросли на 1%. В годовом выражении по состоянию на 1 февраля инфляция разогналась до 5%.

Как уже было отмечено выше, одним из факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В январе текущего года среднее значение курса доллара снизилось до 66,5 руб. с 67,3 руб. в декабре 2018 года на фоне восстановления цен на нефть после их значительного снижения в конце 2018 года.

Существенное влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Об этом можно получить представление, изучив платежный баланс страны.

В середине января Банк России опубликовал предварительную оценку платежного баланса страны за IV квартал и по итогам всего 2018 года. Сальдо счета текущих операций по итогам прошедшего года сложилось положительное, в размере 114,9 млрд долл., увеличившись в 3,5 раза по сравнению со значением за 2017 год. Торговый баланс вырос на 68,5%, со 115,4 до 194,4 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт вырос на 25,4% до 443,4 млрд долл. на фоне более высоких средних цен на сырье. Импорт увеличился всего на 4,6% до 249 млрд долл. на фоне более слабого курса рубля во II-IV кв. 2018 года по сравнению с аналогичным периодом годом ранее. В то же время отрицательное сальдо баланса услуг в отчетном периоде снизилось на 0,9 млрд долл. до 30,2 млрд долл.; отрицательное сальдо баланса инвестиционных доходов сократилось на 0,9 млрд долл. до 38,9 млрд долл., а отрицательное сальдо баланса оплаты труда снизилось на 0,5 млрд долл. до 1,8 млрд долл.

Переходя к счету операций с капиталом и финансовыми инструментами, заметим, что отрицательное сальдо счета операций с капиталом сложилось на уровне 0,6 млрд долл. на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом также было незначительным и составляло 0,2 млрд долл.). Стоит отметить, что принятие внешних обязательств резидентами страны, зафиксированное по итогам 2017 года (2,9 млрд долл.), сменилось их погашением, и в отчетном периоде чистое погашение внешних обязательств составило 38,1 млрд долл. При этом значительный вклад в погашение внешних обязательств внес банковский сектор: кредитные организации по итогам 2018 года погасили 23,9 млрд долл. долга. Что касается чистого приобретения зарубежных активов, то оно выросло в 2,5 раза до 38,7 млрд долл. на фоне приобретения активов небанковскими секторами на 25,8 млрд долл. в форме прямых инвестиций.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам 2018 года составило 38,9 млрд долл. (банковский сектор купил активов на 31,9 млрд долл., прочие сектора купили активов на 7 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 31 млрд долл. (банковский сектор погасил внешнюю задолженность на 23,9 млрд долл., а прочие сектора погасили долга на 7,1 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 0,7 млрд долл. В результате, по итогам 2018 года чистый отток частного капитала из страны составил 67,5 млрд долл., увеличившись в 2,7 раза по сравнению со значением в аналогичный период прошлого года (25,2 млрд долл.). Таким образом, отток капитала в отчетном периоде сформировал, главным образом, банковский сектор, продолжавший избавляться от внешней задолженности и приобретавший зарубежные финансовые активы.

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 января 2019 года снизился за год на 12,4% на фоне погашения долга как частным сектором, так и органами государственного управления и Центральным Банком. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 8,3%.

Выводы:

- Реальный рост ВВП, согласно оценке Минэкономразвития, по итогам 2018 года составил 2% после роста экономики в 2017 году на 1,6% в реальном выражении;

- Промпроизводство в декабре 2018 года замедлило свой рост в годовом выражении до 2% после увеличения на 2,4% месяцем ранее. По итогам 2018 года промышленность показала рост на 2,9%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-ноябре 2018 года составил 12,8 трлн руб. по сравнению с 9,6 трлн руб. годом ранее (+33,2%). При этом доля убыточных компаний увеличилась на 0,8 п.п. до 29%;

- В банковском секторе по итогам 2018 года зафиксирована сальдированная прибыль в объеме 1,3 трлн руб. (в том числе прибыль Сбербанка составила 811 млрд руб.) по сравнению с 790 млрд руб. за 2017 год;

- Потребительские цены в январе 2019 года увеличились на 1% вследствие увеличения НДС с 1 января с 18% до 20%, а также индексации тарифов на железнодорожные перевозки и первого этапа индексации тарифов на услуги ЖКХ. При этом в годовом выражении на начало февраля инфляция ускорилась до 5% после 4,3% по состоянию на начало года;

- Среднее значение курса доллара США в январе 2019 года снизилось до 66,5 руб. по сравнению с 67,3 руб. в декабре 2018 года на фоне роста цен на нефть;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам 2018 года выросло на в 3,5 раза до 114,9 млрд долл. Чистый вывоз частного капитала вырос в 2,7 раза до 67,5 млрд долл.;

- Величина внешнего долга страны на 1 января 2019 года сократилась за год на 12,4% до 453,7 млрд долл. Объем золотовалютных резервов за этот же период вырос на 8,3% до 468,5 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба