18 апреля 2019 The Wall Street Journal | S&P 500 (GSPC)

Первый квартал 2019 года стал лучшим за 6 лет. Но рынок помнит обвал в декабре. Последний квартал прошлого года стал худшим за последние 7 лет.

По результатам первых 3 месяцев 2019 года фондовый рынок США может записать в свой актив лучший квартал как минимум за последние 6 лет. Однако обвал в конце прошлого года сохраняет нервозность среди инвесторов, которые, как пишет издание Wall Street Journal, вложили рекордную сумму в так называемые умные фонды, предлагающие страховку от очередного спада рынка.

«Людям известно о том, как быстро может произойти падение», — цитирует WSJ главного советника Cboe Vest Financial Джоанну Хилл. — Инвесторы осознают риск, потому что видели, что произошло (в конце прошлого года — Ред. ProFinance.ru)».

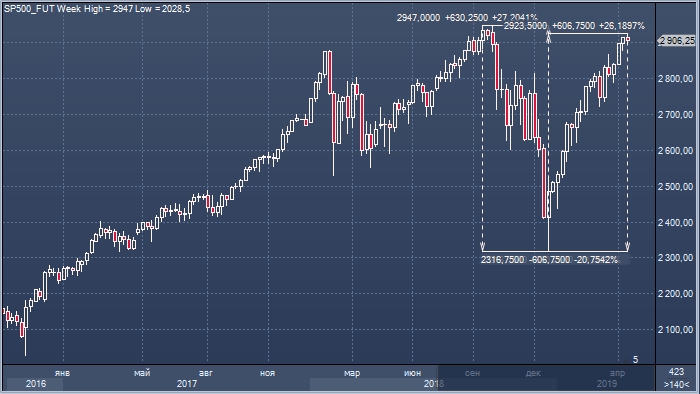

Последний квартала 2018 года для американского индекса широкого рынка S&P 500 стал худшим за 7 лет. Падение в декабре было стремительным. В какой-то момент оно составляло более 20%. С тех пор фьючерсы на индекс S&P 500 выросли на 26%, но все еще торгуются ниже максимумов конца 2018 года. При этом индекс волатильности Cboe — показатель «уровня страха» на Wall Street — на прошлой неделе достиг самого низкого уровня с октября.

Несмотря на ралли фондового рынка в 2019 г., как сообщает Morningstar, фонды, предпочитающие менее рискованные акции, «подняли» в 1 квартале рекордные $8 млрд. Один из них — биржевой фонд iShares Edge MSCI Min Vol USA. Он отдает предпочтение бумагам, которые считаются наименее уязвимыми к рыночной турбулентности. Например, акции платежной системы Visa.

Есть еще один признак того, что инвесторы не желают довериться бычьему рынку на 100%. Такой вывод следует из высокого спроса на биржевые продукты, которые позволят инвесторам заработать в случае резкого роста волатильности рынка.

Индекс волатильности Cboe (VIX) учитывает опционы на S&P 500 и измеряет ожидания рынка относительно будущих темпов изменчивости фондового рынка. Обычно VIX стремительно растет в тот момент, когда акции падают. Согласно статистике, ETP-фонды, извлекающие прибыль из растущего показателя VIX, с начала года привлекли $2.7 млрд. Это говорит, что некоторые инвесторы уверенно ожидают обвала, несмотря на кажущееся сейчас спокойствие рынка.

«Есть (среди инвесторов — Ред. ProFinance.ru) опасения в отношении боли, которую может вызвать очередной обвал», — говорит рыночный стратег Deutsche Bank Халли Мартин.

Также эксперты отмечают, что у инвесторов пользуются повышенным спросом корпоративные облигации, предлагающие относительную безопасность. Облигации, выпущенные пусть даже компаниями с повышенным уровнем риска, предлагают компромисс между прямым риском акций на фондовом рынке и мизерной доходностью ультрабезопасных облигаций Казначейств США.

Два наиболее популярных в США ETF-фонда, предлагающие клиентам такие продукты, привлекли в 2019 году $6 млрд, свидетельствуют данные FactSet.

«Массовый спрос на высокодоходные и инвестиционные корпоративные облигации отражает нерешительность инвесторов в отношении решения полностью присоединиться к ралли (фондового рынка — Ред. ProFinance.ru). <…> Люди видят рост и испытывают FOMO: страх упустить прибыль. Но вместо того, чтобы окунуться полностью, они как бы решают только помочить пальцы ног», — комментирует ситуацию глава отдела исследований по регионам Северная и Южная Америка и SPDR ETF State Street Corp Мэтт Бартолини.

Шон Кларк, инвестиционный директор управляющей активами на $15 млрд компании Clark Capital Management Group вспоминает, как потратил большую часть 2018 года на то, чтобы успокоить инвесторов, которые были недовольным тем, что слишком много денег фонд вложил в облигации. Недовольства прекратились после обвала рынка акций в 4 квартале. Люди испугались, потребуется время, чтобы убедить их вернуться в акции, отмечает Кларк.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба