29 апреля 2019 РБК Quote

Глобальные рынки

В лидеры роста за неделю вышел наиболее недооценённый и защитный сектор США, сектор медицинских услуг (S&P Healthcare), который прибавил 8%. Это не удивительно, так как сектор обладает максимальным потенциалом, и компании этого сектора отчитались о максимальном росте выручки и чистой прибыли за первый квартал 2019 г. по сравнению с другими секторами. Мы об этом писали на позапрошлой неделе. Мы считаем, что сектор продолжит расти, учитывая, что цикличные сектора, такие как сектор информационных технологий (IT), нефти и газа, тяжелой промышленности показывают снижение чистой прибыли г/г. На этой неделе отчитывается большая часть оставшихся компаний медицинского сектора США. Среди наших любимых эмитентов мы сохраняем рекомендации по Cigna, CVS Health, Abiomed и Incyte.

Также в лидерах роста интернет-ретейлеры (+4,5%) благодаря динамике акций Amazon, подорожавших после выхода хорошей отчетности. Среди отдельных стран следует выделить Бразилию (+2,3%), бумаги которой дорожают после одобрения в первом чтении законопроекта пенсионной реформы. Остальные этапы этого процесса могут затянуться.

В целом отдельные сектора США показывают максимальный рост, обгоняя сектора развивающихся стран. Американский рынок вырос на 1,2%, европейский DAX — на 0,8%. В числе аутсайдеров оказался аргентинский рынок (-6%) из-за рисков дефолта, обусловленных политической неопределенностью в преддверии выборов в октябре, китайский рынок акций (-5%) и рынок Турции (-3%). В разрезе S&P 500 в минусе оказались тяжелая промышленность и нефтегазовый сектор из-за плохой отчетности.

Среди прочих активов золото и долларовой индекс DXY прибавили по 0,7%.

Предстоящая неделя — зарубежные рынки

После данных по росту ВВП США в первом квартале более чем на 3% рынок ждет данных по потребительским расходам населения за март, которые являются ключевым индикатором инфляции. Они будут опубликованы в понедельник, 29 апреля. Сейчас складывается идеальная ситуация, когда экономика находится в балансе (goldilocks), она растет, стимулируя увеличение прибыли компаний, а инфляция носит умеренный характер.

Если потребительские расходы населения повысятся, то ожидания по снижению ставки в третьем—четвертом квартале ухудшатся, а спрос на рисковые активы ослабнет. Их уменьшение сыграет на руку инвесторам, ставящим на снижение ставки ФРС в этом году. Сейчас рынок закладывает снижение ставки в сентябре с вероятностью более чем 50%.

Мы считаем, что в среду ФРС оставит ставку без изменений, но данные по ВВП и инфляции за март могут повлиять на риторику.

Трейдеры продолжат следить за торговыми переговорами между Китаем и США, пытаясь разглядеть признаки приближения консенсуса. Во вторник, 30 апреля, торговый представитель США Роберт Лайтхайзер и министр финансов Стивен Мнучин отправятся в Пекин для продолжения дискуссий. Стороны рассчитывают выйти на сделку в начале мая.

В пятницу, 3 мая, США представят статистику за апрель по безработице, прогноз — 3,8%, по росту часовой оплаты труда — 3,3%. Число рабочих мест вне с/х сектора, как ожидается, вырастет на 185 тыс. Свою отчетность представят Apple, Alphabet, GE, Pfizer, HSBC, Macquarie, BP, Royal Dutch Shell и McDonald’s.

График недели

Нефть

Для нефтяных цен прошедшая неделя оказалась весьма волатильной. Brent в понедельник подскочил на 2,9% после новостей о том, что США готовятся ввести полный запрет на импорт нефти из Ирана. К среде котировки достигли $74,6/барр. (+36,7% с начала года), несмотря на сообщения о готовности Саудовской Аравии и ОАЭ обеспечить достаточное предложение нефти и росте запасов нефти в США на 5,5 млн барр.

В пятницу Brent потерял 3%, вернувшись к уровню около $72/барр., после заявления Дональда Трампа об обсуждении с Саудовской Аравией увеличения поставок нефти, что спровоцировало фиксацию прибыли по нефтяным фьючерсам на покупку. При этом снижение количества буровых установок в США и приостановка поставок по российскому нефтепроводу «Дружба» из-за загрязнения нефти не оказало существенного влияния на настроения участников рынка.

Российский рынок

В период майских праздников торги на валютном рынке и рынке драгметаллов, фондовом рынке и рынке депозитов, срочном рынке Московской биржи будут проводиться 2–3 и 10 мая. Санкт-Петербургская биржа проводит торги 29 апреля—3 мая, 6–10 мая в обычном режиме.

ЦБ России, как и ожидалось, сохранил ставку на уровне 7,75%. Годовая инфляция в марте прошла локальный пик: темп прироста потребительских цен увеличился до 5,3% (с 5,2% в феврале 2019 г.), в апреле годовая инфляция составила 5,1% (по оценке на 22 апреля). ЦБ сохранил прогноз роста российской экономики в 2019 г. на уровне 1,2–1,7% и сообщил о возможном снижении ставки во втором—третьем кварталах 2019 г.

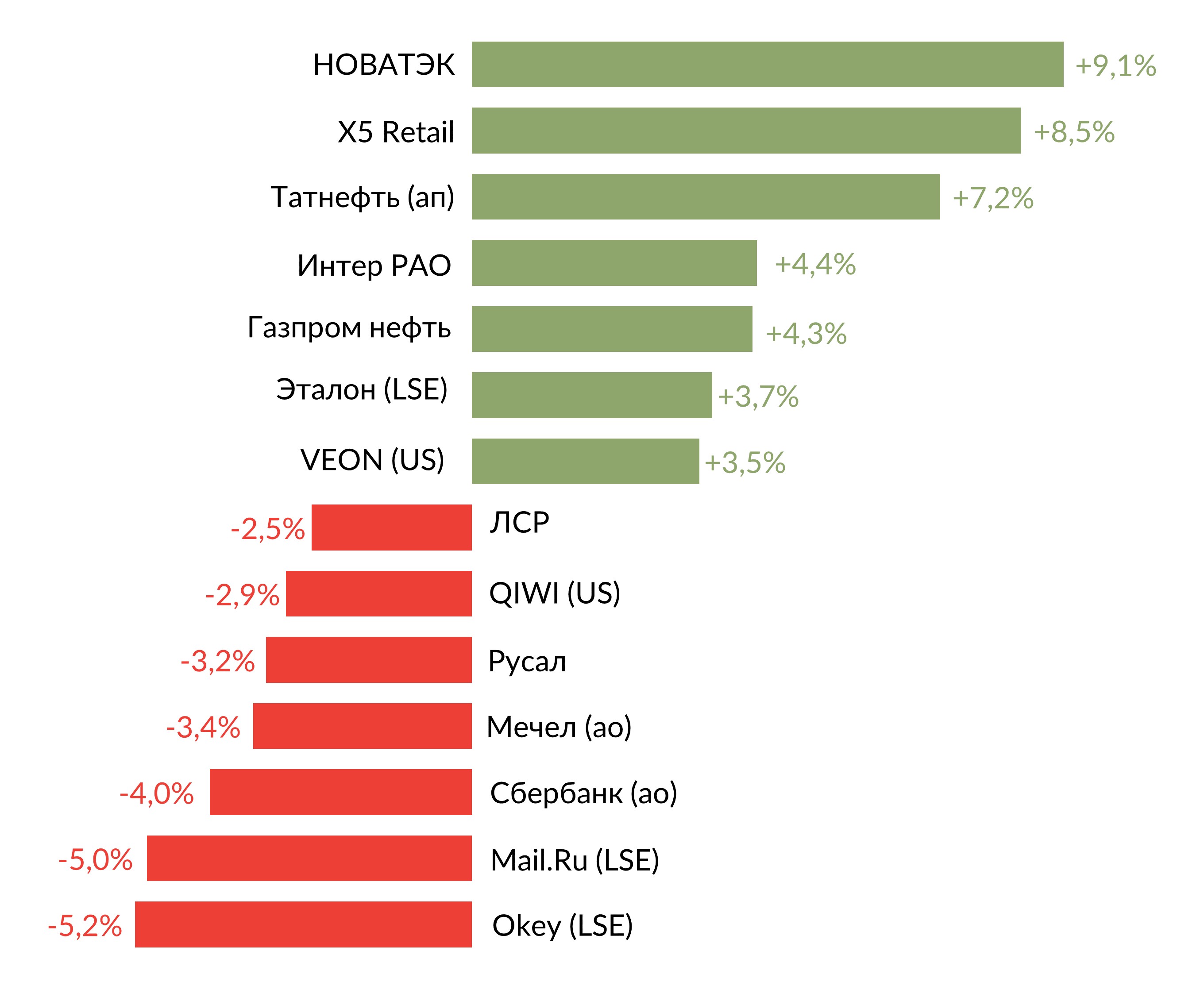

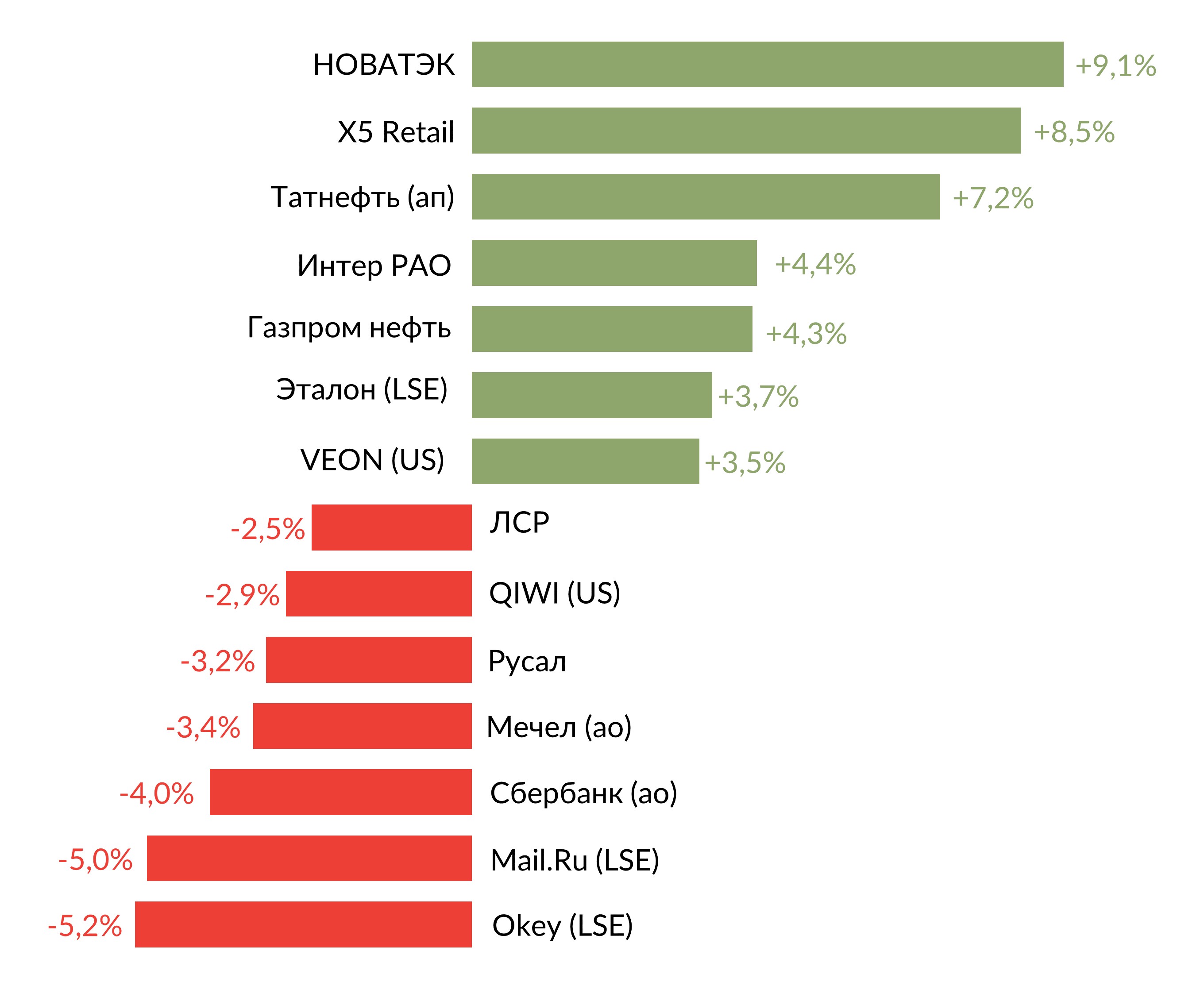

Индекс Мосбиржи на прошлой неделе продемонстрировал нейтральную динамику, РТС снизился на 0,41%.

В числе аутсайдеров оказались O’кей (-5,2%), Mail.Ru Group (-5%), Сбербанк ао (-4%), Мечел ао (-3,4%), Русал (-3,2%), Qiwi (-2,9%), ЛСР (-2,5%).

Лидерами роста стали Новатэк (+9,1%), X5 Retail Group (+8,5%), Татнефть ап (+7,2%), Интеррао (+4,4%), Газпром нефть (+4,3%), Эталон (+3,7%), Veon (+3,5%).

График:

Предстоящая неделя — российский рынок

На этой неделе финансовые результаты за 1К19 представят Магнит, Veon, Сбербанк, ММК.

В отношении квартальных результатов Магнита консенсус-прогноз выручки составляет 1,39 трлн руб., EBITDA — 105,7 млрд руб., чистой прибыли — 36,6 млрд руб.

От Сбербанка ожидают небольшого увеличения квартальных показателей: консенсус-прогноз чистого процентного дохода банка составляет 363,2 млрд руб. (+1,3% г/г), чистой прибыли — 216,3 млрд руб. (+2% г/г).

По ММК консенсус-прогноз выручки составляет 7,67 млрд руб., EBITDA — 1,96 млрд руб., чистой прибыли — 1,07 млрд руб.

Модельные портфели / Торговые идеи

Наши торговые идеи по покупке акций БСПБ и ГДР Эталона показывают хорошие результаты c момента открытия: +12% и +11% соответственно.

Новости компаний — отчетность

Газпром отчитался об ожидаемо сильных финансовых результатах по МСФО за 2018 г., EBITDA и чистая прибыль немного превысили консенсус-прогноз аналитиков. Выручка группы выросла до 8,2 трлн руб. (+25,6% г/г) на фоне роста объемов продаж нефти и газа, а также более высоких цен реализации. Показатель EBITDA достиг 2,6 трлн руб. (+77%), а чистая прибыль удвоилась за год, составив 1,46 трлн руб. Капиталовложения увеличились на 16,6% относительно 2017 г., до 1,6 трлн руб., чистый денежный поток был маржинально отрицательным (-22 млн руб. против −219 млн руб. в 2017 г.)

Детский мир отчитался о росте выручки за 1К19 по МСФО на 16,1% г/г , до 27,9 млрд руб., в том числе объем выручки интернет-магазина вырос на 74,1% г/г до 2,6 млрд руб., объем выручки сети в Казахстане вырос на 60,4% г/г до 743 млн руб. Скорректированная EBITDA выросла на 30,1% г/г, до 1,9 млрд руб., рентабельность скорректированной EBITDA выросла на 0,7 п.п. в годовом сопоставлении, до 6,7%. Чистая прибыль снизилась на 13,4% г/г, до 291 млн руб. Показатель чистый долг/скорректированная EBITDA составил 1,8х на конец марта 2019 г.

Evraz сообщил о росте консолидированного производства стали за 1К19 на 4,1% г/г, до 3,5 млн т, преимущественно вследствие увеличения выплавки чугуна после завершения капитального ремонта доменной печи № 3 на ЕВРАЗ ЗСМК в конце 4К18. Производство сырого коксующегося угля увеличилось на 14,7%г/г, до 6,8 млн т. Объем продаж стальной продукции увеличился на 3,9% г/г, до 3,2 млн т, продажи полуфабрикатов выросли на 2,5% г/г, до 1,34 млн, продажи готовой продукции выросли на 4,9% г/г, до 1,9 млн. Продажи рядового коксующегося угля снизились в годовом выражении на 2,1%, до 2,7 млн т вследствие того, что поставки концентрата коксующегося угля опустились с повышенных уровней, наблюдавшихся во время перемонтажа лавы на шахте Усковская в 4К18.

Ожидается, что во 2К19 добыча необработанного угля увеличится по сравнению с предыдущим кварталом после завершения строительства Алардинской шахты и перевода шахты Распадская-Коксовая на добычу длинными очистными забоями.

Металлургические компании на прошлой неделе сообщили об ожидаемом ослаблении финансовых показателей в 1К19, но дивидендные выплаты остаются высокими. Сильные результаты представили компании из прочих секторов: НОВАТЭК, Яндекс и X5 Retail, а отчетность Mail.ru оставила смешанное впечатление.

Выручка Северстали в 1К19 сократилась кв./кв. на 2,6%, до $2,03 млрд. (-6,5% г/г), поскольку рост объемов продаж стальной продукции был нивелирован снижением цен. EBITDA группы снизилась до $663 млн (-16,5% кв./кв., −6,1% г/г) ввиду более высокой себестоимости производства. Чистая прибыль уменьшилась до $428 млн. (-7,2% г/г), а свободный денежный поток вырос г/г на 34,6%, до $389 млн, за счет положительных изменений в оборотном капитале, что позволило объявить квартальные дивиденды в размере более 100% квартального FCF.

Северсталь ожидает увидеть во 2К19 результаты от восстановления цен на сталь в Китае и России, рост цен на железорудное сырьё также положительно скажется на финансовых показателях.

НЛМК сообщила об ожидаемом сокращении в 1К19 выручки в квартальном сопоставлении на фоне снижения средних цен реализации, в то время как г/г показатель увеличился на 3%, до $2,8 млрд. EBITDA снизилась г/г на 14%, до $695 млн, в связи с относительно более высокими затратами на сырье, чистая прибыль сократилась до $382 млн (-24% г/г). Свободный денежный поток увеличился 11% г/г и на 35% кв./кв., до $673 млн., что позволило компании рекомендовать дивиденды также в размере более 100% FCF.

НЛМК ожидает снижения производства кв./кв. во 2К19 на 6–8% из-за начала работ по реконструкции доменной печи № 6 и ремонта в конвертерном цехе № 2, что негативно повлияет на квартальные продажи. Общий объем выплавки стали в 2019 г. составит 12 млн т, восстановление объемов производства ожидается в 4К19. Прогнозируемый выпуск стали в 2020 г. составляет примерно 12,5 млн т.

Энел России отчиталась об увеличении выручки г/г на 3%, до 19,1 млрд руб., несмотря на снижение отпуска электроэнергии на 3,7%, до 9,32 тыс. ГВт.ч, и продаж тепловой энергии на 11,5%, до 1,671 млн Гкал. EBITDA компании выросла на 15,1%, до 5,3 млрд руб, а чистая прибыль достигла 3 млрд руб. (+29,3% г/г).

Финансовые результаты Яндекса, исключая результаты Яндекс.Маркет, оказались лучше консенсус-прогноза аналитиков. Выручка в 1К19 выросла г/г на 45%, до 37,3 млрд руб., скорректированная EBITDA выросла г/г на 37%, до 10,8 млрд руб. Чистая прибыль составила 3,8 млрд руб. (+92% г/г и на 58% выше), что оказалось существенно выше 2,4 млрд руб. Выручка от рекламы увеличились г/г на 25%, до 27,04 млрд руб, составив 73% общего дохода. Выручка Яндекс.Такси достигла 7,6 млрд руб. (+145% г/г, 20% общей выручки). Компания повысила прогноз по росту выручки по итогам 2019 г. с 28–32% до 30–34%.

Mail.ru Group также отчиталась о росте выручки за 1К19, однако, показатели прибыли сократились. Совокупная выручка, включая Delivery Club и Юлу, составила 20,12 млрд руб. (+21,9% г/г), совокупный сегментный показатель EBITDA сократился г/г на 25,9%, до 4,15 млрд руб., чистая совокупная прибыль группы сократилась до 1,63 млрд руб. (на 46,6% г/г). Mail.ru Group подтвердила прогноз по выручке и EBITDA на 2019 г. в соответствии с которым по итогам 2019 г. выручка составит 85-88 млрд руб. (+18-22%), EBITDA — 32-34 млрд руб.

Выручка Новатэка в 1К19 выросла г/г на 30,7% до 234 млрд руб., показатель EBITDA без учета СП увеличился на 16%, до 65,7 млрд руб. (выше консенсус-прогноза в 63,35 млрд руб.). Чистая прибыль компании увеличилась в 8,9 раза, до 381,8 млрд руб., за счет продажи 10%-ной доли участия в проекте Арктик СПГ-2, без учета этой сделки прибыль Новатэка составила 110,6 млрд руб. (прогноз — 104,2 млрд руб.)

X5 Retail Group отчиталась о росте выручки по МСФО за 1К19 г/г на 15,5%, до 405,9 млрд руб. EBITDA ретейлера выросла на 36,4%, до 29,0 млрд руб., чистая прибыль компании увеличилась на 65,2%, до 9,3 млрд руб. (консенсус-прогноз — 7,2 млрд руб.)

МРСК Центра отчиталась о снижении выручки по МСФО за 1К19 на 1,3%, до 25,1 млрд руб., чистая прибыль составила 1,15 млрд руб. (-34% г/г).

Продолжается публикация операционных результатов за 1К19, большинство компаний отчитались о позитивной динамике показателей производства и продаж в годовом сопоставлении.

Норникель отчитался об увеличении г/г производства палладия в 1К19 на 32%, до 770 тыс. унций, и платины — на 48%, до 204 тыс. унций, за счет переработки ранее накопленного производства на Красцветмете, увеличения отгрузки российского файнштейна с высоким содержанием платиноидов на Norilsk Nickel Harjavalta. Объем производства никеля в 1К19 составил 56 тыс. т (+3,4% г/г), в том числе из собственного сырья — 55 тыс. т, (+2,8% г/г).

Компания подтвердила планы на 2019 г. по выпуску 2,77–2,8 млн унций палладия и 646–670 тыс. унций платины.

Полюс опубликовал производственные результаты за 1К19, согласно которым выручка от продаж золота составила $741 млн (+22%г/г). Чистый долг на конец марта составил $3,011 млрд (-2% г/г). Общий объем производства золота за 1К19 вырос г/г на 19%, до 601 тыс. унций. Объем добычи руды составил 13 946 тыс. т (+58% г/г) вследствие активизации горных работ на Наталкинском месторождении, а также из-за увеличения производительности действующих активов после реализации проектов по расширению перерабатывающих мощностей.

Фосагро опубликовала операционные результаты за 1К19, согласно которым производство удобрений выросло г/г на 1,2%, до 2,345 млн т., продажи — на 5,2%, до 2,5 млн т. Цены на фосфорсодержащие удобрения на протяжении первого квартала постепенно снижались, оставшись на уровне аналогичного периода прошлого года. В 2К19 ожидается сохранение давления на цены фосфорных удобрений ввиду избыточного предложения на рынке США в результате сильнейших наводнений в марте и увеличения импорта DAP из Индии.

Акрон опубликовал операционные результаты за 1К19, согласно которым компания увеличила производство основной товарной продукции г/г на 2%, до 1,94 млн т, производство минеральных удобрений достигло 1,65 млн т. (+4% г/г), производство товарной продукции по группе промышленных продуктов осталось на уровне 1К18, 256 тыс. т. В апреле 2019 г. Еврокомиссия приняла решение ввести предварительные антидемпинговые пошлины на импорт КАС из России в размере 31,9% для Акрона и 34% для остальных производителей. Компания ожидает потерь от введения пошлин в 2019 г. в размере не более $10 млн (9% от консенсус-прогноза выручки на 2019 г.).

Распадская увеличила добычу угля г/г в 1К19 на 30%, до 3,9 млн т. Объемы реализации концентрата вырос на 4%, до 1,96 млн т. Цены реализации товара выросли на внутреннем рынке на 10%, на экспортных направлениях — на 2%.

ТМК сообщила о снижении г/г в 1К19 общего объема отгрузки труб на 2%, до 966 тыс. т. ТМК ожидает в 2019 г. сохранения стабильного уровня спроса на бесшовные трубы промышленного назначения на европейском рынке, а также улучшения структуры продаж Европейского дивизиона за счет увеличения доли высокомаржинальной трубной продукции (OCTG). В целом компания ожидает увеличения объемов отгрузки трубной продукции в Российском и Европейском дивизионах в 2019 г. по сравнению с 2018 г., что обеспечит улучшение финансовых показателей по дивизионам по итогам всего 2019 г.

Юнипро сообщила о росте выработки электроэнергии г/г за 1К19 на 7,5%, до 13,6 млрд кВт.ч. Производство тепловой энергии уменьшилось г/г на 11,1%, до 810,1 тыс. Гкал., что объясняется погодными условиями. Прирост объема генерации в первом квартале 2019 г. обусловлен увеличением выработки на Сургутской ГРЭС-2, а также работой энергоблока № 7 Сургутской ГРЭС-2, находившегося в капитальном ремонте в феврале—марте 2018 г. Также в результате повышения загрузки системным оператором, Березовская ГРЭС увеличила объем генерации на 16%.

Интеррао сообщила о увеличении выработки электроэнергии г/г на 1,3%, до 34,8 млрд кВт.ч. Выработка российской генерации составила 32,15 млрд кВт.ч (+2,5% г/г), отпуск тепловой энергии группы снизился г/г на 6%, до 15,4 млн Гкал. Выручка компании по РСБУ за 1К19 составила 16,6 млрд руб. (+70,5% г/г), чистая прибыль увеличилась г/г на 254%, до 3,3 млрд руб.

Мосэнерго сообщила о выработке электроэнергии в 1К19 в объеме 19,16 млрд кВтч (+0,3% г/г). Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций Мосэнерго снизился до 32,96 млн Гкал (-12,1% г/г) в связи с более высокой температурой наружного воздуха в отчетный период.

Аэрофлот опубликовал операционные результаты за 1К19. За три месяца 2019 г. группа Аэрофлот перевезла 12,8 млн пассажиров (+16,2% г/г), компания Аэрофлот перевезла 8,5 млн пассажиров (+14,3% г/г). Пассажирооборот группы увеличился г/г на 16,7%. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,6 п.п., до 77,9%, по компании показатель снизился на 0,7 п.п. до 75,8%.

Лента опубликовала хорошие операционные результаты за 1К19. Совокупная выручка ретейлера в 1К19 выросла до 99 млрд руб. (+6% г/г), в том числе выручка от розничных продаж увеличилась до 97,1 млрд руб. (+9,9% г/г), выручка от оптовой торговли сократилась г/г на 61,5%. Показатель LFL вырос г/г на 5% за счет роста среднего розничного чека на 3,8% и увеличения трафика на 1,9%. Ретейлер подтвердил планы по открытию восьми гипермаркетов и семи супермаркетов в 2019 г. и капитальных затраты в размере 15 млрд руб.

MD Medical Group опубликовала сильные операционные результаты за 1К19. Выручка компании выросла г/г на 11%, до 3,83 млрд руб. Количество родов выросло до 1 811 (+16% г/г), количество циклов ЭКО — до 3 855 (+17% г/г). Наиболее существенный рост показало количество койко-дней (+21% г/г, до 20 477), амбулаторные посещения выросли на 10%, до 429 116.

Русагро представила сильные операционные результаты за 1К19, согласно которым общая выручка компании до элиминации между сегментами составила 32,5 млрд руб. (+52% г/г). Выручка сахарного бизнеса сократилась г/г на 11%, до 4,6 млрд руб., из-за падения объемов продаж (-37% г/г), что было частично компенсировано ростом цен. Мясной сегмент показал рост выручки до 5,2 млрд руб. (+20 % г/г), выручка масложирового бизнеса поднялась до 16,9 млрд руб. (+278 % г/г), сельскохозяйственного сегмента — до 4,9 млрд руб. (+235 % г/г), все три сегмента показали позитивную динамику и объемов продаж, и цен.

Petropavlovsk опубликовал финансовые результаты по МСФО за 2018 г., в соответствии с которыми выручка компании снизилась на 15%, до $499,8 млн. EBITDA упала на 27%, до $143 млн. Чистая прибыль, приходящаяся на основных акционеров, сократилась на 34%, до $24,5 млн.

Группа компаний Протек отчиталась о снижении выручки по МСФО за 2018 г. на 3%, до 251,73 млрд руб., EBITDA сократилась на 2%, до 9,36 млрд руб., чистая прибыль составила 6,18 млрд руб. (+10%).

Камаз представил финансовые результаты по МСФО за 2018 г., согласно которым выручка компании выросла на 19%, до 187 млрд руб. Чистая прибыль упала почти в 2,2 раза, до 1,59 млрд руб в связи с реализацией крупного инвестиционного проекта по развитию модельного ряда автомобилей и модернизации мощностей для его производства. На внутренних и внешних рынках были реализованы 38 382 грузовых автомобиля (+0,04%).

Мостотрест опубликовал слабые финансовые результаты по МСФО за 2018 г.: выручка компании снизилась на 1%, до 206,3 млрд руб., EBITDA снизилась на 10%, до 13,5 млрд руб., а чистая прибыль компании — на 43%, до 1,7 млрд руб., в связи с ростом финансовых расходов. Объем чистого долга составил 6,1 млрд руб. по сравнению с 15,8 млрд руб. в 2017 г., в основном ввиду увеличения денежных средств. Портфель заказов компании за год составил 275,1 млрд руб., увеличившись на 193,3 млрд руб.

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров Etalon Group рекомендовал дивиденды за 2018 г. в размере $0,19 на акцию и ГДР (против $0,22 по итогам 2017 г.), несмотря на резкое снижение чистой прибыли компании с 7,9 млрд руб. до 37 млн руб. Дивидендная доходность составит 10%.

Совет директоров Татнефти рекомендовал дивиденды за 4К19 в размере 32,38 руб./акция, что значительно превысило на прогноз (11,5 руб.) Дивидендная доходность по обыкновенным акциям составит 4,3%, по привилегированным акциям — 5,5%. Дата закрытия реестра — 5 июля. Общий размер дивидендов за 2018 г. в составит 84,91 руб./акция (вся годовая прибыль по РСБУ за 2018 г.).

Совет директоров Лукойла рекомендовал финальные дивиденды за 2018 г. в размере 155 руб./акция (консенсус-прогноз составлял 145 руб.). Дивидендная доходность составит 2,6%. Предлагаемая дата закрытия реестра — 9 июля.

С учетом промежуточных дивидендов по итогам 9 месяцев годовой дивиденд составляет 250 руб./акция, дивидендная доходность — 4,3%.

Наблюдательный совет Алросы рекомендовал утвердить дивиденды за 2П18 в размере 4,11 руб./акция, что на 25% ниже консенсус-прогноза (5,47 руб./акция). Дивидендная доходность составит 4,3%. Рекомендуемая дата закрытия реестра —15 июля 2019 г. За 1П18 размер дивиденда составил 5,93 руб./акция.

Наблюдательный совет ВТБ принял решение направить на выплату дивидендов за 2018 г. 15% прибыли по МСФО в связи с ростом требований Банка России к достаточности капитала системно значимых банков. Дивиденды ВТБ составят 0,00109867761463259 руб./ао, ожидаемая дивидендная доходность — 3,1%. Дата закрытия реестра — 24 июня 2019 г. По итогам 2019 г. банк намерен вернуться к практике выплаты дивидендов в размере 50% от чистой прибыли.

Совет директоров НЛМК рекомендовал выплатить дивиденды за 1К19 в размере 7,34 руб./акция, текущая оценка дивидендной доходности — 4,2%. Дата закрытия реестра — 19 июня. Вместе с объявленным дивидендом за 4К18 (реестр по которому закрывается 6 мая 2019 г.) дивиденды составят 13,14 руб., что предполагает полугодовую доходность 7,5%.

Транснефть оценила расходы на buy-back в размере до 8 млрд руб. ежегодно в течение трех лет. Мы считаем, что объем обратного выкупа значителен для рынка — около 19% от дневного оборота акций компании, а количество акций в свободном обращении в результате выкупа может снизиться на 9%, что отразится на расчете веса бумаг компании в MSCI. Капитализация с поправкой на долю акций в свободном обращении остается приблизительно на $79 млн выше порогового уровня для исключения из индекса, сейчас ведутся расчеты для майской ребалансировки индекса.

Совет директоров Русгидро утвердил новую редакцию дивидендной политики компании на ближайшие три года, которая предусматривает в качестве базового сценария выплату 50% от прибыли по МСФО. Одновременно устанавливается минимальный (пороговый) объем дивидендов на уровне среднего значения суммы выплаченных дивидендов за предшествующие три года, что позволит гарантировать минимальный уровень дивидендных выплат акционерам.

Новости компаний — сделки

Сбербанк принял решение инвестировать в Rambler Group с целью развития на его базе лидера российского рынка медиа и развлечений, digital-продукты и сервисы будут интегрированы в экосистему Сбербанка. Участие Сбербанка будет выражаться в инвестициях в капитал Rambler Group (cash-in порядка 11 млрд руб., по информации СМИ). Доля Сбербанка в Rambler Group составит 46,5%, доли действующих акционеров Rambler Group — A&NN и Era Capital — 46,5% и 7% соответственно. Сделку планируется закрыть в 3К19 после одобрения ФАС.

По сведениям Коммерсанта, Сбербанк также может приобрести торговый центр «Галерея» в Санкт-Петербурге (общая площадь — 192 тыс. кв. м, арендная — более 90 тыс. кв. м) у фонда недвижимости Morgan Stanley. Стоимость сделки оценивается в 70–80 млрд руб., выручка управляющей компании «Галереи» в 2017 г. составляла 6,4 млрд руб., чистая прибыль — 3,5 млрд руб.

Издание также сообщило о возможном финансировании Сбербанком сделки по покупке бизнеса гипермаркетов компании О'Кей для своего СП с Яндексом на базе Яндекс.Маркета. О'Кей ранее сообщал, что совет директоров группы анализирует различные опции в отношении бизнеса гипермаркетов, включая выражение заинтересованности в этом бизнесе со стороны Сбербанка. Сделка может способствовать развитию Яндекс.Маркета за счет оптимизации логистики, детали сделки пока неизвестны.

В ходе телефонной конференции генеральный директор Ленты, Герман Тинга, сообщил, что сегодня ФАС одобрила сделку по покупке Севергрупп долей TPG и ЕБРР в ретейлере. Обязательное предложение по выкупу акций для миноритариев ожидается не позднее 1 мая. Севергрупп 1 апреля договорилась о покупке долей Luna Inc. и ЕБРР, которые составляют около 41,9% акционерного капитала ретейлера без учета казначейских акций, по цене $3,6/ГДР ($18/акция), общая сумма сделки составляет около $729 млн.

CNOOC и Новатэк подписали обязывающее соглашение о вхождению в проект Арктик СПГ-2 с долей в 10%. Ожидаемый срок запуска первой линии проекта — 2022–2023 гг., запуск прочих линий состоится в 2024–2025 гг. В рамках Арктик СПГ-2 планируется построить три технологические линии мощностью по 6,6 млн т (19,8 млн т СПГ в год).

ТМК планирует разместить в рамках SPO 59,4% акций румынской дочки TMK-Artrom на бирже в Бухаресте. TMK-Artrom Group включает европейские активы компании (TMK-Resita, TMK-Italia, TMK Industrial Solutions (TMK IS) и TMK-Assets).

По данным СПАРК, Mail.ru Group стала владельцем 50,83% компании-разработчика платформы по размещению видеорекламы Nativeroll. Антон Бещеков, Глеб Буров и Андрей Бузина сохранили за собой долю сервиса в размере по 15,16%, еще 3,69% остались у Дмитрия Островцева.

Mail.ru Group и ivi в сотрудничестве с АДВ Лаб запустили инструмент для показа таргетированной видеорекламы на устройствах Smart TV. Аудитория онлайн-кинотеатра ivi охватывает до 90% пользователей Smart TV, что дает возможность показывать видеорекламу широкому кругу потенциальных потребителей.

Прочие новости

В ходе дня инвестора финансовый директор Polymetal Максим Назимок сообщил, что компания внесла в список активов для потенциальной продажи Северо-Калугинское и Сопку Кварцевую. Карьер Кравцевой Сопки планируется полностью отработать во 2К19. Polymetal планирует получить от продажи Сопки $15 млн. В 2018 г. на Сопке было добыто 627 тыс. т руды с содержанием золота 2,7 г/т, серебра — 104 г/т.

Менеджмент Московской биржи в рамках дня инвестора сообщил о подготовке обновленной стратегии, которая рассчитана на рост выручки, контроль затрат и увеличение капитализации. Биржа рассматривает возможность обновления дивидендной политики, выкуп собственных акций пока не рассматривается. Московская биржа будет развивать маркетплейс, целью которого является предоставление финансовых услуг без посещения офиса. У площадки будет несколько направлений: депозиты, ОФЗ для населения, ПИФы, ипотека, страхование. На текущий момент тестируется сервис по депозитам. Биржа также сообщила о примерно 30 компаниях, планирующих IPO в ближайшее время.

Менеджмент Алросы одобрил проект дальнейшей разработки трубки Айхал до 2044 г. с объемом капиталовложений по проекту до 10 млрд руб. Реализация проекта позволит пополнить сырьевую базу компании почти на 20 млн карат, а также ежегодно поддерживать уровень добычи в объеме 500 тыс. т руды до 2044 г. Доля Айхальского горно-обогатительного комбината в общей добыче алмазов Алросы составляет 30%.

Менеджмент Газпрома подтвердил план добычи газа на текущий год на уровне 495 млрд куб. м (2018: 497,6 млрд куб. м), ранее объявленный в ходе дня инвестора. В 1К19 добыча Газпрома выросла на 2,9 млрд куб. м, несмотря на теплую зиму, однако летом ожидается падение спроса на газ на фоне более низкого отбора из хранилищ. В случае роста спроса компания может увеличить объемы добычи газа, но не более чем на 20% от проектных показателей месторождений. Информация нейтральна для акций Газпрома, на наш взгляд.

Президент Лукойла Вагит Алекперов сообщил, что компания планирует вложить $2 млрд в проекты в Узбекистане, сумма будет направлена на урегулирование падения добычи газа на месторождениях в Южном Гиссаре и Кандымской группы. Также компания планирует провести разведку на новых блоках.

Новатэк объявил о запуске в промышленную эксплуатацию производства сжиженного природного газа на «Криогаз-Высоцк» (СП Новатэка и Газпромбанка), данный проект по среднетоннажному производству СПГ мощностью 660 тыс. т в год нацелен на бункеровку судов, мелкооптовую реализацию СПГ, а также поставки СПГ в качестве моторного топлива для автотранспорта на рынки Балтики, Скандинавии и Северо-Западной Европы.

Глава Новатэка Леонид Михельсон в ходе годового общего собрания акционеров (ГОСА) сообщил, что компания планирует запустить четвертую линию Ямал СПГ в конце 2019 — начале 2020 г., что позволит увеличить производственные мощности завода с 16,5, до 17,4 млн т СПГ в год.

Яндекс запустит летом первый в Казани сервис каршеринга. Автопарк будет включать в себя несколько сотен автомобилей среднего, бизнес-класса и грузовых машин. Сервис Яндекс.Драйв с февраля 2018 г. работает в Москве, в декабре 2018 г. сервис был запущен в Санкт-Петербурге. В автопарке находится более 9,5 тыс. машин, а количество поездок составило около 16,5 млн.

Яндекс также начал выпуск платежной карты Яндекс.Плюс в партнерстве с Альфа-банком и Тинькофф банком с кэшбэком 5–10% от использования сервисов Яндекс.

В лидеры роста за неделю вышел наиболее недооценённый и защитный сектор США, сектор медицинских услуг (S&P Healthcare), который прибавил 8%. Это не удивительно, так как сектор обладает максимальным потенциалом, и компании этого сектора отчитались о максимальном росте выручки и чистой прибыли за первый квартал 2019 г. по сравнению с другими секторами. Мы об этом писали на позапрошлой неделе. Мы считаем, что сектор продолжит расти, учитывая, что цикличные сектора, такие как сектор информационных технологий (IT), нефти и газа, тяжелой промышленности показывают снижение чистой прибыли г/г. На этой неделе отчитывается большая часть оставшихся компаний медицинского сектора США. Среди наших любимых эмитентов мы сохраняем рекомендации по Cigna, CVS Health, Abiomed и Incyte.

Также в лидерах роста интернет-ретейлеры (+4,5%) благодаря динамике акций Amazon, подорожавших после выхода хорошей отчетности. Среди отдельных стран следует выделить Бразилию (+2,3%), бумаги которой дорожают после одобрения в первом чтении законопроекта пенсионной реформы. Остальные этапы этого процесса могут затянуться.

В целом отдельные сектора США показывают максимальный рост, обгоняя сектора развивающихся стран. Американский рынок вырос на 1,2%, европейский DAX — на 0,8%. В числе аутсайдеров оказался аргентинский рынок (-6%) из-за рисков дефолта, обусловленных политической неопределенностью в преддверии выборов в октябре, китайский рынок акций (-5%) и рынок Турции (-3%). В разрезе S&P 500 в минусе оказались тяжелая промышленность и нефтегазовый сектор из-за плохой отчетности.

Среди прочих активов золото и долларовой индекс DXY прибавили по 0,7%.

Предстоящая неделя — зарубежные рынки

После данных по росту ВВП США в первом квартале более чем на 3% рынок ждет данных по потребительским расходам населения за март, которые являются ключевым индикатором инфляции. Они будут опубликованы в понедельник, 29 апреля. Сейчас складывается идеальная ситуация, когда экономика находится в балансе (goldilocks), она растет, стимулируя увеличение прибыли компаний, а инфляция носит умеренный характер.

Если потребительские расходы населения повысятся, то ожидания по снижению ставки в третьем—четвертом квартале ухудшатся, а спрос на рисковые активы ослабнет. Их уменьшение сыграет на руку инвесторам, ставящим на снижение ставки ФРС в этом году. Сейчас рынок закладывает снижение ставки в сентябре с вероятностью более чем 50%.

Мы считаем, что в среду ФРС оставит ставку без изменений, но данные по ВВП и инфляции за март могут повлиять на риторику.

Трейдеры продолжат следить за торговыми переговорами между Китаем и США, пытаясь разглядеть признаки приближения консенсуса. Во вторник, 30 апреля, торговый представитель США Роберт Лайтхайзер и министр финансов Стивен Мнучин отправятся в Пекин для продолжения дискуссий. Стороны рассчитывают выйти на сделку в начале мая.

В пятницу, 3 мая, США представят статистику за апрель по безработице, прогноз — 3,8%, по росту часовой оплаты труда — 3,3%. Число рабочих мест вне с/х сектора, как ожидается, вырастет на 185 тыс. Свою отчетность представят Apple, Alphabet, GE, Pfizer, HSBC, Macquarie, BP, Royal Dutch Shell и McDonald’s.

График недели

Нефть

Для нефтяных цен прошедшая неделя оказалась весьма волатильной. Brent в понедельник подскочил на 2,9% после новостей о том, что США готовятся ввести полный запрет на импорт нефти из Ирана. К среде котировки достигли $74,6/барр. (+36,7% с начала года), несмотря на сообщения о готовности Саудовской Аравии и ОАЭ обеспечить достаточное предложение нефти и росте запасов нефти в США на 5,5 млн барр.

В пятницу Brent потерял 3%, вернувшись к уровню около $72/барр., после заявления Дональда Трампа об обсуждении с Саудовской Аравией увеличения поставок нефти, что спровоцировало фиксацию прибыли по нефтяным фьючерсам на покупку. При этом снижение количества буровых установок в США и приостановка поставок по российскому нефтепроводу «Дружба» из-за загрязнения нефти не оказало существенного влияния на настроения участников рынка.

Российский рынок

В период майских праздников торги на валютном рынке и рынке драгметаллов, фондовом рынке и рынке депозитов, срочном рынке Московской биржи будут проводиться 2–3 и 10 мая. Санкт-Петербургская биржа проводит торги 29 апреля—3 мая, 6–10 мая в обычном режиме.

ЦБ России, как и ожидалось, сохранил ставку на уровне 7,75%. Годовая инфляция в марте прошла локальный пик: темп прироста потребительских цен увеличился до 5,3% (с 5,2% в феврале 2019 г.), в апреле годовая инфляция составила 5,1% (по оценке на 22 апреля). ЦБ сохранил прогноз роста российской экономики в 2019 г. на уровне 1,2–1,7% и сообщил о возможном снижении ставки во втором—третьем кварталах 2019 г.

Индекс Мосбиржи на прошлой неделе продемонстрировал нейтральную динамику, РТС снизился на 0,41%.

В числе аутсайдеров оказались O’кей (-5,2%), Mail.Ru Group (-5%), Сбербанк ао (-4%), Мечел ао (-3,4%), Русал (-3,2%), Qiwi (-2,9%), ЛСР (-2,5%).

Лидерами роста стали Новатэк (+9,1%), X5 Retail Group (+8,5%), Татнефть ап (+7,2%), Интеррао (+4,4%), Газпром нефть (+4,3%), Эталон (+3,7%), Veon (+3,5%).

График:

Предстоящая неделя — российский рынок

На этой неделе финансовые результаты за 1К19 представят Магнит, Veon, Сбербанк, ММК.

В отношении квартальных результатов Магнита консенсус-прогноз выручки составляет 1,39 трлн руб., EBITDA — 105,7 млрд руб., чистой прибыли — 36,6 млрд руб.

От Сбербанка ожидают небольшого увеличения квартальных показателей: консенсус-прогноз чистого процентного дохода банка составляет 363,2 млрд руб. (+1,3% г/г), чистой прибыли — 216,3 млрд руб. (+2% г/г).

По ММК консенсус-прогноз выручки составляет 7,67 млрд руб., EBITDA — 1,96 млрд руб., чистой прибыли — 1,07 млрд руб.

Модельные портфели / Торговые идеи

Наши торговые идеи по покупке акций БСПБ и ГДР Эталона показывают хорошие результаты c момента открытия: +12% и +11% соответственно.

Новости компаний — отчетность

Газпром отчитался об ожидаемо сильных финансовых результатах по МСФО за 2018 г., EBITDA и чистая прибыль немного превысили консенсус-прогноз аналитиков. Выручка группы выросла до 8,2 трлн руб. (+25,6% г/г) на фоне роста объемов продаж нефти и газа, а также более высоких цен реализации. Показатель EBITDA достиг 2,6 трлн руб. (+77%), а чистая прибыль удвоилась за год, составив 1,46 трлн руб. Капиталовложения увеличились на 16,6% относительно 2017 г., до 1,6 трлн руб., чистый денежный поток был маржинально отрицательным (-22 млн руб. против −219 млн руб. в 2017 г.)

Детский мир отчитался о росте выручки за 1К19 по МСФО на 16,1% г/г , до 27,9 млрд руб., в том числе объем выручки интернет-магазина вырос на 74,1% г/г до 2,6 млрд руб., объем выручки сети в Казахстане вырос на 60,4% г/г до 743 млн руб. Скорректированная EBITDA выросла на 30,1% г/г, до 1,9 млрд руб., рентабельность скорректированной EBITDA выросла на 0,7 п.п. в годовом сопоставлении, до 6,7%. Чистая прибыль снизилась на 13,4% г/г, до 291 млн руб. Показатель чистый долг/скорректированная EBITDA составил 1,8х на конец марта 2019 г.

Evraz сообщил о росте консолидированного производства стали за 1К19 на 4,1% г/г, до 3,5 млн т, преимущественно вследствие увеличения выплавки чугуна после завершения капитального ремонта доменной печи № 3 на ЕВРАЗ ЗСМК в конце 4К18. Производство сырого коксующегося угля увеличилось на 14,7%г/г, до 6,8 млн т. Объем продаж стальной продукции увеличился на 3,9% г/г, до 3,2 млн т, продажи полуфабрикатов выросли на 2,5% г/г, до 1,34 млн, продажи готовой продукции выросли на 4,9% г/г, до 1,9 млн. Продажи рядового коксующегося угля снизились в годовом выражении на 2,1%, до 2,7 млн т вследствие того, что поставки концентрата коксующегося угля опустились с повышенных уровней, наблюдавшихся во время перемонтажа лавы на шахте Усковская в 4К18.

Ожидается, что во 2К19 добыча необработанного угля увеличится по сравнению с предыдущим кварталом после завершения строительства Алардинской шахты и перевода шахты Распадская-Коксовая на добычу длинными очистными забоями.

Металлургические компании на прошлой неделе сообщили об ожидаемом ослаблении финансовых показателей в 1К19, но дивидендные выплаты остаются высокими. Сильные результаты представили компании из прочих секторов: НОВАТЭК, Яндекс и X5 Retail, а отчетность Mail.ru оставила смешанное впечатление.

Выручка Северстали в 1К19 сократилась кв./кв. на 2,6%, до $2,03 млрд. (-6,5% г/г), поскольку рост объемов продаж стальной продукции был нивелирован снижением цен. EBITDA группы снизилась до $663 млн (-16,5% кв./кв., −6,1% г/г) ввиду более высокой себестоимости производства. Чистая прибыль уменьшилась до $428 млн. (-7,2% г/г), а свободный денежный поток вырос г/г на 34,6%, до $389 млн, за счет положительных изменений в оборотном капитале, что позволило объявить квартальные дивиденды в размере более 100% квартального FCF.

Северсталь ожидает увидеть во 2К19 результаты от восстановления цен на сталь в Китае и России, рост цен на железорудное сырьё также положительно скажется на финансовых показателях.

НЛМК сообщила об ожидаемом сокращении в 1К19 выручки в квартальном сопоставлении на фоне снижения средних цен реализации, в то время как г/г показатель увеличился на 3%, до $2,8 млрд. EBITDA снизилась г/г на 14%, до $695 млн, в связи с относительно более высокими затратами на сырье, чистая прибыль сократилась до $382 млн (-24% г/г). Свободный денежный поток увеличился 11% г/г и на 35% кв./кв., до $673 млн., что позволило компании рекомендовать дивиденды также в размере более 100% FCF.

НЛМК ожидает снижения производства кв./кв. во 2К19 на 6–8% из-за начала работ по реконструкции доменной печи № 6 и ремонта в конвертерном цехе № 2, что негативно повлияет на квартальные продажи. Общий объем выплавки стали в 2019 г. составит 12 млн т, восстановление объемов производства ожидается в 4К19. Прогнозируемый выпуск стали в 2020 г. составляет примерно 12,5 млн т.

Энел России отчиталась об увеличении выручки г/г на 3%, до 19,1 млрд руб., несмотря на снижение отпуска электроэнергии на 3,7%, до 9,32 тыс. ГВт.ч, и продаж тепловой энергии на 11,5%, до 1,671 млн Гкал. EBITDA компании выросла на 15,1%, до 5,3 млрд руб, а чистая прибыль достигла 3 млрд руб. (+29,3% г/г).

Финансовые результаты Яндекса, исключая результаты Яндекс.Маркет, оказались лучше консенсус-прогноза аналитиков. Выручка в 1К19 выросла г/г на 45%, до 37,3 млрд руб., скорректированная EBITDA выросла г/г на 37%, до 10,8 млрд руб. Чистая прибыль составила 3,8 млрд руб. (+92% г/г и на 58% выше), что оказалось существенно выше 2,4 млрд руб. Выручка от рекламы увеличились г/г на 25%, до 27,04 млрд руб, составив 73% общего дохода. Выручка Яндекс.Такси достигла 7,6 млрд руб. (+145% г/г, 20% общей выручки). Компания повысила прогноз по росту выручки по итогам 2019 г. с 28–32% до 30–34%.

Mail.ru Group также отчиталась о росте выручки за 1К19, однако, показатели прибыли сократились. Совокупная выручка, включая Delivery Club и Юлу, составила 20,12 млрд руб. (+21,9% г/г), совокупный сегментный показатель EBITDA сократился г/г на 25,9%, до 4,15 млрд руб., чистая совокупная прибыль группы сократилась до 1,63 млрд руб. (на 46,6% г/г). Mail.ru Group подтвердила прогноз по выручке и EBITDA на 2019 г. в соответствии с которым по итогам 2019 г. выручка составит 85-88 млрд руб. (+18-22%), EBITDA — 32-34 млрд руб.

Выручка Новатэка в 1К19 выросла г/г на 30,7% до 234 млрд руб., показатель EBITDA без учета СП увеличился на 16%, до 65,7 млрд руб. (выше консенсус-прогноза в 63,35 млрд руб.). Чистая прибыль компании увеличилась в 8,9 раза, до 381,8 млрд руб., за счет продажи 10%-ной доли участия в проекте Арктик СПГ-2, без учета этой сделки прибыль Новатэка составила 110,6 млрд руб. (прогноз — 104,2 млрд руб.)

X5 Retail Group отчиталась о росте выручки по МСФО за 1К19 г/г на 15,5%, до 405,9 млрд руб. EBITDA ретейлера выросла на 36,4%, до 29,0 млрд руб., чистая прибыль компании увеличилась на 65,2%, до 9,3 млрд руб. (консенсус-прогноз — 7,2 млрд руб.)

МРСК Центра отчиталась о снижении выручки по МСФО за 1К19 на 1,3%, до 25,1 млрд руб., чистая прибыль составила 1,15 млрд руб. (-34% г/г).

Продолжается публикация операционных результатов за 1К19, большинство компаний отчитались о позитивной динамике показателей производства и продаж в годовом сопоставлении.

Норникель отчитался об увеличении г/г производства палладия в 1К19 на 32%, до 770 тыс. унций, и платины — на 48%, до 204 тыс. унций, за счет переработки ранее накопленного производства на Красцветмете, увеличения отгрузки российского файнштейна с высоким содержанием платиноидов на Norilsk Nickel Harjavalta. Объем производства никеля в 1К19 составил 56 тыс. т (+3,4% г/г), в том числе из собственного сырья — 55 тыс. т, (+2,8% г/г).

Компания подтвердила планы на 2019 г. по выпуску 2,77–2,8 млн унций палладия и 646–670 тыс. унций платины.

Полюс опубликовал производственные результаты за 1К19, согласно которым выручка от продаж золота составила $741 млн (+22%г/г). Чистый долг на конец марта составил $3,011 млрд (-2% г/г). Общий объем производства золота за 1К19 вырос г/г на 19%, до 601 тыс. унций. Объем добычи руды составил 13 946 тыс. т (+58% г/г) вследствие активизации горных работ на Наталкинском месторождении, а также из-за увеличения производительности действующих активов после реализации проектов по расширению перерабатывающих мощностей.

Фосагро опубликовала операционные результаты за 1К19, согласно которым производство удобрений выросло г/г на 1,2%, до 2,345 млн т., продажи — на 5,2%, до 2,5 млн т. Цены на фосфорсодержащие удобрения на протяжении первого квартала постепенно снижались, оставшись на уровне аналогичного периода прошлого года. В 2К19 ожидается сохранение давления на цены фосфорных удобрений ввиду избыточного предложения на рынке США в результате сильнейших наводнений в марте и увеличения импорта DAP из Индии.

Акрон опубликовал операционные результаты за 1К19, согласно которым компания увеличила производство основной товарной продукции г/г на 2%, до 1,94 млн т, производство минеральных удобрений достигло 1,65 млн т. (+4% г/г), производство товарной продукции по группе промышленных продуктов осталось на уровне 1К18, 256 тыс. т. В апреле 2019 г. Еврокомиссия приняла решение ввести предварительные антидемпинговые пошлины на импорт КАС из России в размере 31,9% для Акрона и 34% для остальных производителей. Компания ожидает потерь от введения пошлин в 2019 г. в размере не более $10 млн (9% от консенсус-прогноза выручки на 2019 г.).

Распадская увеличила добычу угля г/г в 1К19 на 30%, до 3,9 млн т. Объемы реализации концентрата вырос на 4%, до 1,96 млн т. Цены реализации товара выросли на внутреннем рынке на 10%, на экспортных направлениях — на 2%.

ТМК сообщила о снижении г/г в 1К19 общего объема отгрузки труб на 2%, до 966 тыс. т. ТМК ожидает в 2019 г. сохранения стабильного уровня спроса на бесшовные трубы промышленного назначения на европейском рынке, а также улучшения структуры продаж Европейского дивизиона за счет увеличения доли высокомаржинальной трубной продукции (OCTG). В целом компания ожидает увеличения объемов отгрузки трубной продукции в Российском и Европейском дивизионах в 2019 г. по сравнению с 2018 г., что обеспечит улучшение финансовых показателей по дивизионам по итогам всего 2019 г.

Юнипро сообщила о росте выработки электроэнергии г/г за 1К19 на 7,5%, до 13,6 млрд кВт.ч. Производство тепловой энергии уменьшилось г/г на 11,1%, до 810,1 тыс. Гкал., что объясняется погодными условиями. Прирост объема генерации в первом квартале 2019 г. обусловлен увеличением выработки на Сургутской ГРЭС-2, а также работой энергоблока № 7 Сургутской ГРЭС-2, находившегося в капитальном ремонте в феврале—марте 2018 г. Также в результате повышения загрузки системным оператором, Березовская ГРЭС увеличила объем генерации на 16%.

Интеррао сообщила о увеличении выработки электроэнергии г/г на 1,3%, до 34,8 млрд кВт.ч. Выработка российской генерации составила 32,15 млрд кВт.ч (+2,5% г/г), отпуск тепловой энергии группы снизился г/г на 6%, до 15,4 млн Гкал. Выручка компании по РСБУ за 1К19 составила 16,6 млрд руб. (+70,5% г/г), чистая прибыль увеличилась г/г на 254%, до 3,3 млрд руб.

Мосэнерго сообщила о выработке электроэнергии в 1К19 в объеме 19,16 млрд кВтч (+0,3% г/г). Отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций Мосэнерго снизился до 32,96 млн Гкал (-12,1% г/г) в связи с более высокой температурой наружного воздуха в отчетный период.

Аэрофлот опубликовал операционные результаты за 1К19. За три месяца 2019 г. группа Аэрофлот перевезла 12,8 млн пассажиров (+16,2% г/г), компания Аэрофлот перевезла 8,5 млн пассажиров (+14,3% г/г). Пассажирооборот группы увеличился г/г на 16,7%. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,6 п.п., до 77,9%, по компании показатель снизился на 0,7 п.п. до 75,8%.

Лента опубликовала хорошие операционные результаты за 1К19. Совокупная выручка ретейлера в 1К19 выросла до 99 млрд руб. (+6% г/г), в том числе выручка от розничных продаж увеличилась до 97,1 млрд руб. (+9,9% г/г), выручка от оптовой торговли сократилась г/г на 61,5%. Показатель LFL вырос г/г на 5% за счет роста среднего розничного чека на 3,8% и увеличения трафика на 1,9%. Ретейлер подтвердил планы по открытию восьми гипермаркетов и семи супермаркетов в 2019 г. и капитальных затраты в размере 15 млрд руб.

MD Medical Group опубликовала сильные операционные результаты за 1К19. Выручка компании выросла г/г на 11%, до 3,83 млрд руб. Количество родов выросло до 1 811 (+16% г/г), количество циклов ЭКО — до 3 855 (+17% г/г). Наиболее существенный рост показало количество койко-дней (+21% г/г, до 20 477), амбулаторные посещения выросли на 10%, до 429 116.

Русагро представила сильные операционные результаты за 1К19, согласно которым общая выручка компании до элиминации между сегментами составила 32,5 млрд руб. (+52% г/г). Выручка сахарного бизнеса сократилась г/г на 11%, до 4,6 млрд руб., из-за падения объемов продаж (-37% г/г), что было частично компенсировано ростом цен. Мясной сегмент показал рост выручки до 5,2 млрд руб. (+20 % г/г), выручка масложирового бизнеса поднялась до 16,9 млрд руб. (+278 % г/г), сельскохозяйственного сегмента — до 4,9 млрд руб. (+235 % г/г), все три сегмента показали позитивную динамику и объемов продаж, и цен.

Petropavlovsk опубликовал финансовые результаты по МСФО за 2018 г., в соответствии с которыми выручка компании снизилась на 15%, до $499,8 млн. EBITDA упала на 27%, до $143 млн. Чистая прибыль, приходящаяся на основных акционеров, сократилась на 34%, до $24,5 млн.

Группа компаний Протек отчиталась о снижении выручки по МСФО за 2018 г. на 3%, до 251,73 млрд руб., EBITDA сократилась на 2%, до 9,36 млрд руб., чистая прибыль составила 6,18 млрд руб. (+10%).

Камаз представил финансовые результаты по МСФО за 2018 г., согласно которым выручка компании выросла на 19%, до 187 млрд руб. Чистая прибыль упала почти в 2,2 раза, до 1,59 млрд руб в связи с реализацией крупного инвестиционного проекта по развитию модельного ряда автомобилей и модернизации мощностей для его производства. На внутренних и внешних рынках были реализованы 38 382 грузовых автомобиля (+0,04%).

Мостотрест опубликовал слабые финансовые результаты по МСФО за 2018 г.: выручка компании снизилась на 1%, до 206,3 млрд руб., EBITDA снизилась на 10%, до 13,5 млрд руб., а чистая прибыль компании — на 43%, до 1,7 млрд руб., в связи с ростом финансовых расходов. Объем чистого долга составил 6,1 млрд руб. по сравнению с 15,8 млрд руб. в 2017 г., в основном ввиду увеличения денежных средств. Портфель заказов компании за год составил 275,1 млрд руб., увеличившись на 193,3 млрд руб.

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров Etalon Group рекомендовал дивиденды за 2018 г. в размере $0,19 на акцию и ГДР (против $0,22 по итогам 2017 г.), несмотря на резкое снижение чистой прибыли компании с 7,9 млрд руб. до 37 млн руб. Дивидендная доходность составит 10%.

Совет директоров Татнефти рекомендовал дивиденды за 4К19 в размере 32,38 руб./акция, что значительно превысило на прогноз (11,5 руб.) Дивидендная доходность по обыкновенным акциям составит 4,3%, по привилегированным акциям — 5,5%. Дата закрытия реестра — 5 июля. Общий размер дивидендов за 2018 г. в составит 84,91 руб./акция (вся годовая прибыль по РСБУ за 2018 г.).

Совет директоров Лукойла рекомендовал финальные дивиденды за 2018 г. в размере 155 руб./акция (консенсус-прогноз составлял 145 руб.). Дивидендная доходность составит 2,6%. Предлагаемая дата закрытия реестра — 9 июля.

С учетом промежуточных дивидендов по итогам 9 месяцев годовой дивиденд составляет 250 руб./акция, дивидендная доходность — 4,3%.

Наблюдательный совет Алросы рекомендовал утвердить дивиденды за 2П18 в размере 4,11 руб./акция, что на 25% ниже консенсус-прогноза (5,47 руб./акция). Дивидендная доходность составит 4,3%. Рекомендуемая дата закрытия реестра —15 июля 2019 г. За 1П18 размер дивиденда составил 5,93 руб./акция.

Наблюдательный совет ВТБ принял решение направить на выплату дивидендов за 2018 г. 15% прибыли по МСФО в связи с ростом требований Банка России к достаточности капитала системно значимых банков. Дивиденды ВТБ составят 0,00109867761463259 руб./ао, ожидаемая дивидендная доходность — 3,1%. Дата закрытия реестра — 24 июня 2019 г. По итогам 2019 г. банк намерен вернуться к практике выплаты дивидендов в размере 50% от чистой прибыли.

Совет директоров НЛМК рекомендовал выплатить дивиденды за 1К19 в размере 7,34 руб./акция, текущая оценка дивидендной доходности — 4,2%. Дата закрытия реестра — 19 июня. Вместе с объявленным дивидендом за 4К18 (реестр по которому закрывается 6 мая 2019 г.) дивиденды составят 13,14 руб., что предполагает полугодовую доходность 7,5%.

Транснефть оценила расходы на buy-back в размере до 8 млрд руб. ежегодно в течение трех лет. Мы считаем, что объем обратного выкупа значителен для рынка — около 19% от дневного оборота акций компании, а количество акций в свободном обращении в результате выкупа может снизиться на 9%, что отразится на расчете веса бумаг компании в MSCI. Капитализация с поправкой на долю акций в свободном обращении остается приблизительно на $79 млн выше порогового уровня для исключения из индекса, сейчас ведутся расчеты для майской ребалансировки индекса.

Совет директоров Русгидро утвердил новую редакцию дивидендной политики компании на ближайшие три года, которая предусматривает в качестве базового сценария выплату 50% от прибыли по МСФО. Одновременно устанавливается минимальный (пороговый) объем дивидендов на уровне среднего значения суммы выплаченных дивидендов за предшествующие три года, что позволит гарантировать минимальный уровень дивидендных выплат акционерам.

Новости компаний — сделки

Сбербанк принял решение инвестировать в Rambler Group с целью развития на его базе лидера российского рынка медиа и развлечений, digital-продукты и сервисы будут интегрированы в экосистему Сбербанка. Участие Сбербанка будет выражаться в инвестициях в капитал Rambler Group (cash-in порядка 11 млрд руб., по информации СМИ). Доля Сбербанка в Rambler Group составит 46,5%, доли действующих акционеров Rambler Group — A&NN и Era Capital — 46,5% и 7% соответственно. Сделку планируется закрыть в 3К19 после одобрения ФАС.

По сведениям Коммерсанта, Сбербанк также может приобрести торговый центр «Галерея» в Санкт-Петербурге (общая площадь — 192 тыс. кв. м, арендная — более 90 тыс. кв. м) у фонда недвижимости Morgan Stanley. Стоимость сделки оценивается в 70–80 млрд руб., выручка управляющей компании «Галереи» в 2017 г. составляла 6,4 млрд руб., чистая прибыль — 3,5 млрд руб.

Издание также сообщило о возможном финансировании Сбербанком сделки по покупке бизнеса гипермаркетов компании О'Кей для своего СП с Яндексом на базе Яндекс.Маркета. О'Кей ранее сообщал, что совет директоров группы анализирует различные опции в отношении бизнеса гипермаркетов, включая выражение заинтересованности в этом бизнесе со стороны Сбербанка. Сделка может способствовать развитию Яндекс.Маркета за счет оптимизации логистики, детали сделки пока неизвестны.

В ходе телефонной конференции генеральный директор Ленты, Герман Тинга, сообщил, что сегодня ФАС одобрила сделку по покупке Севергрупп долей TPG и ЕБРР в ретейлере. Обязательное предложение по выкупу акций для миноритариев ожидается не позднее 1 мая. Севергрупп 1 апреля договорилась о покупке долей Luna Inc. и ЕБРР, которые составляют около 41,9% акционерного капитала ретейлера без учета казначейских акций, по цене $3,6/ГДР ($18/акция), общая сумма сделки составляет около $729 млн.

CNOOC и Новатэк подписали обязывающее соглашение о вхождению в проект Арктик СПГ-2 с долей в 10%. Ожидаемый срок запуска первой линии проекта — 2022–2023 гг., запуск прочих линий состоится в 2024–2025 гг. В рамках Арктик СПГ-2 планируется построить три технологические линии мощностью по 6,6 млн т (19,8 млн т СПГ в год).

ТМК планирует разместить в рамках SPO 59,4% акций румынской дочки TMK-Artrom на бирже в Бухаресте. TMK-Artrom Group включает европейские активы компании (TMK-Resita, TMK-Italia, TMK Industrial Solutions (TMK IS) и TMK-Assets).

По данным СПАРК, Mail.ru Group стала владельцем 50,83% компании-разработчика платформы по размещению видеорекламы Nativeroll. Антон Бещеков, Глеб Буров и Андрей Бузина сохранили за собой долю сервиса в размере по 15,16%, еще 3,69% остались у Дмитрия Островцева.

Mail.ru Group и ivi в сотрудничестве с АДВ Лаб запустили инструмент для показа таргетированной видеорекламы на устройствах Smart TV. Аудитория онлайн-кинотеатра ivi охватывает до 90% пользователей Smart TV, что дает возможность показывать видеорекламу широкому кругу потенциальных потребителей.

Прочие новости

В ходе дня инвестора финансовый директор Polymetal Максим Назимок сообщил, что компания внесла в список активов для потенциальной продажи Северо-Калугинское и Сопку Кварцевую. Карьер Кравцевой Сопки планируется полностью отработать во 2К19. Polymetal планирует получить от продажи Сопки $15 млн. В 2018 г. на Сопке было добыто 627 тыс. т руды с содержанием золота 2,7 г/т, серебра — 104 г/т.

Менеджмент Московской биржи в рамках дня инвестора сообщил о подготовке обновленной стратегии, которая рассчитана на рост выручки, контроль затрат и увеличение капитализации. Биржа рассматривает возможность обновления дивидендной политики, выкуп собственных акций пока не рассматривается. Московская биржа будет развивать маркетплейс, целью которого является предоставление финансовых услуг без посещения офиса. У площадки будет несколько направлений: депозиты, ОФЗ для населения, ПИФы, ипотека, страхование. На текущий момент тестируется сервис по депозитам. Биржа также сообщила о примерно 30 компаниях, планирующих IPO в ближайшее время.

Менеджмент Алросы одобрил проект дальнейшей разработки трубки Айхал до 2044 г. с объемом капиталовложений по проекту до 10 млрд руб. Реализация проекта позволит пополнить сырьевую базу компании почти на 20 млн карат, а также ежегодно поддерживать уровень добычи в объеме 500 тыс. т руды до 2044 г. Доля Айхальского горно-обогатительного комбината в общей добыче алмазов Алросы составляет 30%.

Менеджмент Газпрома подтвердил план добычи газа на текущий год на уровне 495 млрд куб. м (2018: 497,6 млрд куб. м), ранее объявленный в ходе дня инвестора. В 1К19 добыча Газпрома выросла на 2,9 млрд куб. м, несмотря на теплую зиму, однако летом ожидается падение спроса на газ на фоне более низкого отбора из хранилищ. В случае роста спроса компания может увеличить объемы добычи газа, но не более чем на 20% от проектных показателей месторождений. Информация нейтральна для акций Газпрома, на наш взгляд.

Президент Лукойла Вагит Алекперов сообщил, что компания планирует вложить $2 млрд в проекты в Узбекистане, сумма будет направлена на урегулирование падения добычи газа на месторождениях в Южном Гиссаре и Кандымской группы. Также компания планирует провести разведку на новых блоках.

Новатэк объявил о запуске в промышленную эксплуатацию производства сжиженного природного газа на «Криогаз-Высоцк» (СП Новатэка и Газпромбанка), данный проект по среднетоннажному производству СПГ мощностью 660 тыс. т в год нацелен на бункеровку судов, мелкооптовую реализацию СПГ, а также поставки СПГ в качестве моторного топлива для автотранспорта на рынки Балтики, Скандинавии и Северо-Западной Европы.

Глава Новатэка Леонид Михельсон в ходе годового общего собрания акционеров (ГОСА) сообщил, что компания планирует запустить четвертую линию Ямал СПГ в конце 2019 — начале 2020 г., что позволит увеличить производственные мощности завода с 16,5, до 17,4 млн т СПГ в год.

Яндекс запустит летом первый в Казани сервис каршеринга. Автопарк будет включать в себя несколько сотен автомобилей среднего, бизнес-класса и грузовых машин. Сервис Яндекс.Драйв с февраля 2018 г. работает в Москве, в декабре 2018 г. сервис был запущен в Санкт-Петербурге. В автопарке находится более 9,5 тыс. машин, а количество поездок составило около 16,5 млн.

Яндекс также начал выпуск платежной карты Яндекс.Плюс в партнерстве с Альфа-банком и Тинькофф банком с кэшбэком 5–10% от использования сервисов Яндекс.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба