10 июня 2019 Архив Козлов Юрий

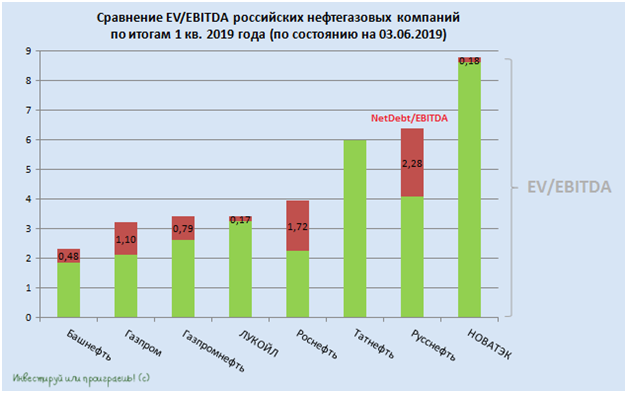

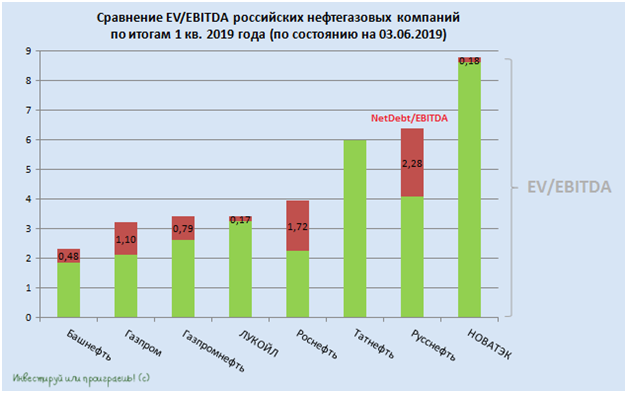

Все представители российского нефтегазового сектора, за исключением разве что Татнефти, отчитались по МСФО за 1 кв. 2019 года, а потому самое время провести традиционный ежеквартальный обзор и подвести первые промежуточные итоги первых трёх месяцев текущего года в этой отрасли. Как и всегда, в качестве своеобразной дорожной карты я предлагаю сравнение нефтегазовых компаний по мультипликатору EV/EBITDA, с последующим анализом каждой из них.

Сравнение EV/EBITDA российских нефтегазовых компаний по итогам 1 кв. 2019 года

Башнефть

Башнефть продолжает уверенно возглавлять рейтинг самых недооценённых российских компаний по мультипликатору EV/EBITDA, а финансовая отчётность компании по МСФО за 1 кв. 2019 года продолжает радовать положительной динамикой: по сравнению с прошлым годом выручка прибавила на 23% до 221 млрд рублей, а чистая прибыль – и вовсе на 66% до 23,3 млрд. Однако это тот самый случай, когда улучшение финансовых показателей не приводит к вполне логичному, казалось бы, росту широкого интереса к акциям компании со стороны инвесторов, и тому есть своё объяснение.

Динамика выручки и чистой прибыли Башнефти по МСФО

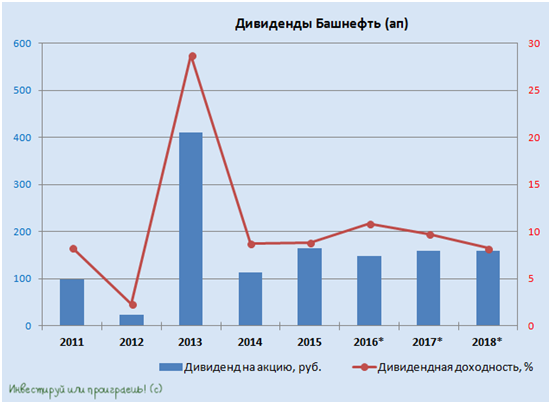

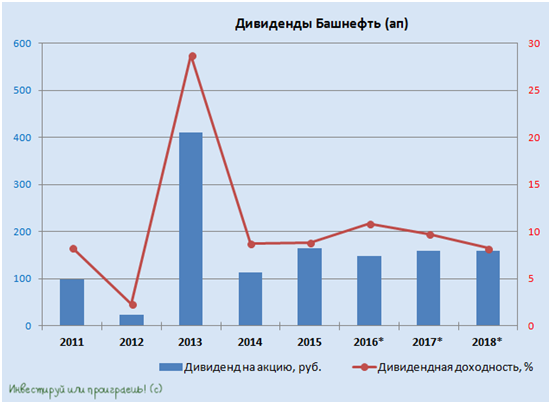

Как вы помните, в начале мая совет директоров Башнефти рекомендовал дивиденд за 2018 год в размере 158,95 руб. по обыкновенным и привилегированным акциям, что с точностью до копейки совпало с прошлогодней величиной, да и в принципе не сильно отличается от размера выплат последних четырёх лет, что невольно наталкивает на вполне логичную мысль, что впредь дивидендные выплаты будут рассчитываться исходя не из финансовых результатов, а ориентируясь на взятую «с потолка» величину.

То есть главная проблема заключается в том, что дивиденды Башнефти сейчас автоматически становятся слабо предсказуемыми, а чёткой и однозначной дивидендной политики у компании по-прежнему нет. Разумеется, рынок не любит такие истории, а потому даже двукратный или трёхкратный рост чистой прибыли вряд ли способен в текущих реалиях привести к переоценке акций компании. Сейчас финансовая отчётность и котировки Башнефти - это две разные вселенные.

Дивидендная история привилегированных акций Башнефти

Я продолжаю держать в своём портфеле привилегированные акции Башнефти, ориентируясь на доходность чуть более 8%, и если дивидендная политика в ближайшее время не изменится в лучшую сторону и не станет более прозрачной, то вполне возможно задумаюсь о выходе из этих бумаг. И очень хочется сделать это хотя бы по 2000-2100 рублей :)

Газпром

Газпром – безусловный ньюсмейкер последних недель, взбудораживший российский рынок и вытянувший индекс ММВБ на новые высоты. Тот неловкий момент, когда финансовые показатели компании хоть и порадовали ростом чистой прибыли почти наполовину по сравнению с прошлым годом до 535,9 млрд рублей, уступили место громким дивидендным новостям.

Динамика выручки и чистой прибыли Газпрома по МСФО

Ключевой датой стало 14 мая 2019 года, когда внезапно для всех Газпром объявил о решении выплатить в качестве дивидендов за 2018 год 16,61 руб. на акцию. Фантастические и неожиданно щедрые цифры! Это стало настоящим спусковым крючком для полёта в космос котировок акций Газпрома, которые буквально за три торговые сессии без всяких остановок достигли сначала 200 рублей, а двумя неделями позже покорили и уровень в 250 рублей.

Вряд ли кто-то мог представить такой сценарий всего месяц или два тому назад, однако наиболее терпеливые инвесторы, уже просто уставшие ждать чуда от некогда российского достояния, а также особо пронырливые игроки, успевшие заскочить в последний вагон уходящего на север поезда по имени Газпром, по праву оказались вознаграждены за свою веру.

Дивидендная история акций Газпрома

Эпогеем роста стал понедельник, 3 июня 2019 года, отметившийся максимальным дневным объёмом торгов с далёкого 6 февраля 2008 года. Однозначно ответить на вопрос, почему случаются такие знаковые и мощные дни на рынке, сказать сложно, а потому зачастую этому способствует целый комплекс сопутствующих факторов.

В случае с Газпромом, утром 3 июня 2019 года сначала по рынку прокатилась волна слухов о возможной отставке главы Газпрома Алексея Миллера, о чём он якобы может объявить уже на следующий день. Затем другой источник полностью опроверг эту информацию, отметив, что «Правление Газпрома 4 июня будет посвящено рутинному вопросу подведения итогов зимы», после чего котировки ещё более судорожно начало кидать из стороны в сторону. В это время третьи фантазировали о дивидендах в 25-30 рублей уже чуть ли не по итогам 2019 года, хотя на недавней телефонной конференции представители компании очёнь чётко дали понять, что выплаты 50% от чистой прибыли по МСФО – это не ориентир дивидендных выплат, а скорее «потолок», призывая фантазировать в этом направлении очень осторожно.

Наконец, четвёртые слепо верили, что в случае с Газпромом чудес не бывает, и скоро он откатится туда, где и находился последние годы – и чтобы ему помочь это сделать они лишь наращивали шорты в этих бумагах, поставив себя тем самым в не самое завидное положение и став жертвой так называемого шорт-сквиза или принудительного закрытия коротких позиций.

Динамика акций Газпрома с 2006 по 2019 гг.

Я же воспользовался этой ситуацией как и запланировал уже давно: разгрузил половину своей позиции в Газпроме по 240 рублей, а как действовать с оставшейся частью – продолжу думать дальше и анализировать информационный фон по Газпрому.

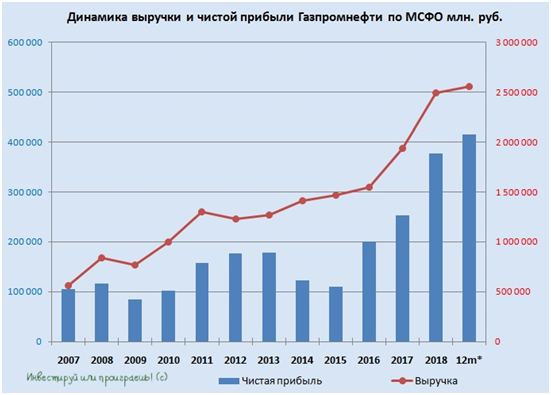

Газпромнефть

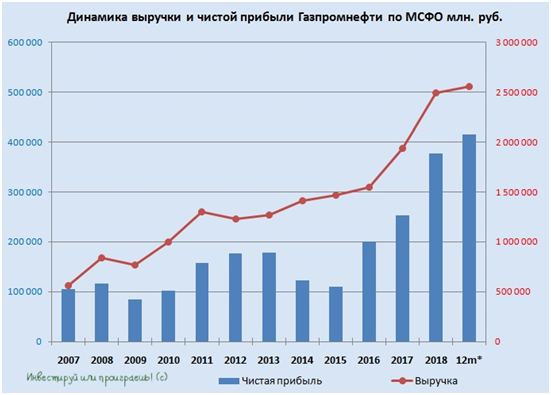

Следующим на очереди у нас идёт Газпромнефть, четвёртый год кряду радующая нас исключительно позитивной динамикой основных финансовых показателей:

Динамика выручки и чистой прибыли Газпромнефти по МСФО

При этом бизнес компании продолжает расти: добыча углеводородов с января по март текущего года отметилась положительной динамикой на уровне 4,3% (г/г) до 171,7 млн баррелей, что вкупе с благоприятной ценовой конъюнктурой привело в итоге и к увеличению выручки на 12,6% до 586,4 млрд рублей.

При этом следует отметить позитивные комментарии менеджмента на состоявшейся телеконференции относительно возможности существенно нарастить уровень добычи, в случае снятия ограничений в рамках ОПЕК+ с июня 2019 года, что соответствует амбициозным стратегическим планам компании к 2030 году сохранить за собой место в ТОП-10 мировых публичных нефтяных компаний по добыче, для чего придётся постараться ежегодно наращивать добычу углеводородов быстрее рынка.

Динамика добычи углеводородов Газпромнефти

Показатель EBITDA также заметно прибавил – сразу на 30,3% (г/г) до 179 млрд рублей, получив дополнительную порцию позитива в виде снижения акцизов и НДПИ, а чистая прибыль и вовсе выросла в 1,5 раза по сравнению с прошлым годом – до 108 млрд рублей, воспользовавшись сильными финансовыми результатами ассоциированных и совместных предприятий (+53,6% до 22,7 млрд рублей), а также положительными курсовыми разницами в размере 5,5 млрд рублей (годом ранее минус 4,4 млрд).

При этом долговая нагрузка компании по-прежнему никаких вопросов не вызывает и по-прежнему оценивается на уровне ниже 1х по соотношению NetDebt/EBITDA.

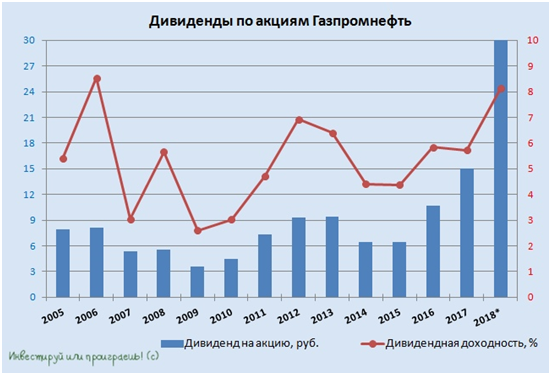

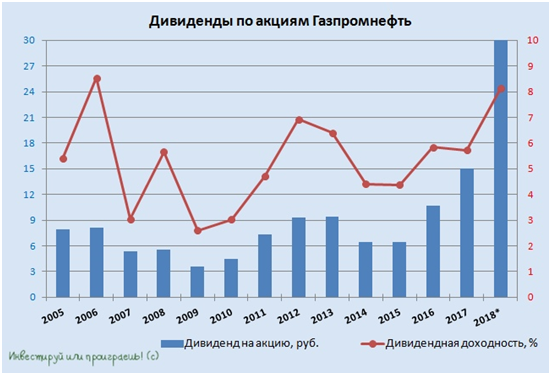

Разумеется, столь сильные финансовые результаты стали мощным драйвером для котировок акций Газпром нефти, которые уверенными шагами направились к своим историческим максимумам - в район 400 рублей. На фоне роста чистой прибыли дополнительный интерес подогревается и с точки зрения потенциального роста дивидендных выплат, которые компания на текущий момент готова платить в размере «чуть больше, чем 35% от чистой прибыли по МСФО», с положительной динамикой год к году (по образцу и подобию ЛУКОЙЛа).

Второе замечание особенно ценно и было озвучено в ходе телеконференции зам.гендиректором по экономике и финансам Газпром нефти Алексеем Янкевичем, и лично я его воспринимаю как своеобразное обещание повышать норму выплат в те года, когда чистая прибыль окажется ниже прошлогодней, лишь бы в абсолютном выражении дивиденд не оказывался меньше. Дай-то Бог.

Дивидендная история акций Газпромнефти

Ну а пока предлагаю взять калькулятор и посчитать, на что мы с вами можем рассчитывать по итогам деятельности компании за последние 12 месяцев и исходя из базовой нормы выплат в 37,8% (как и в 2018 году). После нехитрых расчётов получаем 33 руб. на одну акцию и дивидендную доходность порядка 8,7% - очень даже неплохо!

ЛУКОЙЛ

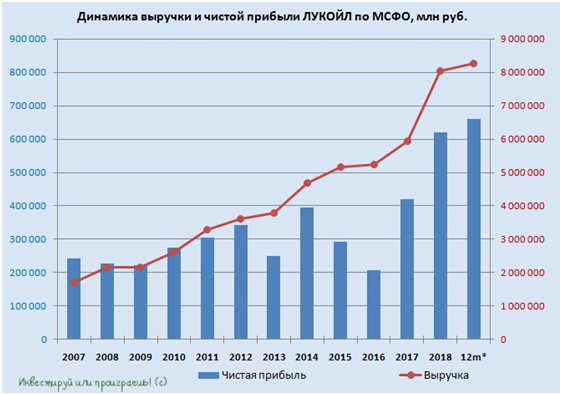

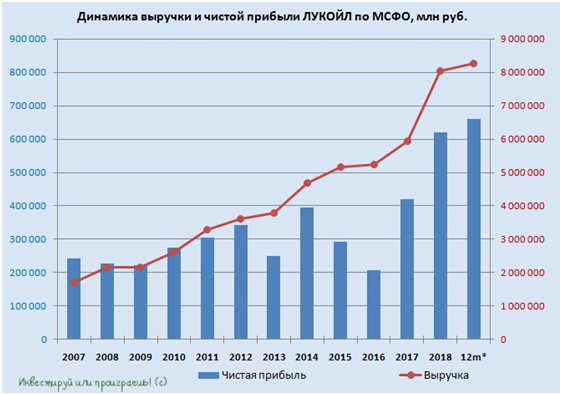

ЛУКОЙЛ - ещё один дивидендный герой, который из года в год радует акционеров исключительно ростом выплат в абсолютном выражении и отличается высочайшим уровнем корпоративного управления. Вряд ли кто-то сомневался в том, что финансовая отчётность компании по МСФО за 1 кв. 2019 года не окажется сильной, а потому опубликованные цифры вызвали у акционеров исключительно положительные эмоции.

Тот редкий случай, когда нет никакого желания (да и нужды) глубоко копаться в отчётности и искать в ней какие-то подвохи и подводные камни: финансовые показатели вопросов не вызывают, дивиденды с каждым годом исключительно растут (напомню, ЛУКОЙЛ стремится ежегодно увеличивать их на уровень инфляции), а программы обратного выкупа следуют одна за другой, дополнительно поддерживая котировки акций.

Динамика выручки и чистой прибыли ЛУКОЙЛа по МСФО

Кстати говоря, по большей части из-за очередной программы обратного выкупа акций, старт которой был дан в начале сентября минувшего года и запланированные денежные средства на которую в размере $3 млрд уже практически израсходованы (со значительным опережением графика!), котировки акций ЛУКОЙЛа значительно ускорились за минувший год, опережая финансовые достижения компании, что и оказало определённое давление на дивидендную доходность. Но вряд ли это должно расстраивать акционеров, т.к. дивидендная доходность – понятие всё-таки относительное, а не абсолютное.

Дивидендная история акций ЛУКОЙЛа

И в этом свете во второй половине текущего года нужно следить за новостями о новом байбэке, которым вполне по силам будет вновь направить котировки акций ЛУКОЙЛа на обновление очередных исторических максимумов.

Статистика приобретения акций ЛУКОЙЛа в рамках обратного выкупа

Уже в августе будут рассматриваться масштабы и сроки нового обратного выкупа акций, однако перед этим придётся дождаться результатов обязательного предложения о выкупе долей миноритариев, на фоне решения компании погасить казначейские акции. Таким образом, основные покупки в рамках новой программы следует ожидать, скорее всего, уже только в следующем году.

Роснефть

Роснефть по итогам первых трёх месяцев текущего года продолжила наращивать добычу жидких углеводородов (ЖУВ), увеличив этот показатель на 3,4% (г/г) до 57,6 млн т, а также газа – на 1,5% до 17,1 млрд кубометров. Этому поспособствовало как стремительное развитие новых крупных месторождений, так и повышение эффективности и показателей добычи на уже зрелых активах.

Благодаря этому среднесуточная добыча углеводородов по сравнению с прошлым годом выросла на 3,4% до 5,9 млн баррелей, а вот в квартальном выражении снизилась на 0,6%, из-за исполнения обязательств по соглашению ОПЕК+. При этом Роснефть заявляет, что способна обеспечить среднесуточную добычу жидких углеводородов в РФ на уровне более 4,8 млн барр. к концу года, в случае снятия внешних ограничений.

Динамика добычи углеводородов Роснефти

Положительная динамика производственных показателей и рост рублёвых цен на нефть за минувшие 12 месяцев поспособствовали росту выручки на 20,6% до 2,08 трлн рублей, дополнительно подкрепляемой увеличением доходов от ассоциированных и совместных предприятий, показателя EBITDA – на 42,3% до 548 млрд рублей (на фоне роста маржинальности с 21,9% до 26,0%), ну и чистой прибыли – на 61,7% до 131 млрд рублей, даже несмотря на признание компанией обесценения активов сегмента «Переработка, коммерция и логистика» в 1 кв. 2019 года на внушительную сумму около 80 млрд рублей, из-за пресловутого налогового манёвра.

Динамика выручки и чистой прибыли Роснефти по МСФО

Дивидендная политика Роснефти в последние годы, наконец, стала очень прозрачной и теперь подразумевает выплаты акционерам в размере 50% от чистой прибыли по МСФО. А значит, появляется соблазн посчитать, на какие дивиденды мы можем претендовать, если за точку отсчёта взять последние 12 месяцев деятельности компании?

Дивидендная история акций Роснефти

После недолгих вычислений получаем 28,3 руб. на одну бумагу и див.доходность порядка 6,6% по текущим котировкам. Как вы понимаете, в абсолютном выражении дивиденды Роснефти по-прежнему склонны расти, а вот доходность падает исключительно из-за резкого роста котировок в прошлом году, и это нужно понимать и осознавать.

Татнефть

Татнефть на текущий момент ещё не отчиталась по МСФО за 1 кв. 2019 года, однако о росте производственных показателей уже можно говорить смело: по итогам первых трёх месяцев текущего года компания добыла 7 333 тыс. тонн нефти, что на 236 тыс. тонн больше, чем годом ранее, и продолжает уверенно двигаться к достижению своей стратегической цели нарастить добычу к 2030 году до 30 млн тонн.

Если конечно очередные соглашения в рамках ОПЕК не будут вносить серьёзные негативные коррективы в эти планы.

Динамика добычи углеводородов Татнефти

В апреле текущего года акции Татнефти продолжили обновлять свои исторические максимумы, отыгрывая неожиданно щедрое решение совета директоров направить в качестве финальных дивидендов за 2018 год 32,38 руб. на одну обыкновенную и привилегированную акцию. Таким образом, по итогам прошлого года компания в общей сложности выплатит в виде дивидендов весь свободный денежный поток (спасибо отрицательному чистому долгу), что соответствует около 83% от чистой прибыли по МСФО - блестяще!

Дивидендная историй обыкновенных акций Татнефти

Дивидендная история привилегированных акций Татнефти

Напомню, новая дивидендная политика подразумевает направлять на дивиденды как минимум половину чистой прибыли по РСБУ или МСФО, а потому хочется верить, что такой жест лишний раз означает желание делиться прибылью с миноритариями, и это желание никуда не исчезнет в будущем. К тому же, представленная в прошлом году Стратегия-2030 помимо всего прочего подразумевает и дивидендную заботу об акционерах, что мы пока и видим.

Бумаги Татнефти остаются самыми настоящими дивидендными аристократами и за 2018 год доходность по ним оценивается на очень высоком уровне: 11,0% по обыкновенным акциям и 14,6% по привилегированным.

Русснефть

На анализе Русснефти я традиционно не останавливаюсь, т.к. компания по-прежнему совершенно не привлекательна для миноритарных акционеров, а полное отсутствие дивидендных выплат по обыкновенным акциям – яркое тому доказательство.

НОВАТЭК

Наконец, компания НОВАТЭК, акции которой по мультипликатору EV/EBITDA являются одними из самых перекупленных в российском нефтегазовом секторе, по-прежнему остаётся одной из самых растущих на нашем рынке. Более того, этот рост, наконец, начал трансформироваться и в сильные финансовые результаты (чего стоит только отчётность по МСФО за 1 кв. 2019 года), а целый ряд глобальных стратегических новостей по этой компании лишь добавляет позитивных красок в общую картину.

Динамика выручки и чистой прибыли НОВАТЭКа по МСФО

Из последних новостей достаточно вспомнить про договорённость НОВАТЭКа о продаже 20% «Арктик СПК-2» китайским компаниям, продолжающуюся борьбу с Татнефтью за место в ТОП-4 индекса MSCI-Russia 10/40 (что автоматически означает приток новых денег), ну и непосредственно финансовую отчётность компании за 1 квартал, которая оказалась крайне ударной.

Правда, здесь стоит сделать уместную ремарку: заработанная чистая прибыль в размере 382 млрд рублей оказалась возможной исключительно благодаря признанию доходов от продажи французской Total 10% Арктик СПГ-2 в размере 309 млрд рублей. Если посмотреть пресс-релиз, то мы увидим, что нормализованная чистая прибыль, очищенная от разовых факторов, составила в отчётном периоде лишь 65,7 млрд рублей, и по сравнению с прошлым годом выросла меньше чем наполовину, а дивиденды платятся именно с оглядкой на неё. Это надо держать в голове.

Впрочем, глобально акции НОВАТЭКа по-прежнему смотрят наверх, финансовое положение компании никаких вопросов не вызывает, а дивидендные выплаты с каждым годом в абсолютном выражении исключительно растут, сделав хороший скачок по итогам 2018 года:

Дивидендная история акций НОВАТЭКа

Под мою инвестиционную стратегию бумаги НОВАТЭКа не подходит, т.к. я сторонник покупать либо серьёзно недооценённые активы, либо с высокой дивидендной доходностью, однако особенно консервативным и очень долгосрочным инвесторам вполне резонно периодически пытаться искать интересные точки для постепенного набора позиции в этих акциях.

Сравнение EV/EBITDA российских нефтегазовых компаний по итогам 1 кв. 2019 года

Башнефть

Башнефть продолжает уверенно возглавлять рейтинг самых недооценённых российских компаний по мультипликатору EV/EBITDA, а финансовая отчётность компании по МСФО за 1 кв. 2019 года продолжает радовать положительной динамикой: по сравнению с прошлым годом выручка прибавила на 23% до 221 млрд рублей, а чистая прибыль – и вовсе на 66% до 23,3 млрд. Однако это тот самый случай, когда улучшение финансовых показателей не приводит к вполне логичному, казалось бы, росту широкого интереса к акциям компании со стороны инвесторов, и тому есть своё объяснение.

Динамика выручки и чистой прибыли Башнефти по МСФО

Как вы помните, в начале мая совет директоров Башнефти рекомендовал дивиденд за 2018 год в размере 158,95 руб. по обыкновенным и привилегированным акциям, что с точностью до копейки совпало с прошлогодней величиной, да и в принципе не сильно отличается от размера выплат последних четырёх лет, что невольно наталкивает на вполне логичную мысль, что впредь дивидендные выплаты будут рассчитываться исходя не из финансовых результатов, а ориентируясь на взятую «с потолка» величину.

То есть главная проблема заключается в том, что дивиденды Башнефти сейчас автоматически становятся слабо предсказуемыми, а чёткой и однозначной дивидендной политики у компании по-прежнему нет. Разумеется, рынок не любит такие истории, а потому даже двукратный или трёхкратный рост чистой прибыли вряд ли способен в текущих реалиях привести к переоценке акций компании. Сейчас финансовая отчётность и котировки Башнефти - это две разные вселенные.

Дивидендная история привилегированных акций Башнефти

Я продолжаю держать в своём портфеле привилегированные акции Башнефти, ориентируясь на доходность чуть более 8%, и если дивидендная политика в ближайшее время не изменится в лучшую сторону и не станет более прозрачной, то вполне возможно задумаюсь о выходе из этих бумаг. И очень хочется сделать это хотя бы по 2000-2100 рублей :)

Газпром

Газпром – безусловный ньюсмейкер последних недель, взбудораживший российский рынок и вытянувший индекс ММВБ на новые высоты. Тот неловкий момент, когда финансовые показатели компании хоть и порадовали ростом чистой прибыли почти наполовину по сравнению с прошлым годом до 535,9 млрд рублей, уступили место громким дивидендным новостям.

Динамика выручки и чистой прибыли Газпрома по МСФО

Ключевой датой стало 14 мая 2019 года, когда внезапно для всех Газпром объявил о решении выплатить в качестве дивидендов за 2018 год 16,61 руб. на акцию. Фантастические и неожиданно щедрые цифры! Это стало настоящим спусковым крючком для полёта в космос котировок акций Газпрома, которые буквально за три торговые сессии без всяких остановок достигли сначала 200 рублей, а двумя неделями позже покорили и уровень в 250 рублей.

Вряд ли кто-то мог представить такой сценарий всего месяц или два тому назад, однако наиболее терпеливые инвесторы, уже просто уставшие ждать чуда от некогда российского достояния, а также особо пронырливые игроки, успевшие заскочить в последний вагон уходящего на север поезда по имени Газпром, по праву оказались вознаграждены за свою веру.

Дивидендная история акций Газпрома

Эпогеем роста стал понедельник, 3 июня 2019 года, отметившийся максимальным дневным объёмом торгов с далёкого 6 февраля 2008 года. Однозначно ответить на вопрос, почему случаются такие знаковые и мощные дни на рынке, сказать сложно, а потому зачастую этому способствует целый комплекс сопутствующих факторов.

В случае с Газпромом, утром 3 июня 2019 года сначала по рынку прокатилась волна слухов о возможной отставке главы Газпрома Алексея Миллера, о чём он якобы может объявить уже на следующий день. Затем другой источник полностью опроверг эту информацию, отметив, что «Правление Газпрома 4 июня будет посвящено рутинному вопросу подведения итогов зимы», после чего котировки ещё более судорожно начало кидать из стороны в сторону. В это время третьи фантазировали о дивидендах в 25-30 рублей уже чуть ли не по итогам 2019 года, хотя на недавней телефонной конференции представители компании очёнь чётко дали понять, что выплаты 50% от чистой прибыли по МСФО – это не ориентир дивидендных выплат, а скорее «потолок», призывая фантазировать в этом направлении очень осторожно.

Наконец, четвёртые слепо верили, что в случае с Газпромом чудес не бывает, и скоро он откатится туда, где и находился последние годы – и чтобы ему помочь это сделать они лишь наращивали шорты в этих бумагах, поставив себя тем самым в не самое завидное положение и став жертвой так называемого шорт-сквиза или принудительного закрытия коротких позиций.

Динамика акций Газпрома с 2006 по 2019 гг.

Я же воспользовался этой ситуацией как и запланировал уже давно: разгрузил половину своей позиции в Газпроме по 240 рублей, а как действовать с оставшейся частью – продолжу думать дальше и анализировать информационный фон по Газпрому.

Газпромнефть

Следующим на очереди у нас идёт Газпромнефть, четвёртый год кряду радующая нас исключительно позитивной динамикой основных финансовых показателей:

Динамика выручки и чистой прибыли Газпромнефти по МСФО

При этом бизнес компании продолжает расти: добыча углеводородов с января по март текущего года отметилась положительной динамикой на уровне 4,3% (г/г) до 171,7 млн баррелей, что вкупе с благоприятной ценовой конъюнктурой привело в итоге и к увеличению выручки на 12,6% до 586,4 млрд рублей.

При этом следует отметить позитивные комментарии менеджмента на состоявшейся телеконференции относительно возможности существенно нарастить уровень добычи, в случае снятия ограничений в рамках ОПЕК+ с июня 2019 года, что соответствует амбициозным стратегическим планам компании к 2030 году сохранить за собой место в ТОП-10 мировых публичных нефтяных компаний по добыче, для чего придётся постараться ежегодно наращивать добычу углеводородов быстрее рынка.

Динамика добычи углеводородов Газпромнефти

Показатель EBITDA также заметно прибавил – сразу на 30,3% (г/г) до 179 млрд рублей, получив дополнительную порцию позитива в виде снижения акцизов и НДПИ, а чистая прибыль и вовсе выросла в 1,5 раза по сравнению с прошлым годом – до 108 млрд рублей, воспользовавшись сильными финансовыми результатами ассоциированных и совместных предприятий (+53,6% до 22,7 млрд рублей), а также положительными курсовыми разницами в размере 5,5 млрд рублей (годом ранее минус 4,4 млрд).

При этом долговая нагрузка компании по-прежнему никаких вопросов не вызывает и по-прежнему оценивается на уровне ниже 1х по соотношению NetDebt/EBITDA.

Разумеется, столь сильные финансовые результаты стали мощным драйвером для котировок акций Газпром нефти, которые уверенными шагами направились к своим историческим максимумам - в район 400 рублей. На фоне роста чистой прибыли дополнительный интерес подогревается и с точки зрения потенциального роста дивидендных выплат, которые компания на текущий момент готова платить в размере «чуть больше, чем 35% от чистой прибыли по МСФО», с положительной динамикой год к году (по образцу и подобию ЛУКОЙЛа).

Второе замечание особенно ценно и было озвучено в ходе телеконференции зам.гендиректором по экономике и финансам Газпром нефти Алексеем Янкевичем, и лично я его воспринимаю как своеобразное обещание повышать норму выплат в те года, когда чистая прибыль окажется ниже прошлогодней, лишь бы в абсолютном выражении дивиденд не оказывался меньше. Дай-то Бог.

Дивидендная история акций Газпромнефти

Ну а пока предлагаю взять калькулятор и посчитать, на что мы с вами можем рассчитывать по итогам деятельности компании за последние 12 месяцев и исходя из базовой нормы выплат в 37,8% (как и в 2018 году). После нехитрых расчётов получаем 33 руб. на одну акцию и дивидендную доходность порядка 8,7% - очень даже неплохо!

ЛУКОЙЛ

ЛУКОЙЛ - ещё один дивидендный герой, который из года в год радует акционеров исключительно ростом выплат в абсолютном выражении и отличается высочайшим уровнем корпоративного управления. Вряд ли кто-то сомневался в том, что финансовая отчётность компании по МСФО за 1 кв. 2019 года не окажется сильной, а потому опубликованные цифры вызвали у акционеров исключительно положительные эмоции.

Тот редкий случай, когда нет никакого желания (да и нужды) глубоко копаться в отчётности и искать в ней какие-то подвохи и подводные камни: финансовые показатели вопросов не вызывают, дивиденды с каждым годом исключительно растут (напомню, ЛУКОЙЛ стремится ежегодно увеличивать их на уровень инфляции), а программы обратного выкупа следуют одна за другой, дополнительно поддерживая котировки акций.

Динамика выручки и чистой прибыли ЛУКОЙЛа по МСФО

Кстати говоря, по большей части из-за очередной программы обратного выкупа акций, старт которой был дан в начале сентября минувшего года и запланированные денежные средства на которую в размере $3 млрд уже практически израсходованы (со значительным опережением графика!), котировки акций ЛУКОЙЛа значительно ускорились за минувший год, опережая финансовые достижения компании, что и оказало определённое давление на дивидендную доходность. Но вряд ли это должно расстраивать акционеров, т.к. дивидендная доходность – понятие всё-таки относительное, а не абсолютное.

Дивидендная история акций ЛУКОЙЛа

И в этом свете во второй половине текущего года нужно следить за новостями о новом байбэке, которым вполне по силам будет вновь направить котировки акций ЛУКОЙЛа на обновление очередных исторических максимумов.

Статистика приобретения акций ЛУКОЙЛа в рамках обратного выкупа

Уже в августе будут рассматриваться масштабы и сроки нового обратного выкупа акций, однако перед этим придётся дождаться результатов обязательного предложения о выкупе долей миноритариев, на фоне решения компании погасить казначейские акции. Таким образом, основные покупки в рамках новой программы следует ожидать, скорее всего, уже только в следующем году.

Роснефть

Роснефть по итогам первых трёх месяцев текущего года продолжила наращивать добычу жидких углеводородов (ЖУВ), увеличив этот показатель на 3,4% (г/г) до 57,6 млн т, а также газа – на 1,5% до 17,1 млрд кубометров. Этому поспособствовало как стремительное развитие новых крупных месторождений, так и повышение эффективности и показателей добычи на уже зрелых активах.

Благодаря этому среднесуточная добыча углеводородов по сравнению с прошлым годом выросла на 3,4% до 5,9 млн баррелей, а вот в квартальном выражении снизилась на 0,6%, из-за исполнения обязательств по соглашению ОПЕК+. При этом Роснефть заявляет, что способна обеспечить среднесуточную добычу жидких углеводородов в РФ на уровне более 4,8 млн барр. к концу года, в случае снятия внешних ограничений.

Динамика добычи углеводородов Роснефти

Положительная динамика производственных показателей и рост рублёвых цен на нефть за минувшие 12 месяцев поспособствовали росту выручки на 20,6% до 2,08 трлн рублей, дополнительно подкрепляемой увеличением доходов от ассоциированных и совместных предприятий, показателя EBITDA – на 42,3% до 548 млрд рублей (на фоне роста маржинальности с 21,9% до 26,0%), ну и чистой прибыли – на 61,7% до 131 млрд рублей, даже несмотря на признание компанией обесценения активов сегмента «Переработка, коммерция и логистика» в 1 кв. 2019 года на внушительную сумму около 80 млрд рублей, из-за пресловутого налогового манёвра.

Динамика выручки и чистой прибыли Роснефти по МСФО

Дивидендная политика Роснефти в последние годы, наконец, стала очень прозрачной и теперь подразумевает выплаты акционерам в размере 50% от чистой прибыли по МСФО. А значит, появляется соблазн посчитать, на какие дивиденды мы можем претендовать, если за точку отсчёта взять последние 12 месяцев деятельности компании?

Дивидендная история акций Роснефти

После недолгих вычислений получаем 28,3 руб. на одну бумагу и див.доходность порядка 6,6% по текущим котировкам. Как вы понимаете, в абсолютном выражении дивиденды Роснефти по-прежнему склонны расти, а вот доходность падает исключительно из-за резкого роста котировок в прошлом году, и это нужно понимать и осознавать.

Татнефть

Татнефть на текущий момент ещё не отчиталась по МСФО за 1 кв. 2019 года, однако о росте производственных показателей уже можно говорить смело: по итогам первых трёх месяцев текущего года компания добыла 7 333 тыс. тонн нефти, что на 236 тыс. тонн больше, чем годом ранее, и продолжает уверенно двигаться к достижению своей стратегической цели нарастить добычу к 2030 году до 30 млн тонн.

Если конечно очередные соглашения в рамках ОПЕК не будут вносить серьёзные негативные коррективы в эти планы.

Динамика добычи углеводородов Татнефти

В апреле текущего года акции Татнефти продолжили обновлять свои исторические максимумы, отыгрывая неожиданно щедрое решение совета директоров направить в качестве финальных дивидендов за 2018 год 32,38 руб. на одну обыкновенную и привилегированную акцию. Таким образом, по итогам прошлого года компания в общей сложности выплатит в виде дивидендов весь свободный денежный поток (спасибо отрицательному чистому долгу), что соответствует около 83% от чистой прибыли по МСФО - блестяще!

Дивидендная историй обыкновенных акций Татнефти

Дивидендная история привилегированных акций Татнефти

Напомню, новая дивидендная политика подразумевает направлять на дивиденды как минимум половину чистой прибыли по РСБУ или МСФО, а потому хочется верить, что такой жест лишний раз означает желание делиться прибылью с миноритариями, и это желание никуда не исчезнет в будущем. К тому же, представленная в прошлом году Стратегия-2030 помимо всего прочего подразумевает и дивидендную заботу об акционерах, что мы пока и видим.

Бумаги Татнефти остаются самыми настоящими дивидендными аристократами и за 2018 год доходность по ним оценивается на очень высоком уровне: 11,0% по обыкновенным акциям и 14,6% по привилегированным.

Русснефть

На анализе Русснефти я традиционно не останавливаюсь, т.к. компания по-прежнему совершенно не привлекательна для миноритарных акционеров, а полное отсутствие дивидендных выплат по обыкновенным акциям – яркое тому доказательство.

НОВАТЭК

Наконец, компания НОВАТЭК, акции которой по мультипликатору EV/EBITDA являются одними из самых перекупленных в российском нефтегазовом секторе, по-прежнему остаётся одной из самых растущих на нашем рынке. Более того, этот рост, наконец, начал трансформироваться и в сильные финансовые результаты (чего стоит только отчётность по МСФО за 1 кв. 2019 года), а целый ряд глобальных стратегических новостей по этой компании лишь добавляет позитивных красок в общую картину.

Динамика выручки и чистой прибыли НОВАТЭКа по МСФО

Из последних новостей достаточно вспомнить про договорённость НОВАТЭКа о продаже 20% «Арктик СПК-2» китайским компаниям, продолжающуюся борьбу с Татнефтью за место в ТОП-4 индекса MSCI-Russia 10/40 (что автоматически означает приток новых денег), ну и непосредственно финансовую отчётность компании за 1 квартал, которая оказалась крайне ударной.

Правда, здесь стоит сделать уместную ремарку: заработанная чистая прибыль в размере 382 млрд рублей оказалась возможной исключительно благодаря признанию доходов от продажи французской Total 10% Арктик СПГ-2 в размере 309 млрд рублей. Если посмотреть пресс-релиз, то мы увидим, что нормализованная чистая прибыль, очищенная от разовых факторов, составила в отчётном периоде лишь 65,7 млрд рублей, и по сравнению с прошлым годом выросла меньше чем наполовину, а дивиденды платятся именно с оглядкой на неё. Это надо держать в голове.

Впрочем, глобально акции НОВАТЭКа по-прежнему смотрят наверх, финансовое положение компании никаких вопросов не вызывает, а дивидендные выплаты с каждым годом в абсолютном выражении исключительно растут, сделав хороший скачок по итогам 2018 года:

Дивидендная история акций НОВАТЭКа

Под мою инвестиционную стратегию бумаги НОВАТЭКа не подходит, т.к. я сторонник покупать либо серьёзно недооценённые активы, либо с высокой дивидендной доходностью, однако особенно консервативным и очень долгосрочным инвесторам вполне резонно периодически пытаться искать интересные точки для постепенного набора позиции в этих акциях.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба