17 июня 2019 Zero Hedge

На ZeroHedge выложили последнюю открытую презентацию Джеффри Гандлаха с его оценкой текущей макроэкономической ситуации и рядом прогнозов. Некоторые моменты весьма интересны и их стоит рассмотреть подробнее.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

Как вы хорошо знаете, рынок провел резкую переоценку монетарной политики Феда в последние месяцы и начал закладываться на трехкратное снижение ставки в этом году. Соответственно, это привело к значительному росту волатильности американских гособлигаций. Но вернемся к презентации.

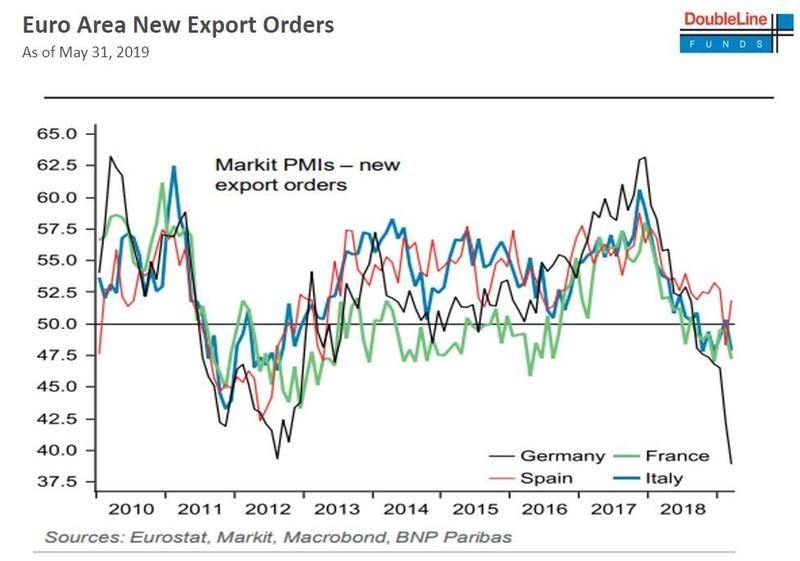

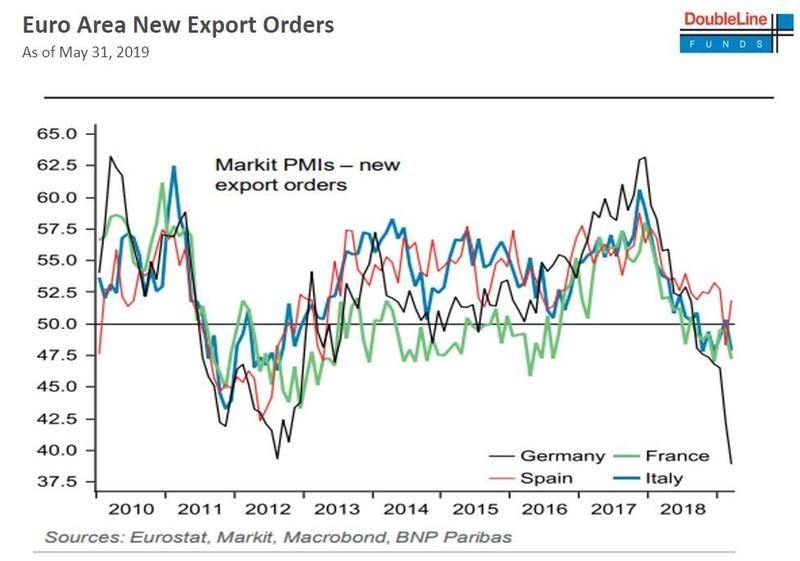

Гандлах отмечает значительное падение экспортных заказов в Германии:

(Новые экспортные заказы в основных странах Еврозоны демонстрируют снижение в последние месяцы)

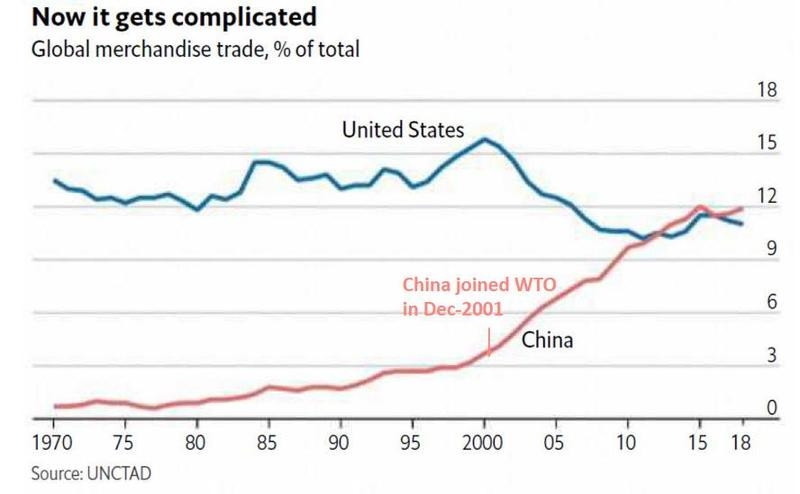

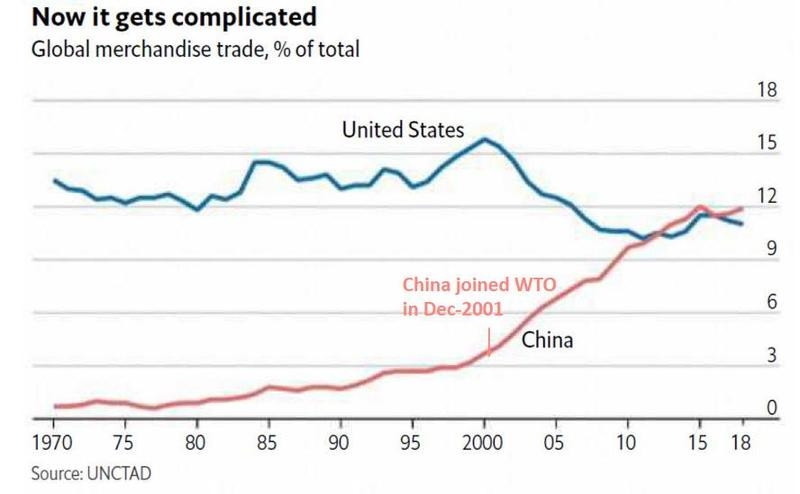

По его мнению, это прямое следствие обострения торговой войны между Китаем и США, вновь разгоревшейся в последние месяцы. Доля Китая в общемировой товарной торговле уже превышает долю США и люди могут значительно недооценивать как последствия этого конфликта, так и его продолжительность:

(Доля США (синяя линия) и Китая (красная линия) в общемировой товарной торговле, % (Китай присоединился к ВТО в декабре 2001 года, дата отмечена на графике))

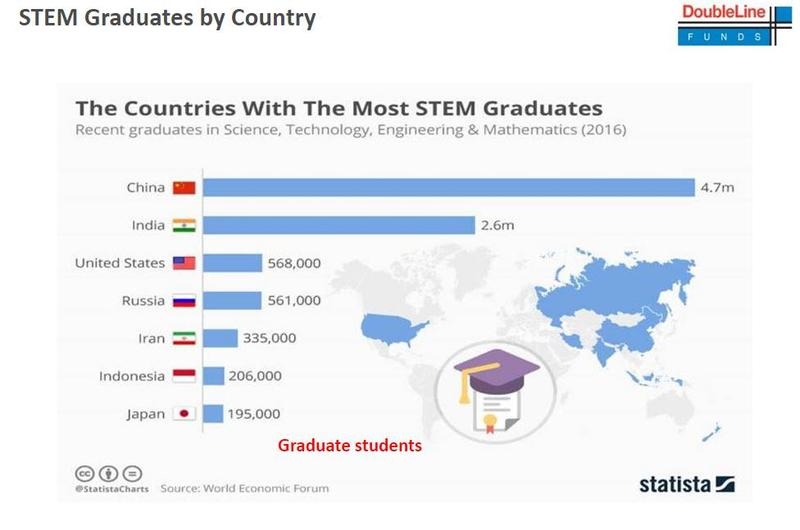

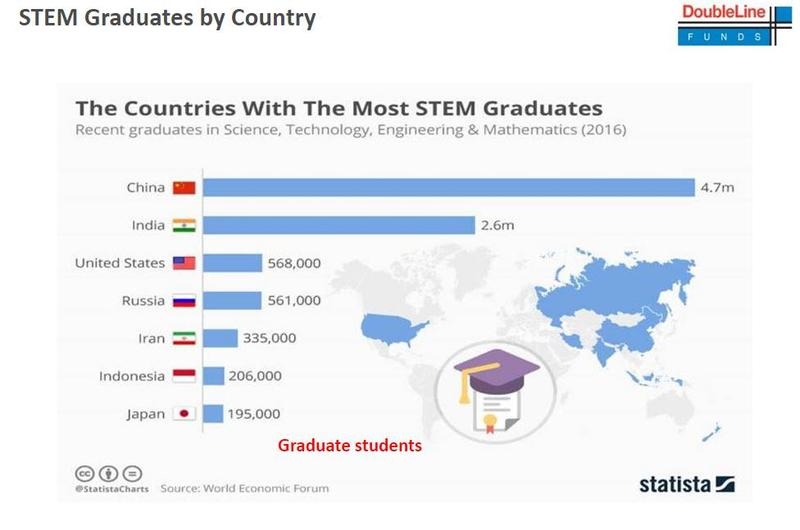

Китай сделал значительный рывок в последние годы, число китайских студентов, защищающих дипломы в области науки, технологий, инженерного дела и математики (STEM), значительно больше чем в других странах:

(Страны с наибольшим числом выпускников ВУЗ’ов по направлениям наука, технологии, инженерное дело и математика (данные на 2016 год))

Также, вызывают озабоченность последние уступки Трампа в тарифной войне с Мексикой. Это способно воодушевить Китай на сохранение своей жесткой позиции в конфликте как наиболее приемлемого варианта.

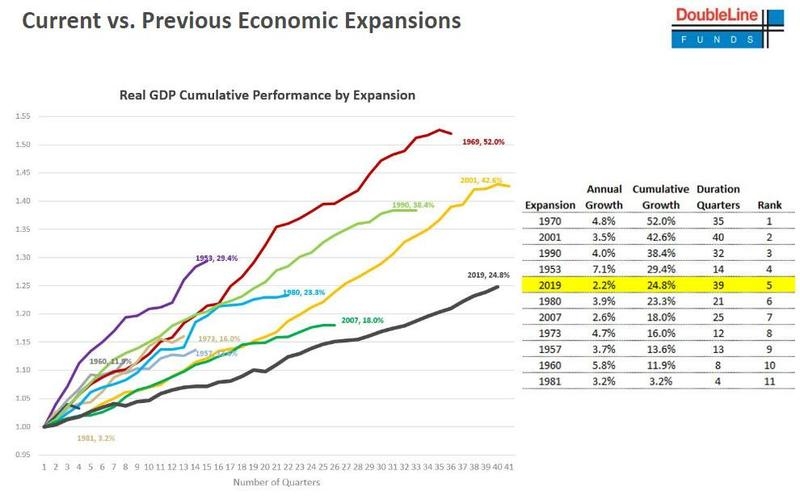

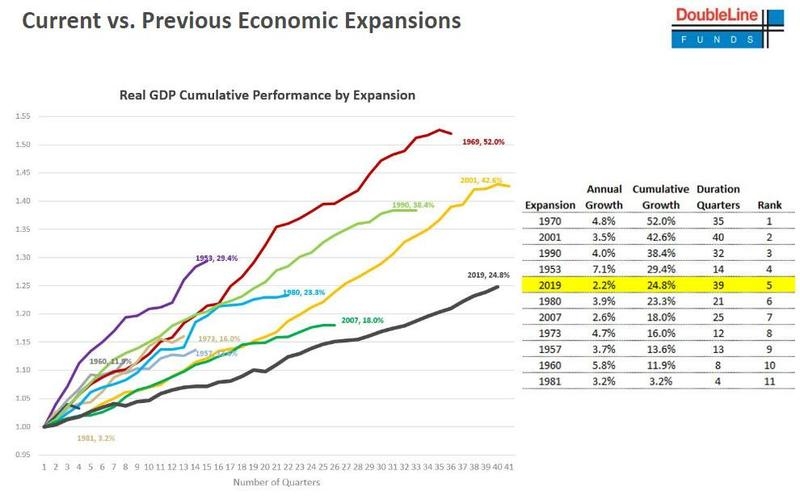

Далее, Гандлах переходит к оценке американской экономики и отмечает, что судя по показаниям некоторых индикаторов вероятность наступления рецессии в ближайший год оценивается как высокая. Он также указывает на то, что продолжительность текущей фазы роста находится на историческом максимуме:

(Сравнение текущей фазы роста экономики США с историческими данными (с 1950-х годов) по параметрам годового роста (Annual Growth), общего роста (Cumulative Growth) и продолжительности в кварталах (Duration Quarters))

Индекс потребительских ожиданий, один из любимых индикаторов инвестора, находится на многолетних минимумах:

(Индекс потребительских ожиданий в США находится на многолетних минимумах)

По мнению Гандлаха вероятность рецессии в ближайшие шесть месяцев составляет 40–45% и увеличивается до 65% если рассматривать временной промежуток величиной в год. Возникшая инверсия между 3-месячными и 10-летними гособлигациями также служит грозным признаком надвигающегося спада.

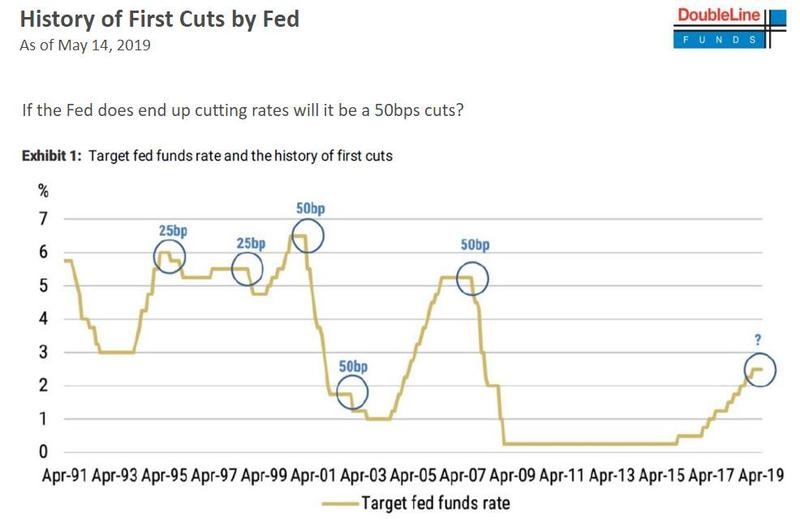

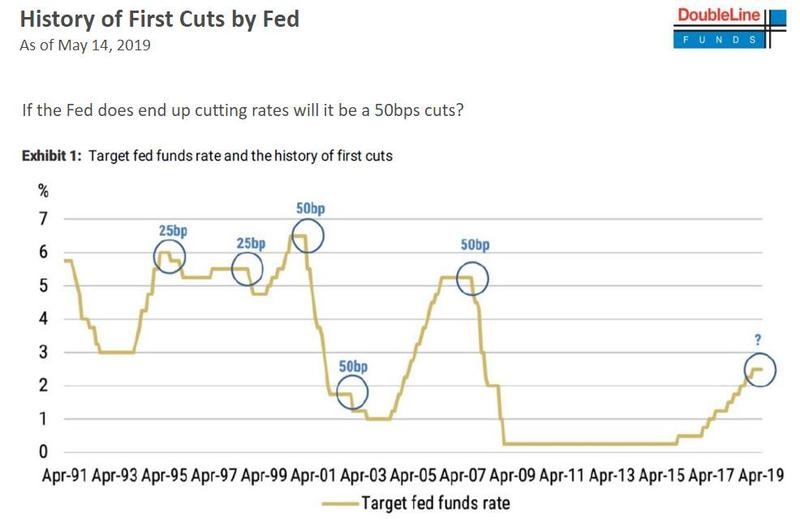

Гандлах акцентирует внимание на том, что два предыдущих цикла смягчения начинались со снижения ставки на 50 базисных пунктов:

(Два предыдущих цикла монетарного смягчения начинались со снижения ставки на 50 базисных пунктов)

Не следует ожидать снижения ставки на июньском заседании, так как в правлении ФРС нет четких планов относительно дальнейших действий. Вероятнее всего снижение будет на сентябрьском заседании и составит 50 базисных пунктов.

Гандлах отдельно отмечает, что к моменту начала каждой из трех предыдущих рецессий один из ключевых фондовых рынков всегда находился на своем пике. Первой достигла максимумов Япония, затем пришла очередь Европы и, наконец, сильный рост пережили развивающиеся рынки. В этот раз на пике находится фондовый рынок США:

(Перед началом каждой из трех предыдущих рецессий один из ключевых фондовых индексов находился на своем пике (японский Nikkei — фиолетовая линия, европейский STOXX 50 — зеленая линия, индекс развивающихся рынков MSCI — голубая линия, индекс S&P 500 — оранжевая линия))

Вызывает тревогу и растущая стоимость обслуживания госдолга США, величина этих расходов по отношению к ВВП может достигнуть исторического максимума к 2030 году (несмотря на низкие процентные ставки):

(Величина стоимости госдолга США по отношению к ВВП может достигнуть исторического максимума к 2030 году)

Гандлах оценивает 2019 год как полную противоположность 2018, так как все рыночные инструменты: золото, акции, облигации, биткоин — позволяют делать деньги.

Ниже перечислены его ответы на наиболее часто задаваемые вопросы:

По доходности трежерис — если ФРС не будет манипулировать этим рынком, доходность 10-леток достигнет 6% к 2021 году;

По ставкам — ФРС посылает отчетливые сигналы, что готов к их значительному снижению;

По снижению ставок в этом году — снижение в июле представляется вероятным, снижение в сентябре практически неизбежно. Запуск цикла смягчения монетарной политики будет означать, что Фед капитулировал перед долговым рынком, а не перед Трампом;

По ценам на нефть — это в первую очередь проблема спроса, последнее снижение говорит о том, что проблема замедления мировой экономики становится все более реальной;

Биткоин или золото — я бы предпочел владеть золотом, а не биткоином. Но я интересуюсь развитием этой технологии.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

Как вы хорошо знаете, рынок провел резкую переоценку монетарной политики Феда в последние месяцы и начал закладываться на трехкратное снижение ставки в этом году. Соответственно, это привело к значительному росту волатильности американских гособлигаций. Но вернемся к презентации.

Гандлах отмечает значительное падение экспортных заказов в Германии:

(Новые экспортные заказы в основных странах Еврозоны демонстрируют снижение в последние месяцы)

По его мнению, это прямое следствие обострения торговой войны между Китаем и США, вновь разгоревшейся в последние месяцы. Доля Китая в общемировой товарной торговле уже превышает долю США и люди могут значительно недооценивать как последствия этого конфликта, так и его продолжительность:

(Доля США (синяя линия) и Китая (красная линия) в общемировой товарной торговле, % (Китай присоединился к ВТО в декабре 2001 года, дата отмечена на графике))

Китай сделал значительный рывок в последние годы, число китайских студентов, защищающих дипломы в области науки, технологий, инженерного дела и математики (STEM), значительно больше чем в других странах:

(Страны с наибольшим числом выпускников ВУЗ’ов по направлениям наука, технологии, инженерное дело и математика (данные на 2016 год))

Также, вызывают озабоченность последние уступки Трампа в тарифной войне с Мексикой. Это способно воодушевить Китай на сохранение своей жесткой позиции в конфликте как наиболее приемлемого варианта.

Далее, Гандлах переходит к оценке американской экономики и отмечает, что судя по показаниям некоторых индикаторов вероятность наступления рецессии в ближайший год оценивается как высокая. Он также указывает на то, что продолжительность текущей фазы роста находится на историческом максимуме:

(Сравнение текущей фазы роста экономики США с историческими данными (с 1950-х годов) по параметрам годового роста (Annual Growth), общего роста (Cumulative Growth) и продолжительности в кварталах (Duration Quarters))

Индекс потребительских ожиданий, один из любимых индикаторов инвестора, находится на многолетних минимумах:

(Индекс потребительских ожиданий в США находится на многолетних минимумах)

По мнению Гандлаха вероятность рецессии в ближайшие шесть месяцев составляет 40–45% и увеличивается до 65% если рассматривать временной промежуток величиной в год. Возникшая инверсия между 3-месячными и 10-летними гособлигациями также служит грозным признаком надвигающегося спада.

Гандлах акцентирует внимание на том, что два предыдущих цикла смягчения начинались со снижения ставки на 50 базисных пунктов:

(Два предыдущих цикла монетарного смягчения начинались со снижения ставки на 50 базисных пунктов)

Не следует ожидать снижения ставки на июньском заседании, так как в правлении ФРС нет четких планов относительно дальнейших действий. Вероятнее всего снижение будет на сентябрьском заседании и составит 50 базисных пунктов.

Гандлах отдельно отмечает, что к моменту начала каждой из трех предыдущих рецессий один из ключевых фондовых рынков всегда находился на своем пике. Первой достигла максимумов Япония, затем пришла очередь Европы и, наконец, сильный рост пережили развивающиеся рынки. В этот раз на пике находится фондовый рынок США:

(Перед началом каждой из трех предыдущих рецессий один из ключевых фондовых индексов находился на своем пике (японский Nikkei — фиолетовая линия, европейский STOXX 50 — зеленая линия, индекс развивающихся рынков MSCI — голубая линия, индекс S&P 500 — оранжевая линия))

Вызывает тревогу и растущая стоимость обслуживания госдолга США, величина этих расходов по отношению к ВВП может достигнуть исторического максимума к 2030 году (несмотря на низкие процентные ставки):

(Величина стоимости госдолга США по отношению к ВВП может достигнуть исторического максимума к 2030 году)

Гандлах оценивает 2019 год как полную противоположность 2018, так как все рыночные инструменты: золото, акции, облигации, биткоин — позволяют делать деньги.

Ниже перечислены его ответы на наиболее часто задаваемые вопросы:

По доходности трежерис — если ФРС не будет манипулировать этим рынком, доходность 10-леток достигнет 6% к 2021 году;

По ставкам — ФРС посылает отчетливые сигналы, что готов к их значительному снижению;

По снижению ставок в этом году — снижение в июле представляется вероятным, снижение в сентябре практически неизбежно. Запуск цикла смягчения монетарной политики будет означать, что Фед капитулировал перед долговым рынком, а не перед Трампом;

По ценам на нефть — это в первую очередь проблема спроса, последнее снижение говорит о том, что проблема замедления мировой экономики становится все более реальной;

Биткоин или золото — я бы предпочел владеть золотом, а не биткоином. Но я интересуюсь развитием этой технологии.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба