5 июля 2019 УК «Арсагера»

В этом обзоре мы рассмотрим публиковавшуюся в июне макроэкономическую информацию.

В первую очередь отметим, что во второй половине месяца Минэкономразвития опубликовало оценку темпа роста ВВП в мае. Она составила 0,2% (здесь и далее: г/г) после роста на 1,7% в апреле 2019 года (оценка была скорректирована с 1,6% после пересмотра Росстатом данных по отдельным отраслям). По итогам января-мая 2019 года ведомство оценило рост ВВП в 0,7%. При этом глава Минэкономразвития заметил, что во многом слабая майская динамика ВВП обусловлена календарным фактором: в мае 2019 года было на два рабочих дня меньше, чем в мае 2018 года. Далее проанализируем ситуацию в ключевых отраслях экономики, а также проанализируем динамику основных макроэкономических показателей.

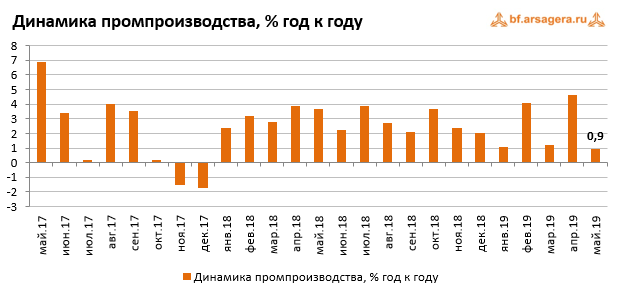

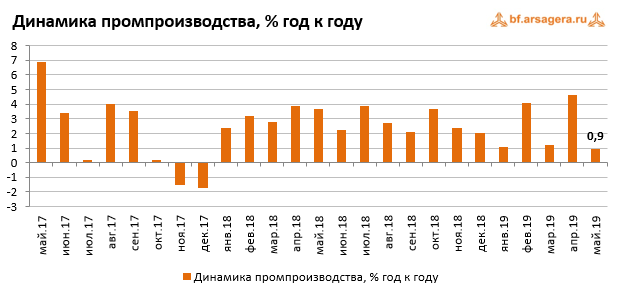

По данным Росстата, в мае 2019 года рост промышленного производства замедлился до 0,9% после увеличения на 4,6% в апреле. По итогам января-мая 2019 года промышленное производство выросло на 2,4%. При этом с исключением сезонного и календарного факторов промпроизводство в мае снизилось на 0,8%. Таким образом, данные по динамике промышленного производства согласуются с общим замедлением роста экономики в мае.

В этом обзоре мы рассмотрим публиковавшуюся в июне макроэкономическую информацию.

В первую очередь отметим, что во второй половине месяца Минэкономразвития опубликовало оценку темпа роста ВВП в мае. Она составила 0,2% (здесь и далее: г/г) после роста на 1,7% в апреле 2019 года (оценка была скорректирована с 1,6% после пересмотра Росстатом данных по отдельным отраслям). По итогам января-мая 2019 года ведомство оценило рост ВВП в 0,7%. При этом глава Минэкономразвития заметил, что во многом слабая майская динамика ВВП обусловлена календарным фактором: в мае 2019 года было на два рабочих дня меньше, чем в мае 2018 года. Далее проанализируем ситуацию в ключевых отраслях экономики, а также проанализируем динамику основных макроэкономических показателей.

По данным Росстата, в мае 2019 года рост промышленного производства замедлился до 0,9% после увеличения на 4,6% в апреле. По итогам января-мая 2019 года промышленное производство выросло на 2,4%. При этом с исключением сезонного и календарного факторов промпроизводство в мае снизилось на 0,8%. Таким образом, данные по динамике промышленного производства согласуются с общим замедлением роста экономики в мае.

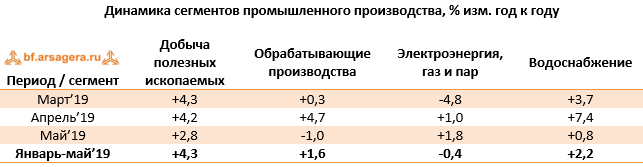

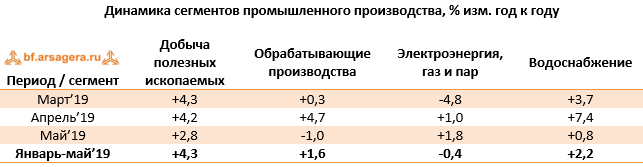

Что касается динамики в разрезе сегментов, то в «Добыче полезных ископаемых» рост выпуска продукции замедлился до 2,8% после 4,2% в апреле. В сегменте «Обрабатывающие производства» выпуск сократился на 1% после роста на 4,7% месяцем ранее. В сегменте «Электроэнергия, газ и пар» рост выпуска ускорился до 1,8% после 1,0% в апреле. В то же время в сегменте «Водоснабжение» рост выпуска резко снизился до символических 0,8% по сравнению с увеличением на 7,4% месяцем ранее.

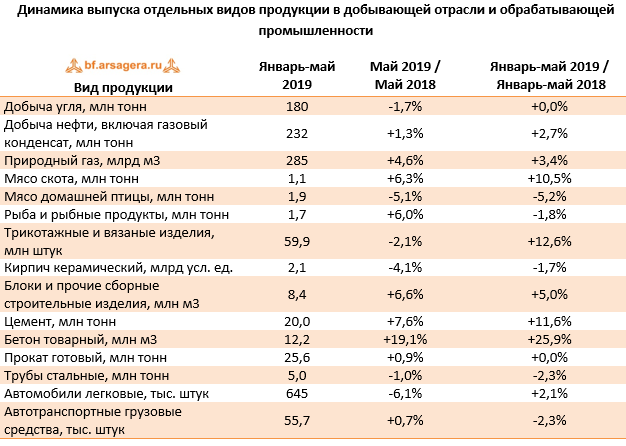

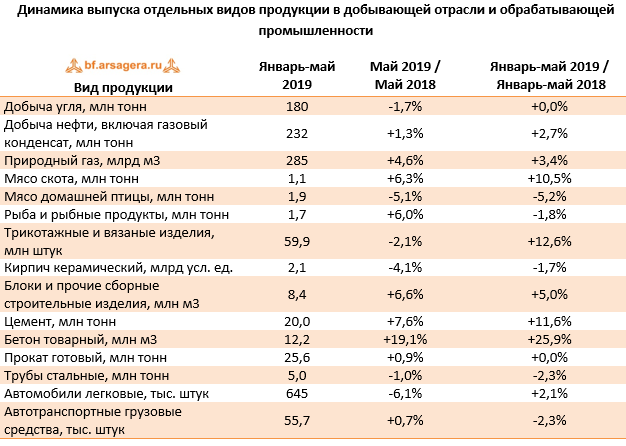

Таким образом, замедлению темпа роста промышленного производства в мае способствовало ухудшение динамики во всех сегментах, кроме «Электроэнергии, газа и пара». При этом отдельно стоит отметить, что по итогам мая сегмент «Обрабатывающие производства» показал отрицательную динамику, в то время как за первые пять месяцев 2019 года снижение демонстрирует лишь сектор «Электроэнергия, газ и пар». Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Выпуск в добывающем сегменте в мае 2019 года оказался разнонаправленным: добыча нефти и газа увеличилась меньшими темпами, чем в предыдущие месяцы (+2,7% и 3,4% соответственно), в то время как объем добычи угля снизился (-1,7%). Это привело к тому, что по итогам января-мая рост добычи угля был нивелирован, а темпы роста добычи нефти и газа замедлились. Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+6,3%), а также рыбы (6%), в то время как производство мяса домашней птицы сократилось в мае на 5,1%. По итогам пяти месяцев выпуск мяса скота вырос на 10,5% (+11,9% по итогам января-апреля), а мяса домашней птицы и рыбы – сократился (-5,2% и -1,8% соответственно; по итогам января-апреля снижение на 5,3% и 3,2% соответственно). Тенденция восстановления производства стройматериалов в мае продолжилась, по-прежнему за исключением производства кирпичей, которое упало на 4,1%. Вместе с этим, наиболее сильный рост показал объем выпуска бетона (+19,1%). В тяжелой промышленности динамика выпуска была разнонаправленной. Следует отметить, что рост производства легковых автомобилей в апреле сменился снижением в мае (-6,1%), в то же время выпуск грузовых автотранспортных средств показал слабый рост на 0,7%. В остальном, динамика в тяжелой промышленности была невыдающейся: выпуск готового проката увеличился на 0,9%, стальных труб – сократился на 1%.

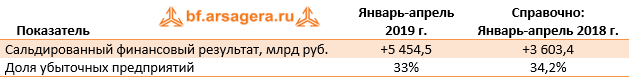

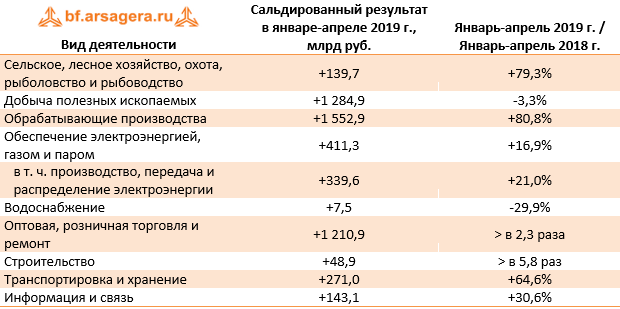

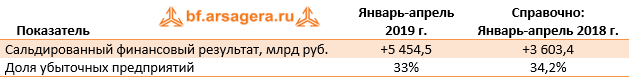

Кроме того, в конце июня Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-апреля 2019 года. Он составил 5,45 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 3,6 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 51,4%.

Что касается доли убыточных организаций, то она сократилась на 1,2 п.п. по сравнению с аналогичным периодом предыдущего года до 33%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

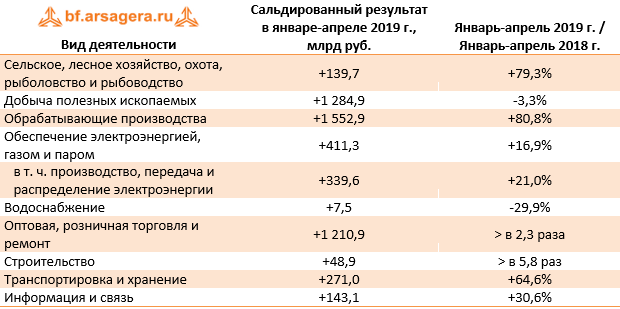

По итогам января-апреля 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 5,8 раз), «Оптовая, розничная торговля и ремонт» (рост в 2,3 раза), «Обрабатывающие производства» (+80,8%), а также «Сельское хозяйство» (рост на 79,3%). При этом снижение положительного сальдированного финансового результата показали сегменты «Водоснабжение» (-29,9% по итогам января-апреля), а также «Добыча полезных ископаемых» (-3,3%).

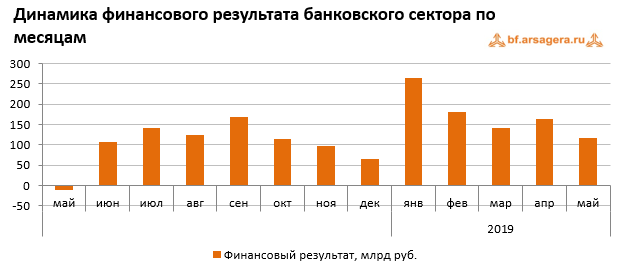

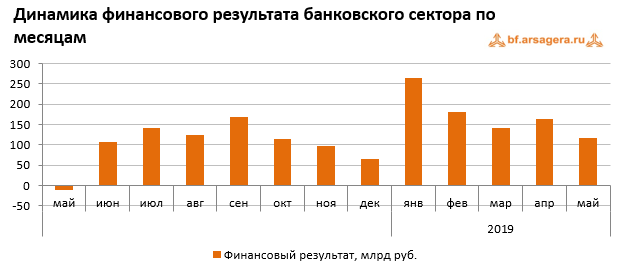

Прибыль банковского сектора после 163 млрд руб. в апреле составила 117 млрд руб. по итогам мая. При этом прибыль Сбербанка за май составила 75,7 млрд руб. В мае прошлого года банковский сектор зафиксировал убыток в 10 млрд руб. По итогам января-мая 2019 года российские банки заработали 867 млрд руб. по сравнению с 527 млрд руб. годом ранее. Прибыль Сбербанка за январь-май 2019 года составила 369,1 млрд руб.

Что касается прочих показателей банковского сектора в мае, то объем его активов увеличился на 0,6%, составив 92,9 трлн руб. Объем кредитов нефинансовым организациям увеличился на 65 млрд руб. (+0,2%). Объем розничного кредитования вырос на 255 млрд руб. (+1,6%). Таким образом, по состоянию на 1 июня 2019 года совокупный объем кредитов экономике составил 49,7 трлн руб. Мы полагаем, что на фоне ожидаемого возвращения инфляции на уровень ниже 5% возобновится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

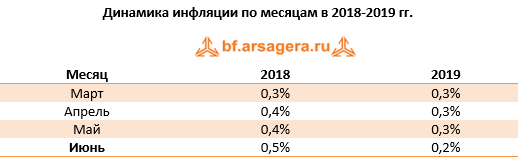

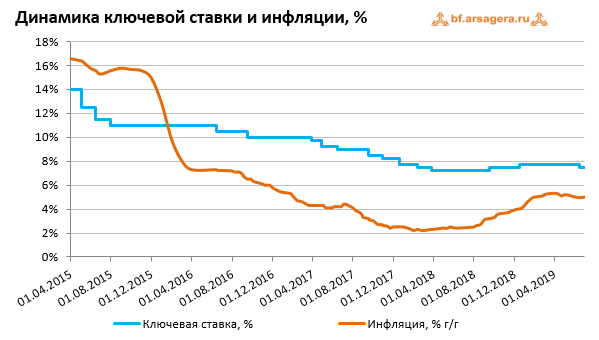

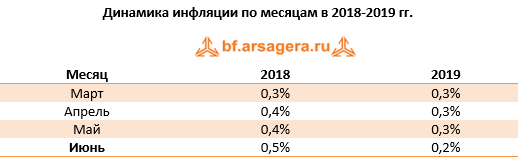

Говоря о потребительской инфляции, следует отметить, что недельный рост цен в июне держался на уровне 0-0,2%, а по итогам месяца инфляция, по предварительным данным, могла составить всего 0,2%. С начала года рост цен составил, ориентировочно, 2,5%, при этом в годовом выражении, исходя из этих данных, по состоянию на 1 июля инфляция замедлилась до уровня около 5% после 5,1% месяцем ранее.

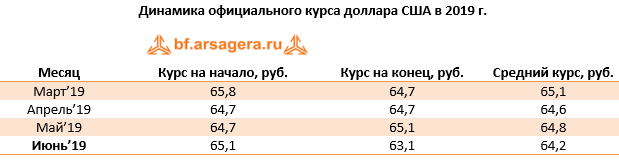

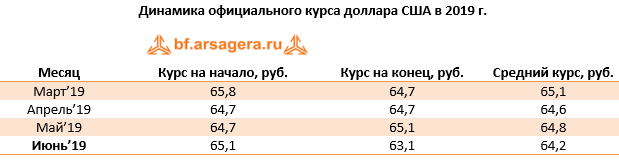

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В июне среднее значение курса составило 64,2 руб. после 64,8 руб. за доллар месяцем ранее. К концу июня курс доллара укрепился до 63,1 руб. на фоне увеличения цен на нефть.

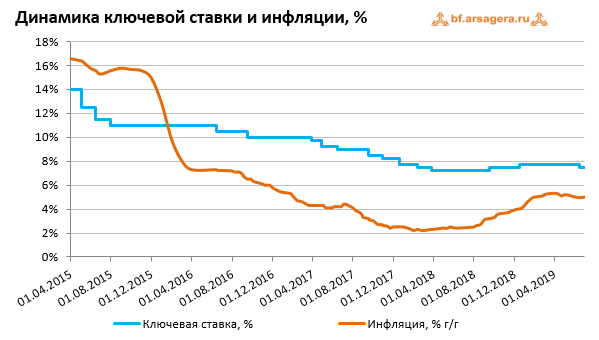

Отметим, что на заседании Совета директоров Банка России 14 июня было принято решение снизить ключевую ставку на 25 базисных пунктов до 7,5%. Решение было принято на фоне продолжающегося замедления годовой инфляции и снижения проинфляционных рисков. На этом фоне Банк России также снизил прогнозный диапазон годовой инфляции по итогам 2019 года с 4,7-5,2% до 4,2-4,7%. В дальнейшем, по прогнозу регулятора, годовая инфляция будет находиться вблизи 4%. Кроме того, по заявлению представителей Банка России, при развитии ситуации в соответствии с базовым прогнозом ЦБ, допускается возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике до середины 2020 года.

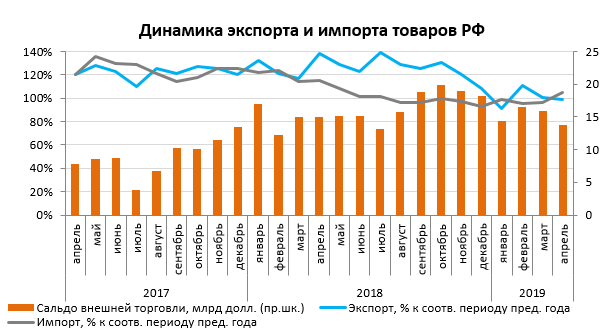

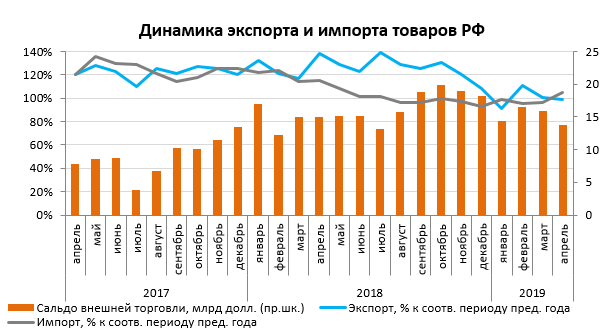

Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли. По данным Банка России, товарный экспорт по итогам января-апреля 2019 года составил 137,6 млрд долл. (+0,0%). В то же время товарный импорт составил 77,6 млрд долл. (-1%). Положительное сальдо торгового баланса в отчетном периоде составило 60 млрд долл. (+1,4%).

Как можно видеть, в январе 2019 года динамика экспорта в годовом выражении стала отрицательной на фоне падения цен на энергоносители, однако в дальнейшем объем экспорта восстановился, и по состоянию на апрель 2019 года находится на уровне, близком к апрелю 2018 года. Что касается динамики импорта, то в апреле он ускорился, и на годовом окне показывает рост на 4,7%. В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что динамика экспорта важнейших товаров по итогам января-апреля 2019 года оказалась разнонаправленной. Наибольшие темпы роста зафиксированы по калийным удобрениям (+38,5%), а также цветным металлам (+18,5%), при этом в целом вывоз металлов и изделий из них сократился на 5,8%.. Наиболее сильное снижение экспорта произошло по позиции машины, оборудование и транспортные средства (-12,8%). Что касается импорта, то здесь не было значительных изменений по сравнению с ситуацией годом ранее, основные позиции импорта изменились в пределах 1-2%.

По пояснениям Банка России, положительное влияние на динамику сальдо счета текущих операций наряду с укреплением торгового баланса оказало улучшение сальдо баланса услуг за счет роста экспорта услуг при снижении их импорта. Рост оттока капитала, в свою очередь, был вызван главным образом операциями банков и прочих секторов по приобретению иностранных активов, в то время как вклад изменения внешних обязательств был минимальным.

Выводы:

- Реальный рост ВВП, согласно оценке Минэкономразвития, в мае 2019 года составил 0,2% после 1,7% в апреле;

- Промпроизводство в мае 2019 года в годовом выражении увеличилось на 0,9%, а по итогам января-мая 2019 года промышленное производство выросло на 2,4%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-апреле 2019 года составил 5,45 трлн руб. по сравнению с 3,60 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 1,2 п.п. до 33%;

- Банковский сектор в мае заработал 117 млрд руб. прибыли. За январь-май 2019 года банки зафиксировали сальдированную прибыль в объеме 867 млрд руб. по сравнению с 527 млрд руб. за аналогичный период годом ранее;

- Рост потребительских цен в июне 2019 года по предварительным данным составил 0,2%, при этом в годовом выражении по состоянию на 1 июля инфляция составила около 5%;

- Величина ключевой процентной ставки ЦБ снижена на 25 б.п. до уровня 7,5%;

- Среднее значение курса доллара США в июне 2019 года снизилось до 64,2 руб. по сравнению с 64,8 руб. в мае на фоне увеличения цен на нефть;

- Товарный экспорт по итогам января-апреля 2019 года составил 137,6 млрд долл. (+0,0%), товарный импорт – 77,6 млрд долл. (-1,0%). Положительное сальдо торгового баланса при этом составило 60 млрд долл. (+1,4%);

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-мая 2019 года увеличилось на 3,8% до 48,7 млрд долл. При этом чистый вывоз частного капитала вырос в 1,9 раза и составил 35,2 млрд долл.

В первую очередь отметим, что во второй половине месяца Минэкономразвития опубликовало оценку темпа роста ВВП в мае. Она составила 0,2% (здесь и далее: г/г) после роста на 1,7% в апреле 2019 года (оценка была скорректирована с 1,6% после пересмотра Росстатом данных по отдельным отраслям). По итогам января-мая 2019 года ведомство оценило рост ВВП в 0,7%. При этом глава Минэкономразвития заметил, что во многом слабая майская динамика ВВП обусловлена календарным фактором: в мае 2019 года было на два рабочих дня меньше, чем в мае 2018 года. Далее проанализируем ситуацию в ключевых отраслях экономики, а также проанализируем динамику основных макроэкономических показателей.

По данным Росстата, в мае 2019 года рост промышленного производства замедлился до 0,9% после увеличения на 4,6% в апреле. По итогам января-мая 2019 года промышленное производство выросло на 2,4%. При этом с исключением сезонного и календарного факторов промпроизводство в мае снизилось на 0,8%. Таким образом, данные по динамике промышленного производства согласуются с общим замедлением роста экономики в мае.

В этом обзоре мы рассмотрим публиковавшуюся в июне макроэкономическую информацию.

В первую очередь отметим, что во второй половине месяца Минэкономразвития опубликовало оценку темпа роста ВВП в мае. Она составила 0,2% (здесь и далее: г/г) после роста на 1,7% в апреле 2019 года (оценка была скорректирована с 1,6% после пересмотра Росстатом данных по отдельным отраслям). По итогам января-мая 2019 года ведомство оценило рост ВВП в 0,7%. При этом глава Минэкономразвития заметил, что во многом слабая майская динамика ВВП обусловлена календарным фактором: в мае 2019 года было на два рабочих дня меньше, чем в мае 2018 года. Далее проанализируем ситуацию в ключевых отраслях экономики, а также проанализируем динамику основных макроэкономических показателей.

По данным Росстата, в мае 2019 года рост промышленного производства замедлился до 0,9% после увеличения на 4,6% в апреле. По итогам января-мая 2019 года промышленное производство выросло на 2,4%. При этом с исключением сезонного и календарного факторов промпроизводство в мае снизилось на 0,8%. Таким образом, данные по динамике промышленного производства согласуются с общим замедлением роста экономики в мае.

Что касается динамики в разрезе сегментов, то в «Добыче полезных ископаемых» рост выпуска продукции замедлился до 2,8% после 4,2% в апреле. В сегменте «Обрабатывающие производства» выпуск сократился на 1% после роста на 4,7% месяцем ранее. В сегменте «Электроэнергия, газ и пар» рост выпуска ускорился до 1,8% после 1,0% в апреле. В то же время в сегменте «Водоснабжение» рост выпуска резко снизился до символических 0,8% по сравнению с увеличением на 7,4% месяцем ранее.

Таким образом, замедлению темпа роста промышленного производства в мае способствовало ухудшение динамики во всех сегментах, кроме «Электроэнергии, газа и пара». При этом отдельно стоит отметить, что по итогам мая сегмент «Обрабатывающие производства» показал отрицательную динамику, в то время как за первые пять месяцев 2019 года снижение демонстрирует лишь сектор «Электроэнергия, газ и пар». Динамика производства в разрезе отдельных позиций представлена в следующей таблице:

Выпуск в добывающем сегменте в мае 2019 года оказался разнонаправленным: добыча нефти и газа увеличилась меньшими темпами, чем в предыдущие месяцы (+2,7% и 3,4% соответственно), в то время как объем добычи угля снизился (-1,7%). Это привело к тому, что по итогам января-мая рост добычи угля был нивелирован, а темпы роста добычи нефти и газа замедлились. Что касается продовольственного сегмента, то здесь отметим рост выпуска мяса скота (+6,3%), а также рыбы (6%), в то время как производство мяса домашней птицы сократилось в мае на 5,1%. По итогам пяти месяцев выпуск мяса скота вырос на 10,5% (+11,9% по итогам января-апреля), а мяса домашней птицы и рыбы – сократился (-5,2% и -1,8% соответственно; по итогам января-апреля снижение на 5,3% и 3,2% соответственно). Тенденция восстановления производства стройматериалов в мае продолжилась, по-прежнему за исключением производства кирпичей, которое упало на 4,1%. Вместе с этим, наиболее сильный рост показал объем выпуска бетона (+19,1%). В тяжелой промышленности динамика выпуска была разнонаправленной. Следует отметить, что рост производства легковых автомобилей в апреле сменился снижением в мае (-6,1%), в то же время выпуск грузовых автотранспортных средств показал слабый рост на 0,7%. В остальном, динамика в тяжелой промышленности была невыдающейся: выпуск готового проката увеличился на 0,9%, стальных труб – сократился на 1%.

Кроме того, в конце июня Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-апреля 2019 года. Он составил 5,45 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали 3,6 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде составил 51,4%.

Что касается доли убыточных организаций, то она сократилась на 1,2 п.п. по сравнению с аналогичным периодом предыдущего года до 33%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-апреля 2019 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. Наибольший рост по итогам отчетного периода продемонстрировали сегменты «Строительство» (сальдированный результат вырос в 5,8 раз), «Оптовая, розничная торговля и ремонт» (рост в 2,3 раза), «Обрабатывающие производства» (+80,8%), а также «Сельское хозяйство» (рост на 79,3%). При этом снижение положительного сальдированного финансового результата показали сегменты «Водоснабжение» (-29,9% по итогам января-апреля), а также «Добыча полезных ископаемых» (-3,3%).

Прибыль банковского сектора после 163 млрд руб. в апреле составила 117 млрд руб. по итогам мая. При этом прибыль Сбербанка за май составила 75,7 млрд руб. В мае прошлого года банковский сектор зафиксировал убыток в 10 млрд руб. По итогам января-мая 2019 года российские банки заработали 867 млрд руб. по сравнению с 527 млрд руб. годом ранее. Прибыль Сбербанка за январь-май 2019 года составила 369,1 млрд руб.

Что касается прочих показателей банковского сектора в мае, то объем его активов увеличился на 0,6%, составив 92,9 трлн руб. Объем кредитов нефинансовым организациям увеличился на 65 млрд руб. (+0,2%). Объем розничного кредитования вырос на 255 млрд руб. (+1,6%). Таким образом, по состоянию на 1 июня 2019 года совокупный объем кредитов экономике составил 49,7 трлн руб. Мы полагаем, что на фоне ожидаемого возвращения инфляции на уровень ниже 5% возобновится снижение процентных ставок, что в свою очередь будет поддерживать темпы роста кредитования.

Говоря о потребительской инфляции, следует отметить, что недельный рост цен в июне держался на уровне 0-0,2%, а по итогам месяца инфляция, по предварительным данным, могла составить всего 0,2%. С начала года рост цен составил, ориентировочно, 2,5%, при этом в годовом выражении, исходя из этих данных, по состоянию на 1 июля инфляция замедлилась до уровня около 5% после 5,1% месяцем ранее.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В июне среднее значение курса составило 64,2 руб. после 64,8 руб. за доллар месяцем ранее. К концу июня курс доллара укрепился до 63,1 руб. на фоне увеличения цен на нефть.

Отметим, что на заседании Совета директоров Банка России 14 июня было принято решение снизить ключевую ставку на 25 базисных пунктов до 7,5%. Решение было принято на фоне продолжающегося замедления годовой инфляции и снижения проинфляционных рисков. На этом фоне Банк России также снизил прогнозный диапазон годовой инфляции по итогам 2019 года с 4,7-5,2% до 4,2-4,7%. В дальнейшем, по прогнозу регулятора, годовая инфляция будет находиться вблизи 4%. Кроме того, по заявлению представителей Банка России, при развитии ситуации в соответствии с базовым прогнозом ЦБ, допускается возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров и переход к нейтральной денежно-кредитной политике до середины 2020 года.

Помимо денежно-кредитной политики, влияние на курс рубля продолжает оказывать состояние внешней торговли. По данным Банка России, товарный экспорт по итогам января-апреля 2019 года составил 137,6 млрд долл. (+0,0%). В то же время товарный импорт составил 77,6 млрд долл. (-1%). Положительное сальдо торгового баланса в отчетном периоде составило 60 млрд долл. (+1,4%).

Как можно видеть, в январе 2019 года динамика экспорта в годовом выражении стала отрицательной на фоне падения цен на энергоносители, однако в дальнейшем объем экспорта восстановился, и по состоянию на апрель 2019 года находится на уровне, близком к апрелю 2018 года. Что касается динамики импорта, то в апреле он ускорился, и на годовом окне показывает рост на 4,7%. В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что динамика экспорта важнейших товаров по итогам января-апреля 2019 года оказалась разнонаправленной. Наибольшие темпы роста зафиксированы по калийным удобрениям (+38,5%), а также цветным металлам (+18,5%), при этом в целом вывоз металлов и изделий из них сократился на 5,8%.. Наиболее сильное снижение экспорта произошло по позиции машины, оборудование и транспортные средства (-12,8%). Что касается импорта, то здесь не было значительных изменений по сравнению с ситуацией годом ранее, основные позиции импорта изменились в пределах 1-2%.

По пояснениям Банка России, положительное влияние на динамику сальдо счета текущих операций наряду с укреплением торгового баланса оказало улучшение сальдо баланса услуг за счет роста экспорта услуг при снижении их импорта. Рост оттока капитала, в свою очередь, был вызван главным образом операциями банков и прочих секторов по приобретению иностранных активов, в то время как вклад изменения внешних обязательств был минимальным.

Выводы:

- Реальный рост ВВП, согласно оценке Минэкономразвития, в мае 2019 года составил 0,2% после 1,7% в апреле;

- Промпроизводство в мае 2019 года в годовом выражении увеличилось на 0,9%, а по итогам января-мая 2019 года промышленное производство выросло на 2,4%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-апреле 2019 года составил 5,45 трлн руб. по сравнению с 3,60 трлн руб. годом ранее. При этом доля убыточных компаний сократилась на 1,2 п.п. до 33%;

- Банковский сектор в мае заработал 117 млрд руб. прибыли. За январь-май 2019 года банки зафиксировали сальдированную прибыль в объеме 867 млрд руб. по сравнению с 527 млрд руб. за аналогичный период годом ранее;

- Рост потребительских цен в июне 2019 года по предварительным данным составил 0,2%, при этом в годовом выражении по состоянию на 1 июля инфляция составила около 5%;

- Величина ключевой процентной ставки ЦБ снижена на 25 б.п. до уровня 7,5%;

- Среднее значение курса доллара США в июне 2019 года снизилось до 64,2 руб. по сравнению с 64,8 руб. в мае на фоне увеличения цен на нефть;

- Товарный экспорт по итогам января-апреля 2019 года составил 137,6 млрд долл. (+0,0%), товарный импорт – 77,6 млрд долл. (-1,0%). Положительное сальдо торгового баланса при этом составило 60 млрд долл. (+1,4%);

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-мая 2019 года увеличилось на 3,8% до 48,7 млрд долл. При этом чистый вывоз частного капитала вырос в 1,9 раза и составил 35,2 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба