19 августа 2019 РБК Quote Сафронов Андрей

За последние 60 лет экономика США девять раз скатывалась в рецессию. Перед спадом всегда происходила инверсия доходности облигаций. Рассказываем, как возникали прошлые экономические кризисы

На этой неделе на рынке госдолга США произошла инверсия. Речь идет о перехлесте графиков доходности двухлетних и десятилетних американских облигаций. Исторически менее доходные двухлетние бумаги вдруг оказались более доходными — и это нетипично для рынка.

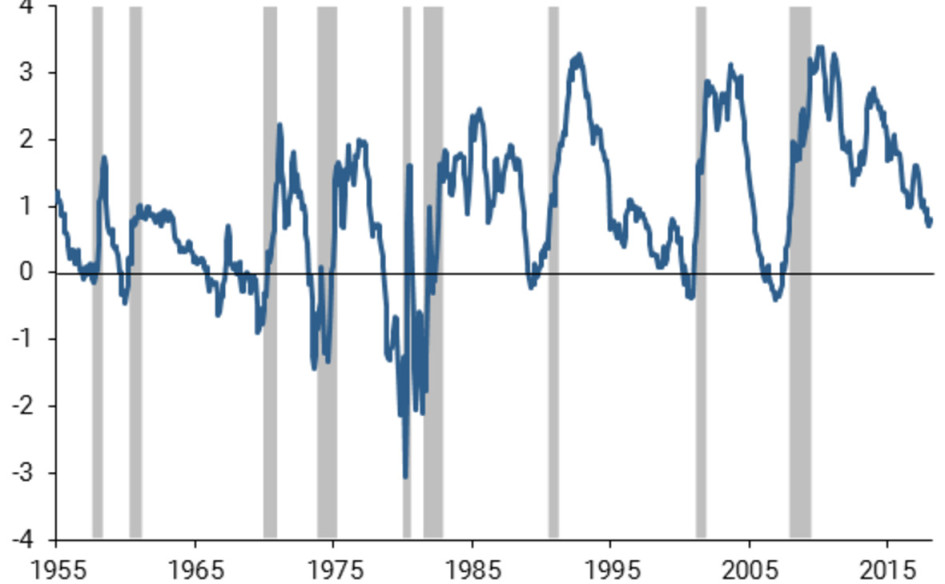

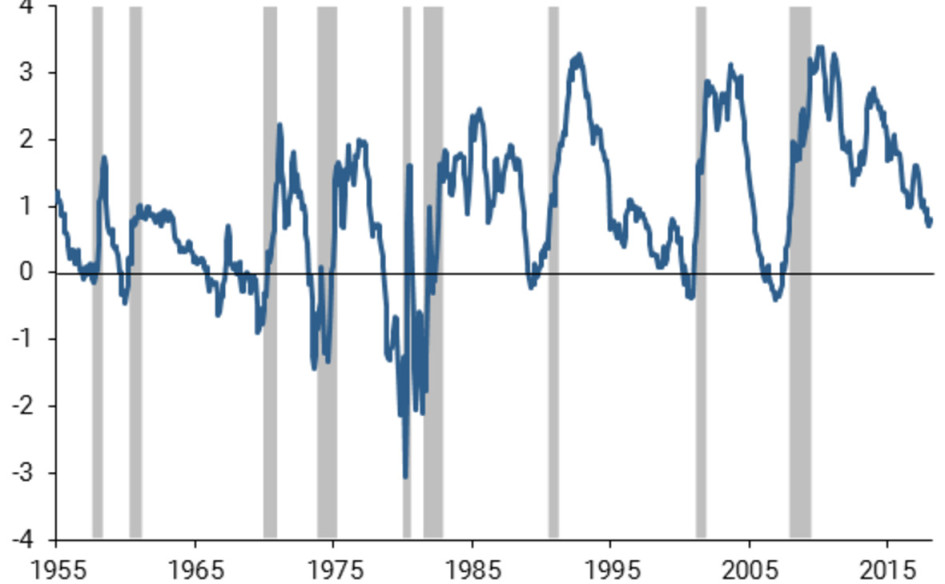

С 1955 года такое происходило всего десять раз. В девяти случаях после инверсии начиналась рецессия . Вот как это выглядит на графике Федерального резервного банка Сан-Франциско:

Серые вертикальные полосы — периоды рецессии, синяя кривая — разница (ее еще называют спредом) между доходностью долгосрочного и краткосрочного долга. Уход спреда в минус означает инверсию.

В наши дни каждый раз, когда синяя кривая уходит ниже нуля, экономисты по всему миру начинают бояться рецессии. И у них есть все основания — ведь сегодня мы знаем, что почти всегда за уходом спреда доходности в минус следовал экономический спад.

Вот каким были девять последних рецессий в США.

Президент США Дуайт Дэвид Эйзенхауэр (слева) (Фото: Cliff / Flickr)

1957 год. Мировой экономический спад, начавшийся в том году, называют рецессией Эйзенхауэра — просто потому, что президентом США в то время был Дуайт Дэвид Эйзенхауэр.

Причинами кризиса стали высокие ставки по банковским кредитам, резкое падение спроса на автомобили и сокращение строительства недвижимости. Кризис получился относительно коротким: правительство США оперативно вмешалось в ситуацию, и рецессию преодолели через восемь месяцев.

Визит группы «Битлз» в США в середине шестидесятых (Фото: United Press International)

1960 год. Причиной этой рецессии вновь оказалась монетарная политика американского центробанка. В 1959 году он начал повышать ставку. Кредиты стали менее доступными для бизнеса, и из-за нехватки свободных денег экономика перестала расти.

Спад продлился десять месяцев. За это время ВВП Соединенных Штатов ушел в минус на 1,6%. Ровно после этого кризиса США ждал один из самых длительных периодов экономического роста: благополучные и сытые шестидесятые.

Американские военные во Вьетнаме. 1965 год (Фото: Rocklin Lyons / Flickr)

1969 год. Рецессия 1969 года оказалась одной из самых умеренных во второй половине XX века. ВВП сократился всего на 0,6%, а спад завершился через 11 месяцев.

Причиной аналитики называют рост дефицита бюджета и очередное ужесточение процентных ставок. Рецессия совпала с заключительной фазой войны во Вьетнаме.

Заброшенная бензоколонка в США, переделанная в дом для молитвенных собраний (Фото: Дэвид Фалконер)

1973 год. Тот самый нефтяной кризис, который спровоцировал один из крупнейших кризисов века — не только в США, но и во многих западных странах. За короткий промежуток времени цены на нефть подскочили на 400%. Бензин начали воспринимать как роскошь, стоимость производства резко поднялась: американская экономика оказалась не готова к столь дорогой нефти. Рецессия затянулась на 16 месяцев.

На мировых рынках произошел обвал, казавшаяся нерушимой сталелитейная промышленность откатилась на десятилетия назад. За полтора кризисных года ВВП Соединенных Штатов ушел в минус на 3,2%. Отличительной чертой стала стагфляция — нетипичное положение, при котором экономический спад и рост безработицы сочетаются с повышением цен.

Первый запуск космического шаттла «Колумбия» в начале восьмидесятых (Фото: NASA)

1980 год. Короткая рецессия 1980 года длилась ровно шесть месяцев. Причиной в очередной раз стали действия центробанка США. Тот резко повысил процентные ставки по кредитам, пытаясь обуздать инфляцию.

Спад начался в январе. А уже в мае экономика начала восстанавливаться — аккурат после того, как центробанк смягчил монетарную политику.

Самолеты иранских военно-воздушных сил во время ирано-иракской войны (Фото: Wikipedia)

1981 год. И снова спусковым крючком оказалась нефть. В Иране произошла исламская революция, которая на долгие десятилетия изменила жизнь на всем Ближнем Востоке. Из светского государства с развитым капитализмом Иран превратился в исламскую республику, которая живет по законам шариата. По стране прокатились репрессии, сторонники исламского режима устраивали массовые казни. В такой ситуации Ирану было не до нефти — и добыча резко упала.

Цены на нефть взлетели до небес; в мире произошел мировой энергетический кризис (его еще называют вторым нефтяным кризисом). Усугубила ситуацию начавшаяся в 1981 году ирано-иракская война. На сей раз экономический спад в США продолжался 16 месяцев: Соединенные Штаты по-прежнему зависели от экспортной нефти и тяжело переносили скачки цен.

Билл Клинтон (на фото справа, с саксофоном), прослуживший президентом Соединенных Штатов с 1993 по 2001 год (Фото: Боб Макнили / Белый дом)

1990 год. Рецессия начала девяностых частично была спровоцирована вторжением Ирака в Кувейт и произошедшим в результате новым нефтяным кризисом. Этот спад в США продолжался восемь месяцев.

Башни Всемирного торгового центра в Нью-Йорке после атак 11 сентября 2001 года (Фото: SEMO TIMES / Flickr)

2000 год. Девяностые годы стали периодом самого продолжительного роста в истории США. Рост завершился фондовым обвалом, крахом пузыря доткомов и атаками 11 сентября.

Несмотря на столь серьезные потрясения, ВВП страны ушел в минус всего на 0,3%. Экономика вернулась к росту спустя восемь месяцев спада. Практика показала: экономика США оказалась намного более стабильной, чем была в семидесятых.

Фотографы и журналисты у входа в штаб-квартиру банка Lehman Brothers, объявившего о банкротстве. Оно стало одной из отправных точек мирового финансового кризиса 2008 года (Фото: Patrick Stahl / Flickr)

2007 год. Рецессию 2007 года называют Великой рецессией. Она началась с ипотечного кризиса в США, который обвалил рынок недвижимости. Это привело к банкротству крупных банков и финансовых организаций. Полномасштабный кризис длился 18 месяцев, падение ВВП составило 5,1%.

После инверсии доходности государственных облигаций не обязательно должен наступить спад — но последние 65 лет показывают, что на практике именно так и происходит. Единственным исключением стала середина шестидесятых, когда кратковременная инверсия ни к каким результатам не привела. Есть подозрение, что в 2019 году может произойти точно так же.

Гадание на инверсии. Как распознать наступление рецессии по графикам

Инверсия доходностей американских гособлигаций считается надежным индикатором экономического спада. Экономисты уверены: если доходности изменились, быть беде. Разбираемся, насколько обоснованы такие опасения

Экономисты убеждены: инверсия — надежный опережающий фактор, который указывает на скорый уход экономики США в рецессию .

Инверсия доходности означает, что долгосрочные государственные займы — например, десятилетние — начинают приносить меньше дохода, чем краткосрочные — например, двухлетние. Обычно «расстановка сил» на рынке госдолга иная: чем больше период долгового обязательства, тем выше доход, потому что выше риск.

В сложные для экономики времена долгосрочные инвестиции в государственные облигации оказываются менее интересными для инвесторов. Они перестают быть предсказуемыми — и их доходность падает ниже доходности краткосрочных.

Почему это явление так пугает финансовые рынки? Дело в том, что с 1955 года всем случаям спада в американской экономике предшествовала как раз инверсия кривой доходности государственных облигаций.

«Действительно, превышение доходности коротких облигаций над длинными нелогично с позиций стоимости денег и инвестиций, — объяснил руководитель группы аналитиков Центра аналитики и финансовых технологий Марк Гойхман. — Она возникает, когда инвесторы ожидают в скором будущем снижения доходности вложений и стремятся зафиксировать более высокий процент для своих денег».

«Такое положение может возникнуть, если инвесторы не верят в экономический рост в краткосрочном периоде и возможность высокого заработка в близкой перспективе, — добавил Гойхман. — Это и характеризует рецессию, поэтому инверсия считается ее опережающим признаком».

Экономисты не берутся однозначно утверждать, как работает такой механизм. Существует мнение, согласно которому инверсия 2019 года не указывает на приближающуюся рецессию, а является лишь следствием торговой войны между США и Китаем и уходом инвесторов в активы с низким риском. В 2019 году инверсия произошла 14 августа.

Редакция РБК Quote опросила экспертов о том, есть ли факторы, указывающие на то, что, несмотря на инверсию, говорить о рецессии рано. И что делать инвестору в ситуации такой неопределенности.

Рецессия: доводы против

По словам главы люксембургского офиса консалтинговой компании KRK Group Никиты Рябинина, все признаки, которые могут говорить о рецессии, сегодня присутствуют. Помимо инверсии процентных ставок, Рябинин обратил внимание еще на один фактор: «Это риск экономического спада, публикуемый Федрезервом. Он находится на рекордно высоких отметках. В июле этого года был зафиксирован самый долгосрочный период роста с момента кризиса 2008 года. Теперь ожидается циклический спад».

«Предсказать конкретную дату начала спада не совсем реалистично, — продолжил представитель KRK Group. — Стратегия для инвесторов перед кризисом стандартная: держать большую часть активов в наиболее ликвидных и наименее рискованных инструментах». Обычно такими инструментами считаются швейцарский франк, японская иена и золото.

«Ключевой вопрос, на который инверсия кривой не дает ответа, — это срок начала рецессии, — согласился аналитик «Газпромбанк — управление активами» Дмитрий Турмышев. — Текущее состояние экономики США и запас монетарных инструментов, который остался у ФРС, дают надежду, что охлаждение экономики США не выльется в рецессию, а текущие темпы роста на уровне 1,5–2% в год сохранятся в ближайшие год-полтора».

Рецессия давно могла произойти, если бы не многолетняя ультрамягкая политика Федрезерва США. Такую позицию высказал руководитель направления по управлению инвестиционным портфелем клиентов банка МКБ Валентин Журба.

«Никто из членов американского центробанка пока не видит ставку ниже уровня 1,75% в ближайшие годы, — объяснил Журба. — То есть люди, имеющие на руках все данные о состоянии экономики США, не видят угрозы рецессии».

«Сейчас фьючерсы на фонды Федерального резерва с вероятностью более 50% предполагают к весне будущего года ставку ФРС на уровне 1–1,25%. Это на 1% ниже текущего значения, — разъяснили в МКБ. — Согласно ожиданиям, весной 2021 года показатель останется почти таким же. Значит, рынок не видит высокой вероятности глубокой рецессии. Иначе прогноз по ставке был бы более пессимистичным».

Рецессия: доводы за

По мнению руководителя аналитического департамента компании «ФинИст» Кати Френкель, рынок, напротив, с завышенной уверенностью ждет наступления спада в экономике: «Ожидание рецессии, которая иногда заходит со стороны фондового рынка, заставит людей бдительнее отслеживать котировки фондовых и товарно-сырьевых площадок и, если что, действовать незамедлительно.

«Если кто-то начнет распродавать активы, люди могут подумать, что рецессия началась — и тоже начнут распродавать, — обратила внимание Френкель. — Это подстегнет следующих избавляться от активов. И так далее по цепочке. Если все ждут рецессии, то она произойдет [даже] вопреки экономическим показателям».

«Сам факт панических настроений уже выступает отдельной самостоятельной причиной возможного падения рисковых активов, даже если никакой рецессии не будет, — согласился Марк Гойхман. — Ее предсказание уже сейчас ведет к покупке защитных активов. То есть «пророчество» о падении цен акций, сырья, сырьевых валют — самоисполняющееся».

На этой неделе на рынке госдолга США произошла инверсия. Речь идет о перехлесте графиков доходности двухлетних и десятилетних американских облигаций. Исторически менее доходные двухлетние бумаги вдруг оказались более доходными — и это нетипично для рынка.

С 1955 года такое происходило всего десять раз. В девяти случаях после инверсии начиналась рецессия . Вот как это выглядит на графике Федерального резервного банка Сан-Франциско:

Серые вертикальные полосы — периоды рецессии, синяя кривая — разница (ее еще называют спредом) между доходностью долгосрочного и краткосрочного долга. Уход спреда в минус означает инверсию.

В наши дни каждый раз, когда синяя кривая уходит ниже нуля, экономисты по всему миру начинают бояться рецессии. И у них есть все основания — ведь сегодня мы знаем, что почти всегда за уходом спреда доходности в минус следовал экономический спад.

Вот каким были девять последних рецессий в США.

Президент США Дуайт Дэвид Эйзенхауэр (слева) (Фото: Cliff / Flickr)

1957 год. Мировой экономический спад, начавшийся в том году, называют рецессией Эйзенхауэра — просто потому, что президентом США в то время был Дуайт Дэвид Эйзенхауэр.

Причинами кризиса стали высокие ставки по банковским кредитам, резкое падение спроса на автомобили и сокращение строительства недвижимости. Кризис получился относительно коротким: правительство США оперативно вмешалось в ситуацию, и рецессию преодолели через восемь месяцев.

Визит группы «Битлз» в США в середине шестидесятых (Фото: United Press International)

1960 год. Причиной этой рецессии вновь оказалась монетарная политика американского центробанка. В 1959 году он начал повышать ставку. Кредиты стали менее доступными для бизнеса, и из-за нехватки свободных денег экономика перестала расти.

Спад продлился десять месяцев. За это время ВВП Соединенных Штатов ушел в минус на 1,6%. Ровно после этого кризиса США ждал один из самых длительных периодов экономического роста: благополучные и сытые шестидесятые.

Американские военные во Вьетнаме. 1965 год (Фото: Rocklin Lyons / Flickr)

1969 год. Рецессия 1969 года оказалась одной из самых умеренных во второй половине XX века. ВВП сократился всего на 0,6%, а спад завершился через 11 месяцев.

Причиной аналитики называют рост дефицита бюджета и очередное ужесточение процентных ставок. Рецессия совпала с заключительной фазой войны во Вьетнаме.

Заброшенная бензоколонка в США, переделанная в дом для молитвенных собраний (Фото: Дэвид Фалконер)

1973 год. Тот самый нефтяной кризис, который спровоцировал один из крупнейших кризисов века — не только в США, но и во многих западных странах. За короткий промежуток времени цены на нефть подскочили на 400%. Бензин начали воспринимать как роскошь, стоимость производства резко поднялась: американская экономика оказалась не готова к столь дорогой нефти. Рецессия затянулась на 16 месяцев.

На мировых рынках произошел обвал, казавшаяся нерушимой сталелитейная промышленность откатилась на десятилетия назад. За полтора кризисных года ВВП Соединенных Штатов ушел в минус на 3,2%. Отличительной чертой стала стагфляция — нетипичное положение, при котором экономический спад и рост безработицы сочетаются с повышением цен.

Первый запуск космического шаттла «Колумбия» в начале восьмидесятых (Фото: NASA)

1980 год. Короткая рецессия 1980 года длилась ровно шесть месяцев. Причиной в очередной раз стали действия центробанка США. Тот резко повысил процентные ставки по кредитам, пытаясь обуздать инфляцию.

Спад начался в январе. А уже в мае экономика начала восстанавливаться — аккурат после того, как центробанк смягчил монетарную политику.

Самолеты иранских военно-воздушных сил во время ирано-иракской войны (Фото: Wikipedia)

1981 год. И снова спусковым крючком оказалась нефть. В Иране произошла исламская революция, которая на долгие десятилетия изменила жизнь на всем Ближнем Востоке. Из светского государства с развитым капитализмом Иран превратился в исламскую республику, которая живет по законам шариата. По стране прокатились репрессии, сторонники исламского режима устраивали массовые казни. В такой ситуации Ирану было не до нефти — и добыча резко упала.

Цены на нефть взлетели до небес; в мире произошел мировой энергетический кризис (его еще называют вторым нефтяным кризисом). Усугубила ситуацию начавшаяся в 1981 году ирано-иракская война. На сей раз экономический спад в США продолжался 16 месяцев: Соединенные Штаты по-прежнему зависели от экспортной нефти и тяжело переносили скачки цен.

Билл Клинтон (на фото справа, с саксофоном), прослуживший президентом Соединенных Штатов с 1993 по 2001 год (Фото: Боб Макнили / Белый дом)

1990 год. Рецессия начала девяностых частично была спровоцирована вторжением Ирака в Кувейт и произошедшим в результате новым нефтяным кризисом. Этот спад в США продолжался восемь месяцев.

Башни Всемирного торгового центра в Нью-Йорке после атак 11 сентября 2001 года (Фото: SEMO TIMES / Flickr)

2000 год. Девяностые годы стали периодом самого продолжительного роста в истории США. Рост завершился фондовым обвалом, крахом пузыря доткомов и атаками 11 сентября.

Несмотря на столь серьезные потрясения, ВВП страны ушел в минус всего на 0,3%. Экономика вернулась к росту спустя восемь месяцев спада. Практика показала: экономика США оказалась намного более стабильной, чем была в семидесятых.

Фотографы и журналисты у входа в штаб-квартиру банка Lehman Brothers, объявившего о банкротстве. Оно стало одной из отправных точек мирового финансового кризиса 2008 года (Фото: Patrick Stahl / Flickr)

2007 год. Рецессию 2007 года называют Великой рецессией. Она началась с ипотечного кризиса в США, который обвалил рынок недвижимости. Это привело к банкротству крупных банков и финансовых организаций. Полномасштабный кризис длился 18 месяцев, падение ВВП составило 5,1%.

После инверсии доходности государственных облигаций не обязательно должен наступить спад — но последние 65 лет показывают, что на практике именно так и происходит. Единственным исключением стала середина шестидесятых, когда кратковременная инверсия ни к каким результатам не привела. Есть подозрение, что в 2019 году может произойти точно так же.

Гадание на инверсии. Как распознать наступление рецессии по графикам

Инверсия доходностей американских гособлигаций считается надежным индикатором экономического спада. Экономисты уверены: если доходности изменились, быть беде. Разбираемся, насколько обоснованы такие опасения

Экономисты убеждены: инверсия — надежный опережающий фактор, который указывает на скорый уход экономики США в рецессию .

Инверсия доходности означает, что долгосрочные государственные займы — например, десятилетние — начинают приносить меньше дохода, чем краткосрочные — например, двухлетние. Обычно «расстановка сил» на рынке госдолга иная: чем больше период долгового обязательства, тем выше доход, потому что выше риск.

В сложные для экономики времена долгосрочные инвестиции в государственные облигации оказываются менее интересными для инвесторов. Они перестают быть предсказуемыми — и их доходность падает ниже доходности краткосрочных.

Почему это явление так пугает финансовые рынки? Дело в том, что с 1955 года всем случаям спада в американской экономике предшествовала как раз инверсия кривой доходности государственных облигаций.

«Действительно, превышение доходности коротких облигаций над длинными нелогично с позиций стоимости денег и инвестиций, — объяснил руководитель группы аналитиков Центра аналитики и финансовых технологий Марк Гойхман. — Она возникает, когда инвесторы ожидают в скором будущем снижения доходности вложений и стремятся зафиксировать более высокий процент для своих денег».

«Такое положение может возникнуть, если инвесторы не верят в экономический рост в краткосрочном периоде и возможность высокого заработка в близкой перспективе, — добавил Гойхман. — Это и характеризует рецессию, поэтому инверсия считается ее опережающим признаком».

Экономисты не берутся однозначно утверждать, как работает такой механизм. Существует мнение, согласно которому инверсия 2019 года не указывает на приближающуюся рецессию, а является лишь следствием торговой войны между США и Китаем и уходом инвесторов в активы с низким риском. В 2019 году инверсия произошла 14 августа.

Редакция РБК Quote опросила экспертов о том, есть ли факторы, указывающие на то, что, несмотря на инверсию, говорить о рецессии рано. И что делать инвестору в ситуации такой неопределенности.

Рецессия: доводы против

По словам главы люксембургского офиса консалтинговой компании KRK Group Никиты Рябинина, все признаки, которые могут говорить о рецессии, сегодня присутствуют. Помимо инверсии процентных ставок, Рябинин обратил внимание еще на один фактор: «Это риск экономического спада, публикуемый Федрезервом. Он находится на рекордно высоких отметках. В июле этого года был зафиксирован самый долгосрочный период роста с момента кризиса 2008 года. Теперь ожидается циклический спад».

«Предсказать конкретную дату начала спада не совсем реалистично, — продолжил представитель KRK Group. — Стратегия для инвесторов перед кризисом стандартная: держать большую часть активов в наиболее ликвидных и наименее рискованных инструментах». Обычно такими инструментами считаются швейцарский франк, японская иена и золото.

«Ключевой вопрос, на который инверсия кривой не дает ответа, — это срок начала рецессии, — согласился аналитик «Газпромбанк — управление активами» Дмитрий Турмышев. — Текущее состояние экономики США и запас монетарных инструментов, который остался у ФРС, дают надежду, что охлаждение экономики США не выльется в рецессию, а текущие темпы роста на уровне 1,5–2% в год сохранятся в ближайшие год-полтора».

Рецессия давно могла произойти, если бы не многолетняя ультрамягкая политика Федрезерва США. Такую позицию высказал руководитель направления по управлению инвестиционным портфелем клиентов банка МКБ Валентин Журба.

«Никто из членов американского центробанка пока не видит ставку ниже уровня 1,75% в ближайшие годы, — объяснил Журба. — То есть люди, имеющие на руках все данные о состоянии экономики США, не видят угрозы рецессии».

«Сейчас фьючерсы на фонды Федерального резерва с вероятностью более 50% предполагают к весне будущего года ставку ФРС на уровне 1–1,25%. Это на 1% ниже текущего значения, — разъяснили в МКБ. — Согласно ожиданиям, весной 2021 года показатель останется почти таким же. Значит, рынок не видит высокой вероятности глубокой рецессии. Иначе прогноз по ставке был бы более пессимистичным».

Рецессия: доводы за

По мнению руководителя аналитического департамента компании «ФинИст» Кати Френкель, рынок, напротив, с завышенной уверенностью ждет наступления спада в экономике: «Ожидание рецессии, которая иногда заходит со стороны фондового рынка, заставит людей бдительнее отслеживать котировки фондовых и товарно-сырьевых площадок и, если что, действовать незамедлительно.

«Если кто-то начнет распродавать активы, люди могут подумать, что рецессия началась — и тоже начнут распродавать, — обратила внимание Френкель. — Это подстегнет следующих избавляться от активов. И так далее по цепочке. Если все ждут рецессии, то она произойдет [даже] вопреки экономическим показателям».

«Сам факт панических настроений уже выступает отдельной самостоятельной причиной возможного падения рисковых активов, даже если никакой рецессии не будет, — согласился Марк Гойхман. — Ее предсказание уже сейчас ведет к покупке защитных активов. То есть «пророчество» о падении цен акций, сырья, сырьевых валют — самоисполняющееся».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба