20 августа 2019 УК «Арсагера»

Достаточно часто у инвесторов возникает вопрос, что выгоднее: вложение в недвижимость или в фондовый рынок, в золото или в валюту? А может, лучше депозит? Обгоняет ли инфляцию индексное инвестирование? Список можно продолжать достаточно долго.

В данном материале приводится обобщенный сравнительный обзор эффективности инвестирования в такие инструменты как акции, недвижимость, депозит, золото, валюта. Привведенные расчеты не учитывают транзакционные издержки, связанные с приобретением и владением рассматриваемых активов, что может оказать существенное влияние на фактическую доходность.

Источники данных.

Индекс МосБиржи – http://www.moex.com/.

Депозит – средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года по состоянию на начало года (кроме депозитов до востребования) - http://cbr.ru/.

Недвижимость – изменение стоимости недвижимости на вторичном рынке жилья в Санкт-Петербурге - http://www.bn.ru/.

Золото – изменение стоимости золота в долларах США – http://www.gold.org/.

Доллар – изменение курса доллара по отношению к рублю – http://cbr.ru/.

Инфляция – индекс потребительских цен – http://gks.ru/.

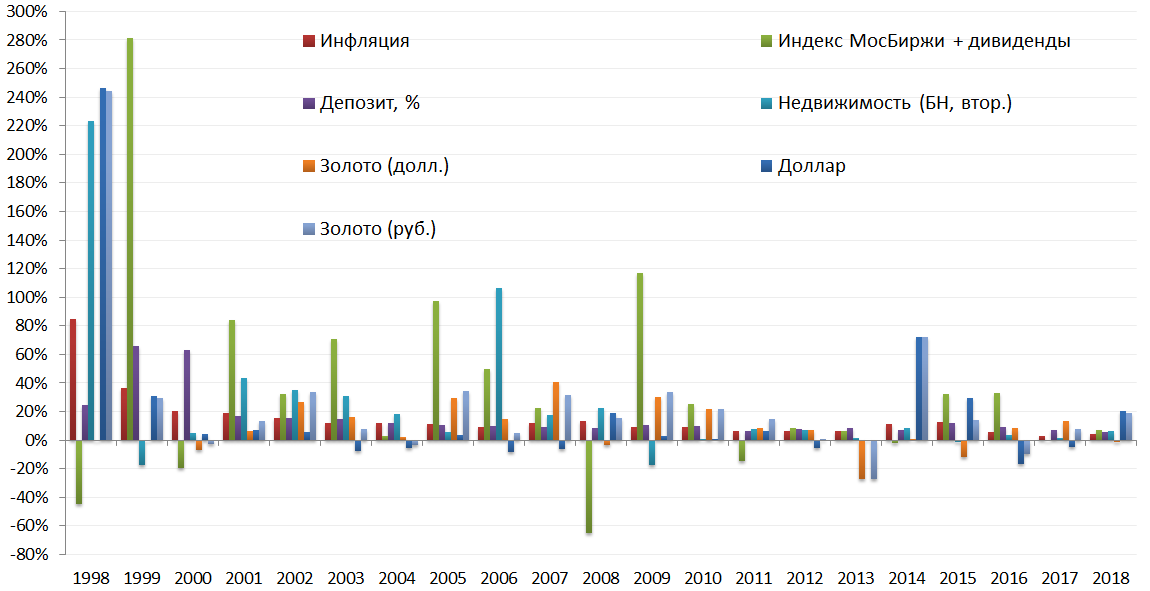

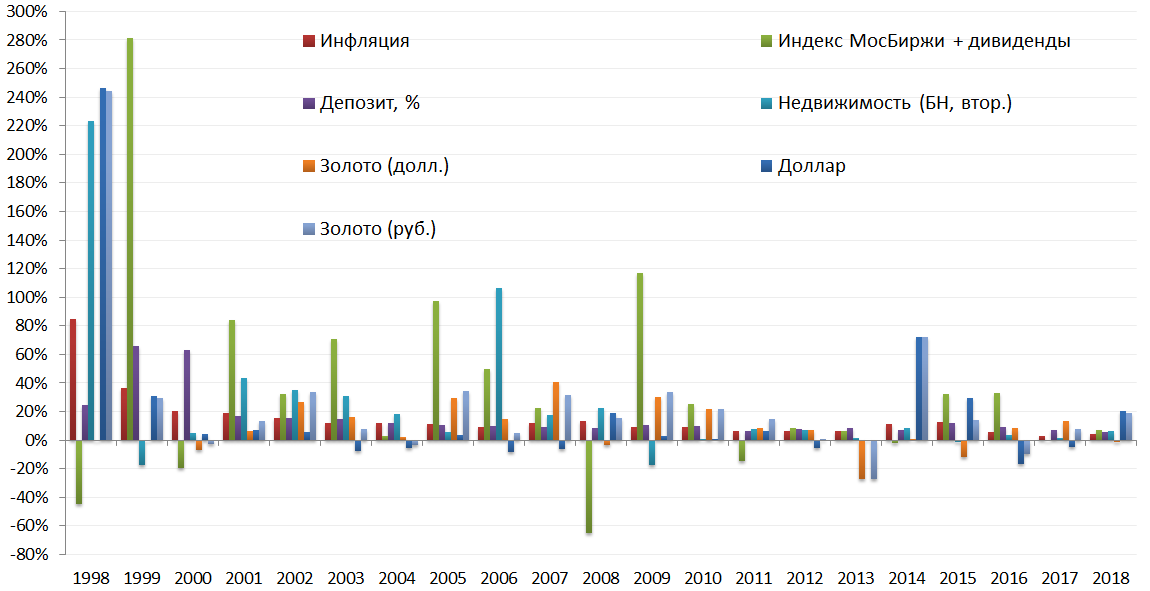

График 1. Процентные изменения

Из данных, которые мы использовали для расчетов, можно сделать следующие основные выводы:

Уровень депозитных ставок близок к темпам официальной инфляции.

Фондовый рынок демонстрировал отрицательную динамику по итогам года 6 раз за исследуемый промежуток времени.

Доллар резко дорожал относительно рубля в 1998, 1999, 2008, 2014, 2015 и 2018 годах.

Золото (в доллaровой оценке) демонстрировало значительные результаты роста стоимости в период с 2002 по 2010 гг. В 2013 и 2015 годах происходили существенные снижения долларовых цен (-27% и -12% соответственно). В пересчете на рубли рост стоимости золота более внушителен, что связано с периодическим падением курса рубля (особенно в 2014-2015 годах).

Данные с конца 1997 использованы по той причине, что ранее индекс МосБиржи (индекс ММВБ) не существовал, а он является важным показателем эффективности российского рынка акций. Конечно же, раньше, чем ММВБ, рассчитывался индекс РТС, но тогда возникает проблема с тем, что bn.ru начал мониторинг цен на вторичном рынке жилья в Санкт-Петербурге только с января 1997. Учитывая эти моменты, было принято решение вести расчеты с конца 1997 года, используя значения индекса МосБиржи.

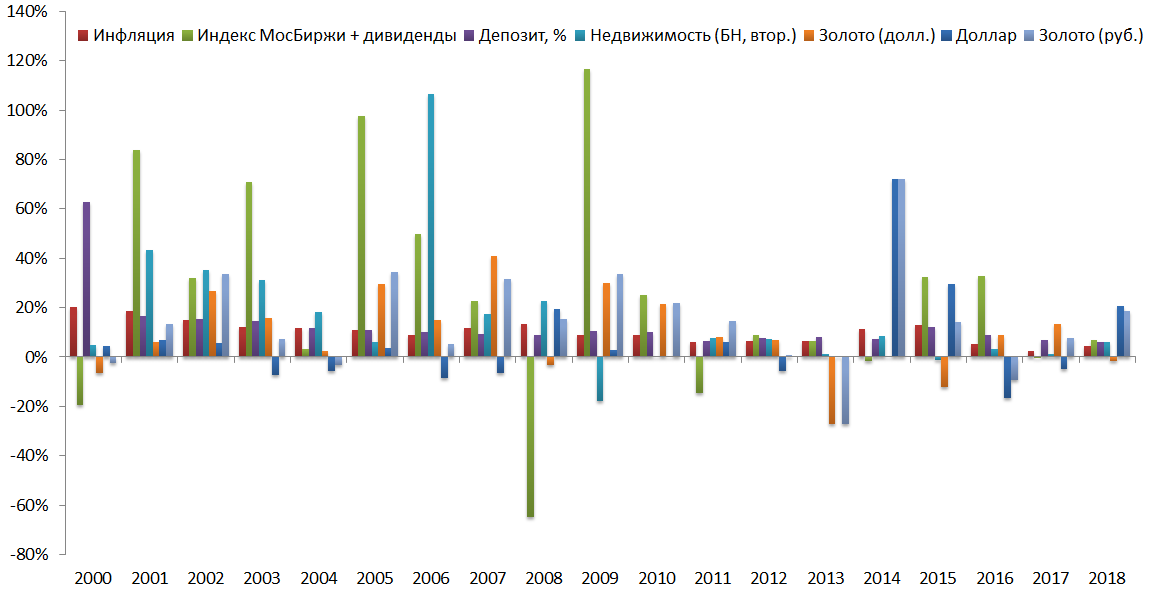

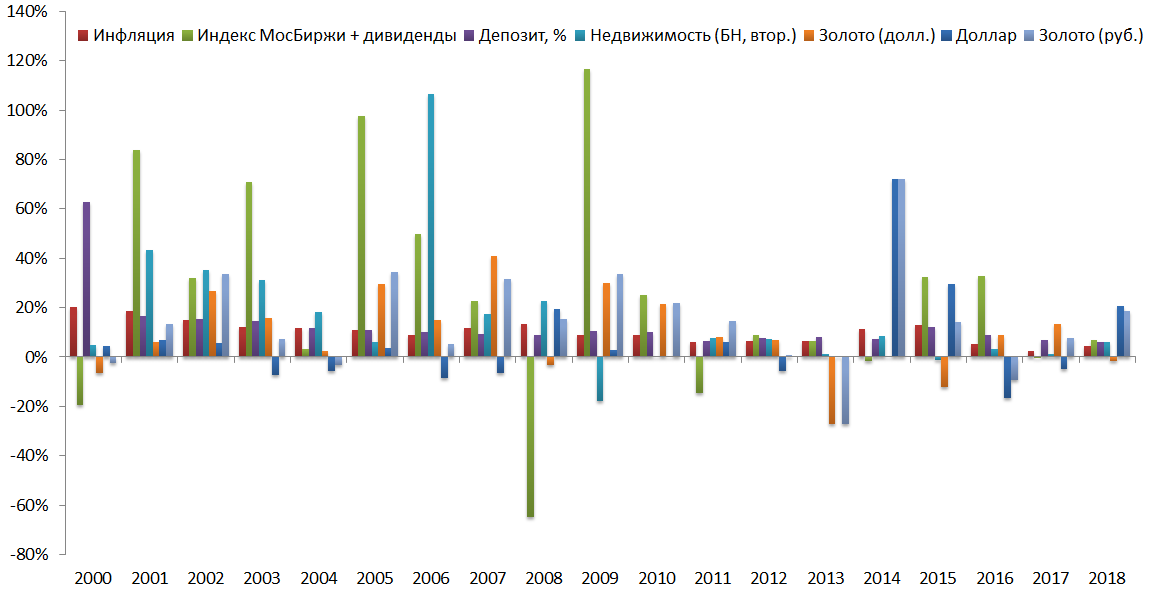

Исключив из гистограммы экстремальные значения 1998-1999 годов, получим более наглядный вариант для сравнения доходностей.

График 2. Процентные изменения

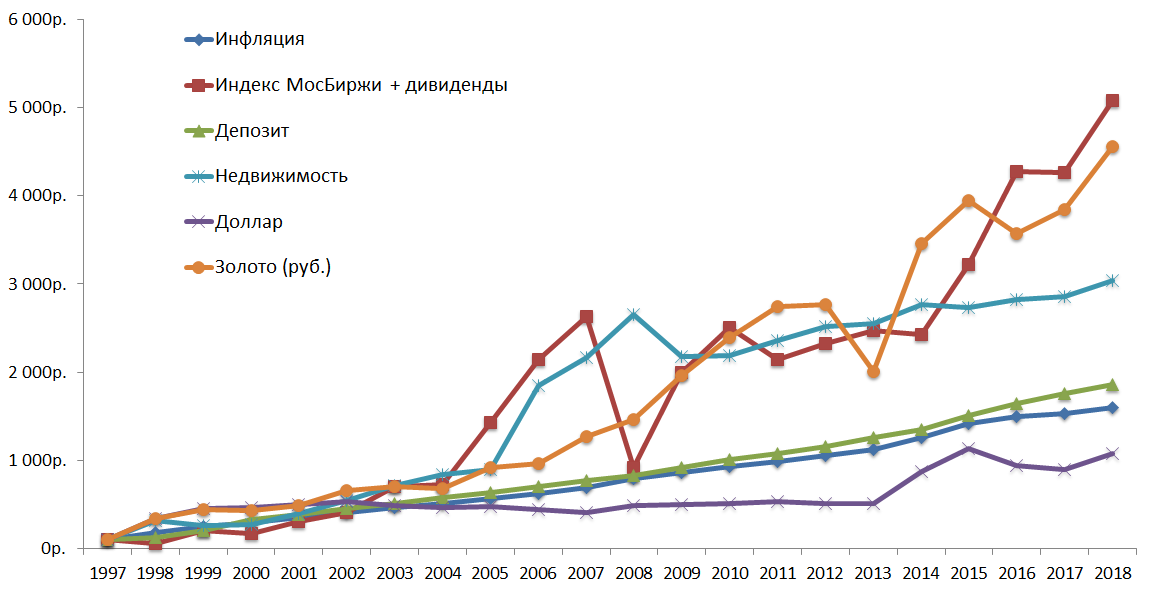

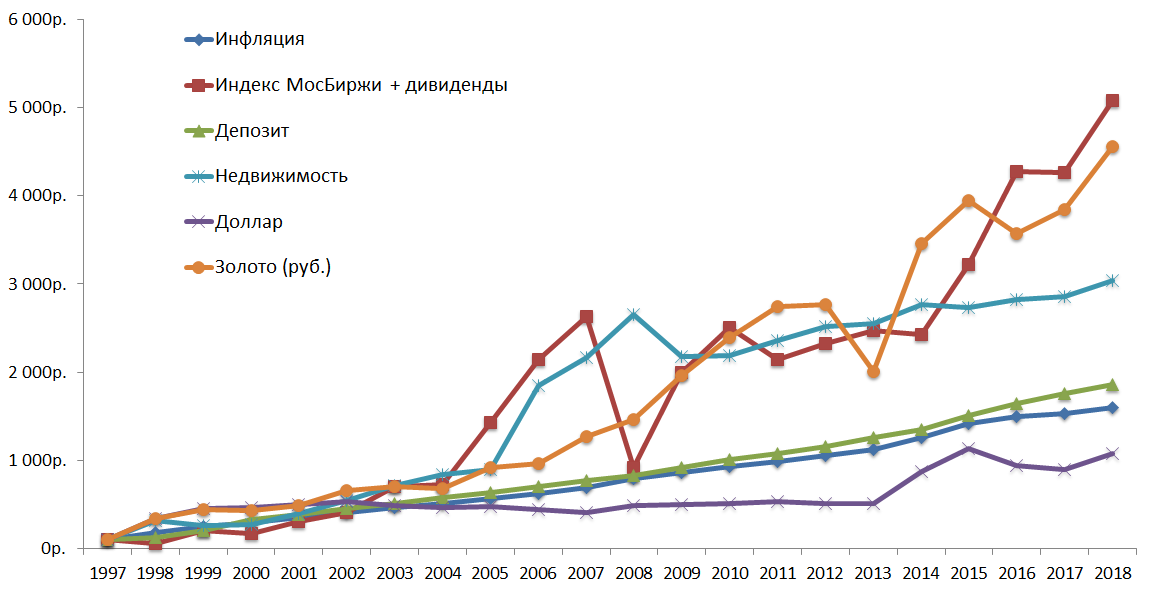

Далее рассмотрим динамику стоимости вложенных средств (предположим, что мы вложили 100 руб.) на двух отрезках времени с конца 1997 по конец 2018 года и с конца 1999 по конец 2018 года. Второй отрезок позволяет оценить эффективность инвестиций в период без аномальных значений процентных изменений по всем инструментам в 1998 году.

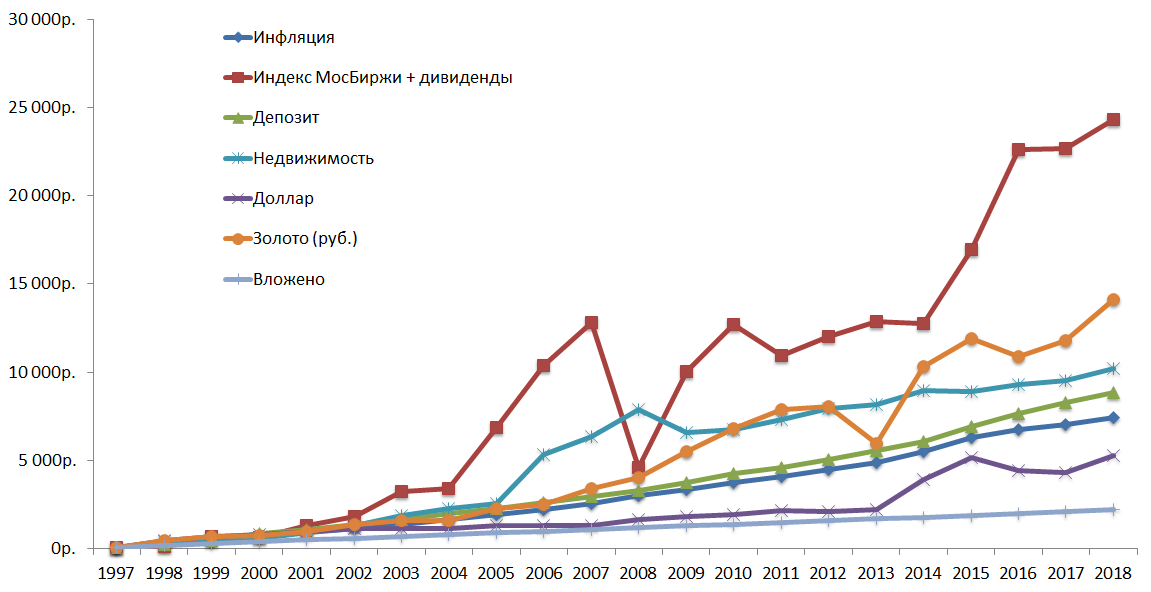

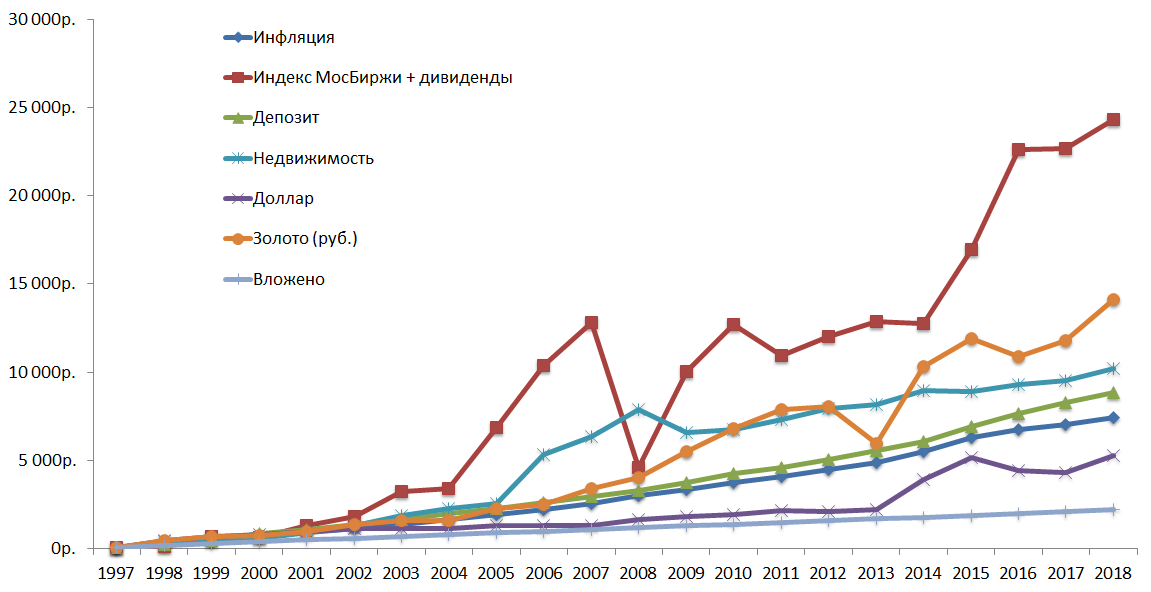

График 3. Вложили 100 руб. в конце 1997 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

На отрезке с конца 1997 по конец 2018 года наиболее выгодными продолжают оставаться вложения в акции (5 077 руб.) в значительной степени благодаря реинвестиции получаемых дивидендов . Вложения в золото в рублевой оценке (4 555 руб.) остаются на втором месте благодаря значительному росту котировок в период 2002-2007 гг. и девальвации национальной валюты в 1998 и особенно в 2014-2015 годах. Третье место последние четыре года сохраняется за вложениями в недвижимость (3 037 руб.).

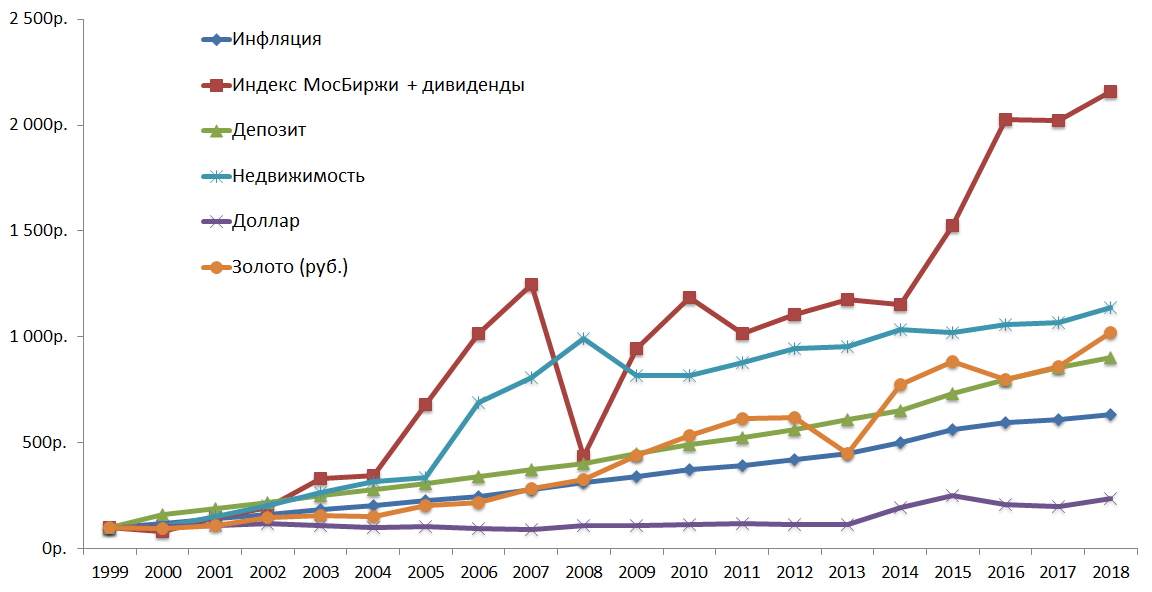

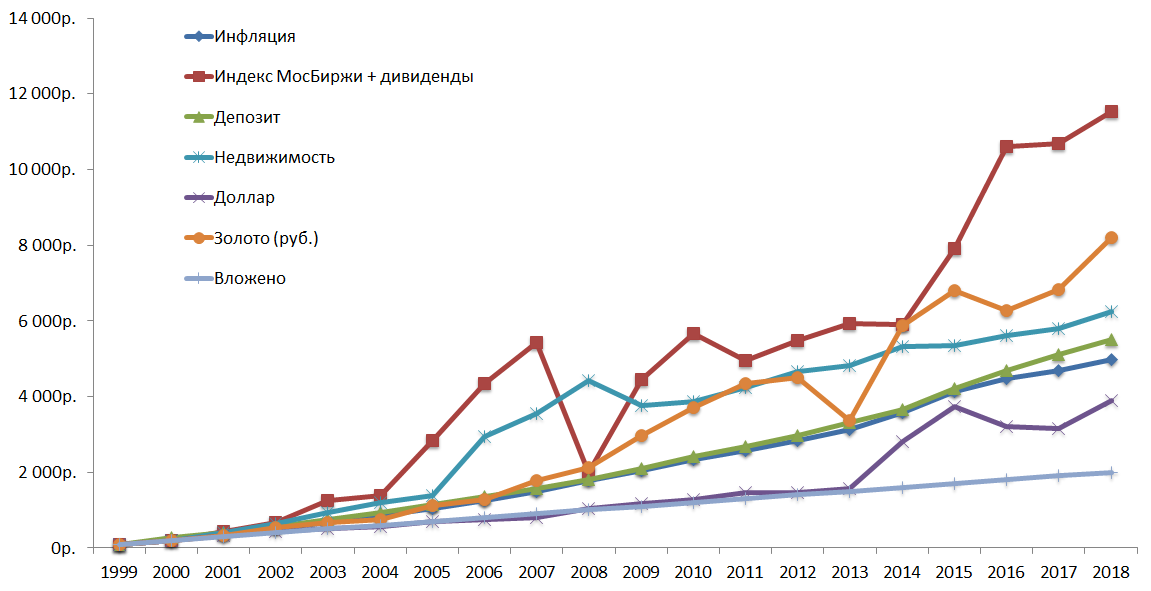

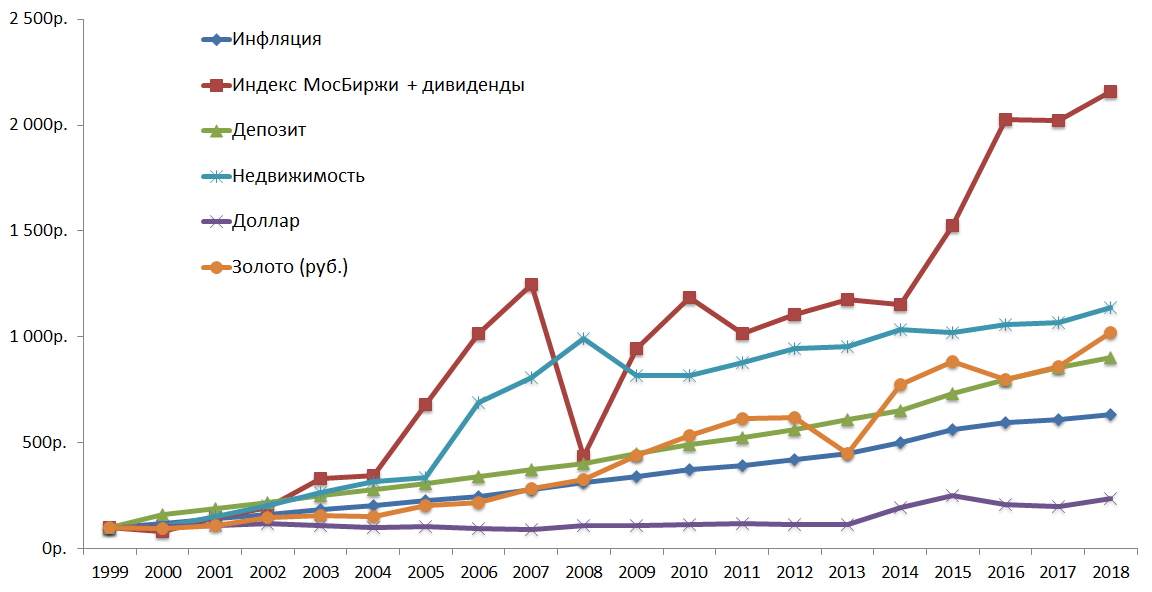

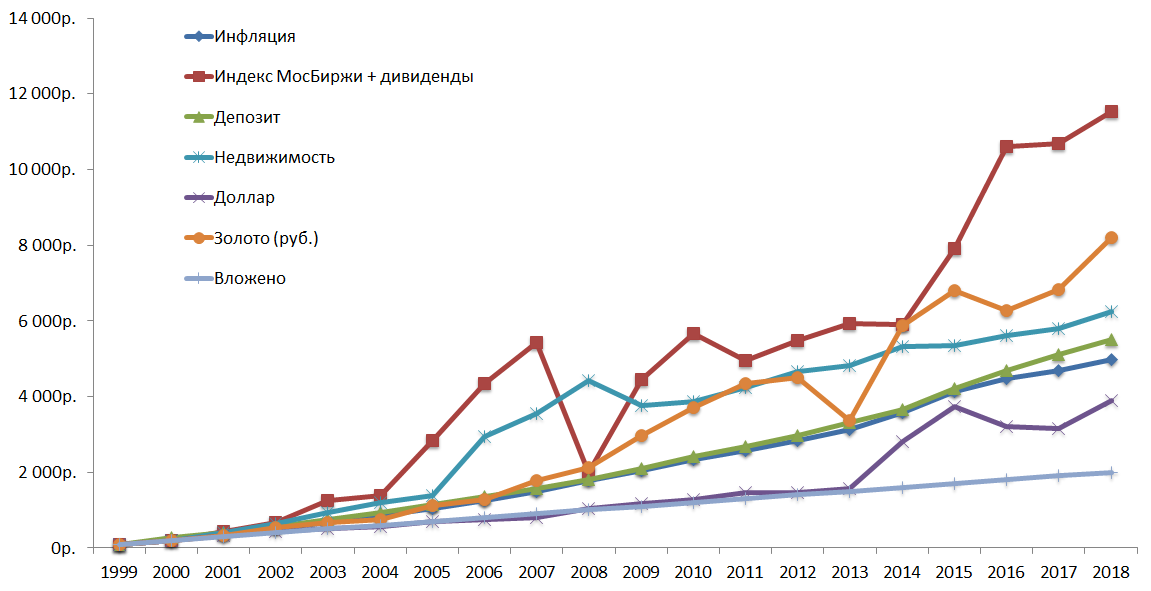

График 4. Вложили 100 руб. в конце 1999 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

За период с конца 1999 по конец 2018 года наилучший результат на протяжении последних 10 лет демонстрируют вложения в акции (с учетом реинвестиции получаемых дивидендов) - 2 158 руб., а недвижимость занимает второе место с результатом 1 137 руб. Золото в рублевой оценке сохранило третье место (1 023 руб.).

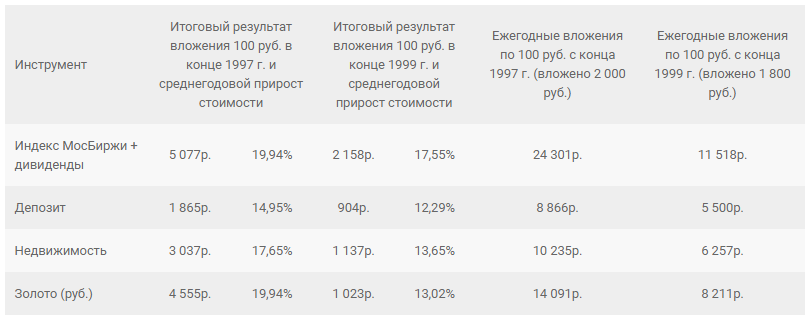

Теперь рассмотрим ситуацию с регулярным (ежегодным) инвестированием по 100 руб. в данные инструменты на тех же отрезках времени (с конца 1997 и с конца 1999 года).

График 5. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1997 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

График 6. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1999 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

При регулярном инвестировании на первом рассматриваемом отрезке (с 1997 по 2018 год) лидером по итогам 2018 года продолжают оставаться вложения в акции (в значительной степени благодаря реинвестиции дивидендов), золото (в рублевом выражении) сохранило второе место, недвижимость уверенно закрепилась на третей позиции. На втором отрезке (с 1999 по 2018 год) ситуация аналогичная: вложения в акции также остаются на первом месте по итогам года, вложения в золото и недвижимость сохранили вторую и третю позиции соответственно.

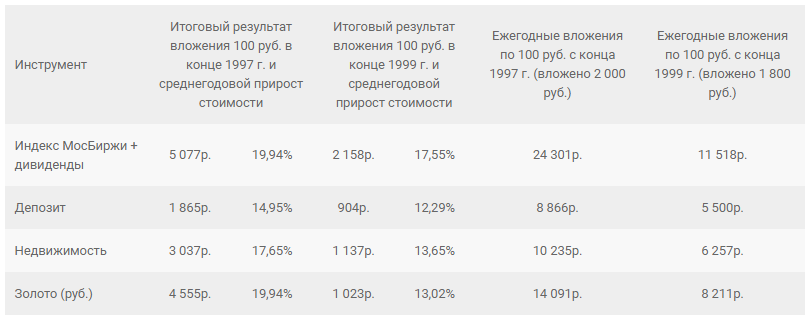

Цифровые значения результатов инвестирования по состоянию на конец 2018 года представлены в следующей таблице.

Представленные данные подтверждают выводы, сделанные в других материалах управляющей компании «Арсагера».

Акции и недвижимость в долгосрочном периоде приносят в среднем сопоставимую доходность.

Инвестиции в акции и недвижимость в долгосрочном периоде превосходят инфляцию.

Вложение денег в депозитные вклады может обеспечить уровень доходности близкий к инфляции.

Инвестиции в золото (руб.) могут быть выгоднее акций и недвижимости на определенных периодах (из-за резкого обесценения рубля в 1998 и 2014-2015 годах).

При регулярном инвестировании наиболее волатильные активы дают наилучшие результаты.

Хотелось бы отметить, что из всех рассмотренных вариантов вложений только акции и недвижимость предполагают создание добавленной стоимости. Они генерируют прибыль их владельцу, то есть дают возможность инвестору зарабатывать посредством владения активом. У акций это выражается в виде дивидендов, а у недвижимости – в виде рентного дохода.

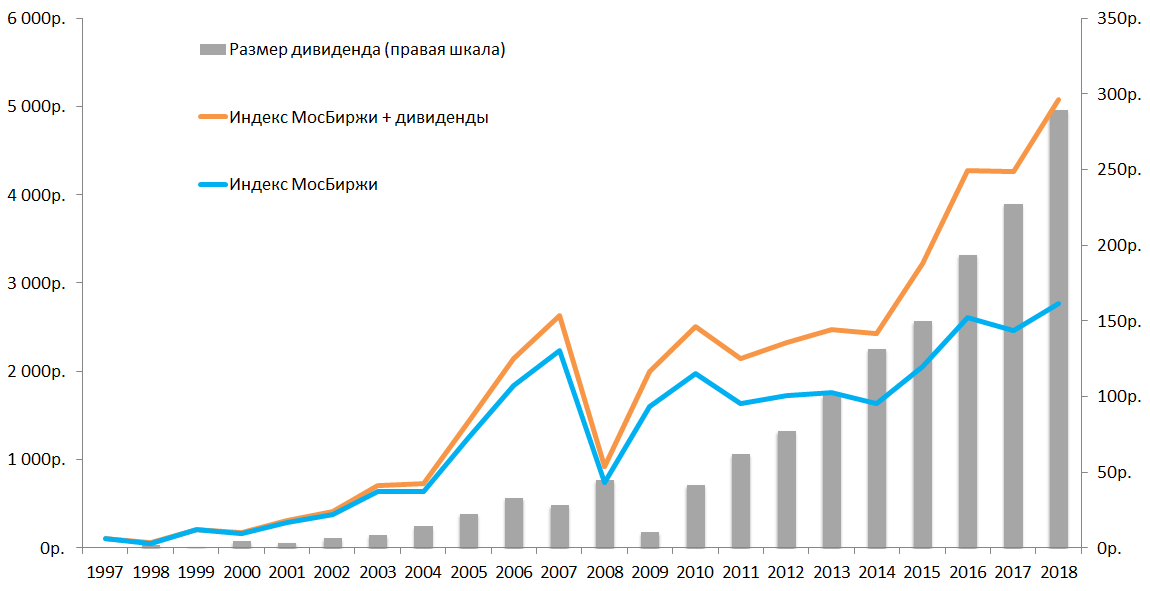

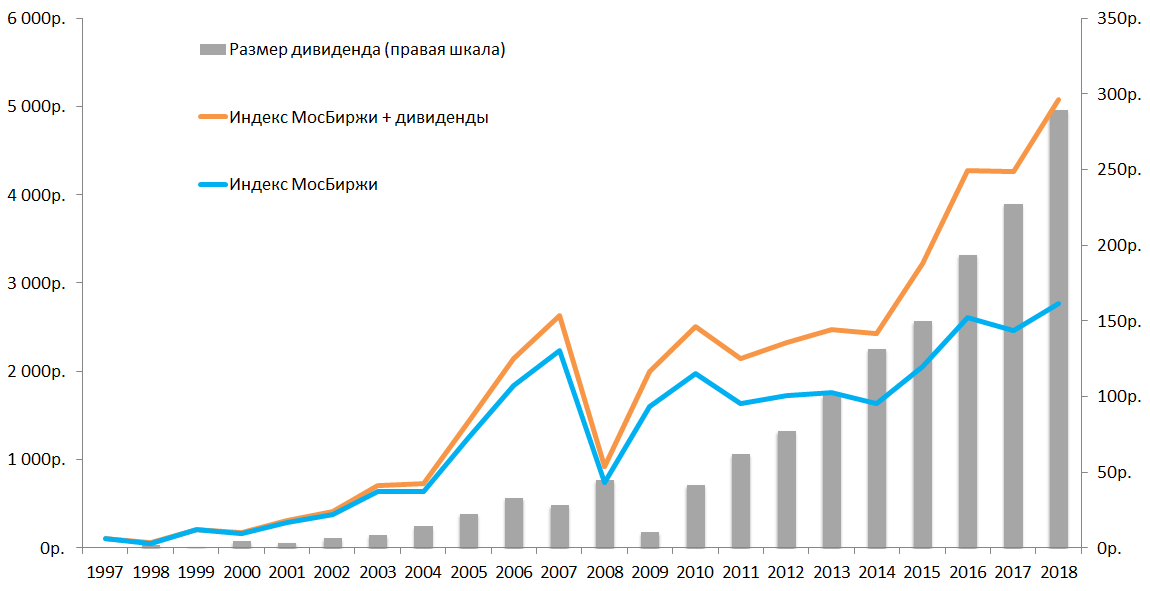

Давайте рассмотрим, каким именно образом дивидендная доходность по акциям скажется на расчетах при инвестировании 100 руб. в конце 1997 года в индекс МосБиржи.

На отрезке с конца 1997 по конец 2009 года мы оценили среднюю дивидендную доходность на уровне 2% в год. С 2009 по 2018 год для определения дивидендной доходности мы использовали сравнение индекса МосБиржи и индекса MOEX Total Return (индекс полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов). Средняя дивидендная доходность в этот период составила 4,3%. Дивидендная доходность по итогам 2018 года составила 6,8%.

График 7. Динамика дивидендной доходности по индексу МосБиржи.

Всего дивидендов было получено на сумму — 1 450 руб. С учетом их реинвестирования в индекс МосБиржи стоимость вложений в конце 2018 года составила 5 077 руб. При этом стоимость вложений в индекс без реинвестирования дивидендов составила 2 770 руб. Таким образом, дивиденды улучшили результат прироста стоимости вложений на 83%.

Представленные расчеты подтверждают эффективность инвестиций в активы, которые позволяют получать доход не только от прироста их стоимости, но и дополнительно генерируют прибыль своим владельцам.

В данном материале приводится обобщенный сравнительный обзор эффективности инвестирования в такие инструменты как акции, недвижимость, депозит, золото, валюта. Привведенные расчеты не учитывают транзакционные издержки, связанные с приобретением и владением рассматриваемых активов, что может оказать существенное влияние на фактическую доходность.

Источники данных.

Индекс МосБиржи – http://www.moex.com/.

Депозит – средневзвешенная ставка по рублевым депозитам физических лиц в кредитных организациях сроком до 1 года по состоянию на начало года (кроме депозитов до востребования) - http://cbr.ru/.

Недвижимость – изменение стоимости недвижимости на вторичном рынке жилья в Санкт-Петербурге - http://www.bn.ru/.

Золото – изменение стоимости золота в долларах США – http://www.gold.org/.

Доллар – изменение курса доллара по отношению к рублю – http://cbr.ru/.

Инфляция – индекс потребительских цен – http://gks.ru/.

График 1. Процентные изменения

Из данных, которые мы использовали для расчетов, можно сделать следующие основные выводы:

Уровень депозитных ставок близок к темпам официальной инфляции.

Фондовый рынок демонстрировал отрицательную динамику по итогам года 6 раз за исследуемый промежуток времени.

Доллар резко дорожал относительно рубля в 1998, 1999, 2008, 2014, 2015 и 2018 годах.

Золото (в доллaровой оценке) демонстрировало значительные результаты роста стоимости в период с 2002 по 2010 гг. В 2013 и 2015 годах происходили существенные снижения долларовых цен (-27% и -12% соответственно). В пересчете на рубли рост стоимости золота более внушителен, что связано с периодическим падением курса рубля (особенно в 2014-2015 годах).

Данные с конца 1997 использованы по той причине, что ранее индекс МосБиржи (индекс ММВБ) не существовал, а он является важным показателем эффективности российского рынка акций. Конечно же, раньше, чем ММВБ, рассчитывался индекс РТС, но тогда возникает проблема с тем, что bn.ru начал мониторинг цен на вторичном рынке жилья в Санкт-Петербурге только с января 1997. Учитывая эти моменты, было принято решение вести расчеты с конца 1997 года, используя значения индекса МосБиржи.

Исключив из гистограммы экстремальные значения 1998-1999 годов, получим более наглядный вариант для сравнения доходностей.

График 2. Процентные изменения

Далее рассмотрим динамику стоимости вложенных средств (предположим, что мы вложили 100 руб.) на двух отрезках времени с конца 1997 по конец 2018 года и с конца 1999 по конец 2018 года. Второй отрезок позволяет оценить эффективность инвестиций в период без аномальных значений процентных изменений по всем инструментам в 1998 году.

График 3. Вложили 100 руб. в конце 1997 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

На отрезке с конца 1997 по конец 2018 года наиболее выгодными продолжают оставаться вложения в акции (5 077 руб.) в значительной степени благодаря реинвестиции получаемых дивидендов . Вложения в золото в рублевой оценке (4 555 руб.) остаются на втором месте благодаря значительному росту котировок в период 2002-2007 гг. и девальвации национальной валюты в 1998 и особенно в 2014-2015 годах. Третье место последние четыре года сохраняется за вложениями в недвижимость (3 037 руб.).

График 4. Вложили 100 руб. в конце 1999 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

За период с конца 1999 по конец 2018 года наилучший результат на протяжении последних 10 лет демонстрируют вложения в акции (с учетом реинвестиции получаемых дивидендов) - 2 158 руб., а недвижимость занимает второе место с результатом 1 137 руб. Золото в рублевой оценке сохранило третье место (1 023 руб.).

Теперь рассмотрим ситуацию с регулярным (ежегодным) инвестированием по 100 руб. в данные инструменты на тех же отрезках времени (с конца 1997 и с конца 1999 года).

График 5. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1997 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

График 6. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1999 года

Источники: moex.ru, gks.ru, bn.ru, gold.org, расчеты УК Арсагера

При регулярном инвестировании на первом рассматриваемом отрезке (с 1997 по 2018 год) лидером по итогам 2018 года продолжают оставаться вложения в акции (в значительной степени благодаря реинвестиции дивидендов), золото (в рублевом выражении) сохранило второе место, недвижимость уверенно закрепилась на третей позиции. На втором отрезке (с 1999 по 2018 год) ситуация аналогичная: вложения в акции также остаются на первом месте по итогам года, вложения в золото и недвижимость сохранили вторую и третю позиции соответственно.

Цифровые значения результатов инвестирования по состоянию на конец 2018 года представлены в следующей таблице.

Представленные данные подтверждают выводы, сделанные в других материалах управляющей компании «Арсагера».

Акции и недвижимость в долгосрочном периоде приносят в среднем сопоставимую доходность.

Инвестиции в акции и недвижимость в долгосрочном периоде превосходят инфляцию.

Вложение денег в депозитные вклады может обеспечить уровень доходности близкий к инфляции.

Инвестиции в золото (руб.) могут быть выгоднее акций и недвижимости на определенных периодах (из-за резкого обесценения рубля в 1998 и 2014-2015 годах).

При регулярном инвестировании наиболее волатильные активы дают наилучшие результаты.

Хотелось бы отметить, что из всех рассмотренных вариантов вложений только акции и недвижимость предполагают создание добавленной стоимости. Они генерируют прибыль их владельцу, то есть дают возможность инвестору зарабатывать посредством владения активом. У акций это выражается в виде дивидендов, а у недвижимости – в виде рентного дохода.

Давайте рассмотрим, каким именно образом дивидендная доходность по акциям скажется на расчетах при инвестировании 100 руб. в конце 1997 года в индекс МосБиржи.

На отрезке с конца 1997 по конец 2009 года мы оценили среднюю дивидендную доходность на уровне 2% в год. С 2009 по 2018 год для определения дивидендной доходности мы использовали сравнение индекса МосБиржи и индекса MOEX Total Return (индекс полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов). Средняя дивидендная доходность в этот период составила 4,3%. Дивидендная доходность по итогам 2018 года составила 6,8%.

График 7. Динамика дивидендной доходности по индексу МосБиржи.

Всего дивидендов было получено на сумму — 1 450 руб. С учетом их реинвестирования в индекс МосБиржи стоимость вложений в конце 2018 года составила 5 077 руб. При этом стоимость вложений в индекс без реинвестирования дивидендов составила 2 770 руб. Таким образом, дивиденды улучшили результат прироста стоимости вложений на 83%.

Представленные расчеты подтверждают эффективность инвестиций в активы, которые позволяют получать доход не только от прироста их стоимости, но и дополнительно генерируют прибыль своим владельцам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба