31 декабря 2019 Zero Hedge

Немного экономической статистики с ZeroHedge под занавес уходящего года. Благо что он оказался весьма удачным, по крайней мере для некоторых. Так, индекс благосостояния миллиардеров от Bloomberg превысил значение в $5,9 трлн добавив в этом году «свежие» (свеженапечатанные ФРС) $1,2 трлн.:

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

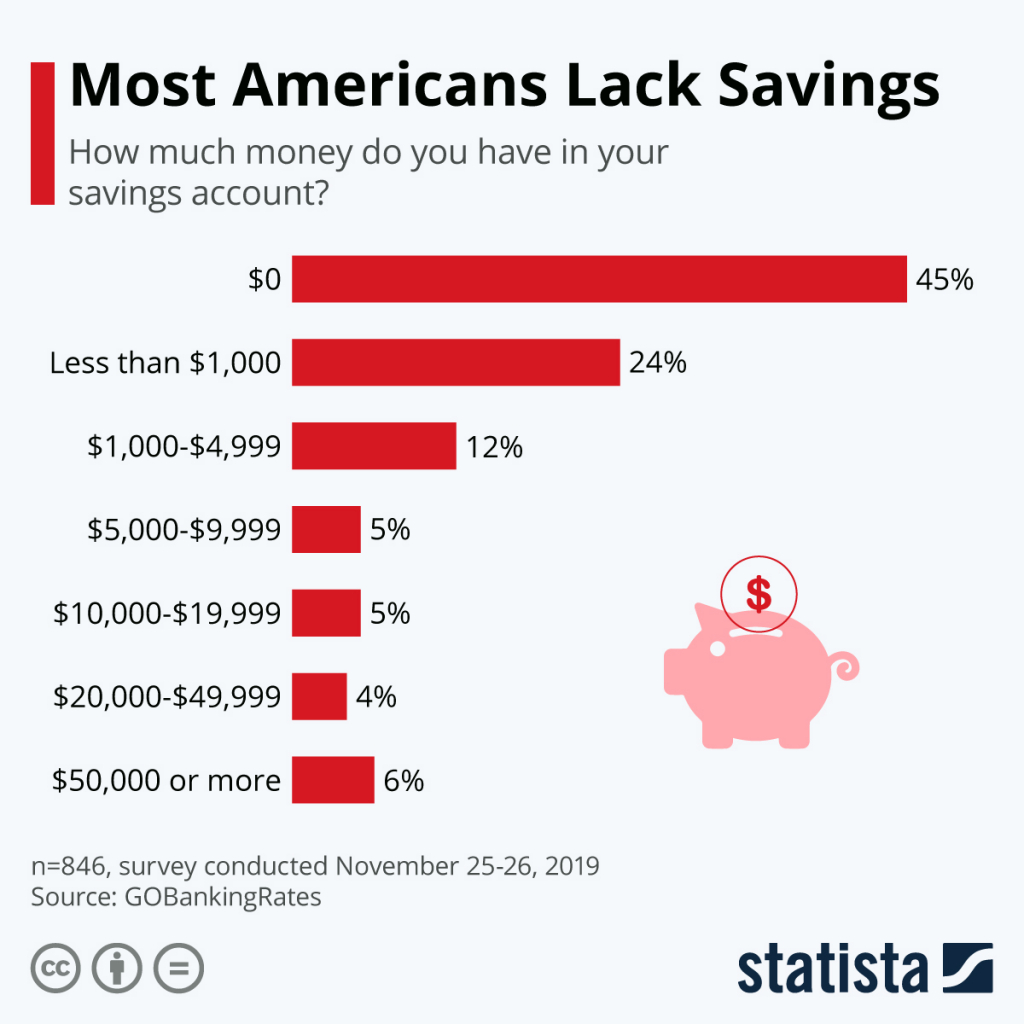

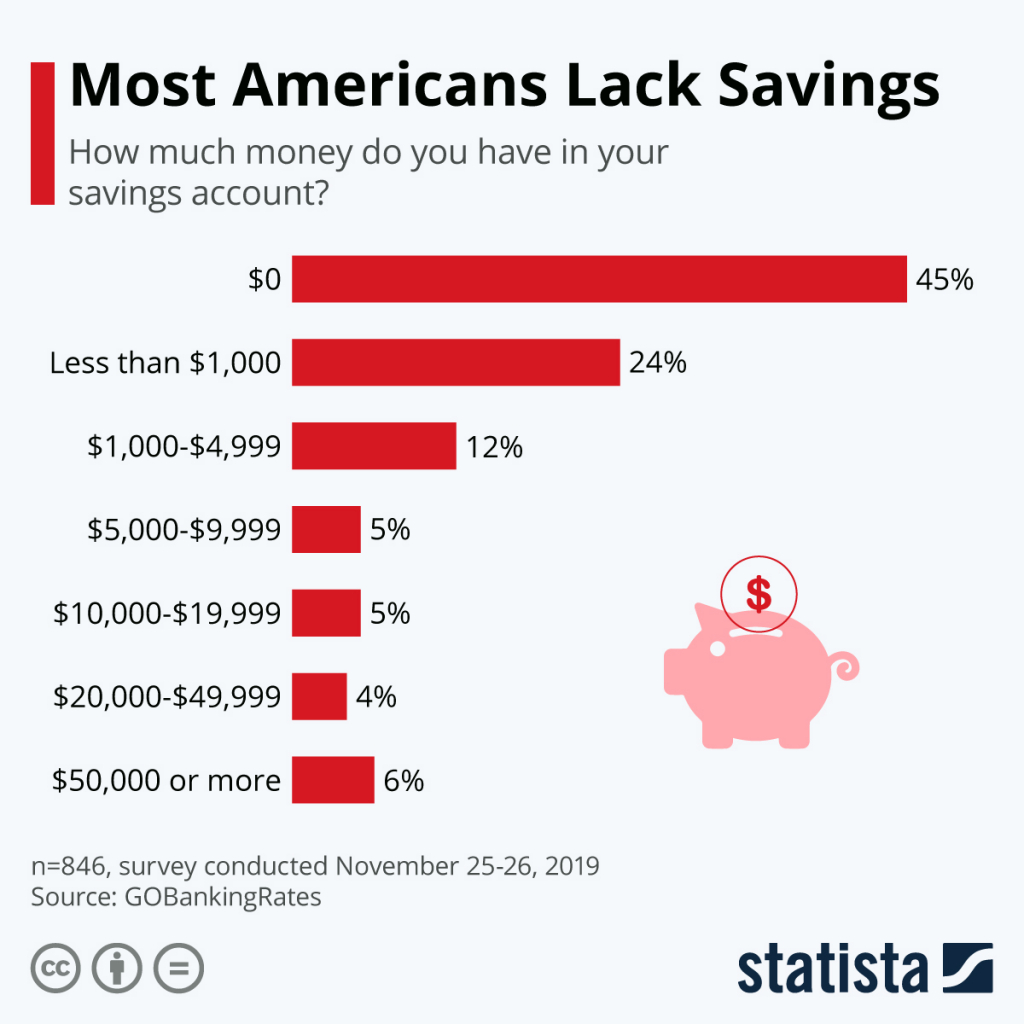

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

(Сбережения 24% жителей США находятся ниже $1 тыс., а 45% граждан не имеют собственных сбережений вообще.)

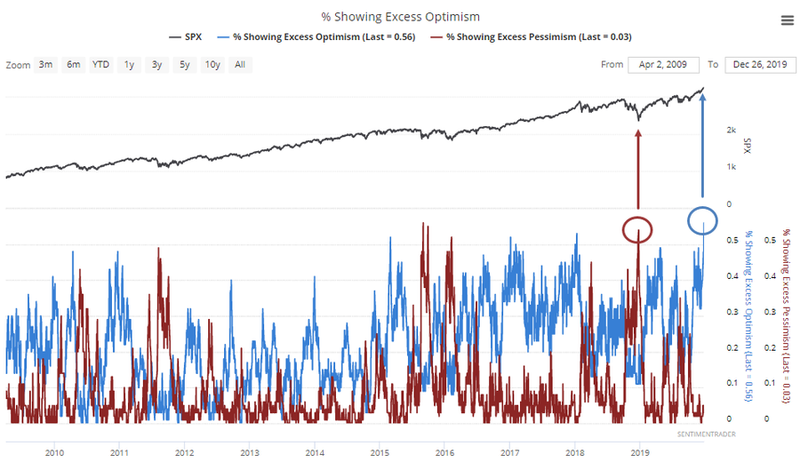

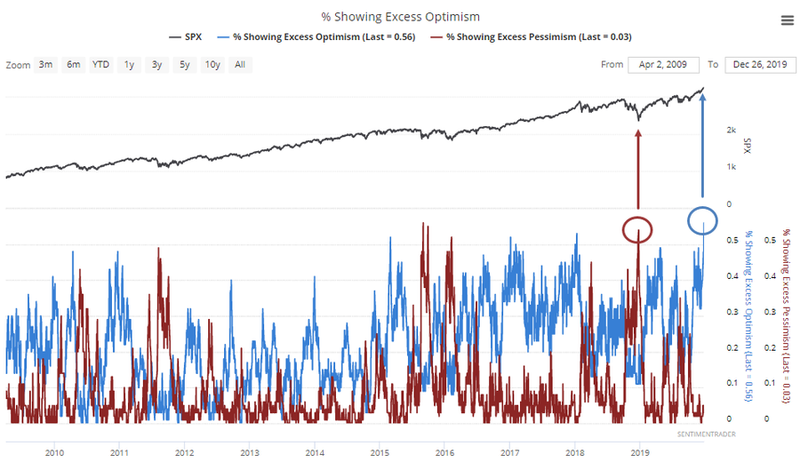

Тем временем на рынках акций течет своя дивная жизнь — S&P500 ставит все новые рекорды, так же как и оптимизм в среде инвесторов:

(Оптимизм инвесторов на фондовом рынке США достиг максимальных значений за десятилетие (синяя линия).

При этом участники рынка преимущественно ориентируются на изменение баланса Феда, а не на фундаментальные индикаторы:

(Динамика индекса S&P 500 в последние месяцы (верхний график слева) плотно коррелирует с изменением баланса ФРС (нижний график слева). При этом сам индекс движется в отрыве от фундаментальной составляющей (правый график).

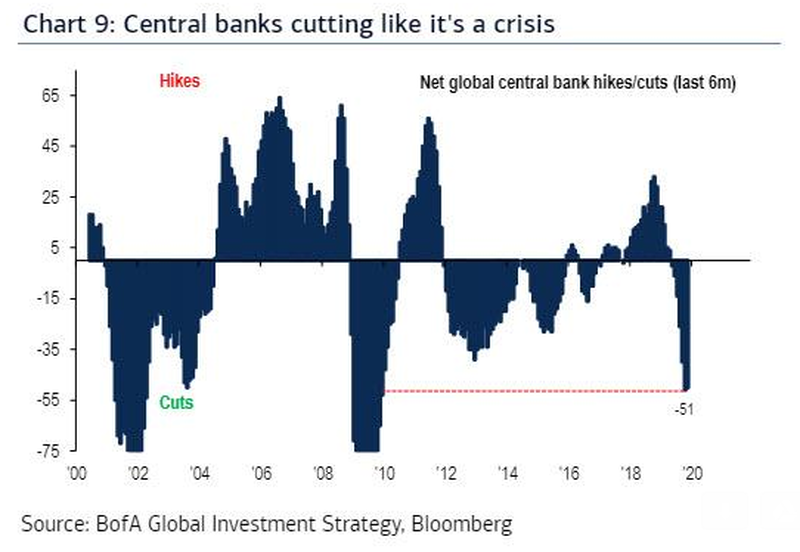

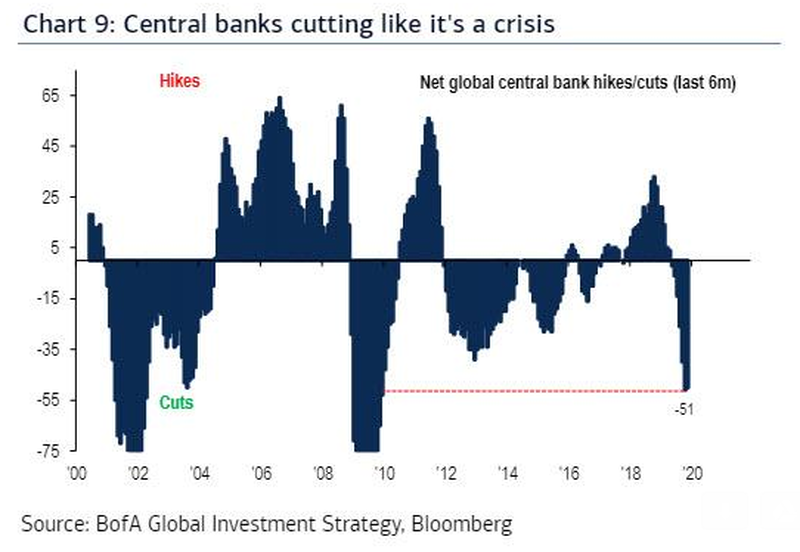

Центральные банки, в свою очередь, стараются не разочаровать инвесторов и активно смягчают свою денежно-кредитную политику. В 2019 году они снижали ставки рекродным темпом с момента финансового кризиса 2008–2009 годов. ФРС также движется в общем тренде и может выкупить до 40% правительственных займов, размещаемых в 2020 году (а это $420 млрд).

(В 2019 году центральные банки по всему миру снижали ставки рекордным темпом с момента финансового кризиса 2008–2009 годов.)

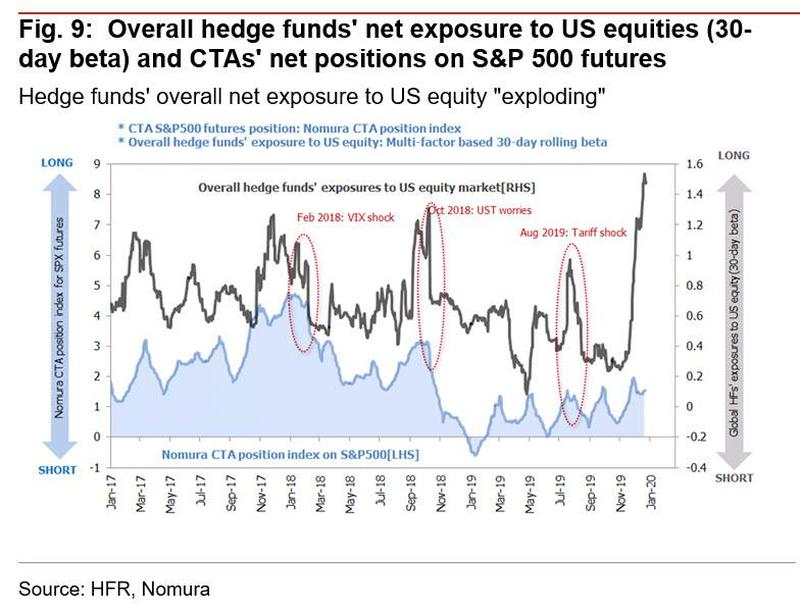

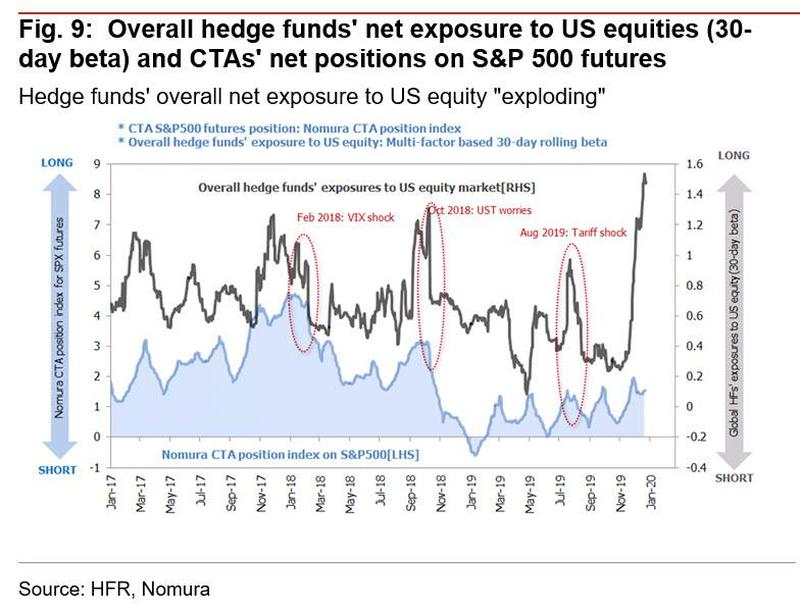

На этом фоне вовлеченность хедж-фондов в покупки на фондовом рынке США достигла рекордных значений:

(Вовлеченность хедж-фондов в покупки на фондовом рынке США резко увеличилась в последние месяцы и достигла рекордных значений (черная линия).

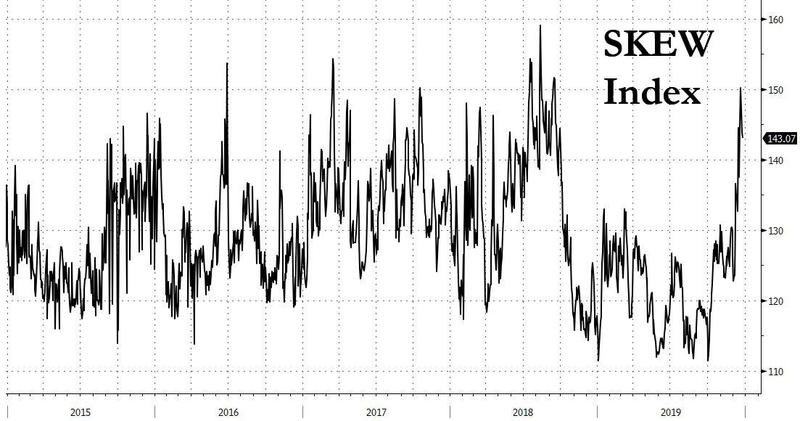

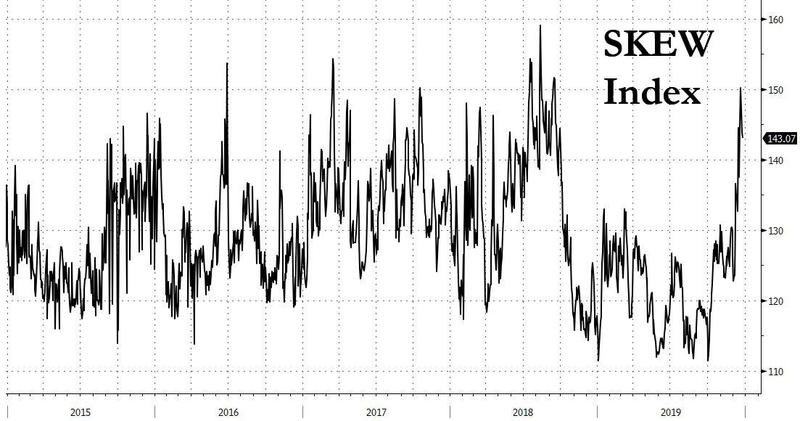

Впрочем, вместе с этим растет и индекс SKEW, характеризующий волатильность в дальних опционах на S&P 500 (мера так называемых «хвостовых рисков»). Похоже, что очередной «черный лебедь» может быть достаточно близко:

(Рост индекса SKEW в последние месяцы может предвещать реализацию риска «черного лебедя» на фондовом рынке США в следующем году.)

А финансовый сектор уже почувствовал дыхание надвигающегося кризиса — сокращение рабочих мест в банках резко выросло в уходящем году, прервав нисходящий тренд последних лет:

(Сокращение рабочих мест в банках по всему миру резко выросло в 2019 году.)

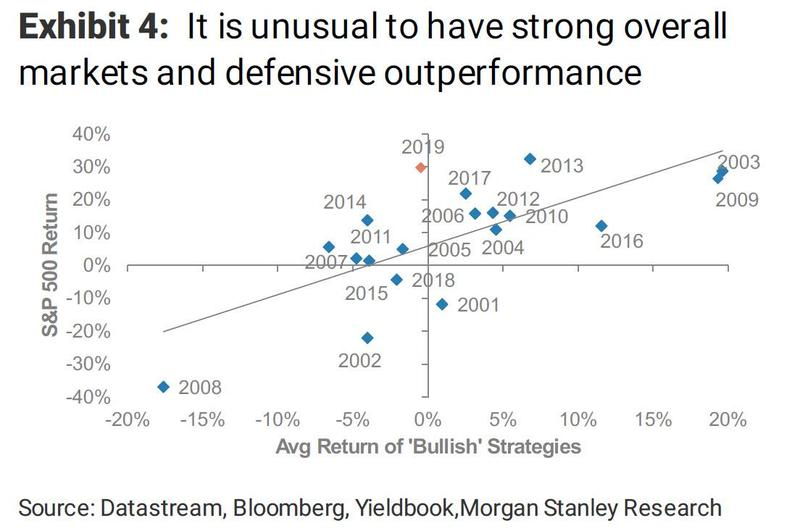

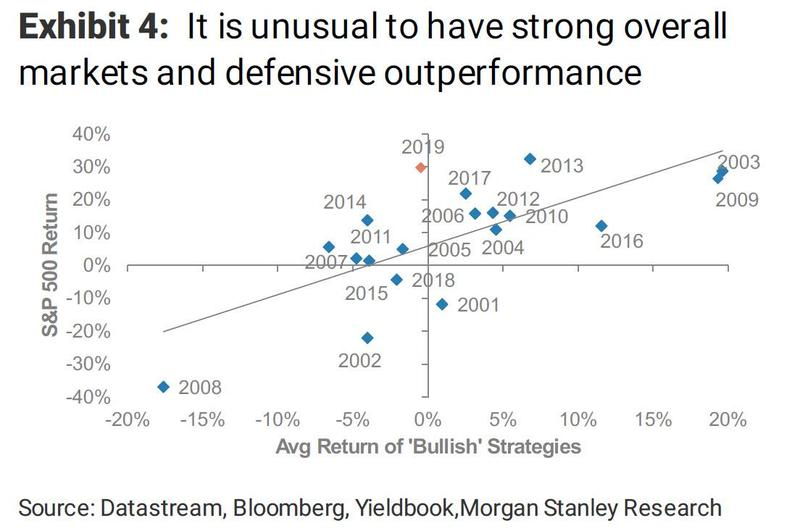

И напоследок еще один любопытный график, подчеркивающий контрасты уходящего года — сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США и годовой доходности индекса S&P 500.

Впервые за последние несколько десятилетий быки не смогли реализовать свое преимущество на растущем рынке. Очередная случайность или в финансовой системе произошел какой-то серьезный сбой?

(Сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США (по горизонтали) и годовой доходности индекса S&P 500 (по вертикали).

(Индекс благосостояния миллиардеров от Bloomberg достиг значения $5,94 трлн в 2019 году)

Состояние 172 американских миллиардеров выросло на $500 млрд, отечественные олигархи идут с заметным отставанием — рост их благосостояния составил «всего» $51 млрд. Впрочем, про эти «успехи» нам вряд ли расскажут на нашем телевидении, время сейчас не то…

По другую сторону баррикад реальность совсем другая, сбережения ~70% простых американцев не превышают и $1 тыс. Об инвестициях на фондовом рынке с такими суммами и говорить не приходится, а значит этот праздник жизни проходит мимо них (финансовая элита богатеет в первую очередь за счет роста капитализации компаний, которые ей принадлежат):

(Сбережения 24% жителей США находятся ниже $1 тыс., а 45% граждан не имеют собственных сбережений вообще.)

Тем временем на рынках акций течет своя дивная жизнь — S&P500 ставит все новые рекорды, так же как и оптимизм в среде инвесторов:

(Оптимизм инвесторов на фондовом рынке США достиг максимальных значений за десятилетие (синяя линия).

При этом участники рынка преимущественно ориентируются на изменение баланса Феда, а не на фундаментальные индикаторы:

(Динамика индекса S&P 500 в последние месяцы (верхний график слева) плотно коррелирует с изменением баланса ФРС (нижний график слева). При этом сам индекс движется в отрыве от фундаментальной составляющей (правый график).

Центральные банки, в свою очередь, стараются не разочаровать инвесторов и активно смягчают свою денежно-кредитную политику. В 2019 году они снижали ставки рекродным темпом с момента финансового кризиса 2008–2009 годов. ФРС также движется в общем тренде и может выкупить до 40% правительственных займов, размещаемых в 2020 году (а это $420 млрд).

(В 2019 году центральные банки по всему миру снижали ставки рекордным темпом с момента финансового кризиса 2008–2009 годов.)

На этом фоне вовлеченность хедж-фондов в покупки на фондовом рынке США достигла рекордных значений:

(Вовлеченность хедж-фондов в покупки на фондовом рынке США резко увеличилась в последние месяцы и достигла рекордных значений (черная линия).

Впрочем, вместе с этим растет и индекс SKEW, характеризующий волатильность в дальних опционах на S&P 500 (мера так называемых «хвостовых рисков»). Похоже, что очередной «черный лебедь» может быть достаточно близко:

(Рост индекса SKEW в последние месяцы может предвещать реализацию риска «черного лебедя» на фондовом рынке США в следующем году.)

А финансовый сектор уже почувствовал дыхание надвигающегося кризиса — сокращение рабочих мест в банках резко выросло в уходящем году, прервав нисходящий тренд последних лет:

(Сокращение рабочих мест в банках по всему миру резко выросло в 2019 году.)

И напоследок еще один любопытный график, подчеркивающий контрасты уходящего года — сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США и годовой доходности индекса S&P 500.

Впервые за последние несколько десятилетий быки не смогли реализовать свое преимущество на растущем рынке. Очередная случайность или в финансовой системе произошел какой-то серьезный сбой?

(Сравнение среднегодовой доходности бычьих стратегий на фондовом рынке США (по горизонтали) и годовой доходности индекса S&P 500 (по вертикали).

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба