Рынок золота продолжает находится на 7-летних максимумах, подпитываемый негативным фоном вокруг коронавируса и плохими мировыми макроэкономическими показателями.

Также подливает масла в огонь растущая инфляция, в январе в США потребительская инфляция составила 2,5% в годовом выражении, а базовая инфляция – 2,3%. Все финансовые аналитики знают, от инфляции можно избавиться через покупку золота.

Тем временем на рынке золота устойчиво проявляются четкие сигналы о завершении цикла роста начавшегося в 2016 году. График ниже иллюстрирует данный цикл

Мы наблюдаем четкую техническую картину, указывающую на завершении 4-летнего роста. Цена уперлась в верхнюю границу восходящего фрактального канала и важный уровень Фибоначчи 0,62 от 4-летнего цикла снижения 2012-2016 годов.

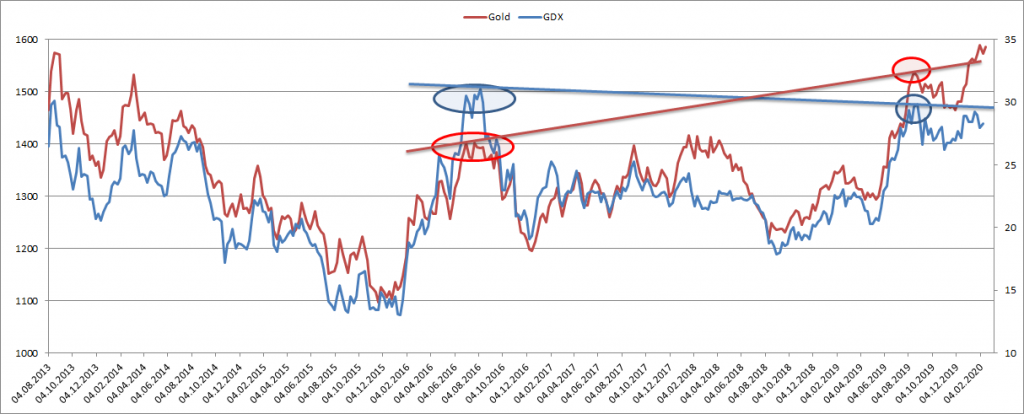

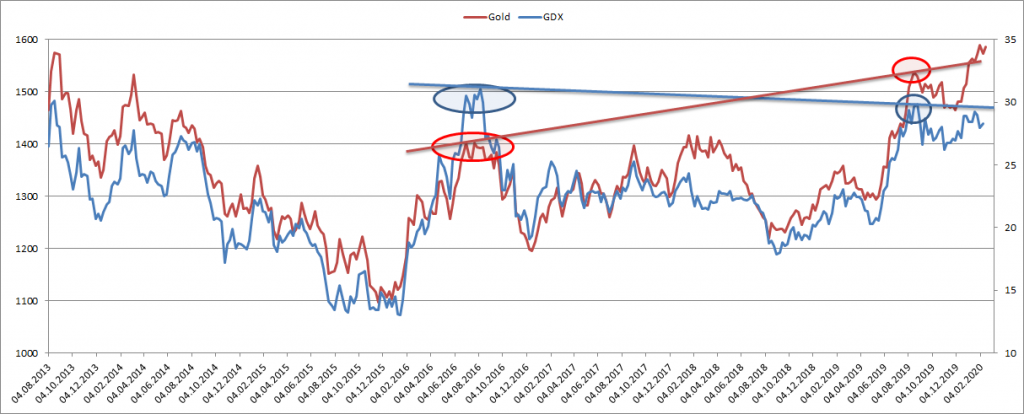

Первым делом обратимся к ситуации на рынке акций золотодобывающих компаний, для этого сравним динамику котировок золота и котировки взаимного фонда GDX инвестирующего в акции золотодобывающих компаний.

Мы видим сильнейший дисбаланс показателей — цены акций золотодобывающих компаний больше не растут, так и не обновив максимумы 2016 года, в то время, как котировки золота обновили максимум 2016 года дважды. При этом, локальный максимумы 2019 года GDX не обновил, а котировки золота уже дважды переписали максимумы.

Это говорит о том, что рынок не верит в дальнейший рост котировок золота и рынок перекуплен.

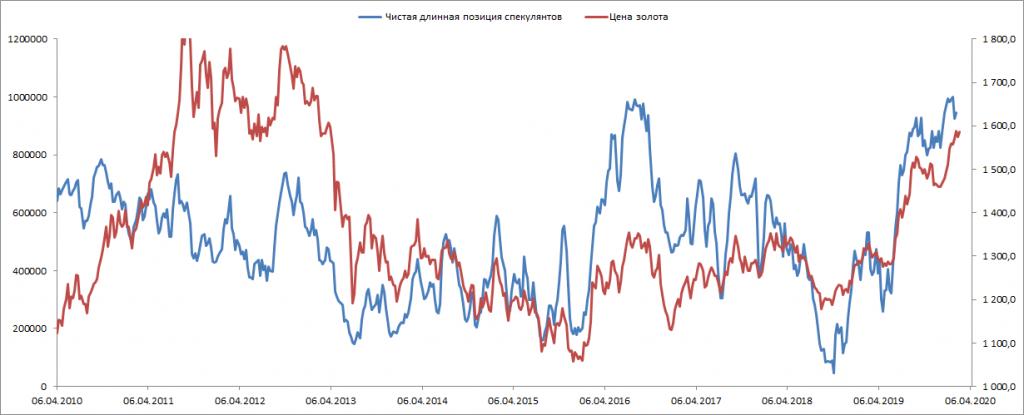

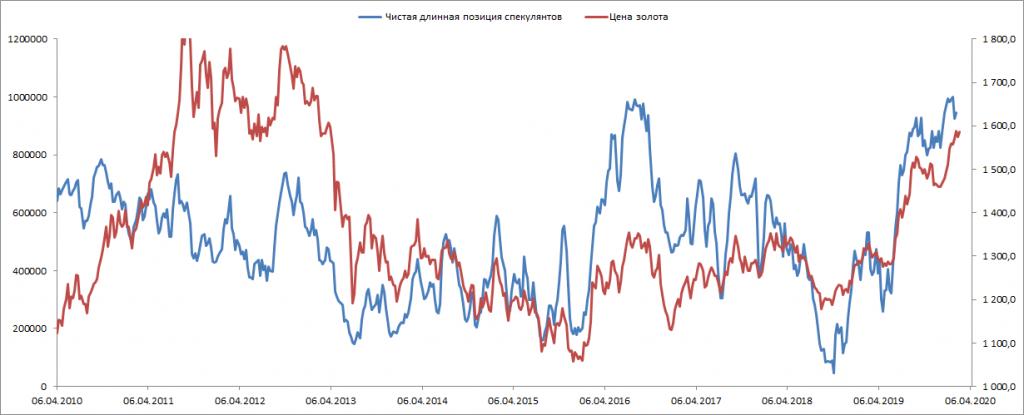

Далее, принимая во внимание вывод о спекулятивной перекупленности, глянем на рынок фьючерсов драгметаллов торгуемых на Чикагской товарной бирже. На основании отчетов СОТ от Комиссии по товарам и фьючерсам проанализируем действия спекулянтов.

Синяя линия – это чистая спекулятивная позиция по фьючерсам на драгметаллы. Мы видим, что весь рынок находится на пике спекулятивной позиции с 2016 года. При этом, спекулянты начинают распродавать фьючерсы.

Деньги уже в рынке, дальнейший рост потребует новых средств, в условиях роста фондовых и долговых рынков это будет затруднительно.

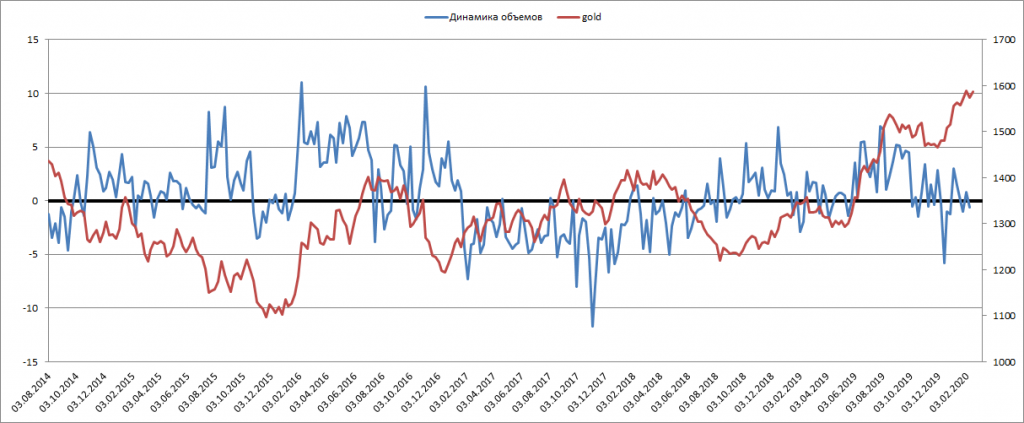

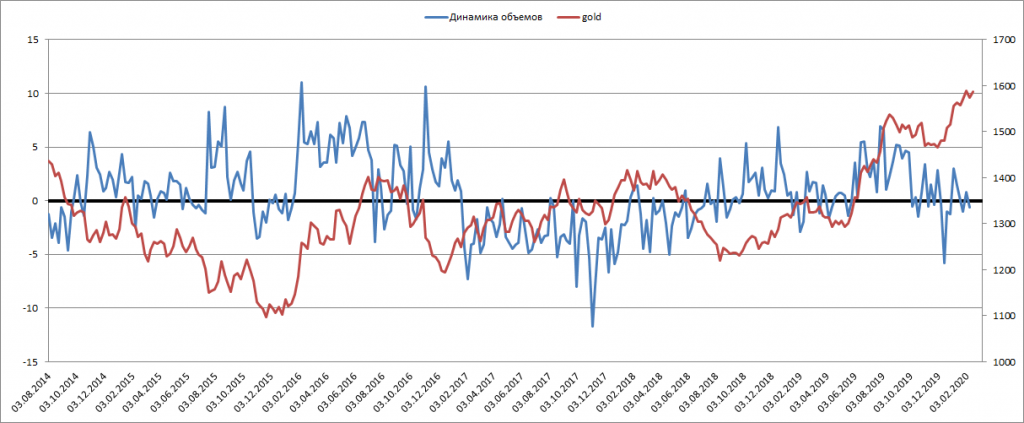

Следующий дисбаланс, это потоки в американские ETF инвестирующие в золото

Синяя линия – это показатель потоков в ETF, мы наблюдаем снижение объемов и небольшой отток денег из фондов, инвестирующих в золото. А ведь это и есть спекулянты, которых мы рассмотрели выше, это они двигают рынок и следуют трендам. Нет вложений в профильные фонды – нет роста актива.

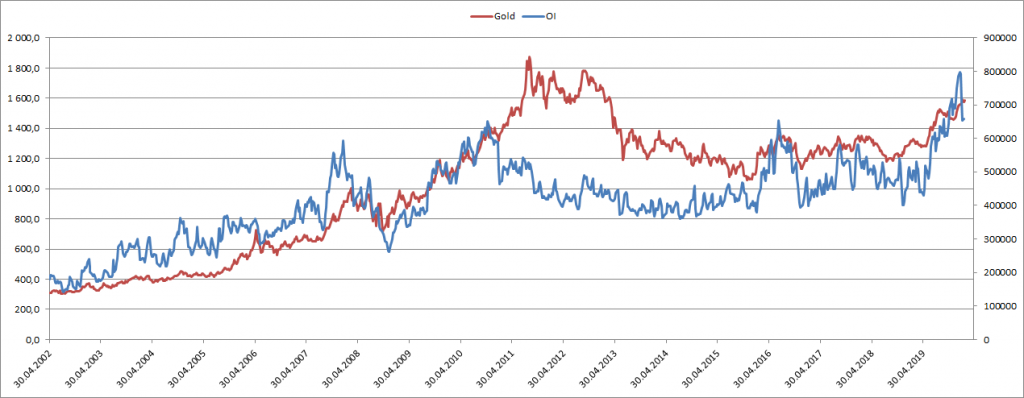

Такая же ситуация с объемами и на фьючерсном рынке золота.

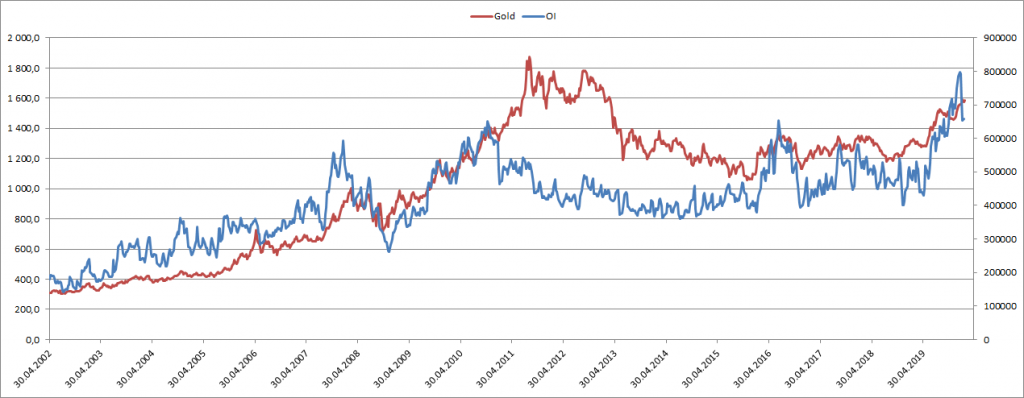

Синяя линия – это открытый интерес на рынке фьючерсов COMEX. После максимумов с 2002 года мы наблюдаем отток вложений во фьючерсы на золото. Такое наблюдалось в 2012 году, что сопутствовало развороту рынка золота. Сейчас менее значимый цикл, поэтому затягиваться на долго не должно бы.

Следующий дифференциал отображает относительную цену на золото в Китае и мировыми ценами.

Красная линия – дифференциал цены на внутреннем рынке Китая – мировые цены. Мы наблюдаем странную картину, цены на золото в Китае дешевеют, а ведь это один из самых крупных участников рынка золота. После пика 2019 цены в Китае так и не выросли, в то время как мировые цены (синяя линия) продолжают рост.

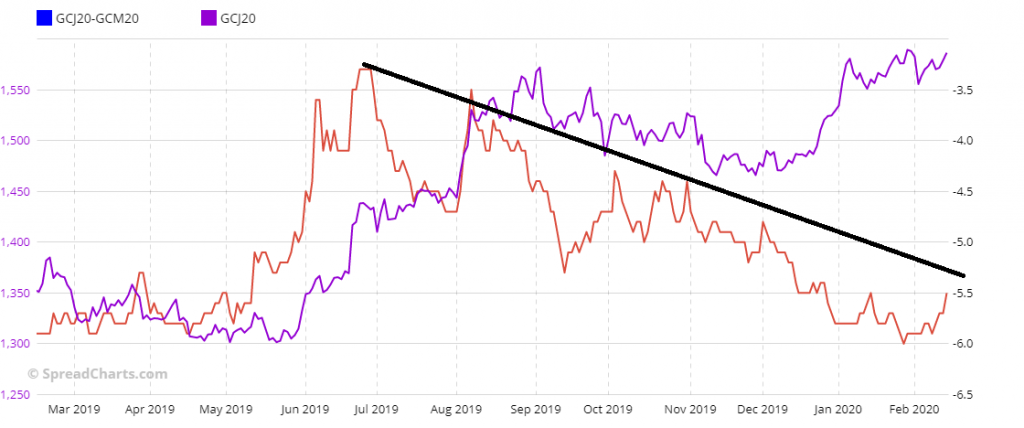

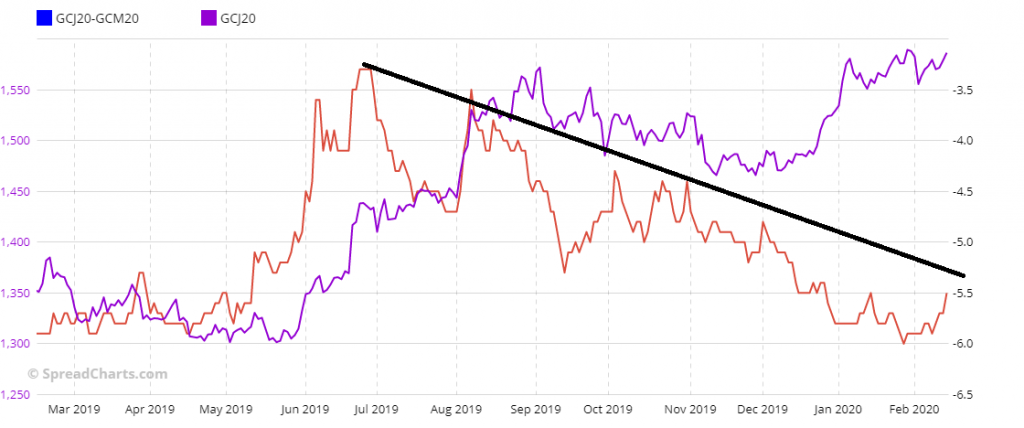

Далее рассмотрим дисбаланс фронтального спреда и ближнего фьючерсного контракта торгуемого на СМЕ.

Здесь продолжается дивергенция между показателем фронтального спреда (красная линия) и фронтальным фьючерсом (сиреневая линия). Локально мы наблюдаем рост синхронный рост спреда и фьючерса, но такое уже было, например, перед падением цен в сентябре.

Дисбаланс спреда и фьючерса носит фундаментальный характер, что вместе с дисбалансом между рынком акций золотодобывающих компаний и ценами на золото, подтверждает мысль о перекупленности рынка.

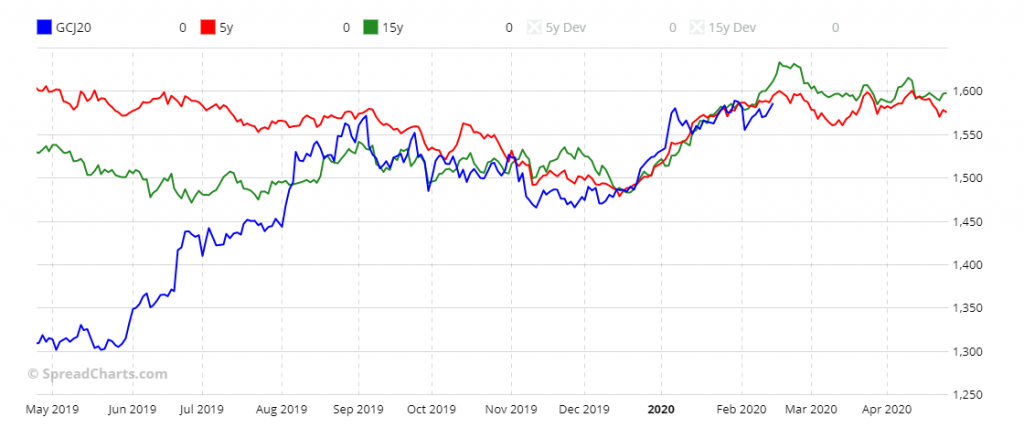

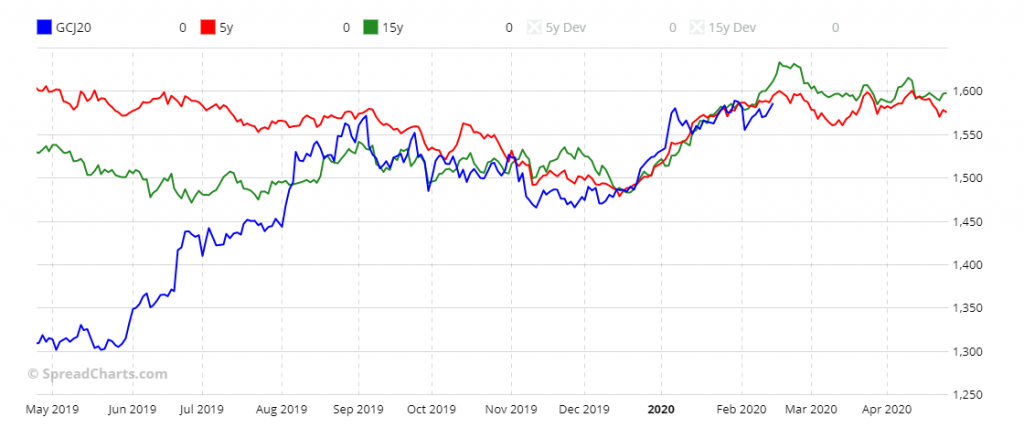

Замкнем анализ оценкой цен на рынке золота и начнем с сезонности.

Сезонно, рынок золота начинает дешеветь со средины февраля, т.е. уже на текущей неделе. 5 – 15-летние средние, указывают на боковое движение до мая месяца, но учитывая общую конъюнктуру, можно ожидать и более агрессивной коррекции.

ВЫВОД

Итак, подводя итог и учитывая все вышесказанное можно утверждать, что рынок дает четкие сигналы на масштабное снижение цен на золото. Причинами того, может послужить рост аппетита к риску, не стоит отрицать и перекупленность рынка.

С учетом того, что денег для роста котировок золота выделяется все меньше, дальнейший рост осложнен, но не стоит исключать форс-мажоров, поэтому на картинке ниже альтернативный сценарий.

Неосознанный мозг технического аналитика может узреть в текущей фигуре «бычий флаг» с продолжением роста к значению 1700 долларов за тройскую унцию. На мой взгляд, это ошибочная и поверхностная оценка, но в качестве альтернативы подходит.

Мой выбор – это снижение цен на золото, уже на текущей неделе, глубина снижение пока остается неведомой, для начала нужно развернуться и пройти отметку 1540.

Проход выше 1620 откроет путь к 1700 и выее, поэтому стоп-лосс нужно размещать или на 1605 или за 1620.

Также подливает масла в огонь растущая инфляция, в январе в США потребительская инфляция составила 2,5% в годовом выражении, а базовая инфляция – 2,3%. Все финансовые аналитики знают, от инфляции можно избавиться через покупку золота.

Тем временем на рынке золота устойчиво проявляются четкие сигналы о завершении цикла роста начавшегося в 2016 году. График ниже иллюстрирует данный цикл

Мы наблюдаем четкую техническую картину, указывающую на завершении 4-летнего роста. Цена уперлась в верхнюю границу восходящего фрактального канала и важный уровень Фибоначчи 0,62 от 4-летнего цикла снижения 2012-2016 годов.

Первым делом обратимся к ситуации на рынке акций золотодобывающих компаний, для этого сравним динамику котировок золота и котировки взаимного фонда GDX инвестирующего в акции золотодобывающих компаний.

Мы видим сильнейший дисбаланс показателей — цены акций золотодобывающих компаний больше не растут, так и не обновив максимумы 2016 года, в то время, как котировки золота обновили максимум 2016 года дважды. При этом, локальный максимумы 2019 года GDX не обновил, а котировки золота уже дважды переписали максимумы.

Это говорит о том, что рынок не верит в дальнейший рост котировок золота и рынок перекуплен.

Далее, принимая во внимание вывод о спекулятивной перекупленности, глянем на рынок фьючерсов драгметаллов торгуемых на Чикагской товарной бирже. На основании отчетов СОТ от Комиссии по товарам и фьючерсам проанализируем действия спекулянтов.

Синяя линия – это чистая спекулятивная позиция по фьючерсам на драгметаллы. Мы видим, что весь рынок находится на пике спекулятивной позиции с 2016 года. При этом, спекулянты начинают распродавать фьючерсы.

Деньги уже в рынке, дальнейший рост потребует новых средств, в условиях роста фондовых и долговых рынков это будет затруднительно.

Следующий дисбаланс, это потоки в американские ETF инвестирующие в золото

Синяя линия – это показатель потоков в ETF, мы наблюдаем снижение объемов и небольшой отток денег из фондов, инвестирующих в золото. А ведь это и есть спекулянты, которых мы рассмотрели выше, это они двигают рынок и следуют трендам. Нет вложений в профильные фонды – нет роста актива.

Такая же ситуация с объемами и на фьючерсном рынке золота.

Синяя линия – это открытый интерес на рынке фьючерсов COMEX. После максимумов с 2002 года мы наблюдаем отток вложений во фьючерсы на золото. Такое наблюдалось в 2012 году, что сопутствовало развороту рынка золота. Сейчас менее значимый цикл, поэтому затягиваться на долго не должно бы.

Следующий дифференциал отображает относительную цену на золото в Китае и мировыми ценами.

Красная линия – дифференциал цены на внутреннем рынке Китая – мировые цены. Мы наблюдаем странную картину, цены на золото в Китае дешевеют, а ведь это один из самых крупных участников рынка золота. После пика 2019 цены в Китае так и не выросли, в то время как мировые цены (синяя линия) продолжают рост.

Далее рассмотрим дисбаланс фронтального спреда и ближнего фьючерсного контракта торгуемого на СМЕ.

Здесь продолжается дивергенция между показателем фронтального спреда (красная линия) и фронтальным фьючерсом (сиреневая линия). Локально мы наблюдаем рост синхронный рост спреда и фьючерса, но такое уже было, например, перед падением цен в сентябре.

Дисбаланс спреда и фьючерса носит фундаментальный характер, что вместе с дисбалансом между рынком акций золотодобывающих компаний и ценами на золото, подтверждает мысль о перекупленности рынка.

Замкнем анализ оценкой цен на рынке золота и начнем с сезонности.

Сезонно, рынок золота начинает дешеветь со средины февраля, т.е. уже на текущей неделе. 5 – 15-летние средние, указывают на боковое движение до мая месяца, но учитывая общую конъюнктуру, можно ожидать и более агрессивной коррекции.

ВЫВОД

Итак, подводя итог и учитывая все вышесказанное можно утверждать, что рынок дает четкие сигналы на масштабное снижение цен на золото. Причинами того, может послужить рост аппетита к риску, не стоит отрицать и перекупленность рынка.

С учетом того, что денег для роста котировок золота выделяется все меньше, дальнейший рост осложнен, но не стоит исключать форс-мажоров, поэтому на картинке ниже альтернативный сценарий.

Неосознанный мозг технического аналитика может узреть в текущей фигуре «бычий флаг» с продолжением роста к значению 1700 долларов за тройскую унцию. На мой взгляд, это ошибочная и поверхностная оценка, но в качестве альтернативы подходит.

Мой выбор – это снижение цен на золото, уже на текущей неделе, глубина снижение пока остается неведомой, для начала нужно развернуться и пройти отметку 1540.

Проход выше 1620 откроет путь к 1700 и выее, поэтому стоп-лосс нужно размещать или на 1605 или за 1620.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба