Сегодня поговорим об инвестиционных инструментах, которые можно приобрести на американских биржах.

Облигации

В США есть следующие виды бондов:

корпоративные,

облигации Казначейства США,

облигации правительства США,

муниципальные облигации.

В зависимости от того, имеет бумага кредитный рейтинг или нет, она может иметь различное инвестиционное качество. Выделяют облигации инвестиционного и неинвестиционного качества. Последние могут называть также high-yeld (высокодоходные), спекулятивные, «мусорные» облигации. Как и в России, в США есть облигации с постоянным и плавающим купоном, однако есть отдельный вид бумаг — бескупонные облигации. В России подобные выпуски довольно редки. Как следует из названия, по бескупонным облигациям не производятся купонные выплаты. Инвесторы получают доход по ним за счёт дисконта. Например, при размещении облигаций номиналом 1 000 долл., инвесторы покупают их по 800 долл. В дату погашения эмитент выплачивает владельцам облигаций полную номинальную стоимость.

Спецификация поставочного контракта на кукурузу

С опционами ситуация немного проще, поскольку опцион — право, а не обязанность заключать сделку, в отличие от фьючерса. Если вам нужно открыть короткую позицию по какому-либо товару, то достаточно продать пут-опцион. При короткой продаже опционов осторожность надо проявлять с колл-опционами. Короткий колл-опцион в любой момент может превратиться в короткую позицию по фьючерсу — когда покупатель исполняет опцион.

Исполнение ордеров

Когда инвестор отправляет ордер на совершение сделки, он не попадает напрямую на рынок ценных бумаг, как это может показаться на первый взгляд. Приказ сначала направляется брокеру, а уже брокер решает, как именно его исполнить: отправить на биржу, маркет-мейкеру, ECN (electronic communications network, система электронных торгов) или интернализовать (internalization). Последнее означает, что брокер не выводит ордер за пределы своей организации, т.е. контрагент по сделке находится среди собственных клиентов. Таким приёмом активно пользуются форекс-дилеры.

Разницу между первыми тремя способами необходимо пояснить отдельно. В России все привыкли к тому, что торги электронные. У каждого участника рынка есть доступ к очереди заявок, которую транслирует биржа. При таком способе организации торгов и биржа, и маркет-мейкер, и ECN — «в одном флаконе». В США это устроено несколько по-другому. Даже сейчас торги на многих американских биржах происходят в яме, хотя идёт тенденция на переход к электронным торгам (ECN). Может получиться так, что какая-то акция торгуется на бирже, но недоступна через ECN. Соответственно, если есть возможность заключить сделку при помощи электронных торгов, ордер будет перенаправлен в ECN. Если сделку можно заключить «в яме», то брокер передаёт ордер для исполнения своему сотруднику на бирже.

Маркет-мейкер — это фирма, которая готова покупать и продавать конкретные акции на бирже по публичным котировкам. Теоретически, если ордер направляется на биржу, то он может быть исполнен при помощи маркет-мейкера, но необязательно, возможно, другие участники торгов предложат более выгодные условия. Тем не менее некоторые маркет-мейкеры могут платить брокеру за то, чтобы он направлял им клиентские ордера. Это плата за поток ордеров. Разновидностью обычного маркет-мейкера является OTC-маркет-мейкер — для акций, которые торгуются на внебиржевом рынке (OTC, over-the-counter).

У брокера нет строгого обязательства, каким образом должен быть исполнен ордер, на него возлагается обязанность найти наилучшую цену среди доступных вариантов. С другой стороны, у клиента есть право явно указать, как исполнять заявку: на конкретной бирже, у маркет-мейкера или через ECN, но некоторые брокеры могут взимать дополнительную плату за эту услугу.

Режимы торгов

Условно режимы торгов на биржевых площадках США можно разделить на основную и дополнительную сессии, внебиржевые сделки. На каждой торговой площадке устанавливается своё расписание торгов. В отличие от России, где дополнительная торговая сессия работает только в вечернее время, в США дополнительная сессия может быть и утром.

Акции

Как и в России, в США акции бывают двух типов: обыкновенные и привилегированные. Обыкновенные дают право голоса и право на получение дивидендов. Привилегированные (префы) — только право на получение дивидендов. Предполагается, что владельцы префов имеют преимущество перед владельцами обыкновенных акций при получении дивидендов. В случае банкротства компании у владельцев привилегированных акций приоритет перед владельцами обыкновенных при получении ликвидационной стоимости имущества. Особенностью американских обыкновенных акций является то, что они делятся на различные классы, например, класс А, класс B и т.д. Отличаются классы акций между собой объёмом прав на голосовании. Например, одна акция класса А даёт сто голосов, в то время как одна акция класса В — один. Не существует законодательных ограничений на то, какое количество голосов должно соответствовать тому или иному классу акций. Это остаётся полностью на усмотрение эмитента. Точно также не существует ограничений на то, сколько классов акций выделять.

Условно акции в США делятся на следующие категории.

Акции роста (growth stocks) — прибыль компании растёт темпами, превышающими среднерыночные. Дивиденды выплачиваются редко, и инвесторы покупают их в надежде на прирост капитала.

Доходные акции (income stocks) — постоянно платят дивиденды. Инвесторы покупают их ради денежного потока.

Акции стоимости (value stocks) — имеют низкие мультипликаторы P/E и P/BV. Инвесторы покупают их в расчёте на рыночную переоценку.

Голубые фишки (blue chips) — крупные, хорошо известные компании, обычно платят дивиденды.

«Грошёвые» акции (penny-stocks). Если все предыдущие категории хорошо знакомы российским инвесторам, то «грошёвые» акции довольно редко упоминаются. Акция так называется, если имеет очень низкую цену, иногда несколько центов. Если детально изучить тарифы брокеров на американском рынке, то можно предположить, что к penny stock относятся акции стоимостью менее 1 долл. При такой классификации большая часть российских компаний электроэнергетики можно отнести к penny-stocks.

Взаимные фонды

Наиболее близкий российский аналог этого инструмента — паевой инвестиционный фонд (ПИФ). В США выделяют следующие типы фондов. 1. Фонды денежного рынка. Инвестируют преимущественно в высоколиквидные ценные бумаги, которые в бухгалтерском учёте можно отнести к т.н. денежным эквивалентам. 2. Облигационные фонды. Сюда входят облигации, которые не попадают в категорию денежных эквивалентов. 3. Фонды акций. 4. Фонды с конечной датой (target-date). Наиболее близкий аналог в России — закрытые ПИФы (поскольку имеют фиксированную дату закрытия фонда). В состав таких фондов могут входить любые инструменты в различных пропорциях. Ориентированы на долгосрочные стратегии и используются преимущественно в пенсионных планах типа 401(к).

Когда мы говорим о ПИФах в России, то подразумеваем, что для покупки паёв нужно сделать денежный перевод по банковским реквизитам соответствующего фонда. Для погашения — подать заявку управляющей компании и указать банковские реквизиты, по которым она должна перевести деньги за погашенные паи. Иными словами, при работе с ПИФами вам не нужен брокер. Иначе обстоит дело с взаимными фондами в США — очень большое количество имеет листинг на бирже. Например, на NASDAQ — около 35 тыс. И любой из них можно приобрести через брокера.

ETF (exchange-traded funds)

Как и взаимные фонды, ETF являются инструментом коллективных инвестиций. Если отбросить в сторону маркетинговые уловки типа «низкие комиссии» и «копирует индекс», то принципиальных отличий между ETF и взаимным фондом практически не будет. Единственное ключевое отличие — способ приобретения паёв. В случае взаимного фонда инвестор приобретает паи либо непосредственно у управляющей компании, либо у брокера по определённой цене. Стоимость пая вычисляется на конец торгового дня и соответствует стоимости чистых активов, приходящихся на один пай — для краткости будем называть это «внутренняя стоимость пая» (кстати, в США больше принят термин «акции фонда», но не следует путать их с акциями самой управляющей компании). Инвестор может купить или продать любое количество паёв по этой цене. В случае с ETF инвестор покупает паи на открытом рынке, что несёт в себе некоторый рыночный риск — не всегда будет возможность совершить сделку по цене, соответствующей внутренней стоимости пая. Проблема ликвидности также будет актуальна.

Небольшой комментарий относительно «копирует индекс». В России ETF только набирают обороты, становятся модными идеи пассивного инвестирования. По этой причине отечественные ETF-провайдеры (а также FinEx) создают продукты, копирующие тот или иной индекс. Если речь идёт об акциях, то это чаще всего Индекс МосБиржи. Для облигаций выбор больше. Если вы покупаете ETF, торгующийся в России, то вы всегда можете сказать, что занимаетесь индексным инвестированием. В США ситуация с ETF намного сложнее. Во-первых, индексов акций там намного больше, чем в России. Во-вторых, правила формирования того или иного индекса могут быть довольно сложными. Например, доводилось встречать индекс на акции из списка NASDAQ100, против которых продавались колл-опционы. Это само по себе выглядит как активное управление портфелем. Более того, в США явно выделяется категория активно управляемых ETF.

Большим отличием американских ETF и взаимных фондов от российских аналогов является то, что в США принято платить по паям регулярные дивиденды. Фонды акций обычно платят ежеквартально, фонды облигаций — ежемесячно. Для России дивиденды по паям фондов — довольно редкое явление. В некоторых случаях могут производиться регулярные выплаты по ЗПИФам.

REIT, Real Estate Investment Trust

Компания, управляющая недвижимостью. В активах могут быть офисные помещения, торговые центры, апартаменты, отели, склады самостоятельного хранения (обычно для физических лиц), промышленные склады, закладные. Чтобы компания получила статус REIT, она должна удовлетворять следующим условиям. 1. Не менее 75% активов должно быть представлено недвижимостью, денежными средствами или гособлигациями США. 2. Не менее 75% выручки должно быть получено от ренты, процентов по закладным на недвижимость или продаж недвижимости& 3. Не менее 90% налогооблагаемого дохода должно выплачиваться акционерам в виде дивидендов. По американским законам ответственность за уплату налогов на прибыль от REIT возлагается на акционера. 4. В первый год существования у компании должно быть не менее ста акционеров. 5. На пять и меньшее число акционеров должно приходиться не более 50% акций.

Фьючерсы и опционы

Основные торговые площадки, на которых можно торговать срочными контрактами: CME, ICE и некоторые секции NYSE. Более подробно о них читайте в статье «Биржевые площадки США».

В России почти все срочные контракты, торгующиеся на Московской бирже, являются расчётными. Поставочные фьючерсы также присутствуют, но все они — на высоколиквидные акции. Иными словами, если вы, торгуя срочными контрактами, по какой-то причине пропустили дату экспирации и попали на поставку товара, то в любой момент можете закрыть свои позиции и освободить себя от дальнейших обязательств.

В США с этим немного сложнее. На американских биржах торгуются фьючерсы на множество товаров, и какие-то из этих срочных контрактов являются поставочными. Хорошо, если у вас поставка по какому-либо финансовому инструменту, например, по акциям. А если, допустим, у вас была короткая позиция по фьючерсу на кукурузу? Для исполнения обязательств по контракту её нужно где-то взять. Очевидно, что, находясь в России, это будет сложно сделать. Поэтому до начала торговли тем или иным фьючерсом настоятельно рекомендуется изучить его спецификацию.

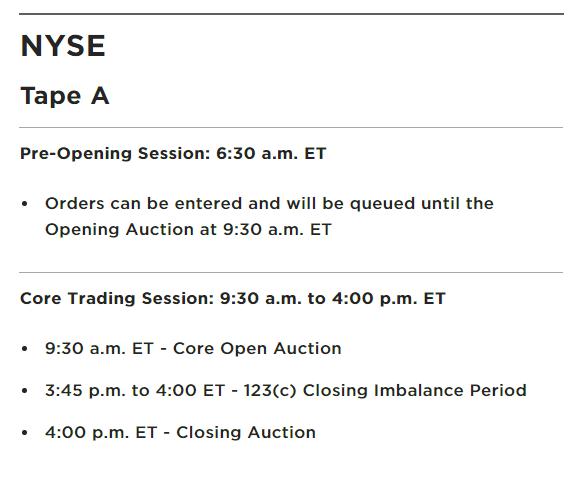

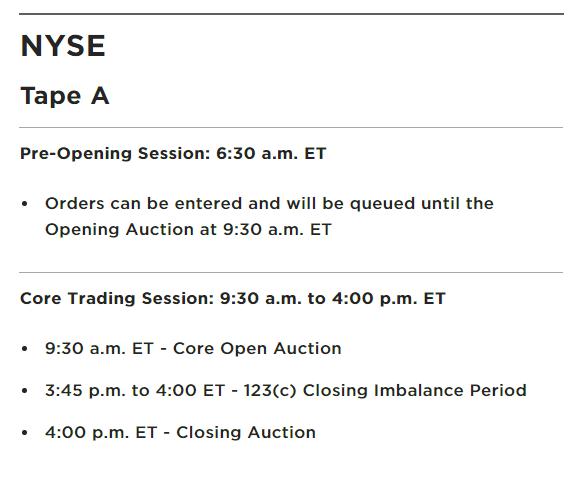

Рис. 2. Расписание торгов на NYSE (nyse.com/markets/hours-calendars)

Актуальное расписание торгов на NYSE можно посмотреть здесь. На NASDAQ, помимо основной сессии (с 9.30 до 16.00), существует Pre-Market (утренняя сессия с 4.00 до 9.30) и After Hours Market (с 16.00 до 20.00). При совершении сделок с акциями необходимо специально уточнять, что собой представляет дополнительная сессия на той или иной площадке: где-то это будет время, в которое можно подавать и снимать заявки в электронной торговой системе, а где-то будут заключаться сделки. В последнем случае надо учитывать, что ликвидность будет ниже, чем во время основной сессии, соответственно, невыгодные цены и большие спреды.

Для торговли фьючерсами и опционами на CME для каждого контракта устанавливается своё время торгов, его можно посмотреть в спецификации.

Рис. 3. Расписание торгов фьючерсами на кукурузу (cmegroup.com/trading/agricultural/grain-and-oilseed/corn_contract_specifications.html)

Торги OTC

В этом режиме брокер является для вас дилером, т.е. выставляет вам цены на покупку и продажу, по которым можно совершить сделку. По своим внутренним каналам он вам находит контрагента. В ОТС торгуются бумаги, которые не удовлетворяют требованиям листинга на бирже — внесписочные бумаги (unlisted stocks) — и поэтому несут в себе повышенные инвестиционные риски, в том числе риски ликвидности. Обычно это акции компаний малой и средней капитализации, но могут встречаться и крупные заграничные фирмы, например, Nestle SA, Bayer A.G.

Из-за особенностей совершения сделок в ОТС вы не привязаны к режиму работы биржи.

Хранение ценных бумаг

В США существует три способа хранения принадлежащих вам ценных бумаг.

Бумажный сертификат. При покупке акций или облигаций вы можете попросить выписать документ, удостоверяющий ваши права на них. Аналог регистрации прав на бумаги в реестре.

Регистрация на «уличное имя» (street name registration). Аналог регистрации прав на бумаги у номинального держателя. В США в качестве такового выступает брокер, через которого вы заключили сделку. В большинстве случаев используется этот способ хранения ценных бумаг. Если вы используете регистрацию на «уличное имя», то акции и облигации застрахованы SIPC на 500 тыс. долл., включая 250 тыс. долл. наличными.

Прямая регистрация (Direct registration). Аналог регистрации прав на бумаги в реестре.

Облигации

В США есть следующие виды бондов:

корпоративные,

облигации Казначейства США,

облигации правительства США,

муниципальные облигации.

В зависимости от того, имеет бумага кредитный рейтинг или нет, она может иметь различное инвестиционное качество. Выделяют облигации инвестиционного и неинвестиционного качества. Последние могут называть также high-yeld (высокодоходные), спекулятивные, «мусорные» облигации. Как и в России, в США есть облигации с постоянным и плавающим купоном, однако есть отдельный вид бумаг — бескупонные облигации. В России подобные выпуски довольно редки. Как следует из названия, по бескупонным облигациям не производятся купонные выплаты. Инвесторы получают доход по ним за счёт дисконта. Например, при размещении облигаций номиналом 1 000 долл., инвесторы покупают их по 800 долл. В дату погашения эмитент выплачивает владельцам облигаций полную номинальную стоимость.

Спецификация поставочного контракта на кукурузу

С опционами ситуация немного проще, поскольку опцион — право, а не обязанность заключать сделку, в отличие от фьючерса. Если вам нужно открыть короткую позицию по какому-либо товару, то достаточно продать пут-опцион. При короткой продаже опционов осторожность надо проявлять с колл-опционами. Короткий колл-опцион в любой момент может превратиться в короткую позицию по фьючерсу — когда покупатель исполняет опцион.

Исполнение ордеров

Когда инвестор отправляет ордер на совершение сделки, он не попадает напрямую на рынок ценных бумаг, как это может показаться на первый взгляд. Приказ сначала направляется брокеру, а уже брокер решает, как именно его исполнить: отправить на биржу, маркет-мейкеру, ECN (electronic communications network, система электронных торгов) или интернализовать (internalization). Последнее означает, что брокер не выводит ордер за пределы своей организации, т.е. контрагент по сделке находится среди собственных клиентов. Таким приёмом активно пользуются форекс-дилеры.

Разницу между первыми тремя способами необходимо пояснить отдельно. В России все привыкли к тому, что торги электронные. У каждого участника рынка есть доступ к очереди заявок, которую транслирует биржа. При таком способе организации торгов и биржа, и маркет-мейкер, и ECN — «в одном флаконе». В США это устроено несколько по-другому. Даже сейчас торги на многих американских биржах происходят в яме, хотя идёт тенденция на переход к электронным торгам (ECN). Может получиться так, что какая-то акция торгуется на бирже, но недоступна через ECN. Соответственно, если есть возможность заключить сделку при помощи электронных торгов, ордер будет перенаправлен в ECN. Если сделку можно заключить «в яме», то брокер передаёт ордер для исполнения своему сотруднику на бирже.

Маркет-мейкер — это фирма, которая готова покупать и продавать конкретные акции на бирже по публичным котировкам. Теоретически, если ордер направляется на биржу, то он может быть исполнен при помощи маркет-мейкера, но необязательно, возможно, другие участники торгов предложат более выгодные условия. Тем не менее некоторые маркет-мейкеры могут платить брокеру за то, чтобы он направлял им клиентские ордера. Это плата за поток ордеров. Разновидностью обычного маркет-мейкера является OTC-маркет-мейкер — для акций, которые торгуются на внебиржевом рынке (OTC, over-the-counter).

У брокера нет строгого обязательства, каким образом должен быть исполнен ордер, на него возлагается обязанность найти наилучшую цену среди доступных вариантов. С другой стороны, у клиента есть право явно указать, как исполнять заявку: на конкретной бирже, у маркет-мейкера или через ECN, но некоторые брокеры могут взимать дополнительную плату за эту услугу.

Режимы торгов

Условно режимы торгов на биржевых площадках США можно разделить на основную и дополнительную сессии, внебиржевые сделки. На каждой торговой площадке устанавливается своё расписание торгов. В отличие от России, где дополнительная торговая сессия работает только в вечернее время, в США дополнительная сессия может быть и утром.

Акции

Как и в России, в США акции бывают двух типов: обыкновенные и привилегированные. Обыкновенные дают право голоса и право на получение дивидендов. Привилегированные (префы) — только право на получение дивидендов. Предполагается, что владельцы префов имеют преимущество перед владельцами обыкновенных акций при получении дивидендов. В случае банкротства компании у владельцев привилегированных акций приоритет перед владельцами обыкновенных при получении ликвидационной стоимости имущества. Особенностью американских обыкновенных акций является то, что они делятся на различные классы, например, класс А, класс B и т.д. Отличаются классы акций между собой объёмом прав на голосовании. Например, одна акция класса А даёт сто голосов, в то время как одна акция класса В — один. Не существует законодательных ограничений на то, какое количество голосов должно соответствовать тому или иному классу акций. Это остаётся полностью на усмотрение эмитента. Точно также не существует ограничений на то, сколько классов акций выделять.

Условно акции в США делятся на следующие категории.

Акции роста (growth stocks) — прибыль компании растёт темпами, превышающими среднерыночные. Дивиденды выплачиваются редко, и инвесторы покупают их в надежде на прирост капитала.

Доходные акции (income stocks) — постоянно платят дивиденды. Инвесторы покупают их ради денежного потока.

Акции стоимости (value stocks) — имеют низкие мультипликаторы P/E и P/BV. Инвесторы покупают их в расчёте на рыночную переоценку.

Голубые фишки (blue chips) — крупные, хорошо известные компании, обычно платят дивиденды.

«Грошёвые» акции (penny-stocks). Если все предыдущие категории хорошо знакомы российским инвесторам, то «грошёвые» акции довольно редко упоминаются. Акция так называется, если имеет очень низкую цену, иногда несколько центов. Если детально изучить тарифы брокеров на американском рынке, то можно предположить, что к penny stock относятся акции стоимостью менее 1 долл. При такой классификации большая часть российских компаний электроэнергетики можно отнести к penny-stocks.

Взаимные фонды

Наиболее близкий российский аналог этого инструмента — паевой инвестиционный фонд (ПИФ). В США выделяют следующие типы фондов. 1. Фонды денежного рынка. Инвестируют преимущественно в высоколиквидные ценные бумаги, которые в бухгалтерском учёте можно отнести к т.н. денежным эквивалентам. 2. Облигационные фонды. Сюда входят облигации, которые не попадают в категорию денежных эквивалентов. 3. Фонды акций. 4. Фонды с конечной датой (target-date). Наиболее близкий аналог в России — закрытые ПИФы (поскольку имеют фиксированную дату закрытия фонда). В состав таких фондов могут входить любые инструменты в различных пропорциях. Ориентированы на долгосрочные стратегии и используются преимущественно в пенсионных планах типа 401(к).

Когда мы говорим о ПИФах в России, то подразумеваем, что для покупки паёв нужно сделать денежный перевод по банковским реквизитам соответствующего фонда. Для погашения — подать заявку управляющей компании и указать банковские реквизиты, по которым она должна перевести деньги за погашенные паи. Иными словами, при работе с ПИФами вам не нужен брокер. Иначе обстоит дело с взаимными фондами в США — очень большое количество имеет листинг на бирже. Например, на NASDAQ — около 35 тыс. И любой из них можно приобрести через брокера.

ETF (exchange-traded funds)

Как и взаимные фонды, ETF являются инструментом коллективных инвестиций. Если отбросить в сторону маркетинговые уловки типа «низкие комиссии» и «копирует индекс», то принципиальных отличий между ETF и взаимным фондом практически не будет. Единственное ключевое отличие — способ приобретения паёв. В случае взаимного фонда инвестор приобретает паи либо непосредственно у управляющей компании, либо у брокера по определённой цене. Стоимость пая вычисляется на конец торгового дня и соответствует стоимости чистых активов, приходящихся на один пай — для краткости будем называть это «внутренняя стоимость пая» (кстати, в США больше принят термин «акции фонда», но не следует путать их с акциями самой управляющей компании). Инвестор может купить или продать любое количество паёв по этой цене. В случае с ETF инвестор покупает паи на открытом рынке, что несёт в себе некоторый рыночный риск — не всегда будет возможность совершить сделку по цене, соответствующей внутренней стоимости пая. Проблема ликвидности также будет актуальна.

Небольшой комментарий относительно «копирует индекс». В России ETF только набирают обороты, становятся модными идеи пассивного инвестирования. По этой причине отечественные ETF-провайдеры (а также FinEx) создают продукты, копирующие тот или иной индекс. Если речь идёт об акциях, то это чаще всего Индекс МосБиржи. Для облигаций выбор больше. Если вы покупаете ETF, торгующийся в России, то вы всегда можете сказать, что занимаетесь индексным инвестированием. В США ситуация с ETF намного сложнее. Во-первых, индексов акций там намного больше, чем в России. Во-вторых, правила формирования того или иного индекса могут быть довольно сложными. Например, доводилось встречать индекс на акции из списка NASDAQ100, против которых продавались колл-опционы. Это само по себе выглядит как активное управление портфелем. Более того, в США явно выделяется категория активно управляемых ETF.

Большим отличием американских ETF и взаимных фондов от российских аналогов является то, что в США принято платить по паям регулярные дивиденды. Фонды акций обычно платят ежеквартально, фонды облигаций — ежемесячно. Для России дивиденды по паям фондов — довольно редкое явление. В некоторых случаях могут производиться регулярные выплаты по ЗПИФам.

REIT, Real Estate Investment Trust

Компания, управляющая недвижимостью. В активах могут быть офисные помещения, торговые центры, апартаменты, отели, склады самостоятельного хранения (обычно для физических лиц), промышленные склады, закладные. Чтобы компания получила статус REIT, она должна удовлетворять следующим условиям. 1. Не менее 75% активов должно быть представлено недвижимостью, денежными средствами или гособлигациями США. 2. Не менее 75% выручки должно быть получено от ренты, процентов по закладным на недвижимость или продаж недвижимости& 3. Не менее 90% налогооблагаемого дохода должно выплачиваться акционерам в виде дивидендов. По американским законам ответственность за уплату налогов на прибыль от REIT возлагается на акционера. 4. В первый год существования у компании должно быть не менее ста акционеров. 5. На пять и меньшее число акционеров должно приходиться не более 50% акций.

Фьючерсы и опционы

Основные торговые площадки, на которых можно торговать срочными контрактами: CME, ICE и некоторые секции NYSE. Более подробно о них читайте в статье «Биржевые площадки США».

В России почти все срочные контракты, торгующиеся на Московской бирже, являются расчётными. Поставочные фьючерсы также присутствуют, но все они — на высоколиквидные акции. Иными словами, если вы, торгуя срочными контрактами, по какой-то причине пропустили дату экспирации и попали на поставку товара, то в любой момент можете закрыть свои позиции и освободить себя от дальнейших обязательств.

В США с этим немного сложнее. На американских биржах торгуются фьючерсы на множество товаров, и какие-то из этих срочных контрактов являются поставочными. Хорошо, если у вас поставка по какому-либо финансовому инструменту, например, по акциям. А если, допустим, у вас была короткая позиция по фьючерсу на кукурузу? Для исполнения обязательств по контракту её нужно где-то взять. Очевидно, что, находясь в России, это будет сложно сделать. Поэтому до начала торговли тем или иным фьючерсом настоятельно рекомендуется изучить его спецификацию.

Рис. 2. Расписание торгов на NYSE (nyse.com/markets/hours-calendars)

Актуальное расписание торгов на NYSE можно посмотреть здесь. На NASDAQ, помимо основной сессии (с 9.30 до 16.00), существует Pre-Market (утренняя сессия с 4.00 до 9.30) и After Hours Market (с 16.00 до 20.00). При совершении сделок с акциями необходимо специально уточнять, что собой представляет дополнительная сессия на той или иной площадке: где-то это будет время, в которое можно подавать и снимать заявки в электронной торговой системе, а где-то будут заключаться сделки. В последнем случае надо учитывать, что ликвидность будет ниже, чем во время основной сессии, соответственно, невыгодные цены и большие спреды.

Для торговли фьючерсами и опционами на CME для каждого контракта устанавливается своё время торгов, его можно посмотреть в спецификации.

Рис. 3. Расписание торгов фьючерсами на кукурузу (cmegroup.com/trading/agricultural/grain-and-oilseed/corn_contract_specifications.html)

Торги OTC

В этом режиме брокер является для вас дилером, т.е. выставляет вам цены на покупку и продажу, по которым можно совершить сделку. По своим внутренним каналам он вам находит контрагента. В ОТС торгуются бумаги, которые не удовлетворяют требованиям листинга на бирже — внесписочные бумаги (unlisted stocks) — и поэтому несут в себе повышенные инвестиционные риски, в том числе риски ликвидности. Обычно это акции компаний малой и средней капитализации, но могут встречаться и крупные заграничные фирмы, например, Nestle SA, Bayer A.G.

Из-за особенностей совершения сделок в ОТС вы не привязаны к режиму работы биржи.

Хранение ценных бумаг

В США существует три способа хранения принадлежащих вам ценных бумаг.

Бумажный сертификат. При покупке акций или облигаций вы можете попросить выписать документ, удостоверяющий ваши права на них. Аналог регистрации прав на бумаги в реестре.

Регистрация на «уличное имя» (street name registration). Аналог регистрации прав на бумаги у номинального держателя. В США в качестве такового выступает брокер, через которого вы заключили сделку. В большинстве случаев используется этот способ хранения ценных бумаг. Если вы используете регистрацию на «уличное имя», то акции и облигации застрахованы SIPC на 500 тыс. долл., включая 250 тыс. долл. наличными.

Прямая регистрация (Direct registration). Аналог регистрации прав на бумаги в реестре.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба