Не упустите возможность освободить от налогообложения прибыль при продаже ценных бумаг. Если вы владели ценной бумагой более трёх лет, то можете применить вычет, выполнив ещё ряд условий. О них читайте в статье «Могу ли я получить вычет по долгосрочному владению ценными бумагами?».

Право на вычет можно заявить через своего профучастника, если вы в течение года реализации ценных бумаг предоставите ему заявление, или через налоговую инспекцию при представлении декларации 3-НДФЛ, но только по истечении календарного года, когда бумаги были проданы.

Заполнить декларацию советуем через личный кабинет налогоплательщика или с помощью программы «Декларация», которую можно скачать с сайта ФНС России.

Давайте разберём, как заполнить 3-НДФЛ с помощью программы «Декларация-2019» для получения вычета по долгосрочному владению. Учтите, для каждого года предусмотрена своя программа «Декларация».

Пример

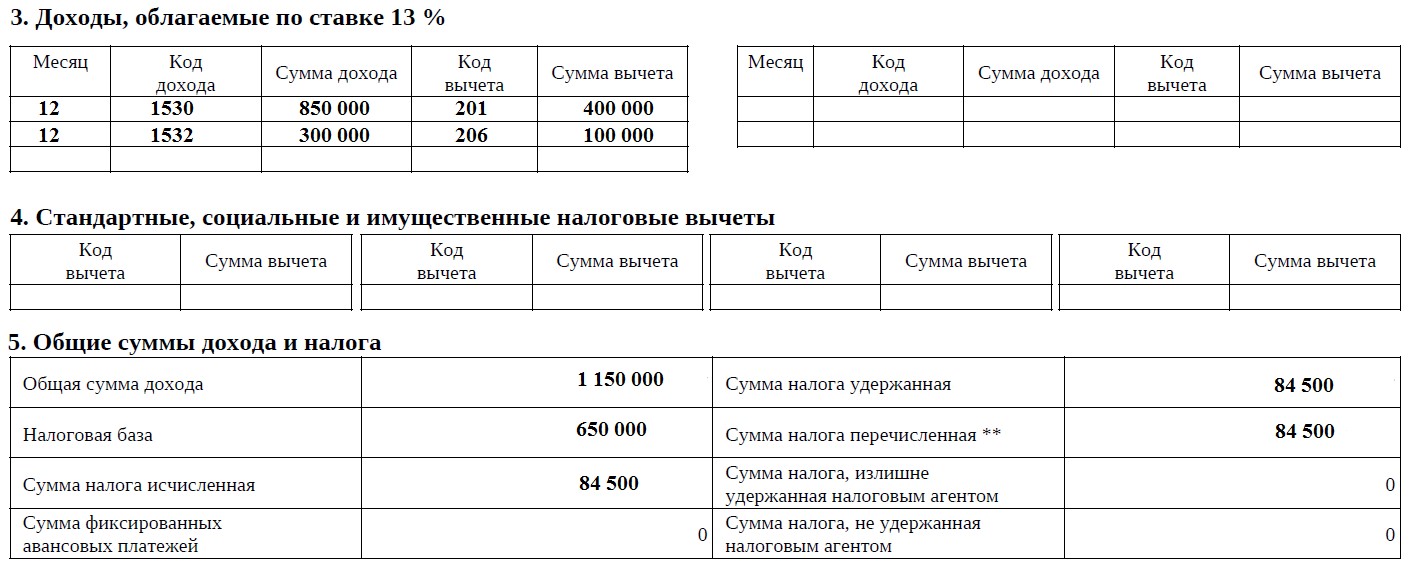

Иванов Иван Иванович в 2019 году получал доходы по брокерскому счёту. Согласно справке 2-НДФЛ, доходы были получены и на фондовом, и на срочном рынке.

В том числе в 2019 году Иван Иванович продал акции «Газпрома», которыми владел более трёх лет и которые подпадают под вычет по долгосрочному владению ценными бумагами. Расходы на приобретение составили 100 000 руб., доходы от продажи 300 000 руб. Таким образом, г-н Иванов вправе рассчитывать на освобождение положительного финансового результата в размере 200 000 руб. при применении данного налогового вычета. Иван Иванович для получения вычета не подал заявление брокеру в течение 2019 года и теперь для этого заполняет 3-НДФЛ с помощью программы «Декларация».

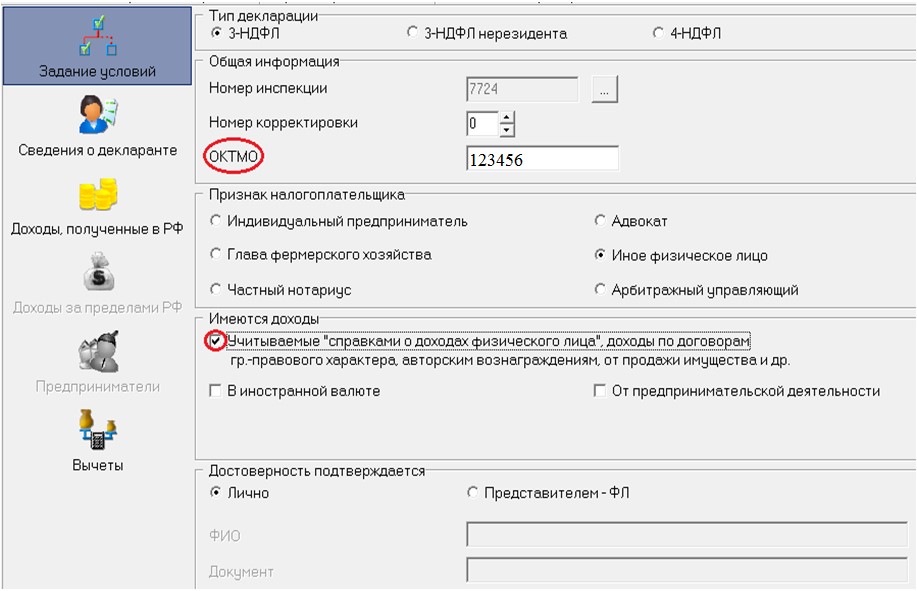

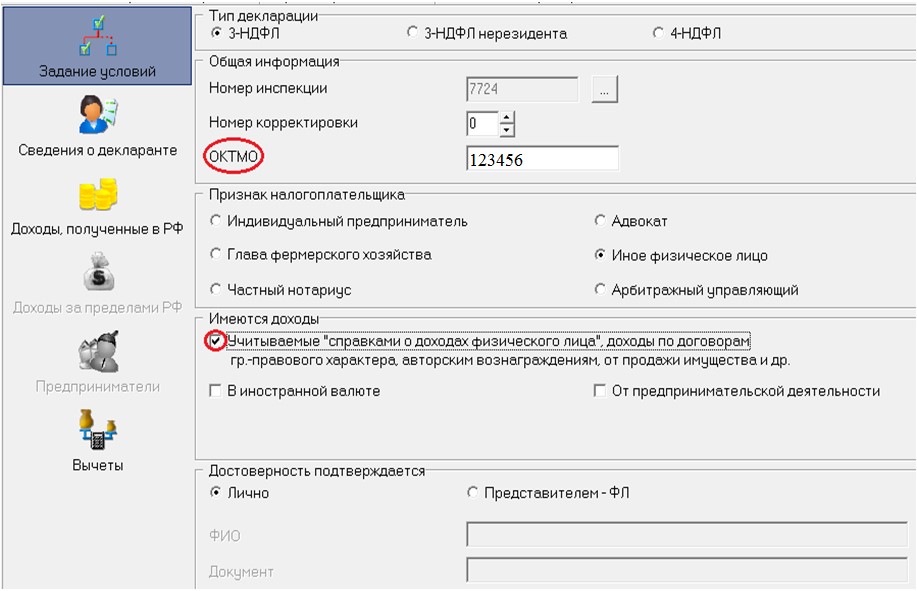

В первом разделе «Задание условий» необходимо отметить, что подаётся 3-НДФЛ, и указать код налоговой инспекции.

Если вы не знаете код, вам поможет сервис ФНС России.

Поскольку декларация подаётся для возврата налога, ОКТМО указывается из первого раздела справки 2-НДФЛ. Заполнение происходит на основании справки 2-НДФЛ, и эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Если декларация представляется самостоятельно, нужно отметить поле «Лично». Если декларация будет сдана представителем, следует указать его ФИО и реквизиты нотариально заверенной доверенности.

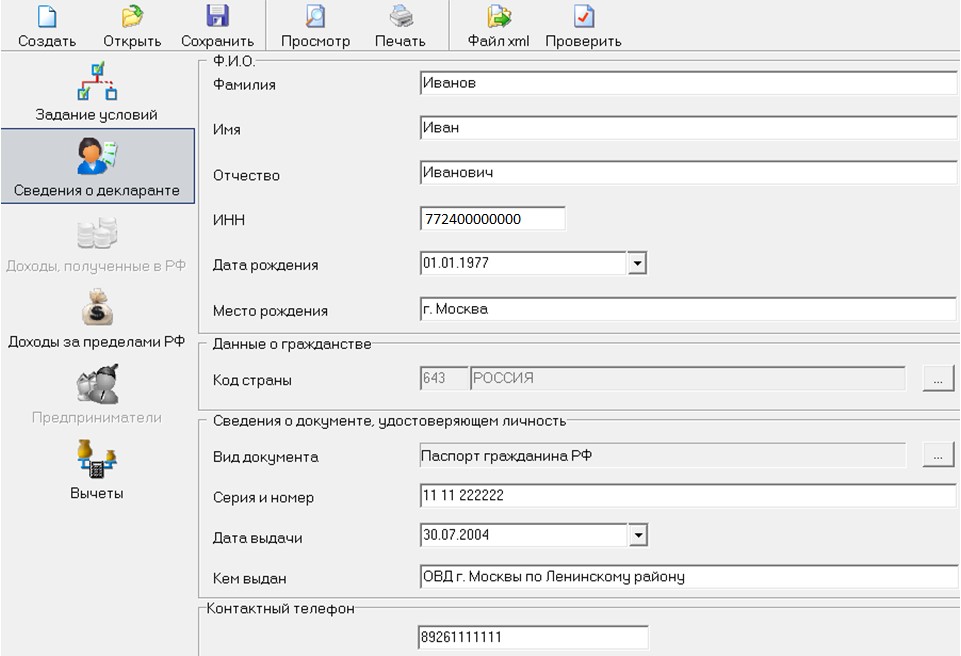

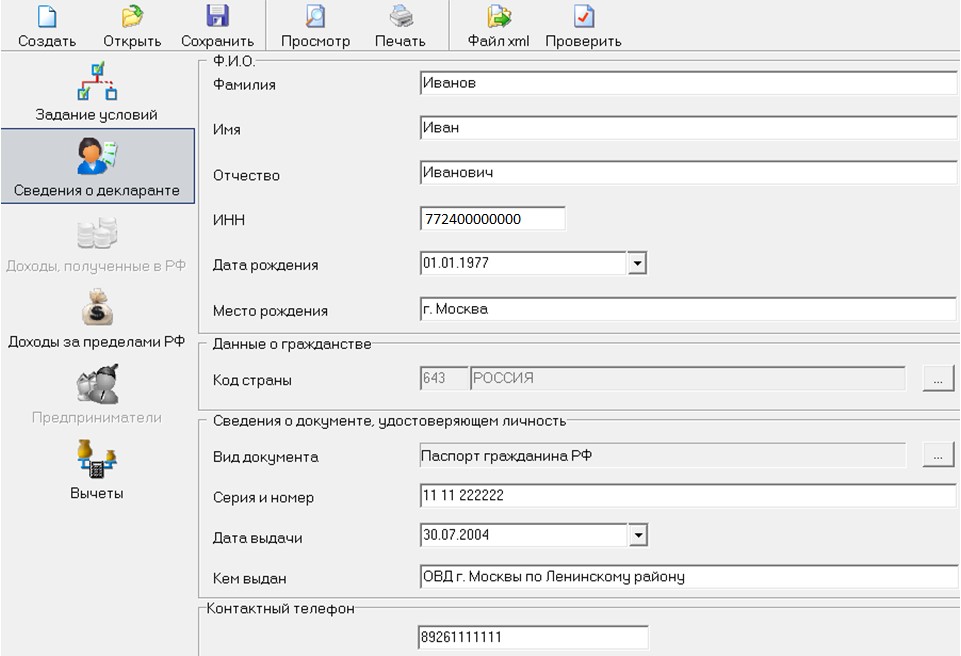

На второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

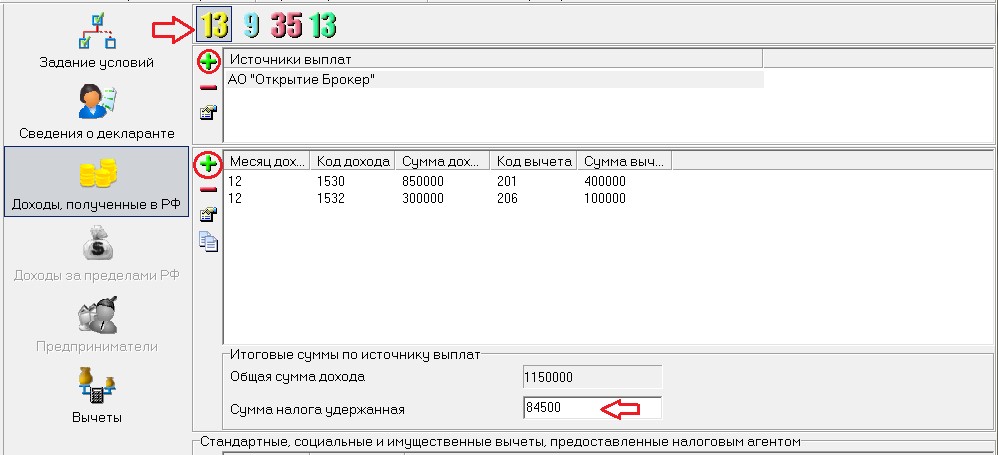

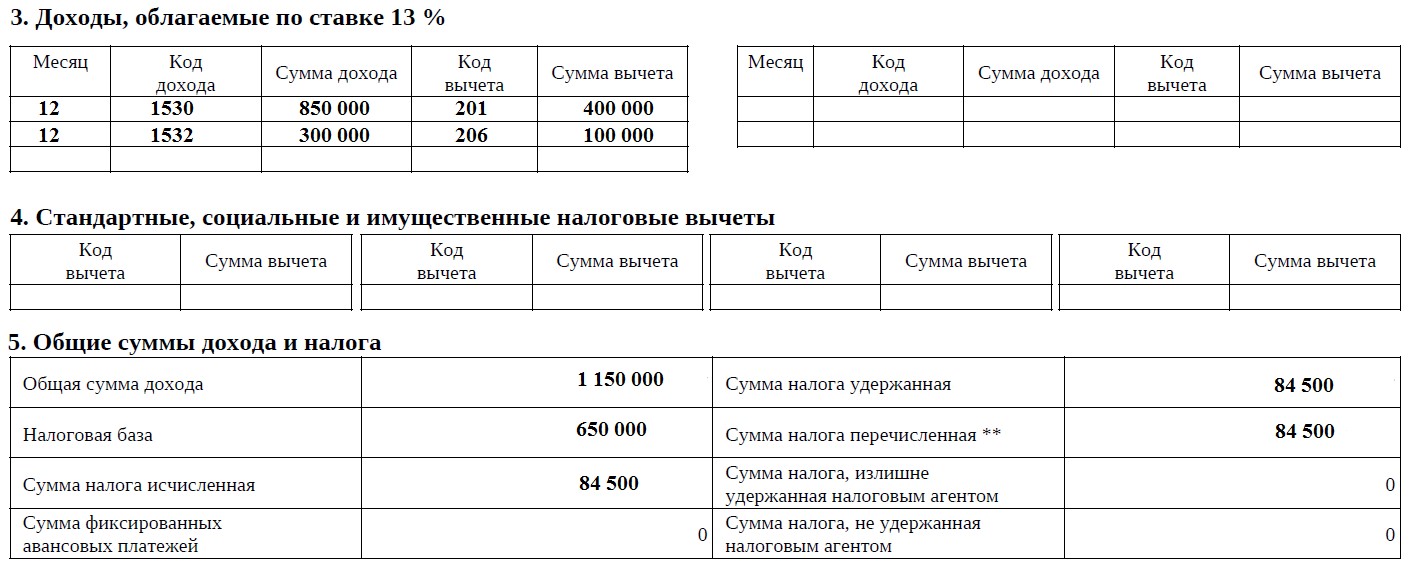

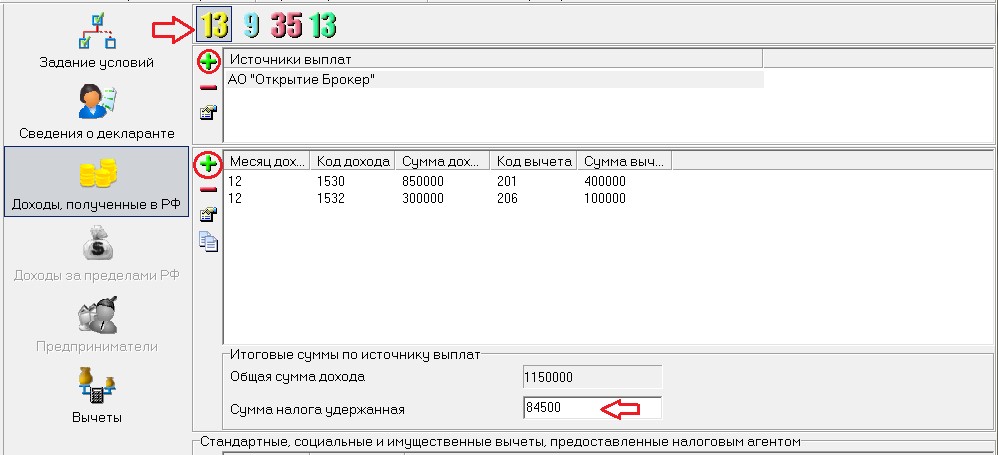

На вкладке «Доходы, полученные в РФ» следует выбрать жёлтую ставку налога 13% и добавить доход, нажав «+». В появившееся окно переносятся данные о налоговом агенте из первого раздела справки 2-НДФЛ. Далее необходимо построчно перенести информацию из третьего раздела, а ниже проставить фактически удержанную сумму налога, её можно узнать из пятого раздела справки.

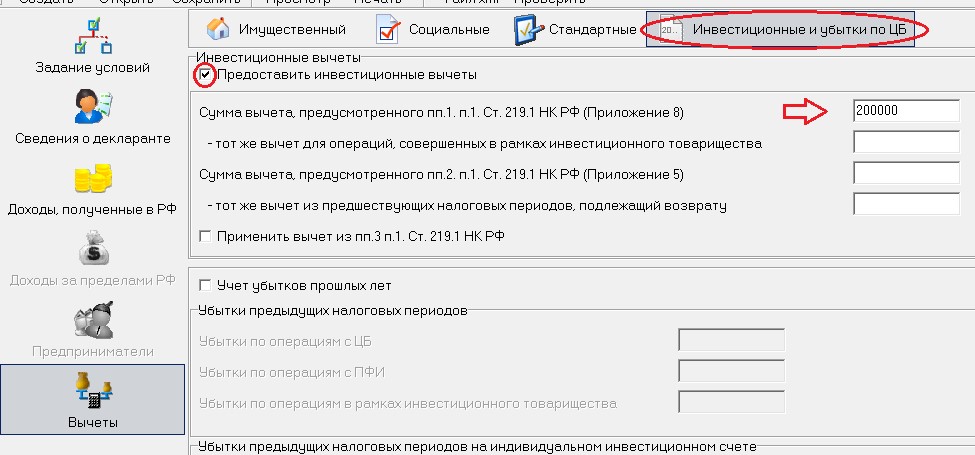

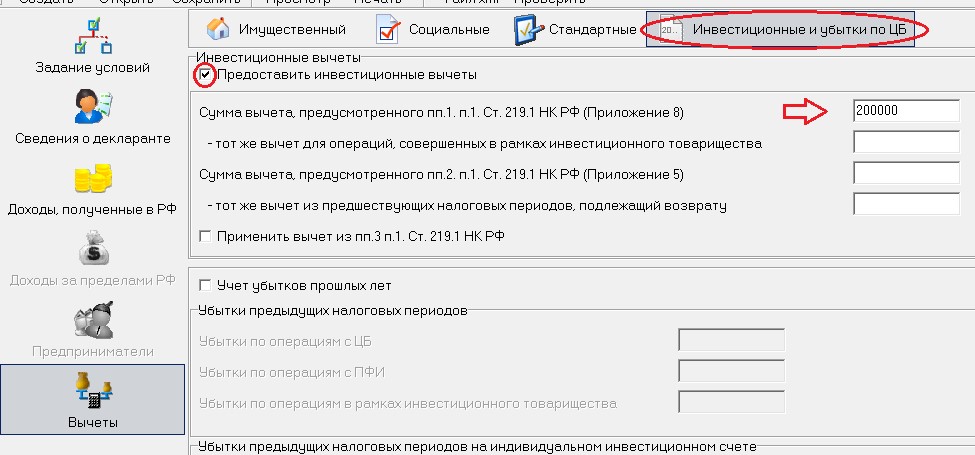

На последней вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки по ЦБ» и внести подпадающую под вычет сумму положительного финансового результата, полученного от реализации ценных бумаг в 2019 году.

Декларация готова. Теперь её можно распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

К подтверждающим документам относятся следующие.

Справка 2-НДФЛ за год, когда были реализованы ценные бумаги. Следует запросить у брокера.

Брокерские отчёты. Они подтверждают срок нахождения реализованных ценных бумаг в собственности, а также правильность расчёта налогового вычета. То есть отчёты нужны за несколько лет — начиная с года приобретения ценной бумаги и до года её реализации.

Договор о брокерском обслуживании и заявление о присоединении к регламенту.

Право на вычет можно заявить через своего профучастника, если вы в течение года реализации ценных бумаг предоставите ему заявление, или через налоговую инспекцию при представлении декларации 3-НДФЛ, но только по истечении календарного года, когда бумаги были проданы.

Заполнить декларацию советуем через личный кабинет налогоплательщика или с помощью программы «Декларация», которую можно скачать с сайта ФНС России.

Давайте разберём, как заполнить 3-НДФЛ с помощью программы «Декларация-2019» для получения вычета по долгосрочному владению. Учтите, для каждого года предусмотрена своя программа «Декларация».

Пример

Иванов Иван Иванович в 2019 году получал доходы по брокерскому счёту. Согласно справке 2-НДФЛ, доходы были получены и на фондовом, и на срочном рынке.

В том числе в 2019 году Иван Иванович продал акции «Газпрома», которыми владел более трёх лет и которые подпадают под вычет по долгосрочному владению ценными бумагами. Расходы на приобретение составили 100 000 руб., доходы от продажи 300 000 руб. Таким образом, г-н Иванов вправе рассчитывать на освобождение положительного финансового результата в размере 200 000 руб. при применении данного налогового вычета. Иван Иванович для получения вычета не подал заявление брокеру в течение 2019 года и теперь для этого заполняет 3-НДФЛ с помощью программы «Декларация».

В первом разделе «Задание условий» необходимо отметить, что подаётся 3-НДФЛ, и указать код налоговой инспекции.

Если вы не знаете код, вам поможет сервис ФНС России.

Поскольку декларация подаётся для возврата налога, ОКТМО указывается из первого раздела справки 2-НДФЛ. Заполнение происходит на основании справки 2-НДФЛ, и эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“...».

Если декларация представляется самостоятельно, нужно отметить поле «Лично». Если декларация будет сдана представителем, следует указать его ФИО и реквизиты нотариально заверенной доверенности.

На второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

На вкладке «Доходы, полученные в РФ» следует выбрать жёлтую ставку налога 13% и добавить доход, нажав «+». В появившееся окно переносятся данные о налоговом агенте из первого раздела справки 2-НДФЛ. Далее необходимо построчно перенести информацию из третьего раздела, а ниже проставить фактически удержанную сумму налога, её можно узнать из пятого раздела справки.

На последней вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки по ЦБ» и внести подпадающую под вычет сумму положительного финансового результата, полученного от реализации ценных бумаг в 2019 году.

Декларация готова. Теперь её можно распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

К подтверждающим документам относятся следующие.

Справка 2-НДФЛ за год, когда были реализованы ценные бумаги. Следует запросить у брокера.

Брокерские отчёты. Они подтверждают срок нахождения реализованных ценных бумаг в собственности, а также правильность расчёта налогового вычета. То есть отчёты нужны за несколько лет — начиная с года приобретения ценной бумаги и до года её реализации.

Договор о брокерском обслуживании и заявление о присоединении к регламенту.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба