Сделка репо — комплексная сделка, состоящая из двух частей. В ходе первой части стороны совершают сделку купли/продажи ценных бумаг, в результате чего у них возникает обязательство совершить обратную операцию по согласованной заранее цене и в заранее установленную дату.

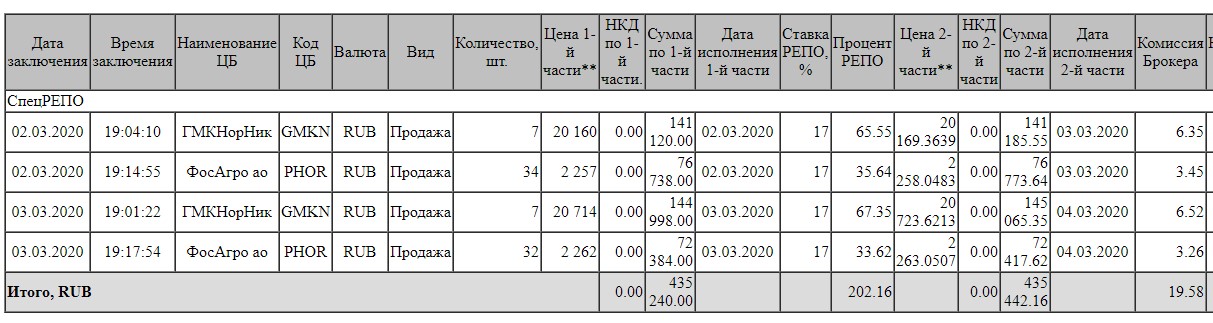

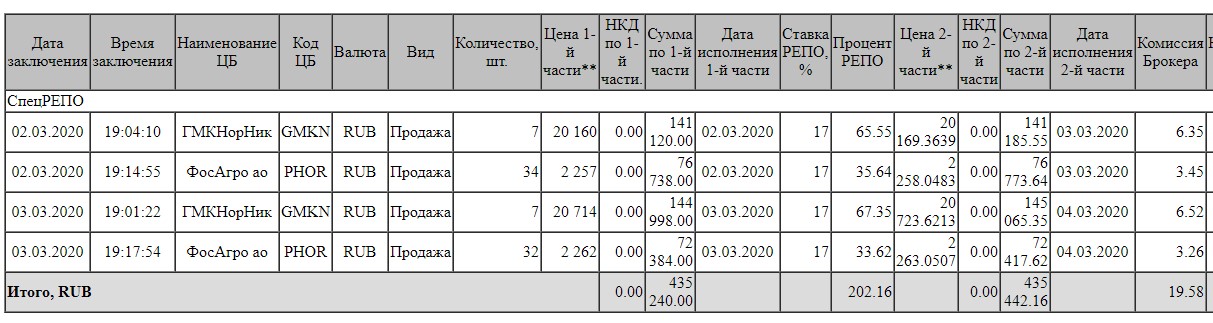

Для лучшего понимания этой процедуры рассмотрим один простой пример. На рисунке ниже приведена часть брокерского отчёта со сделками репо.

Были совершены четыре сделки в течение двух дней: 2 и 3 марта. Рассмотрим первую из них. 2 марта заключена первая часть сделки репо — проданы акции «Норникеля» по 20 160 руб. в 19:04. Выкуп проданных акций должен быть осуществлён на следующий торговый день 3 марта по цене 20 169,3639 руб. Цена выкупа уже известна в момент совершения первой части сделки.

Такую операцию можно рассматривать как кредитование под залог ценных бумаг. Разность между суммами первой и второй частями сделки — это процент за пользование кредитными средствами. В рассмотренном примере длительность репо составляет один торговый день, но могут быть варианты репо на неделю, месяц и более.

Когда возникают такие сделки

Сделки репо используются для кредитования под залог ценных бумаг. Соответственно, у вас они появляются в случае возникновения задолженности перед брокером. Типичный пример — покупка акций с плечом. В этом случае у вас нет собственных средств, чтобы осуществить расчёты по сделке, и чтобы они появились, как говорил кот Матроскин, «нужно продать что-нибудь ненужное». Поскольку акции куплены с плечом, то очевидно, что в данный момент «ненужного» нет, поэтому и используются такие меры, как сделки репо. Продавая акции по репо, вы получаете деньги сразу на свой счёт, но в общем случае не теряете прав собственности на свои бумаги. В действительности всё сложнее, но для простоты будем считать, что несмотря на продажу акций, они всё равно принадлежат вам. Поэтому и получается, что у вас как бы и акции при себе, и деньги на счёте есть. Этими средствами закрываются обязательства по первоначальной сделке покупки акций с плечом. Однако у вас теперь есть обязательство по обратному выкупу бумаг, которые были отданы в репо. В итоге получается, что по существу обязательства по расчётам перенесены на будущее — до момента расчёта по второй части сделки репо.

Если при покупке акций с плечом обычно не возникает вопросов, почему брокер совершает сделки репо, то иногда встречаются ситуации, когда клиенты могут с удивлением обнаружить такие сделки в своих брокерских отчётах, хотя в долг точно ничего не покупали.

Причина этого кроется в «подкапотном пространстве» брокера, в нюансы которого клиенты не всегда вникают. В качестве примера можно привести совершение сделок с ценными бумагами в разных режимах торгов: Т+0, Т+1, Т+2.

Допустим, вы продали акции и в тот же день решили купить облигации. На следующий день после совершения этих операций с удивлением обнаруживаете в брокерском отчёте сделки репо. Причина проста: акции обычно торгуются в режиме Т+2, а облигации могли торговаться в режиме Т+0. Когда вы продали акции, то денег на вашем счёте ещё нет, т. к. расчёты по сделке физически будут осуществляться только через один торговый день. Поскольку облигации торгуются в режиме Т+0 и были куплены в день продажи акций, то расчёты по долговым бумагам нужно осуществить по завершении торговой сессии, а денег для этого нет. Поэтому надо перенести обязательства на будущее, когда появятся деньги на счёте. Вот и появляются в брокерском отчёте сделки репо.

Как отражаются в брокерских отчётах и чеках ОФД

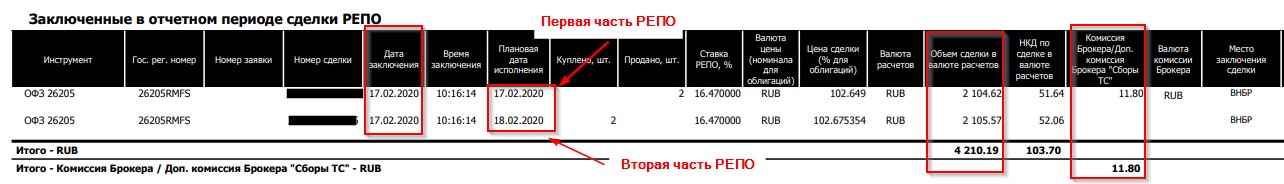

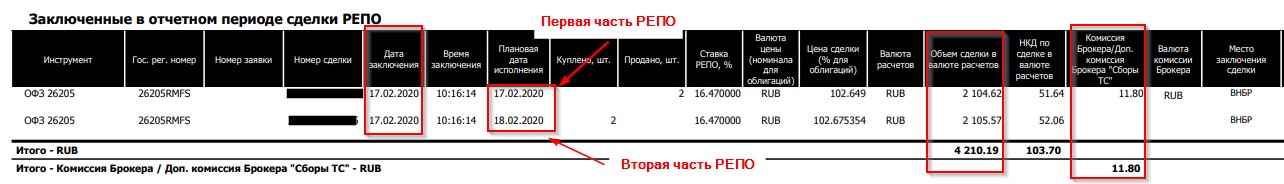

Обычно для сделок репо в брокерских отчётах отводится специальный раздел с одноимённым названием. На рисунке ниже приведена часть отчёта «Открытие Брокер», где отражены сделки репо.

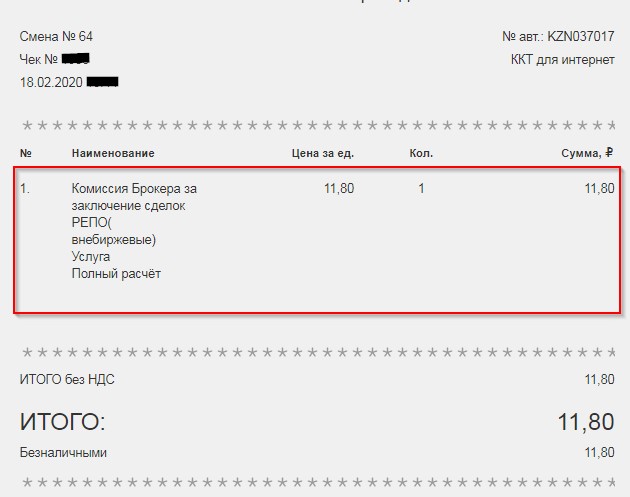

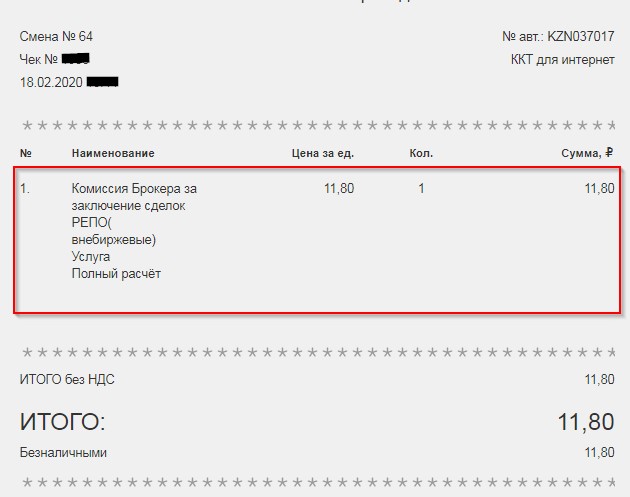

Обратите внимание, что, помимо процента за репо, будет нужно заплатить ещё и брокерскую комиссию за совершение этих сделок. В чеке ОФД, который приходит на электронную почту, указывается только брокерская комиссия, размер уплаченного процента вы не узнаете из чека.

Обычно чек присылается на следующий день после взимания брокерской комиссии.

Для лучшего понимания этой процедуры рассмотрим один простой пример. На рисунке ниже приведена часть брокерского отчёта со сделками репо.

Были совершены четыре сделки в течение двух дней: 2 и 3 марта. Рассмотрим первую из них. 2 марта заключена первая часть сделки репо — проданы акции «Норникеля» по 20 160 руб. в 19:04. Выкуп проданных акций должен быть осуществлён на следующий торговый день 3 марта по цене 20 169,3639 руб. Цена выкупа уже известна в момент совершения первой части сделки.

Такую операцию можно рассматривать как кредитование под залог ценных бумаг. Разность между суммами первой и второй частями сделки — это процент за пользование кредитными средствами. В рассмотренном примере длительность репо составляет один торговый день, но могут быть варианты репо на неделю, месяц и более.

Когда возникают такие сделки

Сделки репо используются для кредитования под залог ценных бумаг. Соответственно, у вас они появляются в случае возникновения задолженности перед брокером. Типичный пример — покупка акций с плечом. В этом случае у вас нет собственных средств, чтобы осуществить расчёты по сделке, и чтобы они появились, как говорил кот Матроскин, «нужно продать что-нибудь ненужное». Поскольку акции куплены с плечом, то очевидно, что в данный момент «ненужного» нет, поэтому и используются такие меры, как сделки репо. Продавая акции по репо, вы получаете деньги сразу на свой счёт, но в общем случае не теряете прав собственности на свои бумаги. В действительности всё сложнее, но для простоты будем считать, что несмотря на продажу акций, они всё равно принадлежат вам. Поэтому и получается, что у вас как бы и акции при себе, и деньги на счёте есть. Этими средствами закрываются обязательства по первоначальной сделке покупки акций с плечом. Однако у вас теперь есть обязательство по обратному выкупу бумаг, которые были отданы в репо. В итоге получается, что по существу обязательства по расчётам перенесены на будущее — до момента расчёта по второй части сделки репо.

Если при покупке акций с плечом обычно не возникает вопросов, почему брокер совершает сделки репо, то иногда встречаются ситуации, когда клиенты могут с удивлением обнаружить такие сделки в своих брокерских отчётах, хотя в долг точно ничего не покупали.

Причина этого кроется в «подкапотном пространстве» брокера, в нюансы которого клиенты не всегда вникают. В качестве примера можно привести совершение сделок с ценными бумагами в разных режимах торгов: Т+0, Т+1, Т+2.

Допустим, вы продали акции и в тот же день решили купить облигации. На следующий день после совершения этих операций с удивлением обнаруживаете в брокерском отчёте сделки репо. Причина проста: акции обычно торгуются в режиме Т+2, а облигации могли торговаться в режиме Т+0. Когда вы продали акции, то денег на вашем счёте ещё нет, т. к. расчёты по сделке физически будут осуществляться только через один торговый день. Поскольку облигации торгуются в режиме Т+0 и были куплены в день продажи акций, то расчёты по долговым бумагам нужно осуществить по завершении торговой сессии, а денег для этого нет. Поэтому надо перенести обязательства на будущее, когда появятся деньги на счёте. Вот и появляются в брокерском отчёте сделки репо.

Как отражаются в брокерских отчётах и чеках ОФД

Обычно для сделок репо в брокерских отчётах отводится специальный раздел с одноимённым названием. На рисунке ниже приведена часть отчёта «Открытие Брокер», где отражены сделки репо.

Обратите внимание, что, помимо процента за репо, будет нужно заплатить ещё и брокерскую комиссию за совершение этих сделок. В чеке ОФД, который приходит на электронную почту, указывается только брокерская комиссия, размер уплаченного процента вы не узнаете из чека.

Обычно чек присылается на следующий день после взимания брокерской комиссии.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба