За март-апрель 2020 г. акции отечественных нефтяных компаний сильно упали в цене, и кажется, что сейчас всё дёшево и надо срочно покупать. Посмотрим, что происходило с китами российского нефтяного сектора — «Лукойлом», «Татнефтью» и «Роснефтью». С 1 марта акции «Лукойла» упали на 25%, обыкновенные акции «Татнефти» — на 35%, привилегированные — на 37%, «Роснефти» — на 37%. Если в магазине на различные товары вы увидите скидки 30–40%, то это может оказаться выгодной покупкой. В случае с акциями такая логика может быть ошибочной. Давайте посмотрим, действительно ли акции отечественных нефтяных компаний со скидкой 30–40% становятся выгодными объектами для инвестиций.

ПАО «Роснефть»

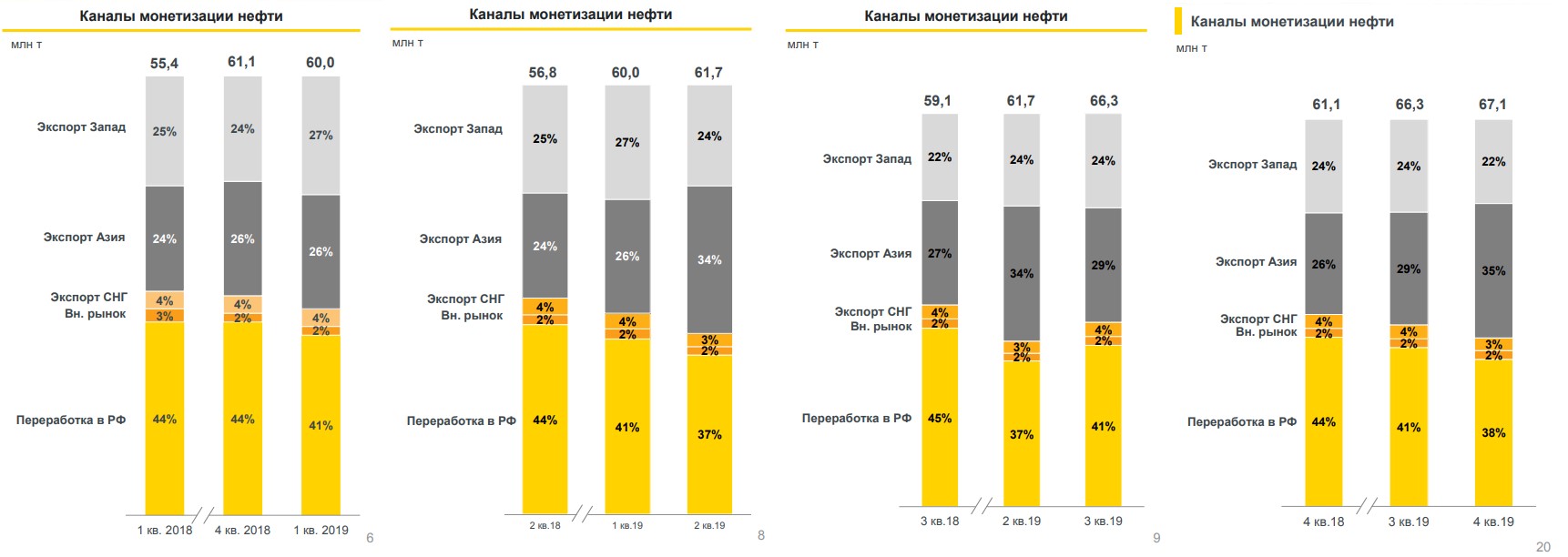

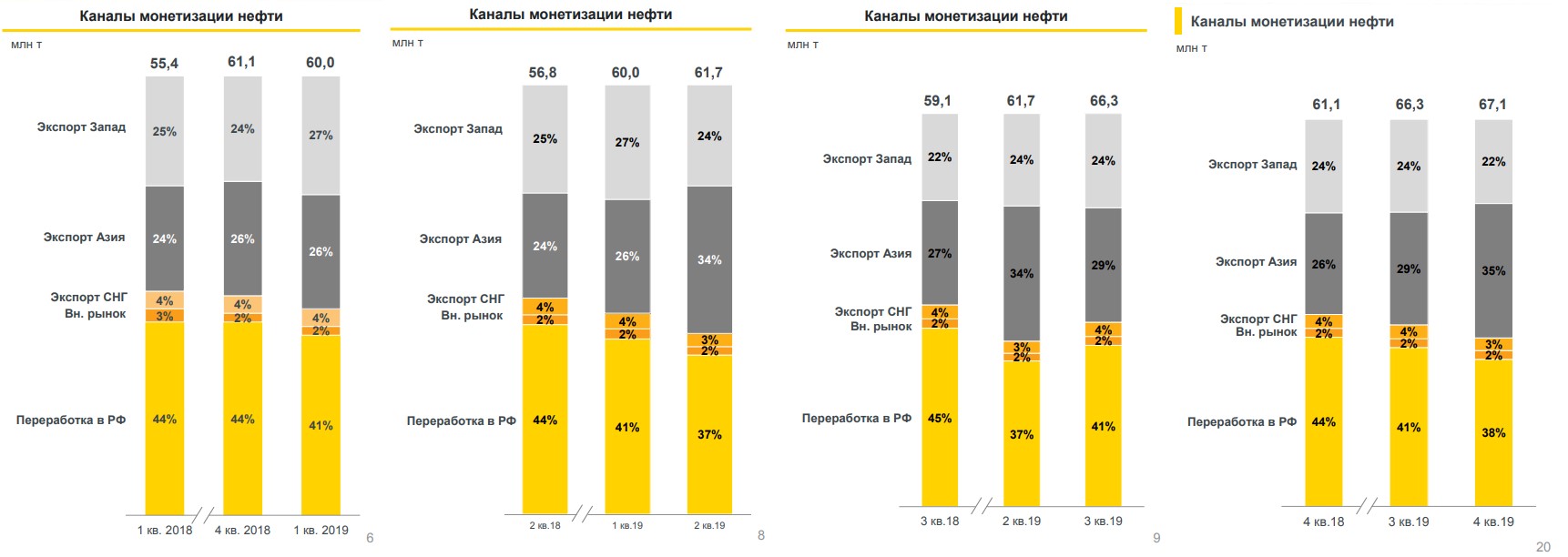

Для начала изучим, за счёт чего формируется выручка компании. «Роснефть» в 2019 году добыла 255 млн тонн сырой нефти.

Рис. 1. Источник: презентации «Роснефти»

Из этого количества 57% (почти 150 млн тонн) было отправлено на экспорт. У нас нет доступа к бухгалтерской документации компании, и нельзя точно сказать, какая часть экспорта была реализована по долгосрочным контрактам, а какая — по рыночным ценам, поэтому нельзя с уверенностью утверждать, как повлияет снижение мировых цен на нефть на финансовый результат. Однако некоторые предположения сделать можно.

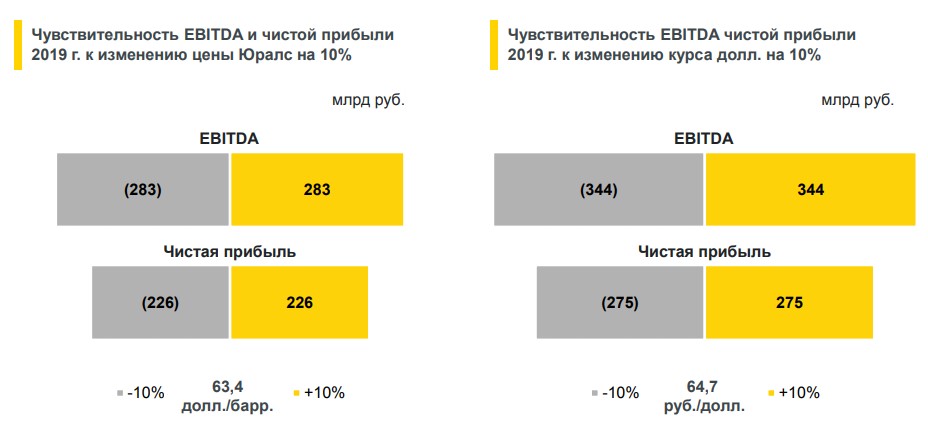

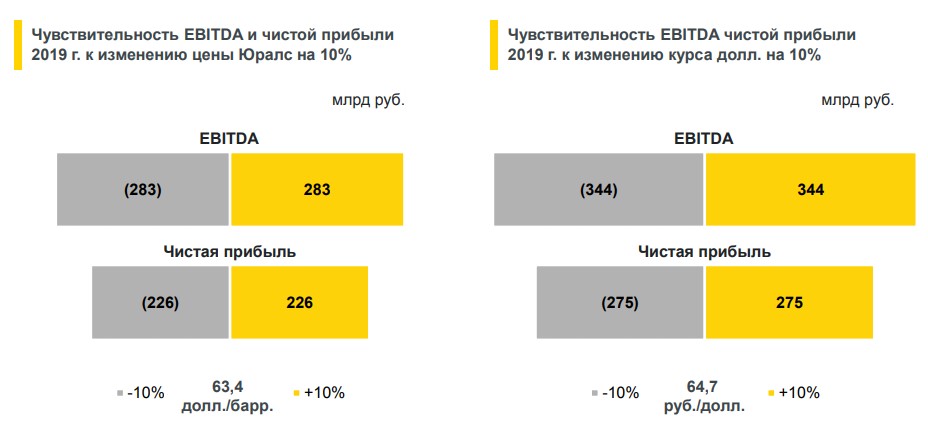

В самом конце презентации «Роснефти» за IV квартал 2019 г. есть слайд, где показано, как изменяется чистая прибыль компании при изменении стоимости нефти и курса доллара.

Рис. 2. Источник: презентация финансовых результатов за IV квартал 2019

Котировки Urals не всегда легкодоступны и актуальны, поэтому в качестве ценового ориентира лучше использовать Brent. Цена на российскую нефть коррелирует с зарубежной и довольно близка к ней, поэтому будем ориентироваться на Brent.

Рис. 3. Изображение: investing.com

В момент написания статьи баррель нефти Brent стоит 30 долл., а доллар — 75 руб. Среднегодовая стоимость нефти — 62,5 долл., а доллара — 64,58 руб. Пока ничего катастрофичного для компании не произошло, однако относительно ценового ориентира на слайде нефть подешевела на 53%, а доллар вырос на 16%. Если ситуация на рынке не изменится, то путём несложных вычислений получаем, что за счёт удешевления нефти компания потеряет примерно 1,2 трлн чистой прибыли, а за счёт обесценивания рубля получит 440 млрд руб. Общий финансовый результат — уменьшение чистой прибыли на 760 млрд руб. По итогам 2019 года компания показала 805 млрд руб. чистой прибыли. Т. е. по итогам 2020 года прибыль может оказаться сильно меньше — порядка 45 млрд руб. Даже если вся чистая прибыль будет направлена на дивиденды, то они будут весьма скромными — около четырёх рублей на акцию. Это крайне пессимистичные расчёты, но нужно иметь в виду ухудшение финансовых показателей из-за текущей рыночной ситуации.

Дивиденды по итогам 2019 года ещё могут поддержать акции от дальнейшего падения, однако если ситуация на нефтяном рынке не нормализуется, то 250 рублей за акцию может быть завышенной ценой.

Рис. 4. Изображение: Московская биржа, дневной график акций «Роснефти»

ПАО «Лукойл»

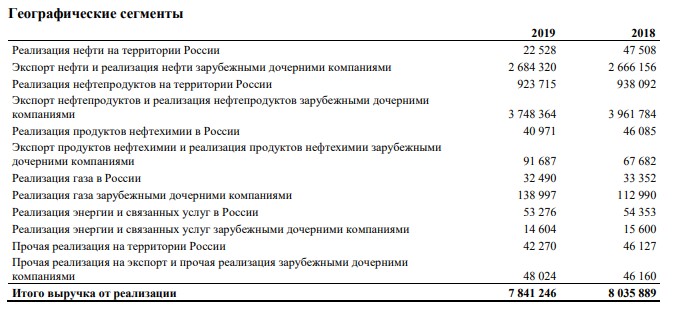

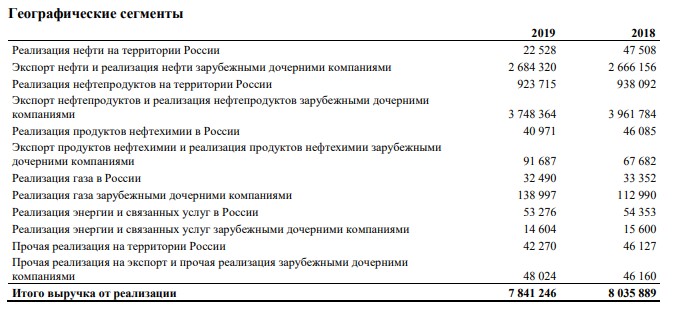

Компания Вагита Алекперова подробно не раскрывает направления экспорта, как это делает «Роснефть». Но из годового отчёта МСФО за 2019 год можно узнать, какую часть выручки компания получает от продажи нефти за границу.

Рис. 5. Изображение: годовой отчёт МСФО-2019

Как мы видим, доля экспортной нефти в общей выручке составляет примерно 35%. Это намного меньше, чем у «Роснефти», чья доля экспортной выручки около 60%. Однако у «Лукойла» доля экспорта всё равно существенная, и дешёвая нефть может сильно повлиять на финансовые показатели. В презентации для инвесторов по итогам 2019 года компания показывает, как её свободный денежный поток зависит от колебаний цен на «чёрное золото» и курса рубля.

Рис. 6. Источник: презентация по итогам 2019 года

На слайде показаны изменения только в сторону увеличения цены на сырьё и удорожание доллара, но нет информации, как отразится на компании дешевеющая нефть и/или укрепляющийся рубль. Возможно, в этом есть определённое лукавство, и компания не торопится сообщать инвесторам плохие новости. Однако, по сравнению с «Роснефтью», «Лукойл» намного сильнее защищен от изменения мировых цен — экспорт сырой нефти хоть и составляет значительную часть выручки, но всё-таки меньшую. Более того, компания ориентирована на глубокую переработку нефти и продажу нефтепродуктов, это следует из финансового отчёта и видно из презентации.

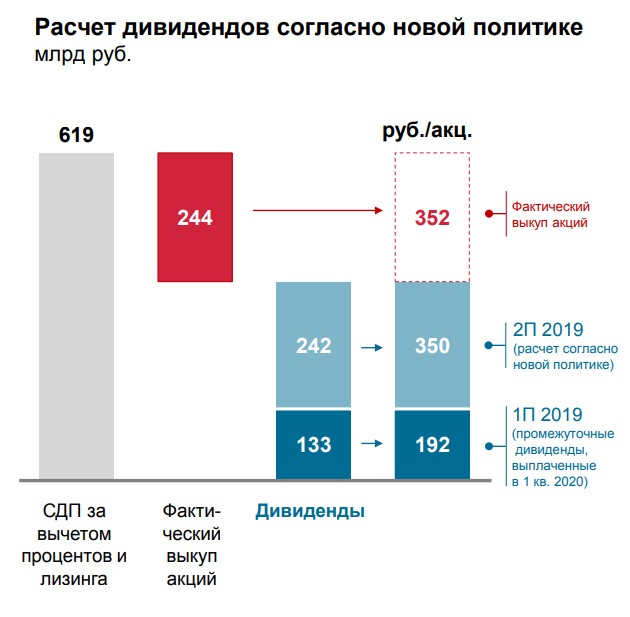

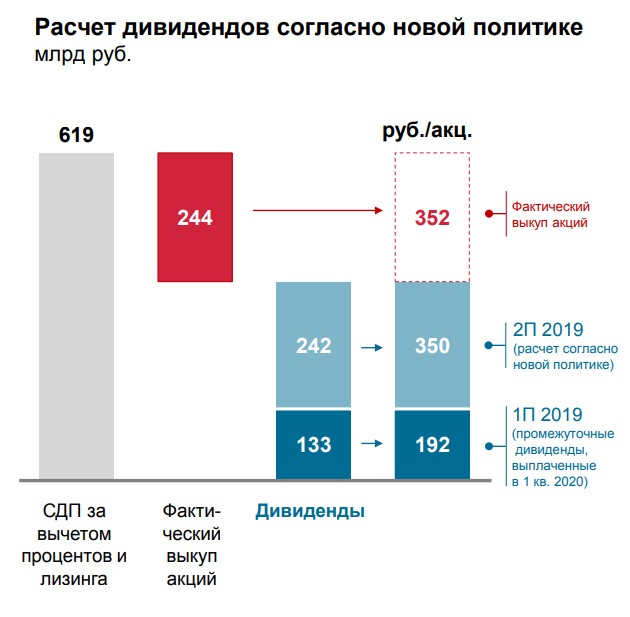

Последние 10–15 лет «Лукойл» радовал своих акционеров постоянно увеличивающимися дивидендами, этот год не стал исключением. По итогам девяти месяцев 2019 года было выплачено 192 рубля на акцию, по итогам года ожидается выплата ещё 350 рублей.

Рис. 7. Источник: презентация по итогам 2019 года

Хотя по итогам 2019 года дивиденды окажутся выше, чем по итогам 2018-го, следует учитывать, что в 2019 г. «Лукойл» принял новую дивидендную политику. В предыдущей версии документа была оговорка, что дивиденд по итогам текущего года не может быть ниже дивиденда по итогам предыдущего. В нынешней политике такой оговорки нет, и при неблагоприятном стечении обстоятельств выплаты акционерам могут быть снижены. Это может сильно испортить длительную растущую дивидендную историю.

Стоит немного упомянуть о программе выкупа акций с рынка, которую утвердил «Лукойл». Акции будут выкупаться, когда цена опускается ниже 5 300 руб., по крайней мере, так было до недавнего времени. Сейчас в связи с негативными явлениями в мировой экономике компания может пересмотреть условия бай-бэка.

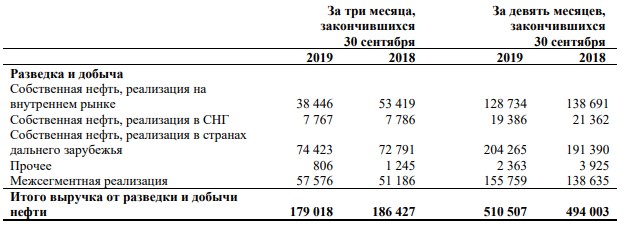

Рис. 8. Источник: МосБиржа

Если исходить из размера предполагаемых дивидендов и условий бай-бэка, то покупка «Лукойла» выглядит привлекательным вложением средств. Однако, судя по графику, не похоже, чтобы выкуп акций как-то сильно влиял на их курс. Также из-за изменений в дивидендной политике непонятно, будет ли увеличиваться размер дивиденда в дальнейшем.

ПАО «Татнефть»

Ещё не опубликована годовая отчётность компании по МСФО за 2019 год и соответствующая презентация. Использовать будем данные отчёта за девять месяцев 2019 года.

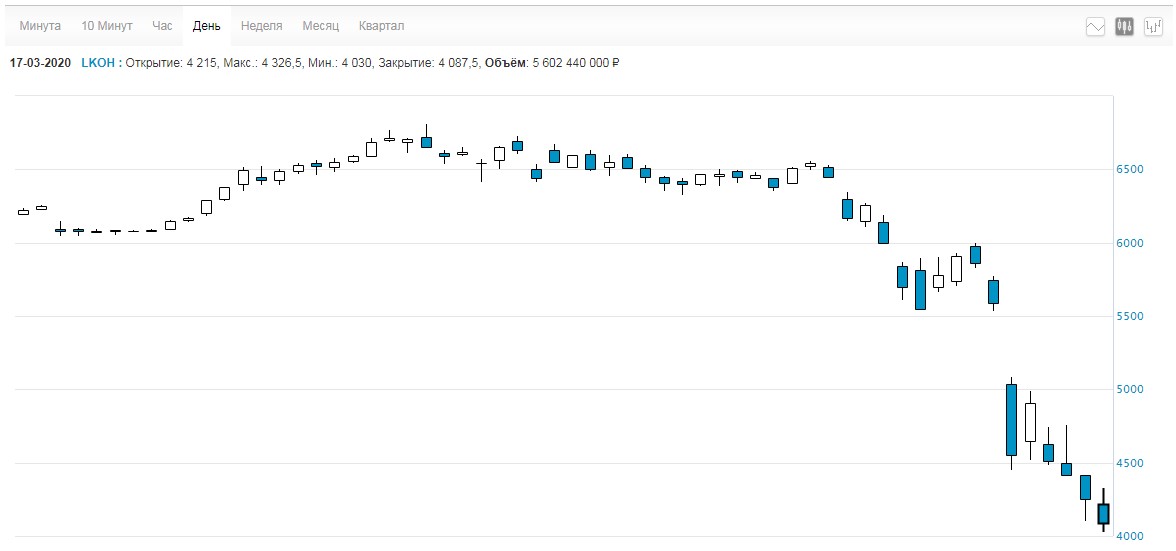

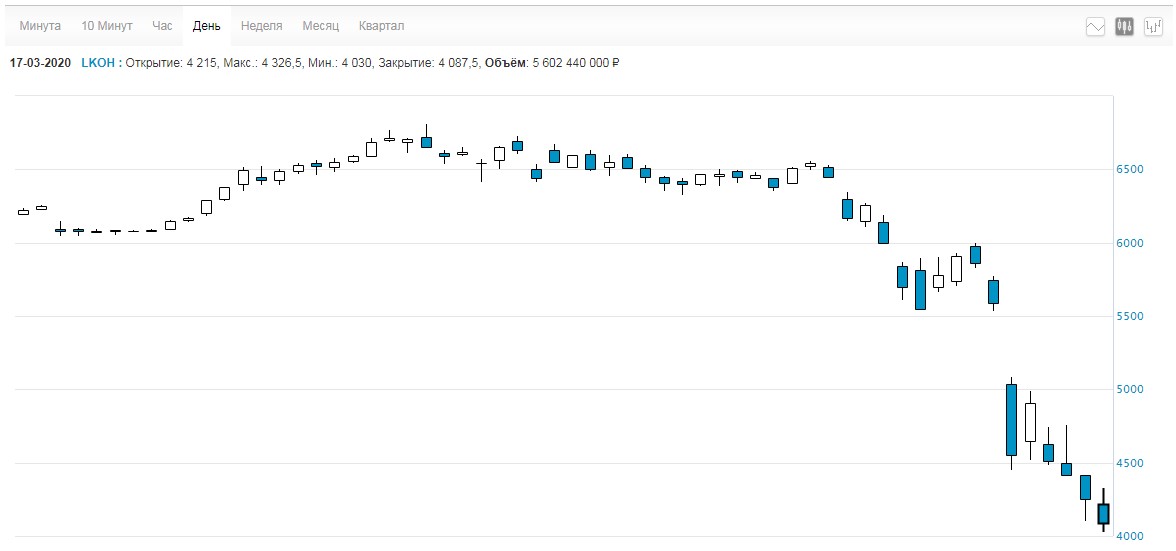

Рис. 9. Источник: презентация для инвесторов

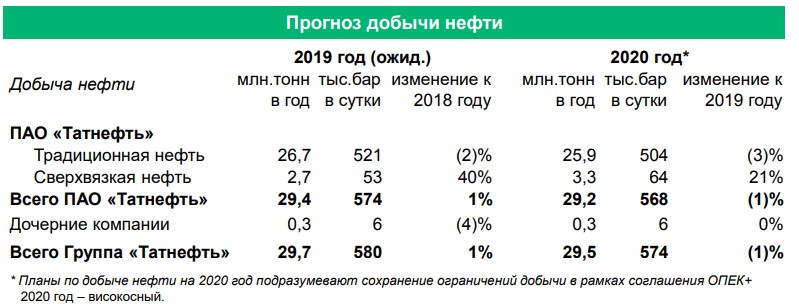

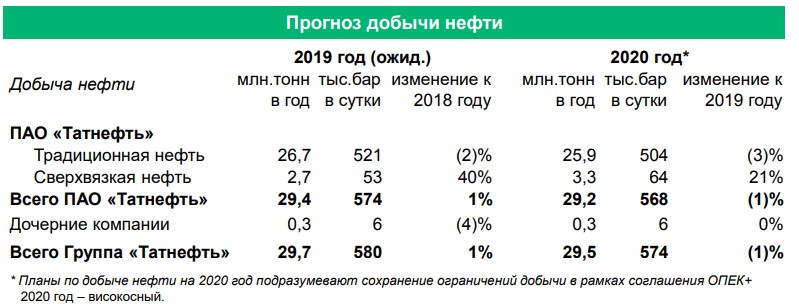

Рис. 10. Источник: презентация для инвесторов

Из презентации мы видим, что компания прогнозирует по итогам 2019 года добыть 29,4 млн тонн нефти, переработать — около 10,5 млн тонн. Реальные значения, скорее всего, будут отличаться от прогнозных, но пропорции сохранятся. То есть «Татнефть» перерабатывает только треть от добываемых объёмов, всё остальное отправляет на продажу. В 2018 г. было экспортировано 62% сырой нефти, в 2019 г. — аналогично.

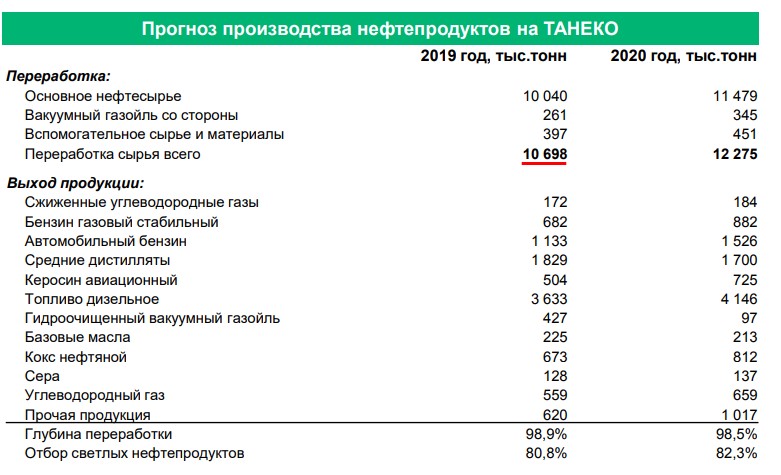

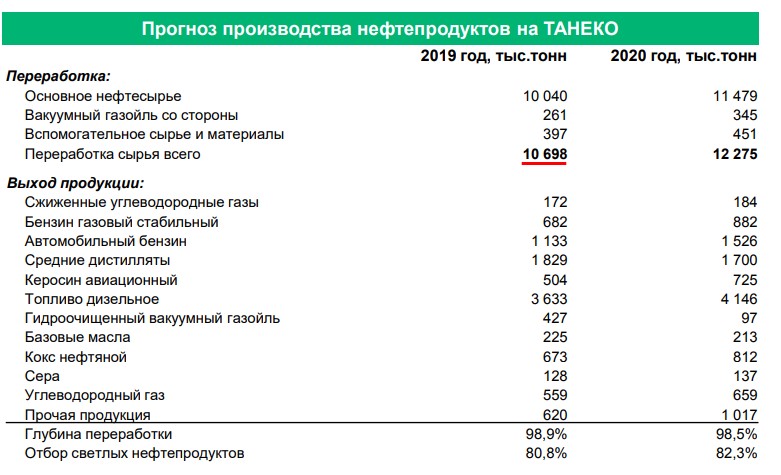

Рис. 11. Источник: презентация для инвесторов

Доля экспортной нефти в выручке — около половины.

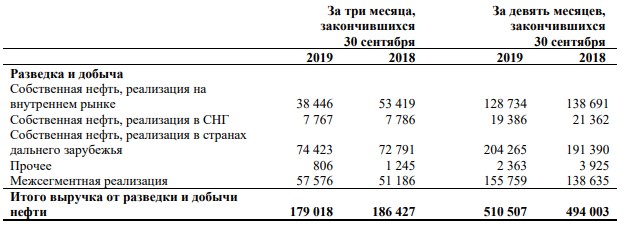

Рис. 12. Источник: отчёт МСФО за 9 мес. 2019

Компания не публикует диаграммы чувствительности чистой прибыли от изменений цен на нефть и курса доллара, поэтому остаётся лишь догадываться, как сильно повлияет на результаты 2020 года текущая рыночная ситуация. Но очевидно, что «Татнефть» сильно зависит от цен на сырьё.

С другой стороны, у компании чистый долг отрицательный, и она без проблем может использовать кредитные средства для выплаты дивидендов на уровне не ниже 2019 года. Важно, что одним из основных акционеров «Татнефти» является Республика Татарстан, и она использует дивиденды для пополнения бюджета, поэтому есть надежда, что правительство субъекта будет лоббировать увеличивающиеся дивиденды в дальнейшем. Однако надо понимать, что «Татнефть» не единственный источник пополнения бюджета, Татарстан является крупным акционером и других компаний. И если у «Татнефти» будут проблемы с выплатами растущих дивидендов, то она может получить поблажку.

ПАО «Роснефть»

Для начала изучим, за счёт чего формируется выручка компании. «Роснефть» в 2019 году добыла 255 млн тонн сырой нефти.

Рис. 1. Источник: презентации «Роснефти»

Из этого количества 57% (почти 150 млн тонн) было отправлено на экспорт. У нас нет доступа к бухгалтерской документации компании, и нельзя точно сказать, какая часть экспорта была реализована по долгосрочным контрактам, а какая — по рыночным ценам, поэтому нельзя с уверенностью утверждать, как повлияет снижение мировых цен на нефть на финансовый результат. Однако некоторые предположения сделать можно.

В самом конце презентации «Роснефти» за IV квартал 2019 г. есть слайд, где показано, как изменяется чистая прибыль компании при изменении стоимости нефти и курса доллара.

Рис. 2. Источник: презентация финансовых результатов за IV квартал 2019

Котировки Urals не всегда легкодоступны и актуальны, поэтому в качестве ценового ориентира лучше использовать Brent. Цена на российскую нефть коррелирует с зарубежной и довольно близка к ней, поэтому будем ориентироваться на Brent.

Рис. 3. Изображение: investing.com

В момент написания статьи баррель нефти Brent стоит 30 долл., а доллар — 75 руб. Среднегодовая стоимость нефти — 62,5 долл., а доллара — 64,58 руб. Пока ничего катастрофичного для компании не произошло, однако относительно ценового ориентира на слайде нефть подешевела на 53%, а доллар вырос на 16%. Если ситуация на рынке не изменится, то путём несложных вычислений получаем, что за счёт удешевления нефти компания потеряет примерно 1,2 трлн чистой прибыли, а за счёт обесценивания рубля получит 440 млрд руб. Общий финансовый результат — уменьшение чистой прибыли на 760 млрд руб. По итогам 2019 года компания показала 805 млрд руб. чистой прибыли. Т. е. по итогам 2020 года прибыль может оказаться сильно меньше — порядка 45 млрд руб. Даже если вся чистая прибыль будет направлена на дивиденды, то они будут весьма скромными — около четырёх рублей на акцию. Это крайне пессимистичные расчёты, но нужно иметь в виду ухудшение финансовых показателей из-за текущей рыночной ситуации.

Дивиденды по итогам 2019 года ещё могут поддержать акции от дальнейшего падения, однако если ситуация на нефтяном рынке не нормализуется, то 250 рублей за акцию может быть завышенной ценой.

Рис. 4. Изображение: Московская биржа, дневной график акций «Роснефти»

ПАО «Лукойл»

Компания Вагита Алекперова подробно не раскрывает направления экспорта, как это делает «Роснефть». Но из годового отчёта МСФО за 2019 год можно узнать, какую часть выручки компания получает от продажи нефти за границу.

Рис. 5. Изображение: годовой отчёт МСФО-2019

Как мы видим, доля экспортной нефти в общей выручке составляет примерно 35%. Это намного меньше, чем у «Роснефти», чья доля экспортной выручки около 60%. Однако у «Лукойла» доля экспорта всё равно существенная, и дешёвая нефть может сильно повлиять на финансовые показатели. В презентации для инвесторов по итогам 2019 года компания показывает, как её свободный денежный поток зависит от колебаний цен на «чёрное золото» и курса рубля.

Рис. 6. Источник: презентация по итогам 2019 года

На слайде показаны изменения только в сторону увеличения цены на сырьё и удорожание доллара, но нет информации, как отразится на компании дешевеющая нефть и/или укрепляющийся рубль. Возможно, в этом есть определённое лукавство, и компания не торопится сообщать инвесторам плохие новости. Однако, по сравнению с «Роснефтью», «Лукойл» намного сильнее защищен от изменения мировых цен — экспорт сырой нефти хоть и составляет значительную часть выручки, но всё-таки меньшую. Более того, компания ориентирована на глубокую переработку нефти и продажу нефтепродуктов, это следует из финансового отчёта и видно из презентации.

Последние 10–15 лет «Лукойл» радовал своих акционеров постоянно увеличивающимися дивидендами, этот год не стал исключением. По итогам девяти месяцев 2019 года было выплачено 192 рубля на акцию, по итогам года ожидается выплата ещё 350 рублей.

Рис. 7. Источник: презентация по итогам 2019 года

Хотя по итогам 2019 года дивиденды окажутся выше, чем по итогам 2018-го, следует учитывать, что в 2019 г. «Лукойл» принял новую дивидендную политику. В предыдущей версии документа была оговорка, что дивиденд по итогам текущего года не может быть ниже дивиденда по итогам предыдущего. В нынешней политике такой оговорки нет, и при неблагоприятном стечении обстоятельств выплаты акционерам могут быть снижены. Это может сильно испортить длительную растущую дивидендную историю.

Стоит немного упомянуть о программе выкупа акций с рынка, которую утвердил «Лукойл». Акции будут выкупаться, когда цена опускается ниже 5 300 руб., по крайней мере, так было до недавнего времени. Сейчас в связи с негативными явлениями в мировой экономике компания может пересмотреть условия бай-бэка.

Рис. 8. Источник: МосБиржа

Если исходить из размера предполагаемых дивидендов и условий бай-бэка, то покупка «Лукойла» выглядит привлекательным вложением средств. Однако, судя по графику, не похоже, чтобы выкуп акций как-то сильно влиял на их курс. Также из-за изменений в дивидендной политике непонятно, будет ли увеличиваться размер дивиденда в дальнейшем.

ПАО «Татнефть»

Ещё не опубликована годовая отчётность компании по МСФО за 2019 год и соответствующая презентация. Использовать будем данные отчёта за девять месяцев 2019 года.

Рис. 9. Источник: презентация для инвесторов

Рис. 10. Источник: презентация для инвесторов

Из презентации мы видим, что компания прогнозирует по итогам 2019 года добыть 29,4 млн тонн нефти, переработать — около 10,5 млн тонн. Реальные значения, скорее всего, будут отличаться от прогнозных, но пропорции сохранятся. То есть «Татнефть» перерабатывает только треть от добываемых объёмов, всё остальное отправляет на продажу. В 2018 г. было экспортировано 62% сырой нефти, в 2019 г. — аналогично.

Рис. 11. Источник: презентация для инвесторов

Доля экспортной нефти в выручке — около половины.

Рис. 12. Источник: отчёт МСФО за 9 мес. 2019

Компания не публикует диаграммы чувствительности чистой прибыли от изменений цен на нефть и курса доллара, поэтому остаётся лишь догадываться, как сильно повлияет на результаты 2020 года текущая рыночная ситуация. Но очевидно, что «Татнефть» сильно зависит от цен на сырьё.

С другой стороны, у компании чистый долг отрицательный, и она без проблем может использовать кредитные средства для выплаты дивидендов на уровне не ниже 2019 года. Важно, что одним из основных акционеров «Татнефти» является Республика Татарстан, и она использует дивиденды для пополнения бюджета, поэтому есть надежда, что правительство субъекта будет лоббировать увеличивающиеся дивиденды в дальнейшем. Однако надо понимать, что «Татнефть» не единственный источник пополнения бюджета, Татарстан является крупным акционером и других компаний. И если у «Татнефти» будут проблемы с выплатами растущих дивидендов, то она может получить поблажку.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба