4 июня 2020 Альфа-Капитал

Французские банки отчитались за первый квартал и рассказали о своих ожиданиях относительно последствий «коронакризиса» для собственных балансов.

Доходы, связанные с непосредственно банковским бизнесом, практически не пострадали — банки участвуют в кредитовании и поддержке проблемных отраслей, рассчитывают нарастить кредитные портфели и чистый процентный доход.

Но при этом они были вынуждены увеличить отчисления в резервы, что негативно отразилось на прибыльности.

Эта тенденция продолжится до конца года. По оценкам Societe Generale отчисления в резервы в 2020 г. составят 3,5-5,0 млрд евро, при том, что в первом квартале они достигли 0,8 млрд евро. BNP Paribas направил в резервы 0,5 млрд евро.

Плохие результаты у инвестбанковских подразделений. Трейдинговые дески получили убытки в размере около 200 млн евро по хеджу структурных продуктов во время мартовского падения рынка.

Наш таргет по акциям Societe Generale на конец 2020 г. составляет 17,6 евро на акцию. Таргет по BNP Paribas составляет 41 евро.

Societe Generale

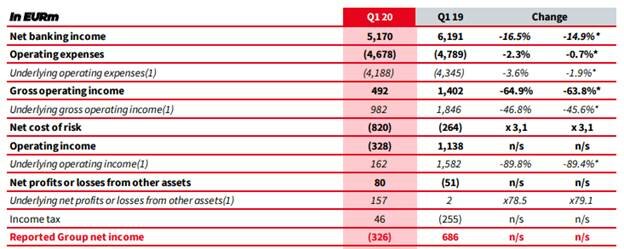

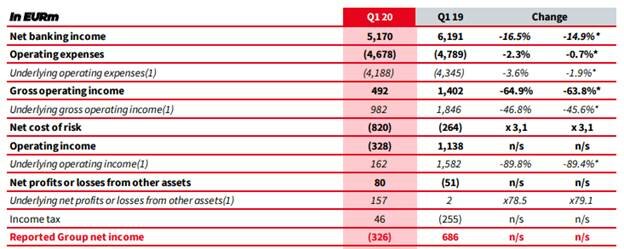

Выручка Societe Generale в первом квартале снизилась на 16,5% до 5,2 млрд евро:

Выручка retail banking подразделений, как французского, так и международных, практически не изменилась год к году: во Франции минус 1,2%, International плюс 2,9%.

French & International Retail Banking бизнесы не просто сохранили доходы, но и остались прибыльными, несмотря на увеличение расходов на резервы.

Снижение консолидированных доходов и убыток за квартал — прежде всего следствие плохих результатов подразделения Global Banking & Investor Solutions, доходы которого от торговли акциями сократились в первом квартале на 99%.

В первом квартале 2020 г. резко выросла стоимость риска, то есть величина отчислений в резервы: банк уже потратил на это 820 млн евро. По итогам года менеджмент Societe Generale прогнозирует увеличение стоимости риска до 70-100 б.п., в зависимости от того, насколько серьезный ущерб экономике нанесет пандемия, что эквивалентно 3,5-5,0 млрд евро. Эта величина в 1,4-2,0 раза превышает прибыль SocGen за 2019 г.

Таким образом, задача увеличения коэффициентов достаточности капитала в новых условиях перед менеджментом более не стоит. Очень удачно то, что в прошлом году за счет реализации Refocusing program и продажи ряда активов руководству Societe Generale удалось нарастить капитал, и теперь есть запас прочности.

По состоянию на 31 марта ключевой для SocGen CET 1 common equity ratio снизился только на 10 б.п. до 12,6%

По нашим расчетам, к концу 2020 г. коэффициент снизится до 11,5-11,8% за счет роста расходов на резервы. При этом останется большой запас прочности с точки зрения регуляторных требований, то есть риски нарушения банковских ковенант и списания субординированной задолженности пока не стоят на повестке дня.

Кредитный портфель SocGen серьезно диверсифицирован, например, экспозиция на нефтяную отрасль в нем всего 2,2%, при этом 2/3 заемщиков – заемщики инвестиционного уровня:

Будущее состояние кредитного портфеля в значительной степени зависит от того, насколько долго будут сохраняться ограничения и, соответственно, насколько сильный ущерб понесет реальный бизнес.

Еще существенный риск — возможные убытки трейдинговых подразделений, связанные в том числе с хеджированием позиций по структурным продуктам. У Societe Generale одна из самых крупных позиций в структурных продуктах (как эмитента), что позволяло много зарабатывать в благополучные годы и привело к убыткам по сделкам хеджирования позиций в 2020 г. В прессе сообщалось о потерях трейдеров Societe Generale в размере 200 млн евро. Возможные новые убытки трейдинга — непрогнозируемый риск для Societe Generale, способный оказать негативное влияние на капитал банка во второй половине 2020 г.

Акции Societe Generale на данный момент торгуются на рекордно низких по отношению к собственному капиталу уровнях — ниже 20% собственного капитала:

Для дальнейшей динамики акций первостепенное значение имеет то, насколько сильно SocGen «проест» капитал в 2020 г, с учетом названных нами рисков. В этом смысле на наш взгляд ключевым и наиболее репрезентативным будет второй квартал, результаты которого SocGen и BNP опубликуют в конце июля — начале августа.

В соответствии с нашими расчетами, мы оцениваем справедливую стоимость акций Societe Generale на конец 2020 г. в 0,3 прогнозируемого Book Value, что эквивалентно 17,6 евро за акцию.

Мы рассчитываем на то, что худший период завершится в середине 2020 г., и в 2021 г. последует восстановление балансовых метрик, в результате чего мультипликаторная оценка сможет сместиться в район 35-40% Book Value 2021, что эквивалентно 20-24 евро за акцию.

Консенсус-прогноз Bloomberg сопоставим с нашими ожиданиями. 12-месячный таргет по акциям SocGen равен 17,56 евро.

Доходы, связанные с непосредственно банковским бизнесом, практически не пострадали — банки участвуют в кредитовании и поддержке проблемных отраслей, рассчитывают нарастить кредитные портфели и чистый процентный доход.

Но при этом они были вынуждены увеличить отчисления в резервы, что негативно отразилось на прибыльности.

Эта тенденция продолжится до конца года. По оценкам Societe Generale отчисления в резервы в 2020 г. составят 3,5-5,0 млрд евро, при том, что в первом квартале они достигли 0,8 млрд евро. BNP Paribas направил в резервы 0,5 млрд евро.

Плохие результаты у инвестбанковских подразделений. Трейдинговые дески получили убытки в размере около 200 млн евро по хеджу структурных продуктов во время мартовского падения рынка.

Наш таргет по акциям Societe Generale на конец 2020 г. составляет 17,6 евро на акцию. Таргет по BNP Paribas составляет 41 евро.

Societe Generale

Выручка Societe Generale в первом квартале снизилась на 16,5% до 5,2 млрд евро:

Выручка retail banking подразделений, как французского, так и международных, практически не изменилась год к году: во Франции минус 1,2%, International плюс 2,9%.

French & International Retail Banking бизнесы не просто сохранили доходы, но и остались прибыльными, несмотря на увеличение расходов на резервы.

Снижение консолидированных доходов и убыток за квартал — прежде всего следствие плохих результатов подразделения Global Banking & Investor Solutions, доходы которого от торговли акциями сократились в первом квартале на 99%.

В первом квартале 2020 г. резко выросла стоимость риска, то есть величина отчислений в резервы: банк уже потратил на это 820 млн евро. По итогам года менеджмент Societe Generale прогнозирует увеличение стоимости риска до 70-100 б.п., в зависимости от того, насколько серьезный ущерб экономике нанесет пандемия, что эквивалентно 3,5-5,0 млрд евро. Эта величина в 1,4-2,0 раза превышает прибыль SocGen за 2019 г.

Таким образом, задача увеличения коэффициентов достаточности капитала в новых условиях перед менеджментом более не стоит. Очень удачно то, что в прошлом году за счет реализации Refocusing program и продажи ряда активов руководству Societe Generale удалось нарастить капитал, и теперь есть запас прочности.

По состоянию на 31 марта ключевой для SocGen CET 1 common equity ratio снизился только на 10 б.п. до 12,6%

По нашим расчетам, к концу 2020 г. коэффициент снизится до 11,5-11,8% за счет роста расходов на резервы. При этом останется большой запас прочности с точки зрения регуляторных требований, то есть риски нарушения банковских ковенант и списания субординированной задолженности пока не стоят на повестке дня.

Кредитный портфель SocGen серьезно диверсифицирован, например, экспозиция на нефтяную отрасль в нем всего 2,2%, при этом 2/3 заемщиков – заемщики инвестиционного уровня:

Будущее состояние кредитного портфеля в значительной степени зависит от того, насколько долго будут сохраняться ограничения и, соответственно, насколько сильный ущерб понесет реальный бизнес.

Еще существенный риск — возможные убытки трейдинговых подразделений, связанные в том числе с хеджированием позиций по структурным продуктам. У Societe Generale одна из самых крупных позиций в структурных продуктах (как эмитента), что позволяло много зарабатывать в благополучные годы и привело к убыткам по сделкам хеджирования позиций в 2020 г. В прессе сообщалось о потерях трейдеров Societe Generale в размере 200 млн евро. Возможные новые убытки трейдинга — непрогнозируемый риск для Societe Generale, способный оказать негативное влияние на капитал банка во второй половине 2020 г.

Акции Societe Generale на данный момент торгуются на рекордно низких по отношению к собственному капиталу уровнях — ниже 20% собственного капитала:

Для дальнейшей динамики акций первостепенное значение имеет то, насколько сильно SocGen «проест» капитал в 2020 г, с учетом названных нами рисков. В этом смысле на наш взгляд ключевым и наиболее репрезентативным будет второй квартал, результаты которого SocGen и BNP опубликуют в конце июля — начале августа.

В соответствии с нашими расчетами, мы оцениваем справедливую стоимость акций Societe Generale на конец 2020 г. в 0,3 прогнозируемого Book Value, что эквивалентно 17,6 евро за акцию.

Мы рассчитываем на то, что худший период завершится в середине 2020 г., и в 2021 г. последует восстановление балансовых метрик, в результате чего мультипликаторная оценка сможет сместиться в район 35-40% Book Value 2021, что эквивалентно 20-24 евро за акцию.

Консенсус-прогноз Bloomberg сопоставим с нашими ожиданиями. 12-месячный таргет по акциям SocGen равен 17,56 евро.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба