Часть 1. Всё пропало...

Пришла пора подвести итоги работы СНПЗ за I квартал 2020 г. и проверить расчёты из статьи «Саратовский НПЗ: как прогнозировать цену процессинга и размер будущих дивидендов». Кто не читал, рекомендую с ней ознакомиться, чтобы дальнейшее повествование вызывало меньше вопросов.

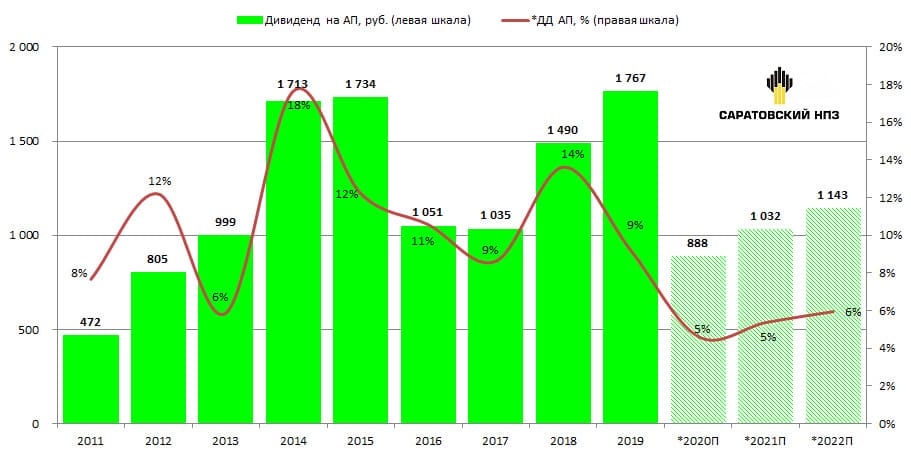

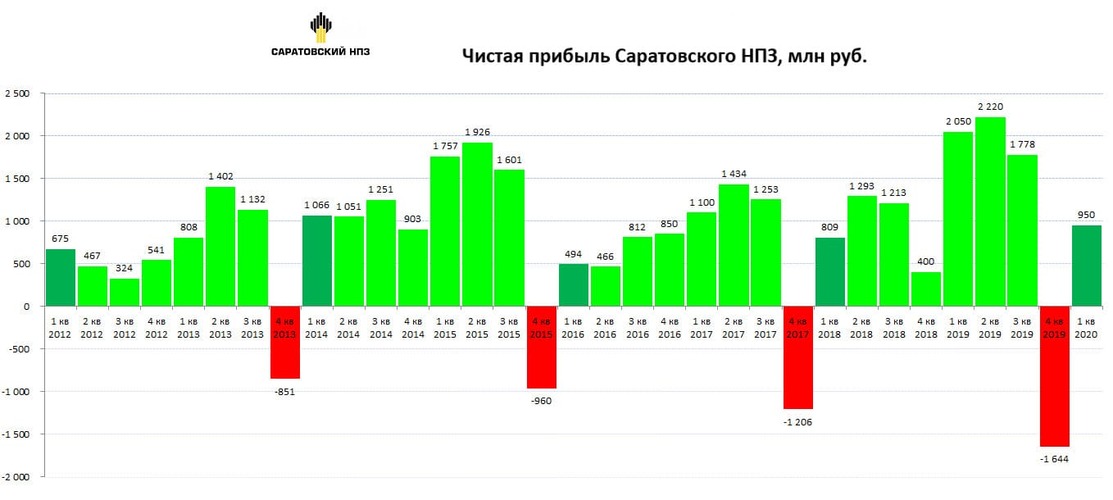

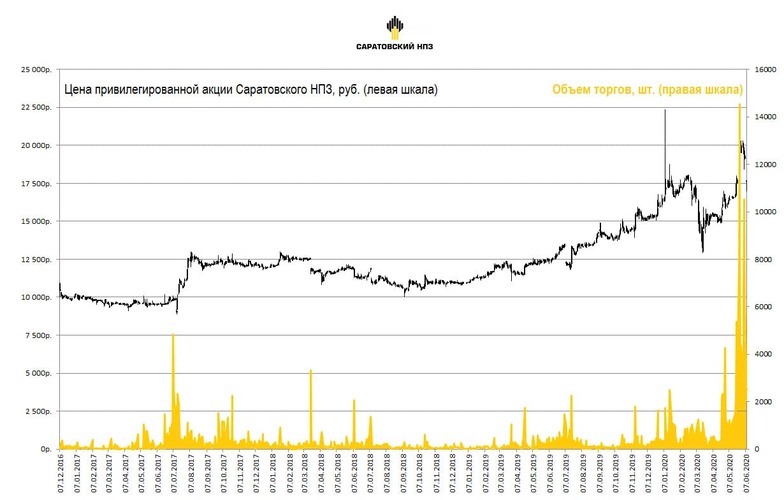

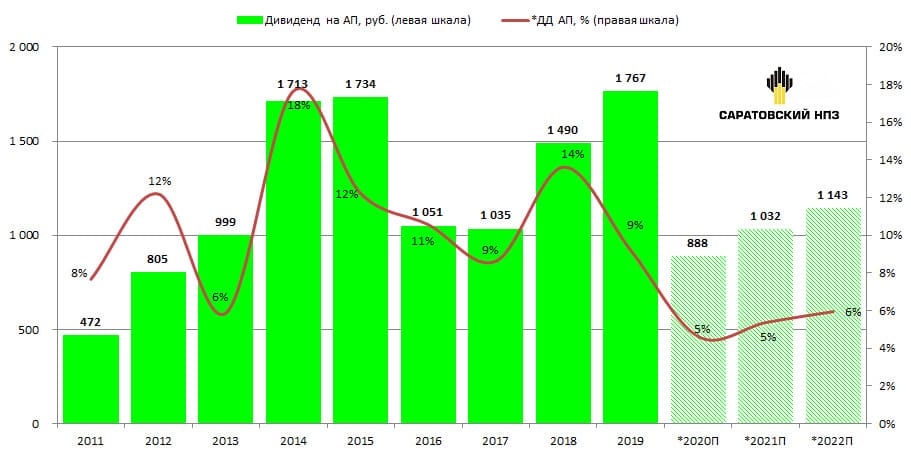

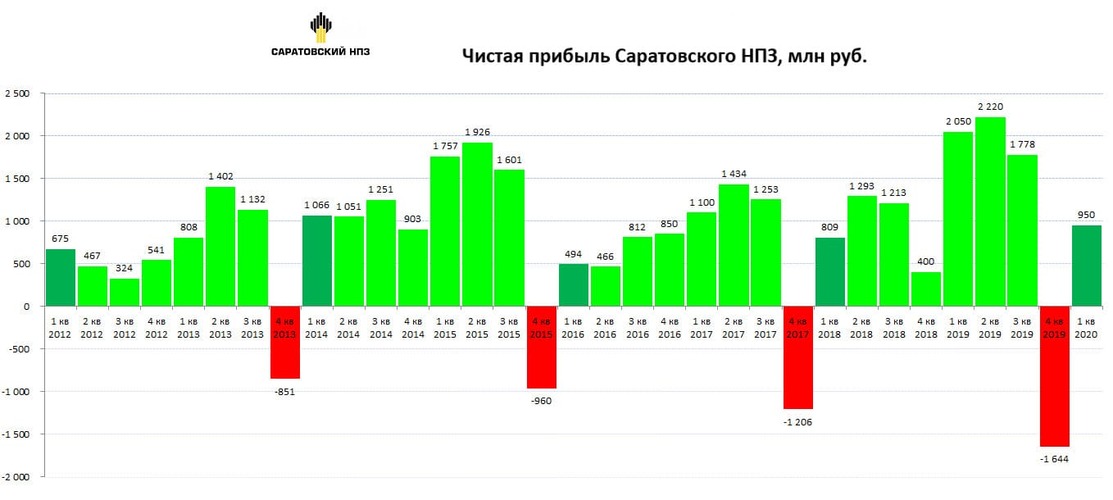

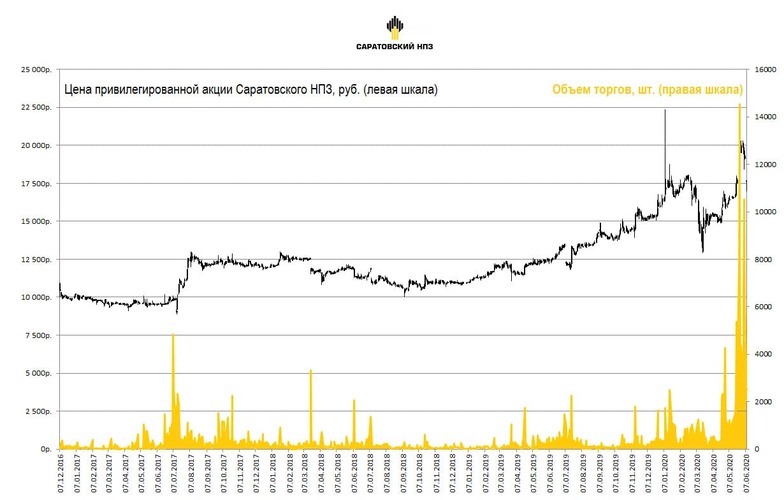

Хотя отчётность с падением выручки и чистой прибыли на 28% и 54% соответственно сложно назвать положительной, акции это не расстроило: префы СНПЗ за май выросли с 16 тыс. руб. до 20 тыс. руб. за акцию. Про это я ещё подробно напишу во второй части данной статьи. Сейчас, после отсечки по дивидендам за 2019 год (1766,52 руб.), они торгуются около 17,7 тыс. руб. (на утро 8 июня 2020 г.).

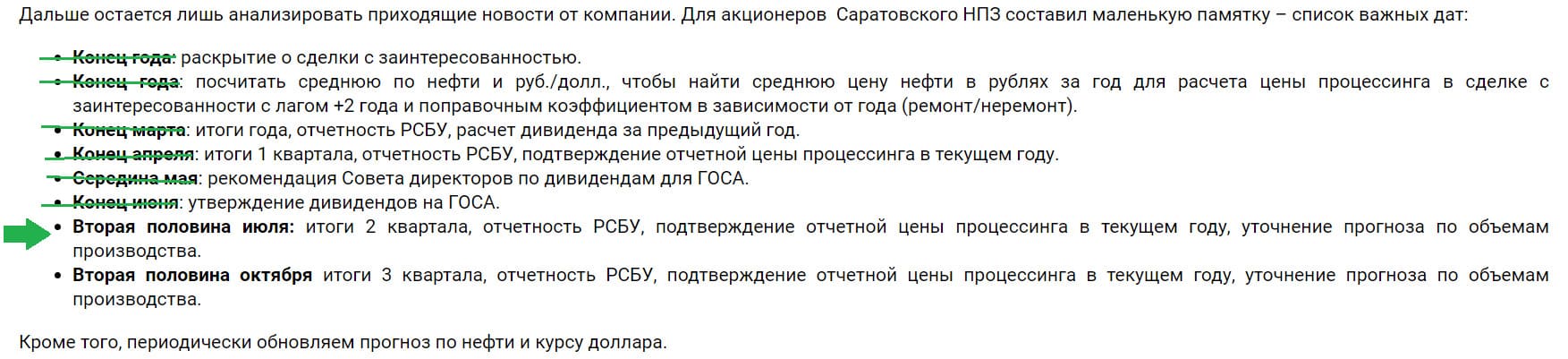

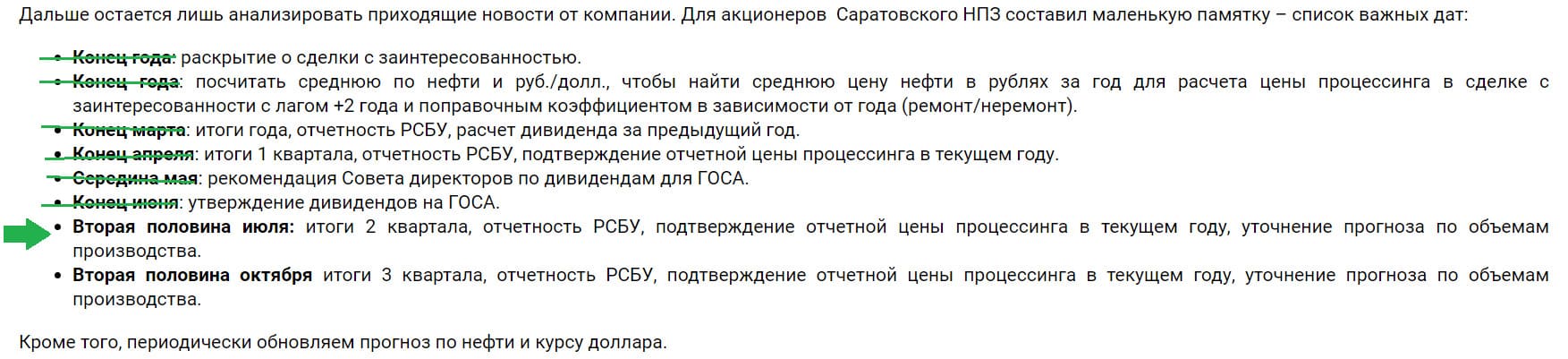

Согласно «списку важных дат Саратовского НПЗ», мы сейчас уже на этапе ожидания итогов за II квартал 2020 г.

Страшно представить, что там будет, но сейчас про первый квартал.

Проблемой было нахождение информации об объёмах переработки, чтобы понять причину падения финансовых показателей НПЗ. IR-служба «Роснефти» перестала давать такие данные, сам «Саратовский НПЗ» даёт их только раз в год — в годовом отчёте, но нашёлся источник. И вот что получилось...

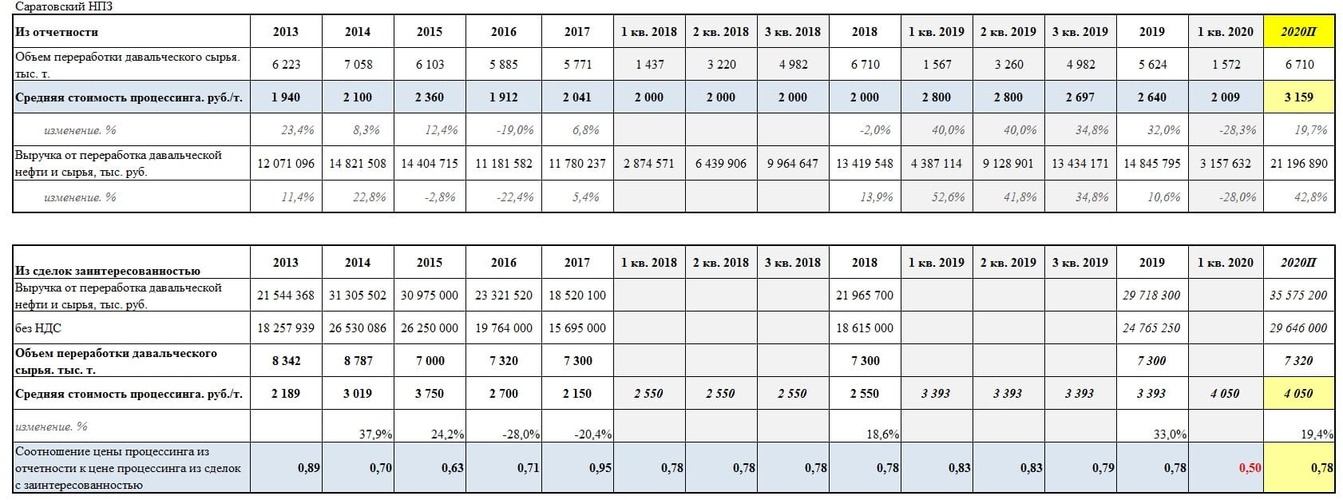

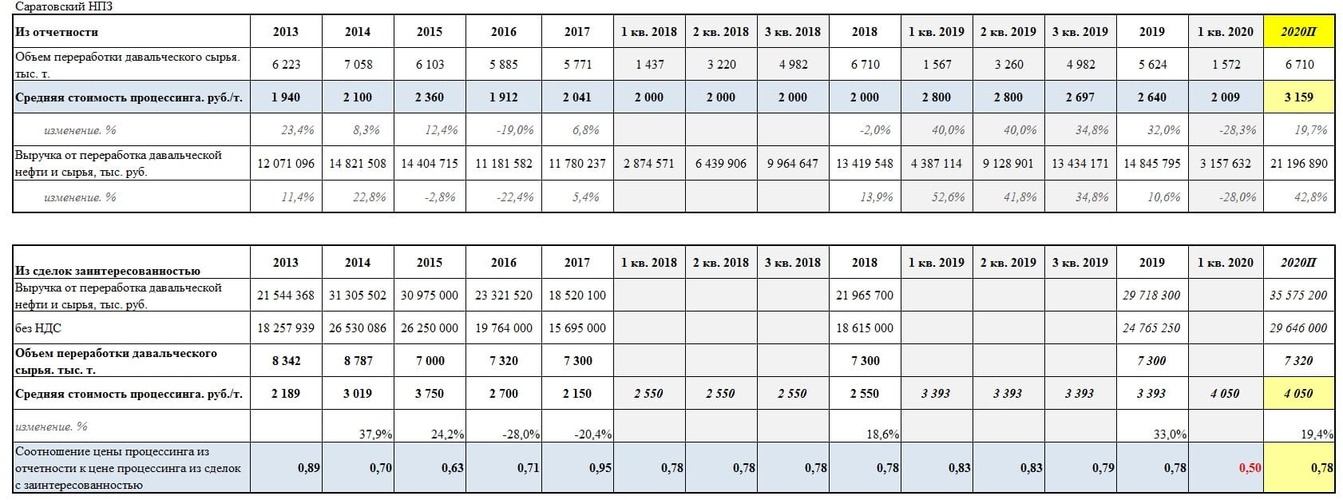

Цена процессинга упала, а не выросла!

Соотношение фактической «отчётной» цены процессинга и цены из сделки с заинтересованностью оказалось равно 0,5. Вместо ожидаемой цены процессинга 3,2 тыс. руб. получается 2 тыс. руб. за тонну. Это провал.

Как я и писал ранее, данная связь была весьма расплывчата, и в прошлом диапазон данного коэффициента ходил от 0,63 до 0,95. В среднем был равен 0,78.

3,2 тыс. руб. получались из соотношения равного 0,78. Коэффициент 0,78 получался последние два года, это придавало некую уверенность, что так будет и дальше. Первая отчётность года — ключевая точка для СНПЗ. Итоги I квартала 2020 г. опровергли данные расчёты.

Конечно, прогноз по чистой прибыли за 2020 год в размере 9,6 млрд руб., который я давал четыре месяца назад, казался фантастическим с учётом того, что ранее прибыль была около 3–4 млрд руб., а по итогам 2019 года прибыль была 4,4 млрд руб. Теперь такая прибыль будет действительно из области фантастики для «Саратовского НПЗ».

Идём далее.

Дальний свет выключен.

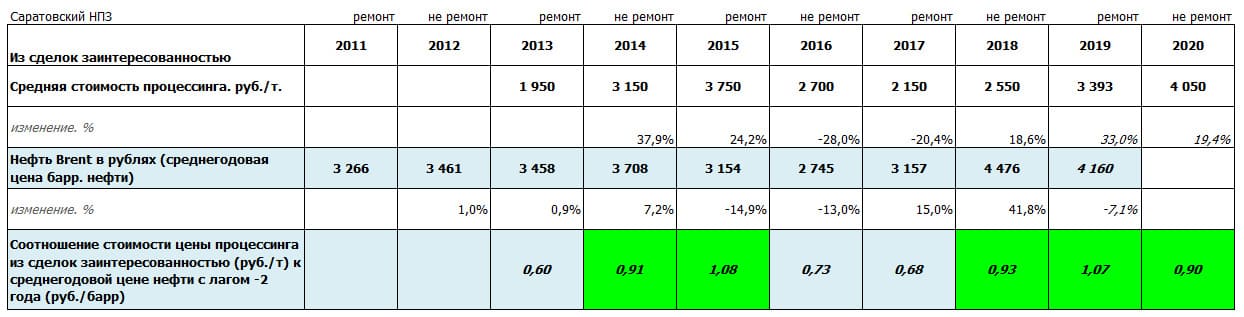

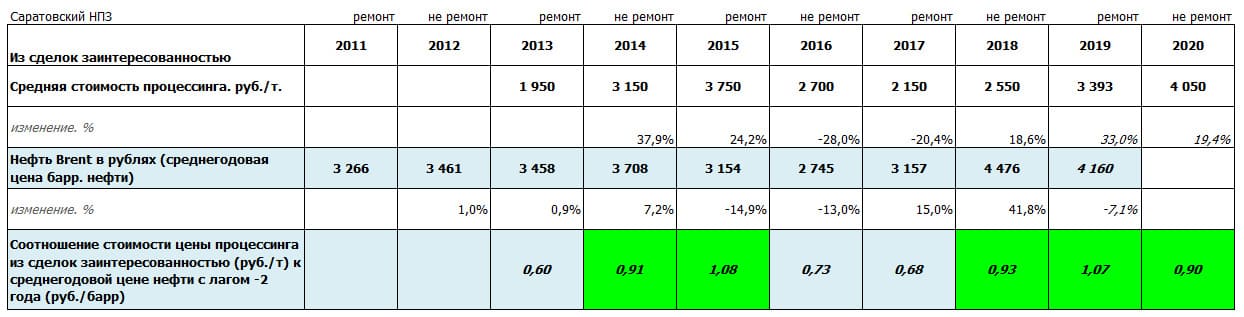

Соответственно, гипотеза о существующей связи между ценой из сделки с заинтересованностью и среднегодовой ценой на нефть в рублях с лагом два года уже не имеет смысла.

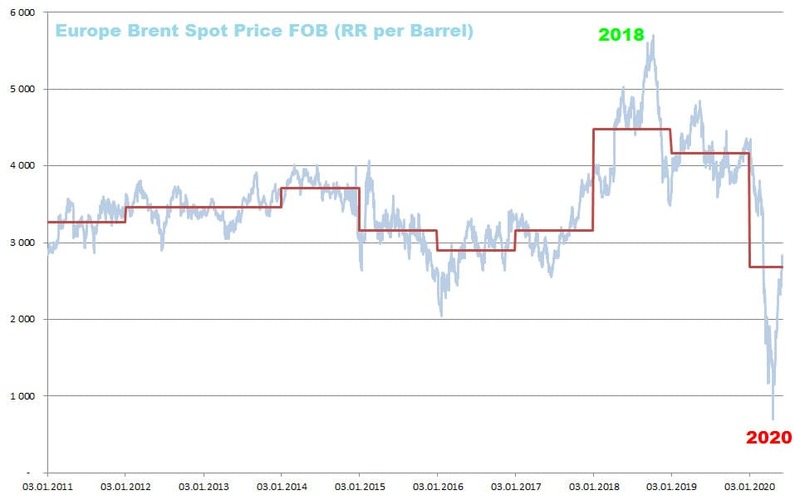

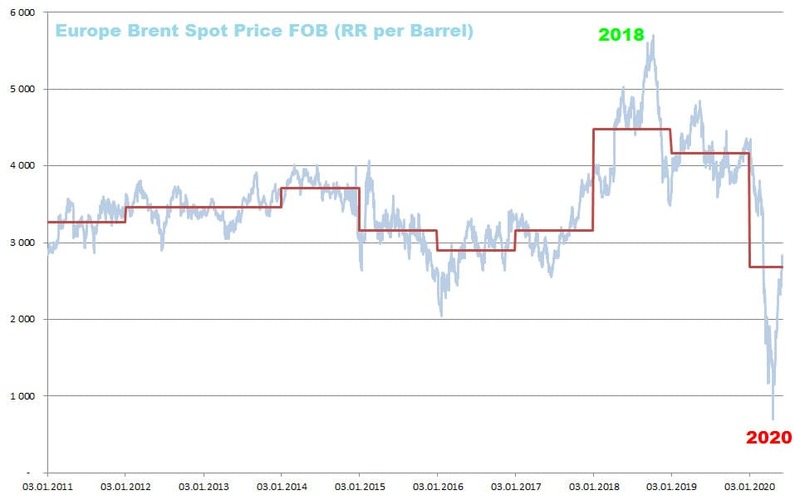

Видимо, в «Роснефти» не стали ждать лаг в два года, а сразу понизили цену процессинга уже в I квартале 2020 г. Тем более 2018 год был рекордным по среднегодовому значению цены нефти в рублях. Сравните 2018 и 2020 (до 5 июня): 4,5 тыс. руб. против 2,7 тыс. руб.

Источники: EIA — Europe Brent Spot Price FOB (Dollars per Barrel), Банк России — курс доллара

Хотя в 2018 году при рекордных ценах на нефть действовал лаг — работали по ценам 2016 года. В общем, вопросов стало больше, чем ответов. Опять окно прогноза финансовых показателей СНПЗ сократилось лишь на ближайший год. Как определяется цена процессинга — полная загадка.

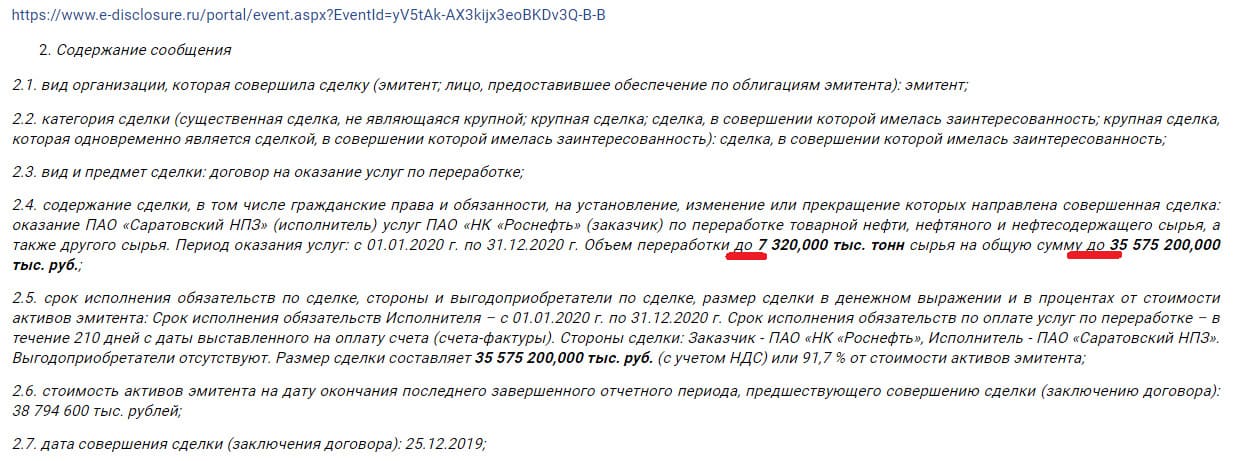

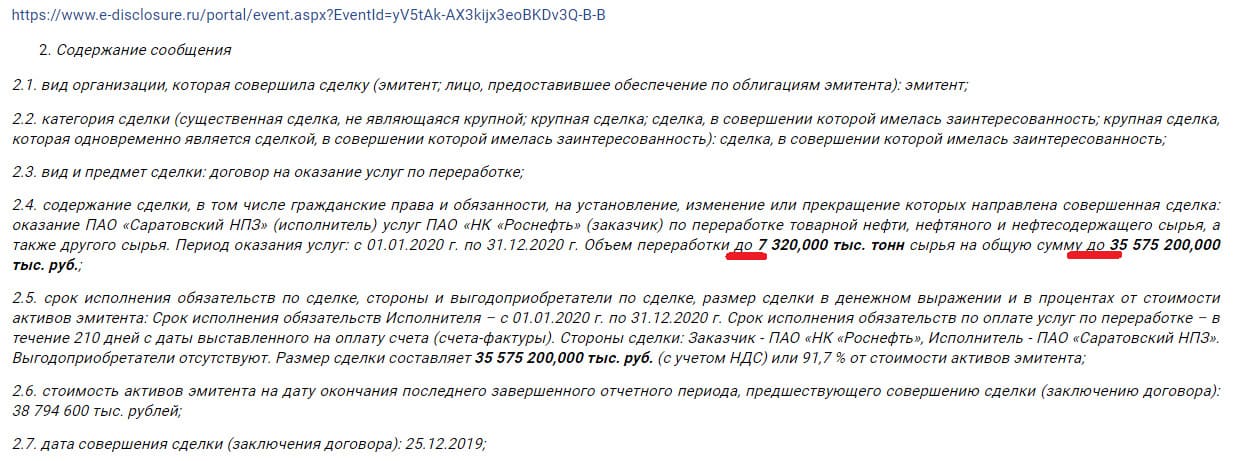

Сама формулировка условий сделки с заинтересованностью даёт на это полную свободу, ведь там указаны параметры объёма и суммы с формулировкой — «...до», но нет установленной цены процессинга за тонну или хотя бы какого-то минимального уровня.

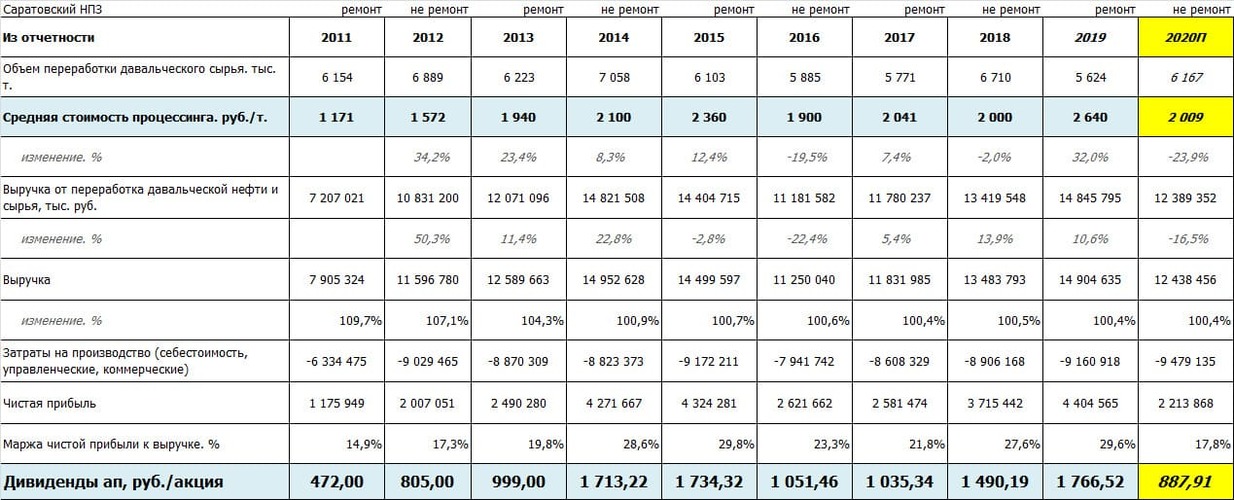

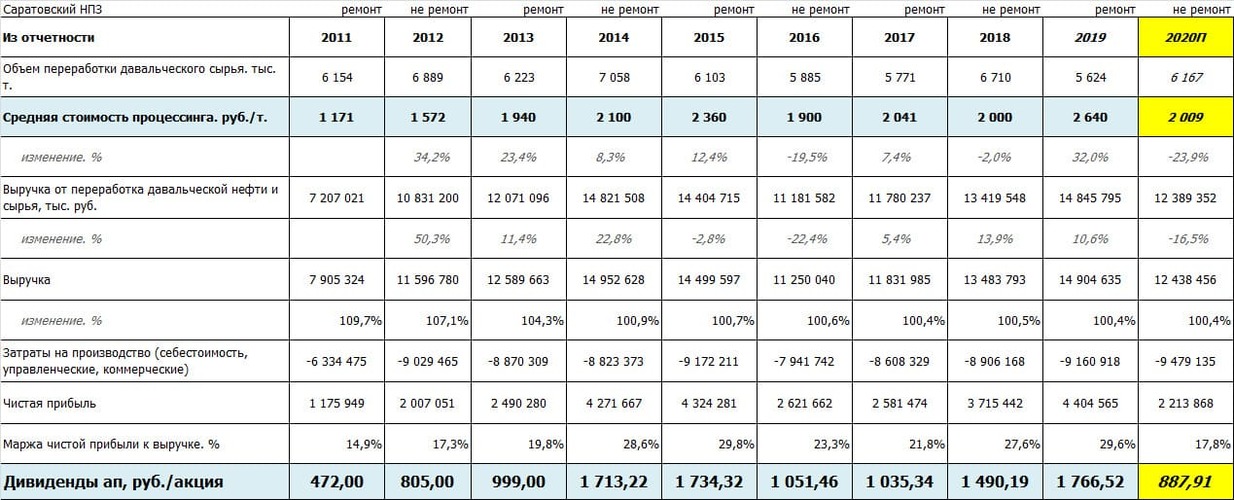

Чего ждать от 2020 года по прибыли и размеру дивиденда? Более дальние годы я даже не знаю теперь по какой схеме считать. Если учесть, что во втором квартале из-за остановки всего и вся по причине карантинных мер, скорее всего, и объём переработки будет меньше, чем в «нормальный» год. Предположим, что он будет равен среднему между ремонтным и неремонтным годом. Тогда получим такую картину.

По дивиденду за 2020 год на данный момент прогноз — около 900 руб. на акцию.

Когда выйдут данные за второй квартал, необходимо будет уточнить прогноз на 2020 год. В конце июля будет понятно, что происходит с вирусом и экономикой.

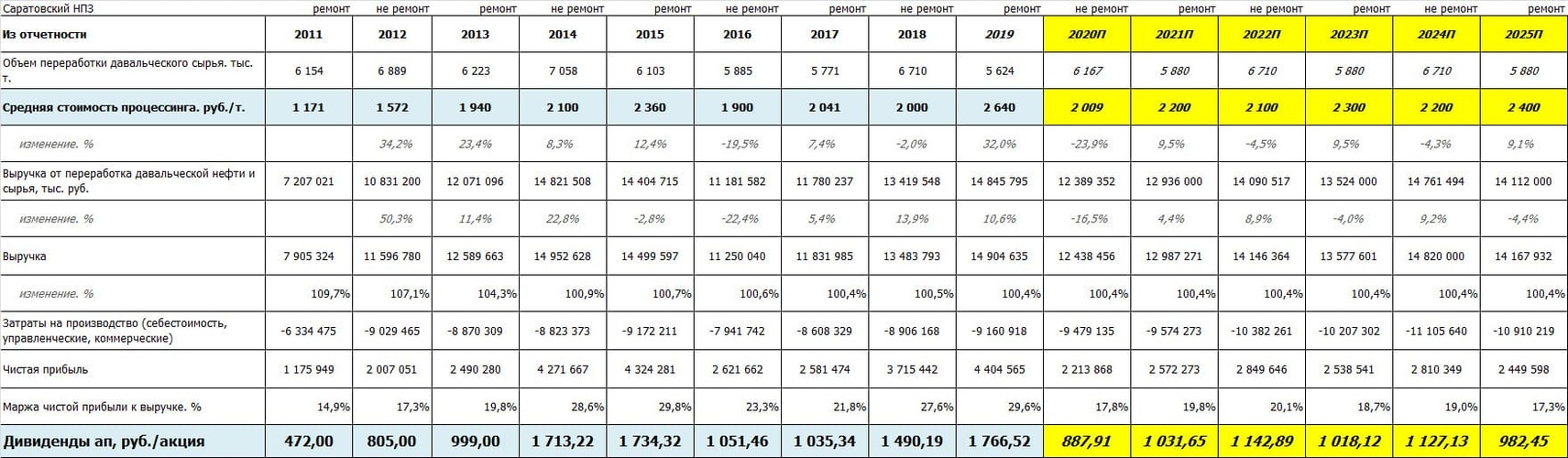

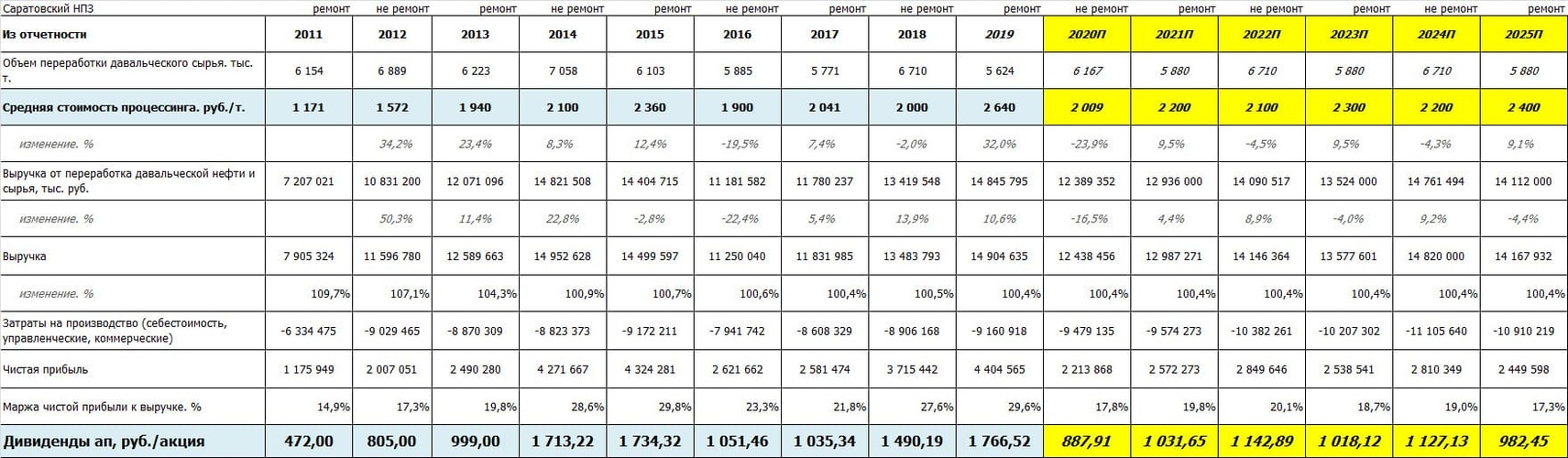

Но дальше — полная неопределённость. Возможно, будет всё проще: цена процессинга теперь составит 2,2 тыс. руб. или 2 тыс. руб. за тонну (возможно, с поправкой на инфляцию) в зависимости от ремонтного или неремонтного года. Ведь в I квартале 2020 г. получился тариф ровно такой, какой был в 2018 г. И нет никакой привязки к цене на нефть, это всё мне привиделось.

Если принять данный прогноз цены процессинга, то размер прибыли будет таким.

Стоит заметить, что СНПЗ ещё не выпустил ежеквартальный отчёт за I квартал 2020 г., а там данные по себестоимости за прошлый год и первый квартал текущего года. Прогнозы будут уточняться.

Прогнозные дивиденды уже не впечатляют...

Но этот расчёт из области предположений, как и всё, что касается «Саратовского НПЗ». Но думается, дивидендная доходность на уровне 5–6% рынок терпеть не станет.

Уже ставшие неактуальными расчёты в зависимости от цены нефти и типа года пока уберём в архив. Возможно, такой радикальный пересмотр тарифа был связан с надвигающейся угрозой в виде пандемии и снижением маржинальности переработки для всей компании «Роснефть» в целом, и в хорошие времена всё могут вернуть на свои места. Посмотрим...

Часть 2. ... или нет?

Теперь о хорошем.

Начнём с того, что один плохой квартал не ставит крест на всей компании.

И возможно, он не такой и плохой — по размеру прибыли среди первых кварталов после «ремонтного квартала» прибыль достойная.

Кроме того, активность в привилегированных акциях должна насторожить. С 23 апреля по 5 июня в префах прошёл оборот в 107 тыс. шт., особенно привлекает внимание 26 мая — 14 тыс. шт.

Кто-то покупает, понятное дело, что кто-то и продаёт. Но 107 тыс. префов — это 42% от их количества, или 137% от объёма фри-флоата.

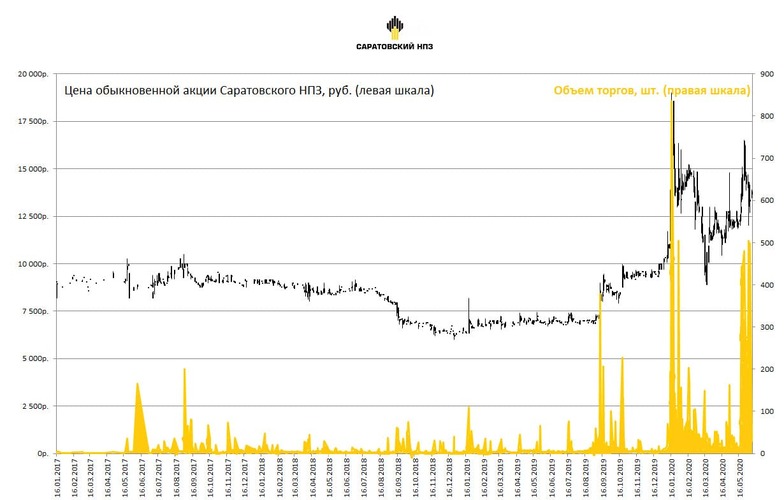

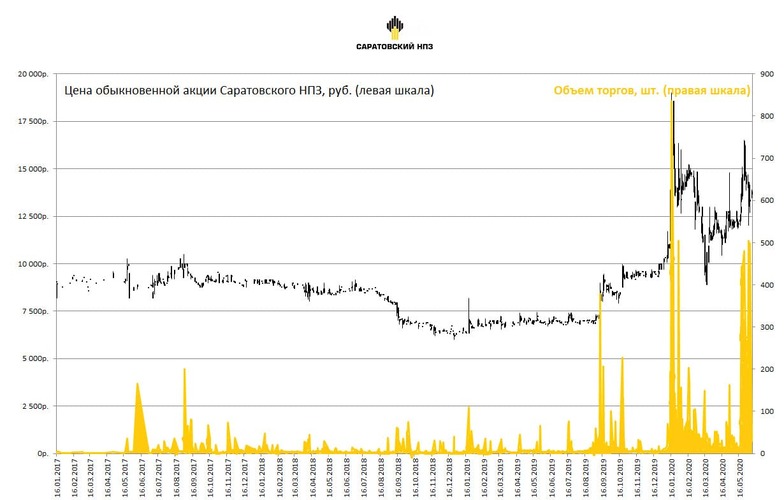

Кстати, и в обыкновенных акциях с начала года активность стала выше, а с конца мая особенно. С 20 мая по 5 июня оборот 4 тыс. шт. — это 6% от фри-флоата.

Согласно списку аффилированных лиц, на конец I квартала 2020 г. дочерним компаниям «Роснефти» — «РН-Холдинг» и «РН-Переработка» — принадлежит 91,13% обыкновенных акций (681,6 тыс. ао) и 68,55% привилегированных акций (170,9 тыс. ап).

Не могла же «Роснефть» в стакан лить свою долю, спекулянты, значит, хорошо порезвились.

Возможно, что-то происходит важнее цены процессинга. Напомню, что на конец первого квартала на одну акцию СНПЗ приходилось 32,2 тыс. руб. собственного капитала. И при ROE 16,3% (в 2019 г.) по цене чуть более 1/2 капитала инвестор покупал доходность в 31%. При текущих ставках — это отличное вложение. Главное, чтобы такая рентабельность сохранилась и далее.

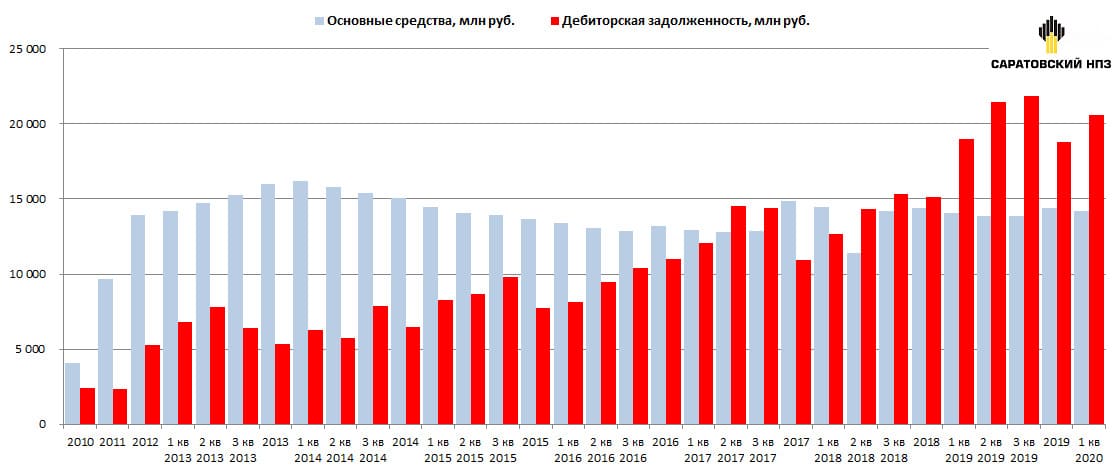

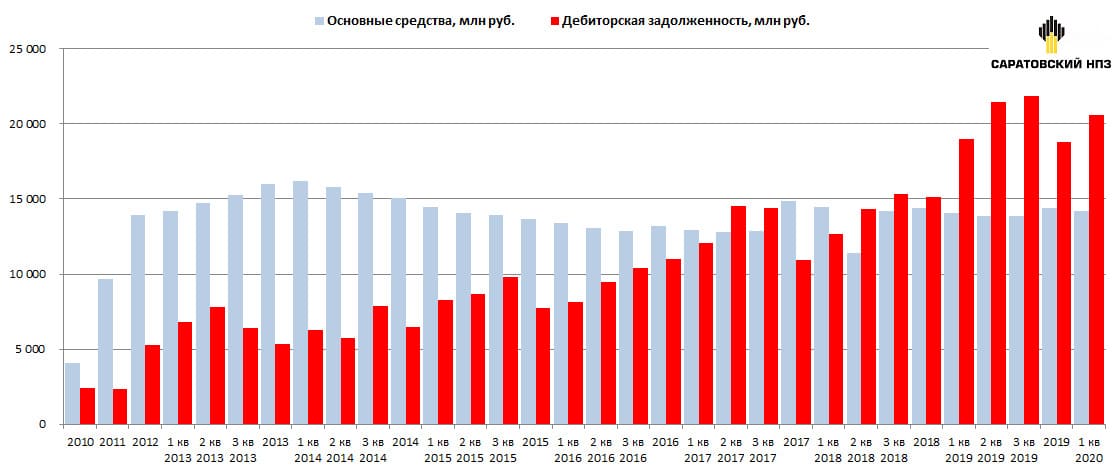

«Саратовский НПЗ» сейчас выплачивает дивиденды только по префам в размере 10% чистой прибыли. Львиная доля достаётся «Роснефти», но если бы платили и на обыкновенные акции, то материнская компания получала бы ещё больше. «Роснефть» из СНПЗ продолжает использовать схему вывода прибыли путём роста дебиторской задолженности.

Сравните размеры дебиторской задолженности и основных средств.

На 31 марта 2020 г. дебиторской задолженности на одну акцию приходилось 20 660 руб., что несколько выше рыночных котировок обыкновенных и привилегированных акций «Саратовского НПЗ» (на утро 8 июня 2020 г. — 13,8 тыс. руб. и 17,7 тыс. руб. соответственно). Хороший исход для миноров — продажа завода третьей стороне (о чём, кстати, несколько лет назад шли разговоры), что привело бы к предпродажной расчистке баланса, т.е. возврату дебиторской задолженности со стороны «Роснефти» и выплате дивидендов (в основном опять той же «Роснефти»). Выплата всего размера полученной дебиторской задолженности в виде дивидендов принесла бы моментальную доходность акционерам порядка 120–150%.

Выводы не изменились: размер дивиденда является определяющим фактором в ценообразовании привилегированных акций СНПЗ, при возможном падении размера дивидендов рыночные котировки улетят в бездну. Так что возврат к 10–12 тыс. за акцию предсказуем.

Если префы «Саратовского НПЗ» даже лишатся статуса дивидендной бумаги, то они продолжат быть лотерейным билетом на возврат дебиторской задолженности через выплату крупных разовых дивидендов, и то, что сейчас происходит с котировками СНПЗ обоих типов, возможно, и есть отголоски подготовки продажи НПЗ, например, казахстанским нефтяникам.

«Саратовский НПЗ» — классический «сундук»!

Осталось только дождаться, когда распакуют все «сундуки»...

В любом случае, при положительном исходе потенциальные доходности огромны, но нужно быть осторожными, инвестируя в компании с мажоритарием, где интересы основного владельца сильно отличаются от интересов миноритариев. Инвестор должен понимать, какой риск он берёт на себя. Большой риск не равен большой доходности, зачастую этот риск реализовывается, и инвестор получает убыток вместо прибыли...

Пришла пора подвести итоги работы СНПЗ за I квартал 2020 г. и проверить расчёты из статьи «Саратовский НПЗ: как прогнозировать цену процессинга и размер будущих дивидендов». Кто не читал, рекомендую с ней ознакомиться, чтобы дальнейшее повествование вызывало меньше вопросов.

Хотя отчётность с падением выручки и чистой прибыли на 28% и 54% соответственно сложно назвать положительной, акции это не расстроило: префы СНПЗ за май выросли с 16 тыс. руб. до 20 тыс. руб. за акцию. Про это я ещё подробно напишу во второй части данной статьи. Сейчас, после отсечки по дивидендам за 2019 год (1766,52 руб.), они торгуются около 17,7 тыс. руб. (на утро 8 июня 2020 г.).

Согласно «списку важных дат Саратовского НПЗ», мы сейчас уже на этапе ожидания итогов за II квартал 2020 г.

Страшно представить, что там будет, но сейчас про первый квартал.

Проблемой было нахождение информации об объёмах переработки, чтобы понять причину падения финансовых показателей НПЗ. IR-служба «Роснефти» перестала давать такие данные, сам «Саратовский НПЗ» даёт их только раз в год — в годовом отчёте, но нашёлся источник. И вот что получилось...

Цена процессинга упала, а не выросла!

Соотношение фактической «отчётной» цены процессинга и цены из сделки с заинтересованностью оказалось равно 0,5. Вместо ожидаемой цены процессинга 3,2 тыс. руб. получается 2 тыс. руб. за тонну. Это провал.

Как я и писал ранее, данная связь была весьма расплывчата, и в прошлом диапазон данного коэффициента ходил от 0,63 до 0,95. В среднем был равен 0,78.

3,2 тыс. руб. получались из соотношения равного 0,78. Коэффициент 0,78 получался последние два года, это придавало некую уверенность, что так будет и дальше. Первая отчётность года — ключевая точка для СНПЗ. Итоги I квартала 2020 г. опровергли данные расчёты.

Конечно, прогноз по чистой прибыли за 2020 год в размере 9,6 млрд руб., который я давал четыре месяца назад, казался фантастическим с учётом того, что ранее прибыль была около 3–4 млрд руб., а по итогам 2019 года прибыль была 4,4 млрд руб. Теперь такая прибыль будет действительно из области фантастики для «Саратовского НПЗ».

Идём далее.

Дальний свет выключен.

Соответственно, гипотеза о существующей связи между ценой из сделки с заинтересованностью и среднегодовой ценой на нефть в рублях с лагом два года уже не имеет смысла.

Видимо, в «Роснефти» не стали ждать лаг в два года, а сразу понизили цену процессинга уже в I квартале 2020 г. Тем более 2018 год был рекордным по среднегодовому значению цены нефти в рублях. Сравните 2018 и 2020 (до 5 июня): 4,5 тыс. руб. против 2,7 тыс. руб.

Источники: EIA — Europe Brent Spot Price FOB (Dollars per Barrel), Банк России — курс доллара

Хотя в 2018 году при рекордных ценах на нефть действовал лаг — работали по ценам 2016 года. В общем, вопросов стало больше, чем ответов. Опять окно прогноза финансовых показателей СНПЗ сократилось лишь на ближайший год. Как определяется цена процессинга — полная загадка.

Сама формулировка условий сделки с заинтересованностью даёт на это полную свободу, ведь там указаны параметры объёма и суммы с формулировкой — «...до», но нет установленной цены процессинга за тонну или хотя бы какого-то минимального уровня.

Чего ждать от 2020 года по прибыли и размеру дивиденда? Более дальние годы я даже не знаю теперь по какой схеме считать. Если учесть, что во втором квартале из-за остановки всего и вся по причине карантинных мер, скорее всего, и объём переработки будет меньше, чем в «нормальный» год. Предположим, что он будет равен среднему между ремонтным и неремонтным годом. Тогда получим такую картину.

По дивиденду за 2020 год на данный момент прогноз — около 900 руб. на акцию.

Когда выйдут данные за второй квартал, необходимо будет уточнить прогноз на 2020 год. В конце июля будет понятно, что происходит с вирусом и экономикой.

Но дальше — полная неопределённость. Возможно, будет всё проще: цена процессинга теперь составит 2,2 тыс. руб. или 2 тыс. руб. за тонну (возможно, с поправкой на инфляцию) в зависимости от ремонтного или неремонтного года. Ведь в I квартале 2020 г. получился тариф ровно такой, какой был в 2018 г. И нет никакой привязки к цене на нефть, это всё мне привиделось.

Если принять данный прогноз цены процессинга, то размер прибыли будет таким.

Стоит заметить, что СНПЗ ещё не выпустил ежеквартальный отчёт за I квартал 2020 г., а там данные по себестоимости за прошлый год и первый квартал текущего года. Прогнозы будут уточняться.

Прогнозные дивиденды уже не впечатляют...

Но этот расчёт из области предположений, как и всё, что касается «Саратовского НПЗ». Но думается, дивидендная доходность на уровне 5–6% рынок терпеть не станет.

Уже ставшие неактуальными расчёты в зависимости от цены нефти и типа года пока уберём в архив. Возможно, такой радикальный пересмотр тарифа был связан с надвигающейся угрозой в виде пандемии и снижением маржинальности переработки для всей компании «Роснефть» в целом, и в хорошие времена всё могут вернуть на свои места. Посмотрим...

Часть 2. ... или нет?

Теперь о хорошем.

Начнём с того, что один плохой квартал не ставит крест на всей компании.

И возможно, он не такой и плохой — по размеру прибыли среди первых кварталов после «ремонтного квартала» прибыль достойная.

Кроме того, активность в привилегированных акциях должна насторожить. С 23 апреля по 5 июня в префах прошёл оборот в 107 тыс. шт., особенно привлекает внимание 26 мая — 14 тыс. шт.

Кто-то покупает, понятное дело, что кто-то и продаёт. Но 107 тыс. префов — это 42% от их количества, или 137% от объёма фри-флоата.

Кстати, и в обыкновенных акциях с начала года активность стала выше, а с конца мая особенно. С 20 мая по 5 июня оборот 4 тыс. шт. — это 6% от фри-флоата.

Согласно списку аффилированных лиц, на конец I квартала 2020 г. дочерним компаниям «Роснефти» — «РН-Холдинг» и «РН-Переработка» — принадлежит 91,13% обыкновенных акций (681,6 тыс. ао) и 68,55% привилегированных акций (170,9 тыс. ап).

Не могла же «Роснефть» в стакан лить свою долю, спекулянты, значит, хорошо порезвились.

Возможно, что-то происходит важнее цены процессинга. Напомню, что на конец первого квартала на одну акцию СНПЗ приходилось 32,2 тыс. руб. собственного капитала. И при ROE 16,3% (в 2019 г.) по цене чуть более 1/2 капитала инвестор покупал доходность в 31%. При текущих ставках — это отличное вложение. Главное, чтобы такая рентабельность сохранилась и далее.

«Саратовский НПЗ» сейчас выплачивает дивиденды только по префам в размере 10% чистой прибыли. Львиная доля достаётся «Роснефти», но если бы платили и на обыкновенные акции, то материнская компания получала бы ещё больше. «Роснефть» из СНПЗ продолжает использовать схему вывода прибыли путём роста дебиторской задолженности.

Сравните размеры дебиторской задолженности и основных средств.

На 31 марта 2020 г. дебиторской задолженности на одну акцию приходилось 20 660 руб., что несколько выше рыночных котировок обыкновенных и привилегированных акций «Саратовского НПЗ» (на утро 8 июня 2020 г. — 13,8 тыс. руб. и 17,7 тыс. руб. соответственно). Хороший исход для миноров — продажа завода третьей стороне (о чём, кстати, несколько лет назад шли разговоры), что привело бы к предпродажной расчистке баланса, т.е. возврату дебиторской задолженности со стороны «Роснефти» и выплате дивидендов (в основном опять той же «Роснефти»). Выплата всего размера полученной дебиторской задолженности в виде дивидендов принесла бы моментальную доходность акционерам порядка 120–150%.

Выводы не изменились: размер дивиденда является определяющим фактором в ценообразовании привилегированных акций СНПЗ, при возможном падении размера дивидендов рыночные котировки улетят в бездну. Так что возврат к 10–12 тыс. за акцию предсказуем.

Если префы «Саратовского НПЗ» даже лишатся статуса дивидендной бумаги, то они продолжат быть лотерейным билетом на возврат дебиторской задолженности через выплату крупных разовых дивидендов, и то, что сейчас происходит с котировками СНПЗ обоих типов, возможно, и есть отголоски подготовки продажи НПЗ, например, казахстанским нефтяникам.

«Саратовский НПЗ» — классический «сундук»!

Осталось только дождаться, когда распакуют все «сундуки»...

В любом случае, при положительном исходе потенциальные доходности огромны, но нужно быть осторожными, инвестируя в компании с мажоритарием, где интересы основного владельца сильно отличаются от интересов миноритариев. Инвестор должен понимать, какой риск он берёт на себя. Большой риск не равен большой доходности, зачастую этот риск реализовывается, и инвестор получает убыток вместо прибыли...

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба