Выработав общую стратегию управления инвестиционным портфелем, можно переходить к его наполнению ценными бумагами. Я при этом соблюдаю пропорции: 40% акции и 60% облигации. В первую очередь портфель наполняется долговыми ценными бумагами, и для этого есть несколько способов. Сегодня я расскажу о первом. Он заключается в обязательной покупке облигаций с ежемесячными купонными выплатами.

Когда я составлял портфель только из акций, то замечал значительные изменения баланса день ото дня — он мог резко вырасти или, наоборот, уйти в минус. На следующем скриншоте показана ежемесячная динамика портфеля за 2014 год.

Изменение цены акций может происходить весьма резко. Это значительно влияло на баланс портфеля, и я стал задумываться о способах сглаживания графика. Наиболее консервативным и спокойным принято считать рынок облигаций, так как цены бондов не подвержены влиянию спекулянтов и внешних факторов. Поэтому я решил приступить к изучению и наполнению портфеля корпоративными и государственными долговыми ценными бумагами. В 2015 году график динамики баланса моего портфеля значительно изменился, а также перестал уходить в отрицательную зону.

Я заметил, что купонные и дивидендные выплаты оказывают компенсирующий эффект при снижении цены акций. Тогда я задумался о способах выравнивания графика и о формировании структуры портфеля 40/60, так как меня всё ещё не устраивал резкий рост в определённые месяцы. При изучении пиковых периодов я выявил причину подъёма: на эти месяцы приходился значительный объём купонных и дивидендных выплат. Последние сложно прогнозировать, а с облигациями есть возможность поработать.

Как формируется график?

Он демонстрирует изменение стоимости активов по отношению к предыдущему месяцу без учёта пополнения или вывода средств со счёта (группы счетов).

Например, в январе сумма рыночной стоимости портфеля составляла 1 000 000 руб. В конце февраля — 900 000 руб., и было выведено денежных средств 50 000 руб.

Таким образом, результат работы составил:

900 000 + 50 000 — 1 000 000 = −50 000 * 100% / 1 000 000 = −5%.

В марте внесено 100 000 руб., а стоимость активов на конец месяца составила 1 050 000 руб. Оценка динамики баланса инвестиционного портфеля:

1 050 000 — 100 000 — 900 000 = 50 000 * 100% / 900 000 = +5,56%.

В последний торговый день каждого месяца я записываю результаты и на их основе формирую график.

Когда я оценил влияние купонных выплат на график, то задумался о способах его сглаживания в другие месяцы. Наиболее интересным вариантом показалась покупка облигаций с ежемесячными купонными выплатами. Результаты работы с начала 2016 года представлены на следующем скриншоте.

График динамики баланса стал более плавным, это произошло из-за включения в портфель облигаций с ежемесячными купонными выплатами.

Далее поговорим непосредственно о методике отбора облигаций с ежемесячным купоном.

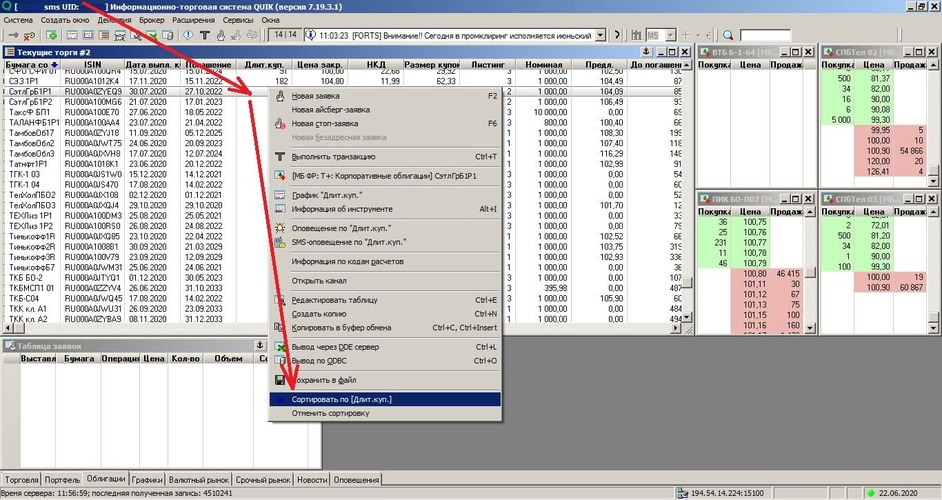

Поиск ценной бумаги

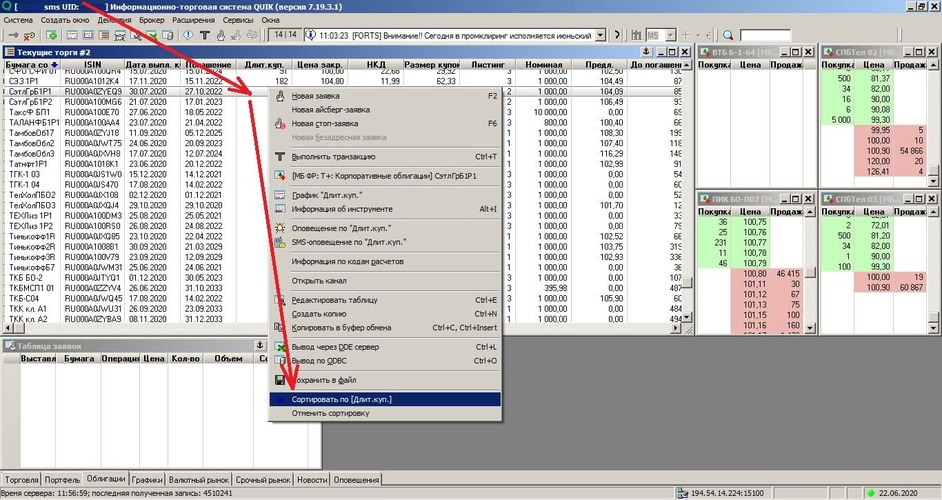

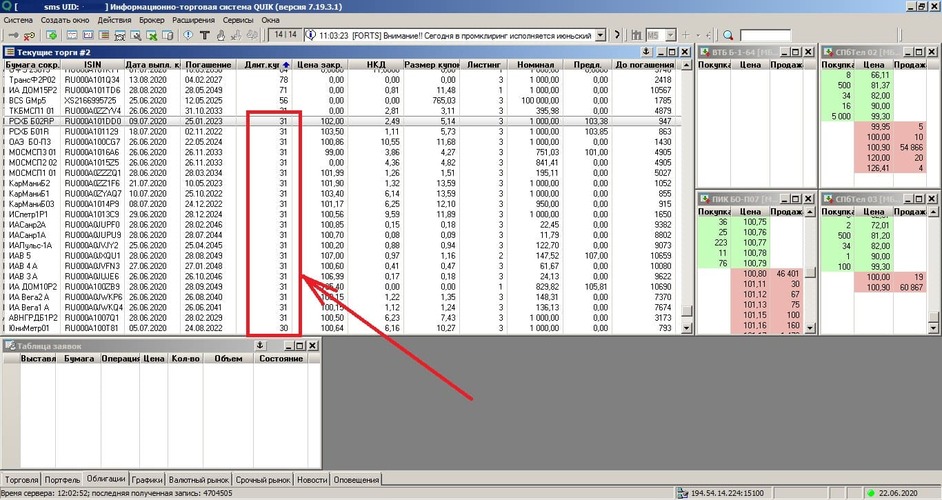

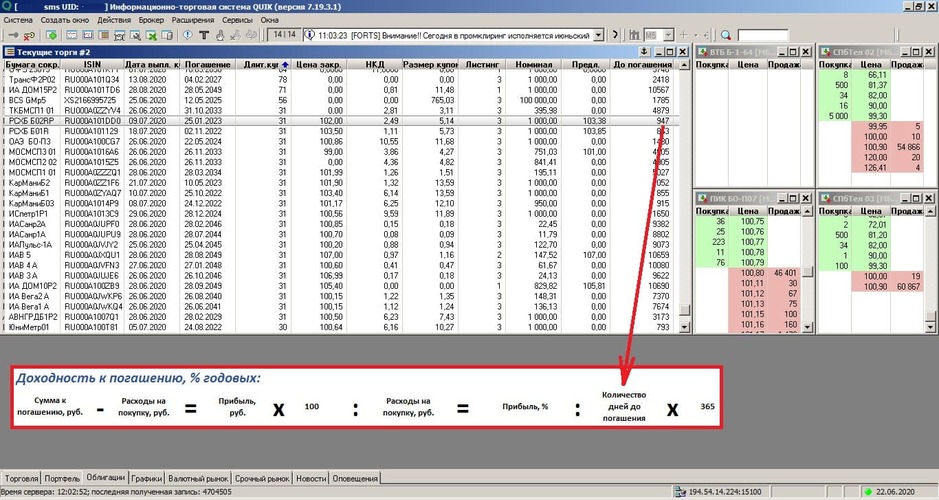

Для поиска облигаций я пользуюсь таблицей в торгово-информационной системе QUIK. В любом месте в колонке «Длительность купона» нужно нажать правой кнопкой мыши. Откроется меню. Внизу кликнуть на пункт «Сортировать по (Длит. куп)».

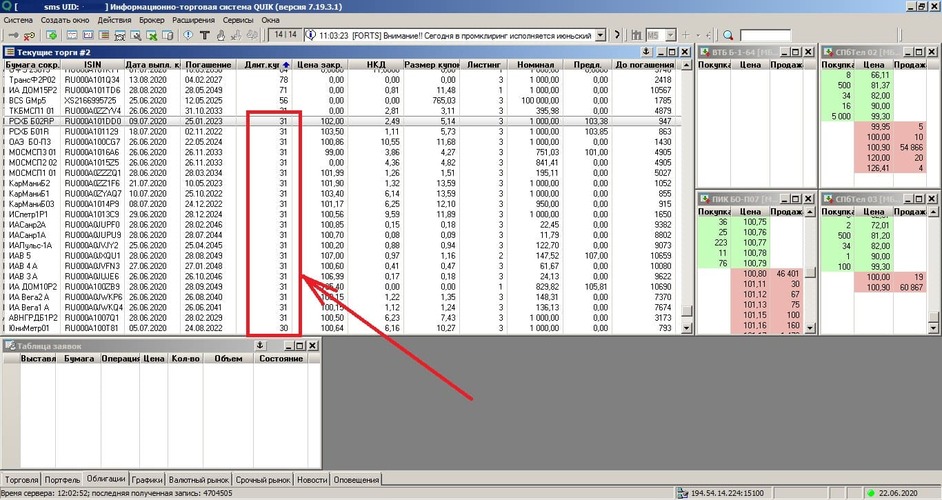

QUIK автоматически отсортирует список в соответствии с заданным параметром. Нахожу и анализирую облигации с длительностью купона 30 и 31 день.

Условия отбора

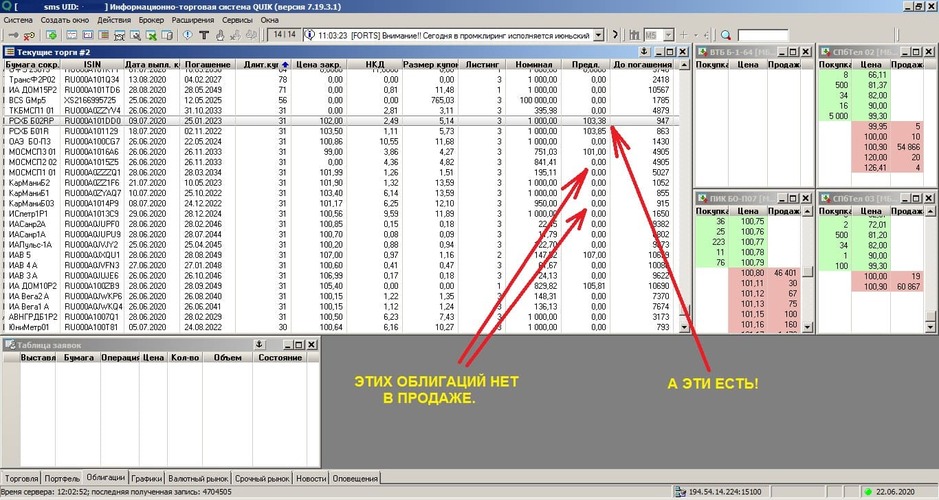

Если при формировании портфеля использовать преимущества трёхлетнего индивидуального инвестиционного счёта, то к моменту его закрытия все облигации должны быть погашены, а на балансе следует иметь только денежные средства. Поэтому необходимо выбирать бумаги с длительностью обращения в диапазоне от 900 до 1100 дней. Просматривая одну облигацию за другой, приходится пропускать строки, где в колонке «Предл.» (цена предложения) указан ноль — этих бумаг сейчас нет в продаже. Это второе условие отбора. Пример на следующем скриншоте.

Мне повезло. Облигация «РСХБ Б02RP» доступна к покупке. Кроме того, количество дней до погашения примерно соответствует моим требованиям. Эмитент мне хорошо знаком, поэтому я изучу этот выпуск подробнее.

Доходность облигации к погашению

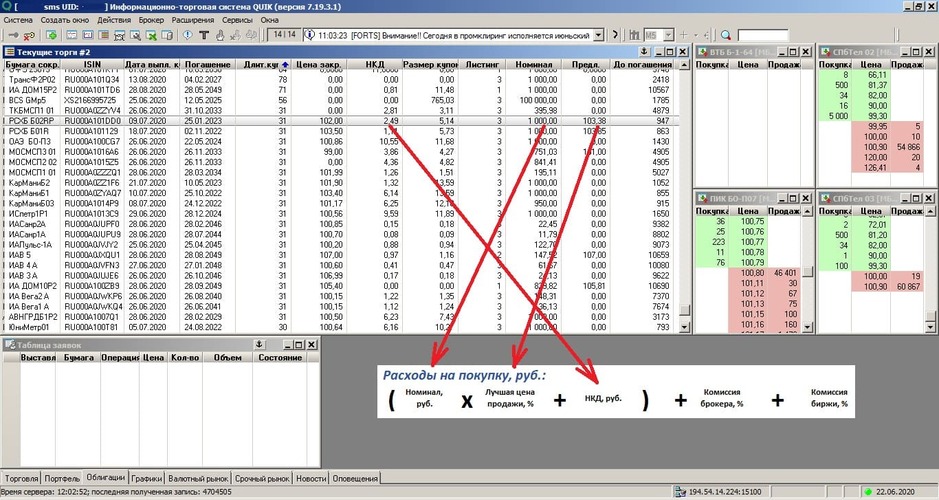

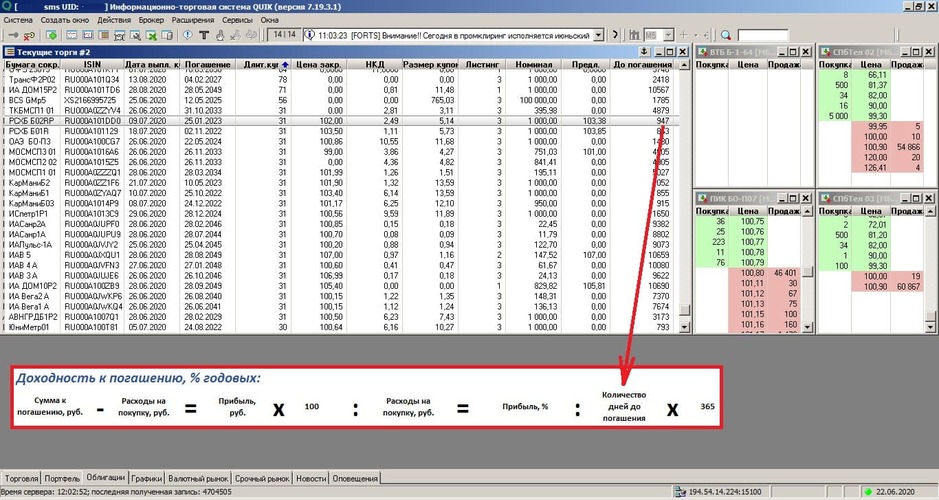

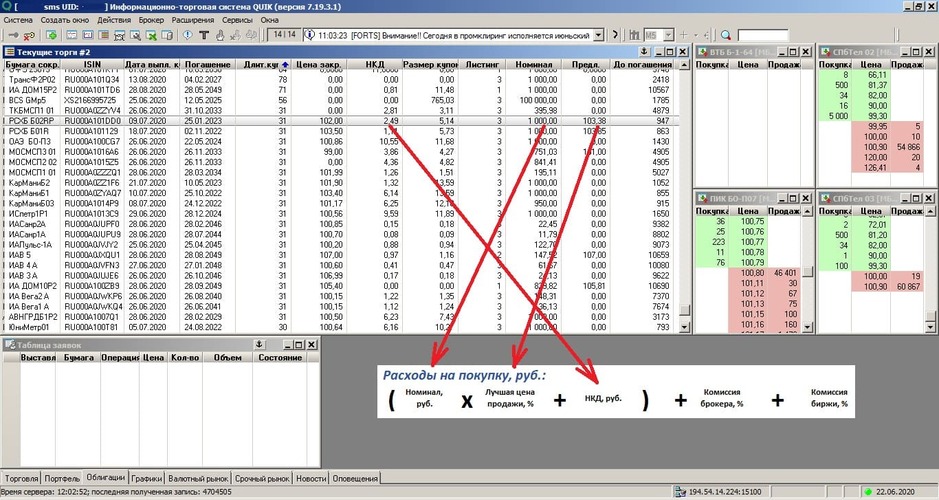

Выбрав ценную бумагу, я перехожу к расчётам её доходности к погашению. Часть необходимой информации уже представлена в имеющейся таблице.

Для определения суммы расходов на покупку одной облигации «Россельхозбанка» я воспользуюсь первой частью формулы. Меня интересует номинал — 1000 руб. Далее узнаю текущее значение НКД (накопленный купонный доход) — 2,49 руб. Лучшая цена предложения 103,38%. Комиссия «Открытие Брокер» 0,057%, комиссия биржи 0,01% от суммы сделки. Информацию о комиссии необходимо обязательно учитывать при расчёте доходности, так как она влияет на итоговый результат.

Приступаю к подсчёту расходов:

(Номинал 1000 руб. * Лучшая цена 103,38% + НКД 2,49 руб.) + Комиссия брокера 0,057% + Комиссия биржи 0,01% = 1036,98 руб.

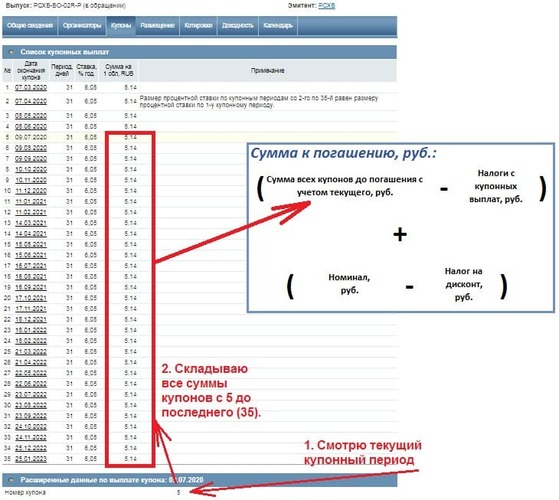

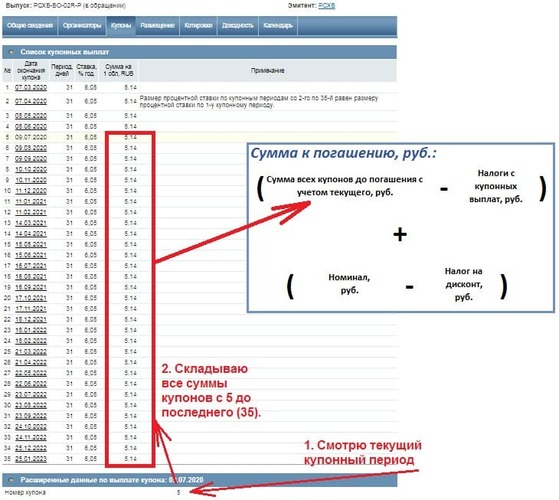

Информацию для второй части формулы я найду на сайте rusbonds. ru. Там в строке поиска набираю номер интересующего меня бонда — RU000A101DD0. Он указан во второй колонке таблицы со списком всех облигаций в QUIK. В найденной карточке с информацией по облигации я перехожу во вкладку «Купоны». Смотрю на номер текущего периода — пятый. Затем просматриваю все суммы купонов. Они одинаковы и указаны до последнего дня обращения ценной бумаги. Прочерков быть не должно — здесь всё в порядке. Таким образом получается, что с 5 по 35 периоды «Россельхозбанк» выплатит 159,34 руб. Номинал уже известен — 1000 руб.

Приступаю к расчётам суммы к погашению:

(Сумма всех купонов до погашения 159,34 руб. — НДФЛ 13%) + (Номинал 1000 руб. — Налог на дисконт 0) = 1138,63 руб.

Налог на дисконт в данном случае в расчёт не принимается, так как облигация будет куплена дороже номинала.

Все предварительные оценки сделаны, можно переходить к завершающему этапу расчётов. Из дополнительной информации требуется узнать только количество дней до погашения. Их я вновь смотрю в последней колонке в QUIK — осталось 947 дней.

Расчёт доходности к погашению:

Сумма к погашению 1138,63 руб. — Расходы на покупку 1036,98 руб. = Прибыль 101,65 руб. * 100% / Расходы на покупку 1036,98 руб. = 9,8% / 947 дней до погашения * 365 дней в году = 3,78% годовых.

Доходность с учётом использования ИИС

Сейчас воспользуемся эффективной ставкой для определения общей доходности облигации при её покупке на индивидуальный инвестиционный счёт.

На внесённые деньги на ИИС (тип А) государство предоставит льготу по НДФЛ в размере 13%. В рассмотренном примере облигация «Россельхозбанка» покупается в первый год с момента открытия инвестсчёта. Впереди ещё около трёх лет. Я делю 13% на три, и эффективная ставка получается 4,33% годовых. Теперь складываю доходность облигации 3,78% и эффективную ставку по ИИС 4,33%. Общая годовая прибыль может составить порядка 8,11% годовых. Результат меня удовлетворяет, можно переходить к покупкам.

Покупка облигации «Россельхозбанка»

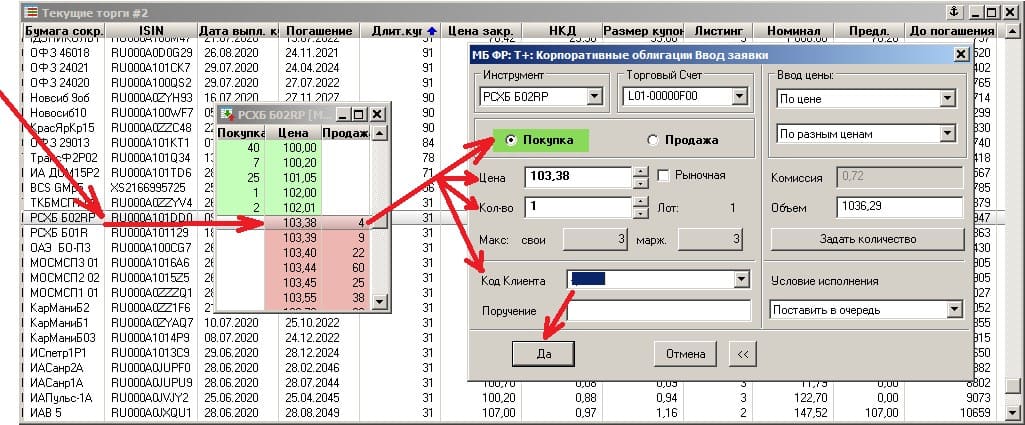

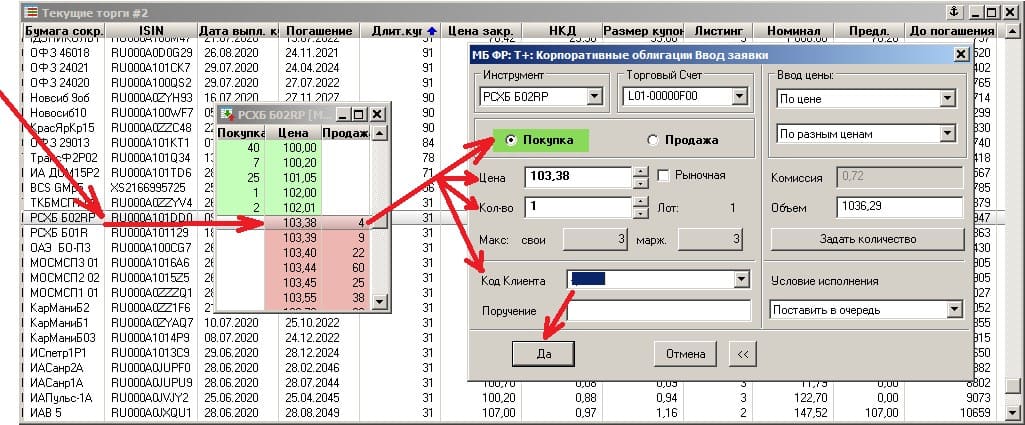

Я возвращаюсь в QUIK. Дважды кликаю по строке с интересующей меня облигацией «РСХБ Б02RP». Открывается биржевой стакан. Там я нахожу в красной зоне мою расчётную цену — 103,38% — и дважды кликаю по ней левой кнопкой мыши. В окне ввода заявки я отмечаю её тип — «Покупка». Проверяю цену — 103,38%. Затем указываю необходимое количество ценных бумаг. Выбираю код клиента (в моём случае — код ИИС) и завершаю ввод кнопкой «Да». Брокер сразу исполнил мою заявку.

Хочу обратить ваше внимание на две особенности. Во-первых, можно не выбирать лучшую цену продавца в красной зоне, а кликнуть по ценам желающих купить или указать свою цену, но не более той, для которой сделаны расчёты доходности к погашению. Заявки по своей цене встают в очередь. Брокер её исполнит, если кто-то из продавцов решит вам продать облигацию по указанной стоимости. Во-вторых, в ситуациях, когда лучшая цена в биржевом стакане выше расчётной, необходимо заново пересчитать доходность к погашению. Она может стать отрицательной.

Помните, мои расчёты и упоминаемые ценные бумаги приведены для примера и не являются инвестиционной рекомендацией. Цена облигации, количество дней обращения и НКД могут меняться ежедневно. Поэтому перед покупкой необходимо самостоятельно производить перерасчёт. Доходность к погашению тоже бывает отрицательной.

Когда я составлял портфель только из акций, то замечал значительные изменения баланса день ото дня — он мог резко вырасти или, наоборот, уйти в минус. На следующем скриншоте показана ежемесячная динамика портфеля за 2014 год.

Изменение цены акций может происходить весьма резко. Это значительно влияло на баланс портфеля, и я стал задумываться о способах сглаживания графика. Наиболее консервативным и спокойным принято считать рынок облигаций, так как цены бондов не подвержены влиянию спекулянтов и внешних факторов. Поэтому я решил приступить к изучению и наполнению портфеля корпоративными и государственными долговыми ценными бумагами. В 2015 году график динамики баланса моего портфеля значительно изменился, а также перестал уходить в отрицательную зону.

Я заметил, что купонные и дивидендные выплаты оказывают компенсирующий эффект при снижении цены акций. Тогда я задумался о способах выравнивания графика и о формировании структуры портфеля 40/60, так как меня всё ещё не устраивал резкий рост в определённые месяцы. При изучении пиковых периодов я выявил причину подъёма: на эти месяцы приходился значительный объём купонных и дивидендных выплат. Последние сложно прогнозировать, а с облигациями есть возможность поработать.

Как формируется график?

Он демонстрирует изменение стоимости активов по отношению к предыдущему месяцу без учёта пополнения или вывода средств со счёта (группы счетов).

Например, в январе сумма рыночной стоимости портфеля составляла 1 000 000 руб. В конце февраля — 900 000 руб., и было выведено денежных средств 50 000 руб.

Таким образом, результат работы составил:

900 000 + 50 000 — 1 000 000 = −50 000 * 100% / 1 000 000 = −5%.

В марте внесено 100 000 руб., а стоимость активов на конец месяца составила 1 050 000 руб. Оценка динамики баланса инвестиционного портфеля:

1 050 000 — 100 000 — 900 000 = 50 000 * 100% / 900 000 = +5,56%.

В последний торговый день каждого месяца я записываю результаты и на их основе формирую график.

Когда я оценил влияние купонных выплат на график, то задумался о способах его сглаживания в другие месяцы. Наиболее интересным вариантом показалась покупка облигаций с ежемесячными купонными выплатами. Результаты работы с начала 2016 года представлены на следующем скриншоте.

График динамики баланса стал более плавным, это произошло из-за включения в портфель облигаций с ежемесячными купонными выплатами.

Далее поговорим непосредственно о методике отбора облигаций с ежемесячным купоном.

Поиск ценной бумаги

Для поиска облигаций я пользуюсь таблицей в торгово-информационной системе QUIK. В любом месте в колонке «Длительность купона» нужно нажать правой кнопкой мыши. Откроется меню. Внизу кликнуть на пункт «Сортировать по (Длит. куп)».

QUIK автоматически отсортирует список в соответствии с заданным параметром. Нахожу и анализирую облигации с длительностью купона 30 и 31 день.

Условия отбора

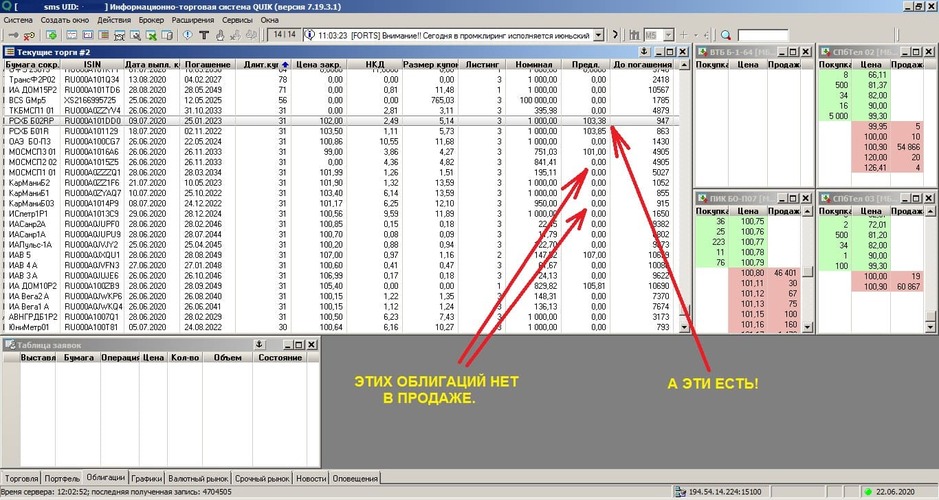

Если при формировании портфеля использовать преимущества трёхлетнего индивидуального инвестиционного счёта, то к моменту его закрытия все облигации должны быть погашены, а на балансе следует иметь только денежные средства. Поэтому необходимо выбирать бумаги с длительностью обращения в диапазоне от 900 до 1100 дней. Просматривая одну облигацию за другой, приходится пропускать строки, где в колонке «Предл.» (цена предложения) указан ноль — этих бумаг сейчас нет в продаже. Это второе условие отбора. Пример на следующем скриншоте.

Мне повезло. Облигация «РСХБ Б02RP» доступна к покупке. Кроме того, количество дней до погашения примерно соответствует моим требованиям. Эмитент мне хорошо знаком, поэтому я изучу этот выпуск подробнее.

Доходность облигации к погашению

Выбрав ценную бумагу, я перехожу к расчётам её доходности к погашению. Часть необходимой информации уже представлена в имеющейся таблице.

Для определения суммы расходов на покупку одной облигации «Россельхозбанка» я воспользуюсь первой частью формулы. Меня интересует номинал — 1000 руб. Далее узнаю текущее значение НКД (накопленный купонный доход) — 2,49 руб. Лучшая цена предложения 103,38%. Комиссия «Открытие Брокер» 0,057%, комиссия биржи 0,01% от суммы сделки. Информацию о комиссии необходимо обязательно учитывать при расчёте доходности, так как она влияет на итоговый результат.

Приступаю к подсчёту расходов:

(Номинал 1000 руб. * Лучшая цена 103,38% + НКД 2,49 руб.) + Комиссия брокера 0,057% + Комиссия биржи 0,01% = 1036,98 руб.

Информацию для второй части формулы я найду на сайте rusbonds. ru. Там в строке поиска набираю номер интересующего меня бонда — RU000A101DD0. Он указан во второй колонке таблицы со списком всех облигаций в QUIK. В найденной карточке с информацией по облигации я перехожу во вкладку «Купоны». Смотрю на номер текущего периода — пятый. Затем просматриваю все суммы купонов. Они одинаковы и указаны до последнего дня обращения ценной бумаги. Прочерков быть не должно — здесь всё в порядке. Таким образом получается, что с 5 по 35 периоды «Россельхозбанк» выплатит 159,34 руб. Номинал уже известен — 1000 руб.

Приступаю к расчётам суммы к погашению:

(Сумма всех купонов до погашения 159,34 руб. — НДФЛ 13%) + (Номинал 1000 руб. — Налог на дисконт 0) = 1138,63 руб.

Налог на дисконт в данном случае в расчёт не принимается, так как облигация будет куплена дороже номинала.

Все предварительные оценки сделаны, можно переходить к завершающему этапу расчётов. Из дополнительной информации требуется узнать только количество дней до погашения. Их я вновь смотрю в последней колонке в QUIK — осталось 947 дней.

Расчёт доходности к погашению:

Сумма к погашению 1138,63 руб. — Расходы на покупку 1036,98 руб. = Прибыль 101,65 руб. * 100% / Расходы на покупку 1036,98 руб. = 9,8% / 947 дней до погашения * 365 дней в году = 3,78% годовых.

Доходность с учётом использования ИИС

Сейчас воспользуемся эффективной ставкой для определения общей доходности облигации при её покупке на индивидуальный инвестиционный счёт.

На внесённые деньги на ИИС (тип А) государство предоставит льготу по НДФЛ в размере 13%. В рассмотренном примере облигация «Россельхозбанка» покупается в первый год с момента открытия инвестсчёта. Впереди ещё около трёх лет. Я делю 13% на три, и эффективная ставка получается 4,33% годовых. Теперь складываю доходность облигации 3,78% и эффективную ставку по ИИС 4,33%. Общая годовая прибыль может составить порядка 8,11% годовых. Результат меня удовлетворяет, можно переходить к покупкам.

Покупка облигации «Россельхозбанка»

Я возвращаюсь в QUIK. Дважды кликаю по строке с интересующей меня облигацией «РСХБ Б02RP». Открывается биржевой стакан. Там я нахожу в красной зоне мою расчётную цену — 103,38% — и дважды кликаю по ней левой кнопкой мыши. В окне ввода заявки я отмечаю её тип — «Покупка». Проверяю цену — 103,38%. Затем указываю необходимое количество ценных бумаг. Выбираю код клиента (в моём случае — код ИИС) и завершаю ввод кнопкой «Да». Брокер сразу исполнил мою заявку.

Хочу обратить ваше внимание на две особенности. Во-первых, можно не выбирать лучшую цену продавца в красной зоне, а кликнуть по ценам желающих купить или указать свою цену, но не более той, для которой сделаны расчёты доходности к погашению. Заявки по своей цене встают в очередь. Брокер её исполнит, если кто-то из продавцов решит вам продать облигацию по указанной стоимости. Во-вторых, в ситуациях, когда лучшая цена в биржевом стакане выше расчётной, необходимо заново пересчитать доходность к погашению. Она может стать отрицательной.

Помните, мои расчёты и упоминаемые ценные бумаги приведены для примера и не являются инвестиционной рекомендацией. Цена облигации, количество дней обращения и НКД могут меняться ежедневно. Поэтому перед покупкой необходимо самостоятельно производить перерасчёт. Доходность к погашению тоже бывает отрицательной.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба