3 августа 2020 Pro Finance Service

ФРС ответила на кризис 2008 года печатанием денег, однако заметного роста инфляции это не повлекло. В этот раз все будет по-другому, прогнозирует Morgan Stanley.

Экономика США и всего мира находится в самом разгаре наиболее глубокого за всю историю рецессионного и промышленного спада, и большинство инвесторов, с которыми мы разговариваем, не верят в наш прогноз о росте инфляционных рисков. Они не понимают, как может вырасти инфляция при безработице выше 10%, избыточном предложении всего на свете от нефти до номеров в отеле и падении спроса на услуги.

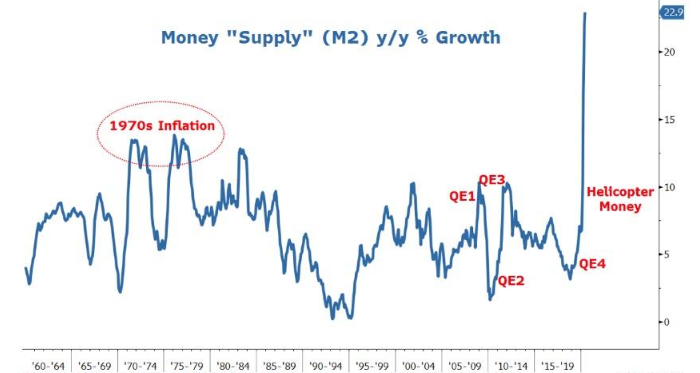

Да, в ближайшие кварталы и даже годы реальная экономика может продолжить страдать от масштабных дисбалансов, однако наиболее мощный индикатор инфляции, а именно денежная масса М2, уже подает определенные сигналы.

50 лет назад Милтон Фридман сделал известное заявление о том, что «инфляция всегда и везде является монетарным феноменом». Можно смело сказать, что мы никогда не видели такого стремительного роста денежной массы, как сегодня (ProFinance.ru: график в начале статьи отражает динамику М2 в % г/г).

Если господин Фридман был прав, то и риски всплеска инфляции являются самыми высокими за всю историю? Об этом же говорит увеличение спредов между обычными и привязанными к инфляции бондами, а также рост цен на золото и другие драгоценные металлы.

Конечно, денежная масса быстро выросла и после мирового финансового кризиса, однако заметного роста инфляции за этим не последовало. Подобное развитие событий укрепило мнение о том, что ФРС может печатать деньги в любых количествах, но к инфляции это не приведет. По крайней мере к такой инфляции, которая проявит себя в очевидном росте номинальных и реальных долгосрочных ставок. Однако оторванные от реальности долгосрочные ставки и столпотворение инвесторов в разнообразных долгосрочных инструментах может в какой-то момент спровоцировать сильный рост их доходностей.

Мы уже несколько месяцев говорим о том, что ответ на нынешний кризис сильно отличается от ответа на мировой финансовый кризис 2008-2009 годов.

Во-первых, в этот раз ФРС ответила на кризис гораздо быстрее и агрессивнее, проведя прямую интервенцию на кредитных рынках. Регулятор с самого начала задействовал все доступные ему инструменты и без тени сомнения сделал все необходимое для поддержки рынков и экономики. Вероятно, подобная агрессивная реакция ФРС была как минимум частично обусловлена тем фактом, что программа QE, запущенная после мирового финансового кризиса, не спровоцировала заметного роста инфляции.

Во-вторых, и что более важно, совсем другим оказался фискальный ответ правительства США. Сначала Вашингтон раздал деньги напрямую потребителям и малому бизнесу, чтобы помочь им пережить период карантина. Затем прямая поддержка была оказана рынку кредитования, и, наконец, Конгресс принял закон CARES, который позволил правительству гарантировать займы, выдаваемые коммерческими банками итд.

Для меня это значит, что ключевым игроком, определяющим динамику роста денежной массы, теперь является Конгресс, так как ФРС уже пообещала увеличить свой баланс на необходимую для экономического восстановления величину.

Однако здоровье финансовой системы также очень важно. ФРС может увеличивать свой баланс, но это необязательно приведет к росту совокупного спроса или к инфляции. В этом мы уже убедились после мирового финансового кризиса.

В поврежденной финансовой системе банки не готовы увеличивать кредитование, и вместо этого они его сокращают. На этот раз финансовая система США находится в гораздо лучшей форме, а прямое вмешательство Конгресса создает перспективы дальнейшего роста денежной массы, совокупного спроса, инфляции, и, следовательно, ВВП.

Следует помнить о том, что «вертолетные деньги» и другие стимулирующие программы крайне популярны у населения, и этим пользуются политики. Поэтому нам кажется маловероятным, чтобы Конгресс не продлил срок действия этих стимулов.

Подготовлено ProFinance.ru, автор: инвестиционный директор Morgan Stanley Майк Уилсон

http://www.profinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба