6 августа 2020 Открытие | Открытый журнал

Составление диверсифицированного портфеля значительно снижает рыночный риск инвесторов, однако необходимо уделять ещё и внимание хеджированию. Различного рода непредвиденные обстоятельства (например, новости) могут спровоцировать всплеск волатильности, что, в свою очередь, также является риском. Однако риск — величина, рассчитываемая и контролируемая. В данной статье мы расскажем, каким образом целесообразнее снижать риски инвестиционного портфеля с помощью диверсификации и хеджирования.

Диверсификация

Первый и базовый принцип снижения риска — диверсификация вложений. Риск делится на рыночный и собственный. Рыночный риск — отклонения доходности портфеля от ожидаемых значений, причём не только снижение доходности, но и её сверхрост, то есть любое отклонение — обусловлен наличием общей рыночной волатильности. Это значит, если появляются какие-то неожиданные и при этом весьма значимые новости, то рынки начинают соответствующим образом приходить в движение.

Собственный риск обусловлен какими-либо отклонениями от ожидаемой доходности внутри самой компании-эмитента ценных бумаг. То есть если у компании случается, например, какая-либо авария на заводе, то это собственный риск, причём в равной степени такой же, как и выход очень позитивной отчётности. Диверсификацией существенно сглаживается собственный риск портфеля, так как если в какой-либо компании внештатная ситуация, а компаний из отрасли в портфеле несколько, то в другой вполне вероятен позитивный сценарий. В итоге они уравновешивают друг друга.

Рис. 1. Собственный риск в акциях АФК «Система»

Рыночный риск тоже можно снизить, однако не столько диверсификацией, сколько грамотным подбором ценных бумаг для инвестирования. В портфелях новичков часто фигурируют либо бумаги компаний из одной отрасли, либо бумаги различных компаний, но взаимосвязанных по акционерному капиталу. Также могут быть бумаги, показывающие нисходящий тренд без наличия какого-либо фундаментального показателя, способного развернуть тренд вверх. Падающие бумаги имеют отрицательную ожидаемую доходность, и если данное падение длится годами, то, пока данный фактор не изменится, покупать такие бумаги весьма рискованно.

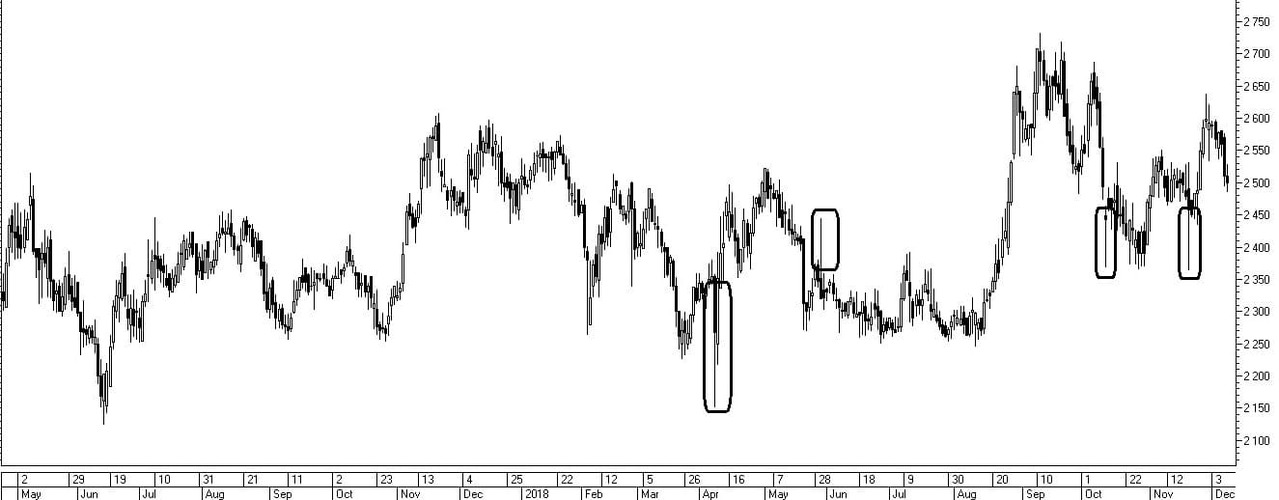

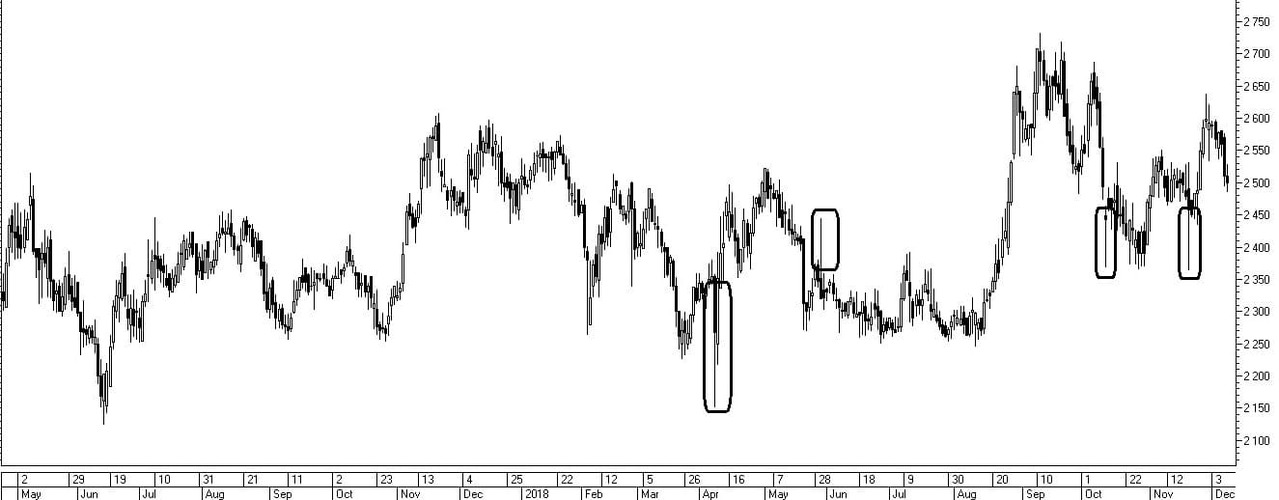

Рис. 2. Рыночный риск Индекс РТС

Значит, более рациональным способом будет подбор компаний из различных отраслей, причём имеющих опережающие темпы роста, выплачивающих хорошие дивиденды, с сильными фундаментальными показателями. Да, можно брать на определённую долю снижающиеся в цене акции при наличии сильных фундаментальных показателей, то есть явно недооценённые рынком. Но лучше дождаться момента, когда этот показатель проявит себя, и бумага начнёт обусловленный рост.

Короткие продажи

Однако широкая диверсификация может сопровождаться и иной проблемой. Дело в том, что включение большого количества акций в портфель сопровождается задействованием не только голубых фишек, но и бумаг второго эшелона. Причём в данных бумагах при заходе крупных участников наблюдаются резкие ценовые отклонения — шпили.

Рис. 3. Резкие ценовые отклонения

Соответственно, необходимо искать альтернативу. Последние годы рынки всё чаще показывают диапазонное движение, то есть не только растут, но и снижаются. Таким образом, целесообразно совмещать длинные позиции по бумагам, склонным к росту своей стоимости (при сильных фундаментальных показателях), с короткими позициями в бумагах, цены которых тяготеют к снижению котировок (при всё более ухудшающихся фундаментальных показателях). Особенно это может сработать, если есть возможность шортить подобные бумаги фьючерсами с дальними сроками экспирации. Включение коротких позиций по слабым компаниям позволяет несколько сгладить кривую доходности портфеля.

Рис. 4. Пример компании снижения

Традиционно в периоды роста сильные бумаги способны показывать рост несколько опережающими темпами, а слабые бумаги могут либо медленно расти, либо стоять на месте, либо продолжить снижаться. Напротив, при рыночном снижении сильные бумаги ведут себя более стабильно и могут показывать ослабленный более медленный рост, стоять на месте или показывать слабое снижение. Слабые акции будут снижаться быстрее рынка, таким образом, они будут сглаживать периоды рыночных спадов в кривой доходности инвестиционного портфеля.

Рис. 5. Пример компании роста

Хеджирование портфеля акций опционами

Говоря о рыночном риске, стоит понимать, что представляет из себя рисковый сценарий. Для лучшего понимания рассмотрим Индекс РТС, который несёт в себе ещё и валютную составляющую. При более детальном рассмотрении можно заметить, что в периоды рыночной волатильности, если не брать экстремальные снижения, Индекс РТС снижается на диапазон 10–15% от достигнутых максимумов приблизительно за несколько недель. То есть 1–2% снижения индекса не являются воплощением рискового сценария, а представляют собой естественные колебания значений индекса.

Рис. 6. Снижения Индекса РТС

Таким образом, можно подобрать ещё один способ хеджирования портфеля ценных бумаг с использованием опционов пут на фьючерс на Индекс РТС. Шаг цены страйк данных опционов составляет 2500 пп. То есть при значении индекса, например, в 1100 пп стоимость фьючерса будет 110 000 пп, соответственно, 10% от цены фьючерса составят 11 000 пп, то есть приблизительно четыре шага цены страйк.

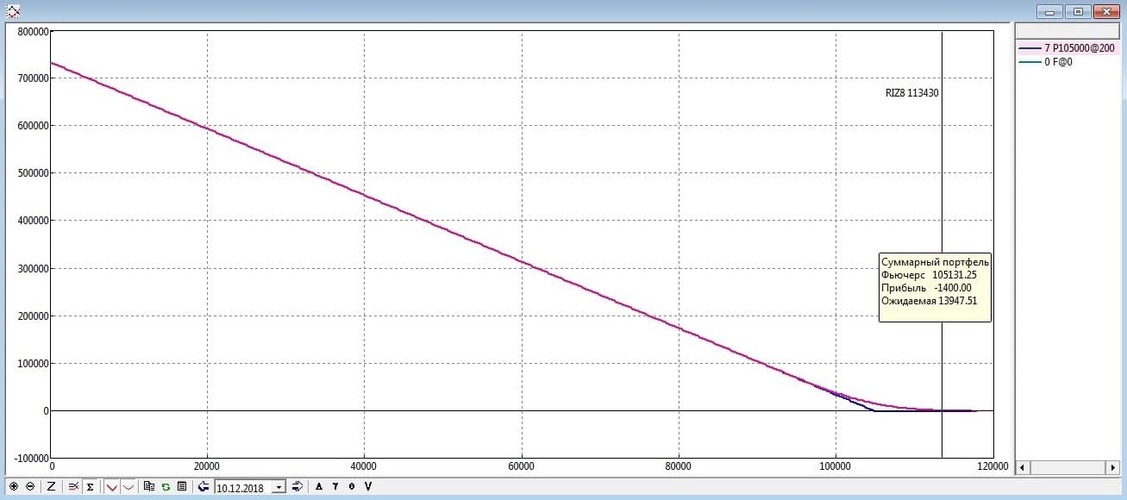

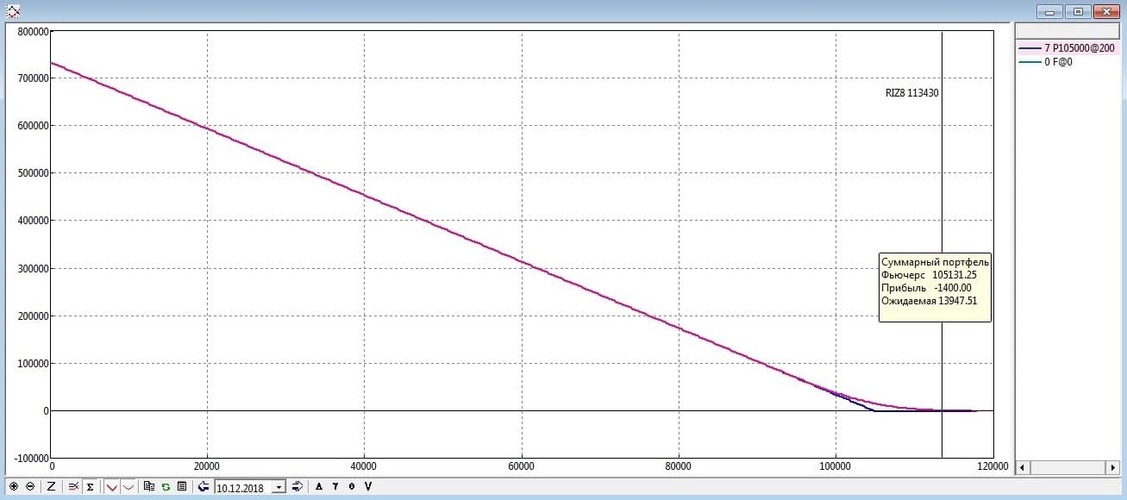

Для примера рассмотрим ситуацию, в которой фьючерс РТС стоит 113 430 пп, а опционы пут на страйке 105 000 стоят 200 пп (8430 пп разница — 3,5 шага цены страйк). Если в данные опционы вложить +/— 1% стоимости фьючерса — для примера 1400 пп — купить семь опционов, то, если фьючерс снизится до указанного страйка достаточно быстро, данные опционы смогут стоить уже свыше 13 000 пп. Таким образом они могут перекрыть увеличением своей стоимости рыночное снижение.

Получается, если инвестор вкладывает 1% портфеля в подобного рода хедж, то он сможет заранее косвенно определить свой риск, так как если рынок резко просядет на +/— 10–15%, то вложенный 1% разрастётся в стоимости до 10%, чем и покроет риск снижения портфеля. А если в это время в портфеле были ещё и короткие позиции, то они принесут прибыль. Длинные позиции по сильным бумагам в подобных случаях показывают более слабое снижение. За счёт указанных факторов инвестор может получить искомую доходность.

Рис. 7. График опционов пут на фьючерс на Индекс РТС

Портфель ценных бумаг целесообразно составлять не только из длинных, но ещё и из коротких позиций, если мы не говорим про долгосрочное инвестирование. Для снижения риска портфель должен быть диверсифицирован и составлен с учётом фундаментальных показателей компаний, его образующих. Для снижения рыночного риска при этом можно использовать опционное хеджирование.

Диверсификация

Первый и базовый принцип снижения риска — диверсификация вложений. Риск делится на рыночный и собственный. Рыночный риск — отклонения доходности портфеля от ожидаемых значений, причём не только снижение доходности, но и её сверхрост, то есть любое отклонение — обусловлен наличием общей рыночной волатильности. Это значит, если появляются какие-то неожиданные и при этом весьма значимые новости, то рынки начинают соответствующим образом приходить в движение.

Собственный риск обусловлен какими-либо отклонениями от ожидаемой доходности внутри самой компании-эмитента ценных бумаг. То есть если у компании случается, например, какая-либо авария на заводе, то это собственный риск, причём в равной степени такой же, как и выход очень позитивной отчётности. Диверсификацией существенно сглаживается собственный риск портфеля, так как если в какой-либо компании внештатная ситуация, а компаний из отрасли в портфеле несколько, то в другой вполне вероятен позитивный сценарий. В итоге они уравновешивают друг друга.

Рис. 1. Собственный риск в акциях АФК «Система»

Рыночный риск тоже можно снизить, однако не столько диверсификацией, сколько грамотным подбором ценных бумаг для инвестирования. В портфелях новичков часто фигурируют либо бумаги компаний из одной отрасли, либо бумаги различных компаний, но взаимосвязанных по акционерному капиталу. Также могут быть бумаги, показывающие нисходящий тренд без наличия какого-либо фундаментального показателя, способного развернуть тренд вверх. Падающие бумаги имеют отрицательную ожидаемую доходность, и если данное падение длится годами, то, пока данный фактор не изменится, покупать такие бумаги весьма рискованно.

Рис. 2. Рыночный риск Индекс РТС

Значит, более рациональным способом будет подбор компаний из различных отраслей, причём имеющих опережающие темпы роста, выплачивающих хорошие дивиденды, с сильными фундаментальными показателями. Да, можно брать на определённую долю снижающиеся в цене акции при наличии сильных фундаментальных показателей, то есть явно недооценённые рынком. Но лучше дождаться момента, когда этот показатель проявит себя, и бумага начнёт обусловленный рост.

Короткие продажи

Однако широкая диверсификация может сопровождаться и иной проблемой. Дело в том, что включение большого количества акций в портфель сопровождается задействованием не только голубых фишек, но и бумаг второго эшелона. Причём в данных бумагах при заходе крупных участников наблюдаются резкие ценовые отклонения — шпили.

Рис. 3. Резкие ценовые отклонения

Соответственно, необходимо искать альтернативу. Последние годы рынки всё чаще показывают диапазонное движение, то есть не только растут, но и снижаются. Таким образом, целесообразно совмещать длинные позиции по бумагам, склонным к росту своей стоимости (при сильных фундаментальных показателях), с короткими позициями в бумагах, цены которых тяготеют к снижению котировок (при всё более ухудшающихся фундаментальных показателях). Особенно это может сработать, если есть возможность шортить подобные бумаги фьючерсами с дальними сроками экспирации. Включение коротких позиций по слабым компаниям позволяет несколько сгладить кривую доходности портфеля.

Рис. 4. Пример компании снижения

Традиционно в периоды роста сильные бумаги способны показывать рост несколько опережающими темпами, а слабые бумаги могут либо медленно расти, либо стоять на месте, либо продолжить снижаться. Напротив, при рыночном снижении сильные бумаги ведут себя более стабильно и могут показывать ослабленный более медленный рост, стоять на месте или показывать слабое снижение. Слабые акции будут снижаться быстрее рынка, таким образом, они будут сглаживать периоды рыночных спадов в кривой доходности инвестиционного портфеля.

Рис. 5. Пример компании роста

Хеджирование портфеля акций опционами

Говоря о рыночном риске, стоит понимать, что представляет из себя рисковый сценарий. Для лучшего понимания рассмотрим Индекс РТС, который несёт в себе ещё и валютную составляющую. При более детальном рассмотрении можно заметить, что в периоды рыночной волатильности, если не брать экстремальные снижения, Индекс РТС снижается на диапазон 10–15% от достигнутых максимумов приблизительно за несколько недель. То есть 1–2% снижения индекса не являются воплощением рискового сценария, а представляют собой естественные колебания значений индекса.

Рис. 6. Снижения Индекса РТС

Таким образом, можно подобрать ещё один способ хеджирования портфеля ценных бумаг с использованием опционов пут на фьючерс на Индекс РТС. Шаг цены страйк данных опционов составляет 2500 пп. То есть при значении индекса, например, в 1100 пп стоимость фьючерса будет 110 000 пп, соответственно, 10% от цены фьючерса составят 11 000 пп, то есть приблизительно четыре шага цены страйк.

Для примера рассмотрим ситуацию, в которой фьючерс РТС стоит 113 430 пп, а опционы пут на страйке 105 000 стоят 200 пп (8430 пп разница — 3,5 шага цены страйк). Если в данные опционы вложить +/— 1% стоимости фьючерса — для примера 1400 пп — купить семь опционов, то, если фьючерс снизится до указанного страйка достаточно быстро, данные опционы смогут стоить уже свыше 13 000 пп. Таким образом они могут перекрыть увеличением своей стоимости рыночное снижение.

Получается, если инвестор вкладывает 1% портфеля в подобного рода хедж, то он сможет заранее косвенно определить свой риск, так как если рынок резко просядет на +/— 10–15%, то вложенный 1% разрастётся в стоимости до 10%, чем и покроет риск снижения портфеля. А если в это время в портфеле были ещё и короткие позиции, то они принесут прибыль. Длинные позиции по сильным бумагам в подобных случаях показывают более слабое снижение. За счёт указанных факторов инвестор может получить искомую доходность.

Рис. 7. График опционов пут на фьючерс на Индекс РТС

Портфель ценных бумаг целесообразно составлять не только из длинных, но ещё и из коротких позиций, если мы не говорим про долгосрочное инвестирование. Для снижения риска портфель должен быть диверсифицирован и составлен с учётом фундаментальных показателей компаний, его образующих. Для снижения рыночного риска при этом можно использовать опционное хеджирование.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба