Этот вопрос рано или поздно встает перед любым инвестором, который рассматривает возможность инвестиций на зарубежных биржах. Стоит ли выходить на зарубежные рынки? Или можно приобретать только те инструменты, которые обращаются в России?

Попробуем рассмотреть это на конкретном примере. Сразу оговорюсь, что представленные дальше цифры не претендуют на какое-то серьезное исследование. В идеале нужно использовать более длительные периоды времени и данные о разных классах активов, а также делать более детальные расчеты.

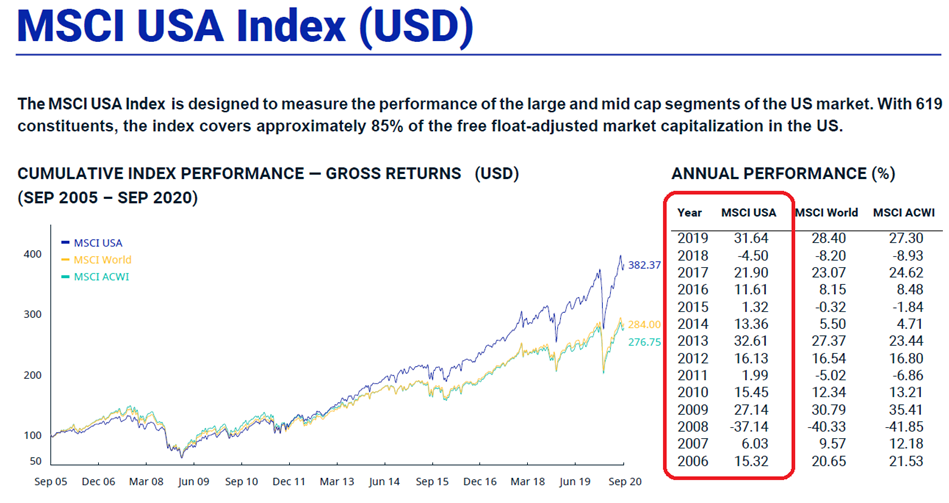

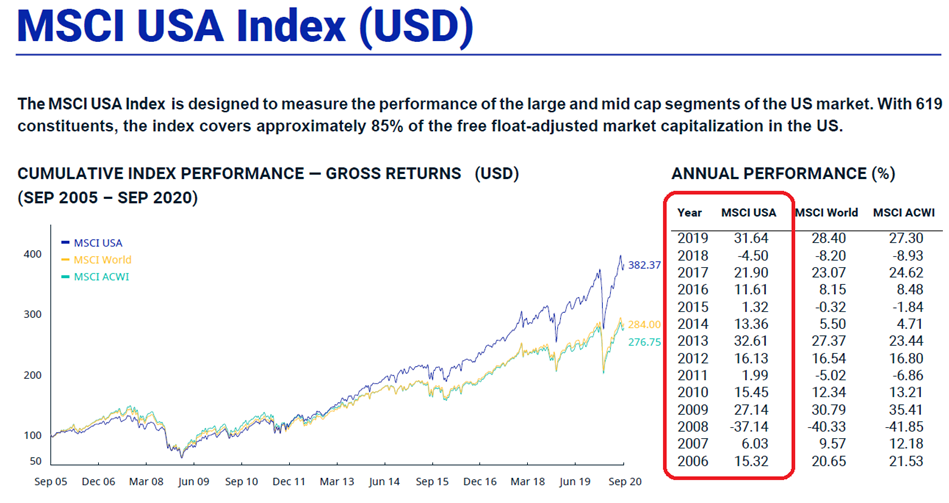

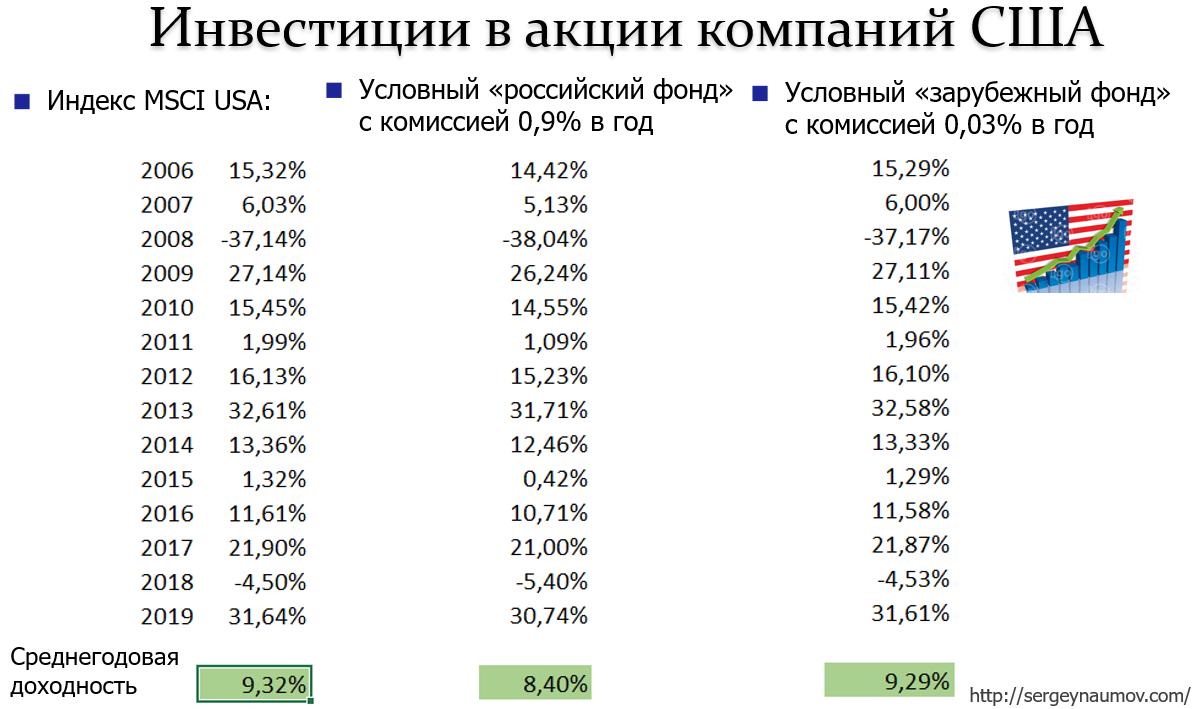

Тем не менее, возьмем один класс активов, который хорошо представлен как на российском, так и на зарубежных рынках – акции компаний США. Для расчетов будут использоваться данные по индексу MSCI USA.

Это достаточно широкий индекс, включающий в себя большое количество американских акций. Кроме того, именно этот индекс в качестве основы долгое время использовал ETF от компании FinEx — FinEx USA UCITS ETF (FXUS). Сейчас же этот фонд использует схожий индекс, но от другого индексного провайдера.

Возьмем данные по индексу MSCI USA за период с 2006 г. по 2019 г. Почему именно за этот период? Если с сайта MSCI скачать информационный бюллетень (краткое описание индекса) по ссылке, то там, как раз, и будут представлены данные за этот промежуток времени.

Соответственно, эти данные проще всего получить, не исследуя и не собирая ничего вручную. Поэтому я буду отталкиваться именно от этого периода в 14 лет.

В информационном бюллетене представлено изменение доходности индекса MSCI USA по годам. Здесь используются данные в долларах США о полной доходности индекса – т.е. доходности с учетом реинвестирования дивидендов.

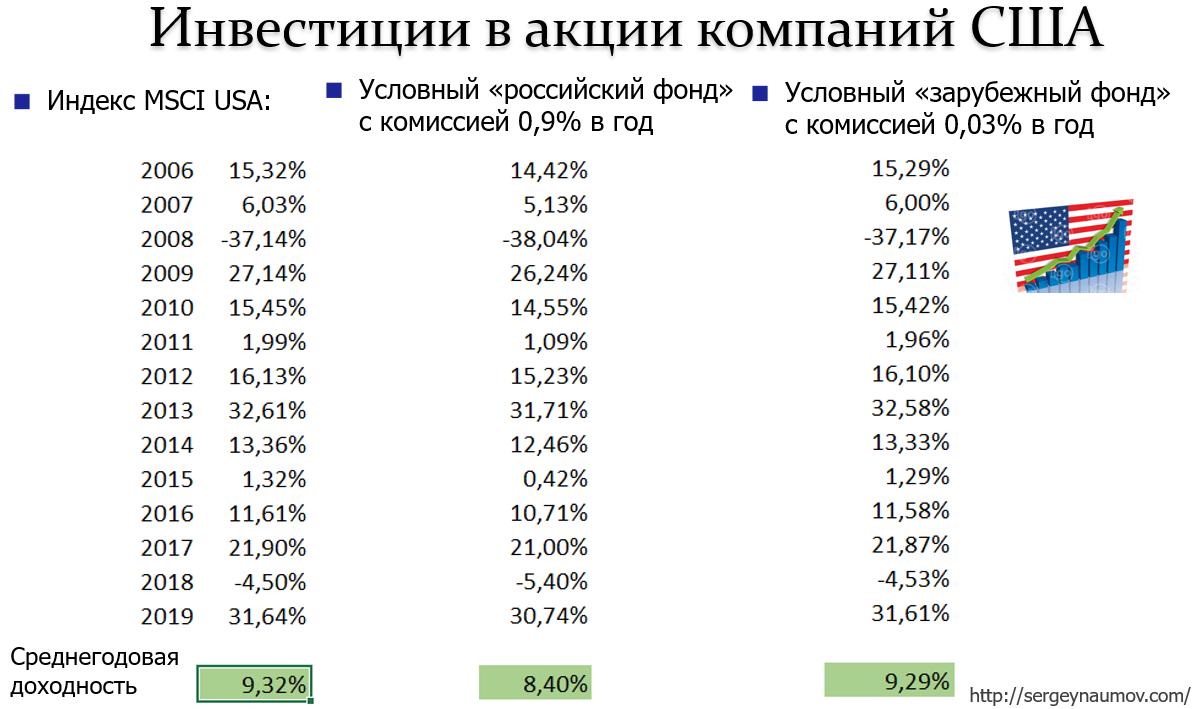

Предположим, что у нас есть некий фонд, обращающийся на российской бирже, комиссия которого составляет 0,9% в год. Собственно говоря, именно такую комиссию имеет FinEx USA UCITS ETF (FXUS). Такая же комиссия была у него и раньше, когда он использовал в качестве базового индекса MSCI USA.

Также предположим, что у нас есть некий зарубежный фонд на основе этого же индекса, но с комиссией 0,03%. В реальности на зарубежных биржах я не нашел ETF на основе индекса MSCI USA с такой комиссией. Однако на американских биржах обращаются крупные фонды акций компаний США на основе других индексов, но именно с комиссией 0,03%. Например, Vanguard Total Stock Market ETF (VTI) или Vanguard S&P 500 ETF (VOO). Именно поэтому для расчетов я предлагаю взять этот размер комиссии.

Соответственно, ежегодная доходность условного российского фонда будет равняться доходности индекса MSCI USA за вычетом комиссии 0,9%, а доходность условного зарубежного фонда — доходности индекса MSCI USA за вычетом комиссии 0,03%. Все доходности представлены в долларах США.

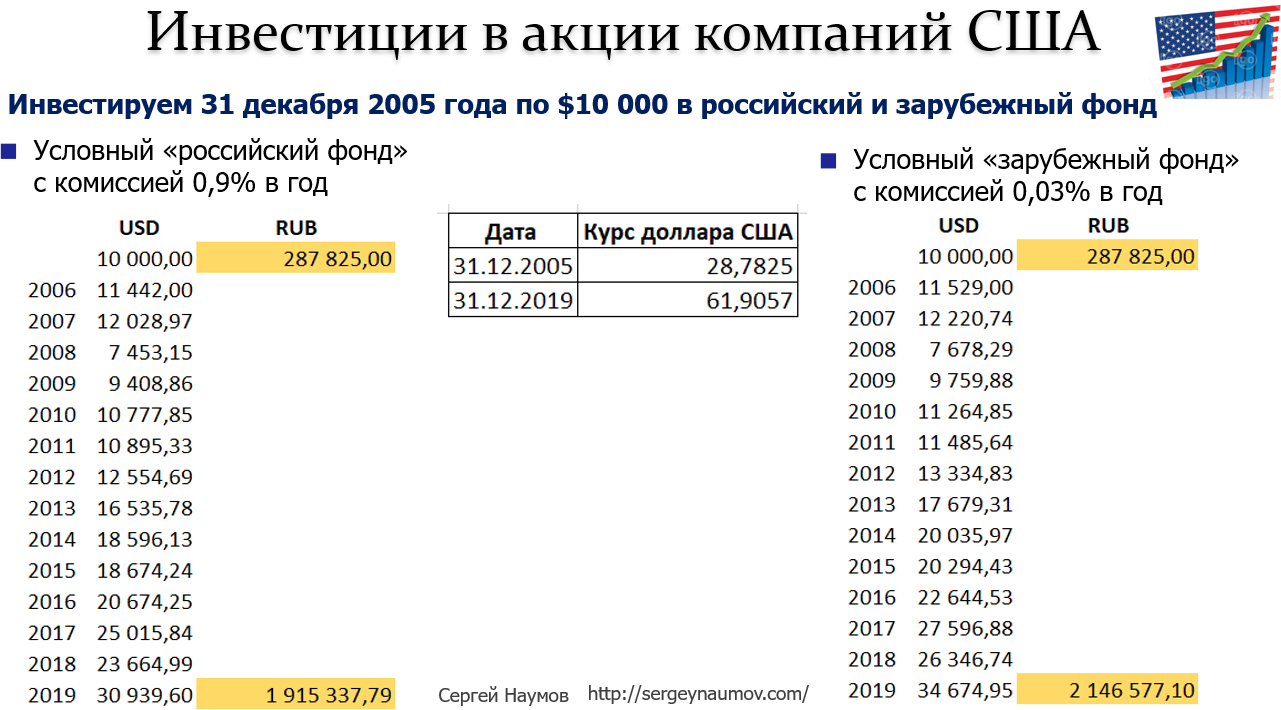

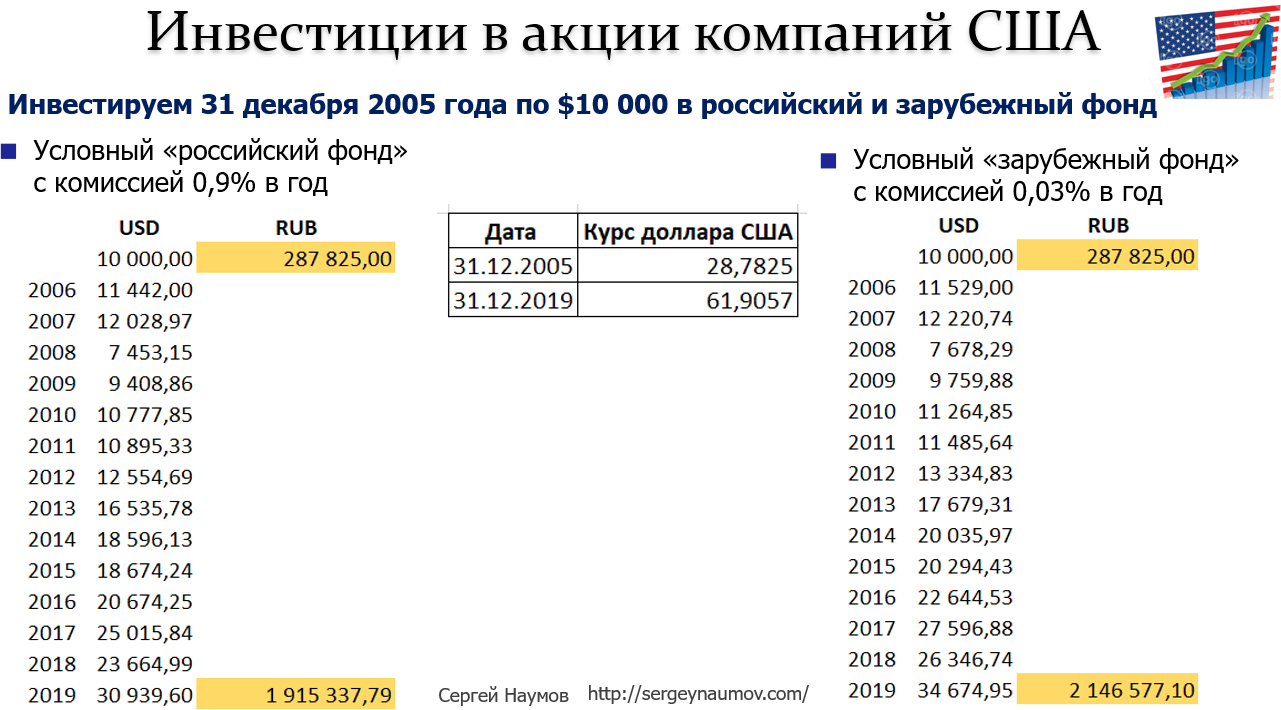

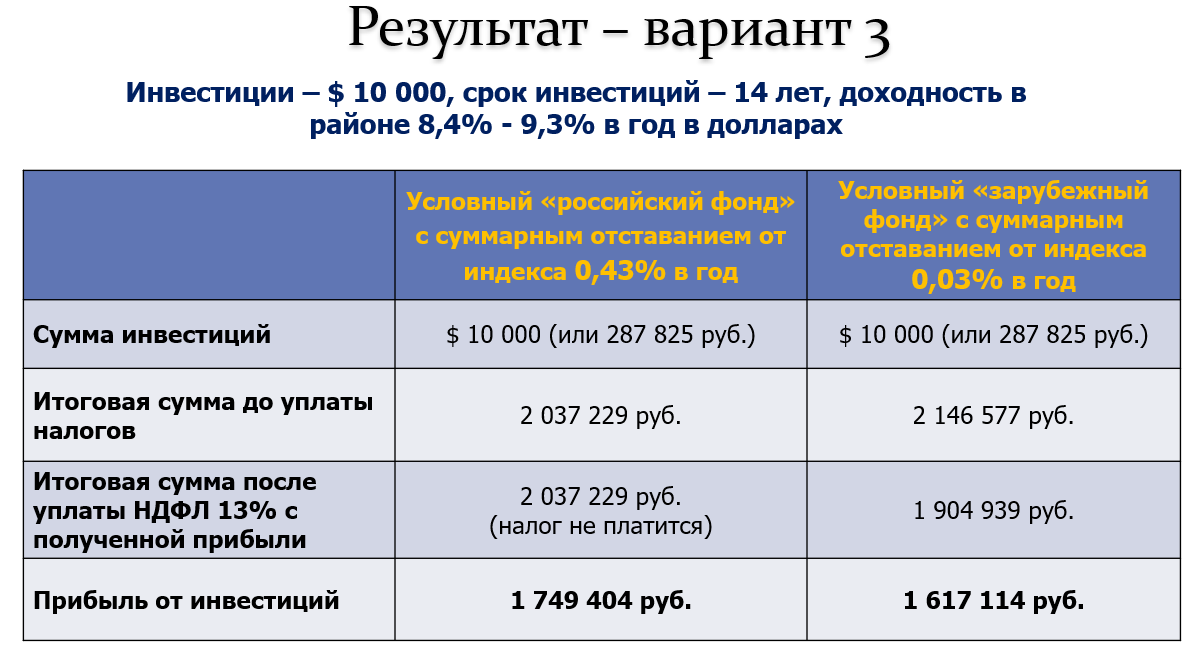

Далее предположим, что инвестиции осуществлялись с 31 декабря 2005 года по 31 декабря 2019 года (14 лет). Сумма инвестиций в конце декабря 2005 года составила $10 000, больше никакие суммы не вносились. Какой результат в итоге будет получен?

Если перевести доллары в рубли по курсу Центрального Банка РФ на 31 декабря 2005 года, то получится, что сумма инвестиций составила 287 825 руб. Далее на конец 2019 года окажется, что по курсу на 31 декабря 2019 года вложения в российский фонд с комиссией 0,9% выросли до 1 915 337,79 руб. В свою очередь, зарубежный фонд с комиссией 0,03% принес примерно на 230 000 руб. больше: 2 146 577,10 руб.

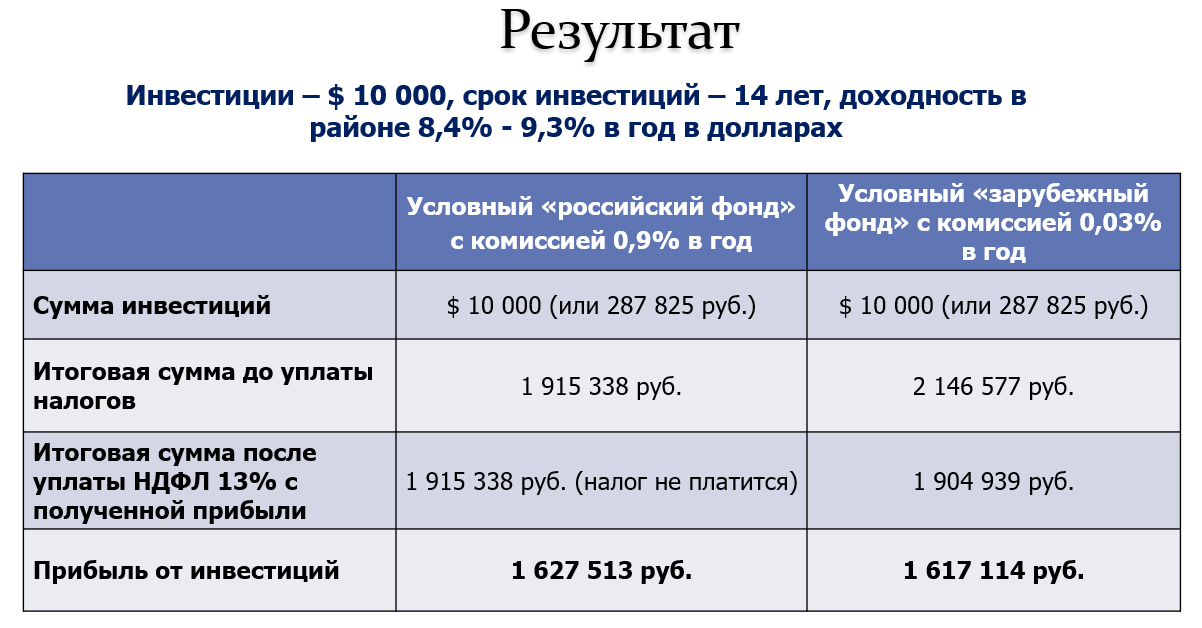

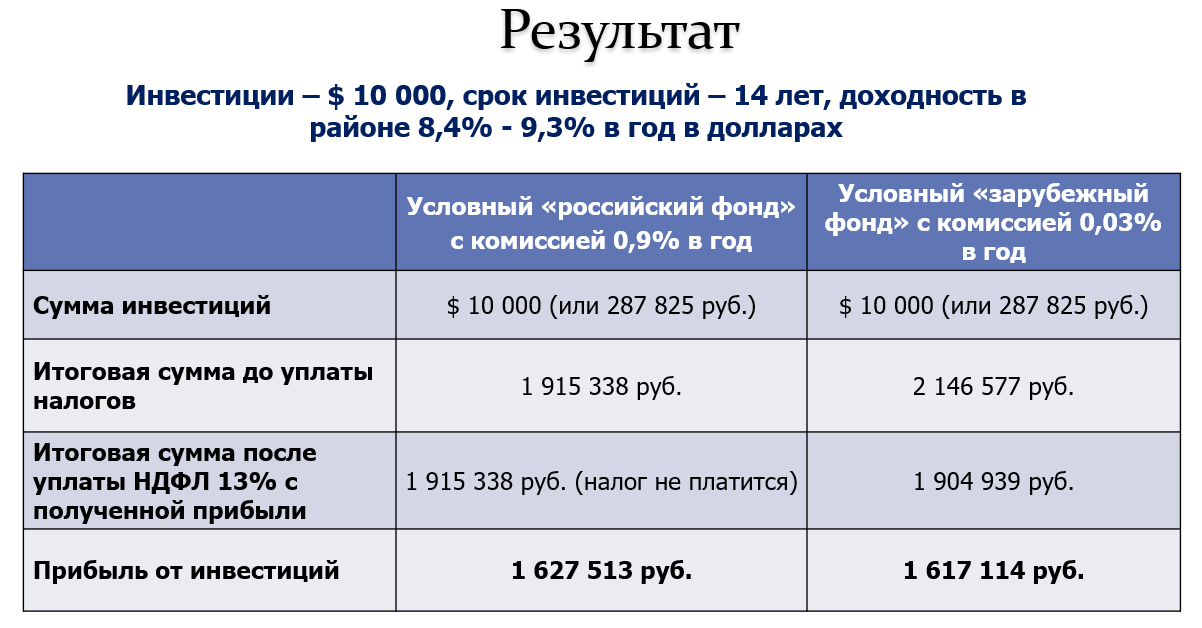

Однако стоит вспомнить про налоги (отмечу, что сопутствующие брокерские комиссии в данных расчетах я не учитываю). При инвестициях в рамках российского рынка можно полностью избежать уплаты НДФЛ с полученной прибыли за счет льготы по сроку владения (после трех лет владения ценной бумагой платить НДФЛ с прибыли не придется) или же за счет индивидуального инвестиционного счета (ИИС) с типом Б. В свою очередь, при инвестициях в фонды, которые обращаются на зарубежных биржах, эти налоговые льготы не применяются. В результате придется платить НДФЛ со всей полученной прибыли.

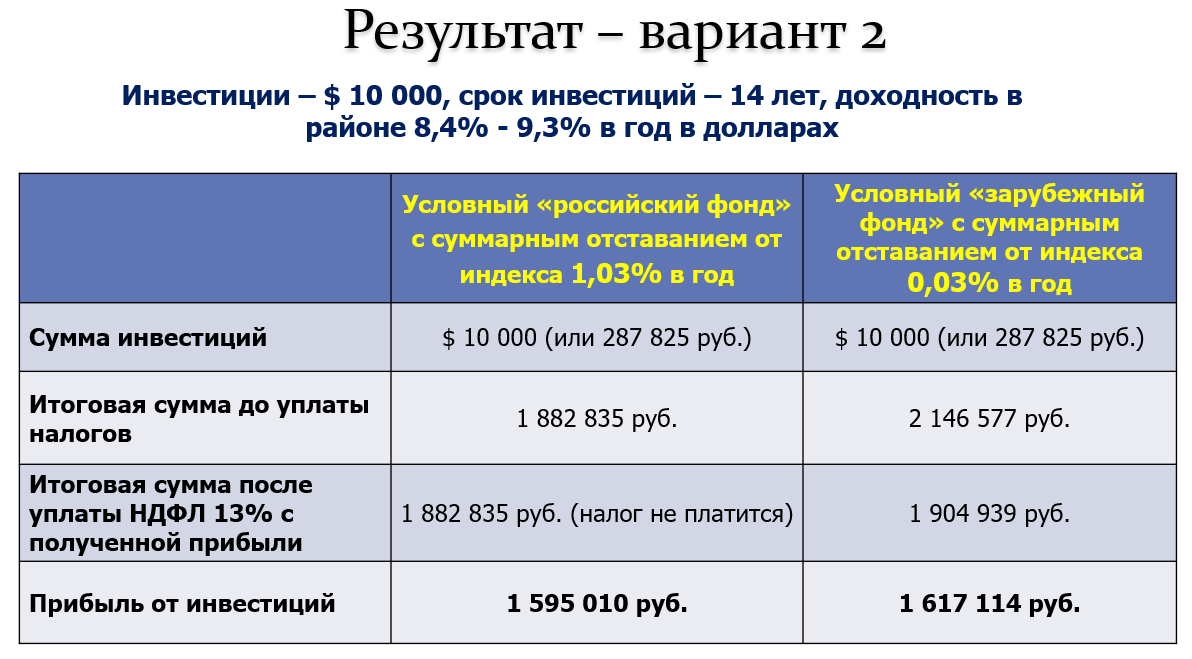

Сравним, как изменятся итоговые результаты, если учесть, что при инвестициях в российский фонд НДФЛ возникать не будет, а результаты инвестиций в зарубежный фонд уменьшаться на сумму НДФЛ в размере 13% от прибыли.

Окажется, что в рамках периода в 14 лет с 2006 г. по 2019 г. результат условного российского фонда был немного лучше, чем у зарубежного. Соответственно, в данном конкретном примере, когда рассматривается только разница в комиссиях двух фондов и не учитываются какие-то прочие факторы, которые также могут повлиять на то, как точно фонд повторяет показатели базового индекса, российский фонд немного выигрывает у зарубежного. Другими словами, в этой ситуации налоговые льготы перевесили разницу в комиссиях, которая может существовать между фондами на российской и на зарубежной бирже на основе одного и того же класса активов.

Теперь немного изменим разницу в комиссиях фондов. Предположим, что по каким-то причинам эта разница составляет 1% в год. Такой причиной, например, может быть то, что фондам на основе американских акций, которые зарегистрированы за пределами США, приходится платить налог на дивиденды с американских акций в размере от 15% от суммы дивидендов. Американские же фонды избавлены от такого налога. Соответственно, в тот же ETF от FinEx на основе американских акций, который зарегистрирован в Ирландии, по сути, поступает сумма дивидендов на 15% меньше, чем в аналогичный американский фонд. Из-за этого степень отставания от базового индекса может возрастать. Правда, стоит также отметить, что подобные проблемы возникают только по американским акциям. По другим классам активов такой разницы в налоге на дивиденды между американскими и неамериканским фондами, как правило, не будет.

Вернемся к расчетам. Рассмотрим вариант, если фонд, торгующийся на российской бирже, будет показывать результат на 1% в год хуже, чем фонд, обращающийся за рубежом:

В таком случае оказывается, что даже с учетом уплаты налогов результат зарубежного фонда за 14 лет превзошел бы результат российского фонда. В данном варианте разница комиссиях оказала более существенное влияние, чем налоговые льготы.

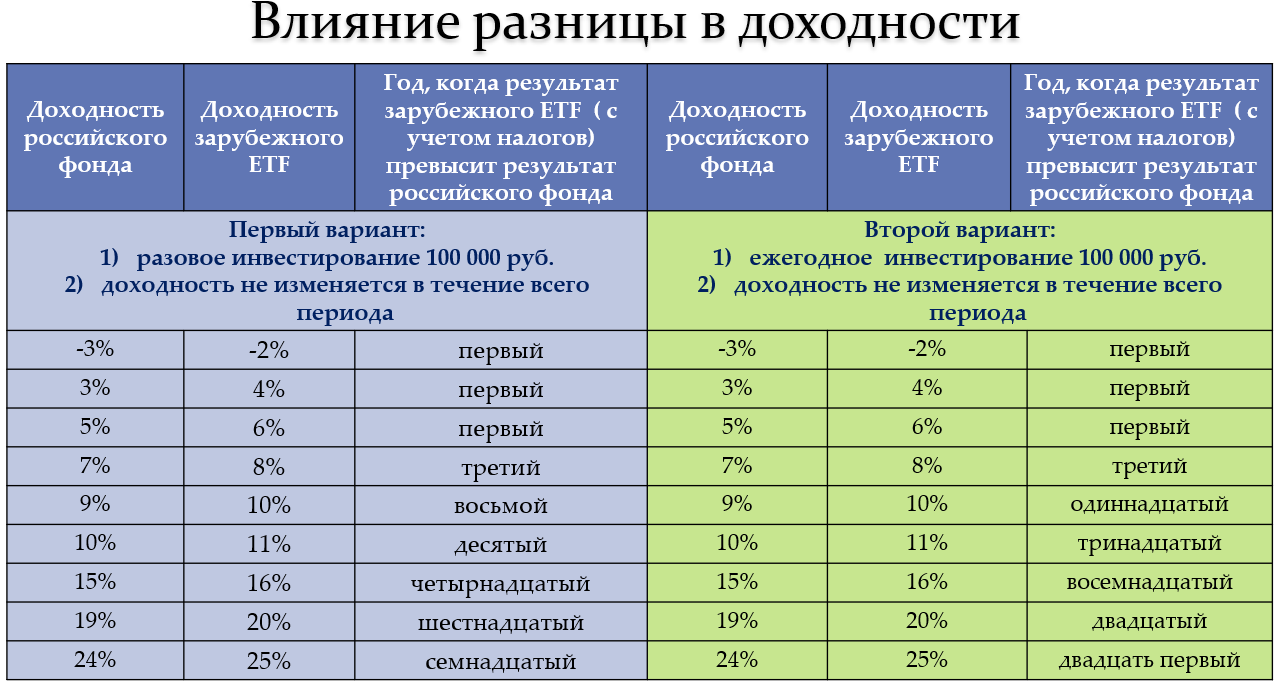

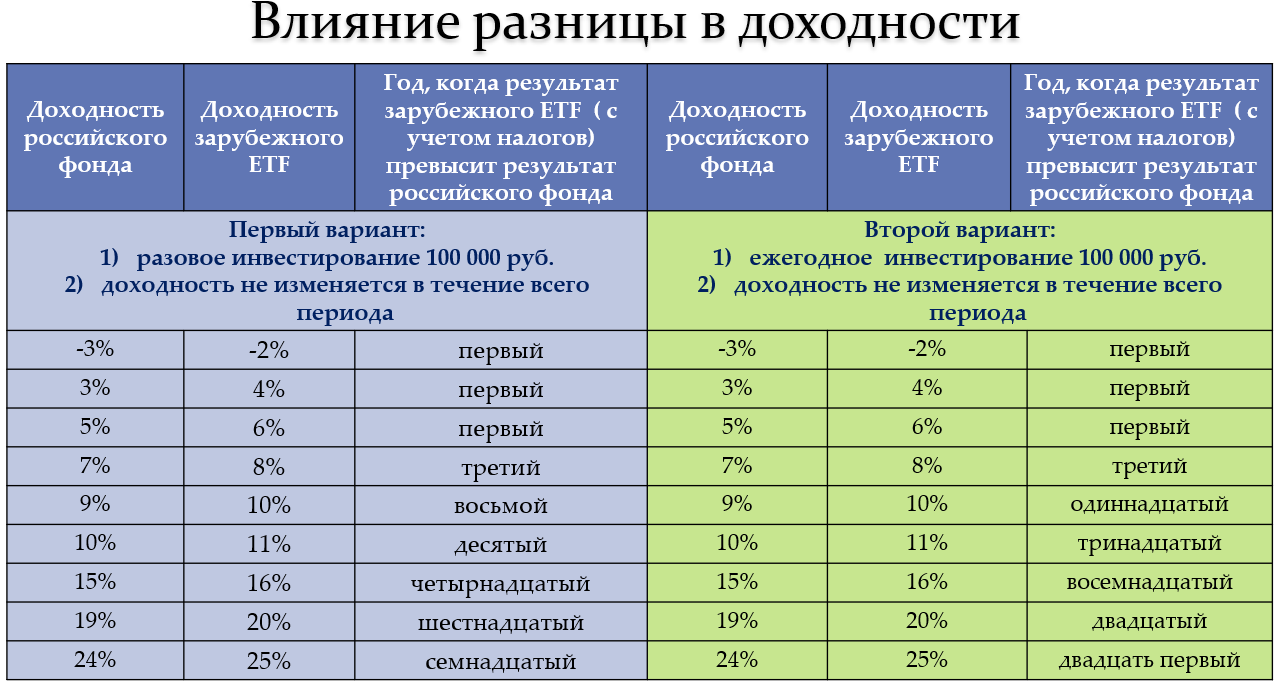

В свое время я делал подобные же расчеты – что произойдёт, если доходность российского фонда будет отставать от доходности зарубежного фонда на 1% в год. В таблице ниже доходность показана в рублях. При этом каждый год она не меняется.

В результате оказывается, что при разнице в доходности в 1% рано или поздно наступает такой год, когда результат зарубежного фонда начинает опережать результат российского с учетом того, что по российскому фонду не придется платить налогов.

При этом, если доходность фондов не очень большая, то зарубежный фонд начинает опережать российский фонд достаточно быстро – в районе первого -третьего года. В данном случае прибыль, которая освобождается в России за счет налоговых льгот, минимальная, поэтому разница в комиссиях играет более весомую роль.

Если же рублевая доходность фондов на уровне 10%-15% в год, то зарубежный фонд начинает опережать российский фонд также в среднем через 10-15 лет.

При доходности более 15%, зарубежный фонд начинает опережать российский после 17-20 года. Таким образом, все равно наступает такой период времени, когда разница в комиссиях начинает давать более значительный эффект, чем освобождение от НДФЛ

Напомню, все это актуально при условии, что российский фонд стабильно на 1% в год отстает от зарубежного фонда.

Если же разница в комиссиях и, соответственно, разница в точности отслеживания базового актива между российским и зарубежным фондом будет не очень большой, тогда российские фонды окажутся в более выигрышном положении из-за налоговых льгот.

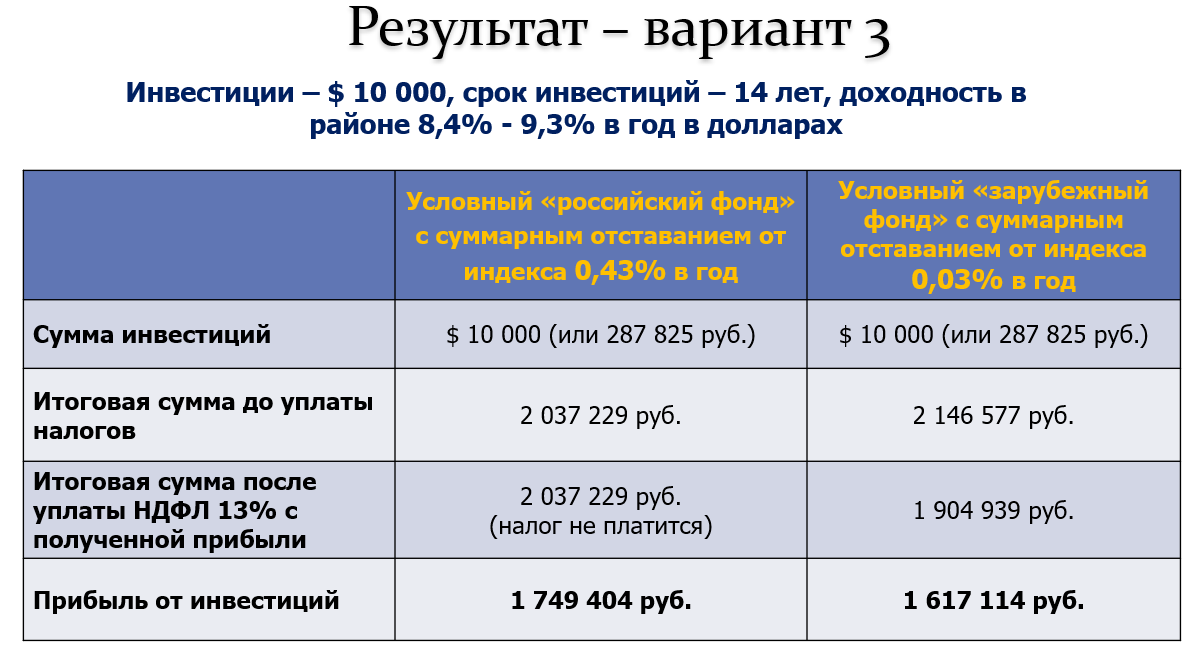

На рисунке ниже представлены результаты расчетов, если разница в комиссиях между российским и зарубежным фондами составляет 0,4% в год.

Итог

Несмотря на разницу в комиссиях в районе 0,8%-1% в год по сравнению с зарубежными фондами, фонды, доступные на российских биржах, могут показывать вполне достойные результаты, если они хорошо повторяют изменение стоимости своих базовых активов. Существующая разница в комиссиях покрывается за счет возможности не платить НДФЛ при продаже фондов, приобретенных на российских биржах. В итоге в течение определенного времени «российские» фонды, как правило, могут опережать по доходности аналогичные зарубежные фонды.

Тем не менее, при такой разнице в комиссиях рано или поздно может наступить год, когда результат инвестиций в зарубежные фонды станет выше, чем результат инвестиций в российские фонды. В зависимости от уровня доходности фондов это может произойти примерно через 3 года (если доходность не очень большая), либо через 10-15-20 лет (при более высокой доходности).

Если же разница в комиссиях между фондами, доступными на российских и на зарубежных биржах, будет на уровне 0,4%-0,5% в год и ниже, тогда российские фонды будут иметь более весомые преимущества перед инвестициями в зарубежные фонды, т.к. налоговые льготы перекроют разницу в комиссиях.

И в определенные классы активов (например, в золото или в российские акции), по которым на российских биржах существуют фонды с комиссиями, не сильно превышающими комиссии аналогичных зарубежных фондов, уже сейчас более эффективно инвестировать в России, чем за рубежом.

При этом, отвечая на вопрос о том, в какие фонды лучше инвестировать – российские или зарубежные — инвестору, в первую очередь, стоит ориентироваться на субъективные факторы. Другими словами, на свое личное мнение по ряду моментов:

— где более надежно инвестировать на долгосрочном горизонте – в России или за рубежом;

— хочет ли инвестор большего выбора активов для своего портфеля;

— есть ли у него желание непосредственно выводить свои денежные средства за рубеж;

— готов ли он к большему количеству самостоятельных действий при инвестициях на зарубежных биржах.

Если же смотреть только на ту доходность, которую могут показать фонды, доступные на российских и на зарубежных биржах, то «российские» фонды смотрятся в этом плане вполне нормально, даже опережая в определенные моменты доходность аналогичных зарубежных фондов. Но это все актуально, опять-таки, при условии, что российские фонды будут хорошо повторять изменение стоимости своих базовых активов, и никакие другие факторы, кроме комиссии, не будут оказывать существенного влияния на точность этого повторения.

При этом инвестор вполне может и не делать какой-то однозначный выбор между российскими и зарубежными фондами, а инвестировать одновременно, как на российском, так и на зарубежных рынках. Это позволит иметь дополнительную диверсификацию в рамках портфеля, и часть капитала держать в России, а часть – за рубежом.

Попробуем рассмотреть это на конкретном примере. Сразу оговорюсь, что представленные дальше цифры не претендуют на какое-то серьезное исследование. В идеале нужно использовать более длительные периоды времени и данные о разных классах активов, а также делать более детальные расчеты.

Тем не менее, возьмем один класс активов, который хорошо представлен как на российском, так и на зарубежных рынках – акции компаний США. Для расчетов будут использоваться данные по индексу MSCI USA.

Это достаточно широкий индекс, включающий в себя большое количество американских акций. Кроме того, именно этот индекс в качестве основы долгое время использовал ETF от компании FinEx — FinEx USA UCITS ETF (FXUS). Сейчас же этот фонд использует схожий индекс, но от другого индексного провайдера.

Возьмем данные по индексу MSCI USA за период с 2006 г. по 2019 г. Почему именно за этот период? Если с сайта MSCI скачать информационный бюллетень (краткое описание индекса) по ссылке, то там, как раз, и будут представлены данные за этот промежуток времени.

Соответственно, эти данные проще всего получить, не исследуя и не собирая ничего вручную. Поэтому я буду отталкиваться именно от этого периода в 14 лет.

В информационном бюллетене представлено изменение доходности индекса MSCI USA по годам. Здесь используются данные в долларах США о полной доходности индекса – т.е. доходности с учетом реинвестирования дивидендов.

Предположим, что у нас есть некий фонд, обращающийся на российской бирже, комиссия которого составляет 0,9% в год. Собственно говоря, именно такую комиссию имеет FinEx USA UCITS ETF (FXUS). Такая же комиссия была у него и раньше, когда он использовал в качестве базового индекса MSCI USA.

Также предположим, что у нас есть некий зарубежный фонд на основе этого же индекса, но с комиссией 0,03%. В реальности на зарубежных биржах я не нашел ETF на основе индекса MSCI USA с такой комиссией. Однако на американских биржах обращаются крупные фонды акций компаний США на основе других индексов, но именно с комиссией 0,03%. Например, Vanguard Total Stock Market ETF (VTI) или Vanguard S&P 500 ETF (VOO). Именно поэтому для расчетов я предлагаю взять этот размер комиссии.

Соответственно, ежегодная доходность условного российского фонда будет равняться доходности индекса MSCI USA за вычетом комиссии 0,9%, а доходность условного зарубежного фонда — доходности индекса MSCI USA за вычетом комиссии 0,03%. Все доходности представлены в долларах США.

Далее предположим, что инвестиции осуществлялись с 31 декабря 2005 года по 31 декабря 2019 года (14 лет). Сумма инвестиций в конце декабря 2005 года составила $10 000, больше никакие суммы не вносились. Какой результат в итоге будет получен?

Если перевести доллары в рубли по курсу Центрального Банка РФ на 31 декабря 2005 года, то получится, что сумма инвестиций составила 287 825 руб. Далее на конец 2019 года окажется, что по курсу на 31 декабря 2019 года вложения в российский фонд с комиссией 0,9% выросли до 1 915 337,79 руб. В свою очередь, зарубежный фонд с комиссией 0,03% принес примерно на 230 000 руб. больше: 2 146 577,10 руб.

Однако стоит вспомнить про налоги (отмечу, что сопутствующие брокерские комиссии в данных расчетах я не учитываю). При инвестициях в рамках российского рынка можно полностью избежать уплаты НДФЛ с полученной прибыли за счет льготы по сроку владения (после трех лет владения ценной бумагой платить НДФЛ с прибыли не придется) или же за счет индивидуального инвестиционного счета (ИИС) с типом Б. В свою очередь, при инвестициях в фонды, которые обращаются на зарубежных биржах, эти налоговые льготы не применяются. В результате придется платить НДФЛ со всей полученной прибыли.

Сравним, как изменятся итоговые результаты, если учесть, что при инвестициях в российский фонд НДФЛ возникать не будет, а результаты инвестиций в зарубежный фонд уменьшаться на сумму НДФЛ в размере 13% от прибыли.

Окажется, что в рамках периода в 14 лет с 2006 г. по 2019 г. результат условного российского фонда был немного лучше, чем у зарубежного. Соответственно, в данном конкретном примере, когда рассматривается только разница в комиссиях двух фондов и не учитываются какие-то прочие факторы, которые также могут повлиять на то, как точно фонд повторяет показатели базового индекса, российский фонд немного выигрывает у зарубежного. Другими словами, в этой ситуации налоговые льготы перевесили разницу в комиссиях, которая может существовать между фондами на российской и на зарубежной бирже на основе одного и того же класса активов.

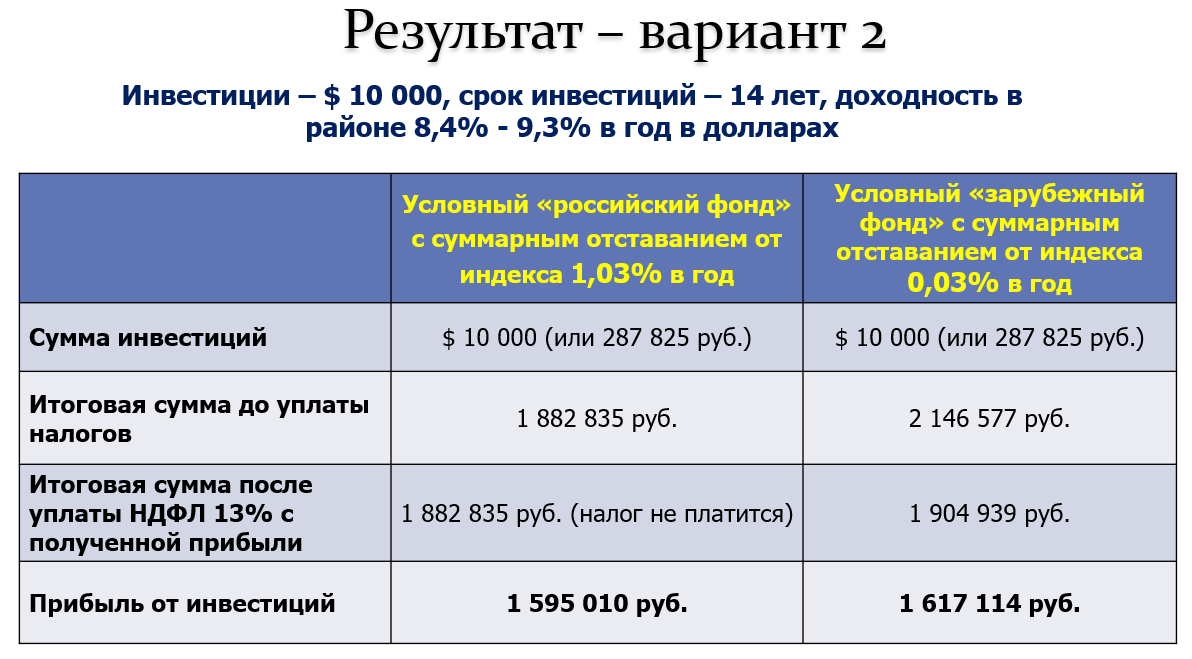

Теперь немного изменим разницу в комиссиях фондов. Предположим, что по каким-то причинам эта разница составляет 1% в год. Такой причиной, например, может быть то, что фондам на основе американских акций, которые зарегистрированы за пределами США, приходится платить налог на дивиденды с американских акций в размере от 15% от суммы дивидендов. Американские же фонды избавлены от такого налога. Соответственно, в тот же ETF от FinEx на основе американских акций, который зарегистрирован в Ирландии, по сути, поступает сумма дивидендов на 15% меньше, чем в аналогичный американский фонд. Из-за этого степень отставания от базового индекса может возрастать. Правда, стоит также отметить, что подобные проблемы возникают только по американским акциям. По другим классам активов такой разницы в налоге на дивиденды между американскими и неамериканским фондами, как правило, не будет.

Вернемся к расчетам. Рассмотрим вариант, если фонд, торгующийся на российской бирже, будет показывать результат на 1% в год хуже, чем фонд, обращающийся за рубежом:

В таком случае оказывается, что даже с учетом уплаты налогов результат зарубежного фонда за 14 лет превзошел бы результат российского фонда. В данном варианте разница комиссиях оказала более существенное влияние, чем налоговые льготы.

В свое время я делал подобные же расчеты – что произойдёт, если доходность российского фонда будет отставать от доходности зарубежного фонда на 1% в год. В таблице ниже доходность показана в рублях. При этом каждый год она не меняется.

В результате оказывается, что при разнице в доходности в 1% рано или поздно наступает такой год, когда результат зарубежного фонда начинает опережать результат российского с учетом того, что по российскому фонду не придется платить налогов.

При этом, если доходность фондов не очень большая, то зарубежный фонд начинает опережать российский фонд достаточно быстро – в районе первого -третьего года. В данном случае прибыль, которая освобождается в России за счет налоговых льгот, минимальная, поэтому разница в комиссиях играет более весомую роль.

Если же рублевая доходность фондов на уровне 10%-15% в год, то зарубежный фонд начинает опережать российский фонд также в среднем через 10-15 лет.

При доходности более 15%, зарубежный фонд начинает опережать российский после 17-20 года. Таким образом, все равно наступает такой период времени, когда разница в комиссиях начинает давать более значительный эффект, чем освобождение от НДФЛ

Напомню, все это актуально при условии, что российский фонд стабильно на 1% в год отстает от зарубежного фонда.

Если же разница в комиссиях и, соответственно, разница в точности отслеживания базового актива между российским и зарубежным фондом будет не очень большой, тогда российские фонды окажутся в более выигрышном положении из-за налоговых льгот.

На рисунке ниже представлены результаты расчетов, если разница в комиссиях между российским и зарубежным фондами составляет 0,4% в год.

Итог

Несмотря на разницу в комиссиях в районе 0,8%-1% в год по сравнению с зарубежными фондами, фонды, доступные на российских биржах, могут показывать вполне достойные результаты, если они хорошо повторяют изменение стоимости своих базовых активов. Существующая разница в комиссиях покрывается за счет возможности не платить НДФЛ при продаже фондов, приобретенных на российских биржах. В итоге в течение определенного времени «российские» фонды, как правило, могут опережать по доходности аналогичные зарубежные фонды.

Тем не менее, при такой разнице в комиссиях рано или поздно может наступить год, когда результат инвестиций в зарубежные фонды станет выше, чем результат инвестиций в российские фонды. В зависимости от уровня доходности фондов это может произойти примерно через 3 года (если доходность не очень большая), либо через 10-15-20 лет (при более высокой доходности).

Если же разница в комиссиях между фондами, доступными на российских и на зарубежных биржах, будет на уровне 0,4%-0,5% в год и ниже, тогда российские фонды будут иметь более весомые преимущества перед инвестициями в зарубежные фонды, т.к. налоговые льготы перекроют разницу в комиссиях.

И в определенные классы активов (например, в золото или в российские акции), по которым на российских биржах существуют фонды с комиссиями, не сильно превышающими комиссии аналогичных зарубежных фондов, уже сейчас более эффективно инвестировать в России, чем за рубежом.

При этом, отвечая на вопрос о том, в какие фонды лучше инвестировать – российские или зарубежные — инвестору, в первую очередь, стоит ориентироваться на субъективные факторы. Другими словами, на свое личное мнение по ряду моментов:

— где более надежно инвестировать на долгосрочном горизонте – в России или за рубежом;

— хочет ли инвестор большего выбора активов для своего портфеля;

— есть ли у него желание непосредственно выводить свои денежные средства за рубеж;

— готов ли он к большему количеству самостоятельных действий при инвестициях на зарубежных биржах.

Если же смотреть только на ту доходность, которую могут показать фонды, доступные на российских и на зарубежных биржах, то «российские» фонды смотрятся в этом плане вполне нормально, даже опережая в определенные моменты доходность аналогичных зарубежных фондов. Но это все актуально, опять-таки, при условии, что российские фонды будут хорошо повторять изменение стоимости своих базовых активов, и никакие другие факторы, кроме комиссии, не будут оказывать существенного влияния на точность этого повторения.

При этом инвестор вполне может и не делать какой-то однозначный выбор между российскими и зарубежными фондами, а инвестировать одновременно, как на российском, так и на зарубежных рынках. Это позволит иметь дополнительную диверсификацию в рамках портфеля, и часть капитала держать в России, а часть – за рубежом.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба