Объявление о получении сразу нескольких эффективных вакцин от коронавируса оказалось поворотной точкой для финансового мира. Чтобы в этом убедиться, достаточно посмотреть на два ключевых графика. Во-первых, инвесторы стали рекордными темпами выводить деньги из фондов, цена которых привязана к золоту.

Во-вторых, по данным на 23 ноября, двухнедельный приток капитала на глобальные рынки (не США) достиг двадцатилетнего максимума.

Итак, финансовый мир принял в качестве базового сценария скорое затухание эпидемии и возврат глобальной экономики к обычному функционированию. Но, по-видимому, это же означает пессимистичные перспективы для гринбека.

Доллар, являясь международной торговой валютой, всегда считался защитным активом, спрос на который растет в периоды волатильности и неопределенности. Следуя этой же логике, когда ситуация стабильна и аппетит инвесторов к риску растет, спрос на доллар падает, так как возрастает интерес к инвестициям в развивающееся рынки, которые, как правило, очень отличает повышенный риск вкупе с высокой доходностью. Именно поэтому присутствует обратная корреляция между индексом доллара (DXY) и индексом валют развивающихся стран (CEW).

Как уже было отмечено, инвесторы начали усиленными темпами вкладываться в развивающиеся рынки, которые существенно подешевев в период коронакризиса, теперь обещают высокую доходность. Для этого им нужно продавать доллар и покупать валюты этих развивающихся рынков. И, на мой взгляд, этот тренд лишь набирает обороты.

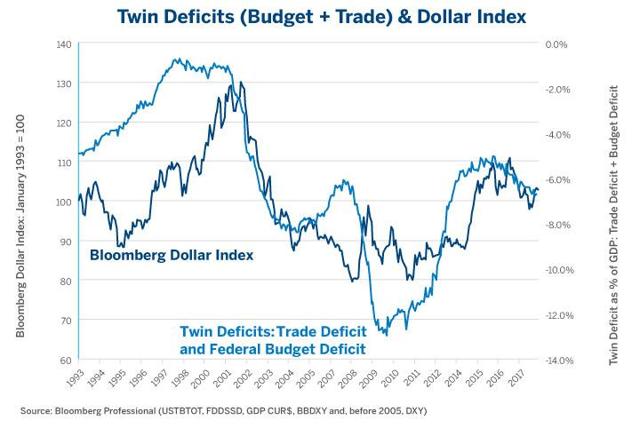

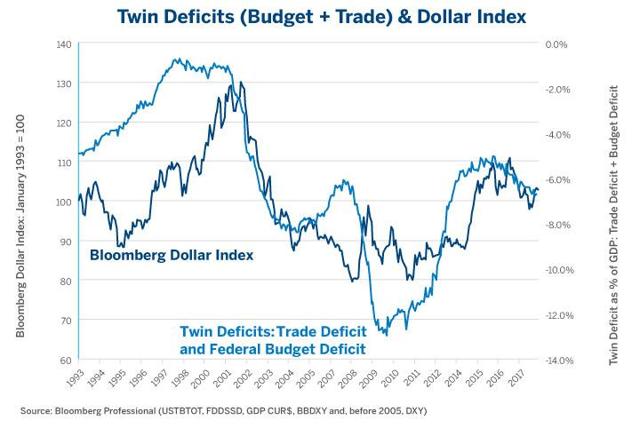

Но это не единственный фактор давления на доллар. В долгосрочной перспективе также существует стабильная обратная зависимость между дефицитом бюджета США (торговый + государственный) и стоимостью доллара на мировом рынке. И с этой точки зрения американская валюта еще более предрасположена к снижению в грядущем году.

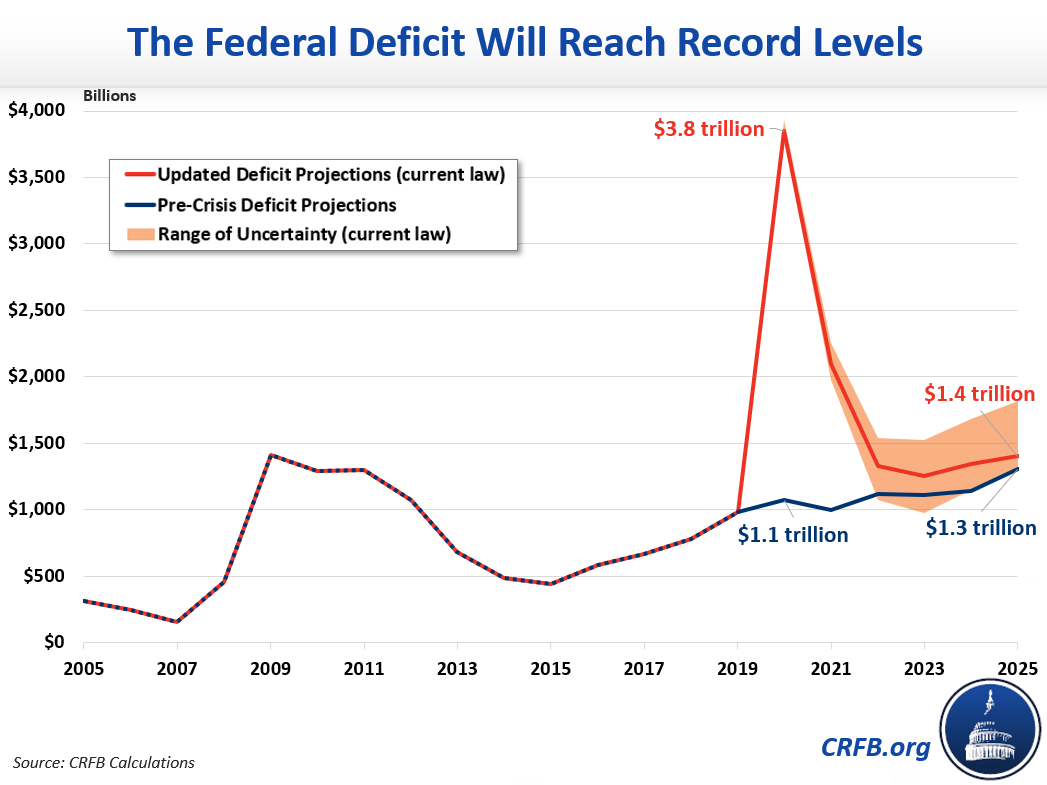

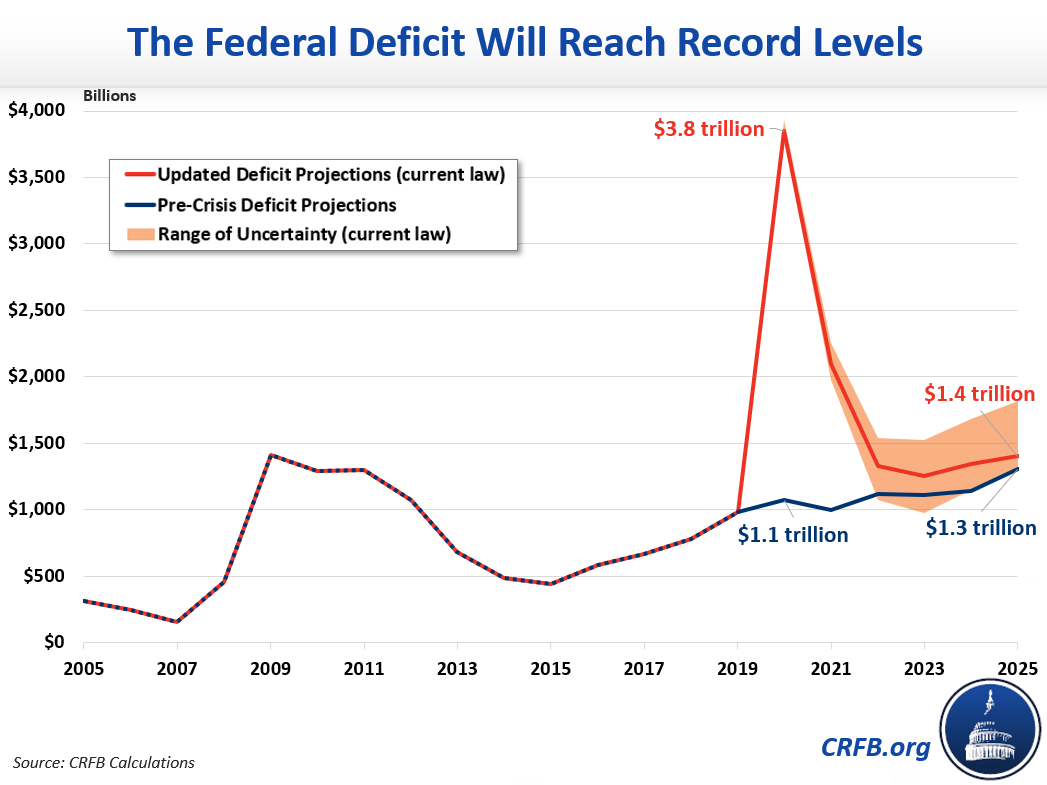

Защитные действия ФРС в попытке поддержать экономику США в период кризиса и мягкая фискальная политика администрации Трампа привели к тому, что дефицит бюджета в текущем году увеличился в четыре раза.

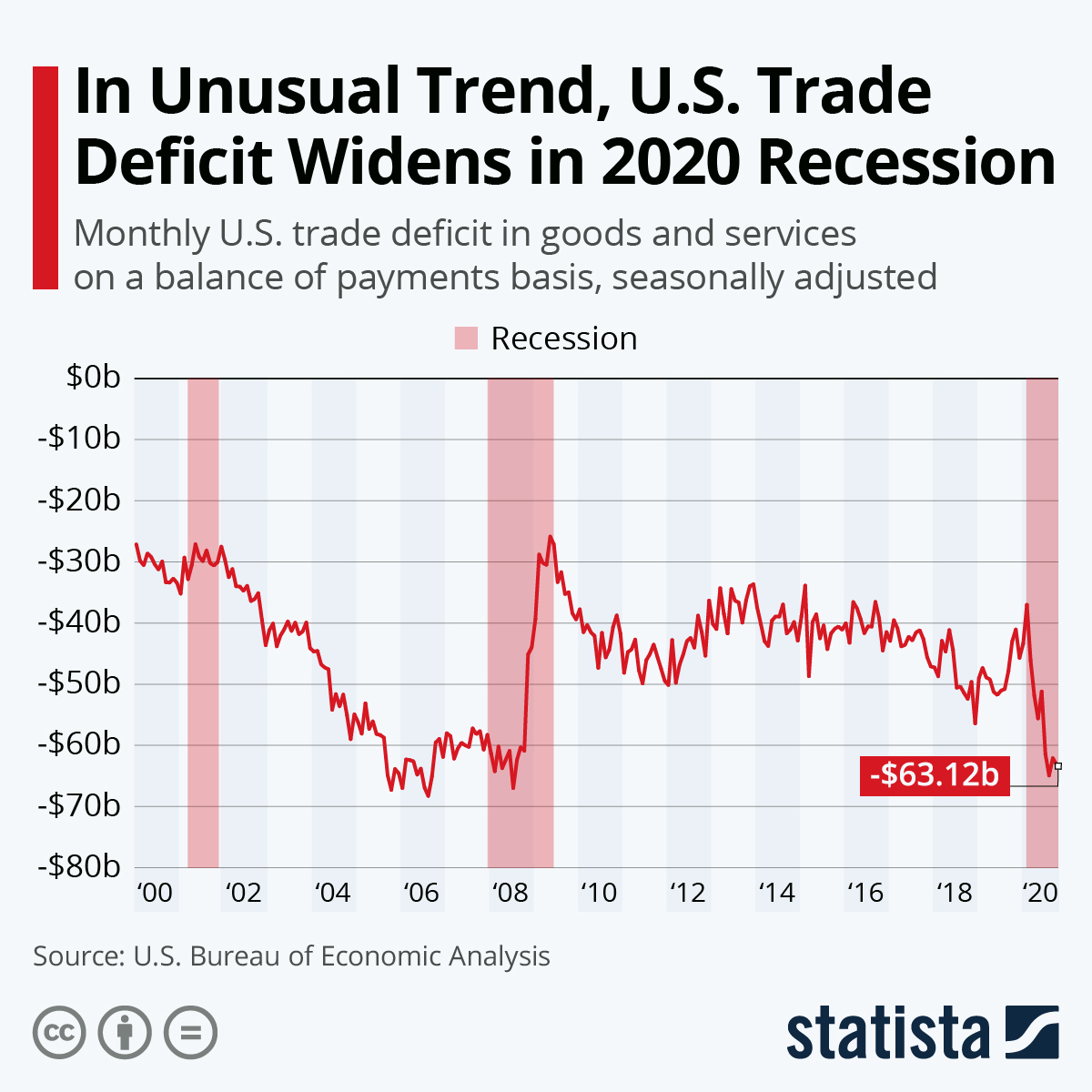

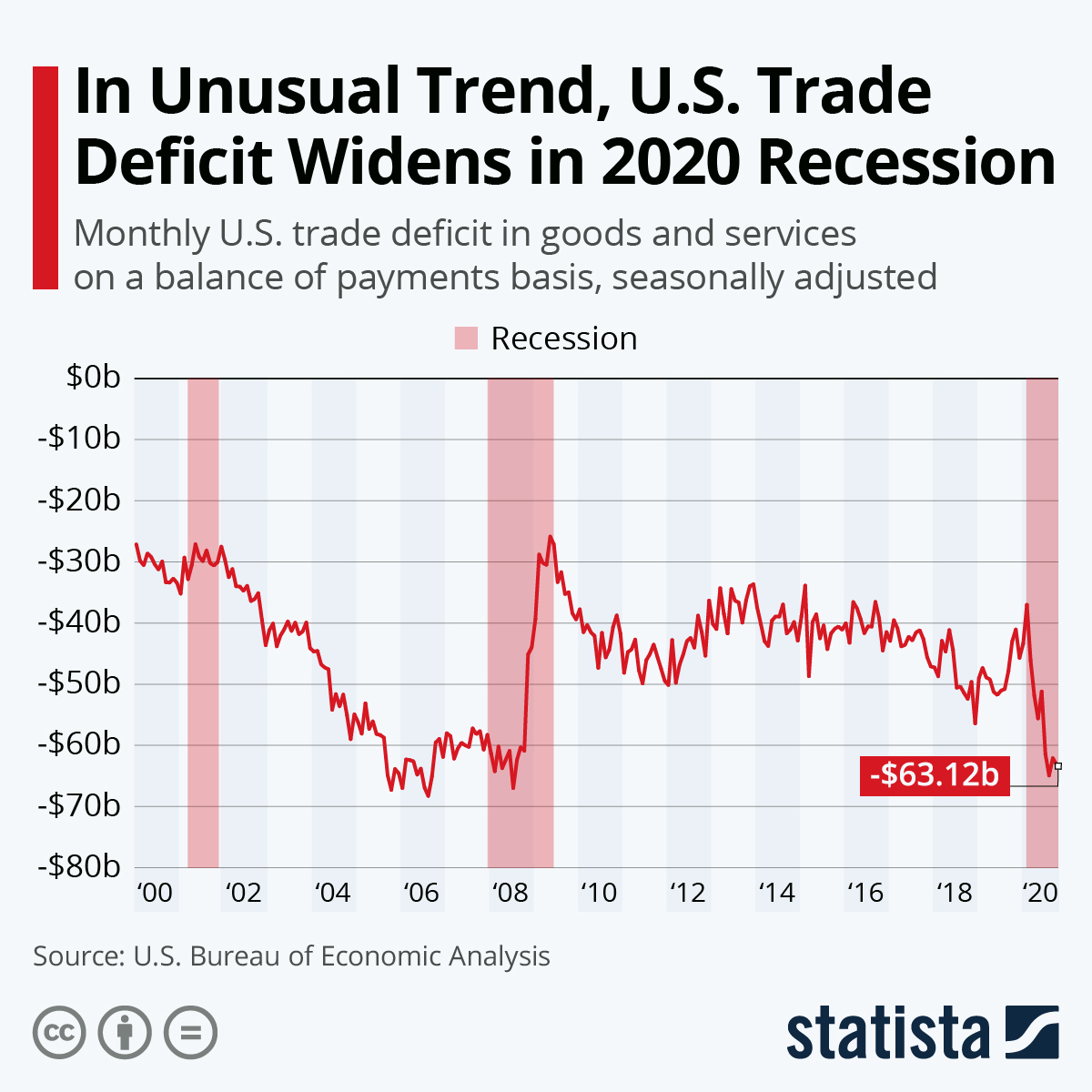

И самое интересное, что торговый дефицит также вырос, хотя именно необходимость в его снижении была положена в основу торговой войны, которую развязал Трамп со всем остальным миром и в первую очередь с Китаем.

Получается, что в контексте динамики дефицита бюджета США доллар просто обречен на ослабление.

Немаловажно, что именно на такой сценарий рассчитывают трейдеры: их чистая короткая позиция по доллару в текущем году обновила пятилетний максимум.

Итак, слишком много факторов давления одновременно сошлись во времени, чтобы доллар устоял. При этом важно понимать, что все вышеперечисленное относится к долгосрочным фундаментальным причинам, на реализацию которых нужно время. Но в горизонте ближайших двух лет можно с высокой вероятностью утверждать, что индекс доллара снизится до 80 пунктов.

Во-вторых, по данным на 23 ноября, двухнедельный приток капитала на глобальные рынки (не США) достиг двадцатилетнего максимума.

Итак, финансовый мир принял в качестве базового сценария скорое затухание эпидемии и возврат глобальной экономики к обычному функционированию. Но, по-видимому, это же означает пессимистичные перспективы для гринбека.

Доллар, являясь международной торговой валютой, всегда считался защитным активом, спрос на который растет в периоды волатильности и неопределенности. Следуя этой же логике, когда ситуация стабильна и аппетит инвесторов к риску растет, спрос на доллар падает, так как возрастает интерес к инвестициям в развивающееся рынки, которые, как правило, очень отличает повышенный риск вкупе с высокой доходностью. Именно поэтому присутствует обратная корреляция между индексом доллара (DXY) и индексом валют развивающихся стран (CEW).

Как уже было отмечено, инвесторы начали усиленными темпами вкладываться в развивающиеся рынки, которые существенно подешевев в период коронакризиса, теперь обещают высокую доходность. Для этого им нужно продавать доллар и покупать валюты этих развивающихся рынков. И, на мой взгляд, этот тренд лишь набирает обороты.

Но это не единственный фактор давления на доллар. В долгосрочной перспективе также существует стабильная обратная зависимость между дефицитом бюджета США (торговый + государственный) и стоимостью доллара на мировом рынке. И с этой точки зрения американская валюта еще более предрасположена к снижению в грядущем году.

Защитные действия ФРС в попытке поддержать экономику США в период кризиса и мягкая фискальная политика администрации Трампа привели к тому, что дефицит бюджета в текущем году увеличился в четыре раза.

И самое интересное, что торговый дефицит также вырос, хотя именно необходимость в его снижении была положена в основу торговой войны, которую развязал Трамп со всем остальным миром и в первую очередь с Китаем.

Получается, что в контексте динамики дефицита бюджета США доллар просто обречен на ослабление.

Немаловажно, что именно на такой сценарий рассчитывают трейдеры: их чистая короткая позиция по доллару в текущем году обновила пятилетний максимум.

Итак, слишком много факторов давления одновременно сошлись во времени, чтобы доллар устоял. При этом важно понимать, что все вышеперечисленное относится к долгосрочным фундаментальным причинам, на реализацию которых нужно время. Но в горизонте ближайших двух лет можно с высокой вероятностью утверждать, что индекс доллара снизится до 80 пунктов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба