10 декабря 2020 smart-lab.ru Болотских Даниил

Нашли справедливую стоимость Татнефти, результат не воодушевил

Татнефть. Общие сведения

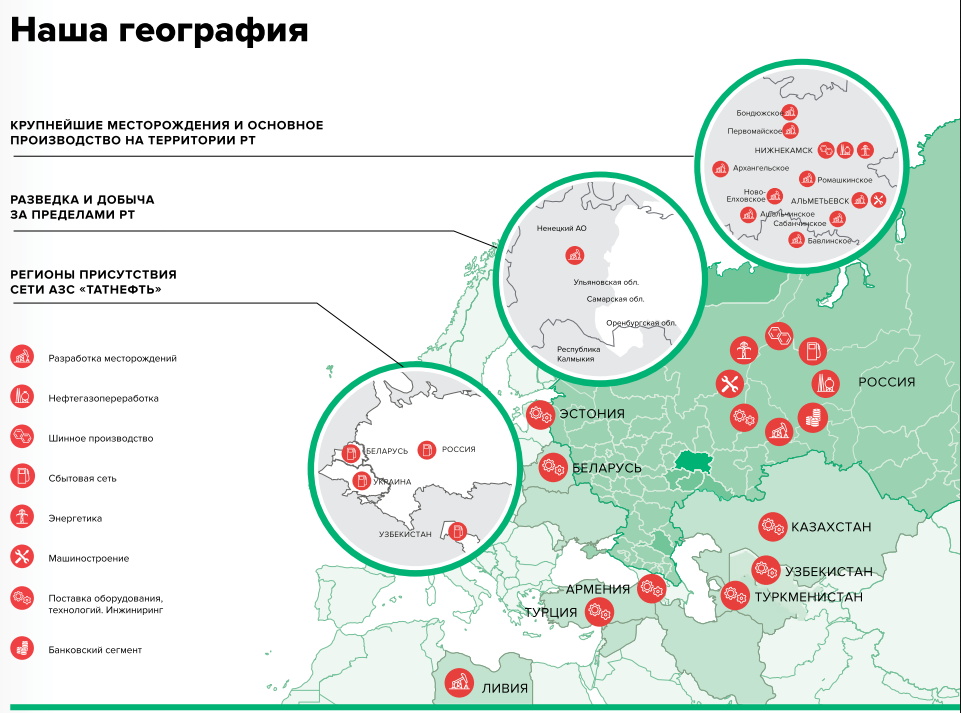

«Татнефть» — одна из крупнейших российских нефтяных компаний, международно- признанный вертикально-интегрированный холдинг. В составе производственного комплекса компании стабильно развиваются нефтегазодобыча, нефтепереработка, нефтехимия, шинный комплекс, сеть АЗС и блок сервисных структур.

Татнефть также участвует в капитале компаний финансового (банковского и страхового) сектора. Основной игрок в портфеле — банк ЗЕНИТ.

Татнефть является 13-ой компанией в РФ по размеру капитализации (1,151 трлн руб.), преследует НЛМК (1,190 трлн руб.).

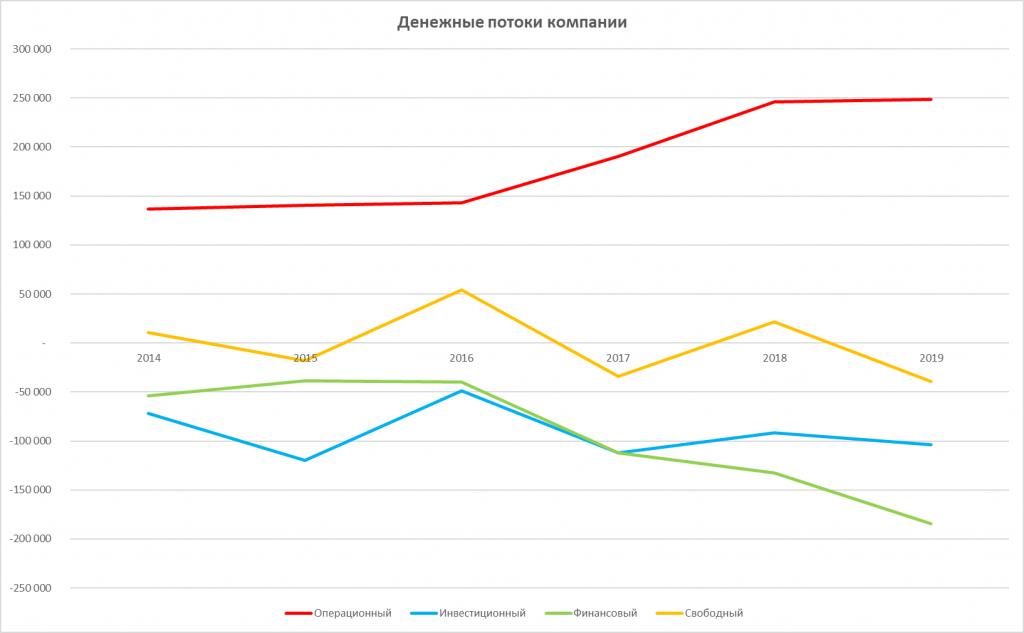

Компания существует 25 лет на рынке, имеет положительную историю развития, но посмотреть на тенденцию денежных потоков в целях определения жизненного цикла (по Адизесу) не бывает лишним:

Свободный денежный поток компании колеблется около нуля, операционный растет, финансовый погружается в отрицательную зону все ниже и ниже, а инвестиционный все никак не может вырваться вверх в положительную зону.

Ситуация хорошо описывает текущее положение дел: «развиваемся, повышаем эффективность, ищем новые пути формирования выручки». Стратегия компании до 2030 года предполагает в основном улучшение операционной деятельности, связанной с добычей ископаемых.

Значит, в скором времени инвестиционные вложения уменьшатся, а прибыль от этих вложений перенесет инвестиционный денежный поток в положительную зону. Когда это произойдет — компания превратится в «дойную корову», а текущую ситуацию можно охарактеризовать как «юность».

Рассчитываем справедливую стоимость акций Татнефти

Перед началом поиска справедливой стоимости акции смотрим на баланс компании, из которого следует, что по состоянию на конец 2019 года на 1 акцию приходилось 569 руб. активов, 345 руб. акционерного капитала (вот стоимость акционерного капитала как раз показывает, сколько стоит ценная бумага, исходя из баланса).

Из этого можно сделать вывод, что сейчас (496 руб. — рыночная котировка) акции компании торгуются с 43% премией к балансовой стоимости капитала (496/345= 43%).

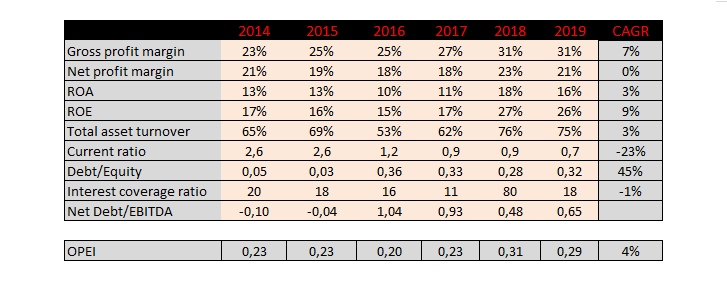

На основе отчетностей рассчитываем некоторые показатели

В правом столбце (CAGR) рассчитан среднегодовой прирост по каждому из показателей. Сразу становится очевидно, что все показатели демонстрируют положительную динамику, что является положительным моментом.

Показатели прибыльности (Gross profit margin, Net profit margin, ROA, ROE) показывают отличный рост, особенно не может не радовать растущая доходность для акционеров (ROE), которая в среднем росла по 9% в год. Показатель оборачиваемости (Total asset turnover) находится на отличных уровнях в 75%.

С точки зрения финансовой стабильности у компании также хорошие результаты. Если смотреть на краткосрочную устойчивость (Current ratio), у компании всегда было достаточно активов для покрытия большей части краткосрочных обязательств, только в 2019 году показатель снизился до 0,7 (значит, у компании есть активы для покрытия 70% от всех краткосрочных обязательств).

Платежи по долгу тоже не вызывают турбулентности (Interest coverage ratio), ведь EBIT компании в 18 раз больше, чем платежи по займам. В долгосрочном плане сомневаться в устойчивости тоже не приходится: долг компании составляет всего лишь треть от акционерного капитала (из 100 руб. у компании 75 руб. — это деньги акционеров и 25 руб. — привлеченные средства).

В дополнение к этому показатель Net Debt/EBITDA на очень низких значениях в размере 0,65 (в основном этот показатель используется финансистами для определения закредитованности фирмы).

И для полной убедительности рассчитаем OPEI (Overall performance efficiency indicator), который на основе всех вышеперечисленных показателей покажет в среднем как менялась эффективность менеджмента в период с 2014 по 2019. Видно, что эффективность растет уверенными темпами с 0,23 до 0,29, что эквивалентно среднегодовому приросту в 4%.

С самой компанией познакомились, переходим к оценке компании на рынке. Для этого проведем сравнительный анализ на основе выбранных индикаторов:

Про каждый из показателей вы можете почитать самостоятельно, сейчас нас интересует нижняя строчка, там указана справедливая стоимость компании на основе того или иного индикатора (высчитывается среднее значение по конкурентам, например P/BV, после на основе средней можно рассчитать справедливую стоимость Татнефти).

Невооруженным взглядом видно, что какой бы мы показатель не рассматривали — справедливая стоимость будет ниже текущих (496 руб.) значений, а если мы рассчитаем среднюю по этим значениям, то получим число 301 руб. как справедливая оценка сравнительным анализом.

Отдельно хотим отметить, что несмотря на низкие результаты, Татнефть среди конкурентов самая прибыльная компания по ROA и ROE. Вдобавок, менеджмент компании как минимум в 2 раза эффективнее конкурентов, так как в среднем показатель EVA spread равен 3%, а результат Татнефти 11% (ближайший преследователь Башнефть имеет 5%). Возможно, именно благодаря этому инвесторы готовы платить такую солидную премию за акцию.

Дисконтированный денежный поток

С положением на рынке разобрались, переходим к нахождению справедливой стоимости акции на основе будущих дисконтированных денежных потоков (DCF). Как и в любой другой модели DCF ключевым моментом являются предпосылки аналитика, на которых базируется модель.

Представляем ключевые моменты, на которые опирались при построении:

1) Выручка будет расти на 5% в год;

2) Маржинальность по EBITDA равна 33% (за период 2014-2019 гг. этот показатель вырос с 27% до 35%, а стратегия компании подразумевает улучшение эффективности);

3) CAPEX(капитальные затраты) компании будут расти по 3% в год, прогнозный капекс подтверждается словами генерального директора по корпоративным финансам о том, что в 2020 он будет в районе 100 млрд;

4) Эффективная ставка налога 21% (рассчитана на исторических данных);

5) WACC(средневзвешенная стоимость капитала) 10%;

6) TV(остаточная стоимость) равна 5 финальным денежным потокам.

На основе этих предпосылок получили следующие результаты:

Методом DCF справедливая стоимость компании равна 622 рублям за обыкновенную акцию.

Итоговые результаты:

1) По балансу справедливая цена 345 руб.

2) Сравнительным методом 301 руб.

3) Доходным методом 622 руб.

На наш взгляд, было бы уместным выдвинуть справедливую стоимость Татнефти, обыкновенные акции, в размере 550 рублей за акцию.

Теперь можно взглянуть на котировки, так как фундаментальным анализом определяется какую акцию купить/продать, а техническим - лучшая точка входа.

Из графика видно, что цена смогла закрепиться выше уровня поддержки по уровню Фибоначчи (красная горизонтальная линия), скорее всего ближайшее время будет колебаться в боковике 490-550, однако возможен уход ниже, так как цена уперлась в синюю линию сопротивления.

Стохастик стремится в сторону перепроданности, но пока что не приобрел критических значений. Прошлый рост происходил на отличных объемах, что свидетельствует о «серьезности намерений» инвесторов, при этом недавно прошли похожие объемы на красных свечах, что настораживает.

Решать покупать или продавать, конечно, Вам, а мы надеемся, что смогли Вам помочь в принятии инвестиционного решения. Успешных торгов.

Дата оценки: 8.12.2020

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба