12 января 2021 Живой журнал

Вопрос на 3 триллиона долларов: что будет следующим ”The Next Big Thing”? Тем направлением, той сферой, которая будет расти взрывообразно, подомнет под себя многие рынки, станет центральной в новом образе экономики? Что-то, подобное автомобилю, персональному компьютеру (сначала стационарному варианту, затем смартфону) и Интернету.

Больше всего этот вопрос интересует состоявшихся людей, располагающих большими деньгами и желающих приумножить эти деньги еще в несколько раз. Или, если повезет, в несколько десятков раз.

За последние годы мы видели несколько попыток сделать крупные ставки на некоторые вещи: например, криптовалюту или «компании-экосистемы» вроде «Эппл» и «Амазон». Какие-то деньги здесь, конечно, удалось заработать, но этим историям не хватает широты и революционности. Криптовалюты так и остались в тени криминала, и конкурировать с недружелюбно настроенными официальными институтами они не в состоянии. «Экосистемы» с мега-капитализацией уже прошли фазу быстрого роста. И чем больше их размер, тем сложнее им расти дальше.

Целевые и фактические темпы роста корпоративных экосистем

Но последние несколько месяцев уходящего года показали, что есть одна история, которая способна затмить и криптовалюты, и «экосистемы», и даже пузырь доткомов 1990-ых. Более того, именно сейчас эта история начинает свой «отрыв».

“Snowflake”. Капитализация 91 млрд. долларов. ”Airbnb”. Капитализация 93 млрд. долларов. ”Palantir”. Капитализация 52 млрд. долларов. ”DoorDash”. Капитализация 50 млрд. долларов. ”Unity”. Капитализация 43 млрд. долларов. И десятки других компаний калибром поменьше. Когда я писал про «вопрос на триллионы», я нисколько не преувеличивал.

Все они являются бывшими стартапами, «единорогами», недавно разместившими акции на бирже. Все они были встречены публичным рынком с феноменальным энтузиазмом, вылившимся в эти многомиллиардные оценки. И все они не в состоянии подкрепить этот энтузиазм абсолютно ничем: убытки бывших «единорогов» тоже исчисляются миллиардами долларов.

Сюда стоит добавить и «Юбер» с «Лифтом», разместившиеся на бирже немного ранее и вписывающиеся в ту же картину. И даже ”WeWork”. Да, в итоге с ним случился «поворот не туда». Но провал ”WeWork” случился в немалой степени из-за основателя Адама Ньюманна, буквально «потерявшего берега», набивавшего личные карманы за счет своей компании и планировавшего оставить контроль за собой даже после IPO.

Насколько нынешнее поколение «единорогов» лучше ”WeWork” - вопрос дискуссионный. Но, пожалуй, ответ на него искать необязательно. ”WeWork” должен был стать символом, своего рода памятником раздутым капитализациям и неустойчивым бизнес-моделям. Однако после провала ”WeWork”, да еще и в не самых лучших экономических реалиях, мы видим всё то же самое, в масштабах на порядки больше.

Крах ”WeWork” действительно оказался эпохальным событием. Но вряд ли кто-то тогда мог предположить, что в новой эпохе убыточные «единороги» могут вовсе не бояться краха. В новой эпохе они обречены на успех. С точки зрения инвесторов, разумеется. Никакое волшебство не в состоянии превратить хронические операционные убытки в прибыль.

Анатомия волшебства позволит нам локализовать «новую большую штуку» точнее. Биржевая капитализация — это важная её часть, но она имеет только техническое значение. Она показывает широкий, мощный и безусловный спрос, подкрепленный самым крупным финансовым рынком в мире. Фондовый рынок как раз и является механизмом приумножения денег, вложенных в «новую большую штуку», позволяя инвесторам обернуть в гигантские суммы кэша свои доли в хронически убыточных компаниях.

Но фондовый рынок — это лишь финальный элемент этой истории. Своего рода верхушка айсберга, видимая его часть. А главную роль в «новой большой штуке» играет венчурная сфера. Именно здесь рождаются, растут и взрослеют «единороги». Именно на этом этапе состоявшиеся люди с крупными деньгами могут заработать самые вкусные прибыли. И именно здесь мы видим знаковые перемены и уверенный рост активности.

Так что эта «новая большая штука» имеет не столько технологическую (как автомобиль или Интернет), сколько организационную природу. В этом плане она подобна таким примерам, как промышленные корпорации в конце 19 века или сетевой формат в ритейле и общепите, появившийся немного позже. Организационные инновации могут переформатировать под себя экономику и рынки капитала ничуть не хуже, чем технологические. И там, и там масштабы «больших штук» сопоставимы.

Как у нас с масштабом венчура? Поскольку он представляет собой «подводную часть айсберга», точную оценку дать сложно. Ясно, что он уже достиг внушительных размеров. Консалтер “Startup Genome” в 2019 оценивал его в 3 триллиона долларов. Для сравнения, основательно разогретая криптосфера сейчас стоит «всего» 1,1 трлн.

Не менее важна динамика. За два года, 2017-2019, венчурная сфера выросла на 20%. В очень неблагоприятной обстановке: торговые войны и рост ставок в США. Данные Crunchbase показывают, что глобальные инвестиции в венчур в 2010-2019 выросли более чем в 6 раз:

2020-ый поставил экономики большинства стран на колени, но не смог остановить победный натиск венчурных инвестиций, несмотря на их высокий риск. Согласно Crunchbase, объем сделок за 3 квартала 2020 превысил показатели 2019. Для сравнения, инвестиции в основной капитал стран ОЭСР в 2020 ожидает падение на 6,4%.

Но наиболее показательна статистика по «единорогам» - стартапам стоимостью более 1 миллиарда долларов. Сам термин появился семь лет назад; тогда единорогов было 38. В 2015 таких диковинных зверей насчитывалось 156. В начале 2018 их поголовье увеличилось до 279. В середине 2019 — уже 452. И даже пандемия обошла стороной волшебных созданий: на сегодняшний день их список увеличился до 662 компаний общей капитализацией свыше 2 триллионов долларов.

Своеобразный «кризис перепроизводства» «единорогов» вылился в то, что феномен ультра-дорогих стартапов, прежде бывший редким, стал обыденным явлением. И для того, чтобы в общей массе выделить самые ценные компании, экспертам пришлось выдумывать новые термины: «десятироги» (decacorn) и «стороги» (hectocorn), для оценки >10 и >100 млрд. долларов соответственно.

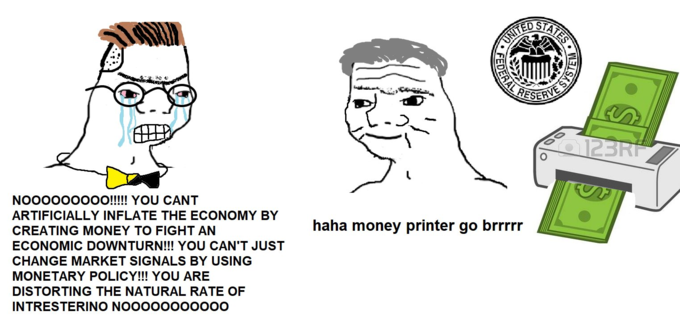

Гениальный бизнес-план, правда?

«Десятироги» тоже плодятся и размножаются. В начале 2015 таких особей было 9. Сегодня — 26. И только «стороги» пока — диковинка. Единственной компанией, добравшейся до этой весовой категории, является китайская “Bytedance”. Впрочем, история успеха этого рогатого чудища оказалась омрачена политическим конфликтом между США и КНР. Но, судя по всему, скоро список «сторогов» пополнится еще одной компанией, на этот раз с идеологически верным местом прописки…

Заоблачная капитализация бывших «единорогов» на бирже является ключевым механизмом, поддерживающим рост поголовья дорогих стартапов. Чем дороже оцениваются компании биржевым рынком — тем более оправданы высокие оценки на венчурной стадии, тем ниже риск потери стоимости таких вложений и выше потенциальная прибыль. Рынок решает.

Дополнительным фактором является расширение возможностей по выходу из венчурной стадии. Во-первых, это SPAC, своего рода «охотники на единорогов». Это специализированные компании-«кубышки», единственной целью которых является обратное слияние с каким-нибудь удачно подвернувшимся под руку стартапом, т. е. покупка значительной его доли у венчурных инвесторов.

В 2020 сделки со SPAC показали феноменальный рост, за 3 квартала 2020 достигнув почти тех же объемов, что и традиционные IPO. Более того, SPAC получили широкое признание на рынке, выразившееся всё в том же ажиотажном спросе. Всего за полтора года квартальные объемы эмиссии выросли в 10 раз!

Еще одним способом выхода из стартапа является продажа в частное владение, и здесь тоже мы видим благоприятные перспективы. Глобальный объем фондов private equity в начале 2020 перевалил за 4 триллиона долларов, отражая долгосрочные тренды на опережающий рост активов богатейших слоев общества и падение процентных ставок, а также среднесрочную переоцененность недвижимости.

Диверсификация вариантов выхода вкупе с растущим спросом в альтернативных его способах точно так же снижают риск вложений на венчурной стадии, толкая вверх стоимость стартапов. Но тут есть и положительная обратная связь, самоподдерживающийся механизм. Чем дороже компанию оценили венчурные инвесторы – тем больше попросят за нее на IPO. Случаи снижения оценки на этапе IPO крайне редки, это противоречит неписаным традициям индустрии.

Венчурная оценка является ключевым ориентиром в определении цены первичного размещения еще по одной причине. Ведь на традиционные метрики ориентироваться не получается: большинство «единорогов» выходят на биржу с убытками.

«Эти большие суммы почти не имеют значения», - снисходительно говорит о стоимости стартапов Рэнди Комисар, профессиональный венчурный инвестор. С одной стороны, действительно, в большинстве отдельно взятых случаев никакого рационального смысла за ними нет. Но, взятые вместе, эти суммы уже дают статистику, дают нечто большее, дают 3 триллиона долларов, в конце концов. И скоро дадут еще больше.

Поэтому мы вправе задать вопрос: даже если эти большие суммы не имеют значения, что стоит за их бурным ростом? И можно ли действительно считать это ”The Next Big Thing”?

Для ответа нам стоит начать с точки зрения тех, кто верит в волшебные качества единорогов. «Еще несколько лет назад в Кремниевой долине было представлено буквально несколько индустрий, на чье развитие серьезно влияли технологии: Интернет, путешествия и индустрия развлечений[… А] сегодня технологии сотрясают основы всех секторов экономики. Это одна из причин, по которым стоимость компаний взлетает к небу, потому что все понимают, что спрос на их услуги будет не локальным, а повсеместным», - говорит профессор Стэнфордского университета Илья Стребулаев.

Слева - Илья Стребулаев, справа - Юрий Дудь

Виктор Орловский, венчурный инвестор, тоже апеллирует к неизбежному успеху новых игроков: «ИТ проникают во все индустрии, включая традиционные – сельское хозяйство, производство продуктов питания, электроэнергетику и даже космическую отрасль, меняют их и забирают себе огромные существующие рынки».

«Они сегодня инвестируют не в сегодняшний день, а в то, что будет в 2030 году», - объясняет мотивацию инвесторов Орловский. И добавляет, что «перспективный стартап не только будет искать новую рыночную нишу, а займет как новую, так и все существующие».

На мой взгляд, это прекрасный, качественный и убедительнейший нарратив. И уж что-что, но нарратив имеет огромное значение в определении вектора дальнейшей трансформации экономики.

Венчур — это, по сути, окошко в будущее экономики. А мы очень трепетно относимся к будущему, верим в него. Нас легко соблазнить будущим. И особенно легко соблазнить будущим, к которому можно предусмотрительно «подготовиться», заранее занять в нем классные места.

Здесь можно заметить и старый добрый принцип: в инвестициях надо быть на шаг впереди общей массы. Так что в будущее надо вкладываться уже сейчас. Впрочем, принцип этот лучше всего работает во всевозможных пузырях и пирамидах…

Даже если отбросить пузыристо-пирамидальные коннотации, будущее всё равно остается манящим, многообещающим аргументом. По крайней мере на Западе, уставшем от прошлых десятилетий медленного экономического роста. И стагнации реальных доходов у большинства населения. Будущее еще не растратило свой шанс на осязаемые перемены к лучшему...

Второй аргумент, который мы видим у Стребулаева и Орловского — перспектива глобального рынка сбыта для стартапов. Действительно, глобализация обещает даже небольшим компаниям море возможностей для международного роста, который раньше был доступен только крупным, зрелым корпорациям с избытком ресурсов.

Добавим, что цифровой, технологический характер продукта многих стартапов означает ускоренное и более легкое масштабирование их размеров. Которое в теории влечет быстрое снижение удельных издержек по сравнению с традиционными, «аналоговыми» бизнес-моделями.

К сожалению, даже качественный нарратив не обязан быть логичным и рациональным. В нашем случае «единорожий» нарратив не слишком усердно и старается. Он продает нам даже не волшебство, но обещания волшебства, волшебство в будущем, в 2030-ом. Фьючерсы на волшебство.

Венчурные инвестиции существуют уже десятки лет, стартапы — еще дольше, еще до появления термина «стартап». Всё это время инновации в молодых компаниях были предвестником будущих рыночных успехов. Почему же ценность инвестиций в будущее начала ажиотажно расти только сейчас?

Возможно, что-то поменялось? Как заметил Артур Кларк, «любая достаточно развитая технология неотличима от магии». Может, до этого у нас были недостаточно подрывные инновации? А сейчас все «единороги» резко прокачались и предлагают технологии с убойной подрывной силой, которые сотрясают основы основ физического мира? Все без исключения бизнес-гуру проповедуют о невиданных технологических переменах. Может, действительно пора поверить в волшебство?

Ну, свободу совести никто не отменял, и верить вы можете во что угодно. Но на справедливую капитализацию влияет не вера в гуру и в фэнтезийные нарративы, а гораздо более банальные вещи. Это совокупный уровень различных рисков и оценка будущих денежных потоков. Возможно, Илья Стребулаев, как весьма титулованный представитель академической сферы, и Виктор Орловский, как человек, профессионально распоряжающийся чужими деньгами, должны были хотя бы упомянуть эти вещи в своем разговоре о нынешнем состоянии венчурной индустрии... Увы, они предпочли сконцентрироваться на обещаниях прекрасного далёка.

Восполним этот пробел. Сначала про риски. Для того, чтобы оправдать рост стоимости стартапов, уровень неопределенности в том, чего именно достигнут «единороги» в 2030 должен пропорционально уменьшиться. Другими словами, мы должны твердо знать, что из себя будут представлять эти компании через 10 лет.

Каким образом наше знание улучшилось? Была изобретена машина времени? Нет. Кто-то научился регулярно вызывать духов Нострадамуса и Ванги, чтобы те дали долгосрочный биржевой прогноз? Тоже нет. Ладно, давайте серьезно: может, наука сделала шаг вперед в этом вопросе? Ну там большие данные, ИИ, ML, deep learning, что еще сейчас в моде? Нет, практически нет. По крайней мере, научные модели в оценке стартапов не применяются венчурной индустрией от слова совсем.

Всё, на что полагается венчур — это чутьё, интуиция. А там, где игнорируют рациональные аргументы, поселяются иррациональные ожидания. Вера в будущее волшебство всегда была характерна для венчура. Но сейчас этот нарратив имеет всё больший успех и за его пределами. По сути, именно вера в волшебство - это главный подрывной продукт сегодняшнего венчура, главная его инновация. Завоевывающая традиционные рынки капитала и утверждающаяся в качестве основной инвестиционной парадигмы.

Но вернемся к рискам. Самое смешное в отсылках к беспрецедентному подрывному потенциалу и к гуру, обещающим невиданные перемены — то, что эти обстоятельства увеличивают долгосрочные риски и потому должны снижать стоимость стартапов. Чем интенсивнее распространяются подрывные инновации, чем радикальнее они меняют рыночный ландшафт — тем турбулентнее рынок, тем нестабильнее позиции действующих на нем компаний и тем тяжелее предсказать, станут ли они успешными.

Предположим, сейчас мы инвестируем в компанию, которая в 2030 станет лидером рынка. Но ведь подрывные инновации не останавливаются в 2021! И если следовать тому же самому нарративу, в 2022 появится стартап, который станет лидером в 2031 году, отправив нашу компанию под откос. Разве этот «подрывной круговорот» не должность уменьшать потенциальную ценность отдельно взятой компании?

Добро пожаловать на стадию №1

Ухудшилась ситуация и в других областях, которые называются сильными сторонами «единорогов». Глобализация отправлена в нокаут холодной войной между США и Китаем. Национал-популизм набирает электоральную поддержку во всё большем количестве стран. При этом успешные технологические компании стали излюбленной мишенью во внешнеполитических играх, по принципу «паны дерутся — у холопов чубы трещат».

Но и внутри родных стран былой имидж хайтека изрядно потускнел. Общественное мнение всё больше воспринимает такие компании как нарушителей приватности и эксплуататоров низкооплачиваемого труда, которых волнуют только собственные амбиции. Борцы за социальную справедливость хватаются за любой повод, чтобы втянуть их в очередной скандал. Результатом эрозии доверия становятся повышенное внимание регулирующих органов и судебные тяжбы. Всё это прямо бьёт по котировкам акций.

В итоге мы не вправе объяснять выросшую привлекательность «единорогов» сокращением будущих рисков. При прочих равных, риски должны были даже вырасти. Но, может, в лучшую сторону меняется картина денежных потоков?

Долгосрочный тренд красноречив:

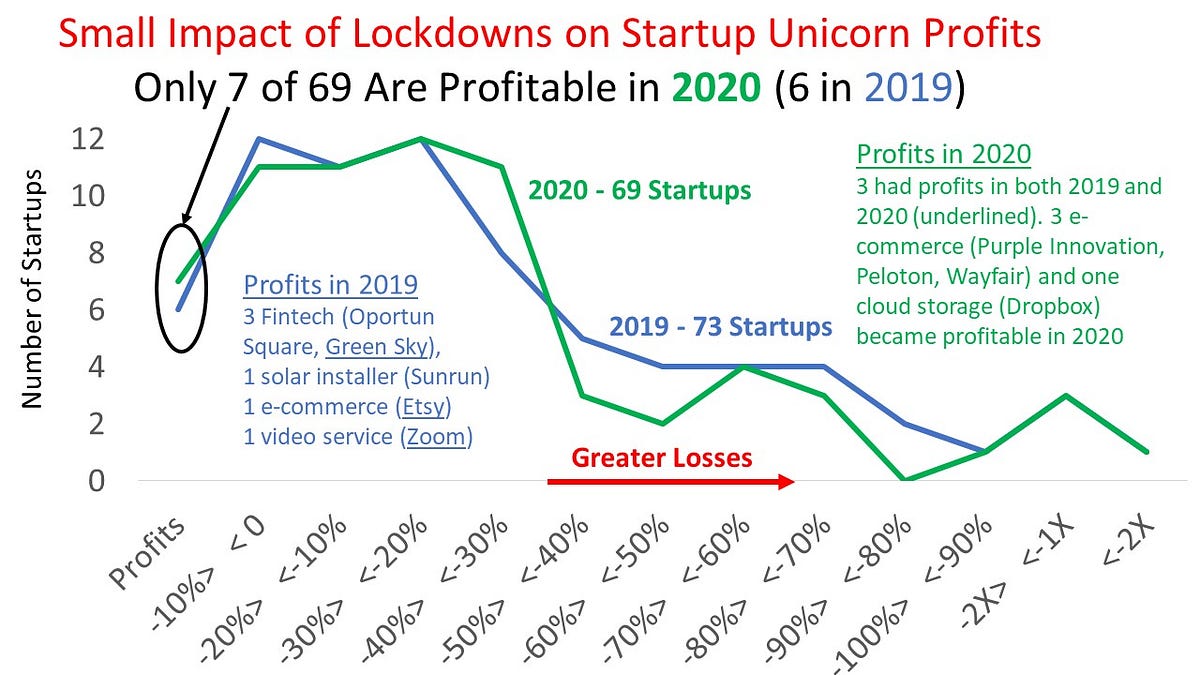

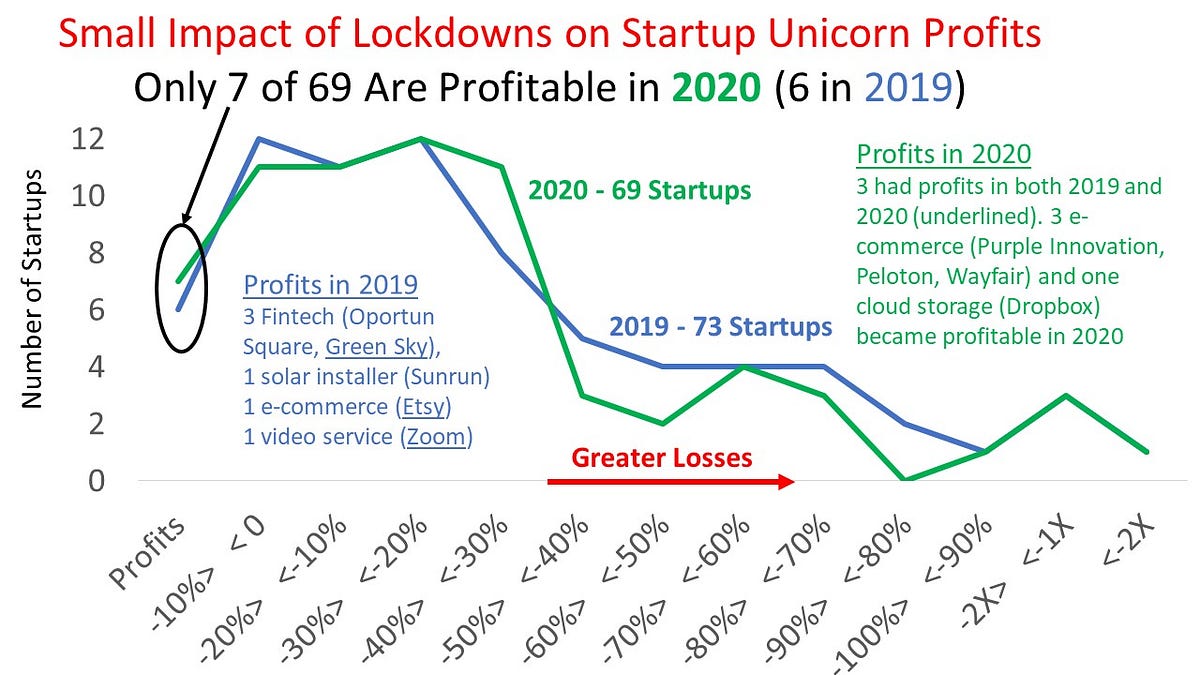

И 2020 не стал исключением из этого тренда. 80% компаний, вышедших на биржу в прошлом году, были убыточны. Может показаться, что какой-никакой прецедент - пузырь доткомов в 1990-ых - всё же имеется, пускай ничего хорошо этот прецедент и не предвещает. Увы. Всё еще хуже. Мало того, что выходящие на биржу "единороги" убыточны - вопрос еще в том, насколько они убыточны. Данные по агрегированной операционной рентабельности показывают убийственную картину:

Пузырь доткомов? Ха! На фоне финансовых черных дыр нынешних "единорогов" доткомы смотрятся здоровыми, респектабельными компаниями. Как видим, способность «единорогов» генерировать деньги последние несколько лет находится на дне. И никаких улучшений, оправдывающих рост оценки, здесь тоже нет.

Защитники венчура, закатив глаза, станут сыпать аргументами. Что к стартапам нельзя подходить с теми же мерками, что к обычным компаниям. Что всё это «болезни роста», временные трудности. Что прибыльность, как в известной песне, наступит скоро, надо только подождать. Что дисруптивность и потрясание устоев. Наконец, что это абсолютная норма и так и должно быть.

Ладно, если графика выше, на котором это не совсем абсолютная и не совсем норма, мало, давайте пару историй о дисруптивных стартапах из прошлого. Абсолютная норма образца 1903 года:

«16 июля 1903 г. «Ford Motor Company» была инкорпорирована <...> «Ford Motor Company» мгновенно вышла в прибыль<...>. 10%-ный дивиденд был выплачен в октябре <1903>, дополнительный 20%-ный дивиденд в начале 1904, и еще 68%-ный в июне 1904. Два дивиденда, по 100% каждый, в июне и июле 1905 увеличили общую прибыль инвесторов почти до 300% всего за два года».

"Как тебе такое, Илон Маск?"

Вторая история уже ближе к нашим дням. 1977-ой. Годом ранее Билл Гейтс и Пол Аллен официально зарегистрировали свое партнерство; вообще пара начала работать над коммерческими заказами в конце 1974. Компания с 9 работниками и возрастом 1 год умудряется заработать почти 400 тыс. долларов выручки. При средней зарплате в США 10,6 тыс. долларов в то время это означало внушительный доход для двух сооснователей. Особенно учитывая, что Гейтсу тогда было 22 года, Аллену — 24.

Если «Майкрософт» смогла за год то, что не могут нынешние десятилетние «десятироги», возникает закономерный вопрос. А где, собственно, обещанная возможность быстрого масштабирования технологических компаний? Где быстрое снижение удельных издержек?

Мало того, что выходящие на биржу стартапы неэффективны по сравнению с более зрелыми конкурентами. Они еще и не в состоянии воспользоваться преимуществами своей бизнес-модели. Они неэффективны в квадрате.

Неэффективность — это самая бросающаяся в глаза особенность «новой большой штуки». Можно снисходительно посмеиваться над верой в волшебство, но, по большому счету, это повод для серьезной тревоги, а не для шуток. Мы отдаем центральную роль в экономических преобразованиях феномену, который экономически неустойчив, который проигрывает уже имеющимся бизнес-моделям. Который банально неконкурентоспособен.

Часть 2

В первой части мы обрисовали перегретую сферу "единорогов" - стартапов с большой капитализацией, радужными перспективами и совсем нерадужными финансовыми показателями. Но остались вопросы. Действительно ли уникальна нынешняя ситуация? И заслуживает ли венчур центральное место в нынешней экономической эпохе? Возможно, всё это - лишь очередной локальный пузырь, каких уже было немало, и какие быстро забываются через непродолжительное время?

Да, можно сказать, что такое случается не в первый раз. В конце 1990-ых точно такой же неэффективной, неустойчивой «новой большой штукой» была интернет-экономика. Закончилось всё это быстрым выветриванием эйфории и крахом доткомов.

Но сейчас ставки выше. Интернет-экономика конца 1990-ых была очень мала. Сейчас же, как выразился Стребулаев, «технологии сотрясают основы всех секторов экономики». Венчурная сфера широка, массивна и имеет глобальный характер (в Китае, скажем, «единороги» имеют те же самые проблемы, что и в США).

Так что, на мой взгляд, нынешняя «новая большая штука» оставит в истории гораздо более заметный след. И недавний рывок в капитализации «единорогов» - только начало. Эта волна будет набирать силу дольше, чем пузырь доткомов.

Во-первых, глядя на историю, для более масштабных идей цикл от бума до спада продолжительнее, чем для локальных. Мы можем увидеть это и сейчас: венчурная индустрия развивается и расширяется уже не один десяток лет, неуклонно и поступательно.

Во-вторых, и в-главных, нынешняя монетарная политика вкупе с фискальными мерами создают идеальные условия для экспансии венчурного бума. Речь даже не столько об околонулевых процентных ставках. Хотя и они ощутимо влияют на раздувание капитализации. Когда пассивные источники дохода теряют всякую доходность, приходится инвестировать в другие направления, в том числе и в венчур. Добавим сюда и выросшую доступность такого варианта выхода из венчурной стадии, как leveraged buyout.

Но связь венчурной эйфории и монетарных реалий гораздо глубже и теснее. Пожалуй, эта связь — самый главный довод в пользу того, что именно венчур гарантированно является «новой большой штукой». Венчур идеально соответствует сегодняшней монетарной парадигме. Они имеют удивительно много общего на самом базовом, концептуальном уровне.

И там, и там центральное место занимает требование «роста любой ценой». И там, и там, мало кого заботит качество этого роста, его устойчивость. И там, и там краткосрочные цели (рост нужен сейчас!) преобладают над долгосрочными.

И там, и там игнорируются и подавляются самые фундаментальные законы экономики. Центробанки отменяют экономические циклы и принцип созидательного разрушения. Венчурная индустрия отправляет в утиль основы капитализма — зарабатывание прибыли и конкурентоспособность.

И там, и там миллиарды долларов создаются «из воздуха». Центральными банками — в виде количественных и качественных смягчений, венчурными фондами — в виде произвольно завышенных оценок стоимости стартапов. И там, и там миллиарды должны тратиться на поддержание жизнеспособности неэффективных предприятий.

«Новая большая штука» - это институциализированная неэффективность. Венчур подходит под это определение как нельзя лучше. И правительства с центральными банками поклялись защищать эту неэффективность любой ценой.

Мы находимся в самом начале нового экономического цикла. Это точка зрения монетарных властей. И они приложат все усилия, чтобы эта точка зрения стала самосбывающимся пророчеством. А мощь их арсенала такова, что бороться с этим попросту глупо.

Впереди — безусловный рост. Не потому, что так хочется азартным ребятам с r/wallstreetbets, и даже не потому, что так хочется дельцам из венчурных фондов. Но потому, что монетарные власти имеют желание и возможности его поддерживать.

Наконец, есть третья причина, по которой венчур должен задержаться в статусе «новой большой штуки» надолго. Поскольку эта «штука» имеет неустойчивую природу, для прогнозов нам надо ориентироваться не на оценки технологической зрелости, а на динамику подобных же неустойчивых явлений. Проще говоря, пирамид и пузырей.

У всех пирамид есть особенность: самым важным условием их рост является приток новых инвесторов. То есть постоянное расширение аудитории. «Кормовой базы».

Вплоть до настоящего момента венчурные инвестиции являются закрытым и даже элитарным клубом. Минимальный размер инвестиции в серьезный фонд «с именем» стартует от 1 млн. долларов, часто размер взносов составляет несколько десятков миллионов. Более того, эти вложения становятся «мертвым грузом»: возврат денежных средств прописывается строго через несколько лет и при выполнении обязательных условий, досрочное изъятие едва ли возможно, доля в фонде неликвидна и неохотно принимается банками в качестве залога.

В общем, узок их круг, страшно далеки они от народа… Вдобавок финансовые механизмы организованы косно и архаично. Всё работает туго, «по знакомству» и рекомендациям — в наш-то век мобильных приложений, где всё доступно в два касания.

Но это означает, позаимствовав лексикон венчурных питчингов, что «этот рынок созрел для дисруптивной трансформации». Это означает, что в венчурной сфере имеется гигантская неосвоенная «кормовая база», гигантские запасы топлива для дальнейшего роста. Всё, что нужно — это демократизировать венчурные инвестиции, сделать их такими же доступными, как очередное приложение на смартфоне.

У меня нет ни малейших сомнений, что технические препятствия для этого отсутствуют уже много лет. Возможны препятствия законодательного характера. Но глядя, насколько быстро становятся нормой другие финансовые инновации в венчурной сфере — те же SPAC’и — я настроен оптимистично. Даже очень оптимистично, учитывая притягательность нарратива вокруг венчура. Кто будет выступать против поддержки инноваций?

Скорее всего, эта доступность венчура будет реализована в виде обращающихся на бирже акций венчурного фонда. Этакий «SPAC с диверсификацией». Но возможны и другие формы, опирающиеся на уже готовую, развитую финансовую инфраструктуру. Главное условие — обеспечение массового доступа к прежде закрытому продукту.

Причем аудитория такого инструмента пополнится не только розничным инвестором. Все уже существующие инвестиционные институты — многочисленные хедж-фонды, ETF, пенсионные фонды, зарубежные инвесторы и SWF — с их колоссальной финансовой мощью потенциально могут работать на рост капитализации венчура.

Логические пределы этого расширения спроса упираются всё в те же центральные банки. Да сейчас трудно представить, что ЦБ в рамках количественного смягчения будут выкупать акции венчурных фондов. По сути финансируя стартапы. Но последнее десятилетие центробанки продолжали удивлять очень смелыми шагами, которые раньше казались попросту невозможными. Смелости и подрывных идей у ЦБ не меньше, чем у основателей стартапов.

Макроэкономическая аналитика для розничных инвесторов

США пока от этого далеки — я совершенно не вижу такой возможности на горизонте ближайших 15 лет. Но посмотрим на Японию, где центральный банк уже владеет 7% всего рынка акций, являясь крупнейшим держателем, и более 90% ETF; останавливаться он не собирается. Посмотрим на Китай, где власти обеспечивают поддержку инновационных отраслей во всем, что только требуется, и никогда не стесняются включить «ручное управление» фондовым рынком. И мы поймем, что «венчурное смягчение» - далеко не такая безумная идея.При той «идеологической близости», которая существует между современной политикой ЦБ и венчурной сферой, органичное слияние обоих в общей программе было бы закономерным финалом.

Остается вопрос, достанется ли что-нибудь людям после финала, после неизбежного схлопывания этого пузыря? Когда иллюзорное волшебство развеется, оставив после себя горькое похмелье? Не тем людям, которые успешно погреют руки на этой спекулятивной мании. А всем нам, экономике, обществу. Будет ли от «новой большой штуки» какая-то польза? И если да, то в чем именно?

Сосредотачиваясь на будущем, вкладывая в это ресурсы, мы ускоряем приход этого будущего. Венчур — именно про это, про выращивание компаний будущего. Инвестируя в венчур, мы инвестируем в создание новых технологий и знаний, в поиск, апробацию и совершенствование новых идей и новых подходов. Без всего этого невозможен технический и организационный прогресс.

В какой-то степени это смещение баланса между расширением будущих возможностей и «почиванием на лаврах» в текущей зоне комфорта. Новые достижения далеко не всегда даются легко, за счет «органических» изменений: социальные системы инертны, и наиболее «органическим» образом действий для них является сохранение существующего порядка вещей.

Для того, чтобы инновация реализовалась, нужно преодолеть ряд барьеров: привлечь новых клиентов, набрать масштаб для спуска вниз по кривой предельных издержек, заработать репутацию на рынках капитала, наконец, интегрироваться в широкую экосистему вокруг бизнеса (вопреки популярному мнению, бизнес-экосистема — это гораздо более объемное понятие, чем некий коммерческий софтверный проект).

На всё это требуются ресурсы. Переводя в бизнес-плоскость — именно эти высокие затраты и выливаются в убыточность «единорогов». И если мы хотим ускорить внедрение новых достижений и, в целом, развитие — мы должны принимать эту убыточность как должное. Ну а рост ресурсной обеспеченности и значения венчурной сферы — это безусловный позитив.

Но не всё так однозначно. Самая большая «дыра» в этих построениях — мы не в состоянии заранее оценить полезность новых идей и подходов, новых знаний и технологий. Мы не в состоянии гарантировать, что наш поиск и наши разработки дадут в итоге что-то ценное. В общем, далеко не факт, что, покинув «зону комфорта», мы в итоге найдем что-то лучшее.

Это способна показать только практика. И почти всегда на это требуются многие годы. Убытки — это как раз демонстрация неудовольствия Госпожи Практики. Демонстрация того, что идеи, подходы и технологии — не ахти какого качества. И их полезность, как и обоснованность потраченных на них ресурсов — под вопросом.

Эти два противоположных взгляда — необходимость, стиснув зубы, упорствовать ради будущих достижений и текущая неэффективность, помноженная на неопределенность будущего — и составляют дилемму венчурных инвестиций. Чем больше времени прошло, чем взрослее стартап и его бизнес-идея, чем больше ресурсов уже потрачено — тем больший вес имеет скептический взгляд и тем вернее оценка, даваемая Госпожой Практикой.

Сейчас, в 2021, тренд складывается не в пользу оптимистов. Медианный возраст стартапов, выходящих на IPO, за последние 30 лет в целом не сильно изменился. Но если мы посмотрим отдельно на технологические стартапы, он вырос с 7-9 лет в начале 1990-ых до 12,5 лет в 2020. Выросли и медианные продажи, что отражает рост зрелости: с 30-60 млн. долларов до 188 млн. (в ценах 2014). При этом в начале 1990-ых на IPO прибыльными были 70-90% компаний, а в 2020 — только 19%.

Даже при неизменном возрасте компаний на IPO растущий дефицит прибылей — недобрый знак. Но в случае с технологическими IPO — самыми «перегретыми»! — мы видим ухудшение характеристик по всем фронтам. Те, кто должен легче всего преодолевать издержки роста, по факту не выдерживают проверки реальностью.

Это значит, что рост стоимости «единорогов» не оправдан, даже если мы подходим к оценке исключительно с венчурными мерками. При прочих равных, оценки сейчас должны быть там же, где находится эффективность компаний: на дне.

Почему же снизилась эффективность работы венчурной индустрии? Почему венчур стал производить неконкурентоспособные компании? Вряд ли кто-то может дать точный ответ. Можно только сделать несколько предположений.

Сначала зайдем со стороны теории. В экономике известен феномен падения предельной эффективности инвестиций, который мы можем адаптировать под венчурную специфику. Грубо говоря, в каждый момент времени обществу доступно ограниченное число реализуемых прорывных полезных идей. Пускай за 100 долларов мы можем профинансировать половину таких идей, за 200 долларов — 3/4, а за 400 долларов — все идеи (финансирование здесь идёт от менее дорогих проектов к более дорогим, отсюда нелинейный рост).

Даже если мы добавим еще 500 долларов — прорывные идеи у нас уже закончились. Деньги пойдут на просто полезные идеи, экономический эффект от которых ниже. Добавляем еще 1000 долларов — заканчиваются и полезные идеи, и деньги идут уже в проекты с сомнительной экономической отдачей (напомню, точно оценить идею мы можем только после нескольких лет финансирования).

Теперь со стороны практики. Принимая инвестиционное решение, венчурный фонд руководствуется перспективами перепродажи подорожавшего проекта через несколько лет. Только этим. А экономическая эффективность, рентабельность и устойчивость проекта за пределами инвестиционного горизонта могут влиять на решение только косвенно.

Если покупатель стартапа действует рационально — волей-неволей венчурному фонду приходится отдавать этим косвенным метрикам центральное место. А вот если нет… Тогда в дело вступает теория, названная в честь нерациональных инвесторов. Суть ее в том, что успех инвестиции зависит не от объекта инвестиций, а от того, найдется ли кто-то еще более нерациональный. Покупатель, верящий в волшебство и «единорогов» еще сильнее, чем продавец.

Поскольку в этом случае успех зависит не от финансовых характеристик стартапа, а от уровня рациональности целевого сегмента покупателей, на рентабельность идеи и качество управления инвесторам становится наплевать. Рынок решает. И эйфорическая капитализация бывших «единорогов» вместе с бумом SPAC’ов наглядно показывают, в пользу какого варианта порешал рынок.

Если венчурные институты перестали оказывать давление «естественного отбора» в пользу самых приспособленных — конкурентоспособность стартапов неизбежно начнет ухудшаться. По сути, мы имеем дело с «развращением», деградацией инвестиционной культуры. И это тот случай, когда дальнейший рост ажиотажа и дополнительные сотни миллиардов долларов вряд ли дадут желаемый эффект. Эффект ускоренного развития и приближения будущего.

Есть риск, что они только ухудшат ситуацию. С деградировавшей, искаженной инвестиционной культурой мы можем упустить те идеи и тех предпринимателей, которые могут действительно изменить мир к лучшему. Их место займут крикливые лицемеры, способные грамотно себя презентовать. А самым актуальным навыком вместо бизнес-хватки станет умение врать и обещать.

Мир вступает в Эру Единорога. Эру, где фантазийный нарратив преобладает над мрачной реальностью. Эру, где компании-химеры, грезящие о глобальной трансформации, не в состоянии самостоятельно держаться на плаву. Эру, ставящую на рост любой ценой и иррациональность.

Но одно остается неизменным. За шелухой нарратива, грез и иррациональности стояла и будет стоять одна простая вещь: деньги. «Новая большая штука», если отжать всю воду — это грандиозный и весьма изысканный способ заработать. Именно этой «алгеброй» стоит поверять «гармонию» волшебства, которое пытаются вам продать.

Поэтому даже в Эру Единорога не стоит отказываться от рациональности. Особенно если деньги, стоящие на кону — ваши.

Больше всего этот вопрос интересует состоявшихся людей, располагающих большими деньгами и желающих приумножить эти деньги еще в несколько раз. Или, если повезет, в несколько десятков раз.

За последние годы мы видели несколько попыток сделать крупные ставки на некоторые вещи: например, криптовалюту или «компании-экосистемы» вроде «Эппл» и «Амазон». Какие-то деньги здесь, конечно, удалось заработать, но этим историям не хватает широты и революционности. Криптовалюты так и остались в тени криминала, и конкурировать с недружелюбно настроенными официальными институтами они не в состоянии. «Экосистемы» с мега-капитализацией уже прошли фазу быстрого роста. И чем больше их размер, тем сложнее им расти дальше.

Целевые и фактические темпы роста корпоративных экосистем

Но последние несколько месяцев уходящего года показали, что есть одна история, которая способна затмить и криптовалюты, и «экосистемы», и даже пузырь доткомов 1990-ых. Более того, именно сейчас эта история начинает свой «отрыв».

“Snowflake”. Капитализация 91 млрд. долларов. ”Airbnb”. Капитализация 93 млрд. долларов. ”Palantir”. Капитализация 52 млрд. долларов. ”DoorDash”. Капитализация 50 млрд. долларов. ”Unity”. Капитализация 43 млрд. долларов. И десятки других компаний калибром поменьше. Когда я писал про «вопрос на триллионы», я нисколько не преувеличивал.

Все они являются бывшими стартапами, «единорогами», недавно разместившими акции на бирже. Все они были встречены публичным рынком с феноменальным энтузиазмом, вылившимся в эти многомиллиардные оценки. И все они не в состоянии подкрепить этот энтузиазм абсолютно ничем: убытки бывших «единорогов» тоже исчисляются миллиардами долларов.

Сюда стоит добавить и «Юбер» с «Лифтом», разместившиеся на бирже немного ранее и вписывающиеся в ту же картину. И даже ”WeWork”. Да, в итоге с ним случился «поворот не туда». Но провал ”WeWork” случился в немалой степени из-за основателя Адама Ньюманна, буквально «потерявшего берега», набивавшего личные карманы за счет своей компании и планировавшего оставить контроль за собой даже после IPO.

Насколько нынешнее поколение «единорогов» лучше ”WeWork” - вопрос дискуссионный. Но, пожалуй, ответ на него искать необязательно. ”WeWork” должен был стать символом, своего рода памятником раздутым капитализациям и неустойчивым бизнес-моделям. Однако после провала ”WeWork”, да еще и в не самых лучших экономических реалиях, мы видим всё то же самое, в масштабах на порядки больше.

Крах ”WeWork” действительно оказался эпохальным событием. Но вряд ли кто-то тогда мог предположить, что в новой эпохе убыточные «единороги» могут вовсе не бояться краха. В новой эпохе они обречены на успех. С точки зрения инвесторов, разумеется. Никакое волшебство не в состоянии превратить хронические операционные убытки в прибыль.

Анатомия волшебства позволит нам локализовать «новую большую штуку» точнее. Биржевая капитализация — это важная её часть, но она имеет только техническое значение. Она показывает широкий, мощный и безусловный спрос, подкрепленный самым крупным финансовым рынком в мире. Фондовый рынок как раз и является механизмом приумножения денег, вложенных в «новую большую штуку», позволяя инвесторам обернуть в гигантские суммы кэша свои доли в хронически убыточных компаниях.

Но фондовый рынок — это лишь финальный элемент этой истории. Своего рода верхушка айсберга, видимая его часть. А главную роль в «новой большой штуке» играет венчурная сфера. Именно здесь рождаются, растут и взрослеют «единороги». Именно на этом этапе состоявшиеся люди с крупными деньгами могут заработать самые вкусные прибыли. И именно здесь мы видим знаковые перемены и уверенный рост активности.

Так что эта «новая большая штука» имеет не столько технологическую (как автомобиль или Интернет), сколько организационную природу. В этом плане она подобна таким примерам, как промышленные корпорации в конце 19 века или сетевой формат в ритейле и общепите, появившийся немного позже. Организационные инновации могут переформатировать под себя экономику и рынки капитала ничуть не хуже, чем технологические. И там, и там масштабы «больших штук» сопоставимы.

Как у нас с масштабом венчура? Поскольку он представляет собой «подводную часть айсберга», точную оценку дать сложно. Ясно, что он уже достиг внушительных размеров. Консалтер “Startup Genome” в 2019 оценивал его в 3 триллиона долларов. Для сравнения, основательно разогретая криптосфера сейчас стоит «всего» 1,1 трлн.

Не менее важна динамика. За два года, 2017-2019, венчурная сфера выросла на 20%. В очень неблагоприятной обстановке: торговые войны и рост ставок в США. Данные Crunchbase показывают, что глобальные инвестиции в венчур в 2010-2019 выросли более чем в 6 раз:

2020-ый поставил экономики большинства стран на колени, но не смог остановить победный натиск венчурных инвестиций, несмотря на их высокий риск. Согласно Crunchbase, объем сделок за 3 квартала 2020 превысил показатели 2019. Для сравнения, инвестиции в основной капитал стран ОЭСР в 2020 ожидает падение на 6,4%.

Но наиболее показательна статистика по «единорогам» - стартапам стоимостью более 1 миллиарда долларов. Сам термин появился семь лет назад; тогда единорогов было 38. В 2015 таких диковинных зверей насчитывалось 156. В начале 2018 их поголовье увеличилось до 279. В середине 2019 — уже 452. И даже пандемия обошла стороной волшебных созданий: на сегодняшний день их список увеличился до 662 компаний общей капитализацией свыше 2 триллионов долларов.

Своеобразный «кризис перепроизводства» «единорогов» вылился в то, что феномен ультра-дорогих стартапов, прежде бывший редким, стал обыденным явлением. И для того, чтобы в общей массе выделить самые ценные компании, экспертам пришлось выдумывать новые термины: «десятироги» (decacorn) и «стороги» (hectocorn), для оценки >10 и >100 млрд. долларов соответственно.

Гениальный бизнес-план, правда?

«Десятироги» тоже плодятся и размножаются. В начале 2015 таких особей было 9. Сегодня — 26. И только «стороги» пока — диковинка. Единственной компанией, добравшейся до этой весовой категории, является китайская “Bytedance”. Впрочем, история успеха этого рогатого чудища оказалась омрачена политическим конфликтом между США и КНР. Но, судя по всему, скоро список «сторогов» пополнится еще одной компанией, на этот раз с идеологически верным местом прописки…

Заоблачная капитализация бывших «единорогов» на бирже является ключевым механизмом, поддерживающим рост поголовья дорогих стартапов. Чем дороже оцениваются компании биржевым рынком — тем более оправданы высокие оценки на венчурной стадии, тем ниже риск потери стоимости таких вложений и выше потенциальная прибыль. Рынок решает.

Дополнительным фактором является расширение возможностей по выходу из венчурной стадии. Во-первых, это SPAC, своего рода «охотники на единорогов». Это специализированные компании-«кубышки», единственной целью которых является обратное слияние с каким-нибудь удачно подвернувшимся под руку стартапом, т. е. покупка значительной его доли у венчурных инвесторов.

В 2020 сделки со SPAC показали феноменальный рост, за 3 квартала 2020 достигнув почти тех же объемов, что и традиционные IPO. Более того, SPAC получили широкое признание на рынке, выразившееся всё в том же ажиотажном спросе. Всего за полтора года квартальные объемы эмиссии выросли в 10 раз!

Еще одним способом выхода из стартапа является продажа в частное владение, и здесь тоже мы видим благоприятные перспективы. Глобальный объем фондов private equity в начале 2020 перевалил за 4 триллиона долларов, отражая долгосрочные тренды на опережающий рост активов богатейших слоев общества и падение процентных ставок, а также среднесрочную переоцененность недвижимости.

Диверсификация вариантов выхода вкупе с растущим спросом в альтернативных его способах точно так же снижают риск вложений на венчурной стадии, толкая вверх стоимость стартапов. Но тут есть и положительная обратная связь, самоподдерживающийся механизм. Чем дороже компанию оценили венчурные инвесторы – тем больше попросят за нее на IPO. Случаи снижения оценки на этапе IPO крайне редки, это противоречит неписаным традициям индустрии.

Венчурная оценка является ключевым ориентиром в определении цены первичного размещения еще по одной причине. Ведь на традиционные метрики ориентироваться не получается: большинство «единорогов» выходят на биржу с убытками.

«Эти большие суммы почти не имеют значения», - снисходительно говорит о стоимости стартапов Рэнди Комисар, профессиональный венчурный инвестор. С одной стороны, действительно, в большинстве отдельно взятых случаев никакого рационального смысла за ними нет. Но, взятые вместе, эти суммы уже дают статистику, дают нечто большее, дают 3 триллиона долларов, в конце концов. И скоро дадут еще больше.

Поэтому мы вправе задать вопрос: даже если эти большие суммы не имеют значения, что стоит за их бурным ростом? И можно ли действительно считать это ”The Next Big Thing”?

Для ответа нам стоит начать с точки зрения тех, кто верит в волшебные качества единорогов. «Еще несколько лет назад в Кремниевой долине было представлено буквально несколько индустрий, на чье развитие серьезно влияли технологии: Интернет, путешествия и индустрия развлечений[… А] сегодня технологии сотрясают основы всех секторов экономики. Это одна из причин, по которым стоимость компаний взлетает к небу, потому что все понимают, что спрос на их услуги будет не локальным, а повсеместным», - говорит профессор Стэнфордского университета Илья Стребулаев.

Слева - Илья Стребулаев, справа - Юрий Дудь

Виктор Орловский, венчурный инвестор, тоже апеллирует к неизбежному успеху новых игроков: «ИТ проникают во все индустрии, включая традиционные – сельское хозяйство, производство продуктов питания, электроэнергетику и даже космическую отрасль, меняют их и забирают себе огромные существующие рынки».

«Они сегодня инвестируют не в сегодняшний день, а в то, что будет в 2030 году», - объясняет мотивацию инвесторов Орловский. И добавляет, что «перспективный стартап не только будет искать новую рыночную нишу, а займет как новую, так и все существующие».

На мой взгляд, это прекрасный, качественный и убедительнейший нарратив. И уж что-что, но нарратив имеет огромное значение в определении вектора дальнейшей трансформации экономики.

Венчур — это, по сути, окошко в будущее экономики. А мы очень трепетно относимся к будущему, верим в него. Нас легко соблазнить будущим. И особенно легко соблазнить будущим, к которому можно предусмотрительно «подготовиться», заранее занять в нем классные места.

Здесь можно заметить и старый добрый принцип: в инвестициях надо быть на шаг впереди общей массы. Так что в будущее надо вкладываться уже сейчас. Впрочем, принцип этот лучше всего работает во всевозможных пузырях и пирамидах…

Даже если отбросить пузыристо-пирамидальные коннотации, будущее всё равно остается манящим, многообещающим аргументом. По крайней мере на Западе, уставшем от прошлых десятилетий медленного экономического роста. И стагнации реальных доходов у большинства населения. Будущее еще не растратило свой шанс на осязаемые перемены к лучшему...

Второй аргумент, который мы видим у Стребулаева и Орловского — перспектива глобального рынка сбыта для стартапов. Действительно, глобализация обещает даже небольшим компаниям море возможностей для международного роста, который раньше был доступен только крупным, зрелым корпорациям с избытком ресурсов.

Добавим, что цифровой, технологический характер продукта многих стартапов означает ускоренное и более легкое масштабирование их размеров. Которое в теории влечет быстрое снижение удельных издержек по сравнению с традиционными, «аналоговыми» бизнес-моделями.

К сожалению, даже качественный нарратив не обязан быть логичным и рациональным. В нашем случае «единорожий» нарратив не слишком усердно и старается. Он продает нам даже не волшебство, но обещания волшебства, волшебство в будущем, в 2030-ом. Фьючерсы на волшебство.

Венчурные инвестиции существуют уже десятки лет, стартапы — еще дольше, еще до появления термина «стартап». Всё это время инновации в молодых компаниях были предвестником будущих рыночных успехов. Почему же ценность инвестиций в будущее начала ажиотажно расти только сейчас?

Возможно, что-то поменялось? Как заметил Артур Кларк, «любая достаточно развитая технология неотличима от магии». Может, до этого у нас были недостаточно подрывные инновации? А сейчас все «единороги» резко прокачались и предлагают технологии с убойной подрывной силой, которые сотрясают основы основ физического мира? Все без исключения бизнес-гуру проповедуют о невиданных технологических переменах. Может, действительно пора поверить в волшебство?

Ну, свободу совести никто не отменял, и верить вы можете во что угодно. Но на справедливую капитализацию влияет не вера в гуру и в фэнтезийные нарративы, а гораздо более банальные вещи. Это совокупный уровень различных рисков и оценка будущих денежных потоков. Возможно, Илья Стребулаев, как весьма титулованный представитель академической сферы, и Виктор Орловский, как человек, профессионально распоряжающийся чужими деньгами, должны были хотя бы упомянуть эти вещи в своем разговоре о нынешнем состоянии венчурной индустрии... Увы, они предпочли сконцентрироваться на обещаниях прекрасного далёка.

Восполним этот пробел. Сначала про риски. Для того, чтобы оправдать рост стоимости стартапов, уровень неопределенности в том, чего именно достигнут «единороги» в 2030 должен пропорционально уменьшиться. Другими словами, мы должны твердо знать, что из себя будут представлять эти компании через 10 лет.

Каким образом наше знание улучшилось? Была изобретена машина времени? Нет. Кто-то научился регулярно вызывать духов Нострадамуса и Ванги, чтобы те дали долгосрочный биржевой прогноз? Тоже нет. Ладно, давайте серьезно: может, наука сделала шаг вперед в этом вопросе? Ну там большие данные, ИИ, ML, deep learning, что еще сейчас в моде? Нет, практически нет. По крайней мере, научные модели в оценке стартапов не применяются венчурной индустрией от слова совсем.

Всё, на что полагается венчур — это чутьё, интуиция. А там, где игнорируют рациональные аргументы, поселяются иррациональные ожидания. Вера в будущее волшебство всегда была характерна для венчура. Но сейчас этот нарратив имеет всё больший успех и за его пределами. По сути, именно вера в волшебство - это главный подрывной продукт сегодняшнего венчура, главная его инновация. Завоевывающая традиционные рынки капитала и утверждающаяся в качестве основной инвестиционной парадигмы.

Но вернемся к рискам. Самое смешное в отсылках к беспрецедентному подрывному потенциалу и к гуру, обещающим невиданные перемены — то, что эти обстоятельства увеличивают долгосрочные риски и потому должны снижать стоимость стартапов. Чем интенсивнее распространяются подрывные инновации, чем радикальнее они меняют рыночный ландшафт — тем турбулентнее рынок, тем нестабильнее позиции действующих на нем компаний и тем тяжелее предсказать, станут ли они успешными.

Предположим, сейчас мы инвестируем в компанию, которая в 2030 станет лидером рынка. Но ведь подрывные инновации не останавливаются в 2021! И если следовать тому же самому нарративу, в 2022 появится стартап, который станет лидером в 2031 году, отправив нашу компанию под откос. Разве этот «подрывной круговорот» не должность уменьшать потенциальную ценность отдельно взятой компании?

Добро пожаловать на стадию №1

Ухудшилась ситуация и в других областях, которые называются сильными сторонами «единорогов». Глобализация отправлена в нокаут холодной войной между США и Китаем. Национал-популизм набирает электоральную поддержку во всё большем количестве стран. При этом успешные технологические компании стали излюбленной мишенью во внешнеполитических играх, по принципу «паны дерутся — у холопов чубы трещат».

Но и внутри родных стран былой имидж хайтека изрядно потускнел. Общественное мнение всё больше воспринимает такие компании как нарушителей приватности и эксплуататоров низкооплачиваемого труда, которых волнуют только собственные амбиции. Борцы за социальную справедливость хватаются за любой повод, чтобы втянуть их в очередной скандал. Результатом эрозии доверия становятся повышенное внимание регулирующих органов и судебные тяжбы. Всё это прямо бьёт по котировкам акций.

В итоге мы не вправе объяснять выросшую привлекательность «единорогов» сокращением будущих рисков. При прочих равных, риски должны были даже вырасти. Но, может, в лучшую сторону меняется картина денежных потоков?

Долгосрочный тренд красноречив:

И 2020 не стал исключением из этого тренда. 80% компаний, вышедших на биржу в прошлом году, были убыточны. Может показаться, что какой-никакой прецедент - пузырь доткомов в 1990-ых - всё же имеется, пускай ничего хорошо этот прецедент и не предвещает. Увы. Всё еще хуже. Мало того, что выходящие на биржу "единороги" убыточны - вопрос еще в том, насколько они убыточны. Данные по агрегированной операционной рентабельности показывают убийственную картину:

Пузырь доткомов? Ха! На фоне финансовых черных дыр нынешних "единорогов" доткомы смотрятся здоровыми, респектабельными компаниями. Как видим, способность «единорогов» генерировать деньги последние несколько лет находится на дне. И никаких улучшений, оправдывающих рост оценки, здесь тоже нет.

Защитники венчура, закатив глаза, станут сыпать аргументами. Что к стартапам нельзя подходить с теми же мерками, что к обычным компаниям. Что всё это «болезни роста», временные трудности. Что прибыльность, как в известной песне, наступит скоро, надо только подождать. Что дисруптивность и потрясание устоев. Наконец, что это абсолютная норма и так и должно быть.

Ладно, если графика выше, на котором это не совсем абсолютная и не совсем норма, мало, давайте пару историй о дисруптивных стартапах из прошлого. Абсолютная норма образца 1903 года:

«16 июля 1903 г. «Ford Motor Company» была инкорпорирована <...> «Ford Motor Company» мгновенно вышла в прибыль<...>. 10%-ный дивиденд был выплачен в октябре <1903>, дополнительный 20%-ный дивиденд в начале 1904, и еще 68%-ный в июне 1904. Два дивиденда, по 100% каждый, в июне и июле 1905 увеличили общую прибыль инвесторов почти до 300% всего за два года».

"Как тебе такое, Илон Маск?"

Вторая история уже ближе к нашим дням. 1977-ой. Годом ранее Билл Гейтс и Пол Аллен официально зарегистрировали свое партнерство; вообще пара начала работать над коммерческими заказами в конце 1974. Компания с 9 работниками и возрастом 1 год умудряется заработать почти 400 тыс. долларов выручки. При средней зарплате в США 10,6 тыс. долларов в то время это означало внушительный доход для двух сооснователей. Особенно учитывая, что Гейтсу тогда было 22 года, Аллену — 24.

Если «Майкрософт» смогла за год то, что не могут нынешние десятилетние «десятироги», возникает закономерный вопрос. А где, собственно, обещанная возможность быстрого масштабирования технологических компаний? Где быстрое снижение удельных издержек?

Мало того, что выходящие на биржу стартапы неэффективны по сравнению с более зрелыми конкурентами. Они еще и не в состоянии воспользоваться преимуществами своей бизнес-модели. Они неэффективны в квадрате.

Неэффективность — это самая бросающаяся в глаза особенность «новой большой штуки». Можно снисходительно посмеиваться над верой в волшебство, но, по большому счету, это повод для серьезной тревоги, а не для шуток. Мы отдаем центральную роль в экономических преобразованиях феномену, который экономически неустойчив, который проигрывает уже имеющимся бизнес-моделям. Который банально неконкурентоспособен.

Часть 2

В первой части мы обрисовали перегретую сферу "единорогов" - стартапов с большой капитализацией, радужными перспективами и совсем нерадужными финансовыми показателями. Но остались вопросы. Действительно ли уникальна нынешняя ситуация? И заслуживает ли венчур центральное место в нынешней экономической эпохе? Возможно, всё это - лишь очередной локальный пузырь, каких уже было немало, и какие быстро забываются через непродолжительное время?

Да, можно сказать, что такое случается не в первый раз. В конце 1990-ых точно такой же неэффективной, неустойчивой «новой большой штукой» была интернет-экономика. Закончилось всё это быстрым выветриванием эйфории и крахом доткомов.

Но сейчас ставки выше. Интернет-экономика конца 1990-ых была очень мала. Сейчас же, как выразился Стребулаев, «технологии сотрясают основы всех секторов экономики». Венчурная сфера широка, массивна и имеет глобальный характер (в Китае, скажем, «единороги» имеют те же самые проблемы, что и в США).

Так что, на мой взгляд, нынешняя «новая большая штука» оставит в истории гораздо более заметный след. И недавний рывок в капитализации «единорогов» - только начало. Эта волна будет набирать силу дольше, чем пузырь доткомов.

Во-первых, глядя на историю, для более масштабных идей цикл от бума до спада продолжительнее, чем для локальных. Мы можем увидеть это и сейчас: венчурная индустрия развивается и расширяется уже не один десяток лет, неуклонно и поступательно.

Во-вторых, и в-главных, нынешняя монетарная политика вкупе с фискальными мерами создают идеальные условия для экспансии венчурного бума. Речь даже не столько об околонулевых процентных ставках. Хотя и они ощутимо влияют на раздувание капитализации. Когда пассивные источники дохода теряют всякую доходность, приходится инвестировать в другие направления, в том числе и в венчур. Добавим сюда и выросшую доступность такого варианта выхода из венчурной стадии, как leveraged buyout.

Но связь венчурной эйфории и монетарных реалий гораздо глубже и теснее. Пожалуй, эта связь — самый главный довод в пользу того, что именно венчур гарантированно является «новой большой штукой». Венчур идеально соответствует сегодняшней монетарной парадигме. Они имеют удивительно много общего на самом базовом, концептуальном уровне.

И там, и там центральное место занимает требование «роста любой ценой». И там, и там, мало кого заботит качество этого роста, его устойчивость. И там, и там краткосрочные цели (рост нужен сейчас!) преобладают над долгосрочными.

И там, и там игнорируются и подавляются самые фундаментальные законы экономики. Центробанки отменяют экономические циклы и принцип созидательного разрушения. Венчурная индустрия отправляет в утиль основы капитализма — зарабатывание прибыли и конкурентоспособность.

И там, и там миллиарды долларов создаются «из воздуха». Центральными банками — в виде количественных и качественных смягчений, венчурными фондами — в виде произвольно завышенных оценок стоимости стартапов. И там, и там миллиарды должны тратиться на поддержание жизнеспособности неэффективных предприятий.

«Новая большая штука» - это институциализированная неэффективность. Венчур подходит под это определение как нельзя лучше. И правительства с центральными банками поклялись защищать эту неэффективность любой ценой.

Мы находимся в самом начале нового экономического цикла. Это точка зрения монетарных властей. И они приложат все усилия, чтобы эта точка зрения стала самосбывающимся пророчеством. А мощь их арсенала такова, что бороться с этим попросту глупо.

Впереди — безусловный рост. Не потому, что так хочется азартным ребятам с r/wallstreetbets, и даже не потому, что так хочется дельцам из венчурных фондов. Но потому, что монетарные власти имеют желание и возможности его поддерживать.

Наконец, есть третья причина, по которой венчур должен задержаться в статусе «новой большой штуки» надолго. Поскольку эта «штука» имеет неустойчивую природу, для прогнозов нам надо ориентироваться не на оценки технологической зрелости, а на динамику подобных же неустойчивых явлений. Проще говоря, пирамид и пузырей.

У всех пирамид есть особенность: самым важным условием их рост является приток новых инвесторов. То есть постоянное расширение аудитории. «Кормовой базы».

Вплоть до настоящего момента венчурные инвестиции являются закрытым и даже элитарным клубом. Минимальный размер инвестиции в серьезный фонд «с именем» стартует от 1 млн. долларов, часто размер взносов составляет несколько десятков миллионов. Более того, эти вложения становятся «мертвым грузом»: возврат денежных средств прописывается строго через несколько лет и при выполнении обязательных условий, досрочное изъятие едва ли возможно, доля в фонде неликвидна и неохотно принимается банками в качестве залога.

В общем, узок их круг, страшно далеки они от народа… Вдобавок финансовые механизмы организованы косно и архаично. Всё работает туго, «по знакомству» и рекомендациям — в наш-то век мобильных приложений, где всё доступно в два касания.

Но это означает, позаимствовав лексикон венчурных питчингов, что «этот рынок созрел для дисруптивной трансформации». Это означает, что в венчурной сфере имеется гигантская неосвоенная «кормовая база», гигантские запасы топлива для дальнейшего роста. Всё, что нужно — это демократизировать венчурные инвестиции, сделать их такими же доступными, как очередное приложение на смартфоне.

У меня нет ни малейших сомнений, что технические препятствия для этого отсутствуют уже много лет. Возможны препятствия законодательного характера. Но глядя, насколько быстро становятся нормой другие финансовые инновации в венчурной сфере — те же SPAC’и — я настроен оптимистично. Даже очень оптимистично, учитывая притягательность нарратива вокруг венчура. Кто будет выступать против поддержки инноваций?

Скорее всего, эта доступность венчура будет реализована в виде обращающихся на бирже акций венчурного фонда. Этакий «SPAC с диверсификацией». Но возможны и другие формы, опирающиеся на уже готовую, развитую финансовую инфраструктуру. Главное условие — обеспечение массового доступа к прежде закрытому продукту.

Причем аудитория такого инструмента пополнится не только розничным инвестором. Все уже существующие инвестиционные институты — многочисленные хедж-фонды, ETF, пенсионные фонды, зарубежные инвесторы и SWF — с их колоссальной финансовой мощью потенциально могут работать на рост капитализации венчура.

Логические пределы этого расширения спроса упираются всё в те же центральные банки. Да сейчас трудно представить, что ЦБ в рамках количественного смягчения будут выкупать акции венчурных фондов. По сути финансируя стартапы. Но последнее десятилетие центробанки продолжали удивлять очень смелыми шагами, которые раньше казались попросту невозможными. Смелости и подрывных идей у ЦБ не меньше, чем у основателей стартапов.

Макроэкономическая аналитика для розничных инвесторов

США пока от этого далеки — я совершенно не вижу такой возможности на горизонте ближайших 15 лет. Но посмотрим на Японию, где центральный банк уже владеет 7% всего рынка акций, являясь крупнейшим держателем, и более 90% ETF; останавливаться он не собирается. Посмотрим на Китай, где власти обеспечивают поддержку инновационных отраслей во всем, что только требуется, и никогда не стесняются включить «ручное управление» фондовым рынком. И мы поймем, что «венчурное смягчение» - далеко не такая безумная идея.При той «идеологической близости», которая существует между современной политикой ЦБ и венчурной сферой, органичное слияние обоих в общей программе было бы закономерным финалом.

Остается вопрос, достанется ли что-нибудь людям после финала, после неизбежного схлопывания этого пузыря? Когда иллюзорное волшебство развеется, оставив после себя горькое похмелье? Не тем людям, которые успешно погреют руки на этой спекулятивной мании. А всем нам, экономике, обществу. Будет ли от «новой большой штуки» какая-то польза? И если да, то в чем именно?

Сосредотачиваясь на будущем, вкладывая в это ресурсы, мы ускоряем приход этого будущего. Венчур — именно про это, про выращивание компаний будущего. Инвестируя в венчур, мы инвестируем в создание новых технологий и знаний, в поиск, апробацию и совершенствование новых идей и новых подходов. Без всего этого невозможен технический и организационный прогресс.

[img]https://images.squarespace-cdn.com/content/v1/53723cdce4b0e957bf27b6ac/1601994016766-839UMG8H4KQUFWYX57S0/ke17ZwdGBToddI8pDm48kOVdK8ovi9SRdG7j0f5yK3p7gQa3H78H3Y0txjaiv_0fDoOvxcdMmMKkDsyUqMSsMWxHk725yiiHCCLfrh8O1z4YTzHvnKhyp6Da-NYroOW3ZGjoBKy3azqku80C789l0pSex7-4xN-dd3c2J5cuJ3Ut2IQUqfPtYuu-bYAf29GxWckP93LAUq68N4o1hj_reQ/FutureTech_Diagram_Manufacturing+v3.0.png?format=1000w[/img]

В какой-то степени это смещение баланса между расширением будущих возможностей и «почиванием на лаврах» в текущей зоне комфорта. Новые достижения далеко не всегда даются легко, за счет «органических» изменений: социальные системы инертны, и наиболее «органическим» образом действий для них является сохранение существующего порядка вещей.

Для того, чтобы инновация реализовалась, нужно преодолеть ряд барьеров: привлечь новых клиентов, набрать масштаб для спуска вниз по кривой предельных издержек, заработать репутацию на рынках капитала, наконец, интегрироваться в широкую экосистему вокруг бизнеса (вопреки популярному мнению, бизнес-экосистема — это гораздо более объемное понятие, чем некий коммерческий софтверный проект).

На всё это требуются ресурсы. Переводя в бизнес-плоскость — именно эти высокие затраты и выливаются в убыточность «единорогов». И если мы хотим ускорить внедрение новых достижений и, в целом, развитие — мы должны принимать эту убыточность как должное. Ну а рост ресурсной обеспеченности и значения венчурной сферы — это безусловный позитив.

Но не всё так однозначно. Самая большая «дыра» в этих построениях — мы не в состоянии заранее оценить полезность новых идей и подходов, новых знаний и технологий. Мы не в состоянии гарантировать, что наш поиск и наши разработки дадут в итоге что-то ценное. В общем, далеко не факт, что, покинув «зону комфорта», мы в итоге найдем что-то лучшее.

Это способна показать только практика. И почти всегда на это требуются многие годы. Убытки — это как раз демонстрация неудовольствия Госпожи Практики. Демонстрация того, что идеи, подходы и технологии — не ахти какого качества. И их полезность, как и обоснованность потраченных на них ресурсов — под вопросом.

Эти два противоположных взгляда — необходимость, стиснув зубы, упорствовать ради будущих достижений и текущая неэффективность, помноженная на неопределенность будущего — и составляют дилемму венчурных инвестиций. Чем больше времени прошло, чем взрослее стартап и его бизнес-идея, чем больше ресурсов уже потрачено — тем больший вес имеет скептический взгляд и тем вернее оценка, даваемая Госпожой Практикой.

Сейчас, в 2021, тренд складывается не в пользу оптимистов. Медианный возраст стартапов, выходящих на IPO, за последние 30 лет в целом не сильно изменился. Но если мы посмотрим отдельно на технологические стартапы, он вырос с 7-9 лет в начале 1990-ых до 12,5 лет в 2020. Выросли и медианные продажи, что отражает рост зрелости: с 30-60 млн. долларов до 188 млн. (в ценах 2014). При этом в начале 1990-ых на IPO прибыльными были 70-90% компаний, а в 2020 — только 19%.

Даже при неизменном возрасте компаний на IPO растущий дефицит прибылей — недобрый знак. Но в случае с технологическими IPO — самыми «перегретыми»! — мы видим ухудшение характеристик по всем фронтам. Те, кто должен легче всего преодолевать издержки роста, по факту не выдерживают проверки реальностью.

Это значит, что рост стоимости «единорогов» не оправдан, даже если мы подходим к оценке исключительно с венчурными мерками. При прочих равных, оценки сейчас должны быть там же, где находится эффективность компаний: на дне.

Почему же снизилась эффективность работы венчурной индустрии? Почему венчур стал производить неконкурентоспособные компании? Вряд ли кто-то может дать точный ответ. Можно только сделать несколько предположений.

Сначала зайдем со стороны теории. В экономике известен феномен падения предельной эффективности инвестиций, который мы можем адаптировать под венчурную специфику. Грубо говоря, в каждый момент времени обществу доступно ограниченное число реализуемых прорывных полезных идей. Пускай за 100 долларов мы можем профинансировать половину таких идей, за 200 долларов — 3/4, а за 400 долларов — все идеи (финансирование здесь идёт от менее дорогих проектов к более дорогим, отсюда нелинейный рост).

Даже если мы добавим еще 500 долларов — прорывные идеи у нас уже закончились. Деньги пойдут на просто полезные идеи, экономический эффект от которых ниже. Добавляем еще 1000 долларов — заканчиваются и полезные идеи, и деньги идут уже в проекты с сомнительной экономической отдачей (напомню, точно оценить идею мы можем только после нескольких лет финансирования).

Теперь со стороны практики. Принимая инвестиционное решение, венчурный фонд руководствуется перспективами перепродажи подорожавшего проекта через несколько лет. Только этим. А экономическая эффективность, рентабельность и устойчивость проекта за пределами инвестиционного горизонта могут влиять на решение только косвенно.

Если покупатель стартапа действует рационально — волей-неволей венчурному фонду приходится отдавать этим косвенным метрикам центральное место. А вот если нет… Тогда в дело вступает теория, названная в честь нерациональных инвесторов. Суть ее в том, что успех инвестиции зависит не от объекта инвестиций, а от того, найдется ли кто-то еще более нерациональный. Покупатель, верящий в волшебство и «единорогов» еще сильнее, чем продавец.

Поскольку в этом случае успех зависит не от финансовых характеристик стартапа, а от уровня рациональности целевого сегмента покупателей, на рентабельность идеи и качество управления инвесторам становится наплевать. Рынок решает. И эйфорическая капитализация бывших «единорогов» вместе с бумом SPAC’ов наглядно показывают, в пользу какого варианта порешал рынок.

Если венчурные институты перестали оказывать давление «естественного отбора» в пользу самых приспособленных — конкурентоспособность стартапов неизбежно начнет ухудшаться. По сути, мы имеем дело с «развращением», деградацией инвестиционной культуры. И это тот случай, когда дальнейший рост ажиотажа и дополнительные сотни миллиардов долларов вряд ли дадут желаемый эффект. Эффект ускоренного развития и приближения будущего.

Есть риск, что они только ухудшат ситуацию. С деградировавшей, искаженной инвестиционной культурой мы можем упустить те идеи и тех предпринимателей, которые могут действительно изменить мир к лучшему. Их место займут крикливые лицемеры, способные грамотно себя презентовать. А самым актуальным навыком вместо бизнес-хватки станет умение врать и обещать.

Мир вступает в Эру Единорога. Эру, где фантазийный нарратив преобладает над мрачной реальностью. Эру, где компании-химеры, грезящие о глобальной трансформации, не в состоянии самостоятельно держаться на плаву. Эру, ставящую на рост любой ценой и иррациональность.

Но одно остается неизменным. За шелухой нарратива, грез и иррациональности стояла и будет стоять одна простая вещь: деньги. «Новая большая штука», если отжать всю воду — это грандиозный и весьма изысканный способ заработать. Именно этой «алгеброй» стоит поверять «гармонию» волшебства, которое пытаются вам продать.

Поэтому даже в Эру Единорога не стоит отказываться от рациональности. Особенно если деньги, стоящие на кону — ваши.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба