27 января 2021 T-Investments Городилов Михаил

Сегодня у нас крайне спекулятивная идея: взять акции сервиса поиска и оценки недвижимости Redfin (NASDAQ: RDFN), чтобы заработать на буме в этой сфере.

Потенциал роста и срок действия: 26,5% за 18 месяцев; 10% в год на протяжении 10 лет.

Почему акции могут вырасти: покупка компании — это очень вероятный вариант.

Как действуем: берем акции сейчас по 79,03 $.

На чем компания зарабатывает

Это сайт для покупки и продажи недвижимости. Согласно годовому отчету, компания получает выручку с комиссий при продаже и покупке дома. Структура выручки компании делится на четыре сегмента.

Операции по купле-продаже недвижимости. Сегмент приносит 63,6%. Здесь компания выступает в качестве агента, представляющего интересы продавца или покупателя. Валовая маржа — 28,7% от выручки сегмента.

Выручка с недвижимости. Выручка сегмента — 30,5%. Компания зарабатывает с прямой купли-продажи домов у домовладельцев. Валовая маржа сегмента отрицательная — 1,9% от его выручки.

Партнерская выручка. Доходы от риелторов по реферальной программе — 3,5% от всей выручки. Валовая маржа тут неизвестна, поскольку при подсчете рентабельности партнерскую выручку включили в первый сегмент.

Другое. Помощь в получении ипотеки и страхования имущества, реклама и оценка пешеходных метрик жилых районов. Выручка сегмента — 2,4%. Здесь маржа тоже отрицательная — 9,1%.

Работает компания только в США.

Аргументы в пользу компании

Основные плюсы те же, что и у Zillow. В декабре мы публиковали обзор похожей компании, и там основной плюс был в том, что компания представляет собой технологический стартап в среде традиционно офлайновой. Это дает хорошие перспективы роста бизнес-показателей Redfin. Так, Amazon рос благодаря низкому уровню цифровизации розничной торговли, пока в США этот сектор в целом стагнировал.

Время для этого очень хорошее: как вы помните из обзоров Toll Brothers и Beacon Roofing Supply, нынче в США бум недвижимости. И это создает дополнительные возможности для Redfin. На рынок недвижимости в США приходят крупные институциональные инвесторы. И это сильно увеличивает вероятность покупки компании, даже несмотря на убыточность.

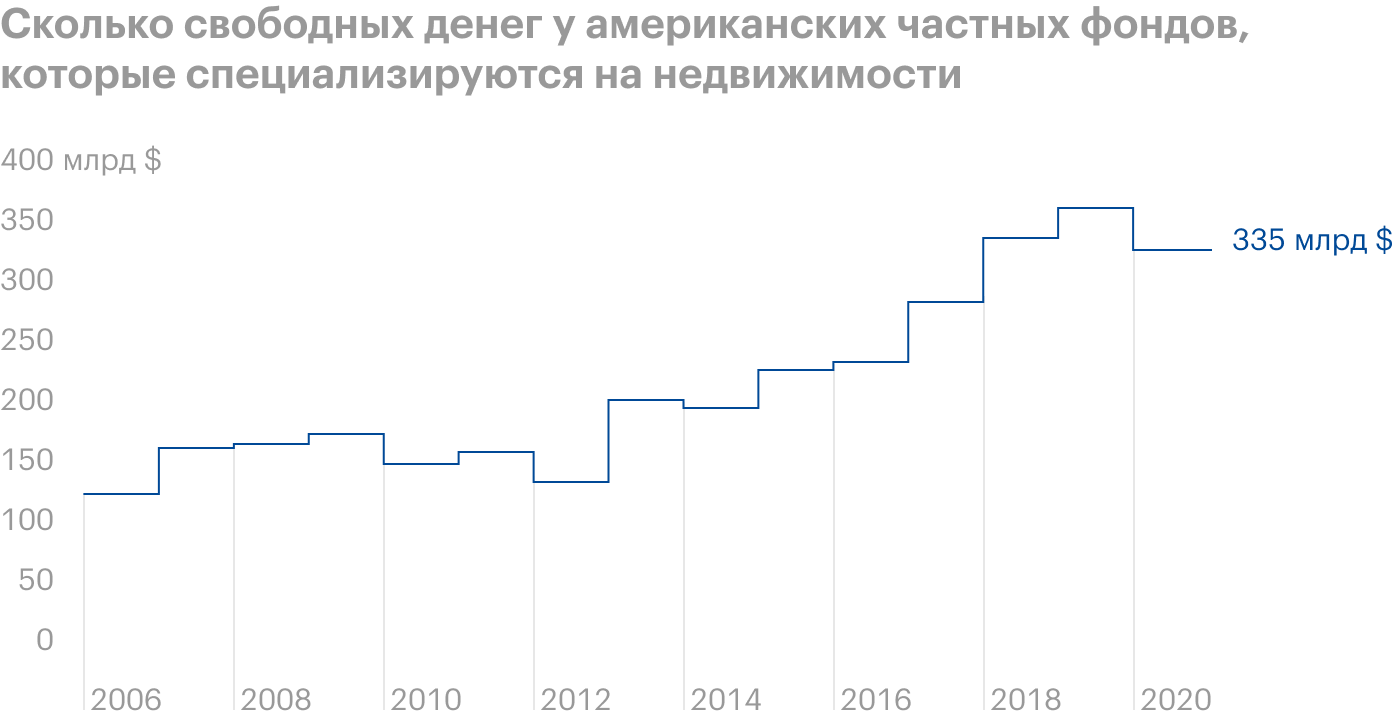

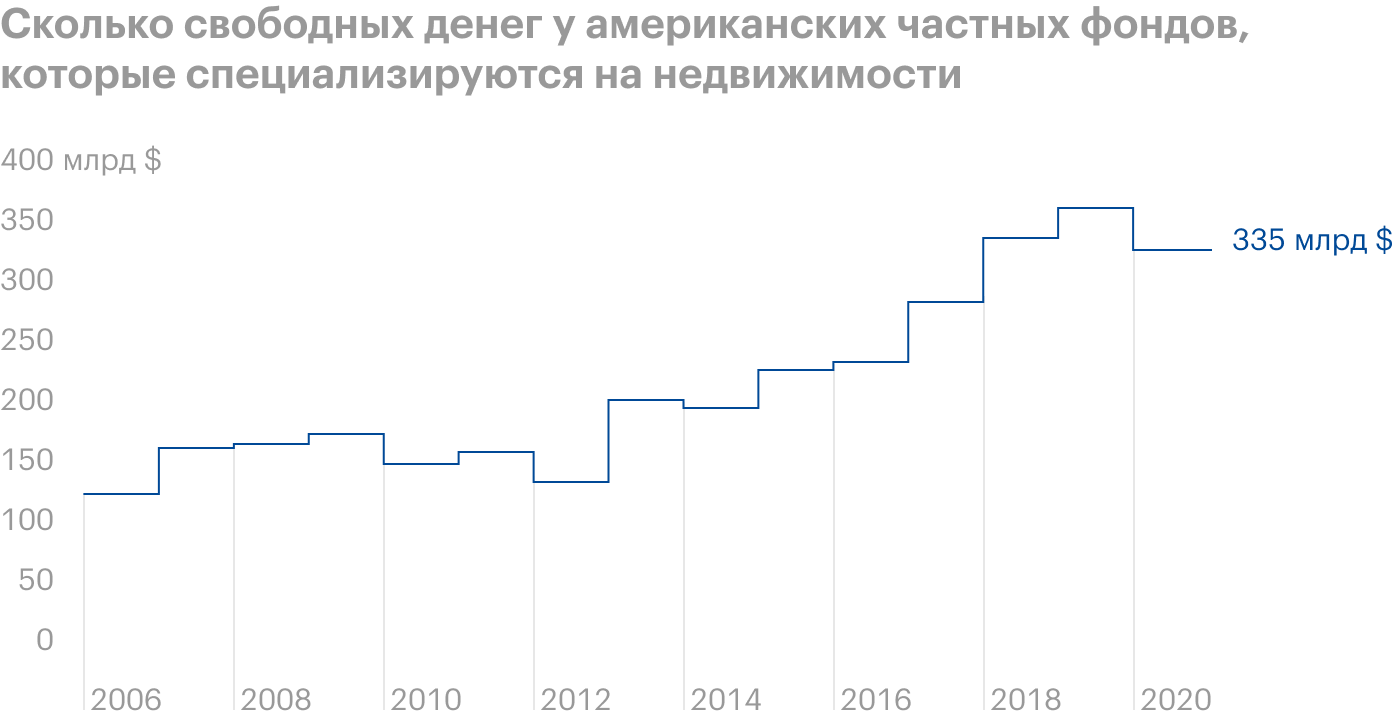

Главная ценность Redfin, как и у Zillow, — это не ее бизнес. Это ее программное обеспечение и постоянно совершенствующиеся алгоритмы, которые позволяют покупать и продавать недвижимость по рыночной цене. В сравнении с обычными риелторскими бизнесами Redfin выглядит очень неплохо. Средняя цена продажи для продавца на 1,9 тысячи долларов выше, чем в офлайне, а при продаже и покупке домов схожих категорий экономия получается 11,8 тысячи долларов. Через Redfin риелторы закрывают в 3 раза больше сделок и зарабатывают в 2 раза больше, чем в офлайне. У американских частных фондов, работающих в сфере недвижимости, скопилось свободных 335 млрд долларов — и кто-то из крупных игроков вполне может купить Redfin. Капитализация у компании около 8 млрд долларов, поэтому сделать это будет несложно.

Покупка компании не гарантирована, но вероятность велика. И даже без покупки у Redfin есть хорошая основа для роста: американский рынок недвижимости уже созрел для внедрения новых технологий.

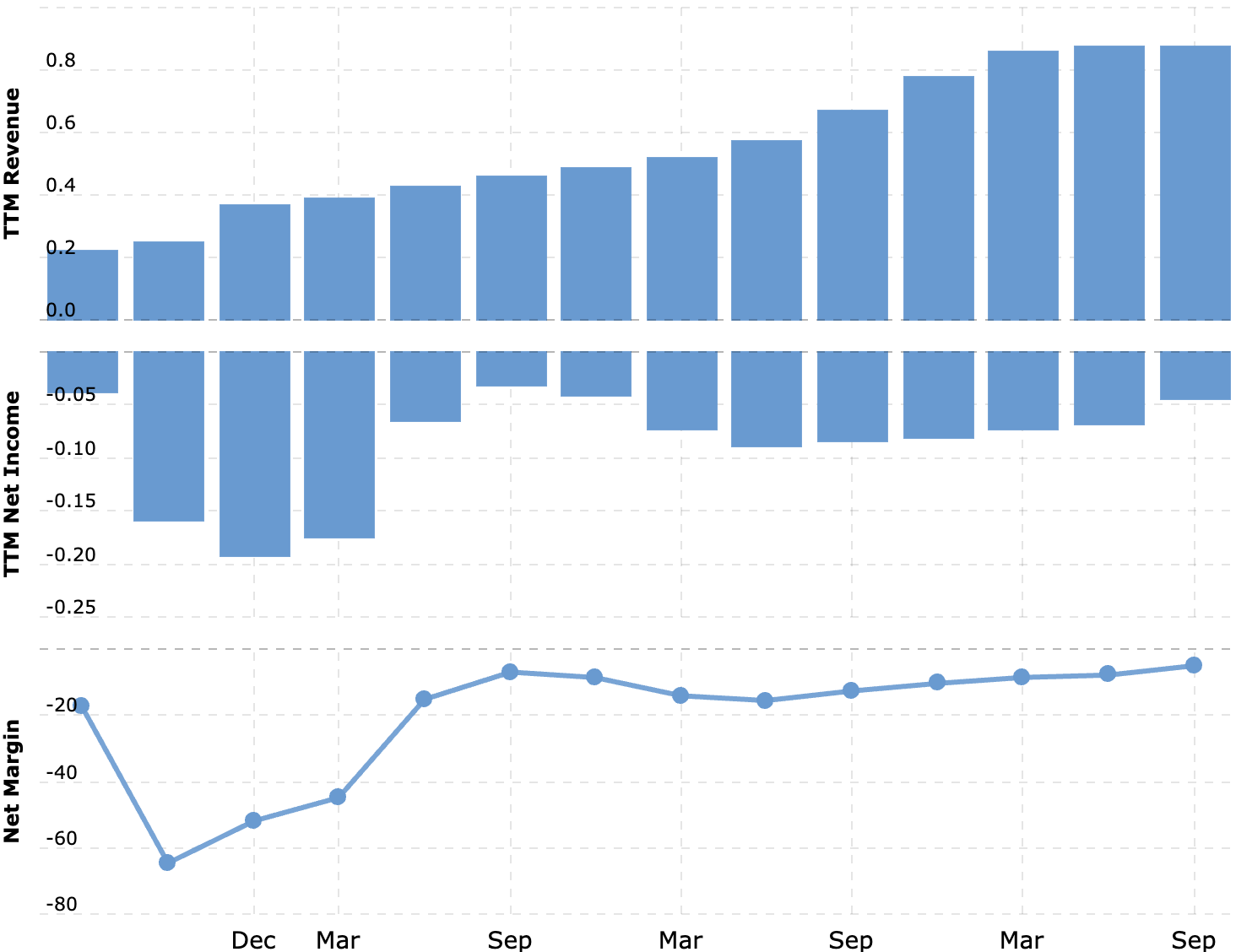

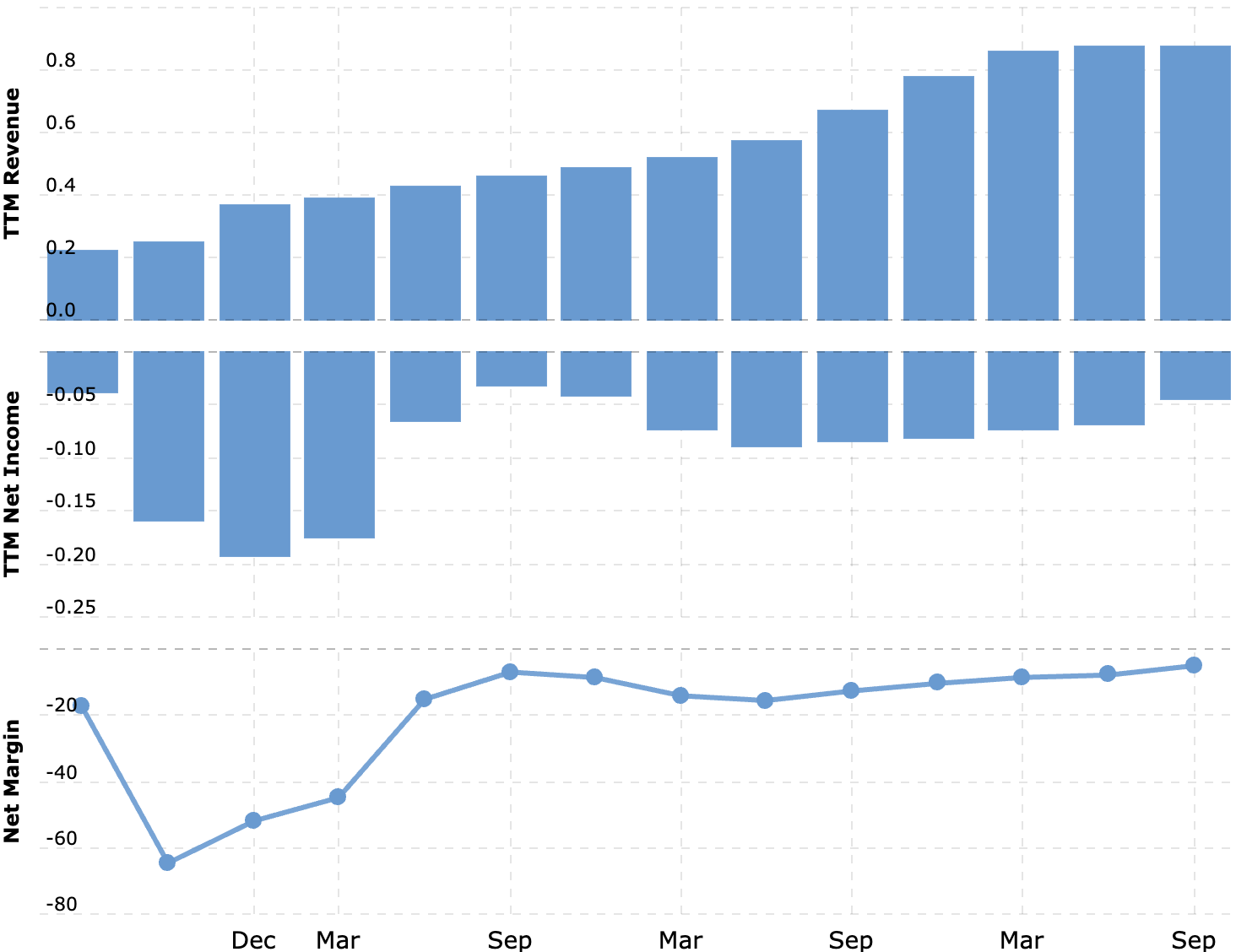

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Цена. Компания сейчас торгуется вблизи от исторических максимумов, и при этом она убыточная — это гарантия волатильности акций. Они вполне могут упасть раза так в два, если учесть, что стоимость технологических компаний в США опасно приблизилась к уровню эпохи перед крахом доткомов. Если получится, что компания сначала подешевеет в два раза, а уже потом ее кто-то купит, то это будет самый неинтересный для нас вариант.

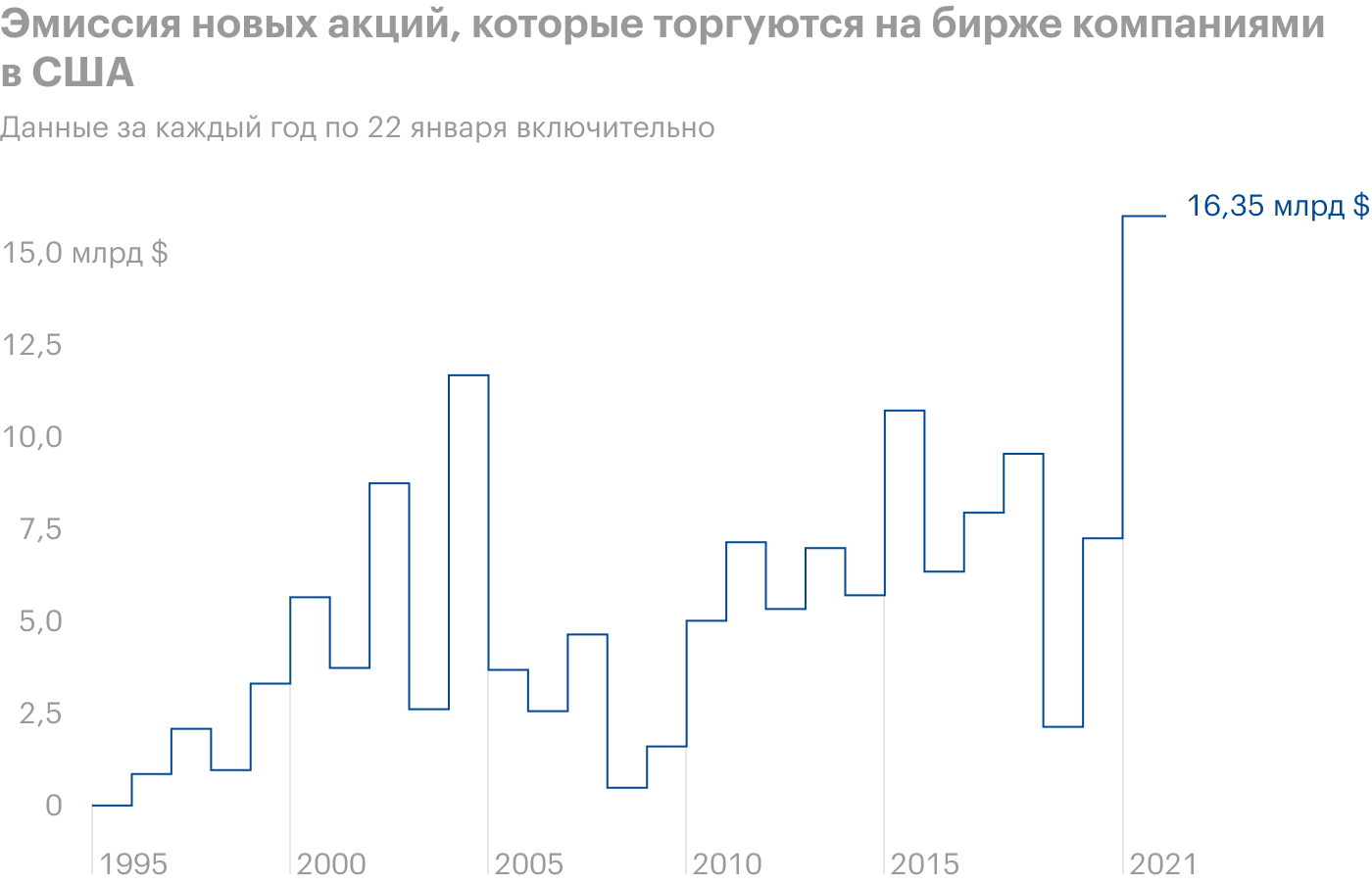

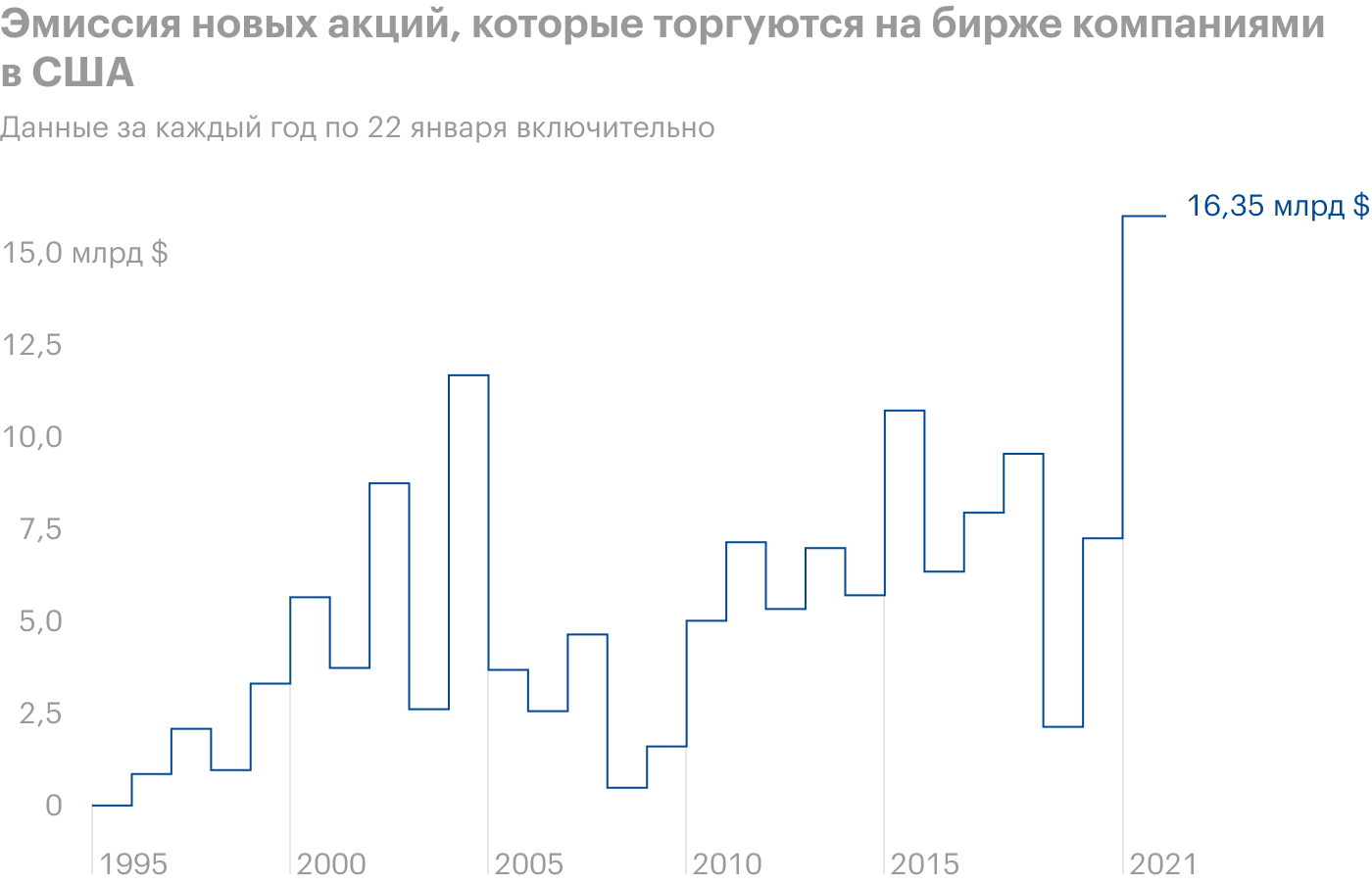

Финансирование убыточных операций требует жертв. Судя по отсутствию крупных задолженностей, компания финансирует свои операции за счет выпуска новых акций. Это нехорошо, потому что если предложение превысит спрос, то акции упадут, причем, скорее всего, очень сильно. С другой стороны, с начала года торгующиеся на бирже американские компании подняли рекордные суммы путем эмиссии дополнительных акций — и ничего, рынок растет. Поэтому есть вероятность, что Redfin сможет безнаказанно заниматься допэмиссией акций.

Эта музыка не будет длиться вечно. Когда ажиотаж на рынке недвижимости в США спадет, то это может негативно сказаться на капитализации компании. Вряд ли это отразится на ее бизнес-показателях, ведь американским риелторам есть что цифровизировать, но вот акции всех связанных с недвижимостью компаний пострадают.

Что в итоге

Несмотря на огромные риски, можно рискнуть и взять акции сейчас по 79,03 $ за штуку и в течение следующих 18 месяцев продать за 100 $. Потенциал программного обеспечения и алгоритмов компании перевесит и текущую дороговизну акций, и прочие негативные факторы. Компанию либо купят, либо она постепенно выйдет на прибыльность и ее стоимость вырастет уже от наплыва инвесторов. Тем более что предыдущий квартал компания закончила в плюсе.

Или можно держать эти акции следующие 10 лет в ожидании более значительного роста.

Но при любых раскладах это очень рискованная и волатильная идея — и если вы не готовы к тому, что акции будет трясти, то лучше от них держаться подальше.

Потенциал роста и срок действия: 26,5% за 18 месяцев; 10% в год на протяжении 10 лет.

Почему акции могут вырасти: покупка компании — это очень вероятный вариант.

Как действуем: берем акции сейчас по 79,03 $.

На чем компания зарабатывает

Это сайт для покупки и продажи недвижимости. Согласно годовому отчету, компания получает выручку с комиссий при продаже и покупке дома. Структура выручки компании делится на четыре сегмента.

Операции по купле-продаже недвижимости. Сегмент приносит 63,6%. Здесь компания выступает в качестве агента, представляющего интересы продавца или покупателя. Валовая маржа — 28,7% от выручки сегмента.

Выручка с недвижимости. Выручка сегмента — 30,5%. Компания зарабатывает с прямой купли-продажи домов у домовладельцев. Валовая маржа сегмента отрицательная — 1,9% от его выручки.

Партнерская выручка. Доходы от риелторов по реферальной программе — 3,5% от всей выручки. Валовая маржа тут неизвестна, поскольку при подсчете рентабельности партнерскую выручку включили в первый сегмент.

Другое. Помощь в получении ипотеки и страхования имущества, реклама и оценка пешеходных метрик жилых районов. Выручка сегмента — 2,4%. Здесь маржа тоже отрицательная — 9,1%.

Работает компания только в США.

Аргументы в пользу компании

Основные плюсы те же, что и у Zillow. В декабре мы публиковали обзор похожей компании, и там основной плюс был в том, что компания представляет собой технологический стартап в среде традиционно офлайновой. Это дает хорошие перспективы роста бизнес-показателей Redfin. Так, Amazon рос благодаря низкому уровню цифровизации розничной торговли, пока в США этот сектор в целом стагнировал.

Время для этого очень хорошее: как вы помните из обзоров Toll Brothers и Beacon Roofing Supply, нынче в США бум недвижимости. И это создает дополнительные возможности для Redfin. На рынок недвижимости в США приходят крупные институциональные инвесторы. И это сильно увеличивает вероятность покупки компании, даже несмотря на убыточность.

Главная ценность Redfin, как и у Zillow, — это не ее бизнес. Это ее программное обеспечение и постоянно совершенствующиеся алгоритмы, которые позволяют покупать и продавать недвижимость по рыночной цене. В сравнении с обычными риелторскими бизнесами Redfin выглядит очень неплохо. Средняя цена продажи для продавца на 1,9 тысячи долларов выше, чем в офлайне, а при продаже и покупке домов схожих категорий экономия получается 11,8 тысячи долларов. Через Redfin риелторы закрывают в 3 раза больше сделок и зарабатывают в 2 раза больше, чем в офлайне. У американских частных фондов, работающих в сфере недвижимости, скопилось свободных 335 млрд долларов — и кто-то из крупных игроков вполне может купить Redfin. Капитализация у компании около 8 млрд долларов, поэтому сделать это будет несложно.

Покупка компании не гарантирована, но вероятность велика. И даже без покупки у Redfin есть хорошая основа для роста: американский рынок недвижимости уже созрел для внедрения новых технологий.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Цена. Компания сейчас торгуется вблизи от исторических максимумов, и при этом она убыточная — это гарантия волатильности акций. Они вполне могут упасть раза так в два, если учесть, что стоимость технологических компаний в США опасно приблизилась к уровню эпохи перед крахом доткомов. Если получится, что компания сначала подешевеет в два раза, а уже потом ее кто-то купит, то это будет самый неинтересный для нас вариант.

Финансирование убыточных операций требует жертв. Судя по отсутствию крупных задолженностей, компания финансирует свои операции за счет выпуска новых акций. Это нехорошо, потому что если предложение превысит спрос, то акции упадут, причем, скорее всего, очень сильно. С другой стороны, с начала года торгующиеся на бирже американские компании подняли рекордные суммы путем эмиссии дополнительных акций — и ничего, рынок растет. Поэтому есть вероятность, что Redfin сможет безнаказанно заниматься допэмиссией акций.

Эта музыка не будет длиться вечно. Когда ажиотаж на рынке недвижимости в США спадет, то это может негативно сказаться на капитализации компании. Вряд ли это отразится на ее бизнес-показателях, ведь американским риелторам есть что цифровизировать, но вот акции всех связанных с недвижимостью компаний пострадают.

Что в итоге

Несмотря на огромные риски, можно рискнуть и взять акции сейчас по 79,03 $ за штуку и в течение следующих 18 месяцев продать за 100 $. Потенциал программного обеспечения и алгоритмов компании перевесит и текущую дороговизну акций, и прочие негативные факторы. Компанию либо купят, либо она постепенно выйдет на прибыльность и ее стоимость вырастет уже от наплыва инвесторов. Тем более что предыдущий квартал компания закончила в плюсе.

Или можно держать эти акции следующие 10 лет в ожидании более значительного роста.

Но при любых раскладах это очень рискованная и волатильная идея — и если вы не готовы к тому, что акции будет трясти, то лучше от них держаться подальше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба