На прошлой неделе рынок показывал разнонаправленные движения и создавал множество точек для входа, чем и решили воспользоваться аналитики. В итоге на российском рынке появилось несколько новых инвестиционных идей.

В этом обзоре мы рассмотрим, стоит ли покупать акции «ГК ПИК», «Магнита» и Globaltrans. А в предыдущем мы разбирали идеи с бумагами «Газпром нефти», «Сургутнефтегаза», «Северстали» и «Интер РАО».

Пик ещё не пройден

Воодушевившись сильными производственными результатами «ГК ПИК» (PIKK), аналитики предлагают покупать акции компании с целью 1100 руб. за бумагу. То есть апсайд составит около 44%.

Аргументом за повышение целевой цены выступает рост продаж недвижимости, цены на которую за прошлый год выросли на 20–30%. Кроме того, низкие ставки по ипотеке и государственная программа субсидирования также повышают спрос на жильё. В итоге финансовая отчётность девелоперов может превзойти даже самые смелые ожидания аналитиков.

2020 год стал для девелоперов «праздничным» годом в связи с внезапным ажиотажем на недвижимость. Поэтому в ожидании отчётности многие аналитики и инвесторы потирают руки и ждут роста котировок компании. Но, забывшись в облаке эйфории, они упускают, что за пиком может пойти снижение и плато. Так и здесь. Перенасыщение рынка и закрытие потребностей многих граждан может значительно снизить уровень продаж в будущем, в том числе и в этом году, особенно, если льготная ипотека будет отменена.

Драйвером для «ГК ПИК» может стать пересмотр дивидендной политики, которую уже сейчас обсуждают и, скорее всего, обнародуют при публикации годовой отчётности.

В краткосрочной перспективе акции компании могут выглядеть значительно лучше рынка, особенно после публикации финансовой отчётности. Однако в долгосрочной перспективе следует быть осторожным и следить за госсубсидированием ипотеки и за рынком недвижимости в целом.

Инфляция магнитит «Магнит»

Кроме девелоперов, на фоне пандемии в выигрыше оказались и ритейлеры. Аналитики решили, что бенефициаром сектора станет «Магнит» (MGNT) и предлагают покупать его акции с целью 6000 руб. за бумагу. Столь позитивная оценка компании связана с сильной финансовой отчётностью за IV квартал и 12 месяцев 2020 г., а также с ожиданиями сохранения продуктовой инфляции как минимум на протяжении первого квартала текущего года.

По итогам 2020 г. «Магнит» показал беспрецедентные результаты: чистая прибыль компании выросла на 120% год к году и составила 37,8 млрд руб.

Рис. 1. Источник: отчётность компании по итогам 12 месяцев

А прибыль за IV квартал выросла почти втрое — до рекордных 11,1 млрд руб. При этом именно четвёртый квартал ознаменовался резким увеличением продуктовой инфляции, когда цены на некоторые продукты выросли на 65% год к году.

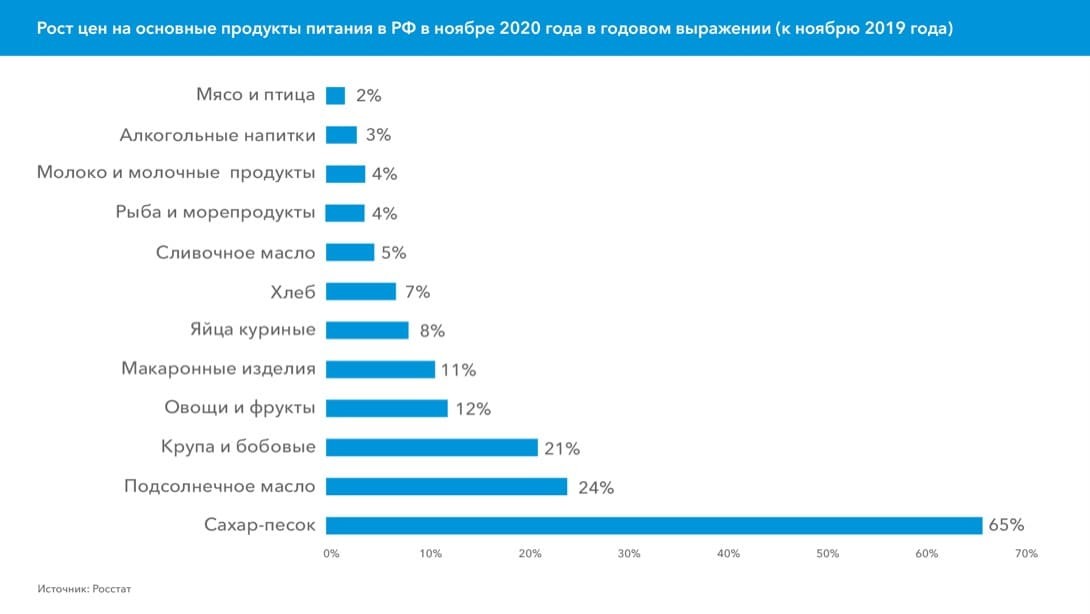

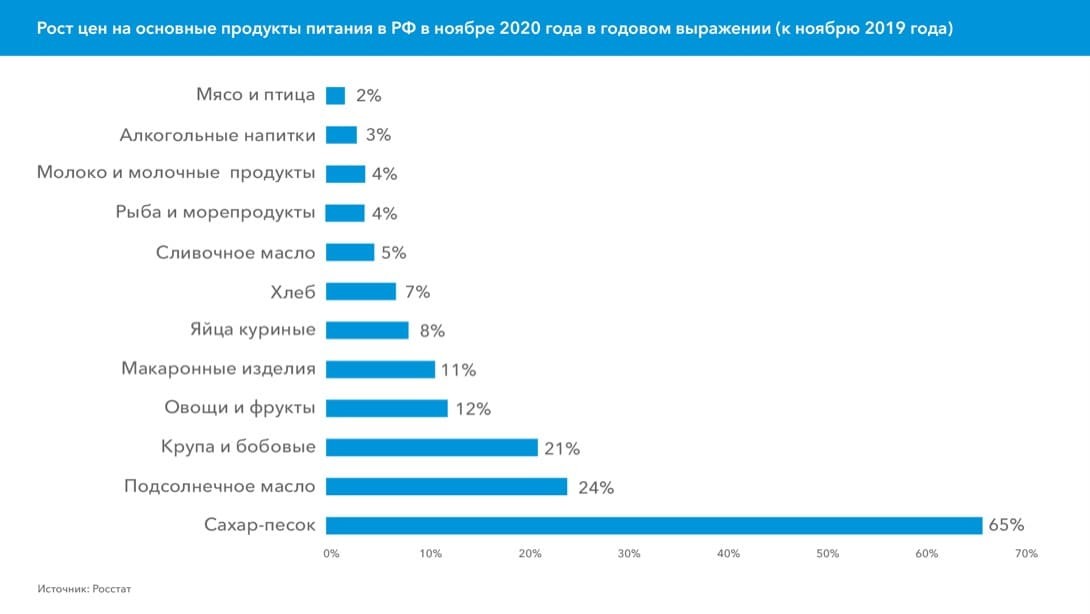

Рис. 2. Источник: данные Росстата

При сохранении инфляции на текущем уровне первый квартал 2021 г. может стать ударным, однако правительство уже приняло меры. Цены должны не только стабилизироваться, но и снизиться, что может помешать ожиданиям аналитиков.

Сокращение реальных доходов населения тоже не добавляет оптимизма и может проявиться в любой момент в качестве снижения количества товаров и суммы среднего чека. Это, безусловно, приведёт к снижению стоимости компании.

С технической точки зрения, акции вышли из растущего тренда и начали консолидироваться.

Рис. 3. Акции ПАО «Магнит» на Мосбирже 2019–2021 гг.

Ближайшее сильное сопротивление находится на уровне 6565 руб., а ближайшая поддержка — на уровне 4400 руб.

На текущий момент у акций «Магнита» нет драйверов для сильного роста, поэтому, возможно, стоит поискать более интересные инвестиционные идеи на рынке.

Вагончик тронется, перрон останется

Аналитики рассчитывают на высокие дивиденды по глобальным депозитарным распискам (ГДР) Globaltrans (GLTR) по итогам 2020 г. в размере 13,3 млрд руб. Из них 8,3 млрд руб. уже выплачены по итогам первого полугодия, ещё 5 млрд руб. планируется выплатить по итогам второго полугодия. Кроме того, в июле 2020 г. компания объявила бай-бэк, в результате чего может быть выкуплено до 5% акционерного капитала, или 8,9 млн акций.

И, кажется, всё расписано радужными красками, но не тут-то было. Ранее менеджмент компании заявил, что парк вагонов уже достаточно обновлён и будет сделана пауза в покупке новых. При этом в декабре Globaltrans заключил три кредитных соглашения со «Сбербанком», общий лимит которых составил 11 млрд руб. Но куда пойдут эти деньги, пока не совсем понятно. Возникает вопрос: не на дивиденды ли?

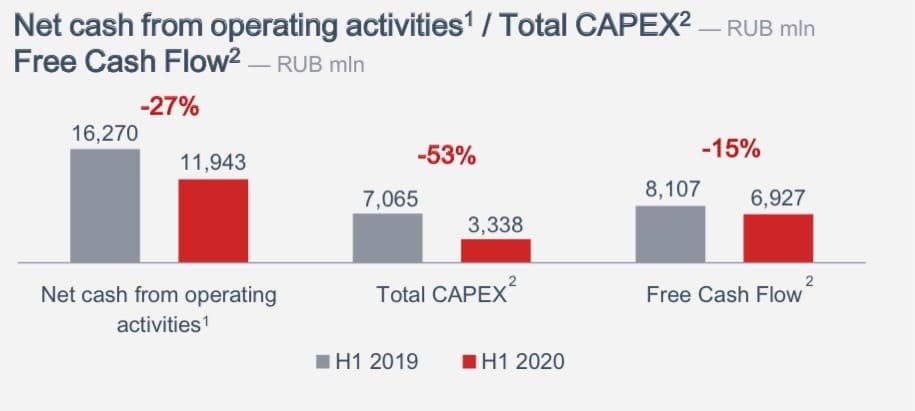

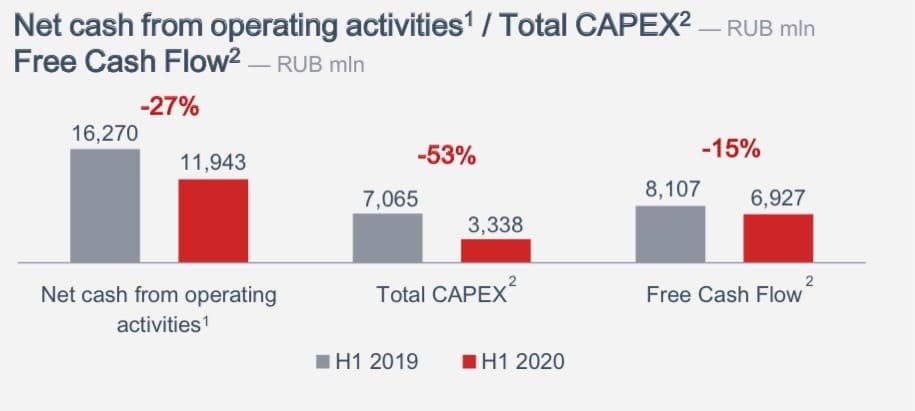

Дело в том, что, согласно дивидендной политике, компания должна направлять на дивиденды 50% свободного денежного потока (СДП), но по факту направляет почти 100%. Проблема в том, что СДП за первое полугодие 2020 г. снизился на 15% — до 6,9 млрд руб., но Globaltrans всё равно заплатил 8,3 млрд руб. в виде дивидендов. То есть компании пришлось найти дополнительные 1,4 млрд руб. Во втором полугодии ситуация может быть аналогичной. Тогда появляется вопрос о целесообразности таких выплат.

Рис. 4. Источник: отчётность компании за шесть месяцев 2020 г.

Кроме того, по итогам первого полугодия мы видим, что выручка от перевозки грузов в полувагонах снизилась по всем показателям, а именно вагоны такого типа составляют наибольшую часть вагонного парка Globaltrans (63%). Причина кроется в снижении цены фрахта — платы за перевозку груза — с 45,9 до 39,3 тыс. руб.

Рис. 5. Источник: отчётность компании за первое полугодие 2020 г.

Такая ситуация свидетельствует о возможном снижении дивидендов за текущий год, а значит, и об отсутствии драйверов для роста котировок. Поэтому рекомендовать акции компании к покупке я не могу.

В этом обзоре мы рассмотрим, стоит ли покупать акции «ГК ПИК», «Магнита» и Globaltrans. А в предыдущем мы разбирали идеи с бумагами «Газпром нефти», «Сургутнефтегаза», «Северстали» и «Интер РАО».

Пик ещё не пройден

Воодушевившись сильными производственными результатами «ГК ПИК» (PIKK), аналитики предлагают покупать акции компании с целью 1100 руб. за бумагу. То есть апсайд составит около 44%.

Аргументом за повышение целевой цены выступает рост продаж недвижимости, цены на которую за прошлый год выросли на 20–30%. Кроме того, низкие ставки по ипотеке и государственная программа субсидирования также повышают спрос на жильё. В итоге финансовая отчётность девелоперов может превзойти даже самые смелые ожидания аналитиков.

2020 год стал для девелоперов «праздничным» годом в связи с внезапным ажиотажем на недвижимость. Поэтому в ожидании отчётности многие аналитики и инвесторы потирают руки и ждут роста котировок компании. Но, забывшись в облаке эйфории, они упускают, что за пиком может пойти снижение и плато. Так и здесь. Перенасыщение рынка и закрытие потребностей многих граждан может значительно снизить уровень продаж в будущем, в том числе и в этом году, особенно, если льготная ипотека будет отменена.

Драйвером для «ГК ПИК» может стать пересмотр дивидендной политики, которую уже сейчас обсуждают и, скорее всего, обнародуют при публикации годовой отчётности.

В краткосрочной перспективе акции компании могут выглядеть значительно лучше рынка, особенно после публикации финансовой отчётности. Однако в долгосрочной перспективе следует быть осторожным и следить за госсубсидированием ипотеки и за рынком недвижимости в целом.

Инфляция магнитит «Магнит»

Кроме девелоперов, на фоне пандемии в выигрыше оказались и ритейлеры. Аналитики решили, что бенефициаром сектора станет «Магнит» (MGNT) и предлагают покупать его акции с целью 6000 руб. за бумагу. Столь позитивная оценка компании связана с сильной финансовой отчётностью за IV квартал и 12 месяцев 2020 г., а также с ожиданиями сохранения продуктовой инфляции как минимум на протяжении первого квартала текущего года.

По итогам 2020 г. «Магнит» показал беспрецедентные результаты: чистая прибыль компании выросла на 120% год к году и составила 37,8 млрд руб.

Рис. 1. Источник: отчётность компании по итогам 12 месяцев

А прибыль за IV квартал выросла почти втрое — до рекордных 11,1 млрд руб. При этом именно четвёртый квартал ознаменовался резким увеличением продуктовой инфляции, когда цены на некоторые продукты выросли на 65% год к году.

Рис. 2. Источник: данные Росстата

При сохранении инфляции на текущем уровне первый квартал 2021 г. может стать ударным, однако правительство уже приняло меры. Цены должны не только стабилизироваться, но и снизиться, что может помешать ожиданиям аналитиков.

Сокращение реальных доходов населения тоже не добавляет оптимизма и может проявиться в любой момент в качестве снижения количества товаров и суммы среднего чека. Это, безусловно, приведёт к снижению стоимости компании.

С технической точки зрения, акции вышли из растущего тренда и начали консолидироваться.

Рис. 3. Акции ПАО «Магнит» на Мосбирже 2019–2021 гг.

Ближайшее сильное сопротивление находится на уровне 6565 руб., а ближайшая поддержка — на уровне 4400 руб.

На текущий момент у акций «Магнита» нет драйверов для сильного роста, поэтому, возможно, стоит поискать более интересные инвестиционные идеи на рынке.

Вагончик тронется, перрон останется

Аналитики рассчитывают на высокие дивиденды по глобальным депозитарным распискам (ГДР) Globaltrans (GLTR) по итогам 2020 г. в размере 13,3 млрд руб. Из них 8,3 млрд руб. уже выплачены по итогам первого полугодия, ещё 5 млрд руб. планируется выплатить по итогам второго полугодия. Кроме того, в июле 2020 г. компания объявила бай-бэк, в результате чего может быть выкуплено до 5% акционерного капитала, или 8,9 млн акций.

И, кажется, всё расписано радужными красками, но не тут-то было. Ранее менеджмент компании заявил, что парк вагонов уже достаточно обновлён и будет сделана пауза в покупке новых. При этом в декабре Globaltrans заключил три кредитных соглашения со «Сбербанком», общий лимит которых составил 11 млрд руб. Но куда пойдут эти деньги, пока не совсем понятно. Возникает вопрос: не на дивиденды ли?

Дело в том, что, согласно дивидендной политике, компания должна направлять на дивиденды 50% свободного денежного потока (СДП), но по факту направляет почти 100%. Проблема в том, что СДП за первое полугодие 2020 г. снизился на 15% — до 6,9 млрд руб., но Globaltrans всё равно заплатил 8,3 млрд руб. в виде дивидендов. То есть компании пришлось найти дополнительные 1,4 млрд руб. Во втором полугодии ситуация может быть аналогичной. Тогда появляется вопрос о целесообразности таких выплат.

Рис. 4. Источник: отчётность компании за шесть месяцев 2020 г.

Кроме того, по итогам первого полугодия мы видим, что выручка от перевозки грузов в полувагонах снизилась по всем показателям, а именно вагоны такого типа составляют наибольшую часть вагонного парка Globaltrans (63%). Причина кроется в снижении цены фрахта — платы за перевозку груза — с 45,9 до 39,3 тыс. руб.

Рис. 5. Источник: отчётность компании за первое полугодие 2020 г.

Такая ситуация свидетельствует о возможном снижении дивидендов за текущий год, а значит, и об отсутствии драйверов для роста котировок. Поэтому рекомендовать акции компании к покупке я не могу.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба