На фоне падения процентных ставок дивидендная стратегия как часть доходной стратегии инвестирования на фондовом рынке становится всё популярнее. Люди со сбережениями ищут альтернативу банковским депозитам и часто идут на биржу с целью собрать портфель ценных бумаг, которые могут приносить относительно стабильный денежный поток в виде дивидендов.

Действительно, на российском рынке есть крупные и устойчивые компании, которые регулярно и на протяжении долгих лет выплачивают своим акционерам щедрые дивиденды. С точки зрения доходности денежного потока, в последние годы было выгоднее купить акции «Сбербанка» и получать дивиденды, чем открыть депозит в этом банке.

Тем не менее превратиться из вкладчика в успешного инвестора может быть не так просто, как кажется на первый взгляд. Дивидендная стратегия имеет свои плюсы и минусы, и их необходимо учитывать. Один из важных недостатков такого подхода заключается в том, что сложно заранее и достоверно рассчитать сумму, которая будет выплачена акционеру в виде дивидендов.

Когда точно будет известно, сколько заплатит компания?

Изначально рекомендацию по размеру дивидендов даёт совет директоров эмитента на основании результатов деятельности компании в отчётном периоде, финансового положения, рыночной конъюнктуры, долгосрочной стратегии, инвестиционной программы, дивидендной политики и так далее.

Окончательно утвердить или отвергнуть рекомендацию могут только акционеры на общем собрании. В подавляющем большинстве случаев это чистая формальность, и акционеры утверждают рекомендованную советом директоров сумму дивидендов и дату выплат. Но бывают у этого правила и исключения. Например, с 2011 года совет директоров ОАО «Донской завод радиодеталей» рекомендует направить на дивиденды определённую сумму, но на общем собрании большинство акционеров воздерживается от голосования — и дивиденды не утверждаются.

Поэтому, если вы хотите точно знать, сколько и когда заплатит эмитент, придётся дождаться результатов голосования акционеров на собрании, иначе могут быть сюрпризы. Однако предварительный расчёт дивидендов можно провести заранее, основываясь на ряде факторов.

1. Наличие источника для выплат

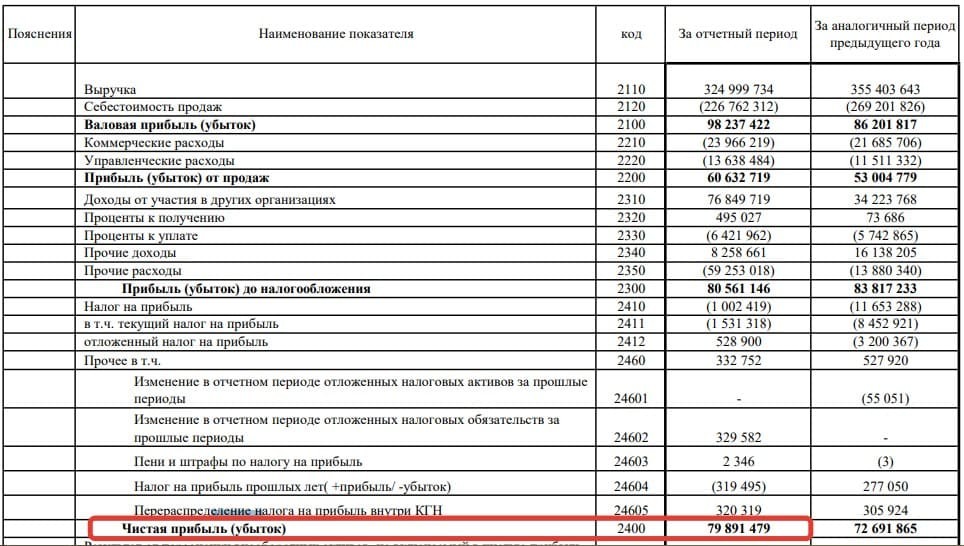

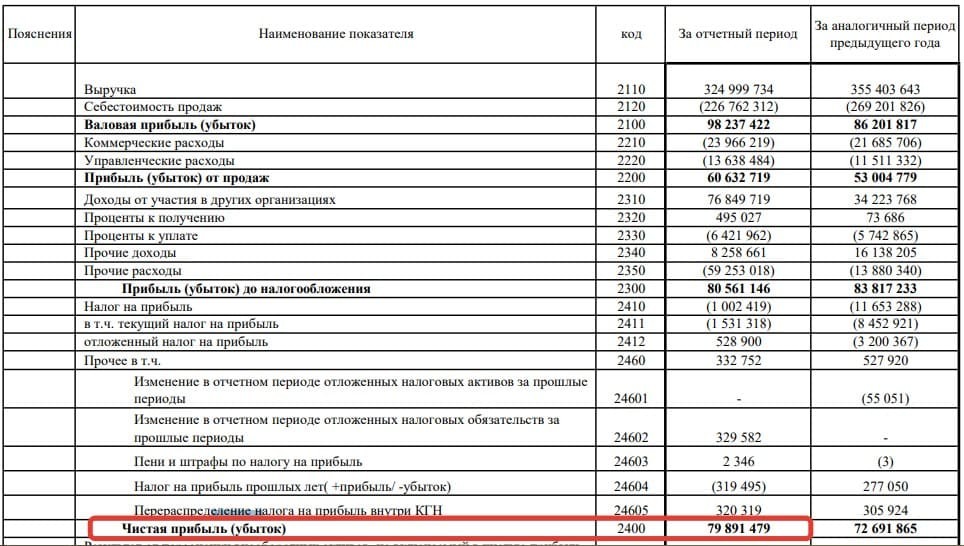

Российские публичные компании действуют на основании Федерального закона «Об акционерных обществах» № 208-ФЗ, в котором сказано, что источником для выплат дивидендов российскими компаниями является прибыль по российским стандартам бухгалтерского учёта (РСБУ). Поэтому стоит заглянуть в финансовую отчётность по РСБУ за требуемый период, чтобы убедиться, что компания получила прибыль (то есть имеется источник для выплат) и/или есть нераспределённая прибыль прошлых лет. Если показатель прибыли в столбце «За отчётный период» находится в скобочках, например, (334 765 886), значит, компания получила убыток. Это является основанием для того, чтобы не выплачивать дивиденды.

В бухгалтерской отчётности нужная информация может выглядеть следующим образом.

Рис. 1. Источник: отчёт о финансовых результатах по РСБУ ПАО «Северсталь» по итогам 9 месяцев 2020 г.

Рис. 2. Источник: бухгалтерский баланс по РСБУ ПАО «Северсталь» по итогам 9 месяцев 2020 г.

Однако для расчёта дивидендов, а также демонстрации своих результатов инвесторам, компании всё чаще переходят на международные стандарты финансовой отчётности (МСФО). Поэтому данные для оценки будущих дивидендов лучше брать из этого документа.

2. Дивидендная политика

С точки зрения инвестора, при прочих равных, более привлекательной выглядит компания, которая даёт чёткие и понятные критерии расчёта будущих дивидендов. Основные принципы своей дивидендной политики публичные компании прописывают в документе, который так и называется — дивидендная политика.

Есть компании, у которых нет утверждённой дивидендной политики, или она написана формально, что не даёт возможности провести собственный предварительный расчёт. В этом случае миноритарию остаётся надеяться на доброю волю, а также заинтересованность в выплате дивидендов менеджмента, совета директоров и контролирующих акционеров.

Но всё-таки чаще в своих дивидендных политиках эмитенты подробно объясняют, как они обычно рассчитывают дивиденды.

На что обратить внимание в дивидендной политике?

Что является базой для расчёта дивидендов. Обычно базой для расчёта является чистая прибыль по МСФО (или РСБУ) или свободный денежный поток (FCF), который определяется как разница между операционным денежным потоком и капитальными вложениями компании.

Есть ли корректировки. Часто компания исключает при расчёте дивидендов те статьи финансовой отчётности, которые носят разовый и/или неденежный характер. Например: бухгалтерская переоценка запасов, которые пока не проданы; переоценка прибыли/убытков от изменения курсов валют; переоценка активов при переходе на новые стандарты учёта и другие. Обычно компании сами указывают в пресс-релизах данные по скорректированной чистой прибыли и скорректированному FCF, если нет — придётся провести эту работу самостоятельно, вычитая (или прибавляя) нужные статьи для расчёта дивидендной базы.

Какой процент идёт на дивиденды. Часто в дивидендной политики прописаны определённые условия, которые дают возможность направить на дивиденды ту или иную долю чистой прибыли или свободного денежного потока.

Обычно условия привязываются к долговой нагрузке, которую большинство бизнесов рассчитывает исходя из коэффициента «чистый долг/EBITDA». Например, если «чистый долг/EBITDA» меньше 1, то компания направляет 100% своего FCF на дивиденды. Если от 1 до 2, то 50%, а если долговая нагрузка выше 2, то бизнес может сократить долю выплат до 30% или вовсе отказаться от дивидендов.

Условия в дивидендных политиках разных компаний отличаются, поэтому каждый раз нужно изучать критерии расчёта конкретного эмитента, а также помнить: даже утверждённый документ не гарантирует на 100%, что компания будет действовать в полном соответствии с собственными установленными правилами.

3. История дивидендных выплат

Косвенным показателем того, сколько может заплатить компания, является история её дивидендных выплат. Если на протяжении последних лет эмитент придерживался некоторых правил при определении размера дивидендов, то велика вероятность, что и в будущем он останется верен тем же принципам. Однако здесь инвесторов могут ждать сюрпризы.

Например, строительный холдинг «ЛСР» с 2015 по 2019 гг. выплачивал одинаковый размер дивидендов — 78 руб. на одну акцию, независимо от чистой прибыли. Однако в 2020 г. компания внезапно отошла от привычной практики и заплатила только 30 руб. по итогам отчётного периода, а остальное потратила на выкуп собственных акций. Чуть позже ПАО «ЛСР», впервые в своей истории, объявило промежуточные дивиденды по итогам I полугодия в размере 20 руб. на одну акцию. Таким образом, совокупные дивиденды за прошлый год составили 50 руб. Вопрос о том, вернётся ли эмитент к привычным выплатам — 78 руб. на одну акцию, пока остаётся открытым.

4. Заявления менеджмента и контролирующих акционеров

Также косвенными свидетельствами того, какими будут дивиденды и будут ли они вообще, являются заявления топ-менеджеров и крупных акционеров, имеющих влияние на компанию.

Обычно топ-менеджмент и мажоритарии стараются не бросать слов на ветер. Во-первых, они дорожат своей репутацией, а, во-вторых, лишняя или заведомо ложная информация может быть расценена как попытка манипулирования рынком и даже стать поводом для уголовного делопроизводства. Поэтому, если кто-то из контролёров или руководства бизнеса делает заявление относительно будущих дивидендов — к ним стоит прислушаться. Часто такие сообщения позволяют узнать о прекращении/возобновлении дивидендных выплат или об изменениях в дивидендной политике задолго до того, как они фактически будут утверждены.

5. Требования государства

Государство в России является крупнейшим и влиятельнейшим участником фондового рынка, поэтому оно может влиять на решения о размере будущих дивидендов. В первую очередь это касается компаний с государственным участием. Если в бюджете денег недостаточно, то государство может их изъять, в том числе в виде дивидендов от госкомпаний.

В последние годы большинство компаний с государственным участием платили не менее 50% от чистой прибыли, согласно рекомендациям Минфина. На 2021 год в бюджете запланированы выплаты от всех государственных компаний в размере не менее 50% от скорректированной чистой прибыли. Это позволит акционерам госкомпаний сделать предварительный расчёт будущих дивидендов, когда выйдут итоговые финансовые отчётности за 2020 год.

Действительно, на российском рынке есть крупные и устойчивые компании, которые регулярно и на протяжении долгих лет выплачивают своим акционерам щедрые дивиденды. С точки зрения доходности денежного потока, в последние годы было выгоднее купить акции «Сбербанка» и получать дивиденды, чем открыть депозит в этом банке.

Тем не менее превратиться из вкладчика в успешного инвестора может быть не так просто, как кажется на первый взгляд. Дивидендная стратегия имеет свои плюсы и минусы, и их необходимо учитывать. Один из важных недостатков такого подхода заключается в том, что сложно заранее и достоверно рассчитать сумму, которая будет выплачена акционеру в виде дивидендов.

Когда точно будет известно, сколько заплатит компания?

Изначально рекомендацию по размеру дивидендов даёт совет директоров эмитента на основании результатов деятельности компании в отчётном периоде, финансового положения, рыночной конъюнктуры, долгосрочной стратегии, инвестиционной программы, дивидендной политики и так далее.

Окончательно утвердить или отвергнуть рекомендацию могут только акционеры на общем собрании. В подавляющем большинстве случаев это чистая формальность, и акционеры утверждают рекомендованную советом директоров сумму дивидендов и дату выплат. Но бывают у этого правила и исключения. Например, с 2011 года совет директоров ОАО «Донской завод радиодеталей» рекомендует направить на дивиденды определённую сумму, но на общем собрании большинство акционеров воздерживается от голосования — и дивиденды не утверждаются.

Поэтому, если вы хотите точно знать, сколько и когда заплатит эмитент, придётся дождаться результатов голосования акционеров на собрании, иначе могут быть сюрпризы. Однако предварительный расчёт дивидендов можно провести заранее, основываясь на ряде факторов.

1. Наличие источника для выплат

Российские публичные компании действуют на основании Федерального закона «Об акционерных обществах» № 208-ФЗ, в котором сказано, что источником для выплат дивидендов российскими компаниями является прибыль по российским стандартам бухгалтерского учёта (РСБУ). Поэтому стоит заглянуть в финансовую отчётность по РСБУ за требуемый период, чтобы убедиться, что компания получила прибыль (то есть имеется источник для выплат) и/или есть нераспределённая прибыль прошлых лет. Если показатель прибыли в столбце «За отчётный период» находится в скобочках, например, (334 765 886), значит, компания получила убыток. Это является основанием для того, чтобы не выплачивать дивиденды.

В бухгалтерской отчётности нужная информация может выглядеть следующим образом.

Рис. 1. Источник: отчёт о финансовых результатах по РСБУ ПАО «Северсталь» по итогам 9 месяцев 2020 г.

Рис. 2. Источник: бухгалтерский баланс по РСБУ ПАО «Северсталь» по итогам 9 месяцев 2020 г.

Однако для расчёта дивидендов, а также демонстрации своих результатов инвесторам, компании всё чаще переходят на международные стандарты финансовой отчётности (МСФО). Поэтому данные для оценки будущих дивидендов лучше брать из этого документа.

2. Дивидендная политика

С точки зрения инвестора, при прочих равных, более привлекательной выглядит компания, которая даёт чёткие и понятные критерии расчёта будущих дивидендов. Основные принципы своей дивидендной политики публичные компании прописывают в документе, который так и называется — дивидендная политика.

Есть компании, у которых нет утверждённой дивидендной политики, или она написана формально, что не даёт возможности провести собственный предварительный расчёт. В этом случае миноритарию остаётся надеяться на доброю волю, а также заинтересованность в выплате дивидендов менеджмента, совета директоров и контролирующих акционеров.

Но всё-таки чаще в своих дивидендных политиках эмитенты подробно объясняют, как они обычно рассчитывают дивиденды.

На что обратить внимание в дивидендной политике?

Что является базой для расчёта дивидендов. Обычно базой для расчёта является чистая прибыль по МСФО (или РСБУ) или свободный денежный поток (FCF), который определяется как разница между операционным денежным потоком и капитальными вложениями компании.

Есть ли корректировки. Часто компания исключает при расчёте дивидендов те статьи финансовой отчётности, которые носят разовый и/или неденежный характер. Например: бухгалтерская переоценка запасов, которые пока не проданы; переоценка прибыли/убытков от изменения курсов валют; переоценка активов при переходе на новые стандарты учёта и другие. Обычно компании сами указывают в пресс-релизах данные по скорректированной чистой прибыли и скорректированному FCF, если нет — придётся провести эту работу самостоятельно, вычитая (или прибавляя) нужные статьи для расчёта дивидендной базы.

Какой процент идёт на дивиденды. Часто в дивидендной политики прописаны определённые условия, которые дают возможность направить на дивиденды ту или иную долю чистой прибыли или свободного денежного потока.

Обычно условия привязываются к долговой нагрузке, которую большинство бизнесов рассчитывает исходя из коэффициента «чистый долг/EBITDA». Например, если «чистый долг/EBITDA» меньше 1, то компания направляет 100% своего FCF на дивиденды. Если от 1 до 2, то 50%, а если долговая нагрузка выше 2, то бизнес может сократить долю выплат до 30% или вовсе отказаться от дивидендов.

Условия в дивидендных политиках разных компаний отличаются, поэтому каждый раз нужно изучать критерии расчёта конкретного эмитента, а также помнить: даже утверждённый документ не гарантирует на 100%, что компания будет действовать в полном соответствии с собственными установленными правилами.

3. История дивидендных выплат

Косвенным показателем того, сколько может заплатить компания, является история её дивидендных выплат. Если на протяжении последних лет эмитент придерживался некоторых правил при определении размера дивидендов, то велика вероятность, что и в будущем он останется верен тем же принципам. Однако здесь инвесторов могут ждать сюрпризы.

Например, строительный холдинг «ЛСР» с 2015 по 2019 гг. выплачивал одинаковый размер дивидендов — 78 руб. на одну акцию, независимо от чистой прибыли. Однако в 2020 г. компания внезапно отошла от привычной практики и заплатила только 30 руб. по итогам отчётного периода, а остальное потратила на выкуп собственных акций. Чуть позже ПАО «ЛСР», впервые в своей истории, объявило промежуточные дивиденды по итогам I полугодия в размере 20 руб. на одну акцию. Таким образом, совокупные дивиденды за прошлый год составили 50 руб. Вопрос о том, вернётся ли эмитент к привычным выплатам — 78 руб. на одну акцию, пока остаётся открытым.

4. Заявления менеджмента и контролирующих акционеров

Также косвенными свидетельствами того, какими будут дивиденды и будут ли они вообще, являются заявления топ-менеджеров и крупных акционеров, имеющих влияние на компанию.

Обычно топ-менеджмент и мажоритарии стараются не бросать слов на ветер. Во-первых, они дорожат своей репутацией, а, во-вторых, лишняя или заведомо ложная информация может быть расценена как попытка манипулирования рынком и даже стать поводом для уголовного делопроизводства. Поэтому, если кто-то из контролёров или руководства бизнеса делает заявление относительно будущих дивидендов — к ним стоит прислушаться. Часто такие сообщения позволяют узнать о прекращении/возобновлении дивидендных выплат или об изменениях в дивидендной политике задолго до того, как они фактически будут утверждены.

5. Требования государства

Государство в России является крупнейшим и влиятельнейшим участником фондового рынка, поэтому оно может влиять на решения о размере будущих дивидендов. В первую очередь это касается компаний с государственным участием. Если в бюджете денег недостаточно, то государство может их изъять, в том числе в виде дивидендов от госкомпаний.

В последние годы большинство компаний с государственным участием платили не менее 50% от чистой прибыли, согласно рекомендациям Минфина. На 2021 год в бюджете запланированы выплаты от всех государственных компаний в размере не менее 50% от скорректированной чистой прибыли. Это позволит акционерам госкомпаний сделать предварительный расчёт будущих дивидендов, когда выйдут итоговые финансовые отчётности за 2020 год.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба